Analyse du marché du polyéthylène furanoate (PEF)

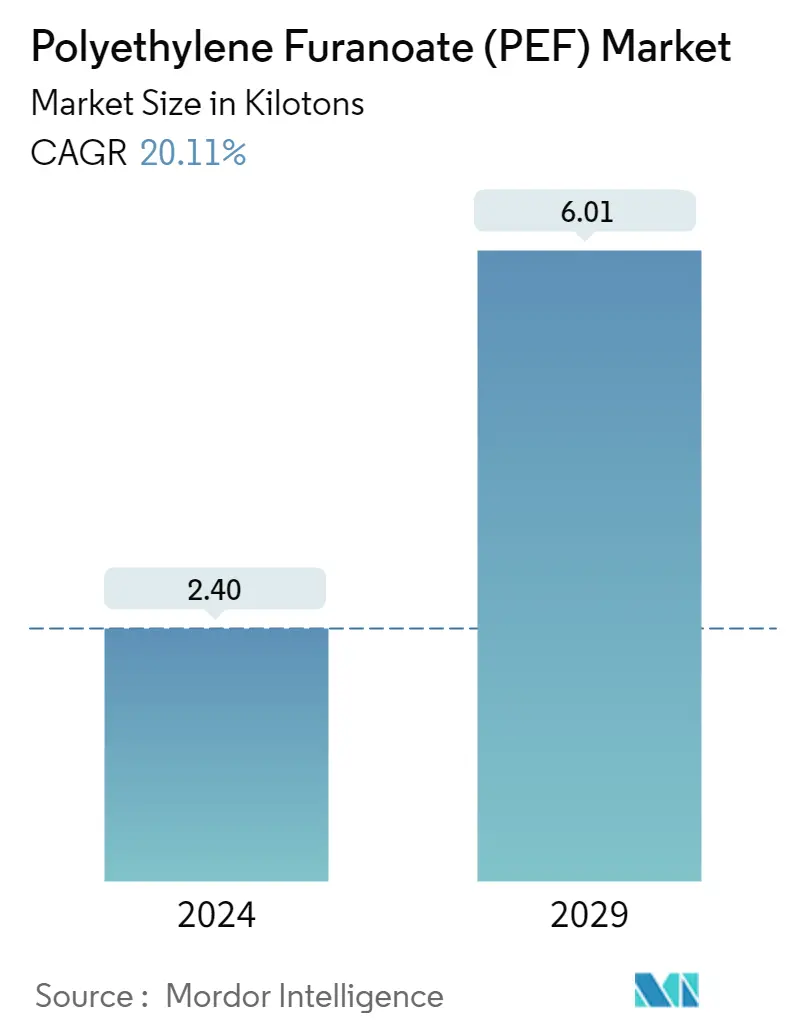

La taille du marché du furanoate de polyéthylène est estimée à 2,40 kilotonnes en 2024 et devrait atteindre 6,01 kilotonnes dici 2029, avec une croissance de 20,11 % au cours de la période de prévision (2024-2029).

Le marché a été négativement impacté par le COVID-19. En raison de la pandémie, plusieurs pays dans le monde ont été confinés pour freiner la propagation du virus. La fermeture de nombreuses entreprises et usines a perturbé les réseaux dapprovisionnement mondiaux et nui à la production mondiale, aux calendriers de livraison et aux ventes de produits. Actuellement, le marché sest remis de la pandémie de COVID-19 et connaît une croissance significative.

- Les principaux facteurs à lorigine du marché étudié sont la demande croissante de furanoate de polyéthylène pour la fabrication de bouteilles et la demande croissante du segment des fibres.

- Dun autre côté, la présence dautres bioplastiques tels que le bio-PET, le bio-PE, le bio-PP, etc., et lindisponibilité des matières premières sont les principales contraintes qui devraient entraver la croissance du marché.

- La demande croissante de polymères biosourcés dans le secteur médical devrait offrir diverses opportunités lucratives de croissance du marché.

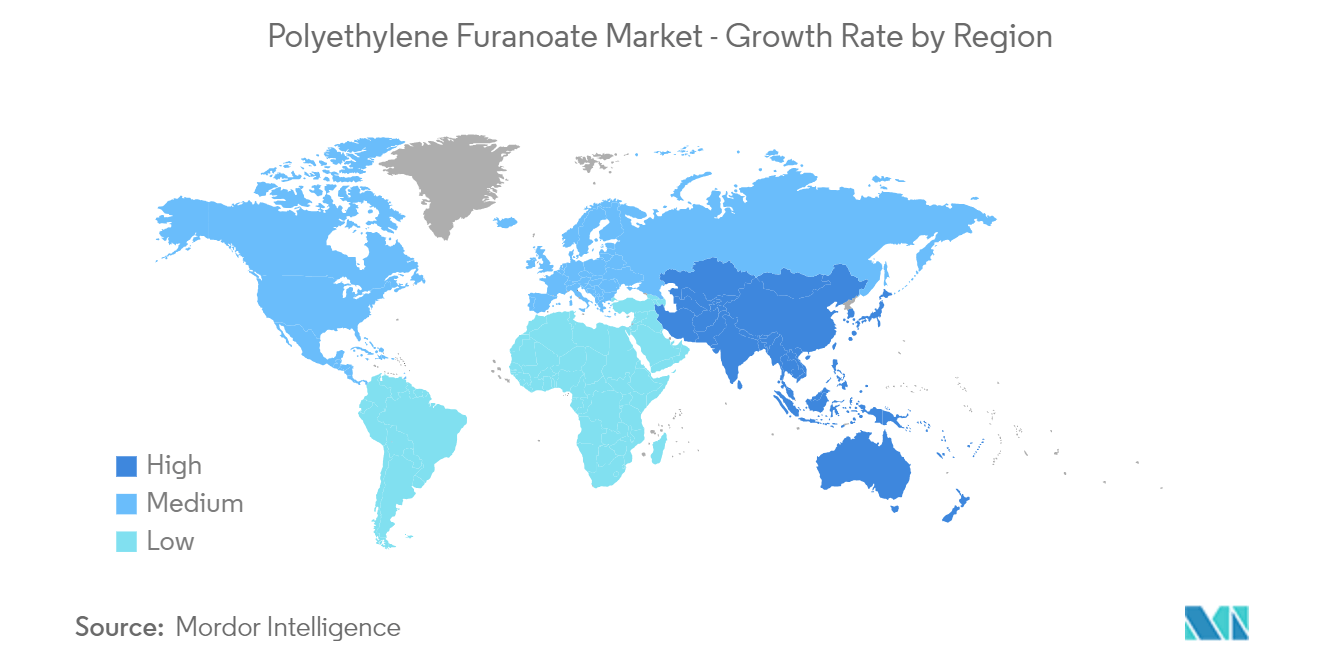

- La région Asie-Pacifique a dominé le marché mondial du furanoate de polyéthylène, la plus grande consommation provenant de pays comme la Chine et l'Inde.

Tendances du marché du polyéthylène furanoate (PEF)

Demande croissante du segment des bouteilles

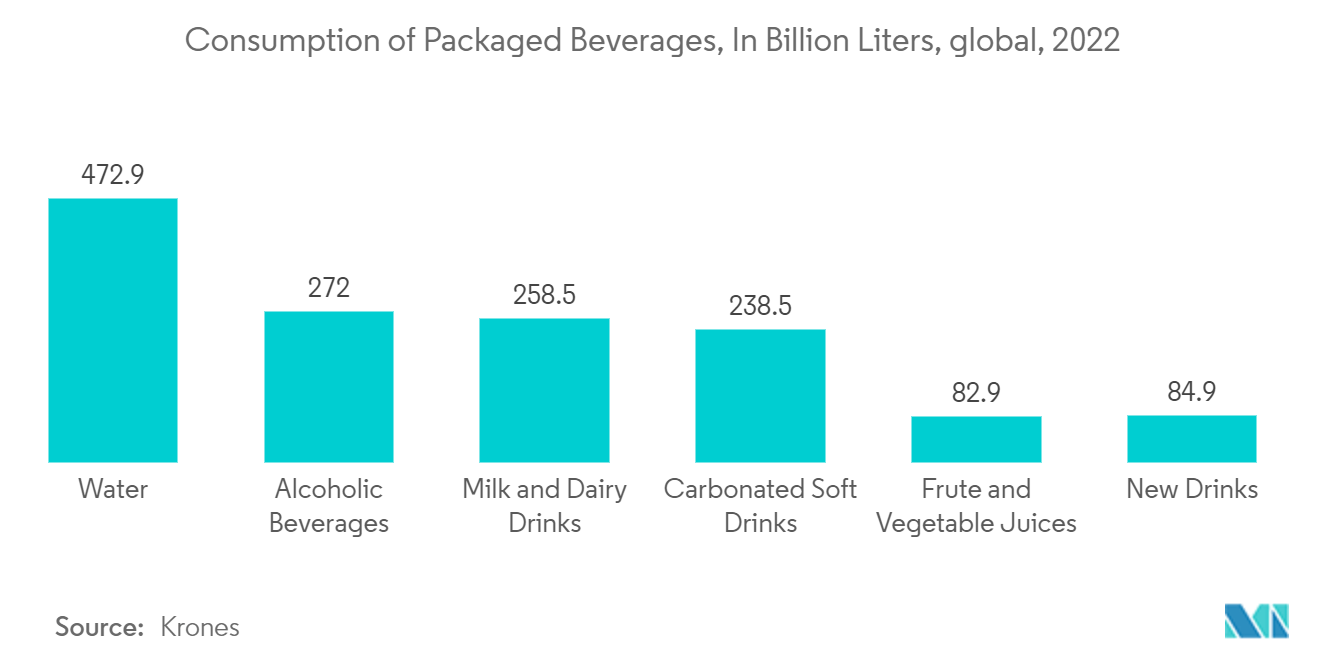

- Le furanoate de polyéthylène est de plus en plus utilisé dans des applications telles que les bouteilles en raison de sa haute résistance, de sa résistance à la perforation et de sa bonne résistance à la chaleur.

- Le furanoate de polyéthylène augmente également la résistance à l'oxygène et au dioxyde de carbone, empêchant ainsi les produits alimentaires de s'oxyder. Cela augmente la demande de furanoate de polyéthylène dans lindustrie agroalimentaire et stimule par conséquent la croissance de son marché.

- Le secteur de lalimentation et des boissons est lune des plus grandes industries manufacturières dEurope et le principal consommateur de bouteilles fabriquées. Selon FoodDrinkEurope, le chiffre d'affaires de l'industrie agroalimentaire a augmenté de 2,3 % au quatrième trimestre 2022 par rapport au trimestre précédent, et de 19,2 % sur un an par rapport au quatrième trimestre 2021.

- En outre, les exportations de produits alimentaires et de boissons de l'Union européenne ont été évaluées à 48,3 milliards d'euros (~ 50,9 milliards de dollars) au quatrième trimestre 2022, enregistrant un taux de croissance de 17,5 % par rapport au quatrième trimestre 2021. Cette croissance des exportations de produits alimentaires et de boissons a eu un impact considérable sur la demande de bouteilles du secteur..

- Selon le ministère de l'Environnement, de l'Alimentation et des Affaires rurales, le nombre de PME de fabrication de boissons au Royaume-Uni représentait 1,61 mille, ainsi que 30 grandes entreprises de boissons. Avec la croissance des entreprises, la demande de bouteilles fabriquées à partir de matériaux durables augmenterait également, affectant ainsi le marché du furanoate de polyéthylène.

- Par conséquent, la demande croissante de bouteilles dans lemballage de boissons telles que leau, les boissons gazeuses, les jus de fruits et les boissons alcoolisées est susceptible de propulser le marché du furanoate de polyéthylène au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait dominer le marché du furanoate de polyéthylène au cours de la période de prévision. Dans des pays comme la Chine, lInde et le Japon, en raison de la demande croissante de diverses industries dutilisateurs finaux, notamment lalimentation et les boissons, lemballage, le textile et lautomobile, la demande de furanoate de polyéthylène augmente dans la région.

- En raison des préoccupations environnementales croissantes, la tendance et la sensibilisation croissantes aux bouteilles, films et fibres dorigine biologique devraient propulser le marché du furanoate de polyéthylène dans la région, car il sagit dun polymère recyclable 100 % biologique extrait de plantes.

- Selon le Bureau national des statistiques de Chine, 59,12 millions de tonnes de boissons non alcoolisées ont été produites en Chine au cours des quatre premiers mois de 2023. La production de boissons non alcoolisées en avril s'est élevée à 14,55 millions de tonnes, soit environ 3 %. supérieure à la production de l'année précédente pour la même période. Cela finirait par accroître la demande de bouteilles en PEF au cours de la période de prévision.

- De plus, selon Asahi Group Holdings au Japon, en 2022, la majorité de la part de marché des boissons gazeuses a été acquise par le thé prêt à boire (30 %), suivi du café prêt à boire (18 %). boissons gazeuses (15%) et eau minérale (14%). Le reste de la part était réparti entre jus de fruits, boissons lactiques et autres.

- Les fibres de polyéthylène furanoate sont recyclées à partir de bouteilles à base de polyéthylène furanose et sont utilisées dans la transformation de t-shirts 100 % biosourcés. Ces fibres sont utilisées dans lemballage de produits industriels comme les engrais et les pesticides. Ils sont également utilisés dans les tapis, les vêtements et les vêtements de sport.

- Selon le rapport mensuel du Bureau national des statistiques de Chine, le pays a produit environ 2,75 milliards de m de tissus d'habillement en avril 2023. La production textile globale du pays de janvier à avril était d'un peu plus de 10,8 milliards, comme indiqué dans le rapport.

- Ainsi, les facteurs ci-dessus, associés au soutien du gouvernement, contribuent à la demande croissante de furanoate de polyéthylène au cours de la période de prévision.

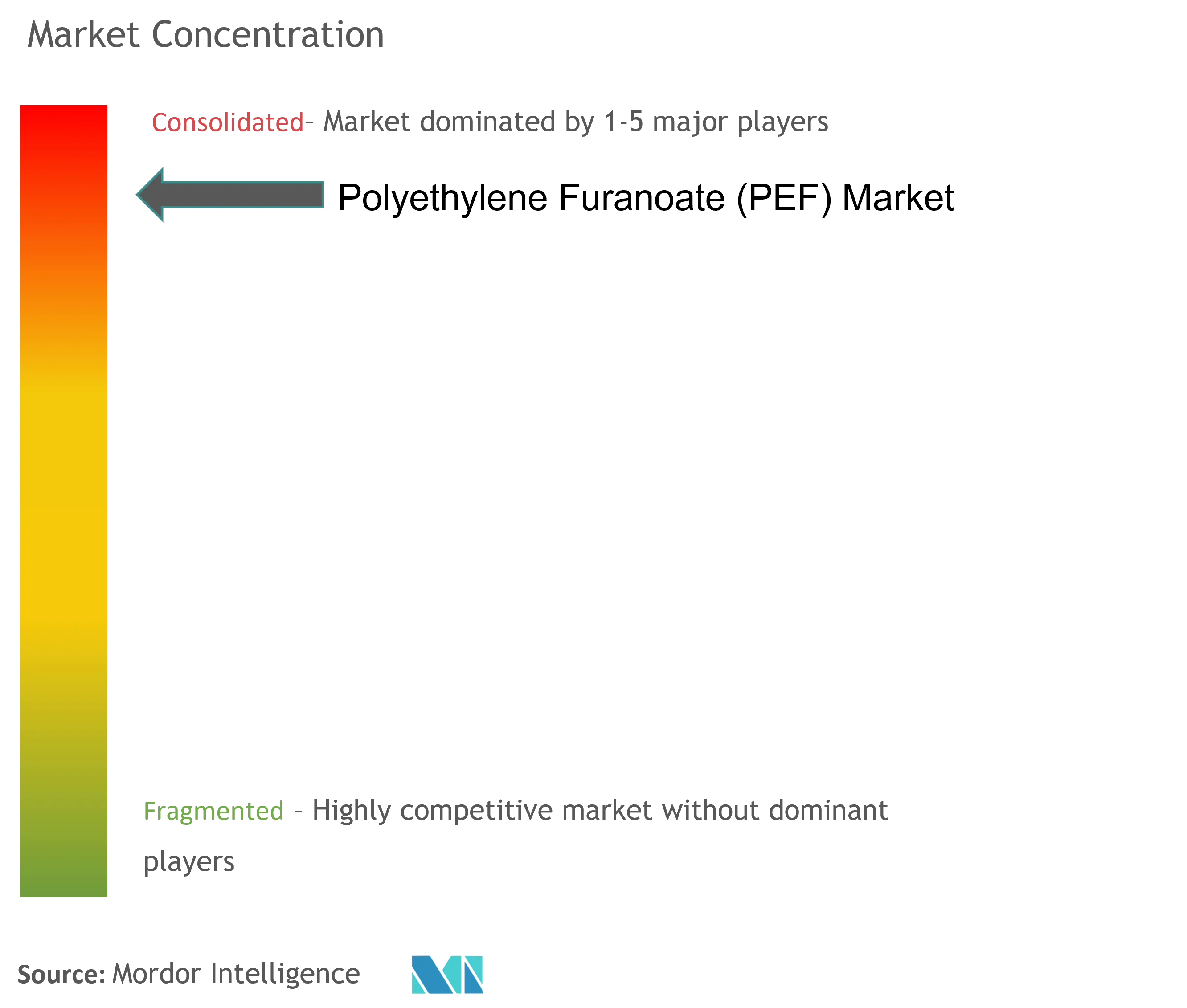

Aperçu du marché du furanoate de polyéthylène (PEF)

Le marché du furanoate de polyéthylène est fortement consolidé, les principaux acteurs représentant une part de marché importante. Certaines des entreprises clés du marché comprennent Avantium, Toyobo Co., Ltd., Sulzer Ltd., AVA Biochem AG et Swicofil AG.

Leaders du marché du polyéthylène furanoate (PEF)

-

Sulzer Ltd

-

Toyobo Co., Ltd.

-

AVA Biochem AG

-

Swicofil AG

-

Avantium

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du polyéthylène furanoate (PEF)

- Février 2023: Avantium NV s'associe à Origin Materials pour augmenter la fabrication de masse de FDCA et de PEF pour les produits chimiques et polymères innovants. La collaboration vise à rassembler les plates-formes technologiques des deux entreprises pour améliorer la production. Le PEF peut être utilisé dans diverses applications, notamment les bouteilles, les emballages, les films, les fibres et les textiles, qui constituent des marchés finaux clés.

- Juin 2022 : Carlsberg a annoncé la signature d'un accord d'achat conditionnel avec Avantium NV pour recevoir un volume défini de polymère 100 % végétal, recyclable et haute performance PEF (furanoate de polyéthylène) de l'usine phare FDCA d'Avantium, qu'Avantium prévoit de ouvert en 2024. Carlsberg a déclaré que la résine PEF serait utilisée dans diverses applications d'emballage, notamment son contenant en fibre, un contenant à bière biosourcé et 100 % recyclable.

Segmentation de lindustrie du furanoate de polyéthylène (PEF)

Le furanoate de polyéthylène, également appelé furan-2,5-dicarboxylate de polyéthylène, est un polymère qui offre une barrière contre les gaz plus élevée pour l'oxygène, le dioxyde de carbone et la vapeur d'eau. Il est donc utilisé comme alternative pour les applications demballage telles que les bouteilles, les films et les barquettes alimentaires. Le marché du furanoate de polyéthylène est segmenté par application et par géographie. Le marché est segmenté en bouteilles, films et fibres par type dapplication. Le rapport couvre également la taille du marché et les prévisions du marché du furanoate de polyéthylène dans 15 pays des principales régions. La taille du marché et les prévisions de chaque segment sont basées sur le volume (tonnes).

| Application | Bouteilles | ||

| Films | |||

| Fibres | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur le polyéthylène furanoate (PEF)

Quelle est la taille du marché du polyéthylène furanoate (PEF) ?

La taille du marché du polyéthylène furanoate (PEF) devrait atteindre 2,40 kilotonnes en 2024 et croître à un TCAC de 20,11 % pour atteindre 6,01 kilotonnes dici 2029.

Quelle est la taille actuelle du marché du polyéthylène furanoate (PEF) ?

En 2024, la taille du marché du polyéthylène furanoate (PEF) devrait atteindre 2,40 kilotonnes.

Qui sont les principaux acteurs du marché du polyéthylène furanoate (PEF) ?

Sulzer Ltd, Toyobo Co., Ltd., AVA Biochem AG, Swicofil AG, Avantium sont les principales sociétés opérant sur le marché du furanoate de polyéthylène (PEF).

Quelle est la région qui connaît la croissance la plus rapide sur le marché du furanoate de polyéthylène (PEF) ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du furanoate de polyéthylène (PEF) ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché du polyéthylène furanoate (PEF).

Quelles années couvre ce marché du polyéthylène furanoate (PEF) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du polyéthylène furanoate (PEF) était estimée à 2,00 kilotonnes. Le rapport couvre la taille historique du marché du polyéthylène furanoate (PEF) pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du polyéthylène furanoate (PEF) pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Nos rapports les plus vendus

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur lindustrie du polyéthylène furanoate (PEF)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du polyéthylène furanoate (PEF) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du polyéthylène furanoate (PEF) comprend des prévisions de marché pour 2024 à 2029) et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.