| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

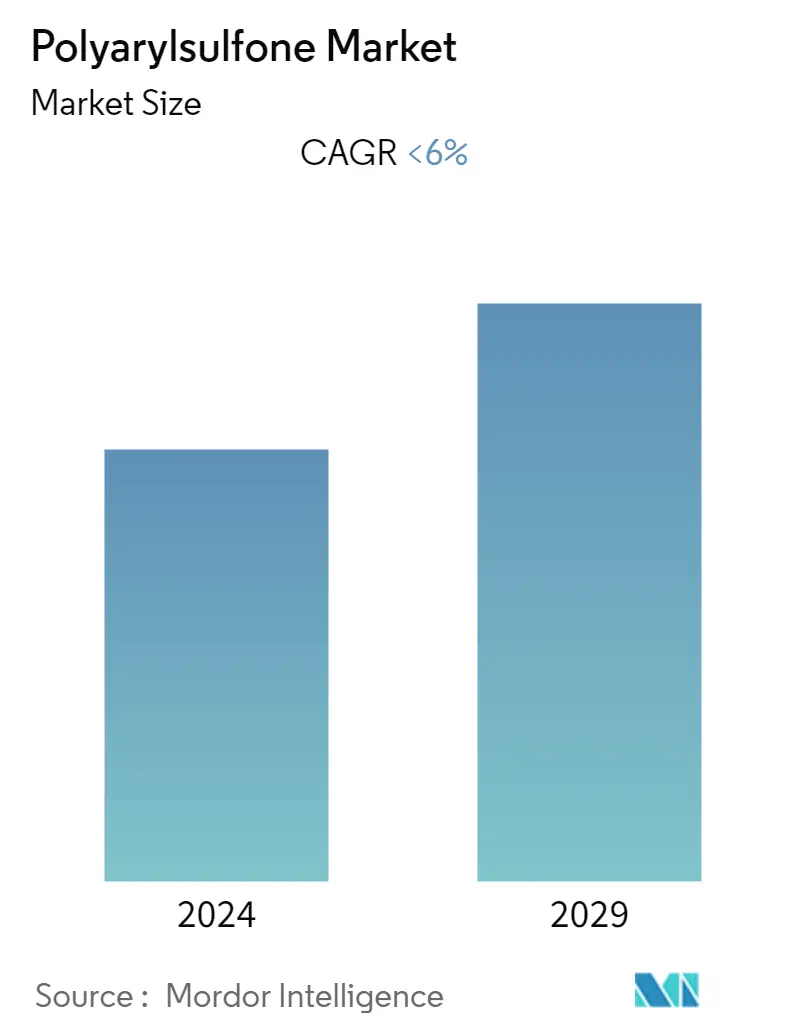

| CAGR | 6.00 % |

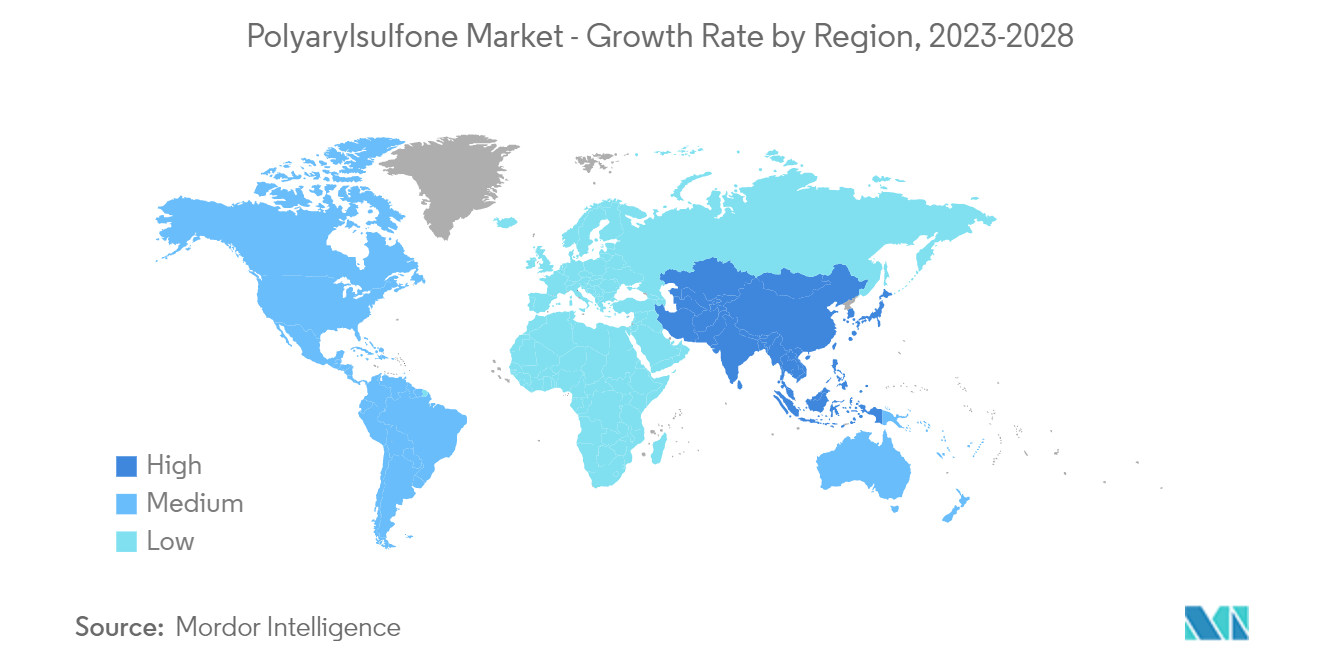

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Asie-Pacifique |

| Concentration du Marché | Haut |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du polyarylsulfone

Le marché du polyarylsulfone est actuellement estimé à 2 251 millions de dollars et devrait atteindre 3 027 millions de dollars au cours de la période de prévision, enregistrant un TCAC denviron 6 % au cours de la période de prévision.

En raison de l'épidémie de COVID-19, les confinements à l'échelle nationale dans le monde entier, la perturbation des activités de fabrication et des chaînes d'approvisionnement et les arrêts de production ont eu un impact négatif sur le marché en 2020. Cependant, les conditions ont commencé à se redresser en 2021, rétablissant la trajectoire de croissance du marché.

- Le principal facteur déterminant le marché étudié est la demande croissante de polyarylsulfone de la part de lindustrie automobile.

- Dun autre côté, des réglementations strictes sur la nature dangereuse des matières premières et les conditions défavorables dues à lépidémie de COVID-19 entravent la croissance du marché.

- La demande croissante de polyarylsulfone en tant que membrane dans les installations de traitement de leau devrait offrir diverses opportunités de croissance du marché au cours de la période de prévision.

- La région Asie-Pacifique représente le plus grand marché et devrait connaître la croissance la plus rapide au cours de la période de prévision en raison de la consommation croissante de pays tels que la Chine, lInde, le Japon et la Corée du Sud.

Tendances du marché du polyarylsulfone

Demande croissante de polyarylsulfone de lindustrie automobile

- Le polyarylsulfone comprend un large éventail d'applications dans l'industrie automobile. Le polyéthersulfone (PESU), par exemple, est utilisé dans les circuits d'eau de refroidissement et d'huile du système électrique des véhicules (boîtier et connecteurs) et des transmissions. Le polyarylsulfone peut être utilisé dans la plage de température de -100 à +200 °C.

- En raison de lénorme croissance démographique, de laugmentation du revenu par habitant et du développement économique de pays comme la Chine, lInde et dautres pays de lASEAN, ces facteurs stimuleront considérablement lindustrie automobile dans la région Asie-Pacifique.

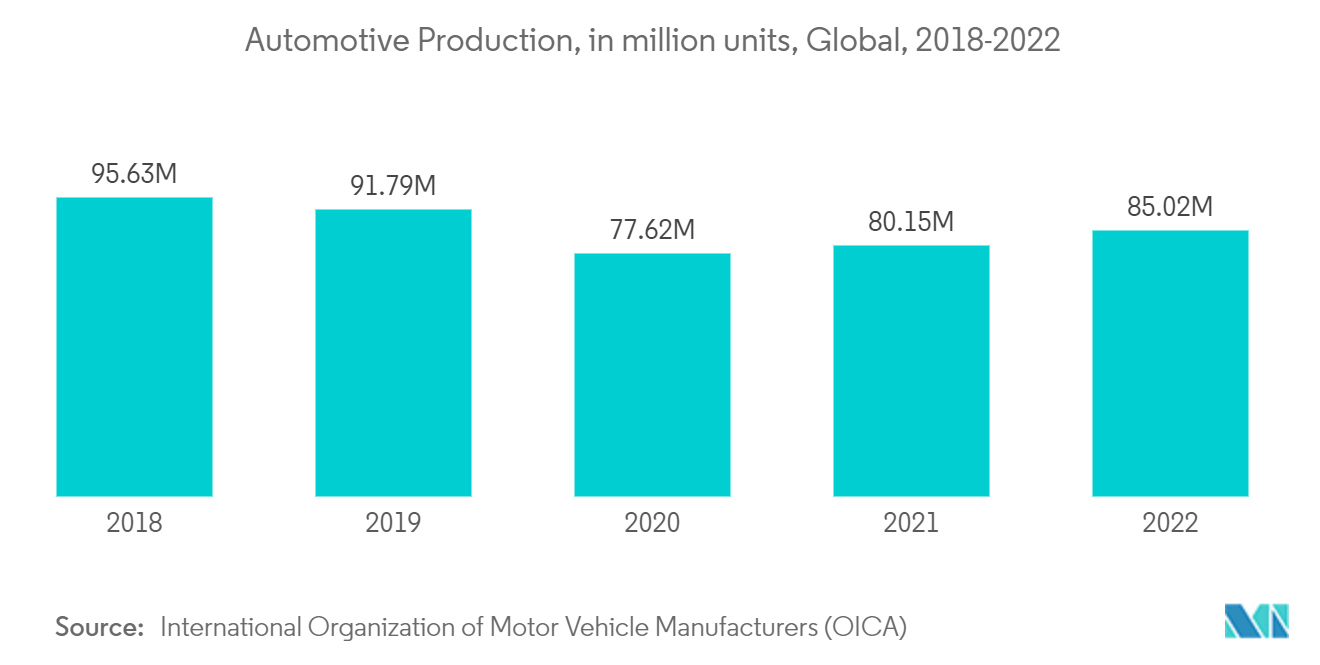

- Selon l'Organisation Internationale des Constructeurs d'Automobiles (OICA), en 2022, environ 85,01 millions de véhicules ont été produits dans le monde, soit un taux de croissance de 5,99 % par rapport aux 80,205 millions de véhicules en 2021. Cela indique une demande accrue de joints de l'industrie automobile. En 2022, environ 60 millions de voitures particulières ont été fabriquées dans le monde, soit une hausse de près de 7,35 % par rapport à 2021.

- Les pays en développement comme la Chine, lInde, le Japon et la Corée du Sud travaillent dur pour renforcer leur base manufacturière et développer des chaînes dapprovisionnement efficaces pour une plus grande rentabilité. Selon l'Association chinoise des constructeurs automobiles (CAAM), la Chine possède la plus grande base de production automobile au monde, avec une production totale de véhicules de 27 millions d'unités en 2022, enregistrant une augmentation de 3,4 % par rapport aux 26 millions d'unités produites l'année dernière.

- En Amérique du Nord, selon l'OICA, la production automobile en 2022 représentait 14 798 146 unités, soit une augmentation de 9,88% par rapport à la production de 2021, qui était de 13 467 065 unités. De plus, en Amérique du Nord, les ventes de véhicules électriques en 2022 ont représenté 1 108 000 unités, contre 748 000 unités en 2021.

- En Europe, lAllemagne fait partie des principaux constructeurs automobiles. Lindustrie automobile allemande est un actionnaire important de la production automobile globale de la région européenne. Le pays abrite de grandes marques automobiles, notamment Volkswagen, Mercedes-Benz, Audi, BMW, Porsche, etc. En outre, selon l'Organisation Internationale des Constructeurs d'Automobiles (OICA), en 2022, le pays a produit 3677820 véhicules, ce qui a augmenté de 11% par rapport à 3.308.692 véhicules sur la même période en 2021. Cela indique ainsi une demande accrue de gaz industriels de la part de l'industrie automobile.

- Par conséquent, en raison des facteurs mentionnés ci-dessus, lapplication du polyarylsulfone provenant de lindustrie automobile dominera probablement au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait dominer le marché du polyarylsulfone au cours de la période de prévision. La demande croissante de polyarylsulfone de la part de lindustrie automobile et aéronautique dans des pays en développement comme la Chine, le Japon et lInde devrait stimuler la demande de polyarylsulfone dans cette région.

- Le plus grand producteur de polyarylsulfone est présent dans la région Asie-Pacifique. Certaines entreprises leaders dans la production de polyarylsulfone sont BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials et Sumitomo Chemical Company, entre autres.

- Selon l'Association chinoise des constructeurs automobiles (CAAM), la Chine possède la plus grande base de production automobile au monde, avec une production totale de véhicules de 27 millions d'unités en 2022, enregistrant une augmentation de 3,4 % par rapport aux 26 millions d'unités produites en 2022. En outre, l'industrie chinoise des véhicules électriques (VE) est la plus importante au monde, représentant 64 % de la production mondiale de véhicules électriques. Les ventes de véhicules électriques neufs en Chine ont augmenté de 82 % en 2022 par rapport à 2021. Le pays représentait 59 % des ventes mondiales de véhicules électriques en 2022, consolidant ainsi sa position de plus grand marché mondial de véhicules électriques.

- En Inde, au cours de l'exercice 2022-23 (avril 2022 à mars 2023), selon la Société des constructeurs automobiles indiens (SIAM), l'industrie automobile du pays a produit un total de 25931867 véhicules, contre 23040066 unités d'avril 2021 à mars 2022. , les ventes de véhicules électriques en Inde représentent moins de 1 % des ventes totales de véhicules. Toutefois, elle peut atteindre plus de 5 % en quelques années. Il y a plus de 500 000 deux-roues électriques et quelques milliers de voitures électriques sur les routes indiennes. Les volumes de l'industrie fluctuent, principalement en fonction des incitations offertes par le gouvernement. De nombreux acteurs, comme Hero Eco, Ather, Electrotherm, Avon, Lohia, Ampere, etc., poursuivent la mission et tentent d'imposer un changement positif. De tels facteurs sont susceptibles daugmenter la demande pour le marché étudié.

- En outre, dans la région Asie-Pacifique, le marché aérospatial de la Chine, de lAsie du Sud-Est et de lAsie du Sud devrait augmenter considérablement, soutenant davantage la demande pour le marché étudié. Selon le Boeing Commercial Outlook 2022-2041 en Chine, environ 8485 nouvelles livraisons seront effectuées d'ici 2041, pour une valeur marchande de 545 milliards de dollars.

- En raison des facteurs mentionnés ci-dessus, le marché du polyarylsulfone dans la région Asie-Pacifique devrait croître considérablement au cours de la période détude.

Aperçu du marché du polyarylsulfone

Le marché mondial du polyarylsulfone est partiellement consolidé, avec seulement quelques acteurs majeurs dominant le marché. Certaines grandes entreprises sont BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials et Sumitomo Chemical Company.

Leaders du marché du polyarylsulfone

-

BASF SE

-

Solvay

-

SABIC

-

Mitsubishi Chemical Advanced Materials

-

Sumitomo Chemical Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du polyarylsulfone

- Les développements récents concernant les principaux acteurs du marché sont traités dans létude complète.

Segmentation de lindustrie du polyarylsulfone

Les polyarylsulfones sont une famille de thermoplastiques hautes performances qui contiennent une sous-unité aryl-SO2-aryle et sont connus pour leur ténacité et leur stabilité à haute température. Les polymères amorphes haute température de la famille des polyarylsulfones se caractérisent par un caractère ignifuge inhérent extraordinaire et une transparence élevée. Le marché du polyarylsulfone est segmenté par type, secteur dutilisation final et géographie. Le marché est segmenté par type en polysulfone, polyéthersulfone, polyphénylsulfone et polyéthylèneimine. Lindustrie de lutilisateur final segmente le marché en secteurs de lautomobile, de laérospatiale, de lélectronique, du médical, de la mécanique et autres. Le rapport couvre également la taille et les prévisions du marché du polyarylsulfone dans 17 pays des principales régions. La taille du marché et les prévisions de chaque segment sont basées sur les revenus (en millions de dollars).

| Taper | Polysulfone (PSU) | ||

| Polyéthersulfone (PESU) | |||

| Polyphénylsulfone (PPSU) | |||

| Polyéthylèneimine (PEI) | |||

| Industrie des utilisateurs finaux | Automobile | ||

| Aérospatial | |||

| Électronique | |||

| Médical | |||

| Mécanique | |||

| Autres | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur le polyarylsulfone

Quelle est la taille actuelle du marché du polyarylsulfone ?

Le marché du polyarylsulfone devrait enregistrer un TCAC inférieur à 6 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du polyarylsulfone ?

BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials, Sumitomo Chemical Company sont les principales sociétés opérant sur le marché du polyarylsulfone.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du polyarylsulfone ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du polyarylsulfone ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché du polyarylsulfone.

Quelles années couvre ce marché du polyarylsulfone ?

Le rapport couvre la taille historique du marché du polyarylsulfone pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du polyarylsulfone pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur l'industrie du polyarylsulfone

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du polyarylsulfone 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du polyarylsulfone comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.