Analyse du marché du polyacrylamide

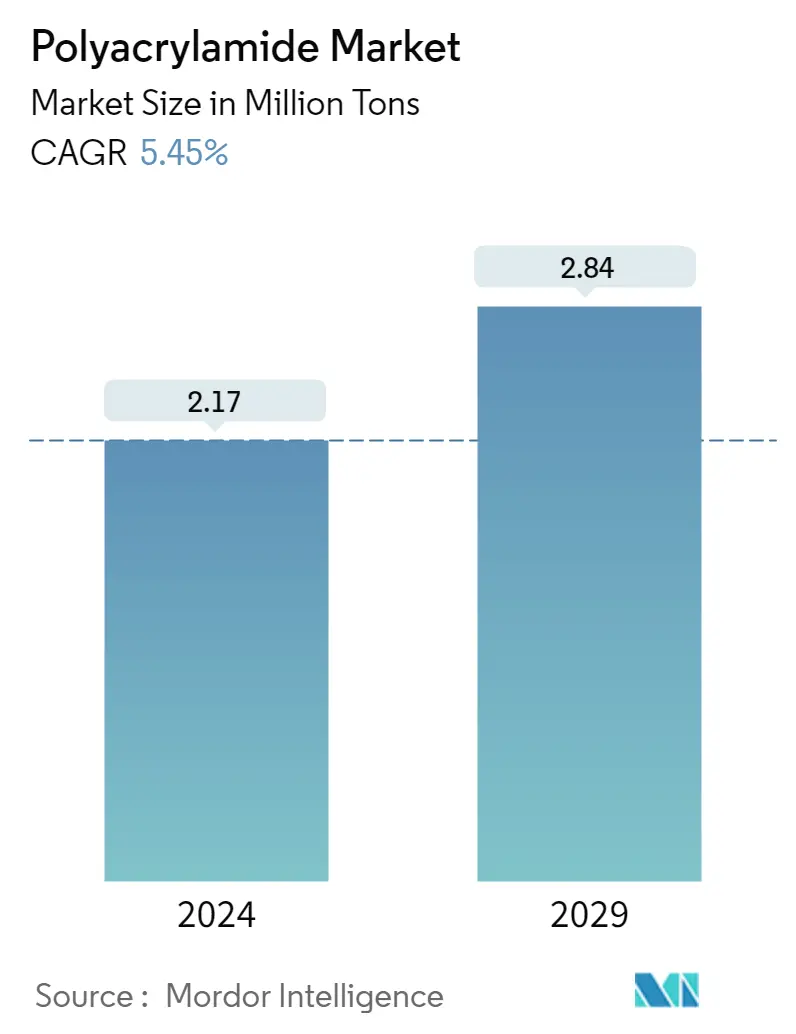

La taille du marché du polyacrylamide est estimée à 2,17 millions de tonnes en 2024 et devrait atteindre 2,84 millions de tonnes dici 2029, avec une croissance de 5,45 % au cours de la période de prévision (2024-2029).

En 2022, la pandémie de COVID-19, à léchelle mondiale, a contraint les industries du traitement de leau, des pâtes et papiers, du pétrole et du gaz et des mines à arrêter leurs opérations, réduisant ainsi la demande de polyacrylamide. La pandémie a touché presque tous les aspects de ces secteurs, de la demande de produits au développement de la main-dœuvre en passant par les tendances à laccélération ou au ralentissement déjà en cours lorsquelle a frappé. Les clients et leurs arrêts temporaires de production ont réduit les niveaux de production et les réductions de la demande ont eu un impact significatif sur les processus de production. Cependant, la situation devrait se rétablir, rétablissant la trajectoire de croissance du marché au cours de la seconde moitié de la période de prévision.

- À moyen terme, lutilisation croissante dans lindustrie pétrolière et gazière pour la récupération assistée du pétrole et le besoin croissant de polyacrylamide comme floculant dans lindustrie du traitement de leau devraient stimuler la demande.

- Les problèmes de santé provoqués par lexposition au monomère dacrylamide devraient entraver la croissance du marché.

- Lapplication émergente du polyacrylamide dans lindustrie biomédicale et le développement du polyacrylamide dorigine biologique devraient offrir des opportunités lucratives au marché.

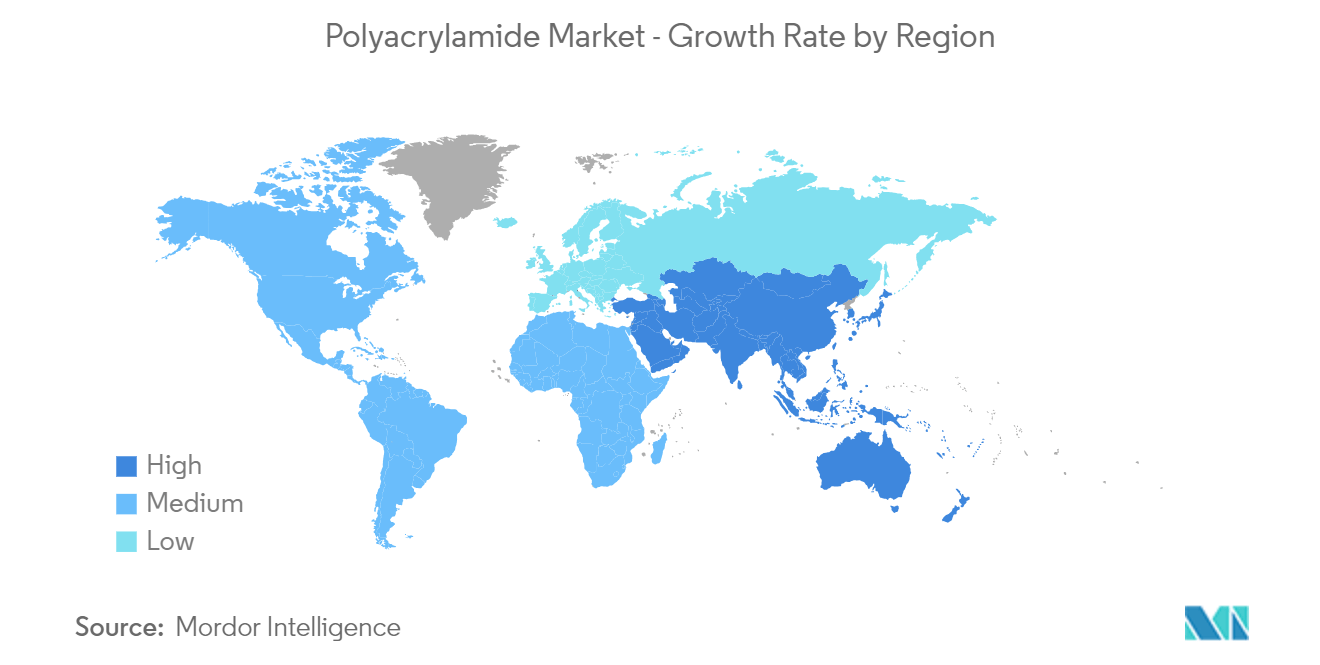

- LAsie-Pacifique représentait la part de marché la plus élevée et la région dominera probablement le marché au cours de la période de prévision.

Tendances du marché du polyacrylamide

Lindustrie du traitement de leau dominera le marché

- Le polyacrylamide est un type de floculant polymère soluble dans l'eau et produit par polymérisation de l'acrylamide. Le polymère est jugé idéal pour le traitement de leau et des eaux usées en raison de sa capacité à augmenter la viscosité et à favoriser la floculation des particules. Par conséquent, ce polymère, en tant que floculant, peut être utilisé pour la purification des eaux industrielles, lépuration des drainages, le traitement des eaux usées et le traitement des eaux usées.

- Il peut également être utilisé dans l'industrie de l'eau potable, où la présence de sodium dans l'eau brute en raison de particules colloïdales la rend impropre à la consommation, devant ainsi être dissoute et filtrée avant utilisation. Le polyacrylamide, dans ce cas, agit comme un floculant de faible poids moléculaire et élimine le sodium supplémentaire de l'eau, la rendant ainsi potable.

- L'utilisation du polyacrylamide dans l'industrie de l'eau et des eaux usées minimise l'utilisation d'autres floculants conventionnels pour l'élimination des bactéries, virus, algues et autres impuretés indésirables, ce qui entraîne beaucoup moins de boues et rend le processus plus économique et rentable.

- Le taux de consommation mondiale deau augmente de 100 % tous les vingt ans. La rareté croissante de leau potable, associée à la croissance démographique et à la demande croissante en eau, constitue la principale préoccupation qui stimule la demande sur le marché du traitement membranaire des eaux usées à travers le monde. Actuellement, la Chine et les États-Unis représentent les deux plus grands marchés de récupération et de réutilisation de leau au monde.

- En juin 2022, une entreprise de protection de l'environnement qui se concentre sur la gestion de l'environnement aquatique, nommée China Everbright Water, a obtenu le projet d'agrandissement et de modernisation du traitement des eaux usées industrielles du parc industriel chimique de Zhangdian East, dans la ville de Zibo, province du Shandong. Ce projet sera exploité selon un modèle BOT (Build-Operate-Transfer), avec une capacité journalière prévue de traitement des eaux usées industrielles d'environ 5 000 m 3.

- LEnvironmental Protection Agency (EPA) des États-Unis a annoncé un investissement de 7,5 milliards de dollars en septembre 2023 dans le cadre du financement disponible en vertu de la Water Infrastructure Finance and Innovation Act (WIFIA). Ce programme innovant de prêts à faible taux d'intérêt aide les communautés à investir dans les infrastructures d'eau potable, de traitement des eaux usées et de traitement des eaux pluviales tout en économisant des millions de dollars et en créant des emplois locaux bien rémunérés. À ce jour, le programme WIFIA de l'EPA a annoncé 19 milliards de dollars pour aider à financer 109 projets à travers le pays.

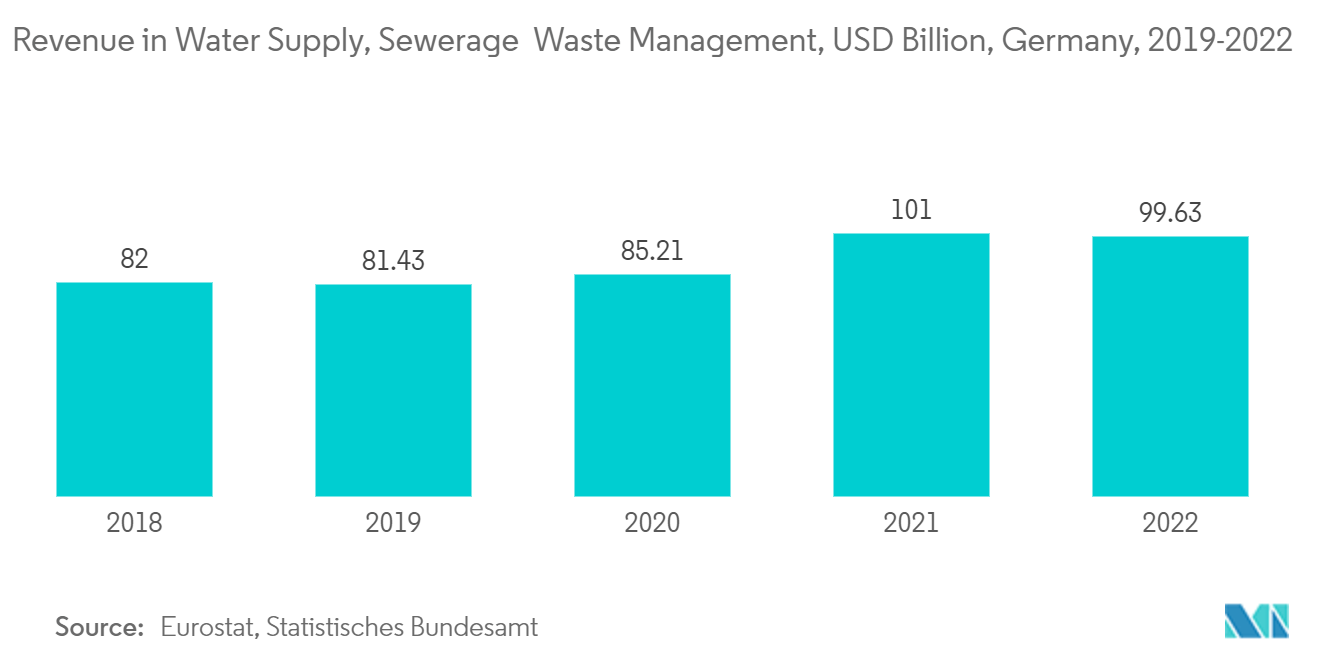

- Le marché allemand des technologies de traitement de leau est le plus grand dEurope et connaît une croissance considérable. Les activités croissantes de traitement de l'eau, principalement dans la région nord du pays, stimulent la demande de produits chimiques pour le traitement de l'eau. Les secteurs de l'approvisionnement en eau et du traitement des eaux usées du pays représentent environ 22 milliards d'euros (23,33 milliards de dollars) par an, selon le ministère fédéral de l'Environnement et de la Conservation de la nature.

- Selon Eurostat et le Statistisches Bundesamt, les revenus du secteur allemand de l'approvisionnement en eau, de l'assainissement et de la gestion des déchets ont généré 99,63 milliards de dollars en 2022.

- Compte tenu des tendances de croissance et des divers projets de traitement de leau dans différentes régions du monde, lindustrie du traitement de leau dominera probablement le marché, ce qui, à son tour, devrait accroître la demande de polyacrylamide au cours de la période de prévision.

LAsie-Pacifique dominera le marché

- La région Asie-Pacifique a dominé le marché du polyacrylamide en 2022 avec une part de volume considérable, et elle devrait maintenir sa domination au cours de la période de prévision.

- Ces dernières années, la Chine a augmenté lutilisation deau traitée pour réduire sa dépendance à leau douce. Avec un cadre réglementaire strict et l'importance croissante de la réutilisation de l'eau dans les plans quinquennaux de la Chine, le pays s'oriente rapidement vers le renforcement de son industrie de traitement de l'eau pour un avenir durable.

- Le groupe Suez a remporté un nouveau contrat pour un projet de traitement de l'eau en Chine en septembre 2023 afin de contribuer à l'ambition de neutralité carbone du pays à l'horizon 2060. L'entreprise, en collaboration avec Chongqing Water Group (CWG), investit environ 168 millions de dollars pour la construction et l'exploitation d'une usine de traitement d'eau à Chongqing, en Chine.

- Dans l'industrie pétrolière et gazière, le champ pétrolifère de Tarim, contrôlé par la China National Petroleum Corporation (CNPC), le plus grand producteur de pétrole et de gaz de Chine, a vu sa production annuelle de pétrole et de gaz atteindre un niveau record de 33,1 millions de tonnes en 2022. Le champ pétrolifère est estimé avoir généré 7,36 millions de tonnes de pétrole brut et 32,3 milliards de mètres cubes de gaz naturel en 2022.

- En Inde, en juillet 2023, IDE Technologies a reçu un contrat de CleanEdge Water Pte Ltd pour la construction d'une usine de traitement des eaux usées (STEP) de pointe pour les applications de l'industrie minière. Ce projet devrait être fourni à l'entreprise par IDE Technologies en 2024 et devrait traiter 4,0 millions de litres de saumure difficile par jour.

- La demande de papier en Inde devrait atteindre 23,5 tonnes par an d'ici 2025. Certaines usines de papier existent depuis plusieurs décennies, ce qui rend nécessaires des mises à niveau et des investissements dans des machines plus récentes. La consommation de papier par habitant en Inde, qui s'élève à un peu plus de 13 kg, est bien en deçà de la moyenne mondiale de 57 kg. Le marché du papier et des produits en papier en Inde devrait atteindre 13,4 milliards de dollars dici 2024.

- Dans l'industrie minière, la société d'État Coal India Ltd (CIL) a approuvé 32 projets miniers jusqu'en janvier 2022, avec un investissement d'environ 47300 crores INR alors que la société cherche à remplacer les importations et à atteindre son objectif de production de charbon d'un milliard de tonnes d'ici. 2023-2034.

- Des facteurs comme ceux-ci sont susceptibles dalimenter la croissance du marché du polyacrylamide en Asie-Pacifique au cours de la période de prévision.

Aperçu du marché du polyacrylamide

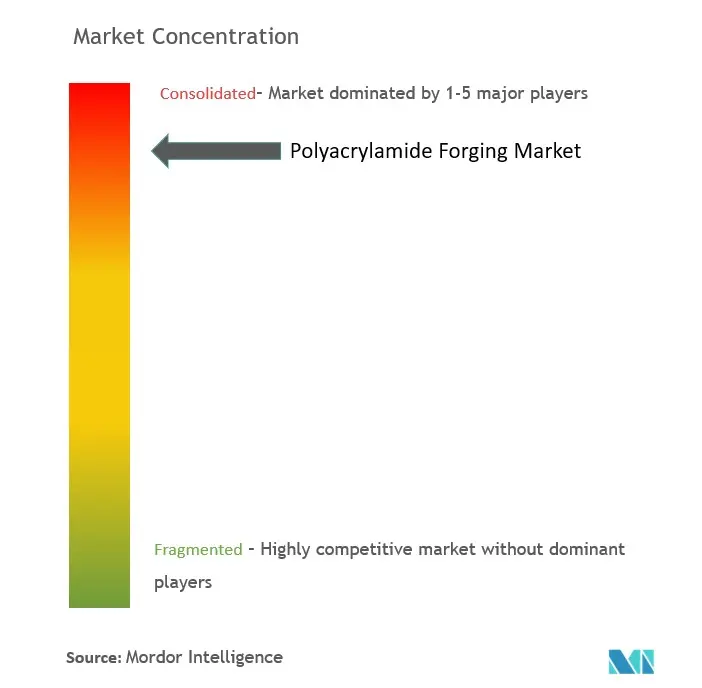

Le marché du polyacrylamide est fortement consolidé, les principaux acteurs détenant une part de marché importante. Certains des principaux acteurs du marché (sans ordre particulier) comprennent le Groupe SNF, BASF SE, Kemira, Solenis et Solvay, entre autres.

Leaders du marché du polyacrylamide

-

SNF Group

-

Kemira

-

BASF SE

-

Solenis

-

Solvay

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du polyacrylamide

- Février 2022:Kemira a annoncé le lancement de la production à grande échelle de son nouveau produit à base de polymère (polyacrylamide) à partir de matières premières d'origine biologique. Avec cette production, Kemira a encore renforcé sa position de fournisseur de solutions chimiques durables pour les industries gourmandes en eau.

- Janvier 2022 Solenis a acquis 100 % des actions en circulation de SCL GmbH ( SCL ), qui produit du DMA3, une matière première primaire pour la production de polyacrylamide cationique. Le but de cette acquisition était d'aider Solenis à atteindre un objectif stratégique d'internalisation et de soutenir le plan stratégique de croissance mondiale du polyacrylamide de Solenis.

Segmentation de lindustrie du polyacrylamide

Le polyacrylamide est un polymère linéaire synthétique soluble dans l'eau composé d'acrylamide ou d'une combinaison d'acide acrylique et d'acrylamide.

Le marché des polyacrylamides est segmenté par forme physique (poudre, liquide, émulsion/dispersions), application (récupération assistée du pétrole, floculants pour le traitement de l'eau, amendement des sols, liants et stabilisants en cosmétique, autres applications) (transformation alimentaire, etc.)), l'industrie de l'utilisateur final (traitement de l'eau, pétrole et gaz, pâtes et papiers, mines, autres industries de l'utilisateur final (alimentation, agriculture, cosmétiques, etc.)) et la géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique du Sud et Moyen-Orient et Afrique). Le rapport propose la taille du marché et les prévisions du marché du polyacrylamide en volume (kilotonnes) pour tous les segments ci-dessus.

| Poudre |

| Liquide |

| Émulsion/Dispersions |

| Récupération améliorée du pétrole |

| Floculants pour le traitement de l'eau |

| Conditionneur de sol |

| Liants et stabilisants en cosmétique |

| Autres applications |

| Traitement de l'eau |

| Pétrole et Gaz |

| Pâtes et papiers |

| Exploitation minière |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Russie | |

| Pays-Bas | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par forme physique | Poudre | |

| Liquide | ||

| Émulsion/Dispersions | ||

| Par candidature | Récupération améliorée du pétrole | |

| Floculants pour le traitement de l'eau | ||

| Conditionneur de sol | ||

| Liants et stabilisants en cosmétique | ||

| Autres applications | ||

| Par secteur d'activité de l'utilisateur final | Traitement de l'eau | |

| Pétrole et Gaz | ||

| Pâtes et papiers | ||

| Exploitation minière | ||

| Autres industries d'utilisateurs finaux | ||

| Par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Russie | ||

| Pays-Bas | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le polyacrylamide

Quelle est la taille du marché du polyacrylamide ?

La taille du marché du polyacrylamide devrait atteindre 2,17 millions de tonnes en 2024 et croître à un TCAC de 5,45 % pour atteindre 2,84 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché du polyacrylamide ?

En 2024, la taille du marché du polyacrylamide devrait atteindre 2,17 millions de tonnes.

Qui sont les principaux acteurs du marché du polyacrylamide ?

SNF Group, Kemira, BASF SE, Solenis, Solvay sont les principales sociétés opérant sur le marché du polyacrylamide.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du polyacrylamide ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du polyacrylamide ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du polyacrylamide.

Quelles années couvre ce marché du polyacrylamide et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du polyacrylamide était estimée à 2,06 millions de tonnes. Le rapport couvre la taille historique du marché du polyacrylamide pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du polyacrylamide pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du polyacrylamide

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du polyacrylamide 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du polyacrylamide comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.