| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 3.30 Billion |

| Taille du Marché (2029) | USD 5.47 Billion |

| CAGR (2024 - 2029) | 10.45 % |

| Concentration du Marché | Moyen |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la logistique de la chaîne du froid en Pologne

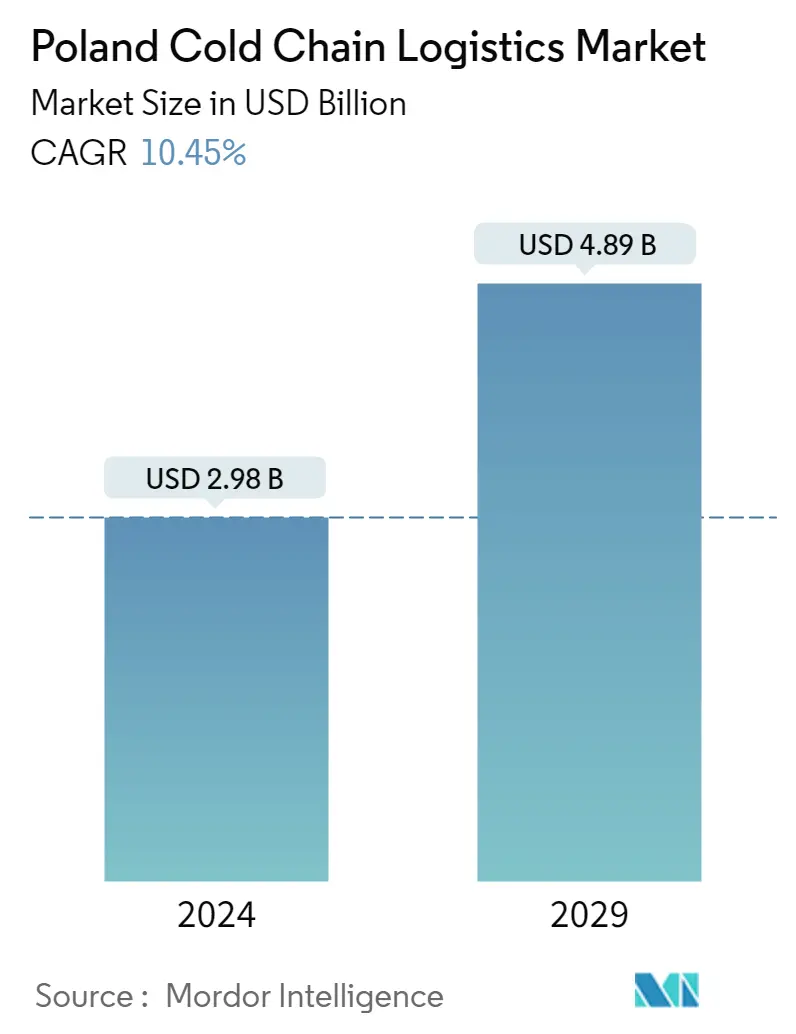

La taille du marché polonais de la logistique de la chaîne du froid est estimée à 2,98 milliards USD en 2024 et devrait atteindre 4,89 milliards USD dici 2029, avec une croissance de 10,45 % au cours de la période de prévision (2024-2029).

- En tant que deuxième plus grand pays d'Europe centrale, la Pologne constitue un marché extrêmement attractif pour tous les types de professionnels de l'alimentation, créant ainsi un énorme potentiel de développement du secteur de la logistique de la chaîne du froid. Les deux principaux corridors de transport reliant le pays à lEurope du Nord et à lAsie centrale en font la plaque tournante régionale de lalimentation, sétendant au-delà de lUnion européenne et sétendant au Moyen-Orient, en Afrique du Nord et en Asie. La situation favorable du pays permet une accessibilité totale via des liaisons routières, aériennes et ferroviaires bien desservies.

- Avec environ 2 milliards de dollars dépensés chaque année pour de nouveaux entrepôts, la capacité de stockage devrait augmenter considérablement au cours des prochaines années. Parallèlement à cela, un certain nombre de facteurs accroissent le besoin de solutions de transport à travers le pays, notamment les aliments, les réacteurs nucléaires, ainsi que les machines et équipements électriques sensibles à la température. GLP, un investisseur majeur et constructeur d'entrepôts logistiques et de parcs de distribution, a lancé deux nouveaux projets logistiques en Pologne le 31 mars 2022. Cela faisait partie de ses travaux en cours dans le pays. GLP prévoit de livrer un total d'environ 240 000 m² de projets en Pologne en 2022.

Tendances du marché de la logistique de la chaîne du froid en Pologne

Les changements dans les habitudes des consommateurs alimentent la demande dinstallations de chaîne du froid

Avec davantage de personnes vivant dans des ménages d'une ou deux personnes en raison de l'urbanisation, le marché des repas transformés et prêts à manger est susceptible de croître. Le modèle traditionnel de cuisine ne fonctionne pas nécessairement pour les millénaires, les post-millénaires ou les ménages d'une ou deux personnes. En 2021, le volume de vente au détail de produits alimentaires emballés en Pologne a augmenté parce que les gens avaient plus d'argent à dépenser, le PIB réel augmentait rapidement et le taux de chômage était à un niveau record. À mesure que les gens sont de plus en plus soucieux de leur santé, il y a également eu une forte augmentation du nombre de personnes souhaitant acheter des salades prêtes à l'emploi. Les cuisines locales comme les raviolis traditionnels et les croquettes sont parmi les plus populaires parmi les plats cuisinés réfrigérés et surgelés.

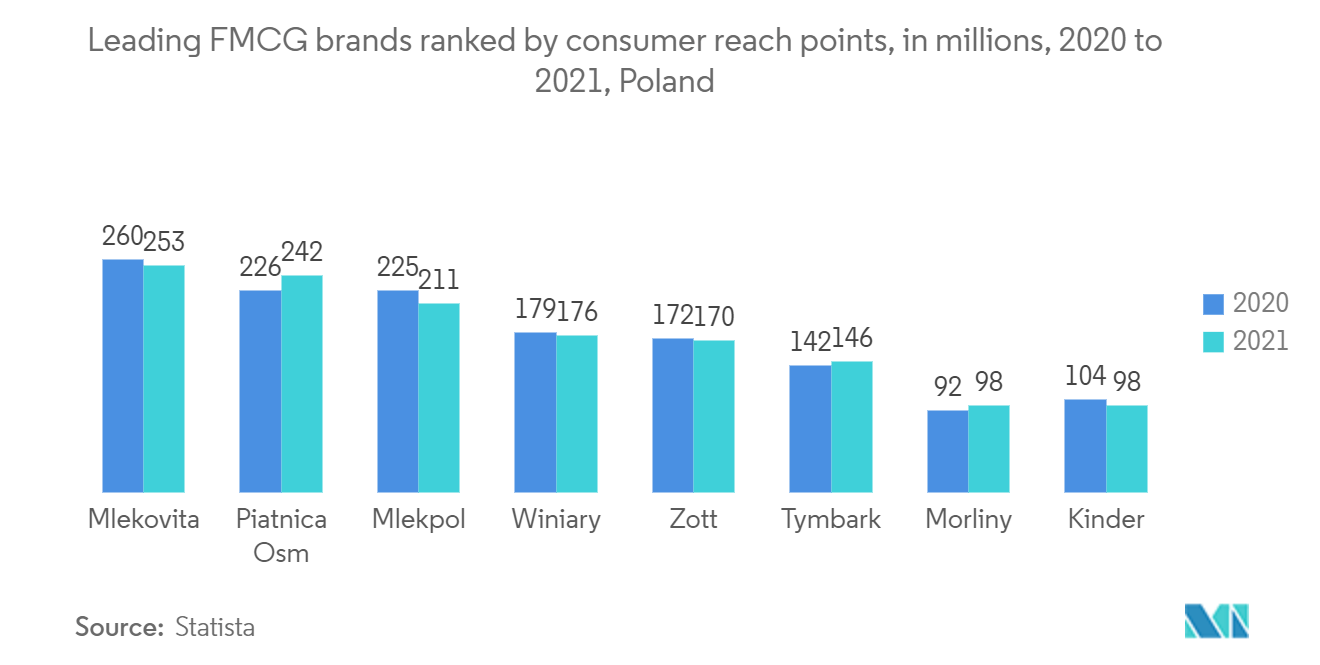

En Pologne, en 2021, Mlekovita était la première marque de biens de grande consommation (FMCG), avec environ 253 millions de points de contact avec les consommateurs. Viennent ensuite Piatnica Osp et Mlekpol, avec respectivement 242 millions et 211 millions de points d'accès aux consommateurs. Des entreprises comme Uber Eats, Wolt et des entreprises de restauration comme l'acteur local Fit Papu commencent à couvrir de vastes zones dans davantage de villes du pays. En raison de ces changements, le pays aura besoin de davantage dinstallations de stockage frigorifique et de transport.

Demande de contrôle de la température et de l'humidité dans la chaîne d'approvisionnement

Selon le Centre national de soutien à l'agriculture (KOWR), les exportations de produits agricoles et alimentaires polonais ont augmenté de 19,5 % sur un an entre janvier et avril 2022, atteignant une valeur de 14,0 milliards d'euros (14,90 milliards de dollars). La volaille et les produits de boulangerie sont en tête des exportations agricoles et alimentaires polonaises, suivis par les aliments pour animaux, les produits chocolatés et le bétail. Les exportations polonaises de produits alimentaires et agricoles ont atteint un nouveau sommet de 37 milliards d'euros (39,58 milliards de dollars) l'année dernière, soit une augmentation de 3 milliards d'euros (3,21 milliards de dollars) par rapport à 2020.

Le contrôle des conditions ambiantes est particulièrement important dans la manipulation de la viande et des produits laitiers, où les produits laitiers sont non seulement sensibles à la température mais également à la manipulation et aux dommages mécaniques lors du chargement et du déchargement, tandis que dans la viande, en raison de l'augmentation de la température ambiante, des bactéries nocives peuvent se développer. et se multiplient, provoquant des intoxications alimentaires lors de la consommation. Pour cette raison, les entreprises produisant et transportant de la viande, du poisson ou des produits laitiers sont tenues de maintenir la continuité des installations de la chaîne du froid avec des conditions environnementales définies tout au long du processus de production, de stockage et de livraison.

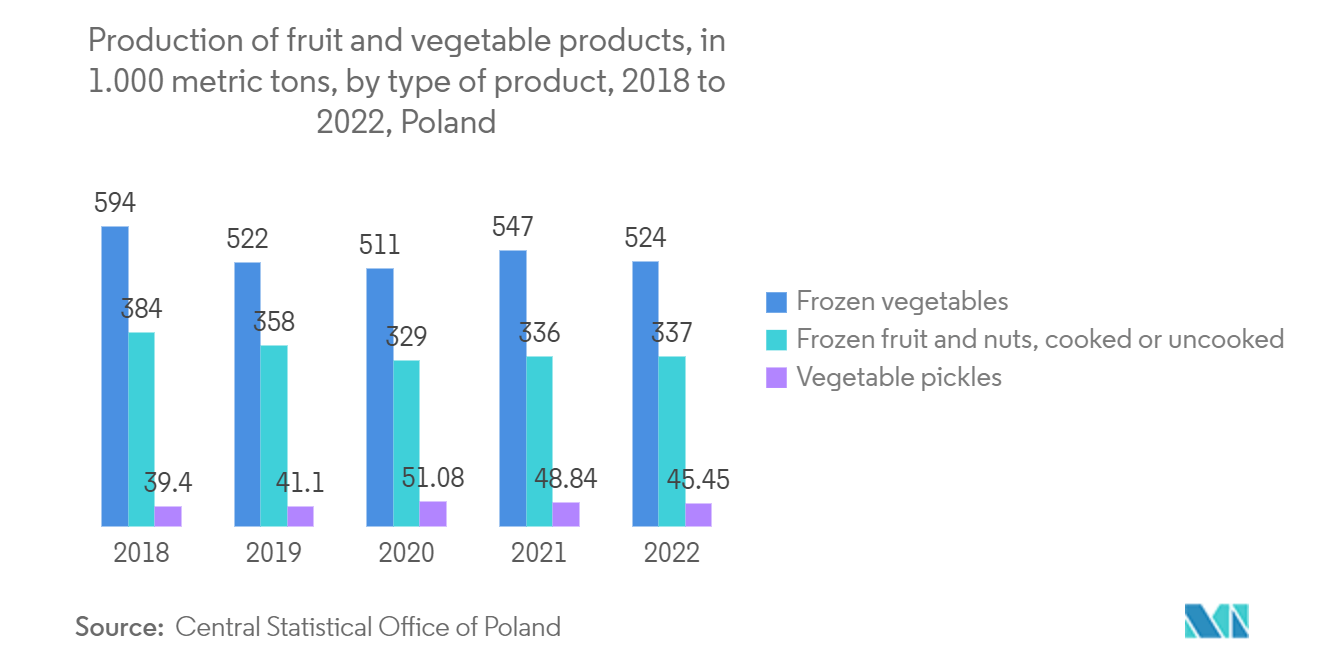

Les produits alimentaires périssables, dans le cas des fruits et légumes, nécessitent un contrôle du niveau d'humidité à chaque étape de la chaîne d'approvisionnement, en commençant par l'emballage, le stockage, le transport et les entrepôts des points de vente. Le développement du marché polonais de la chaîne du froid est vital pour ces produits, tant sur le marché national qu'international.

Aperçu du secteur de la logistique de la chaîne du froid en Pologne

Le marché polonais de la logistique de la chaîne du froid est un marché fragmenté composé d'un grand nombre d'acteurs locaux pour répondre à la demande croissante. En termes de part de marché, quelques-uns des principaux acteurs dominent actuellement le marché. La chaîne du froid en Pologne offre de grandes possibilités aux entreprises nationales et internationales de développer leurs activités dans le pays.

Parmi les principaux acteurs du marché figurent PUH Jamax, ARRA Group, Nowakowski Transport, DHL et Yusen Logistics.

Leaders du marché polonais de la logistique de la chaîne du froid

-

Fructus Transport

-

Artrans Transport

-

Arra Group

-

Kuehne + Nagel

-

Yusen Logistics (Polska)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique de la chaîne du froid en Pologne

20 février 2023 DHL Supply Chain, le spécialiste de la logistique contractuelle du groupe Deutsche Post DHL, exploite désormais un système de préparation de commandes robotisé entièrement automatisé dans une installation logistique de la ville de Staufenberg en Basse-Saxe pour un client de longue date, Peek Cloppenburg, une chaîne mondiale de grands magasins allemande. L'usine fournit également des produits aux consommateurs en Autriche, en Pologne et aux Pays-Bas.

20 août 2022 DHL Supply Chain, une entreprise de logistique allemande, a commencé la construction d'un centre de distribution de 110000 mètres carrés à Gorzów, Wielkopolski, dans l'ouest de la Pologne. L'installation, qui sera la deuxième plus grande du genre à Gorzów, devrait être achevée début 2023.

20 mai 2022 La division polonaise de l'entreprise logistique mondiale Yusen Logistics a loué 8 700 mètres carrés d'espace d'entrepôt supplémentaire dans le complexe du centre logistique Toru de Goodman, ce qui a permis de louer l'intégralité de l'installation. Il dispose d'une superficie d'entrepôt de 23 717 mètres carrés. L'emplacement donne accès à l'aéroport international de Bydgoszcz-Szwederowo, situé à 50 kilomètres, et au port maritime de Gdynia, à 195 kilomètres.

Segmentation de lindustrie de la logistique de la chaîne du froid en Pologne

La logistique de la chaîne du froid est le processus de déplacement de marchandises sensibles à la température à travers une chaîne d'approvisionnement utilisant des emballages thermiques et réfrigérés et la planification logistique nécessaire pour assurer la sécurité de ces expéditions.

Le marché est divisé par service (stockage, transport et services à valeur ajoutée), type de température (réfrigéré ou congelé) et application (horticulture, produits laitiers, viandes, poisson, volaille, produits alimentaires transformés, produits pharmaceutiques, sciences de la vie, produits chimiques et autres applications).

Le rapport propose la taille du marché et les prévisions en dollars (milliards USD) pour tous les segments ci-dessus. Le rapport couvre également limpact du COVID-19 sur le marché.

| Par services | Stockage |

| Transport | |

| Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.) | |

| Par type de température | Glacé |

| Congelé | |

| Par candidature | Horticulture (Fruits et légumes frais) |

| Produits laitiers (lait, glaces, beurre, etc.) | |

| Viandes, Poissons, Volailles | |

| Produits alimentaires transformés | |

| Pharmaceutique, sciences de la vie et produits chimiques |

FAQ sur les études de marché sur la logistique de la chaîne du froid en Pologne

Quelle est la taille du marché polonais de la logistique de la chaîne du froid ?

La taille du marché polonais de la logistique de la chaîne du froid devrait atteindre 2,98 milliards USD en 2024 et croître à un TCAC de 10,45 % pour atteindre 4,89 milliards USD dici 2029.

Quelle est la taille actuelle du marché polonais de la logistique de la chaîne du froid ?

En 2024, la taille du marché polonais de la logistique de la chaîne du froid devrait atteindre 2,98 milliards de dollars.

Qui sont les principaux acteurs du marché polonais de la logistique de la chaîne du froid ?

Fructus Transport, Artrans Transport, Arra Group, Kuehne + Nagel, Yusen Logistics (Polska) sont les principales entreprises opérant sur le marché polonais de la logistique de la chaîne du froid.

Quelles années couvre ce marché polonais de la logistique de la chaîne du froid et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché polonais de la logistique de la chaîne du froid était estimée à 2,70 milliards de dollars. Le rapport couvre la taille historique du marché de la logistique de la chaîne du froid en Pologne pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique de la chaîne du froid en Pologne pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Nos rapports les plus vendus

Popular Cold Chain Logistics Reports

Popular Logistics Reports

Other Popular Industry Reports

Rapport sur l'industrie de la logistique de la chaîne du froid en Pologne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique de la chaîne du froid en Pologne 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la logistique de la chaîne du froid en Pologne comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.