Taille du marché de la logistique de la chaîne du froid en Pologne

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

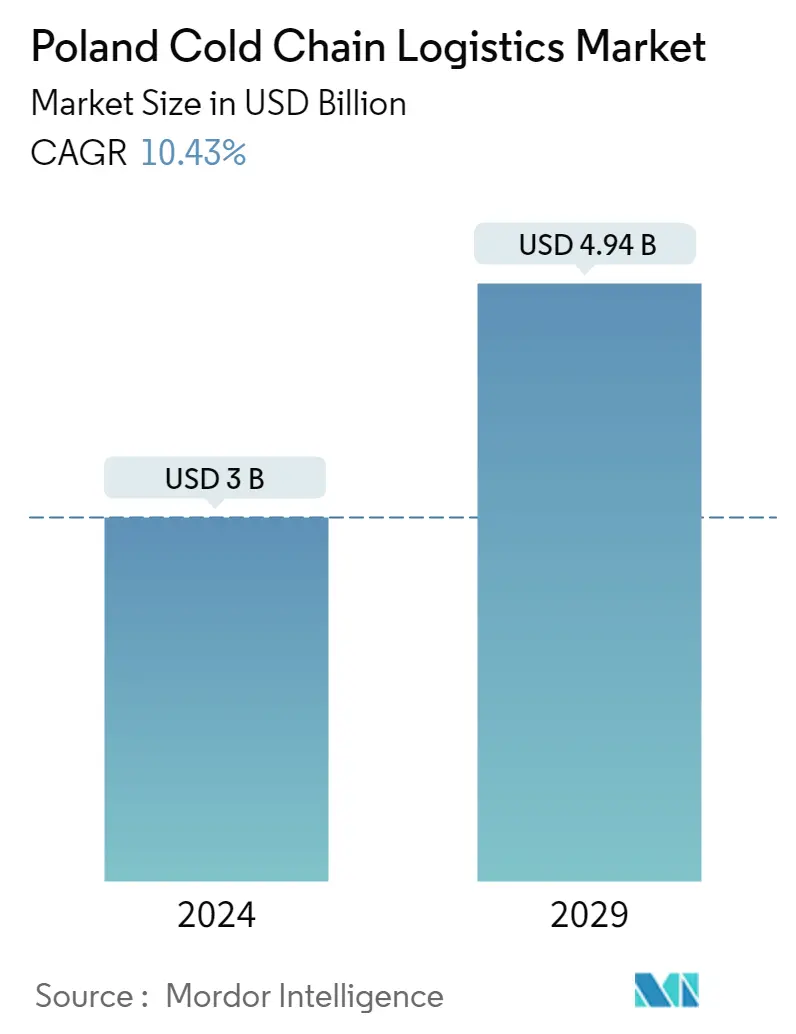

| Taille du Marché (2024) | USD 3.00 milliards de dollars |

| Taille du Marché (2029) | USD 4.94 milliards de dollars |

| TCAC(2024 - 2029) | 10.43 % |

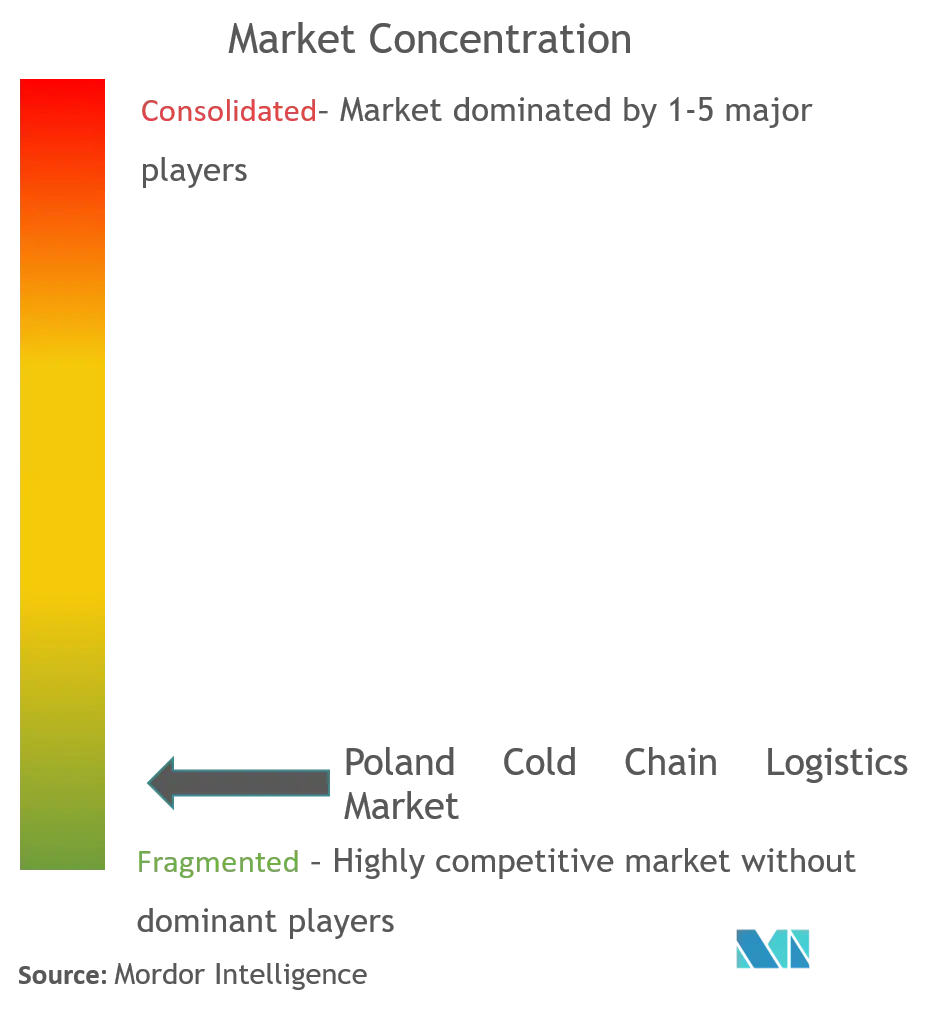

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la logistique de la chaîne du froid en Pologne

La taille du marché polonais de la logistique de la chaîne du froid est estimée à 3 milliards USD en 2024 et devrait atteindre 4,94 milliards USD dici 2029, avec une croissance de 10,43 % au cours de la période de prévision (2024-2029).

La Pologne est l'un des principaux producteurs agroalimentaires et l'un des plus grands producteurs européens. En tant que deuxième plus grand pays d'Europe centrale, la Pologne constitue un marché attractif pour tous les types de professionnels de l'alimentation, ouvrant ainsi un énorme potentiel au secteur de la logistique de la chaîne du froid.

Les deux principaux corridors de transport reliant la Pologne à l'Europe du Nord et à l'Asie centrale en font un pôle alimentaire régional, s'étendant au-delà des frontières de l'Union européenne vers la Méditerranée, l'Afrique du Nord et l'Asie. La situation favorable du pays le rend entièrement accessible aux liaisons routières, aériennes et ferroviaires bien desservies.

La crise énergétique provoquée par linvasion russe de lUkraine a poussé les ménages et les entreprises à se préparer à un hiver des prix de lénergie sans précédent. De nombreuses entreprises, notamment celles du secteur de la chaîne du froid, sont déjà aux prises avec cette hausse des coûts.

Avec un investissement annuel d'environ 2 milliards de dollars dans de nouveaux entrepôts, la capacité de stockage devrait augmenter considérablement dans les années à venir. En outre, plusieurs facteurs augmentent la demande de solutions de transport en Pologne, tels que l'alimentation, les centrales nucléaires et les machines et équipements sensibles à la température. GLP, l'un des investisseurs et constructeurs d'entrepôts logistiques et de parcs de distribution, a lancé le 31 mars 2022 deux nouvelles installations logistiques en Pologne. Ce projet faisait partie des travaux en cours de GLP en Pologne. Au total, GLP prévoit de réaliser environ 240000 m² de projets logistiques dans le pays en 2022.

Les exportations alimentaires représentent une part importante de l'économie polonaise, qui pèse plusieurs milliards de dollars. En conséquence, les exportateurs polonais sont constamment à la recherche de solutions logistiques de premier ordre pour la chaîne du froid, notamment des camions frigorifiques, des équipements de refroidissement et des installations d'entreposage.

Les importations et exportations de produits frais, réfrigérés ou surgelés constituent une préoccupation constante pour la Pologne. Chaque année, des millions de tonnes de produits alimentaires et de boissons, qui nécessitent un transport réfrigéré, entrent et sortent du pays.

Les exportations alimentaires jouent un rôle important dans l'économie polonaise, qui pèse plusieurs milliards de dollars. La situation du pays en Europe centrale en fait un pôle alimentaire régional, avec le potentiel d'étendre sa portée au-delà de l'Union européenne et sur les marchés méditerranéens, nord-africains et asiatiques. En conséquence, les entreprises polonaises doivent livrer leurs produits intacts, prêts à être transformés ou consommés, sur les marchés étrangers.

Tendances du marché de la logistique de la chaîne du froid en Pologne

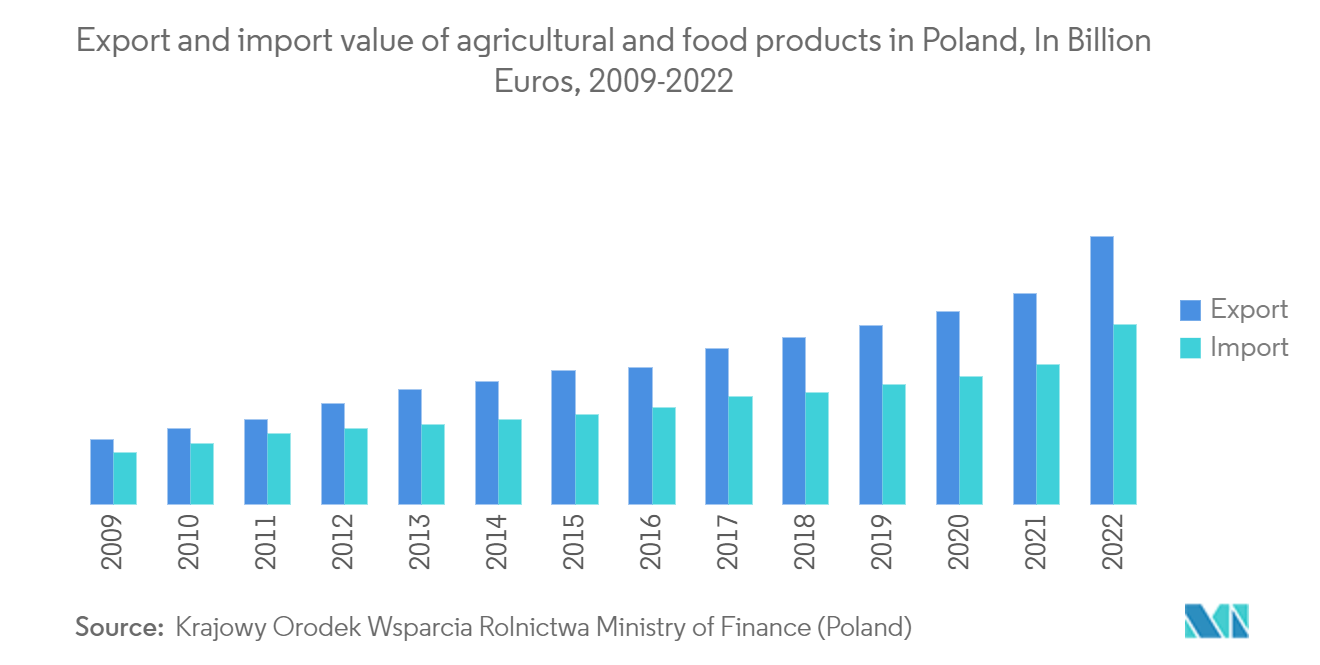

Le commerce extérieur de la Pologne en matière de produits agroalimentaires

Le chiffre d'affaires des ventes internationales a augmenté de 27,3% sur un an pour atteindre 183,2 milliards PLN (46,15 milliards USD) au cours des dix premiers mois de 2022. Le taux de croissance plus élevé par rapport à 2021 confirme le succès des entrepreneurs polonais sur le marché agroalimentaire mondial.. L'exportation de produits agroalimentaires permet de gérer les surplus alimentaires produits en Pologne. C'est une source de revenus majeure pour l'industrie agroalimentaire polonaise et a un impact positif sur l'économie. D'autre part, les importations agroalimentaires ont augmenté de 29,6% pour atteindre 122 milliards PLN (30,73 milliards USD) au cours des 10 premiers mois de 2022. La balance commerciale positive s'est élevée à 13,0 milliards PLN (3,27 milliards USD), contre 61 milliards PLN. (15,37 milliards USD) sur la même période de 2021.

Le principal partenaire commercial de la Pologne est l'Allemagne. Entre janvier et octobre 2022, les exportations vers lAllemagne ont totalisé 9,7 milliards deuros (10,88 milliards de dollars), soit 26 % de plus que lannée précédente. Les principaux produits exportés par la Pologne vers l'Allemagne sont les cigarettes, la viande de volaille, les préparations à base de poisson et les aliments pour animaux de compagnie. Les principaux produits exportés vers lAllemagne sont principalement la viande de volaille, les cigarettes et les grains de maïs. Les principaux produits exportés par la Pologne vers l'UE sont principalement la viande de volaille, les préparations de viande et les préparations de poisson.

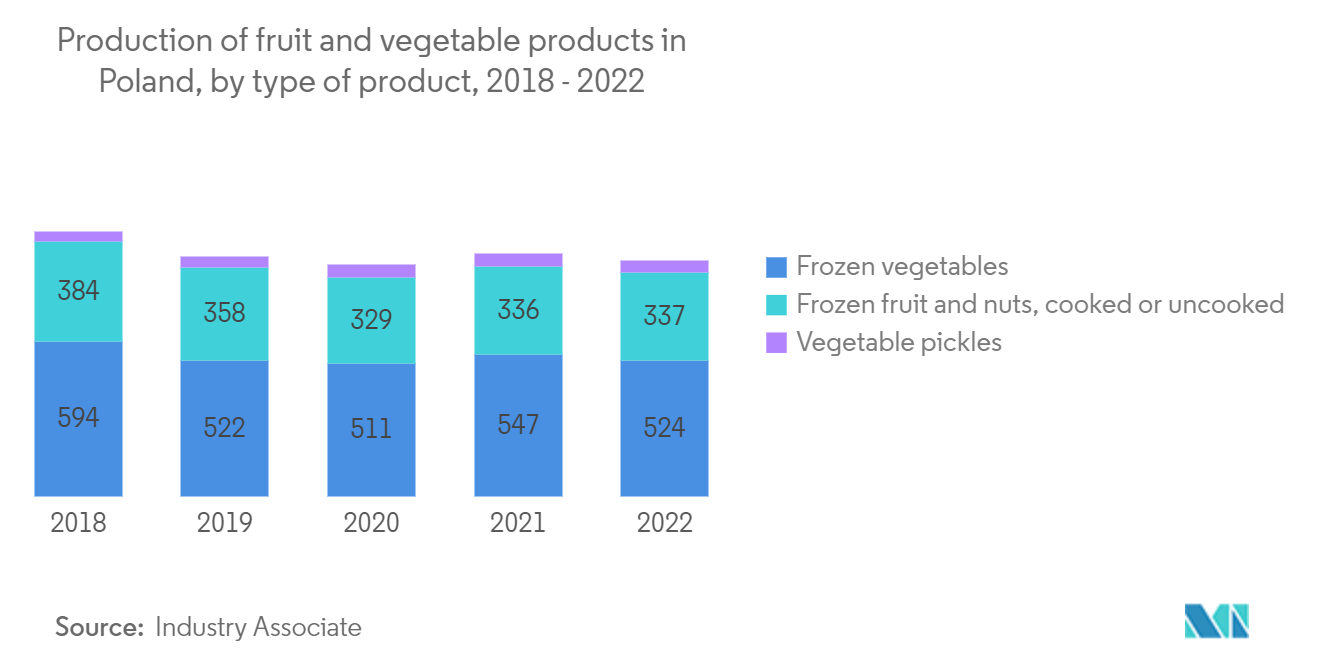

Demande de la chaîne d'approvisionnement en matière de contrôle de la température et de l'humidité

Le principal déterminant de la consommation polonaise daliments pour animaux est la consommation de viande, qui est responsable de la plupart des variations de prix. En termes de volume, la production et la consommation de viande sont stables, ce qui signifie que la demande en aliments pour animaux est stable.

Croissance sur un an (sur un an) de 19,5 % (3,21 milliards d'euros) pour l'exercice clos en avril 2022, selon les données compilées par le KOWR (Centre national pour l'exportation de biens agricoles et alimentaires). La valeur totale des exportations polonaises de produits agricoles et alimentaires a atteint 14,0 milliards d'euros (14,90 milliards de dollars) au cours de l'année précédant avril 2022. La volaille et les produits panifiés représentaient la plus grande part des exportations polonaises dans la catégorie agricole et alimentaire. L'alimentation animale a suivi, suivie par les produits chocolatés et le bétail. L'année dernière, le volume des exportations polonaises de produits alimentaires et agricoles a atteint un nouveau sommet de 37,8 milliards d'euros (39,58 milliards de dollars).

Le contrôle ambiant est particulièrement important pour la manipulation de la viande et des produits laitiers. Les produits laitiers sont sensibles à la température ainsi quaux manipulations et aux dommages mécaniques lors du chargement et du déchargement. En revanche, dans la viande, laugmentation de la température ambiante peut entraîner la croissance et la multiplication de bactéries nocives pouvant provoquer une intoxication alimentaire au moment de la consommation. Par conséquent, les entreprises qui produisent et transportent de la viande, du poisson ou des produits laitiers sont tenues de maintenir la continuité des installations de la chaîne du froid avec des conditions environnementales établies tout au long du processus de production, de stockage et de livraison.

Aperçu du secteur de la logistique de la chaîne du froid en Pologne

Le marché de la logistique de la chaîne du froid en Pologne est très fragmenté, avec un mélange d'acteurs internationaux et nationaux. La majorité des produits importés et exportés doivent être suivis en transport réfrigéré. Les principaux acteurs du marché de la chaîne du froid en Pologne sont Green Yard Logistics, Pago Logistics, Frigo Logistics, New Cold Logistics et Eco Containers. Après la pandémie, le marché a commencé à se redresser et à croître positivement.

Leaders du marché polonais de la logistique de la chaîne du froid

-

Green Yard

-

Pago Logistics

-

Frigo Logistics

-

New Cold Logistics

-

Eco Containers

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique de la chaîne du froid en Pologne

- Juin 2023 NewCold a annoncé la construction d'un nouvel entrepôt à température contrôlée d'un coût de 112 millions d'euros (120,22 millions de dollars) dans la ville de Nowy Modlin, près de Varsovie, en Pologne, qui sera la deuxième installation NewCold en Pologne.

- Février 2023 Un nouveau produit, appelé Container Protect Essential, a été annoncé par Maersk et sera proposé à toutes les expéditions importées de Pologne, d'Autriche et de Suisse dans le cadre de l'offre standard d'importation pour tous les produits.

Rapport sur le marché de la logistique de la chaîne du froid en Pologne – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Scénario de marché actuel

4.2 Dynamique du marché

4.2.1 Conducteurs

4.2.1.1 Augmentation du secteur agricole et de l’industrie alimentaire

4.2.1.2 Hausse de l'industrie pharmaceutique

4.2.2 Contraintes

4.2.2.1 Contraintes de coûts

4.2.2.2 Accessibilité des infrastructures

4.2.3 Opportunités

4.2.3.1 Adoption de la technologie

4.3 Tendances technologiques et automatisation

4.4 Réglementations et initiatives gouvernementales

4.5 Analyse de la chaîne de valeur/de la chaîne d’approvisionnement de l’industrie

4.6 Pleins feux sur le stockage à température ambiante/à température contrôlée

4.7 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.8 Impact des normes et réglementations en matière d'émissions sur l'industrie de la chaîne du froid

4.9 Impact du Covid-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par service

5.1.1 Stockage

5.1.2 Transport

5.1.3 Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.)

5.2 Par température

5.2.1 Glacé

5.2.2 Congelé

5.2.3 Ambiant

5.3 Par utilisateur final

5.3.1 Horticulture (Fruits et légumes frais)

5.3.2 Produits laitiers (lait, glaces, beurre, etc.)

5.3.3 Viandes, Poissons, Volailles

5.3.4 Produits alimentaires transformés

5.3.5 Pharmaceutique, sciences de la vie et produits chimiques

5.3.6 Autres utilisateurs finaux

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concentration du marché

6.2 Profils d'entreprise

6.2.1 Green Yard

6.2.2 Pago Logistics

6.2.3 Frigo Logistics

6.2.4 New Cold Logistics

6.2.5 Eco Containers

6.2.6 Silvan Logistics

6.2.7 Mandersloot

6.2.8 Loginex

6.2.9 Chenczke Group

6.2.10 Uni Logistics*

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. ANNEXE

8.1 Indicateurs macroéconomiques (répartition du PIB par activité, contribution du secteur du transport et du stockage à l'économie)

8.2 Aperçu des flux de capitaux (investissements dans le secteur du transport et du stockage)

8.3 Statistiques liées au commerce électronique et aux dépenses de consommation

8.4 Statistiques du commerce extérieur - Exportations et importations

Segmentation de lindustrie de la logistique de la chaîne du froid en Pologne

La logistique de la chaîne du froid fait référence à la technologie et au processus utilisés pour garantir l'expédition en toute sécurité de marchandises et d'articles sensibles à la température tout au long de la chaîne d'approvisionnement. Presque tous les produits périssables ou produits de marque entreraient presque certainement dans la catégorie de la gestion de la chaîne du froid. Des exemples de produits périssables comprennent la viande et le poisson, les fruits et légumes, les fournitures médicales et les produits pharmaceutiques.

Une analyse de fond complète du marché polonais de la logistique de la chaîne du froid couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de lindustrie. Limpact du COVID-19 a également été intégré et pris en compte au cours de létude. Le rapport propose la taille du marché et les prévisions pour le marché des espaces de bureaux de coworking à Bahreïn en valeur (USD) pour tous les segments ci-dessus.

Le marché polonais de la logistique de la chaîne du froid est segmenté par service (stockage, transport et services à valeur ajoutée), par type de température (réfrigéré, congelé et ambiant) et par utilisateur final (horticulture, produits laitiers, viandes, poisson, volaille, produits alimentaires transformés, produits pharmaceutiques, sciences de la vie et produits chimiques, et autres applications).

| Par service | ||

| ||

| ||

|

| Par température | ||

| ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur la logistique de la chaîne du froid en Pologne

Quelle est la taille du marché polonais de la logistique de la chaîne du froid ?

La taille du marché polonais de la logistique de la chaîne du froid devrait atteindre 3,00 milliards USD en 2024 et croître à un TCAC de 10,43 % pour atteindre 4,94 milliards USD dici 2029.

Quelle est la taille actuelle du marché polonais de la logistique de la chaîne du froid ?

En 2024, la taille du marché polonais de la logistique de la chaîne du froid devrait atteindre 3,00 milliards USD.

Qui sont les principaux acteurs du marché polonais de la logistique de la chaîne du froid ?

Green Yard, Pago Logistics, Frigo Logistics, New Cold Logistics, Eco Containers sont les principales entreprises opérant sur le marché polonais de la logistique de la chaîne du froid.

Quelles années couvre ce marché polonais de la logistique de la chaîne du froid et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché polonais de la logistique de la chaîne du froid était estimée à 2,72 milliards de dollars. Le rapport couvre la taille historique du marché de la logistique de la chaîne du froid en Pologne pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique de la chaîne du froid en Pologne pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de la logistique de la chaîne du froid en Pologne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique de la chaîne du froid en Pologne 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la logistique de la chaîne du froid en Pologne comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.