Analyse du marché des bouteilles en plastique pharmaceutiques

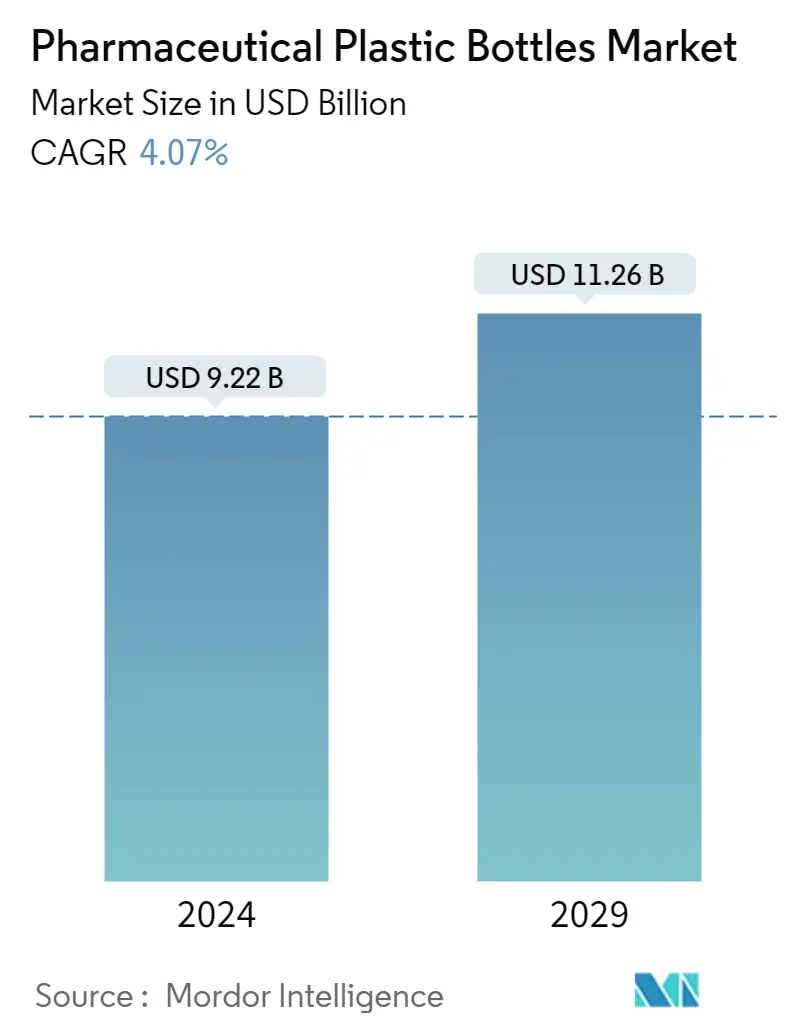

La taille du marché des bouteilles en plastique pharmaceutiques est estimée à 9,22 milliards USD en 2024 et devrait atteindre 11,26 milliards USD dici 2029, avec un TCAC de 4,07 % au cours de la période de prévision (2024-2029).

La demande croissante demballages pharmaceutiques pour le stockage et la livraison de médicaments devrait stimuler le marché au cours de la période de prévision.

- La demande demballages en plastique a connu une croissance significative dans lindustrie pharmaceutique en raison de ses capacités inégalées. Les caractéristiques supplémentaires qui ont conduit à une adoption accrue dans le secteur pharmaceutique sont la barrière contre l'humidité, la stabilité dimensionnelle élevée, la résistance élevée aux chocs, la résistance à la déformation, la faible absorption d'eau, la transparence, la résistance à la chaleur et aux flammes et la prolongation des dates de péremption.

- Le marché des bouteilles en plastique pharmaceutiques se développe en raison des préoccupations croissantes en matière de durabilité, liées à l'augmentation du taux de recyclage et à la minimisation de l'impact environnemental de l'industrie pharmaceutique. Les progrès technologiques et lapplication croissante des bouteilles en plastique dans les médicaments oraux solides et même liquides ont contribué à la croissance du marché des bouteilles en plastique pharmaceutiques. Cependant, la hausse du prix des plastiques due aux fluctuations des prix du pétrole brut et à diverses réglementations se répercuterait sur laugmentation du prix des plastiques, ce qui pourrait affecter la consommation du produit et entraver davantage la croissance du marché étudié.

- Les bouteilles en plastique sont de plus en plus utilisées pour le remplissage et le conditionnement aseptique dans l'industrie. Les vendeurs du marché fournissent des services de remplissage et demballage de bouteilles aseptiques dans diverses régions. Par exemple, LSNE propose des services de remplissage de flacons compte-gouttes aseptiques. L'entreprise dispose d'une ligne de remplissage automatisée capable de remplir des flacons multidoses standards en trois parties en flacons de 5 ml et 10 ml et des flacons multidoses stériles.

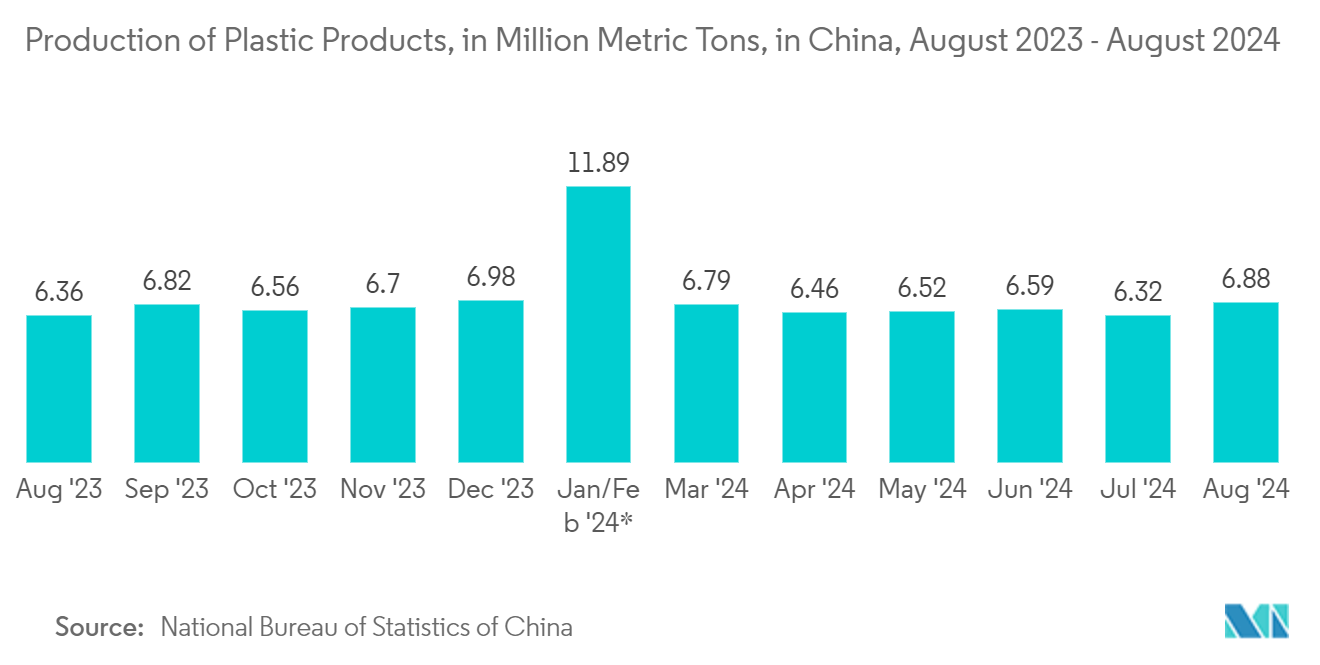

- LAsie-Pacifique dispose dune base importante pour la production de résine PET et de polymères, ce qui contribue également à la croissance du marché sans problème de pénurie dapprovisionnement en matières premières. La Chine est lun des plus grands pays producteurs et consommateurs de bouteilles PET.

- Alors que la demande de médicaments et dautres biens essentiels atteint un niveau sans précédent, le manque demballages disponibles pour les emballer et les expédier a provoqué une interruption significative des chaînes dapprovisionnement. Cependant, la demande a augmenté pour certains médicaments utilisés chez les patients atteints du COVID-19. Ceux-ci comprenaient certains anesthésiques, antibiotiques, relaxants musculaires et certains médicaments non conformes. Cela a conduit à l'approvisionnement en bouteilles en plastique des sociétés pharmaceutiques.

Tendances du marché des bouteilles en plastique pharmaceutiques

Le segment HDPE affichera le taux de croissance le plus élevé

- Le PEHD est utilisé pour fabriquer différents types de bouteilles, parmi lesquelles les bouteilles non pigmentées sont translucides, avec d'excellentes propriétés de rigidité et de barrière. Le matériau présente une variété pigmentée qui permet de conditionner des médicaments sensibles à la lumière dans l'industrie pharmaceutique. Ces matériaux conviennent au conditionnement de produits ayant une durée de conservation courte. Selon lAmerican Chemical Council, en 2021, les États-Unis ont produit 123,9 milliards de livres de résines, dont les thermoplastiques représentaient environ 86 % de la production totale. Le polyéthylène haute densité (PEHD) était la résine la plus produite cette année-là, avec une production de 22 milliards de livres.

- Le PEHD possède également une excellente résistance chimique, ce qui en fait un matériau précieux pour emballer divers produits chimiques et médicaux. Il a été constaté que les bouteilles en PEHD pigmenté ont une résistance améliorée aux fissures sous contrainte par rapport aux matériaux en PEHD non pigmentés. L'application par soufflage du PEHD le rend plus durable et plus polyvalent que les matériaux PP et LDPE. Il présente également une excellente résistance à la plupart des solvants et une résistance à la traction élevée par rapport aux autres formes de matériaux en polyéthylène.

- Le PEHD est également principalement utilisé pour les conteneurs plus grands dans le secteur commercial, car il présente un rapport résistance/poids élevé dans les polymères courants et est moins cassant que le PP. Il conserve une légèreté lors du moulage, ce qui le rend adapté aux contenants plus grands, comme les bidons en plastique.

- En outre, diverses activités de recherche et développement ont été menées par plusieurs acteurs du marché. Par exemple, en avril 2021, le fabricant d'Advil GSK Consumer Healthcare (GSK) a annoncé son engagement à réduire de 20 % le plastique présent dans plus de 80 millions de bouteilles d'Advil, ce qui entraînera une réduction de près de 500000 livres de plastique dans l'environnement. D'ici 2022, Advil devrait réduire le plastique dans presque toutes les bouteilles disponibles en magasin et en ligne, à l'exception des bouteilles Easy Open de la marque. La nouvelle technologie de résine barrière réduit la quantité de résine nécessaire pour mouler et fabriquer les bouteilles en polyéthylène haute densité (PEHD) tout en conservant les propriétés de protection barrière.

LAmérique du Nord représente une part de marché importante

- On estime que le marché américain des bouteilles en plastique connaît une croissance constante, en raison de la consommation et des applications industrielles en constante augmentation des récipients et des bouteilles en plastique. Selon la Plastics Industry Association (PLASTICS), la demande du marché des bouteilles en plastique continue de croître aux États-Unis.

- Selon Pharmaceutical Commerce, aux États-Unis, le marché pharmaceutique est en plein essor. Dici 2023, on estime que les Américains dépenseront entre 635 et 655 milliards de dollars en produits pharmaceutiques. En conséquence, les États-Unis seront le pays qui dépensera le plus en produits pharmaceutiques.

- Par ailleurs, selon Pharmaceutical Commerce, aux États-Unis, le marché pharmaceutique est en hausse. Dici 2023, on estime que les Américains dépenseront entre 635 et 655 milliards de dollars en produits pharmaceutiques. En conséquence, ce sera presque certainement le pays où les dépenses pharmaceutiques sont les plus importantes.

- Le secteur des résines et produits plastiques emploie 93 000 personnes réparties dans 1 932 établissements. Utilisés dans presque tous les produits modernes, les produits en plastique sont en demande au Canada dans la plupart des secteurs de l'économie, les trois catégories d'emballage, de construction et d'automobile représentant 69 % de l'utilisation finale du plastique.

Aperçu du marché des bouteilles en plastique pharmaceutiques

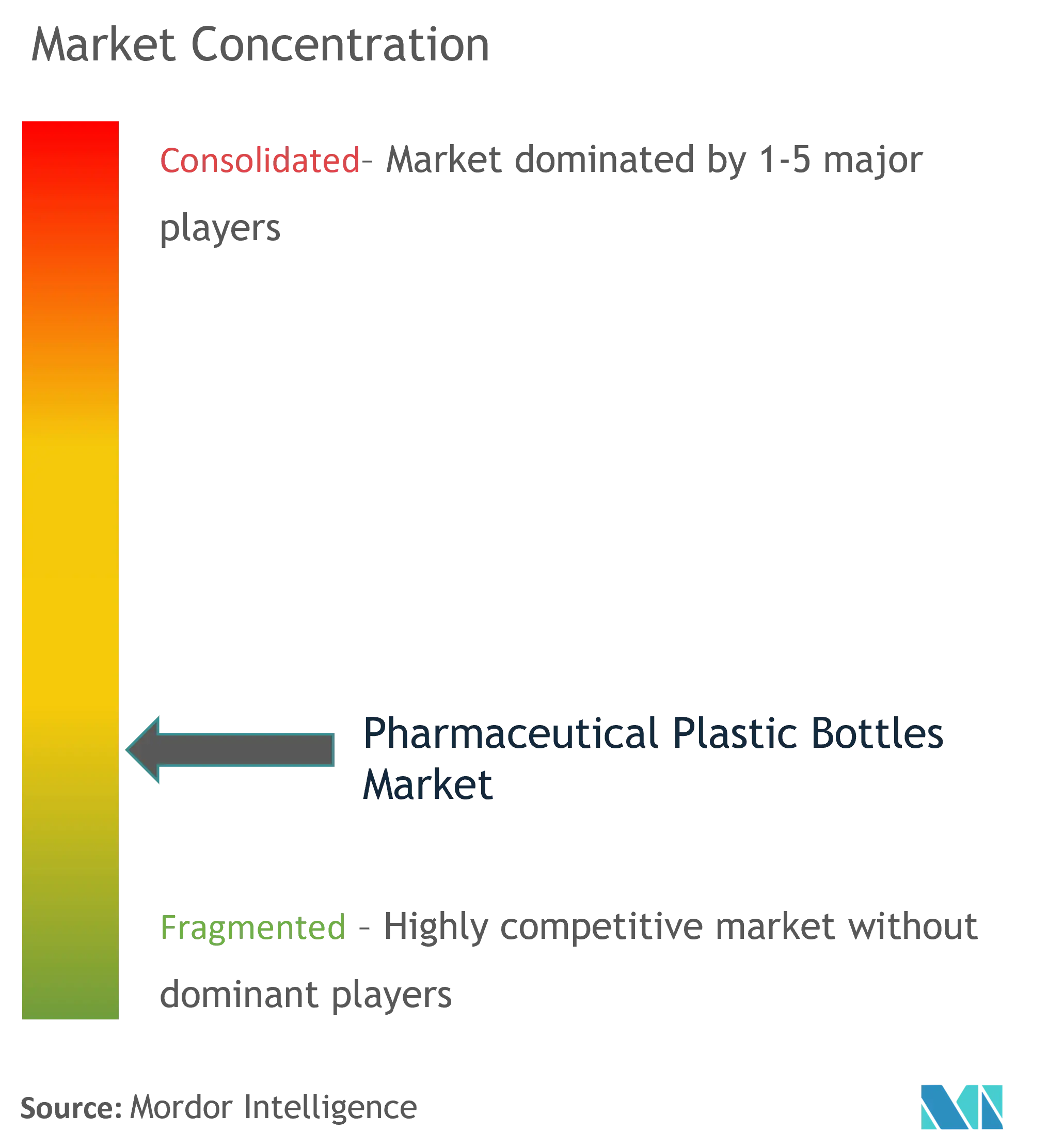

Le marché des bouteilles pharmaceutiques en plastique est fragmenté avec la présence de nombreux acteurs comme Amcor Limited. Berry Plastics Group, Inc., Aptar Pharma, Gerresheimer AG, Graham Packaging Company, Alpha Packaging et Alpack Plastic Packaging. Les acteurs ont adopté diverses stratégies organiques et inorganiques telles que des fusions et acquisitions, des partenariats, des lancements de nouveaux produits et des collaborations pour dominer le marché.

- Décembre 2021 - Comar a annoncé l'acquisition d'Omega Packaging, un fabricant de produits moulés par injection et par soufflage. La gamme de fermetures avec sécurité enfants (CR) et les capacités de fabrication de moules de précision d'Omega Packaging font progresser la stratégie de Comar visant à servir les clients du secteur de la santé avec des capacités de fabrication personnalisées de bout en bout et un portefeuille de produits élargi.

- Septembre 2021 – Pretium Packaging, société de portefeuille de Clearlake Capital Group, a accepté d'acquérir Alpha Packaging, basée aux États-Unis, auprès d'Irving Place Capital pour un montant non divulgué. Alpha Packaging et Pretium Packaging permettront à l'entité combinée d'offrir une large gamme de solutions d'emballage avancées aux clients existants et aux nouveaux clients des deux entreprises.

Leaders du marché des bouteilles en plastique pharmaceutiques

Amcor Limited

Berry Plastics Group, Inc.

Gerresheimer AG

Aptar Pharma

O.Berk Company LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des bouteilles en plastique pharmaceutiques

- Mai 2022 - Gerresheimer AG a amélioré ses capacités de fabrication en Inde pour garantir un approvisionnement local constant pour les opérations pharmaceutiques et de santé. L'entreprise a ouvert une nouvelle usine pour produire des récipients et des fermetures en plastique sur son site de fabrication de Kosamba.

- Novembre 2021 - Santen Pharmaceutical Co. Ltd., une société pharmaceutique japonaise, a dévoilé son projet de lancer le premier flacon de collyre en plastique d'origine biologique dans la région Europe, Moyen-Orient et Afrique (EMEA) dans le cadre de son engagement zéro carbone..

Segmentation de lindustrie des bouteilles en plastique pharmaceutiques

Les bouteilles en plastique étant légères et plus faciles à manipuler, leur adoption augmente. Les fabricants préfèrent utiliser des bouteilles en plastique en raison des coûts de production inférieurs et de la variété des innovations qui peuvent survenir. Puisquils seront utilisés dans lindustrie pharmaceutique, ils seront fabriqués en tenant compte des problèmes environnementaux et des effets dangereux. Le marché des bouteilles en plastique pharmaceutiques est segmenté par matière première (polyéthylène téréphtalate, polypropylène, polyéthylène basse densité, polyéthylène haute densité), par type (récipients solides, flacons compte-gouttes, flacons pulvérisateurs nasaux, flacons liquides, soins bucco-dentaires), et Géographie.

| Polyéthylène téréphtalate (PET) |

| Polypropylène (PP) |

| Polyéthylène basse densité (LDPE) |

| Polyéthylène haute densité (PEHD) |

| Conteneurs solides |

| Flacons compte-gouttes |

| Flacons pulvérisateurs nasaux |

| Bouteilles de liquide |

| Soins bucco-dentaires |

| Autres types |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | Brésil |

| Argentine | |

| Mexique | |

| Reste de l'Amérique latine | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Emirats Arabes Unis | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par matière première | Polyéthylène téréphtalate (PET) | |

| Polypropylène (PP) | ||

| Polyéthylène basse densité (LDPE) | ||

| Polyéthylène haute densité (PEHD) | ||

| Par type | Conteneurs solides | |

| Flacons compte-gouttes | ||

| Flacons pulvérisateurs nasaux | ||

| Bouteilles de liquide | ||

| Soins bucco-dentaires | ||

| Autres types | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | Brésil | |

| Argentine | ||

| Mexique | ||

| Reste de l'Amérique latine | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Emirats Arabes Unis | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

FAQ sur les études de marché sur les bouteilles en plastique pharmaceutiques

Quelle est la taille du marché des bouteilles en plastique pharmaceutiques ?

La taille du marché des bouteilles en plastique pharmaceutiques devrait atteindre 9,22 milliards USD en 2024 et croître à un TCAC de 4,07 % pour atteindre 11,26 milliards USD dici 2029.

Quelle est la taille actuelle du marché des bouteilles en plastique pharmaceutiques ?

En 2024, la taille du marché des bouteilles en plastique pharmaceutiques devrait atteindre 9,22 milliards de dollars.

Qui sont les principaux acteurs du marché des bouteilles en plastique pharmaceutiques ?

Amcor Limited, Berry Plastics Group, Inc., Gerresheimer AG, Aptar Pharma, O.Berk Company LLC sont les principales sociétés opérant sur le marché des bouteilles en plastique pharmaceutiques.

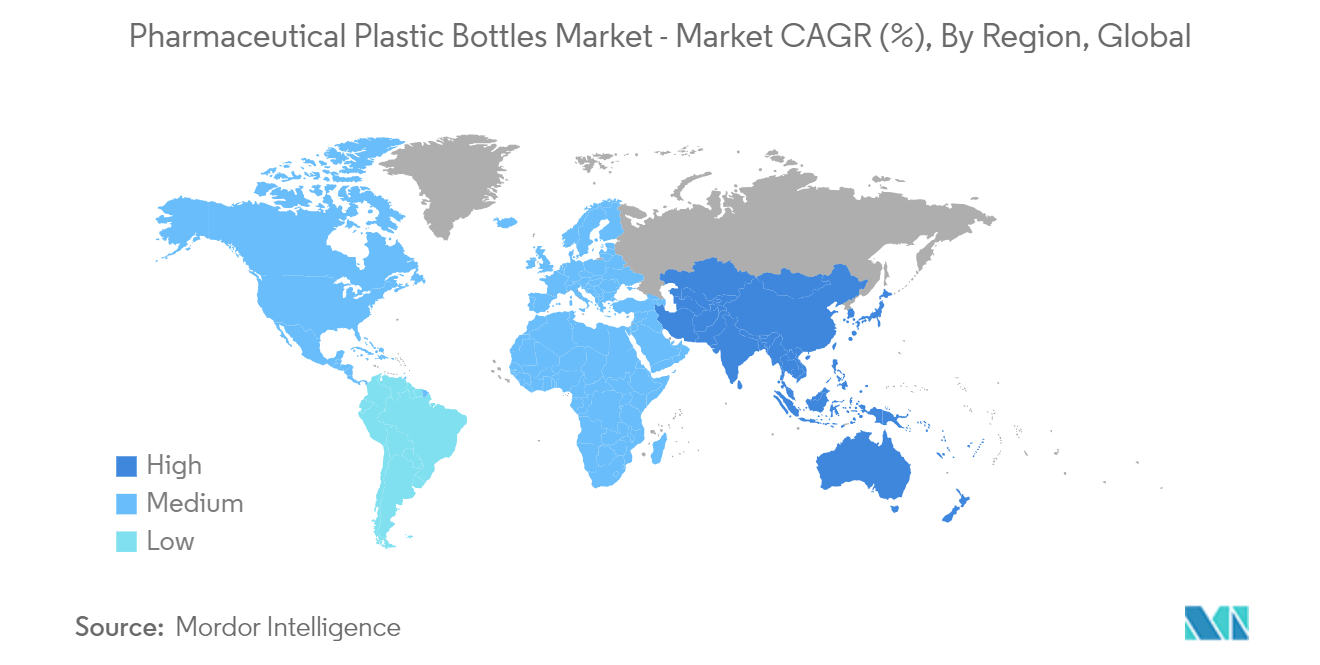

Quelle est la région qui connaît la croissance la plus rapide sur le marché des bouteilles en plastique pharmaceutiques ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des bouteilles en plastique pharmaceutiques ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des bouteilles en plastique pharmaceutiques.

Quelles années couvre ce marché des bouteilles en plastique pharmaceutiques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des bouteilles en plastique pharmaceutiques était estimée à 8,86 milliards de dollars. Le rapport couvre la taille historique du marché des bouteilles en plastique pharmaceutiques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des bouteilles en plastique pharmaceutiques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des bouteilles en plastique pharmaceutiques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des bouteilles en plastique pharmaceutiques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des bouteilles en plastique pharmaceutiques comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.