Taille du marché européen des aliments pour animaux de compagnie

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 58.83 Billion |

|

|

Taille du Marché (2029) | USD 83.92 Billion |

|

|

Plus grande part par animaux de compagnie | Chiens |

|

|

CAGR (2024 - 2029) | 7.47 % |

|

|

Plus grande part par pays | Royaume-Uni |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des aliments pour animaux de compagnie

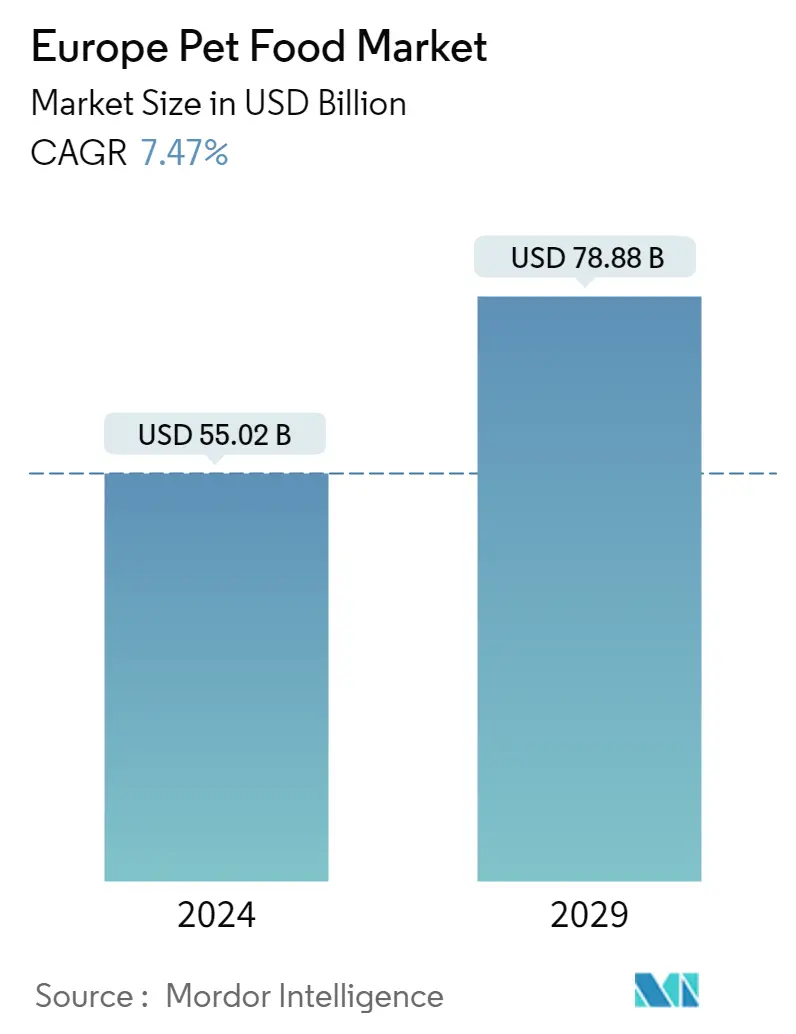

La taille du marché européen des aliments pour animaux de compagnie est estimée à 55,02 milliards de dollars en 2024 et devrait atteindre 78,88 milliards de dollars dici 2029, avec une croissance de 7,47 % au cours de la période de prévision (2024-2029).

Les chiens dominent le marché des aliments pour animaux de compagnie en raison de leur taux de consommation élevé, attribué à leur grande taille.

- L'Europe possède une forte culture de possession d'animaux de compagnie et les Européens ont une profonde affection pour leurs animaux de compagnie, ce qui se traduit par un marché croissant pour les produits et services alimentaires pour animaux de compagnie. En conséquence, le marché européen des aliments pour animaux de compagnie a augmenté de 38,7 % entre 2017 et 2022, porté par une augmentation de la population danimaux de compagnie de 11,6 % au cours de la même période.

- Le marché européen des aliments pour animaux de compagnie est dominé par le segment des aliments pour chiens, qui a atteint une valeur marchande de 19,48 milliards de dollars en 2022. Le segment des aliments pour chiens est en tête en raison de la forte consommation d'aliments pour chiens, motivée par leur grande taille, ainsi que d'un un nombre important de propriétaires danimaux abandonnent les repas faits maison au profit de la nourriture commerciale pour animaux de compagnie. Les dépenses consacrées aux chiens ont également augmenté de 35,1 % entre 2017 et 2022. En conséquence, le segment des aliments pour chiens devrait enregistrer un TCAC de 7,7 % au cours de la période de prévision.

- En Europe, les chats sont les animaux de compagnie les plus possédés, avec une population de 117,7 millions en 2022. Cette augmentation du nombre de chats a créé une base de consommateurs plus large pour les produits alimentaires pour chats. Les chats gagnent en popularité en tant qu'animaux de compagnie en raison de leurs faibles besoins d'entretien et de leur rentabilité par rapport aux autres animaux de compagnie. En conséquence, le marché des aliments pour chats a connu une croissance significative, atteignant une valeur de 19,44 milliards de dollars en 2022.

- Dautres animaux ont des besoins nutritionnels uniques qui doivent être satisfaits grâce à des aliments spécialisés pour animaux de compagnie. Ainsi, le segment des autres animaux de compagnie a augmenté de 1,94 milliard de dollars entre 2017 et 2022.

- On estime que la sensibilisation croissante des propriétaires danimaux aux avantages des aliments pour animaux de compagnie et la population croissante danimaux de compagnie dans la région stimuleront le marché des aliments pour animaux de compagnie au cours de la période de prévision.

Le Royaume-Uni a dominé le marché européen des aliments pour animaux de compagnie, principalement en raison de la forte population d'animaux de compagnie et de l'utilisation accrue d'aliments commerciaux pour animaux de compagnie.

- Le marché européen des aliments pour animaux de compagnie était évalué à 47,74 milliards de dollars en 2022. Le marché des aliments pour animaux de compagnie dans la région connaît une croissance significative, qui a augmenté de 23,6 % entre 2017 et 2021. Cette croissance peut être attribuée à plusieurs facteurs, notamment l'augmentation de la population d'animaux de compagnie. dans la région, qui a atteint 324,4 millions en 2022, contre 290,5 millions en 2017. La tendance croissante à l'humanisation des animaux de compagnie et l'attention accrue des propriétaires d'animaux à la santé et au bien-être de leurs animaux ont également contribué à l'expansion du marché.

- Parmi les pays européens, le marché britannique des aliments pour animaux de compagnie est le plus important, représentant 14,9 % du marché européen des aliments pour animaux de compagnie en 2022. Cette part de marché plus élevée du Royaume-Uni est principalement due à l'augmentation de la population d'animaux de compagnie dans le pays, à l'utilisation croissante de produits commerciaux. Les aliments pour animaux de compagnie, la disponibilité accrue d'une gamme diversifiée de régimes alimentaires pour animaux de compagnie, ainsi que les avantages et le rapport qualité-prix qu'offrent les aliments pour animaux de compagnie ont contribué à leur popularité. De plus, la demande croissante de propriétaires danimaux de compagnie de régimes alimentaires spécialisés qui améliorent la santé et le bien-être des animaux a également contribué à la croissance du marché.

- Le marché polonais des aliments pour animaux de compagnie devrait connaître la croissance la plus rapide d'Europe, avec un TCAC de 14,3 % au cours de la période de prévision. Cela est principalement attribué à la population croissante d'animaux de compagnie, et un grand nombre de propriétaires d'animaux de compagnie abandonnent les aliments cuisinés à la maison au profit des aliments commerciaux pour animaux de compagnie dans le pays en raison de la tendance croissante à l'humanisation des animaux de compagnie.

- L'augmentation de la population d'animaux de compagnie dans la région, l'attention croissante des propriétaires d'animaux à la santé et au bien-être de leurs animaux, ainsi que l'adoption accrue d'aliments commerciaux pour animaux de compagnie sont les facteurs qui devraient stimuler le marché européen des aliments pour animaux de compagnie, enregistrant un TCAC de 6,4% au cours de cette période. la période de prévision.

Tendances du marché européen des aliments pour animaux de compagnie

- L'écosystème croissant favorable aux chiens dans la région stimule l'adoption de chiens provenant de refuges pour animaux et d'organisations de sauvetage.

- La popularité croissante des autres animaux et le nombre croissant de canaux d'acquisition pour l'adoption d'autres animaux stimulent leur marché.

Aperçu du marché européen des aliments pour animaux de compagnie

Le marché européen des aliments pour animaux de compagnie est fragmenté, les cinq plus grandes entreprises occupant 25,66 %. Les principaux acteurs de ce marché sont ADM, Affinity Petcare SA, Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), Mars Incorporated et Nestlé (Purina) (triés par ordre alphabétique).

Leaders du marché européen des aliments pour animaux de compagnie

ADM

Affinity Petcare SA

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), General Mills Inc., Heristo aktiengesellschaft, Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des aliments pour animaux de compagnie

- Juillet 2023 Hill's Pet Nutrition présente ses nouveaux produits à base de goberge et de protéines d'insectes certifiés MSC (Marine Stewardship Council) pour les animaux à l'estomac et aux lignes cutanées sensibles. Ils contiennent des vitamines, des acides gras oméga-3 et des antioxydants.

- Mai 2023 Nestlé Purina lance de nouvelles friandises pour chats sous la marque Friskies Friskies Playfuls - Treats. Ces friandises sont de forme ronde et sont disponibles en saveurs poulet et foie et saumon et crevettes pour chats adultes.

- Mai 2023 Virbac acquiert son distributeur (GS Partners) en République Tchèque et Slovaquie qui devient la 35ème filiale de Virbac. Cette nouvelle filiale permet à Virbac d'étendre davantage sa présence dans ces pays.

Rapport sur le marché européen des aliments pour animaux de compagnie – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

-

4.1 Population d’animaux de compagnie

- 4.1.1 Chats

- 4.1.2 Chiens

- 4.1.3 Autres animaux de compagnie

- 4.2 Dépenses pour animaux de compagnie

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Produit alimentaire pour animaux de compagnie

- 5.1.1 Nourriture

- 5.1.1.1 Par sous-produit

- 5.1.1.1.1 Nourriture sèche pour animaux de compagnie

- 5.1.1.1.1.1 Par nourriture sous-sèche pour animaux de compagnie

- 5.1.1.1.1.1.1 Croquettes

- 5.1.1.1.1.1.2 Autres aliments secs pour animaux de compagnie

- 5.1.1.1.2 Nourriture humide pour animaux de compagnie

- 5.1.2 Nutraceutiques/suppléments pour animaux de compagnie

- 5.1.2.1 Par sous-produit

- 5.1.2.1.1 Bioactifs du lait

- 5.1.2.1.2 Les acides gras omega-3

- 5.1.2.1.3 Probiotiques

- 5.1.2.1.4 Protéines et Peptides

- 5.1.2.1.5 Vitamines et mineraux

- 5.1.2.1.6 Autres nutraceutiques

- 5.1.3 Friandises pour animaux de compagnie

- 5.1.3.1 Par sous-produit

- 5.1.3.1.1 Friandises croquantes

- 5.1.3.1.2 Gâteries dentaires

- 5.1.3.1.3 Friandises lyophilisées et séchées

- 5.1.3.1.4 Friandises douces et moelleuses

- 5.1.3.1.5 Autres friandises

- 5.1.4 Régimes vétérinaires pour animaux de compagnie

- 5.1.4.1 Par sous-produit

- 5.1.4.1.1 Diabète

- 5.1.4.1.2 Sensibilité digestive

- 5.1.4.1.3 Régimes de soins bucco-dentaires

- 5.1.4.1.4 Rénal

- 5.1.4.1.5 Maladie des voies urinaires

- 5.1.4.1.6 Autres régimes vétérinaires

-

5.2 Animaux domestiques

- 5.2.1 Chats

- 5.2.2 Chiens

- 5.2.3 Autres animaux de compagnie

-

5.3 Canal de distribution

- 5.3.1 Dépanneurs

- 5.3.2 Chaîne en ligne

- 5.3.3 Magasins spécialisés

- 5.3.4 Supermarchés/Hypermarchés

- 5.3.5 Autres chaînes

-

5.4 Pays

- 5.4.1 France

- 5.4.2 Allemagne

- 5.4.3 Italie

- 5.4.4 Pays-Bas

- 5.4.5 Pologne

- 5.4.6 Russie

- 5.4.7 Espagne

- 5.4.8 Royaume-Uni

- 5.4.9 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d'entreprise

- 6.4.1 ADM

- 6.4.2 Affinity Petcare SA

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Heristo aktiengesellschaft

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'ALIMENTATION POUR ANIMAUX DE COMPAGNIE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- POPULATION DE CHATS D'ANIMAL DE COMPAGNIE, NOMBRE, EUROPE, 2017 - 2022

- Figure 2:

- POPULATION DE CHIENS DE COMPAGNIE, NOMBRE, EUROPE, 2017 - 2022

- Figure 3:

- POPULATION D'AUTRES ANIMAUX DE COMPAGNIE, NOMBRE, EUROPE, 2017 - 2022

- Figure 4:

- DÉPENSES D'ANIMAUX DE COMPAGNIE PAR CHAT, USD, EUROPE, 2017 - 2022

- Figure 5:

- DÉPENSES D'ANIMAUX DE COMPAGNIE PAR CHIEN, USD, EUROPE, 2017 - 2022

- Figure 6:

- DÉPENSES D'ANIMAUX DE COMPAGNIE PAR AUTRE ANIMAL DE COMPAGNIE, USD, EUROPE, 2017 - 2022

- Figure 7:

- VOLUME D'ALIMENTATION POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 8:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, EUROPE, 2017 - 2029

- Figure 9:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 10:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, USD, EUROPE, 2017 - 2029

- Figure 11:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 12:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 13:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 14:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, USD, EUROPE, 2017 - 2029

- Figure 15:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 16:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 17:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES D'ALIMENTS SOUS-SECS POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 18:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES D'ALIMENTS SOUS-SECS POUR ANIMAUX DE COMPAGNIE, USD, EUROPE, 2017 - 2029

- Figure 19:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES D'ALIMENTS SOUS-SECS POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 20:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES D'ALIMENTS SOUS-SECS POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 21:

- VOLUME DE CROQUETTES, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 22:

- VALEUR DES CROQUETTES, USD, EUROPE, 2017 - 2029

- Figure 23:

- PART EN VALEUR DES CROQUETTES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 24:

- VOLUME D'AUTRES ALIMENTS SÈCHES POUR ANIMAUX DE COMPAGNIE, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 25:

- VALEUR DES AUTRES ALIMENTS SECS POUR ANIMAUX DE COMPAGNIE, USD, EUROPE, 2017 - 2029

- Figure 26:

- PART EN VALEUR DES AUTRES ALIMENTS SECS POUR ANIMAUX DE COMPAGNIE PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 27:

- VOLUME D'ALIMENTATION HUMIDE POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 28:

- VALEUR DES ALIMENTS HUMIDES POUR ANIMAUX DE COMPAGNIE, USD, EUROPE, 2017 - 2029

- Figure 29:

- PART EN VALEUR DES ALIMENTS HUMIDES POUR ANIMAUX DE COMPAGNIE PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 30:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 31:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, USD, EUROPE, 2017 - 2029

- Figure 32:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 33:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 34:

- VOLUME DE BIOACTIFS DU LAIT, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 35:

- VALEUR DES BIOACTIFS DU LAIT, USD, EUROPE, 2017 - 2029

- Figure 36:

- PART EN VALEUR DES BIOACTIFS DU LAIT PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 37:

- VOLUME D'ACIDES GRAS OMÉGA-3, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 38:

- VALEUR DES ACIDES GRAS OMÉGA-3, USD, EUROPE, 2017 - 2029

- Figure 39:

- PART EN VALEUR DES ACIDES GRAS OMÉGA-3 PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 40:

- VOLUME DE PROBIOTIQUES, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 41:

- VALEUR DES PROBIOTIQUES, USD, EUROPE, 2017 - 2029

- Figure 42:

- PART EN VALEUR DES PROBIOTIQUES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 43:

- VOLUME DE PROTÉINES ET PEPTIDES, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 44:

- VALEUR DES PROTÉINES ET PEPTIDES, USD, EUROPE, 2017 - 2029

- Figure 45:

- PART EN VALEUR DES PROTÉINES ET PEPTIDES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 46:

- VOLUME DE VITAMINES ET MINÉRAUX, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 47:

- VALEUR DES VITAMINES ET MINÉRAUX, USD, EUROPE, 2017 - 2029

- Figure 48:

- PART EN VALEUR DES VITAMINES ET MINÉRAUX PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 49:

- VOLUME D'AUTRES PRODUITS NUTRACEUTIQUES, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 50:

- VALEUR DES AUTRES PRODUITS NUTRACEUTIQUES, USD, EUROPE, 2017 - 2029

- Figure 51:

- PART EN VALEUR DES AUTRES PRODUITS NUTRACEUTIQUES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 52:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 53:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, USD, EUROPE, 2017 - 2029

- Figure 54:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 55:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 56:

- VOLUME DE FRIANDISES CROQUANTES, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 57:

- VALEUR DES FRIANDISES CROQUANTES, USD, EUROPE, 2017 - 2029

- Figure 58:

- PART EN VALEUR DES FRIANDISES CROQUANTES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 59:

- VOLUME DE FRIANDISES DENTAIRES, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 60:

- VALEUR DES FRIANDISES DENTAIRES, USD, EUROPE, 2017 - 2029

- Figure 61:

- PART EN VALEUR DES FRIANDISES DENTAIRES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 62:

- VOLUME DE FRIANDISES LYOPHILISÉES ET JERKY, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 63:

- VALEUR DES FRIANDISES LYOPHILISÉES ET JERKY, USD, EUROPE, 2017 - 2029

- Figure 64:

- PART EN VALEUR DES FRIANDISES LYOPHILISÉES ET JERKY PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 65:

- VOLUME DE FRIANDISES MOUSSES ET À MÂCHER, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 66:

- VALEUR DES FRIANDISES MOUSSES ET GÂCHANTES, USD, EUROPE, 2017 - 2029

- Figure 67:

- PART EN VALEUR DES FRIANDISES MOUSSES ET GÂCHÉES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 68:

- VOLUME D'AUTRES FRIANDISES, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 69:

- VALEUR DES AUTRES FRIANDISES, USD, EUROPE, 2017 - 2029

- Figure 70:

- PART EN VALEUR DES AUTRES FRIANDISES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 71:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 72:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, USD, EUROPE, 2017 - 2029

- Figure 73:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 74:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR SOUS-CATÉGORIES DE PRODUITS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 75:

- VOLUME DE DIABÈTE, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 76:

- VALEUR DU DIABÈTE, USD, EUROPE, 2017 - 2029

- Figure 77:

- PART EN VALEUR DU DIABÈTE PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 78:

- VOLUME DE SENSIBILITÉ DIGESTIVE, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 79:

- VALEUR DE LA SENSIBILITÉ DIGESTIVE, USD, EUROPE, 2017 - 2029

- Figure 80:

- PART EN VALEUR DE LA SENSIBILITÉ DIGESTIVE PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 81:

- VOLUME DE RÉGIMES DE SOINS BUCCO-DENTAIRES, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 82:

- VALEUR DES RÉGIMES DE SOINS BUCCO-DENTAIRES, USD, EUROPE, 2017 - 2029

- Figure 83:

- PART EN VALEUR DES RÉGIMES DE SOINS BUCCO-DENTAIRES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 84:

- VOLUME RÉNAL, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 85:

- VALEUR DU RÉNAL, USD, EUROPE, 2017 - 2029

- Figure 86:

- PART EN VALEUR DU RÉNAL PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 87:

- VOLUME DES MALADIES DES VOIES URINAIRES, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 88:

- VALEUR DES MALADIES DES VOIES URINAIRES, USD, EUROPE, 2017 - 2029

- Figure 89:

- PART EN VALEUR DES MALADIES DES VOIES URINAIRES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 90:

- VOLUME DES AUTRES RÉGIMES VÉTÉRINAIRES, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 91:

- VALEUR DES AUTRES RÉGIMES VÉTÉRINAIRES, USD, EUROPE, 2017 - 2029

- Figure 92:

- PART EN VALEUR DES AUTRES RÉGIMES VÉTÉRINAIRES PAR CANAL DE DISTRIBUTION, %, EUROPE, 2022 ET 2029

- Figure 93:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR TYPE D'ANIMAL DE COMPAGNIE, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 94:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR TYPE D'ANIMAL, USD, EUROPE, 2017 - 2029

- Figure 95:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR TYPE D'ANIMAL DE COMPAGNIE, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 96:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR TYPE D'ANIMAL DE COMPAGNIE, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 97:

- VOLUME DE NOURRITURE POUR CHATS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 98:

- VALEUR DE LA NOURRITURE POUR CHATS, USD, EUROPE, 2017 - 2029

- Figure 99:

- PART EN VALEUR DES ALIMENTS POUR CHATS DE COMPAGNIE PAR CATÉGORIES D'ALIMENTS POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 100:

- VOLUME DE NOURRITURE POUR CHIENS DE COMPAGNIE, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 101:

- VALEUR DE LA NOURRITURE POUR CHIENS DE COMPAGNIE, USD, EUROPE, 2017 - 2029

- Figure 102:

- PART EN VALEUR DES ALIMENTS POUR CHIENS DE COMPAGNIE PAR CATÉGORIES D'ALIMENTS POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 103:

- VOLUME D'AUTRES ALIMENTS POUR ANIMAUX DE COMPAGNIE, TONNE MÉTRIQUE, EUROPE, 2017 - 2029

- Figure 104:

- VALEUR DES AUTRES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, EUROPE, 2017 - 2029

- Figure 105:

- PART EN VALEUR DES AUTRES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES D'ALIMENTS POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 106:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 107:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, USD, EUROPE, 2017 - 2029

- Figure 108:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 109:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 110:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES MAGASINS DE PROPRIÉTÉ, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 111:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS DANS LES MAGASINS DE SUPÉRIANCE, USD, EUROPE, 2017 - 2029

- Figure 112:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES MAGASINS DE SUPÉRIEUR PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 113:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LE CANAL EN LIGNE, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 114:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA UN CANAL EN LIGNE, USD, EUROPE, 2017 - 2029

- Figure 115:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LE CANAL EN LIGNE PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 116:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES MAGASINS SPÉCIALISÉS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 117:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS DANS LES MAGASINS SPÉCIALISÉS, USD, EUROPE, 2017 - 2029

- Figure 118:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES MAGASINS SPÉCIALISÉS PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 119:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES SUPERMARCHÉS/HYPERMARCHÉS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 120:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES SUPERMARCHÉS/HYPERMARCHÉS, USD, EUROPE, 2017 - 2029

- Figure 121:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES SUPERMARCHÉS/HYPERMARCHÉS PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 122:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA D'AUTRES CANAUX, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 123:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA D'AUTRES CANAUX, USD, EUROPE, 2017 - 2029

- Figure 124:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA D'AUTRES CANAUX PAR CATÉGORIES DE PRODUITS ALIMENTAIRES POUR ANIMAUX DE COMPAGNIE, %, EUROPE, 2022 ET 2029

- Figure 125:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PAYS, TONNES MÉTRIQUES, EUROPE, 2017 - 2029

- Figure 126:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PAYS, USD, EUROPE, 2017 - 2029

- Figure 127:

- PART EN VOLUME DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PAYS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 128:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PAYS, %, EUROPE, 2017 VS 2023 VS 2029

- Figure 129:

- VOLUME D'ALIMENTATION POUR ANIMAUX DE COMPAGNIE, TONNE MÉTRIQUE, FRANCE, 2017 - 2029

- Figure 130:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, FRANCE, 2017 - 2029

- Figure 131:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, FRANCE, 2022 ET 2029

- Figure 132:

- VOLUME D'ALIMENTATION POUR ANIMAUX DE COMPAGNIE, TONNE MÉTRIQUE, ALLEMAGNE, 2017 - 2029

- Figure 133:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, ALLEMAGNE, 2017 - 2029

- Figure 134:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, ALLEMAGNE, 2022 ET 2029

- Figure 135:

- VOLUME D'ALIMENTATION POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, ITALIE, 2017 - 2029

- Figure 136:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, ITALIE, 2017 - 2029

- Figure 137:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, ITALIE, 2022 ET 2029

- Figure 138:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, PAYS-BAS, 2017 - 2029

- Figure 139:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, PAYS-BAS, 2017 - 2029

- Figure 140:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, PAYS-BAS, 2022 ET 2029

- Figure 141:

- VOLUME D'ALIMENTATION POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, POLOGNE, 2017 - 2029

- Figure 142:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, POLOGNE, 2017 - 2029

- Figure 143:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, POLOGNE, 2022 ET 2029

- Figure 144:

- VOLUME D'ALIMENTATION POUR ANIMAUX DE COMPAGNIE, TONNE MÉTRIQUE, RUSSIE, 2017 - 2029

- Figure 145:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, RUSSIE, 2017 - 2029

- Figure 146:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, RUSSIE, 2022 ET 2029

- Figure 147:

- VOLUME D'ALIMENTATION POUR ANIMAUX DE COMPAGNIE, TONNE MÉTRIQUE, ESPAGNE, 2017 - 2029

- Figure 148:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, ESPAGNE, 2017 - 2029

- Figure 149:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, ESPAGNE, 2022 ET 2029

- Figure 150:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, ROYAUME-UNI, 2017 - 2029

- Figure 151:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, ROYAUME-UNI, 2017 - 2029

- Figure 152:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, ROYAUME-UNI, 2022 ET 2029

- Figure 153:

- VOLUME D'ALIMENTS POUR ANIMAUX DE COMPAGNIE, TONNES MÉTRIQUES, RESTE DE L'EUROPE, 2017 - 2029

- Figure 154:

- VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE, USD, RESTE DE L'EUROPE, 2017 - 2029

- Figure 155:

- PART EN VALEUR DES ALIMENTS POUR ANIMAUX DE COMPAGNIE PAR PRODUIT ALIMENTAIRE POUR ANIMAUX DE COMPAGNIE, %, RESTE DE L'EUROPE, 2022 ET 2029

- Figure 156:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE D'ACTIONS STRATÉGIQUES, Nbre, EUROPE, 2017 - 2023

- Figure 157:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, EUROPE, 2017 - 2023

- Figure 158:

- PART EN VALEUR DES ACTEURS MAJEURS, %, EUROPE, 2022

Segmentation de lindustrie européenne des aliments pour animaux de compagnie

Les aliments, les nutraceutiques/suppléments pour animaux de compagnie, les friandises pour animaux de compagnie et les régimes vétérinaires pour animaux de compagnie sont couverts en tant que segments par produit alimentaire pour animaux de compagnie. Les chats et les chiens sont couverts en tant que segments par les animaux de compagnie. Les dépanneurs, le canal en ligne, les magasins spécialisés, les supermarchés/hypermarchés sont couverts en tant que segments par canal de distribution. La France, l'Allemagne, l'Italie, les Pays-Bas, la Pologne, la Russie, l'Espagne et le Royaume-Uni sont couverts en tant que segments par pays.

- L'Europe possède une forte culture de possession d'animaux de compagnie et les Européens ont une profonde affection pour leurs animaux de compagnie, ce qui se traduit par un marché croissant pour les produits et services alimentaires pour animaux de compagnie. En conséquence, le marché européen des aliments pour animaux de compagnie a augmenté de 38,7 % entre 2017 et 2022, porté par une augmentation de la population danimaux de compagnie de 11,6 % au cours de la même période.

- Le marché européen des aliments pour animaux de compagnie est dominé par le segment des aliments pour chiens, qui a atteint une valeur marchande de 19,48 milliards de dollars en 2022. Le segment des aliments pour chiens est en tête en raison de la forte consommation d'aliments pour chiens, motivée par leur grande taille, ainsi que d'un un nombre important de propriétaires danimaux abandonnent les repas faits maison au profit de la nourriture commerciale pour animaux de compagnie. Les dépenses consacrées aux chiens ont également augmenté de 35,1 % entre 2017 et 2022. En conséquence, le segment des aliments pour chiens devrait enregistrer un TCAC de 7,7 % au cours de la période de prévision.

- En Europe, les chats sont les animaux de compagnie les plus possédés, avec une population de 117,7 millions en 2022. Cette augmentation du nombre de chats a créé une base de consommateurs plus large pour les produits alimentaires pour chats. Les chats gagnent en popularité en tant qu'animaux de compagnie en raison de leurs faibles besoins d'entretien et de leur rentabilité par rapport aux autres animaux de compagnie. En conséquence, le marché des aliments pour chats a connu une croissance significative, atteignant une valeur de 19,44 milliards de dollars en 2022.

- Dautres animaux ont des besoins nutritionnels uniques qui doivent être satisfaits grâce à des aliments spécialisés pour animaux de compagnie. Ainsi, le segment des autres animaux de compagnie a augmenté de 1,94 milliard de dollars entre 2017 et 2022.

- On estime que la sensibilisation croissante des propriétaires danimaux aux avantages des aliments pour animaux de compagnie et la population croissante danimaux de compagnie dans la région stimuleront le marché des aliments pour animaux de compagnie au cours de la période de prévision.

| Produit alimentaire pour animaux de compagnie | Nourriture | Par sous-produit | Nourriture sèche pour animaux de compagnie | Par nourriture sous-sèche pour animaux de compagnie | Croquettes |

| Autres aliments secs pour animaux de compagnie | |||||

| Nourriture humide pour animaux de compagnie | |||||

| Nutraceutiques/suppléments pour animaux de compagnie | Par sous-produit | Bioactifs du lait | |||

| Les acides gras omega-3 | |||||

| Probiotiques | |||||

| Protéines et Peptides | |||||

| Vitamines et mineraux | |||||

| Autres nutraceutiques | |||||

| Friandises pour animaux de compagnie | Par sous-produit | Friandises croquantes | |||

| Gâteries dentaires | |||||

| Friandises lyophilisées et séchées | |||||

| Friandises douces et moelleuses | |||||

| Autres friandises | |||||

| Régimes vétérinaires pour animaux de compagnie | Par sous-produit | Diabète | |||

| Sensibilité digestive | |||||

| Régimes de soins bucco-dentaires | |||||

| Rénal | |||||

| Maladie des voies urinaires | |||||

| Autres régimes vétérinaires | |||||

| Animaux domestiques | Chats | ||||

| Chiens | |||||

| Autres animaux de compagnie | |||||

| Canal de distribution | Dépanneurs | ||||

| Chaîne en ligne | |||||

| Magasins spécialisés | |||||

| Supermarchés/Hypermarchés | |||||

| Autres chaînes | |||||

| Pays | France | ||||

| Allemagne | |||||

| Italie | |||||

| Pays-Bas | |||||

| Pologne | |||||

| Russie | |||||

| Espagne | |||||

| Royaume-Uni | |||||

| Le reste de l'Europe | |||||

Définition du marché

- LES FONCTIONS - Les aliments pour animaux de compagnie sont généralement destinés à fournir une nutrition complète et équilibrée à l'animal, mais sont principalement utilisés comme produits fonctionnels. Le champ dapplication inclut les aliments et suppléments consommés par les animaux de compagnie, y compris les régimes vétérinaires. Les suppléments/produits nutraceutiques directement fournis aux animaux de compagnie sont pris en compte dans le champ d'application.

- REVENDEURS - Les entreprises engagées dans la revente d'aliments pour animaux de compagnie sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les propriétaires danimaux de compagnie sont considérés comme les consommateurs finaux du marché étudié.

- CANAUX DE DISTRIBUTION - Les supermarchés/hypermarchés, les magasins spécialisés, les dépanneurs, les canaux en ligne et autres canaux sont pris en compte dans le champ d'application. Les magasins qui proposent exclusivement des produits de base et personnalisés liés aux animaux de compagnie sont considérés comme faisant partie des magasins spécialisés.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 IDENTIFIER LES VARIABLES CLÉS : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement