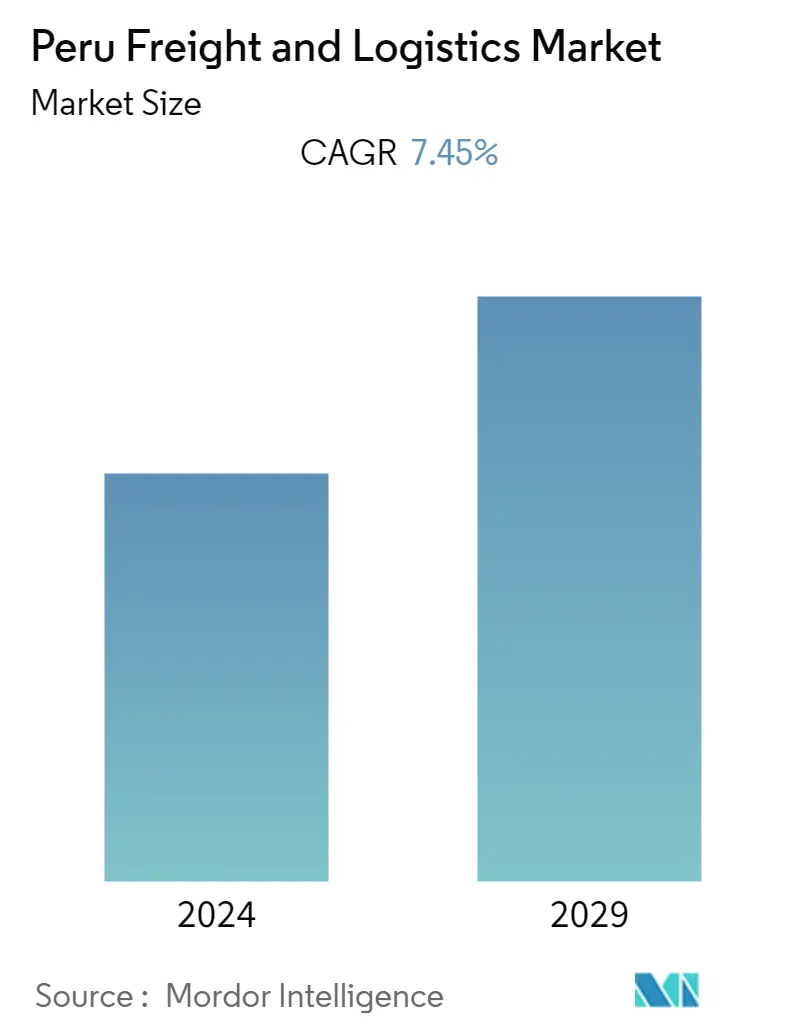

Taille du marché du fret et de la logistique au Pérou

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 7.45 % |

| Concentration du Marché | Faible |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du fret et de la logistique au Pérou

La taille du marché péruvien du fret et de la logistique devrait passer de 25,81 milliards USD en 2023 à 36,97 milliards USD dici 2028, avec un TCAC de 7,45 % au cours de la période de prévision (2023-2028).

- La logistique péruvienne est freinée par des dépassements de coûts logistiques, une augmentation des prix finaux et une perte de compétitivité. Il est nécessaire de mettre en œuvre des réglementations pour réduire les dépassements de coûts logistiques supportés par les exportateurs et les importateurs. La pandémie de COVID-19 a eu un impact sur de nombreuses entreprises. Dans la plupart des unités industrielles du monde, cela a entraîné la fermeture ou la suspension de leur activité manufacturière. La pandémie de COVID-19 a eu un impact considérable sur les industries manufacturières, agroalimentaires, aéronautiques, automobiles et autres, influençant le secteur de la logistique.

- Les exportations agricoles élevées et les projets du gouvernement visant à accroître encore les exportations sont des moteurs majeurs de la croissance du secteur de la logistique. La croissance des volumes au Pérou dans tous les sous-secteurs du transport de marchandises devrait ralentir en 2023 en raison du conflit entre la Russie et l'Ukraine et des conséquences du ralentissement économique mondial. À court terme, cest le fret aérien qui connaîtra la croissance la plus rapide. Cependant, les quatre catégories devraient montrer des signes de reprise en 2024 avant de se stabiliser à des niveaux dexpansion durables à long terme.

- La croissance réelle du commerce fluctuera à moyen terme avant de connaître quelques contractions après la période de prévision. L'activité à moyen terme sera influencée par la reprise économique chez les principaux partenaires commerciaux du marché, comme la Chine continentale.

- La probabilité dune diminution des réglementations favorables aux entreprises pourrait toutefois avoir un impact sur la croissance future. Dans le même temps, le Pérou s'engage à développer ses infrastructures de transport pour conserver sa position de plaque tournante commerciale régionale importante et garantir que les chaînes d'approvisionnement comprennent diverses options de fret. La majeure partie du fret continuera à être transportée par route, même si si des initiatives ambitieuses réussissent, le sous-secteur ferroviaire pourrait jouer un rôle plus important.

- Le ministère péruvien des Transports et des Communications (MTC) a géré efficacement le budget qui lui était alloué, réitérant son engagement à combler les lacunes de ses infrastructures routières, aéroportuaires, portuaires, ferroviaires et de télécommunications. Le ministère a dépensé 1,841 milliard SOL (48,36 millions USD) en décembre, soit environ 5 % de plus qu'au cours de la même période en 2020.

- Le montant investi dans le secteur des transports et des communications en décembre 2021 était de 1,094 milliard SOL (28,75 millions USD). Cela a abouti à un total annuel cumulé de 8,277 milliards SOL (217,5 millions USD), soit environ 69 % de plus que le montant record investi en 2020. Les activités d'entretien du réseau routier national et régional pour les routes concédées et non concédées et autres dépenses courantes -les éléments liés se sont élevés à 748 millions SOL (19,66 millions USD).

Tendances du marché du fret et de la logistique au Pérou

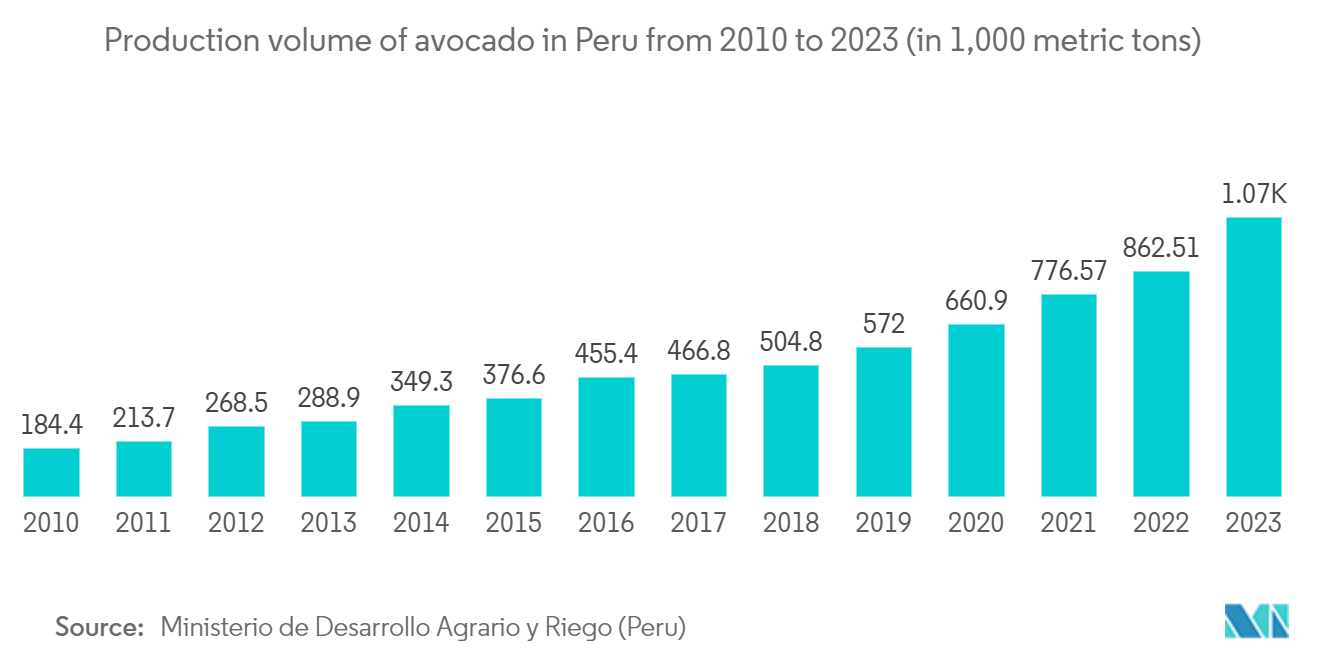

Les exportations agricoles stimulent la croissance de la logistique

Les exportations agricoles péruviennes sont passées de 645 millions de dollars en 2000 à un chiffre prévu de 9,2 milliards de dollars en 2021. Cette réalisation exceptionnelle est attribuable aux conditions météorologiques favorables dans la région côtière du Pérou, aux investissements dans les technologies de pointe et aux politiques judicieuses, telles que le Programme spécial du travail. Régime de législation agricole.

Le Pérou a multiplié par quatre ses terres de production utilisées pour des exportations à forte valeur ajoutée, pour atteindre environ 200 000 hectares. L'industrie génère environ quatre emplois directs dans le domaine et un dans les installations de transformation par hectare. Le Pérou a donc généré au moins un million demplois formels. En outre, la loi a ouvert des perspectives demploi aux femmes, qui représentent environ 25 % de la main-dœuvre.

Les exportations agroalimentaires sont la deuxième source de devises pour le Pérou. Depuis 2000, ses chiffres dexportation ont connu une croissance exponentielle. Les fruits frais, en particulier les raisins, les myrtilles et les avocats, constituaient la principale exportation agricole du Pérou en 2021. Avec une valeur d'exportation estimée à 1,3 milliard de dollars cette année-là, les raisins arrivaient en tête. Les avocats arrivent en troisième position avec 1,1 milliard de dollars d'exportations, suivis par les myrtilles fraîches avec 1,21 milliard de dollars. Entre-temps, la nation andine a exporté du café vert pour une valeur de 764 millions de dollars. Le Pérou est l'un des plus grands producteurs de café d'Amérique latine.

Le commerce électronique se développe dans le pays

Le commerce électronique continue daccélérer ses progrès dans la transformation numérique des consommateurs et des entreprises, deux ans après lépidémie de COVID-19. Le rapport de l'Observatoire du commerce électronique 2021-2022 de la Chambre péruvienne de commerce électronique (CAPECE) a observé une croissance de 55 % en 2021 et généré 9,3 milliards de dollars de revenus.

Avant l'épidémie, seulement 1,5 % des 5,2 millions d'entreprises officiellement enregistrées au Pérou vendaient des produits en ligne. En revanche, le nombre dentreprises rejoignant le secteur du commerce électronique a doublé tout au long de la pandémie et, fin 2021, plus de 6 % de toutes les ventes étaient réalisées en ligne. Cependant, des travaux supplémentaires sont encore en cours dans lenvironnement des entreprises péruviennes en matière de transformation numérique et de solutions de commerce électronique. Par exemple, seulement 20 % des transactions Internet proviennent de régions autres que Lima.

Les jouets, le bricolage et les loisirs, les articles pour la maison et les meubles, la santé et la beauté, les compagnies aériennes et les hôtels, ainsi que les produits électriques complètent les cinq leaders du marché du commerce électronique au Pérou en 2021. Les deux principaux segments détiennent une part de marché combinée de 22 %.

Les cartes de crédit, qui représentent 35 % des 9,3 milliards de dollars de ventes en ligne au Pérou, sont le moyen de paiement le plus populaire, suivies par les cartes de débit (33 % du marché), les portefeuilles numériques (22 %), les virements bancaires (7 % du marché). ) et en espèces (3 %). Alors que les applications de paiement mobile comme Venmo et PayPal ne gagnent pas encore en popularité, Yape, leur équivalent en Amérique latine, prend rapidement le relais.

En raison de lépidémie de COVID-19, les consommateurs ont dû sadapter à de nouvelles procédures dachat de biens et de services. Même si les centres commerciaux sont à nouveau remplis à pleine capacité, de plus en plus d'entreprises proposent le commerce électronique parce que les acheteurs péruviens recherchent la commodité et le confort lorsqu'ils font leurs achats.

La livraison gratuite, les coupons ou les remises, les recommandations d'autres clients et les politiques de retour simples sont les facteurs clés qui influencent la préférence des consommateurs pour les détaillants en ligne. Le commerce électronique est devenu un outil essentiel pour les petites, moyennes et grandes entreprises.

Selon une récente analyse du CAPECE, le Pérou présente les taux d'utilisation du commerce électronique sur smartphone les plus bas parmi les principales économies d'Amérique latine. Mais en 2021, 59 % de tous les achats de commerce électronique ont été effectués sur des appareils mobiles. En outre, selon le même rapport, 34,2 millions de téléphones portables au Pérou sont fréquemment utilisés par 62 % des Péruviens pour accéder à Internet sur des appareils mobiles au Pérou.

Aperçu du secteur du fret et de la logistique au Pérou

Le marché péruvien du fret et de la logistique compte plus de 800 acteurs et est fragmenté. Les acteurs internationaux sont fortement présents sur le marché logistique du pays. L'intégration technologique augmente lentement mais régulièrement, et les acteurs investis dans la technologie devraient créer un avantage concurrentiel sur le marché. Certains des acteurs internationaux présents sur le marché sont DHL, DB Schenker, Agility et UPS, pour n'en citer que quelques-uns.

Leaders du marché du fret et de la logistique au Pérou

-

CEVA Logistics

-

DHL

-

DB Schenker

-

Perurail SA

-

Avianca Cargo

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

/peru-freight-and-logistics-market---growth,-trends,-and-forecast-(2020-2025)_peru_fnl_cl.webp)

Actualités du marché du fret et de la logistique au Pérou

Octobre 2023 Pérou Indecopi a approuvé 27 fusions en 44 jours ouvrables en moyenne au cours des deux premières années de son régime de contrôle des fusions. Pérou Indecopi a approuvé 27 fusions en 44 jours ouvrables en moyenne au cours des deux premières années de son régime de contrôle des fusions.

Août 2023 Cuatrecasas a conseillé la société d'acquisition à vocation spéciale (SPAC) Two (NYSE TWOA) dans le cadre de la conclusion d'un accord de regroupement d'entreprises avec LatAm Logistic Properties (LLP) concernant certaines filiales situées en Colombie et au Pérou. est fermée, LLP et deux fusionneront avec de nouvelles filiales d'un véhicule à vocation spéciale (SPV) qui sera constituée à l'avenir.

Rapport sur le marché du fret et de la logistique au Pérou – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU ET DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Dynamique du marché

4.2.1 Conducteurs

4.2.2 Contraintes

4.2.3 Opportunités

4.3 L'innovation technologique et son impact

4.4 Impact de la croissance du commerce électronique sur le marché

4.5 Impact de la réglementation sur le secteur de la logistique

4.6 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.6.1 Pouvoir de négociation des fournisseurs

4.6.2 Pouvoir de négociation des acheteurs/consommateurs

4.6.3 La menace de nouveaux participants

4.6.4 Menace des produits de substitution

4.6.5 Intensité de la rivalité concurrentielle

4.7 Impact du Covid-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par fonction

5.1.1 Transport de marchandises

5.1.1.1 Route

5.1.1.2 Rail

5.1.1.3 Mer et Intérieur

5.1.1.4 Air

5.1.2 Expédition de fret

5.1.3 Entreposage

5.1.4 Courrier, express et colis

5.1.5 Services à valeur ajoutée (logistique de la chaîne du froid, logistique du dernier kilomètre, logistique de retour et autres domaines émergents)

5.2 Par utilisateur final

5.2.1 Construction

5.2.2 Pétrole, gaz et carrières

5.2.3 Agriculture, pêche et foresterie

5.2.4 Industrie manufacturière et automobile

5.2.5 Commerce de distribution

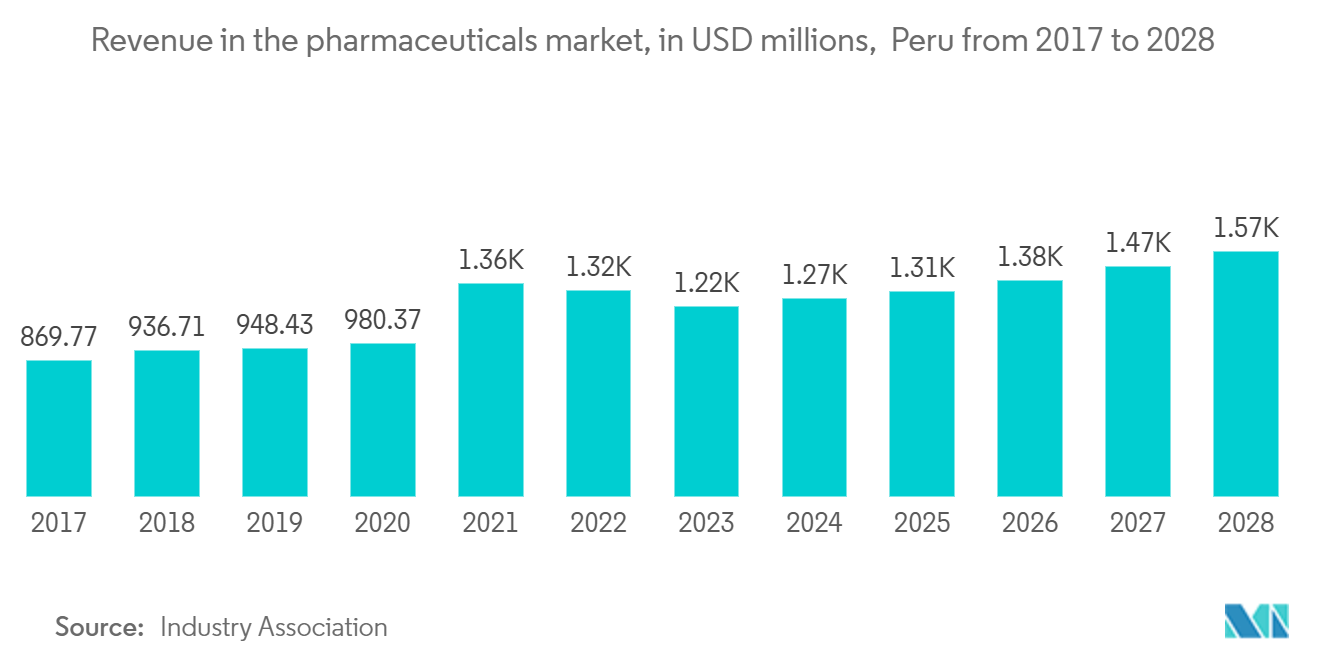

5.2.6 Autres (produits pharmaceutiques et soins de santé)

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu (concentration du marché et principaux acteurs)

6.2 Profils d'entreprise

6.2.1 CEVA Logistics

6.2.2 DHL

6.2.3 DB Schenker

6.2.4 Perurail SA

6.2.5 Avianca Cargo

6.2.6 Agility Logistics

6.2.7 JAS Worldwide

6.2.8 United Parcel Service Inc.

6.2.9 Transaltisa SA

6.2.10 Servosa Gas SAC

6.2.11 Transportes Rodrigo Carranza SAC

6.2.12 Impala Terminals*

6.3 Liste des autres acteurs de la logistique

7. AVENIR DU MARCHÉ

8. ANNEXE

8.1 Répartition du PIB, par activité

8.2 Aperçu des flux de capitaux sur le marché

8.3 Statistiques économiques - Contribution du secteur du transport et du stockage à l'économie

8.4 Statistiques du commerce extérieur - Exportations et importations, par produit

Segmentation de lindustrie du fret et de la logistique au Pérou

Le rapport sur le marché du fret et de la logistique au Pérou fournit des informations sur les moteurs, les contraintes, les opportunités, l'innovation technologique et son impact, l'impact de la croissance du commerce électronique sur le marché, les réglementations et les investissements sur le secteur de la logistique et l'attractivité de l'industrie - Analyse des cinq forces de Porter.. Il donnera également un aperçu de la croissance de la logistique intermodale dans la région et un aperçu des segments du courrier, des express et des colis.

Le marché péruvien du fret et de la logistique est segmenté par fonction (transport de marchandises (routier, ferroviaire, maritime, intérieur et aérien), expédition de fret, entreposage, messagerie, express et colis, services à valeur ajoutée (logistique de la chaîne du froid, logistique du dernier kilomètre). , logistique de retour et autres domaines émergents)) et utilisateur final (construction, pétrole, gaz et carrières, agriculture, pêche et foresterie, industrie manufacturière et automobile, commerce de distribution et autres utilisateurs finaux (produits pharmaceutiques et soins de santé)). Le rapport propose des tailles de marché et des prévisions en valeur (USD) pour tous les segments ci-dessus.

| Par fonction | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur le fret et la logistique au Pérou

Quelle est la taille actuelle du marché du fret et de la logistique au Pérou ?

Le marché du fret et de la logistique au Pérou devrait enregistrer un TCAC de 7,45 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du fret et de la logistique au Pérou ?

CEVA Logistics, DHL, DB Schenker, Perurail SA, Avianca Cargo sont les principales sociétés opérant sur le marché du fret et de la logistique au Pérou.

Quelles années couvre ce marché du fret et de la logistique au Pérou ?

Le rapport couvre la taille historique du marché du fret et de la logistique au Pérou pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du fret et de la logistique au Pérou pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie du fret et de la logistique au Pérou

Statistiques sur la part de marché du fret et de la logistique au Pérou 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse du fret et de la logistique au Pérou comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.