| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

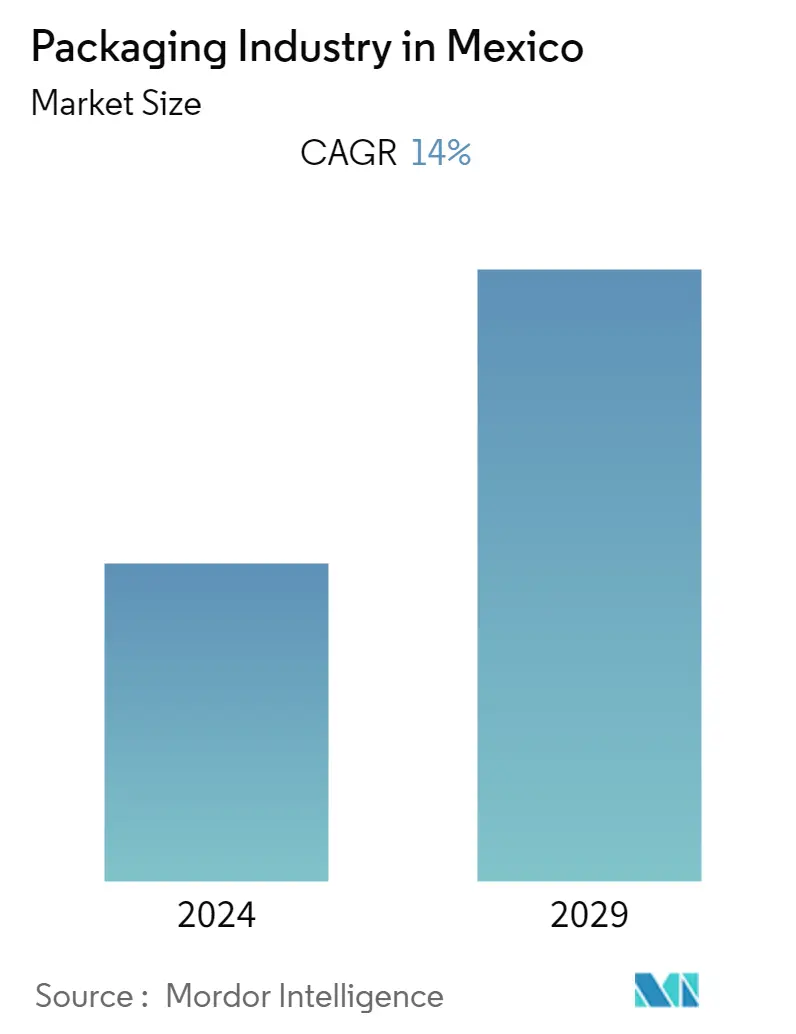

| CAGR | 14.00 % |

| Concentration du Marché | Faible |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de lemballage au Mexique

L'industrie de l'emballage au Mexique devrait enregistrer un TCAC de 14 % au cours de la période de prévision.

- La durée de conservation plus longue des produits, lévolution du mode de vie des personnes et les nouveaux produits innovants dans la région stimuleront la croissance du marché. Le paysage de l'emballage du pays a attiré d'importants investissements directs étrangers dans l'industrie de la transformation alimentaire. Cela devrait maintenir une tendance à la hausse de la demande demballages flexibles. Par conséquent, les fabricants de la région ont été témoins dune demande de machines de haute qualité pour les besoins demballage.

- Les emballages en plastique ont observé une tendance positive de la part des produits de consommation par rapport aux autres produits destinés à la manipulation, car les emballages en plastique sont légers et plus confortables. De plus, même les grands fabricants préfèrent les solutions demballage en plastique en raison de leurs coûts de production inférieurs.

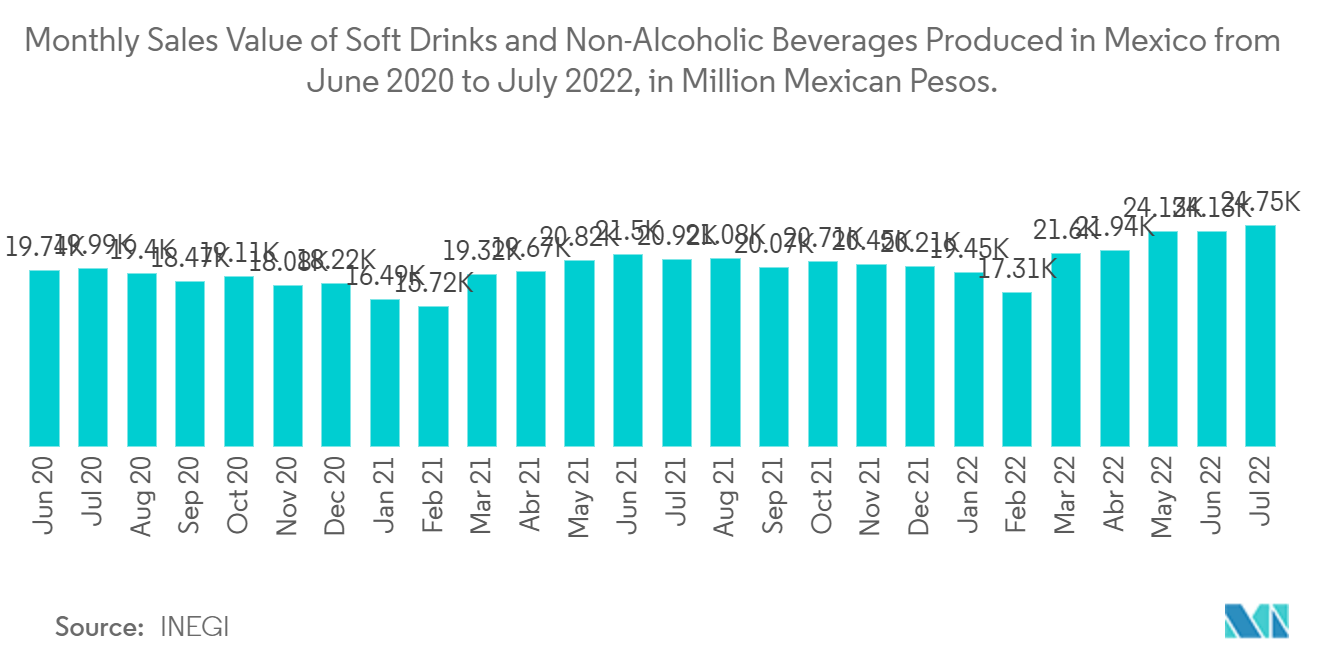

- Le marché mexicain est l'un des plus grands consommateurs de boissons gazeuses par habitant au monde. Mais la prise de conscience croissante de la santé et les préoccupations concernant lobésité conduisent à une attention croissante pour leau et les boissons non gazeuses. À mesure que lactivité physique augmente dans tout le pays, la demande de boissons énergisantes va augmenter, entraînant une croissance des bouteilles en plastique dans le pays.

- Lemballage protège efficacement le produit de loxygène et de lhumidité grâce à ses capacités de barrière plus longues et meilleures. Cependant, il est prévu que les préoccupations concernant lenvironnement et le recyclage entraveront et limiteront lexpansion du marché.

- Alternativement, au milieu de lépidémie de COVID-19, la demande de produits de grande consommation et daliments emballés a conduit à une demande importante de fibres, de films et demballages flexibles. De plus, les comportements de stockage des consommateurs ont conduit les transformateurs critiques du pays à précommander des films plastiques en prévision d'une pénurie de matières premières d'emballage.

Tendances du marché de lemballage au Mexique

Les plastiques pour stimuler le marché

- Les bouteilles et pots en plastique sont les plus fréquemment utilisés dans les secteurs de lalimentation, des boissons, des cosmétiques et des soins personnels. Le marché des bouteilles en plastique dans lindustrie des boissons devrait connaître une croissance significative en raison de la demande deau en bouteille et de boissons non alcoolisées.

- Par exemple, en avril de l'année dernière, Mondi a lancé une solution d'emballage durable pour l'industrie alimentaire. Mono Formable PP est un plateau en plastique semi-rigide créé à partir de polypropylène mono-matériau (PP) qui comporte une bande supérieure imprimée et une bande inférieure semi-rigide thermoformable. L'emballage pèse 30 % de moins qu'un barquette comparable en polyester (PET) et présente des caractéristiques telles que le décollage facile pour une ouverture et une refermeture pratiques.

- Les boissons gazeuses détiennent une part de marché importante dans le secteur des boissons gazeuses au Mexique. Bien que l'eau conditionnée et les boissons à base de fruits aient récemment gagné en popularité auprès des consommateurs mexicains, les boissons gazeuses surpassent le reste du secteur des boissons gazeuses du pays.

- De plus, lemballage en sachet gagne rapidement en popularité, car il sagit dune solution demballage très pratique et portable. Au cours de la dernière décennie, les consommateurs de la région ont stimulé de manière exponentielle la demande de sachets à support vertical (pour les collations, les boissons, les aliments pour bébés ou les huiles et lubrifiants industriels).

Les aliments et les boissons détiennent la plus grande part de marché

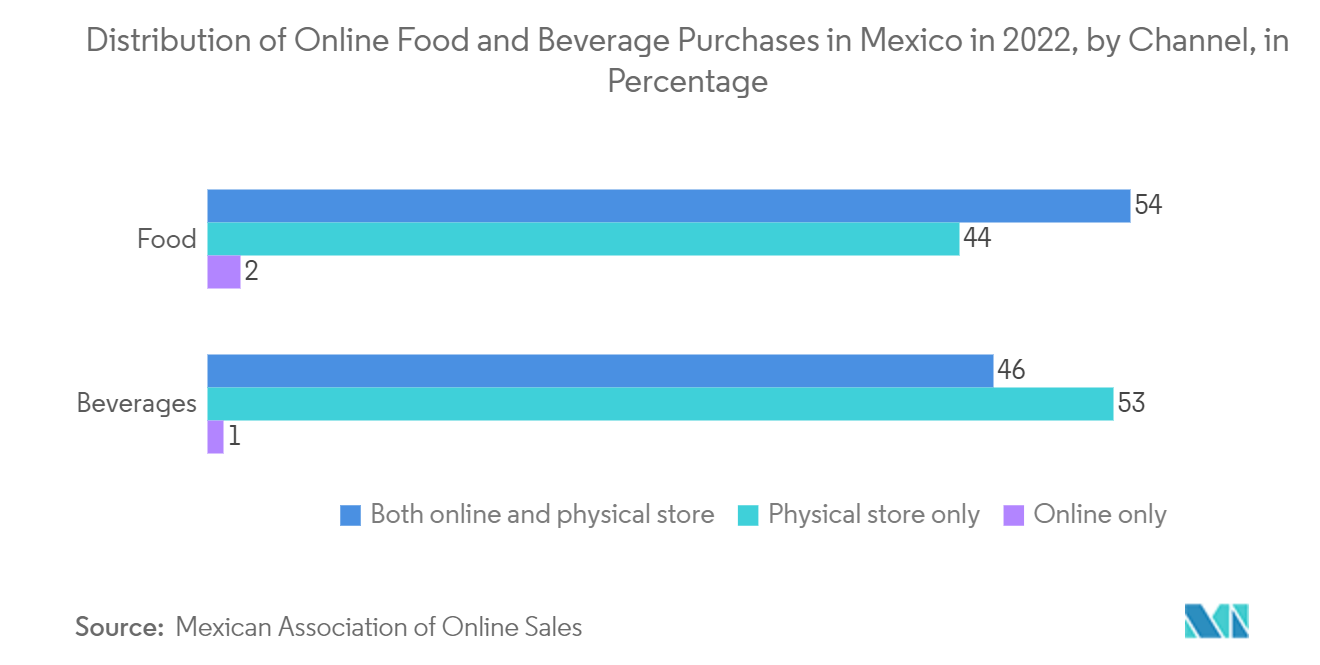

- Les tendances de consommation au Mexique évoluent rapidement en termes de nouveaux produits adaptés à des modes de vie uniques dans le monde entier, notamment des plats surgelés ou prêts à l'emploi, des collations à emporter pour le petit-déjeuner/le déjeuner, et bien d'autres encore.

- De plus, l'essor des emballages sans contact donne aux entreprises alimentaires la possibilité de différencier leurs produits en offrant une meilleure expérience d'emballage aux clients. Des emballages esthétiquement attrayants qui offrent santé et hygiène peuvent plaire aux acheteurs dépicerie. Dans toute la région, les acheteurs veulent des emballages inviolables, faciles à ouvrir et qui rendent la préparation des aliments pratique, facile et sûre.

- La plupart des produits frais nont quune durée de conservation de quelques jours à température ambiante. Les moisissures constituent le type dorganisme daltération le plus courant lié aux produits de boulangerie. La température de stockage et lactivité de leau sont les deux facteurs les plus importants qui déterminent la durée de conservation des gâteaux sans moisissure. Plus l'activité de l'eau et la température de stockage sont basses, plus la durée de conservation du produit est longue. Dans plusieurs économies émergentes, le pain de table a généralement une durée de conservation d'environ 4 à 5 jours et est généralement emballé dans des sacs en polyéthylène et en polypropylène, attachés par torsion.

- Les consommateurs changent leur façon de consommer et dacheter des boissons. Des facteurs tels qu'un revenu disponible élevé, la facilité de disponibilité, l'amélioration du niveau de vie et une grande variété alimentent la croissance de l'industrie des boissons gazeuses non alcoolisées du pays. La demande de consommation lors de différents événements pourrait augmenter en raison des efforts visant à réduire les calories contenues dans les boissons gazeuses, ce qui aurait un impact considérable sur la demande d'emballages plastiques.

Aperçu du marché mexicain de lemballage

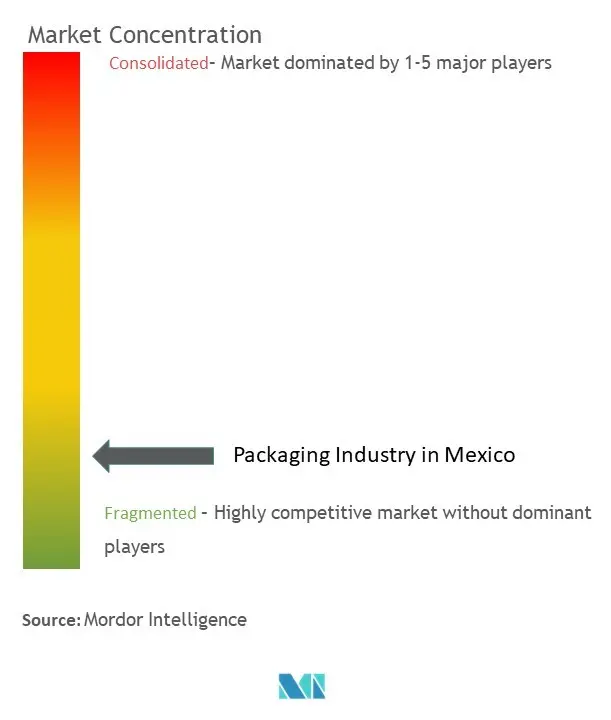

L'industrie de l'emballage au Mexique est très compétitive et se compose de plusieurs acteurs majeurs. Rares sont les grands concurrents qui contrôlent désormais la majeure partie du marché en termes de part de marché. Ces grandes entreprises, qui détiennent une part de marché importante, se concentrent sur lexpansion de leur base de consommateurs à linternational. Ces entreprises utilisent des coentreprises intelligentes pour augmenter leur part de marché et leur rentabilité.

En décembre 2022, Amcor Rigid Packaging a développé et introduit une technologie quantique légère en deux étapes pour les bouteilles en polyéthylène téréphtalate (PET) qui élimine plus de 50% du matériau et du poids dans la finition de la bouteille et offre des avantages en matière de durabilité, réduit les coûts, et améliore l'apparence de l'emballage.

Leaders du marché mexicain de lemballage

-

Amcor PLC

-

Mondi PLC

-

Wipak Group

-

Sit Group SpA

-

Phoenix Closures Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage au Mexique

- Septembre 2022 Amcor Rigid Packaging a présenté la gamme d'emballages DairySeal qui comprend ClearCor, une barrière PET avancée. La technologie barrière ClearCor PET est une encapsulation concentrée au centre de la préforme qui permet plus de flexibilité et d'options de résine. Cette technologie a un impact positif sur les performances globales de la barrière dans lemballage et maintient la recyclabilité. La gamme d'emballages DairySeal peut être fabriquée avec jusqu'à 80 % de matériaux recyclables tout en conservant un goût et des performances supérieurs pour la marque.

- Juin 2022 Smurfit Kappa a investi 23,5 millions de dollars pour moderniser son usine de tôles de Nuevo Laredo au Mexique afin de devenir une usine de carton ondulé entièrement intégrée. L'investissement comprend une onduleuse de pointe et une extension du bâtiment. La nouvelle machine, entrée en service la semaine dernière, aura le double avantage de réduire les émissions de CO2 jusqu'à 40 % et de doubler la capacité de production.

Segmentation de lindustrie de lemballage au Mexique

Lindustrie de lemballage revêt une importance primordiale et joue un rôle essentiel dans le commerce international des marchandises. Les emballages peuvent être classés en fonction de leur type d'utilisation, à savoir l'emballage primaire, l'emballage secondaire, l'emballage tertiaire et l'emballage auxiliaire.

L'industrie de l'emballage au Mexique est segmentée par matériau d'emballage (plastique, métal, verre et autres types d'emballage), type d'emballage (emballage flexible (pochettes et sacs, films et emballages, et tubes), emballage rigide (bouteilles, pots et plateaux et conteneurs) et autres matériaux d'emballage) et le secteur vertical de l'utilisateur final (soins personnels, soins à domicile, automobile, produits pharmaceutiques, alimentation et boissons, et autres secteurs verticaux de l'utilisateur final).

Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par matériau d'emballage | Plastiques | ||

| Métal | |||

| Verre | |||

| Autre matériel d'emballage | |||

| Par type d'emballage | Emballage flexible | Pochettes et sacs | |

| Films et wraps | |||

| Tubes | |||

| Emballage rigide | Bouteilles et pots | ||

| Plateaux et conteneurs | |||

| Autres types d'emballages rigides | |||

| Par utilisateur final vertical | Soins personnels | ||

| Soins à domicile | |||

| Automobile | |||

| Pharmaceutique | |||

| Nourriture et boisson | |||

| Autres secteurs verticaux des utilisateurs finaux | |||

FAQ sur les études de marché sur lemballage au Mexique

Quelle est la taille actuelle du marché mexicain de lemballage ?

Le marché mexicain de lemballage devrait enregistrer un TCAC de 14 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mexicain de lemballage ?

Amcor PLC, Mondi PLC, Wipak Group, Sit Group SpA, Phoenix Closures Inc. sont les principales entreprises opérant dans l'industrie de l'emballage au Mexique.

Quelles années couvre ce marché mexicain de lemballage ?

Le rapport couvre la taille historique du marché de lemballage au Mexique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage au Mexique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Packaging Reports

Other Popular Industry Reports

Rapport sur l'industrie de l'industrie de l'emballage au Mexique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lindustrie de lemballage au Mexique en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lindustrie de lemballage au Mexique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.