Analyse du marché des implants orthopédiques digitaux

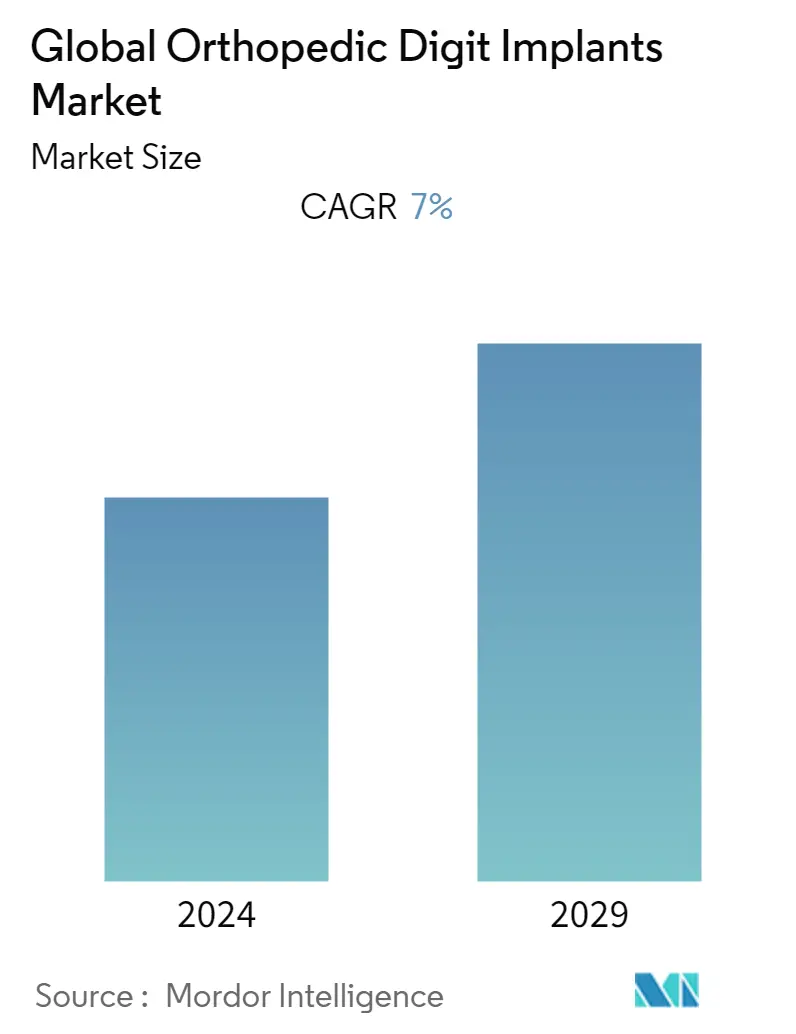

Le marché des implants orthopédiques numériques devrait enregistrer un TCAC de 7 % au cours de la période de prévision.

Lépidémie de COVID-19 a dabord eu un impact profond sur le marché. Par exemple, selon un article publié par PubMed en août 2021, une étude menée au Chili a montré quil y avait une baisse de 22,8 % du nombre de chirurgies orthopédiques pendant la pandémie. Avec le déclin des chirurgies orthopédiques, les chirurgies dimplants osseux numériques ont également diminué pendant la pandémie. Cependant, comme la pandémie sest actuellement atténuée, les chirurgies orthopédiques devraient avoir lieu normalement dans le monde entier, ce qui entraînera une croissance stable du marché étudié.

Laugmentation de la population gériatrique dans le monde et la montée de larthrite sont les piliers du marché des implants orthopédiques digitaux. De plus, la prise de conscience croissante dune technologie moins intrusive et lavènement de la technologie dimpression 3D ont révolutionné lutilisation de la technologie orthopédique. Cela devrait avoir un impact positif sur la croissance du marché au cours de la période de prévision. Selon les données mises à jour par le NCBI en mai 2022, on estime que larthrose touche environ 3,3 à 3,6 % de la population mondiale et quelle entraîne un handicap modéré à grave chez 43 millions de personnes, ce qui en fait la 11e maladie la plus débilitante au monde. L'article indiquait également qu'aux États-Unis, on estime que 80 % de la population de plus de 65 ans présente des signes radiographiques d'arthrose, bien que seulement 60 % de ce sous-ensemble présente des symptômes. La prévalence croissante de larthrite et le fardeau croissant des maladies arthritiques chez les personnes âgées devraient stimuler la croissance du marché.

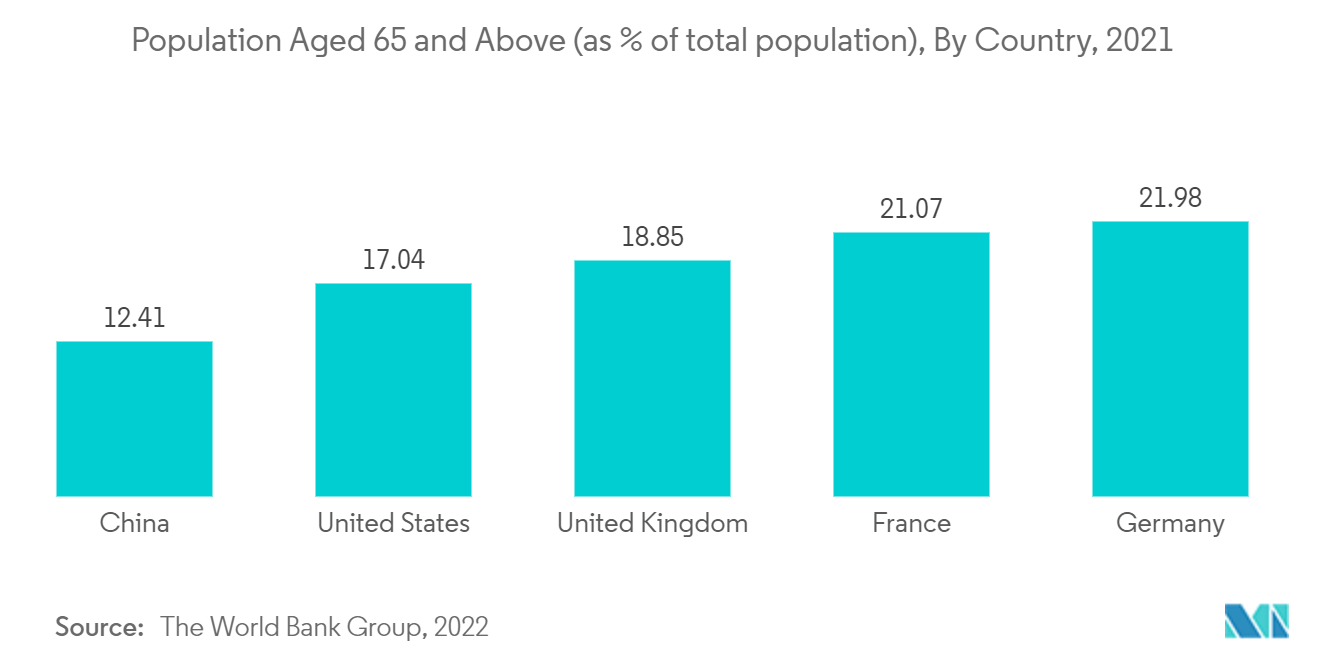

En outre, selon le rapport Perspectives de la population mondiale 2022 publié par l'ONU en 2022, on estime que la part de la population mondiale âgée de 65 ans ou plus devrait passer de 10 % en 2022 à 16 % en 2050. On estime que d'ici 2050, le nombre de personnes âgées de 65 ans ou plus dans le monde devrait être plus de deux fois supérieur au nombre d'enfants de moins de 5 ans et à peu près le même que le nombre d'enfants de moins de 12 ans. À mesure qu'une personne grandit, ses os devenir plus faible, ce qui le rend plus sujet aux fractures. Ainsi, toutes les statistiques ci-dessus indiquent que la population mondiale vieillit, ce qui devrait favoriser la croissance future du marché.

De plus, le lancement de nouveaux produits sur le marché stimulera également la croissance du marché étudié. Par exemple, en août 2021, Orthopaedic Implant Company a lancé une technologie de placage pour fractures du poignet, appelée système DRPx, avec une conception ergonomique améliorée pour répondre aux préférences techniques des chirurgiens orthopédistes.

Par conséquent, en raison des facteurs mentionnés ci-dessus, tels que la prévalence croissante de larthrite, laugmentation de la population gériatrique et le lancement de nouveaux produits, le marché étudié devrait connaître une croissance. Cependant, les procédures réglementaires strictes, les infections postopératoires et la faible adaptation des implants devraient entraver la croissance du marché au cours de la période de prévision.

Tendances du marché des implants orthopédiques digitaux

Le segment des implants articulaires métatarsiens devrait détenir une part importante au cours de la période de prévision

Les implants intégrés au métatarse devraient détenir une part de marché significative en raison de laugmentation de larthrite et du nombre croissant de risques de fracture osseuse dans le monde. Lune des procédures les plus courantes pour traiter les blessures est la première étape de la procédure de transplantation de larticulation métatarso-phalangienne (MTP). Cette procédure implique un petit implant en deux parties pour recouvrir le cartilage articulaire endommagé ou manquant dans l'articulation MTP, là où la base du gros orteil rencontre le pied. Limplant peut redonner de la mobilité aux articulations et leur permettre de se déplacer en douceur les unes contre les autres. Cette procédure est souvent utilisée pour traiter les gros orteils durs.

Selon la mise à jour de lOMS de juin 2021, on estime que 1,35 million de personnes meurent chaque année des suites daccidents de la route. En outre, entre 20 et 50 millions de personnes sont blessées ou handicapées chaque année à la suite d'accidents de la route. Ces développements devraient apporter une contribution significative à la croissance du marché au cours de la période de prévision. De plus, comme la vieillesse est associée à des risques élevés de blessures aux os, laugmentation de la population gériatrique devrait également stimuler la croissance du segment.

En outre, lintroduction de nouveaux produits dans le segment devrait favoriser la croissance du marché au cours de la période détude. Par exemple, en février 2021, Accufix Surgical a reçu l'approbation de la FDA des États-Unis pour déployer son programme Accu-Joint, une nouvelle méthode de restauration complète de la fonction et du mouvement du MTP qui ne dégrade pas les os solides ou faibles. Il sagit dune installation en apesanteur qui permet aux chirurgiens du pied dopter pour le maintien des articulations plutôt que pour lintégration articulaire de leurs patients.

En outre, les progrès technologiques des produits et le fardeau croissant de lostéoporose dans le monde devraient avoir un impact positif sur la croissance du segment.

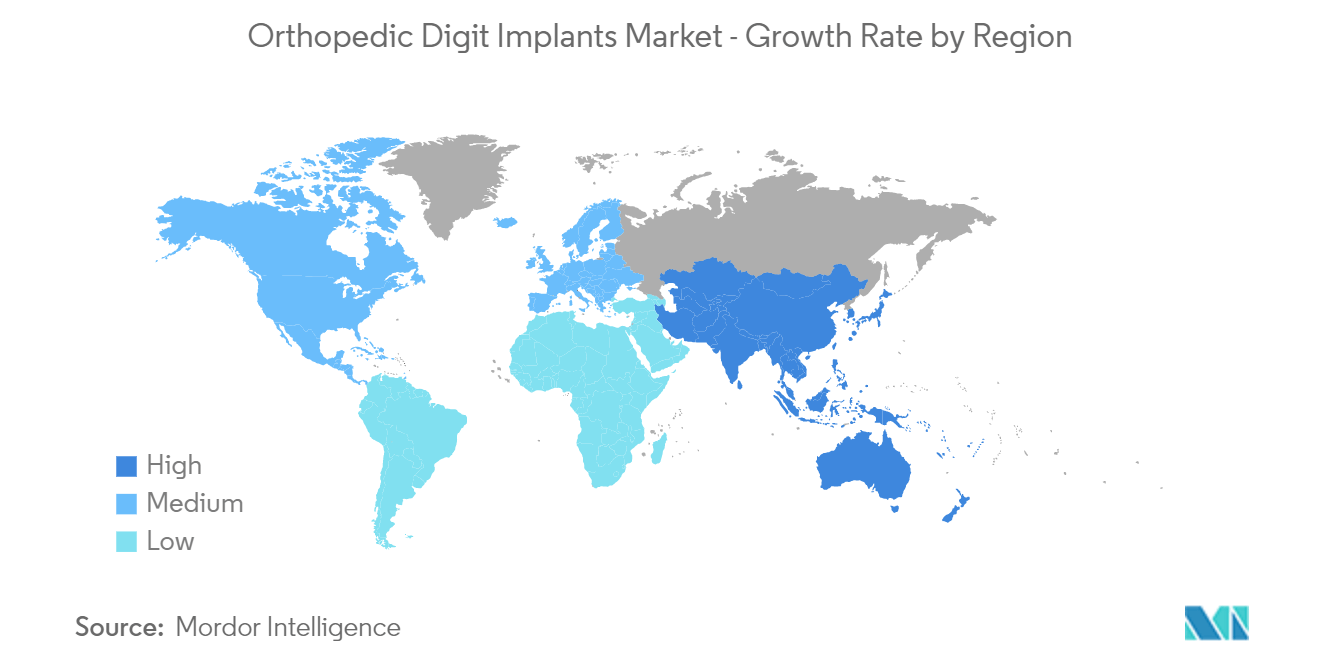

LAmérique du Nord devrait connaître une croissance significative au cours de la période prévue

La région nord-américaine devrait connaître une croissance significative du marché au cours de la période de prévision. Cette croissance est due à la forte prévalence de l'arthrose, à l'augmentation du nombre de personnes âgées et à la popularité croissante des interventions chirurgicales qui n'interfèrent pas avec le traitement. De plus, la présence dun plus grand nombre dacteurs sur le marché et lintroduction de nouveaux produits encouragent la croissance du marché dans la région.

La population âgée croissante devrait stimuler la croissance du segment de marché. Par exemple, selon les données publiées par le Groupe de la Banque mondiale en 2022, la population âgée de 65 ans et plus en pourcentage de la population totale était de 17,04 % aux États-Unis en 2021, de 18,56 % au Canada et de 7,83 % au Mexique. De plus, selon un communiqué de presse du gouvernement du Canada en avril 2022, le nombre de personnes âgées de 65 ans ou plus a augmenté de façon drastique pour atteindre 7 millions en 2021, ce qui représente la deuxième augmentation en importance au cours des 75 dernières années. Ce groupe d'âge en 2021 représentait environ 1 Canadien sur 5, soit 19 %. Selon la source ci-dessus, le nombre de personnes âgées de 85 ans et plus au Canada est passé à 861000 en 2021 par rapport à la dernière décennie, et ce nombre devrait tripler d'ici 2046. Une telle augmentation de la population gériatrique qui est plus sujette aux fractures et dautres maladies chroniques devraient stimuler la croissance du marché.

En outre, lintroduction dimplants orthopédiques numériques dans la région devrait stimuler davantage la croissance du marché. Par exemple, en octobre 2021, CurvaFix Inc., un développeur américain de dispositifs médicaux destinés à réparer les fractures des os courbés, a annoncé la disponibilité commerciale de son implant CurvaFix IM pour la fixation des fractures pelviennes et acétabulaires.

Par conséquent, en raison des facteurs mentionnés ci-dessus, tels que laugmentation de la population gériatrique dans la région, la prévalence croissante de larthrite et laugmentation des lancements de produits, le marché étudié devrait croître au cours de la période de prévision.

Aperçu du marché des implants orthopédiques digitaux

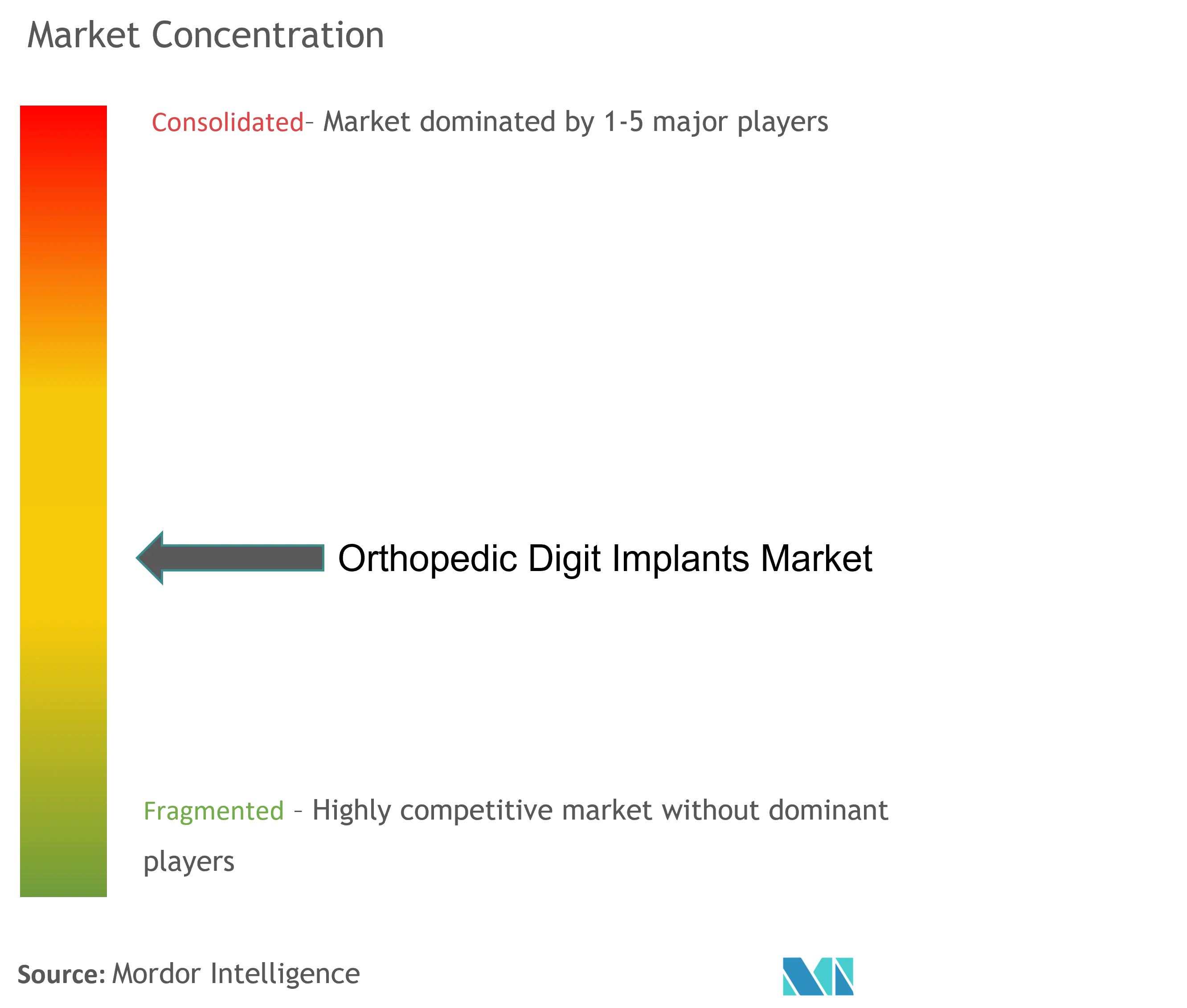

Le marché des implants orthopédiques digitaux est modérément fragmenté, avec quelques acteurs majeurs du marché. Les acteurs du marché se concentrent sur lexpansion géographique, le lancement de nouveaux produits et le développement de nouveaux produits. Les principaux acteurs du marché comprennent, entre autres, Johnson Johnson (DePuy Synthes), Smith Nephew, Stryker Corporation et Acumed LLC.

Leaders du marché des implants orthopédiques digitaux

-

Acumed LLC

-

Stryker Corporation

-

Smith & Nephew

-

Johnson & Johnson

-

Advin Health Care

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des implants orthopédiques digitaux

- En mai 2022, CONMED Corporation a signé un accord définitif pour acquérir la société privée In2Bones Global, Inc. In2Bones est un développeur, fabricant et distributeur mondial de dispositifs médicaux pour le traitement des troubles et des blessures de la partie supérieure (main, poignet, coude). et les membres inférieurs (pied et cheville). Le portefeuille complet de produits de la société comprend des implants, des systèmes de fracture, des produits biologiques et du matériel connexe.

- En février 2022, DePuy Synthes (une société de dispositifs médicaux Johnson Johnson) a acquis CrossRoads Extremity Systems. CrossRoads propose une variété d'implants et d'instruments spécifiques aux procédures, emballés stérilement, pour les membres inférieurs.

Segmentation de lindustrie des implants orthopédiques digitaux

Conformément à la portée du rapport, les implants orthopédiques pour chiffres sont des dispositifs médicaux utilisés pour remplacer de petits os ou segments articulaires endommagés ou blessés tels que l'orteil, le coude, la cheville, le genou et autres. Les doigts orthopédiques sont biocompatibles et constitués de titane ou dacier inoxydable et fonctionnent comme des os artificiels. Le marché est segmenté par type de produit (implants d'articulation métatarsienne, implants d'articulation métacarpienne, implants de chiffres intramédullaires d'orteil, implants de chiffres d'os scaphoïde et implants de chiffres hémi-phalangiens), matériau (pyrocarbone, titane, nitinol et autres matériaux), utilisateur final (hôpitaux). et cliniques orthopédiques spécialisées) et la géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde . Le rapport propose la valeur (en millions de dollars) pour les segments mentionnés ci-dessus.

| Implants articulaires métatarsiens |

| Implants d'articulation méta-carpienne |

| Implants digitaux intramédullaires d'orteil |

| Implants de chiffres osseux scopoïdes |

| Implants digitaux hémiphalangiens |

| Pyrocarbone |

| Titane |

| Nitinol |

| Autres matériaux |

| Hôpitaux |

| Cliniques orthopédiques spécialisées |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | Implants articulaires métatarsiens | |

| Implants d'articulation méta-carpienne | ||

| Implants digitaux intramédullaires d'orteil | ||

| Implants de chiffres osseux scopoïdes | ||

| Implants digitaux hémiphalangiens | ||

| Par matériau | Pyrocarbone | |

| Titane | ||

| Nitinol | ||

| Autres matériaux | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques orthopédiques spécialisées | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

FAQ sur les études de marché sur les implants orthopédiques digitaux

Quelle est la taille actuelle du marché mondial des implants digitaux orthopédiques ?

Le marché mondial des implants orthopédiques digitaux devrait enregistrer un TCAC de 7 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mondial des implants orthopédiques digitaux ?

Acumed LLC, Stryker Corporation, Smith & Nephew, Johnson & Johnson, Advin Health Care sont les principales sociétés opérant sur le marché mondial des implants orthopédiques numériques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial des implants orthopédiques digitaux ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial des implants orthopédiques digitaux ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché mondial des implants orthopédiques numériques.

Quelles années couvre ce marché mondial des implants digitaux orthopédiques ?

Le rapport couvre la taille historique du marché mondial des implants numériques orthopédiques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial des implants numériques orthopédiques pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur lindustrie mondiale des implants orthopédiques digitaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des implants digitaux orthopédiques mondiaux 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse mondiale des implants numériques orthopédiques comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.