Analyse du marché de loptoélectronique

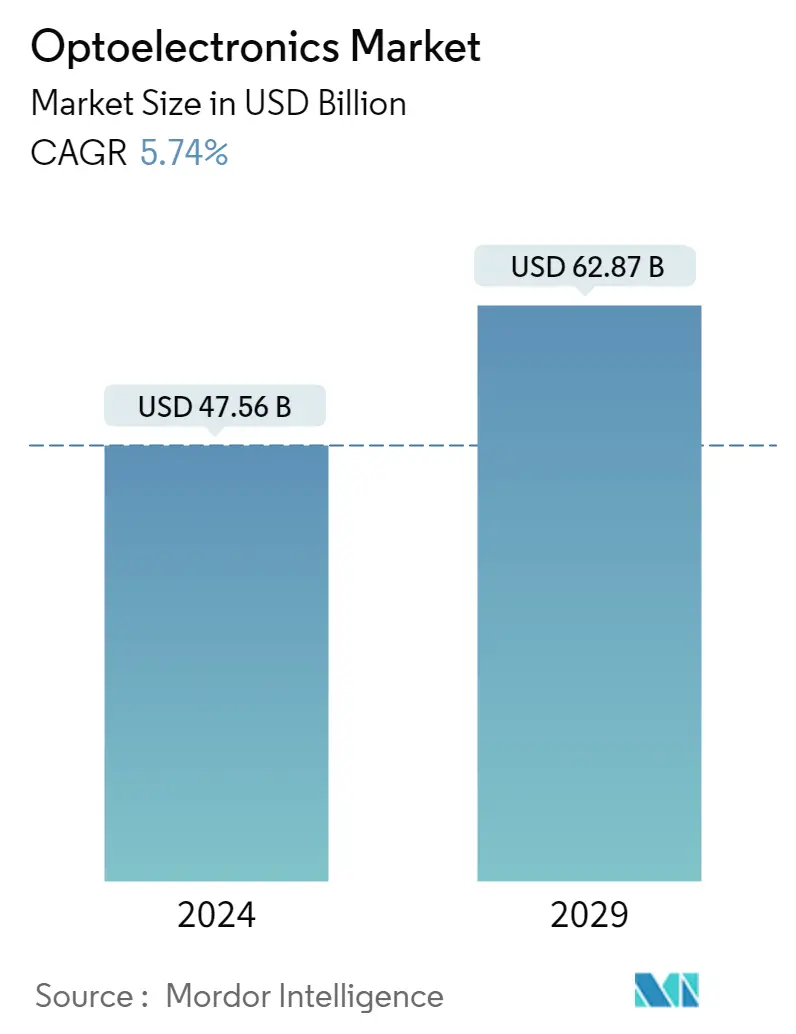

La taille du marché de loptoélectronique est estimée à 47,56 milliards USD en 2024 et devrait atteindre 62,87 milliards USD dici 2029, avec une croissance de 5,74 % au cours de la période de prévision (2024-2029).

L'adoption croissante de technologies avancées de fabrication et de fabrication stimule la demande de composants optoélectroniques dans le secteur industriel utilisant des systèmes de vision laser et industrielle.

- Les progrès de l'optoélectronique ont apporté une contribution considérable à la transmission efficace des informations via les fibres optiques (y compris la communication entre les machines de traitement et à l'intérieur de celles-ci), au stockage de masse de grande capacité des informations sur des disques laser et à plusieurs autres applications spécifiques. De plus, la demande croissante dans l'industrie automobile, en particulier avec l'adoption de véhicules électriques, de camions autonomes et de véhicules autonomes, devrait stimuler l'adoption de dispositifs optoélectroniques, stimulant ainsi davantage le marché.

- Les diodes laser sont les composants optoélectroniques les plus largement adoptés dans la génération laser. Les tendances actuelles du marché de l'optoélectronique visent à réduire la taille des différents dispositifs et à atteindre des niveaux élevés d'intégration dans des systèmes, tels que des réseaux de diodes électroluminescentes, des réseaux laser et des systèmes intégrés, avec d'autres éléments électroniques sur la même puce.

- Les diodes laser connaissent une demande dans diverses applications, notamment les communications par fibre optique, les lecteurs de codes-barres, les lecteurs DVD/Blu-ray, l'impression et les technologies de communication. En comparaison, il a également été identifié que la demande croissante de lasers dans le secteur industriel pourrait stimuler la croissance du marché.

- Le prix des produits optoélectroniques est plus élevé que celui des produits traditionnels, ce qui constitue lun des facteurs limitant la croissance de lindustrie. Les clients peuvent préférer les technologies de substitution aux produits optoélectroniques, notamment les écrans LCD, aux écrans LED, car l'écran LCD constitue une solution plus rentable. De plus, par rapport aux biens classiques, le coût de remplacement des composants de rechange est plus important. Après la crise du COVID-19, le marché a pris de l'ampleur, les installations de production ayant redémarré leur production à pleine capacité pour répondre à la demande croissante de pièces optoélectroniques dans divers secteurs industriels.

Tendances du marché de loptoélectronique

Les diodes laser devraient connaître une croissance significative

- Les diodes laser sont des éléments optoélectroniques largement utilisés dans la génération laser, avec des capacités allant des enregistreurs DVD/Blu-ray à fibre aux technologies d'impression et de mise en réseau, en passant par les communications optiques et les lecteurs de codes-barres. En outre, l'utilisation intensive d'équipements électroniques a établi une technologie d'affichage standard, les consommateurs souhaitant une meilleure résolution et une meilleure efficacité, ce qui a entraîné une demande croissante d'appareils électroniques et un développement de l'industrie optoélectronique.

- Les lasers haute puissance sont très demandés dans les secteurs industriels pour un large éventail d'applications, notamment la découpe, le soudage et la fabrication. Les entreprises se tournent vers les technologies laser pour profiter de performances et dune fiabilité élevées, ce qui stimule la demande de diodes laser haute puissance.

- Les diodes laser sont utilisées dans diverses industries, notamment lindustrie automobile. Les diodes laser sont utilisées dans le secteur automobile pour produire des phares de voiture qui améliorent la visibilité du conducteur, conduisant ainsi à une meilleure sécurité routière. De plus, la tendance à réduire la taille des phares des véhicules augmente la demande de diodes laser.

- De plus, le développement croissant de lindustrie automobile devrait contribuer à la croissance du segment au cours de la période de prévision. Par exemple, en novembre 2022, Kyocera Corporation a annoncé l'introduction d'un système de vision nocturne automobile capable d'identifier de manière fiable les éléments à risque de collision dans des circonstances de fonctionnement à faible visibilité telles que la pluie, la nuit, la neige, le brouillard ou la fumée. La technologie est conçue pour minimiser les accidents de la route et encourager une conduite plus sûre.

- Le développement croissant des diodes laser devrait stimuler la demande du marché au cours de la période de prévision. Par exemple, en avril 2022, la technologie laser FemtoBlade a été développée par Lumentum en tant que deuxième version de la gamme de lasers industriels ultrarapides de haute précision de l'entreprise. Le nouveau système possède une architecture flexible et beaucoup de puissance.

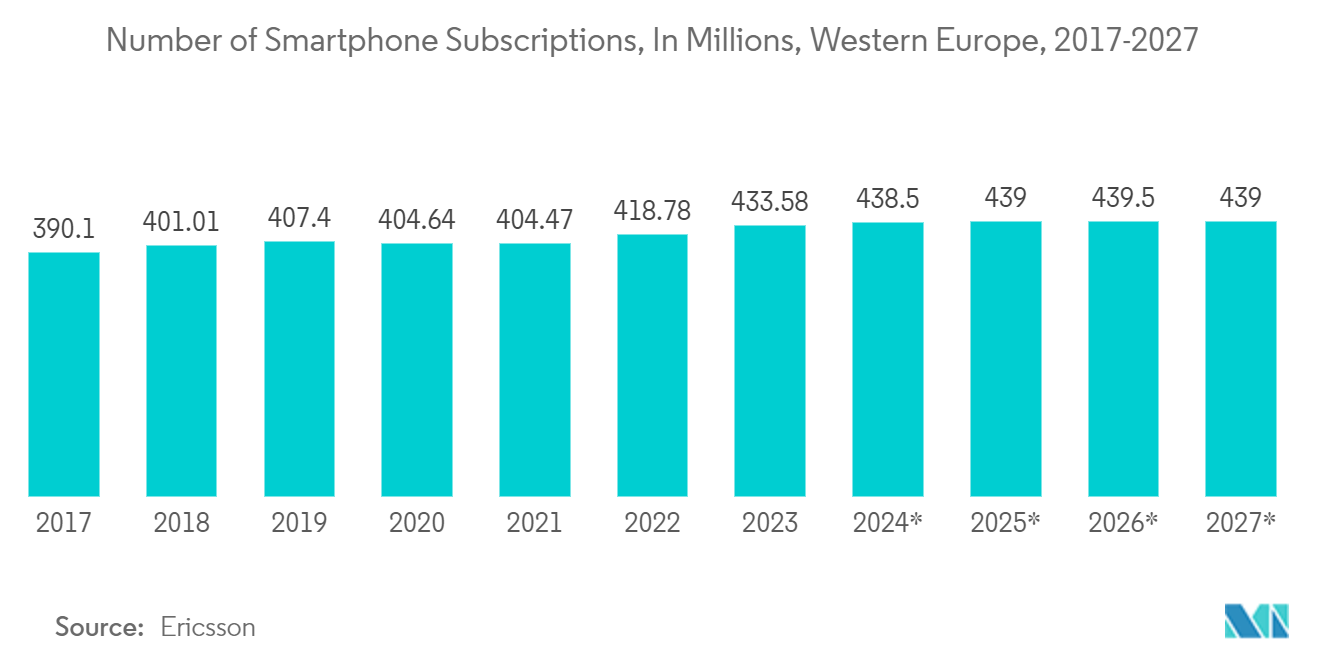

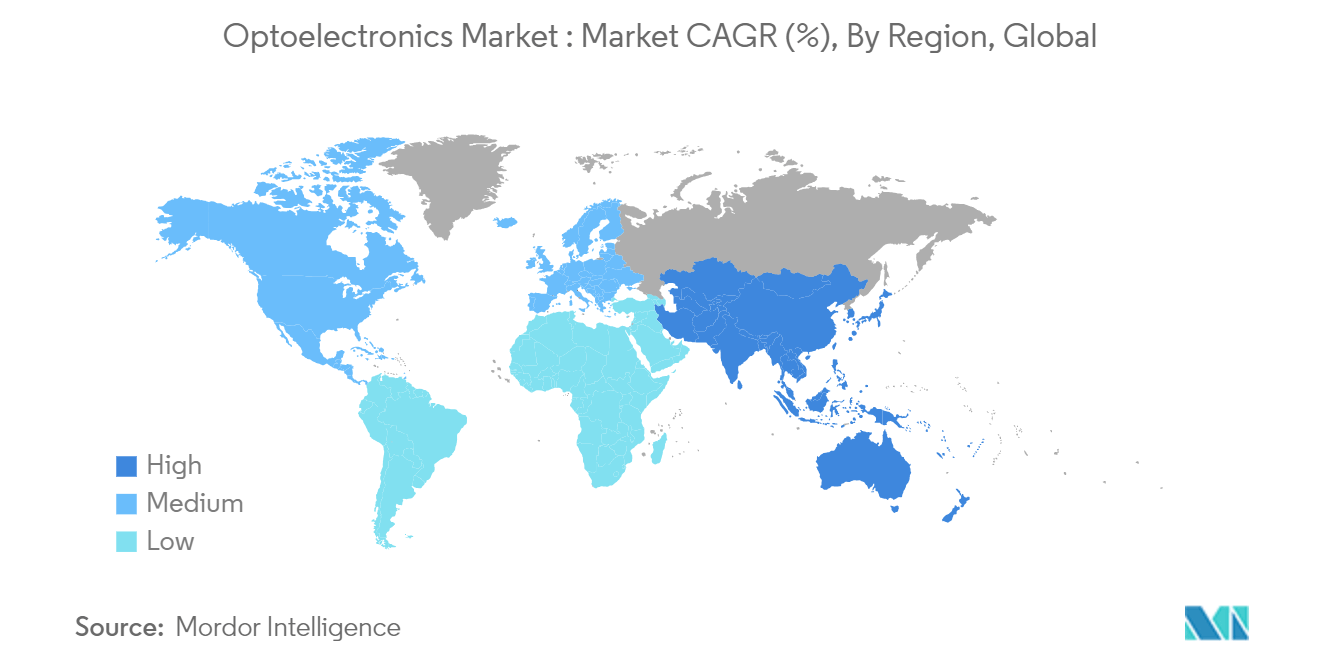

LAsie-Pacifique devrait détenir une part importante

- L'expansion rapide de la région est principalement imputable aux principaux marchés de l'électronique grand public et de l'automobile. En outre, le développement des dispositifs optoélectroniques est attendu dans d'autres domaines, notamment les initiatives de villes intelligentes, les innovations émergentes telles que la réalité virtuelle et simulée, le big data, l'Internet des objets (IoT) et les appareils industriels intelligents.

- LAsie-Pacifique est le centre de fabrication de composants semi-conducteurs. La région abrite la plupart des entreprises importantes du secteur optoélectronique, notamment Rohm Co., Ltd, Sony Corporation, Renesas, Samsung Electronics Co., Ltd., Panasonic Corporation, Hamamatsu Photonics KK et Sharp Corporation, ainsi que plusieurs petites entreprises régionales qui, à leur tour, devraient stimuler la croissance du marché au cours de la période de prévision.

- Les développements croissants des gouvernements dans les économies émergentes telles que lInde et la Chine devraient contribuer à la croissance du marché au cours de la période de prévision. Par exemple, en avril 2022, la Navi Mumbai Municipal Corporation a choisi de convertir tous les lampadaires en éclairages LED ; 35000 lampadaires devaient être remplacés cette année, ce qui entraînerait une économie annuelle de 7 crore INR (0,85 million de dollars). Toutes les routes de la ville, y compris les autoroutes, seront équipées d'un éclairage LED. Alors que plusieurs ont été modifiés au cours de l'exercice 2021, la majorité le sera au cours de l'exercice 2022. La procédure d'appel d'offres pour le projet a commencé

- Dans les automobiles modernes, loptoélectronique automatise les opérations du véhicule, y compris les signaux de freinage et les phares. En conséquence, la hausse des revenus des automobiles de luxe et ultra-luxueuses stimule la demande pour le secteur optoélectronique. Selon la Fédération des associations de concessionnaires automobiles (FADA), une organisation nationale regroupant des vendeurs d'automobiles en Inde, les ventes au détail de voitures de luxe en décembre 2021 augmenteraient de 19,7 % en raison de l'augmentation des stocks et des partenariats avec les équipementiers. En conséquence, la hausse des ventes dautomobiles haut de gamme et ultra-luxe propulse le secteur de loptoélectronique au cours de la période de prévision.

Aperçu du secteur de loptoélectronique

La rivalité concurrentielle sur le marché de l'optoélectronique est élevée en raison de la présence d'acteurs majeurs tels que General Electric Company, Panasonic Corporation, Samsung Electronics, Omnivision Technologies Inc. et Sony Corporation, entre autres. Leur capacité à innover dans leurs produits, associée à dimportants investissements en recherche et développement, leur a permis dacquérir un avantage concurrentiel sur leurs concurrents. Les partenariats stratégiques, les fusions et les acquisitions ont permis aux entreprises de se développer, de gagner une part de marché substantielle et de maintenir une solide position sur le marché.

En septembre 2022, GaNo Optoelectronics Inc., une spin-off de l'Université de Nanjing en Chine qui fournit des détecteurs et des modules ultraviolets (UV) centrés sur des semi-conducteurs à large bande interdite comme le carbure de silicium (SiC) et le nitrure de gallium (GaN), a officiellement lancé le premier commercialisé des photodiodes ultraviolettes extrêmes (EUV) à base de SiC.

En juillet 2022, Nationstar Optoelectronics, située en Chine, a conclu un accord de coopération formel avec Huawei pour fabriquer une technologie d'affichage mini-LED et micro-LED. La collaboration est fondée sur des avantages complémentaires, des bénéfices réciproques et des principes de développement commun. Il se concentrera sur les technologies fondamentales et les ressources industrielles des deux parties. Les deux entreprises souhaitent mener des innovations et des recherches approfondies pour élargir leur couverture économique potentielle.

En juin 2022, OpenLight, une entreprise indépendante nouvellement créée et financée par Synopsys et Juniper, a dévoilé la première architecture photonique sur silicium ouverte au monde avec des lasers intégrés. La société californienne vise à fournir aux fabricants de puces un moyen de construire des circuits intégrés photoniques (PIC) offrant le plus grand potentiel de performances.

Leaders du marché de l'optoélectronique

-

General Electric Company

-

Panasonic Corporation

-

Samsung Electronics

-

Omnivision Technologies Inc.

-

Sony Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de l'optoélectronique

- Juin 2022 Alfa Chemistry Materials a annoncé une gamme complète de matériaux pérovskites de haute qualité, qui se sont révélés être le potentiel maximal et des matériaux énergétiques efficaces et peu coûteux dans différents projets optoélectroniques et photovoltaïques sont présents dans une demande importante.

- Mars 2022 Nisshinbo Micro Devices Inc. a terminé le développement du capteur optoélectronique de type réfléchissant NJL5830R pour boutons-poussoirs sans contact et commencera la fabrication en avril 2022. Le NJL5830R est un capteur optoélectronique de type réfléchissant qui combine une LED infrarouge haute puissance avec un réception photo IC dans un seul colis. Cette solution contribuera à la gestion des infections et à l'hygiène en sélectionnant des boutons sur des infrastructures extrêmement publiques, notamment des distributeurs automatiques sans contact, des distributeurs de billets et des ascenseurs.

- Février 2022 Veeco Instruments a révélé qu'un fabricant de pièces optoélectroniques avait acheté de nombreux systèmes Lumina MOCVD pour fabriquer des applications photoniques de pointe. Le client utilise désormais plusieurs systèmes Veeco MOCVD et différentes technologies Veeco.

- Février 2022:Bolite Optoelectronics, un fournisseur taïwanais de sous-systèmes et d'équipements de micro-usinage laser, a révélé le lancement de son nouveau système de câblage latéral automatique, le Bolite SW-L basé sur le laser, qui peut être utilisé pour produire des écrans microLED en mosaïque. Cet équipement laser permet un alignement de haute précision et un contrôle de production complexe et est entièrement automatisé avec une manipulation autonome. La plus petite largeur de ligne et l'espacement sont de 5 um.

Segmentation de lindustrie de loptoélectronique

L'optoélectronique permet la communication entre l'optique et l'électronique, ce qui comprend la conception, l'étude et la fabrication d'un dispositif matériel qui convertit l'énergie électrique en énergie lumineuse et la lumière en énergie via des semi-conducteurs.

Le marché est segmenté par type de composant (cellules photovoltaïques (PV), optocoupleurs, capteurs dimage, diodes électroluminescentes (LED), diode laser (LD), composants infrarouges (IR)), application (aérospatiale et défense, automobile, biens de consommation). Électronique, technologies de l'information, soins de santé, résidentiel et commercial, industriel) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Type de composant | DIRIGÉ | ||

| Diode laser | |||

| Capteurs d'images | |||

| Optocoupleurs | |||

| Cellules photovoltaïques | |||

| Autres | |||

| Industrie des utilisateurs finaux | Automobile | ||

| Aérospatial et Défense | |||

| Electronique grand public | |||

| Informatique | |||

| Soins de santé | |||

| Résidentiel et Commercial | |||

| Industriel | |||

| Autres | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| L'Europe | Royaume-Uni | ||

| France | |||

| Allemagne | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| l'Amérique latine | Mexique | ||

| Brésil | |||

| Reste de l'Amérique latine | |||

| Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur loptoélectronique

Quelle est la taille du marché de loptoélectronique ?

La taille du marché de loptoélectronique devrait atteindre 47,56 milliards USD en 2024 et croître à un TCAC de 5,74 % pour atteindre 62,87 milliards USD dici 2029.

Quelle est la taille actuelle du marché de loptoélectronique ?

En 2024, la taille du marché de loptoélectronique devrait atteindre 47,56 milliards de dollars.

Qui sont les principaux acteurs du marché de loptoélectronique ?

General Electric Company, Panasonic Corporation, Samsung Electronics, Omnivision Technologies Inc., Sony Corporation sont les principales sociétés opérant sur le marché de loptoélectronique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de loptoélectronique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de loptoélectronique ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de loptoélectronique.

Quelles années couvre ce marché de loptoélectronique et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de loptoélectronique était estimée à 44,98 milliards USD. Le rapport couvre la taille historique du marché de loptoélectronique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de loptoélectronique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Electronics Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie des dispositifs optoélectroniques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des dispositifs optoélectroniques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des dispositifs optoélectroniques comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.