Analyse du marché de la gestion des installations à Oman

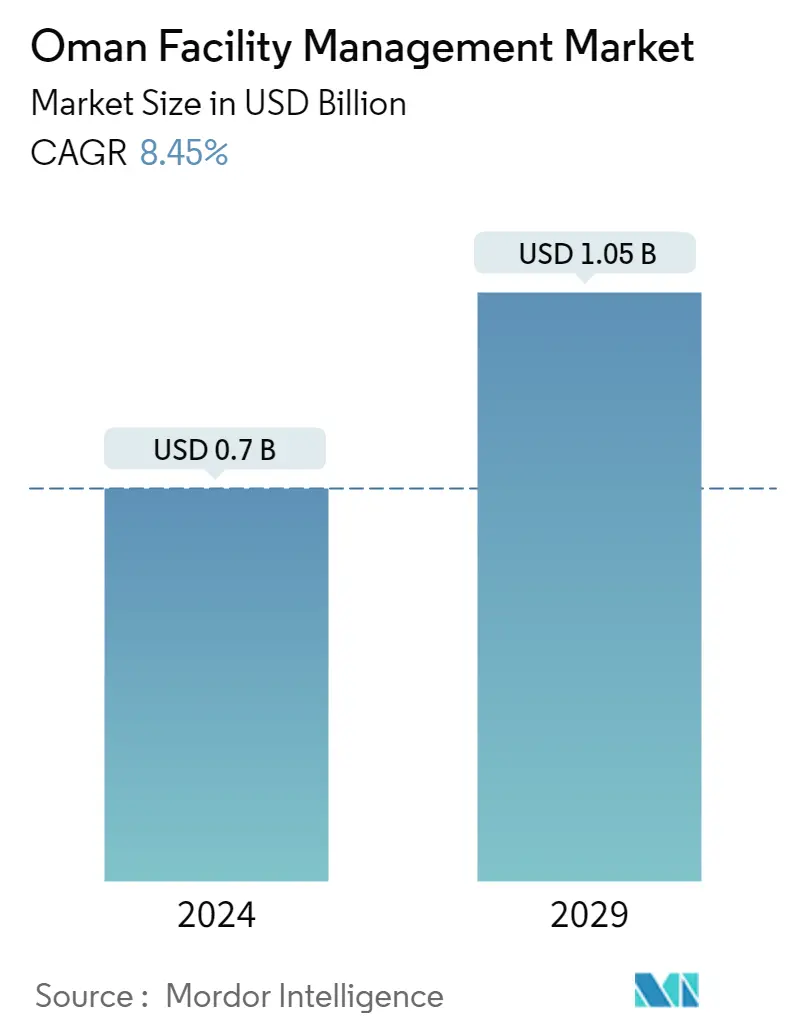

La taille du marché de la gestion des installations dOman est estimée à 0,7 milliard de dollars en 2024 et devrait atteindre 1,05 milliard de dollars dici 2029, avec une croissance de 8,45 % au cours de la période de prévision (2024-2029).

La gestion des installations comprend une large gamme de solutions et de services influençant l'efficacité et la productivité des entreprises. Le marché de la gestion des installations d'Oman est principalement tiré par la croissance du secteur de la construction, la demande croissante du secteur commercial associée aux initiatives gouvernementales et l'expansion du secteur hôtelier.

- L'adoption de la gestion intégrée des installations (IFM) chez les fournisseurs Oman FM a créé de nombreuses opportunités pour le marché. Face à l'immense pression exercée sur les entreprises pour qu'elles fonctionnent aussi efficacement que possible et prennent soin de leurs flux de trésorerie, l'offre de gestion intégrée des installations a conduit les utilisateurs finaux à engager des coûts moindres pour les tâches régulières. Par conséquent, cela stimule la demande de services de gestion dinstallations matérielles et logicielles dans les entreprises du pays.

- Oman a rédigé sa Vision 2040 pour stimuler les développements futurs du pays. La population et les sociétés fondées sur la connaissance donneront du pouvoir à la vision future du pays. Avec laide de la croissance industrielle, le pays vise à rejoindre les pays développés du monde entier. Avec laide de la construction de villes intelligentes et durables et dinfrastructures technologiquement avancées, le pays vise à devenir un pionnier dans la région du Moyen-Orient. De tels cas devraient créer des opportunités de croissance significatives pour les fournisseurs du marché de la gestion des installations dans le pays au cours de la période de prévision.

- Le marché de la gestion des installations est à un stade émergent dans lécosystème dOman. La demande importante des acteurs du secteur commercial s'est considérablement accrue ces dernières années. La croissance des centres commerciaux, les nouvelles installations de fabrication et lexpansion significative des bureaux par les sociétés informatiques devraient stimuler le marché à un rythme rapide au cours de la période de prévision.

- Cependant, le marché FM du pays se compose de plusieurs petits fournisseurs locaux, ce qui pose un défi important en termes de pression sur les prix, de marges plus faibles, de barrières à l'entrée sur le marché, etc. Les acteurs doivent standardiser les offres pour répondre aux divers besoins du marché dans un contexte fragmenté. marché. Les acteurs locaux ayant moins de relations internationales ont conduit à une moindre adoption de solutions technologiquement avancées, ce qui constituera un défi majeur avec un effet à long terme.

- Dans la première phase de la pandémie de COVID-19, le marché du Facilities Management à Oman a connu une baisse significative de sa croissance (mise en place de confinements, scénarios de travail à domicile, etc.). Leffet de confinement a en outre entraîné une pénurie de main-dœuvre dans les installations et dans les sociétés de gestion des installations, la majorité de la main-dœuvre étant embauchée à létranger. Les services de gestion d'installations matérielles comme le chauffage, la ventilation et la climatisation ont également enregistré une croissance significative pendant la pandémie du pays.

Tendances du marché de la gestion des installations à Oman

Le FM externalisé devrait détenir une part de marché importante

- Le FM externalisé devrait connaître une traction significative sur le marché de la gestion des installations dOman au cours de la période de prévision. En raison du grand nombre de contrats, les services FM uniques, groupés et intégrés sont de plus en plus demandés à Oman. Les mêmes avantages sont des coûts réduits, des délais de livraison, un service contractuel, pas de maintenance des équipements, etc.

- En outre, les services FM uniques devraient gagner une part significative dans le segment externalisé. Les entreprises choisissent un seul fournisseur de services car elles peuvent être assurées dune qualité et dune efficacité de service supérieures. Faire appel à plusieurs prestataires est une activité chronophage qui nécessite la gestion de plusieurs fournisseurs et des aléas associés. Cela contribue à créer des opportunités significatives pour les fournisseurs du marché d'étendre leurs services FM uniques dans le pays.

- De plus, les fournisseurs de services FM uniques possédant une connaissance approfondie du secteur mettent régulièrement à jour leurs services en intégrant les dernières tendances et développements technologiques dans leurs secteurs spécifiques, ce qui constitue un avantage pour ladoption de cette approche de service FM, qui alimenterait la croissance du marché.

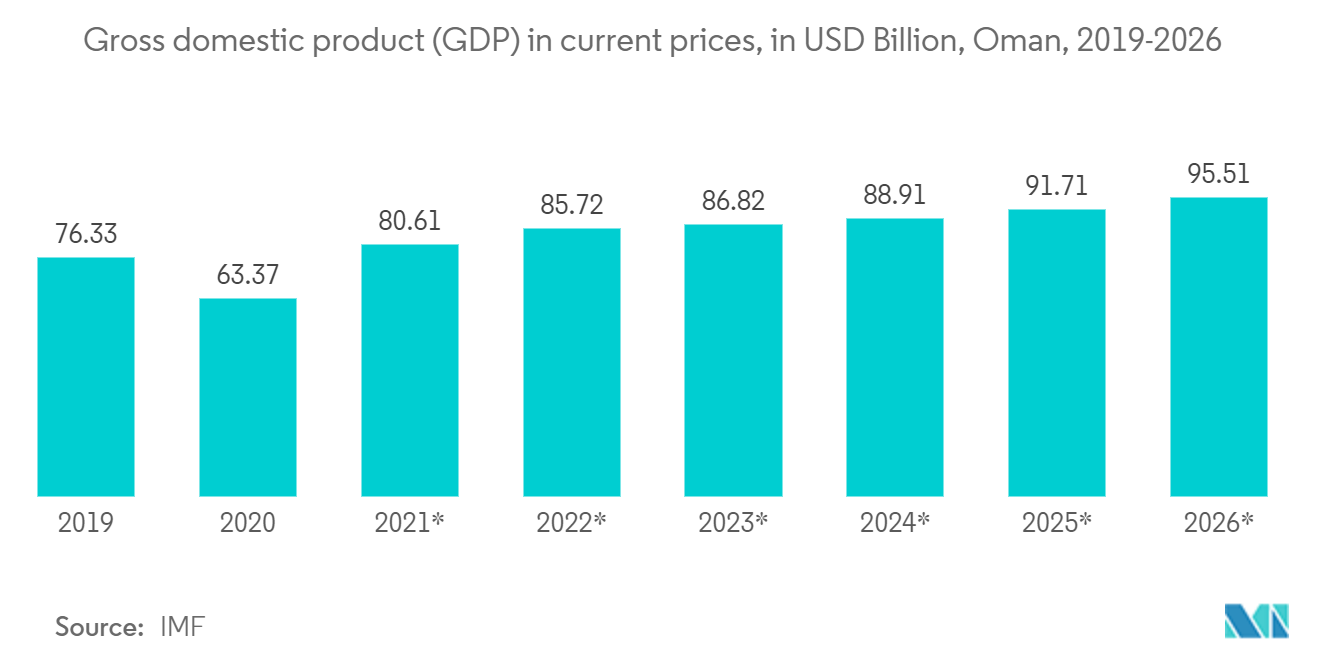

- La hausse du PIB stimule également la demande de services FM externalisés dans le pays. Par exemple, selon les données du FMI, le produit intérieur brut (PIB) aux prix courants d'Oman devrait atteindre 95,51 milliards de dollars en 2026, contre 63,37 milliards de dollars en 2020.

- En outre, la croissance des centres commerciaux et des supermarchés à léchelle nationale a encore stimulé la demande de services externalisés de gestion dinstallations. Par exemple, l'ouverture du Mall of Oman en 2021, avec 145000 m² d'espace de vente au détail, divers restaurants et une gamme d'expériences de style de vie passionnantes, a encore contribué à la croissance du marché. De plus, en février 2023, Majid Al Futtaim a inauguré le Mall of Oman.

Le segment commercial devrait dominer le marché

- Les services FM dans le secteur commercial comprennent des services de gestion d'installations dans les bâtiments de magasins de proximité, de détaillants multicanaux, de bureaux informatiques et de télécommunications, de bureaux de sociétés financières et d'assurances, etc. Oman a développé une excellente infrastructure pour répondre aux exigences internationales et externes en matière de développement économique.

- Alors que l'industrie commerciale du pays tire les bénéfices de son approche à long terme de l'innovation, cela a défini la croissance sectorielle au cours de la période de prévision. Le système de santé du pays a enregistré des progrès significatifs en matière de services de santé et de médecine préventive et curative au cours des quatre dernières décennies.

- En outre, le pays connaît un attrait important dans le segment commercial, le pays mettant l'accent sur la construction d'infrastructures de TIC pour réduire la fracture numérique à travers sa stratégie nationale pour le haut débit, qui vise à fournir un service à large bande à plus de 90 % des zones urbaines d'ici 2030, avec un pénétration dans le pays atteignant 75%. En outre, les investissements croissants dans la construction d'infrastructures TIC vitales et l'amélioration de divers services de gouvernement électronique devraient inciter les entreprises informatiques et de télécommunications de la région à établir leurs bureaux, ce qui aura un impact positif sur la croissance du marché.

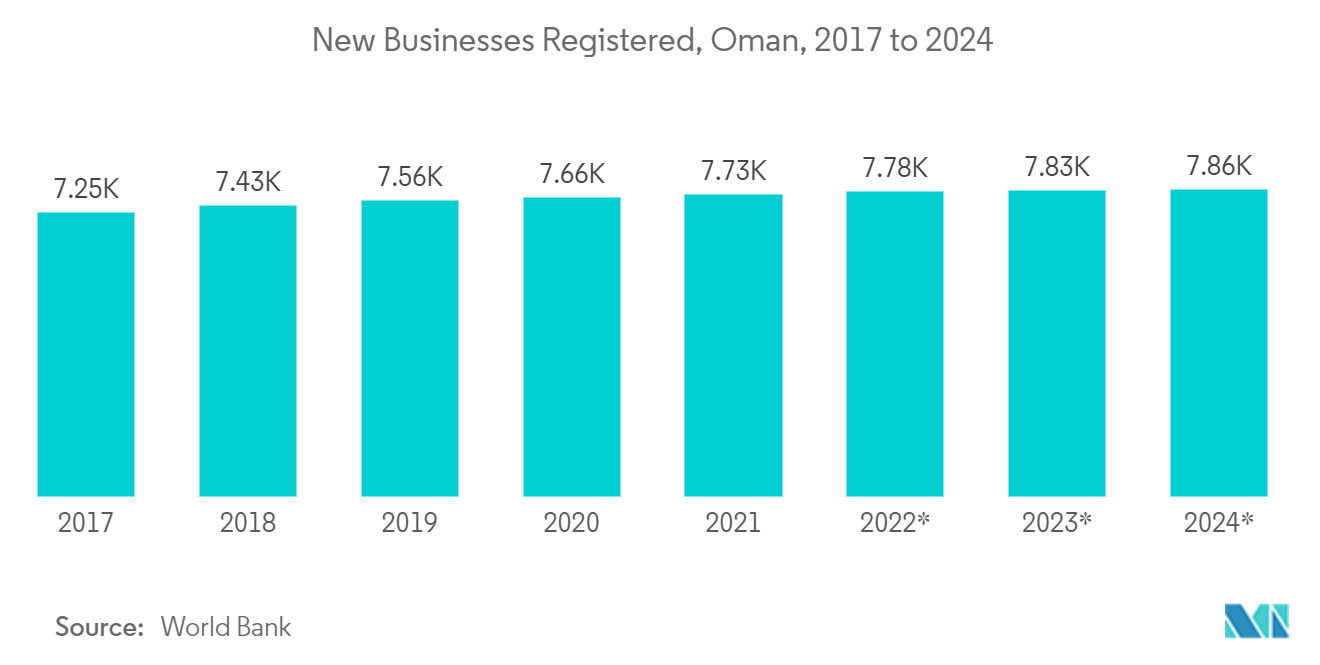

- Le pays a connu dimportants projets de construction ces dernières années. Selon la Banque mondiale, on estime que 7 857 entreprises seront enregistrées dans le pays d'ici fin 2024. Avec des perspectives d'avenir en matière d'investissements étrangers et de croissance des acteurs des services commerciaux, le pays a observé de nombreux projets de construction au cours des dernières années.

Aperçu du marché de la gestion des installations à Oman

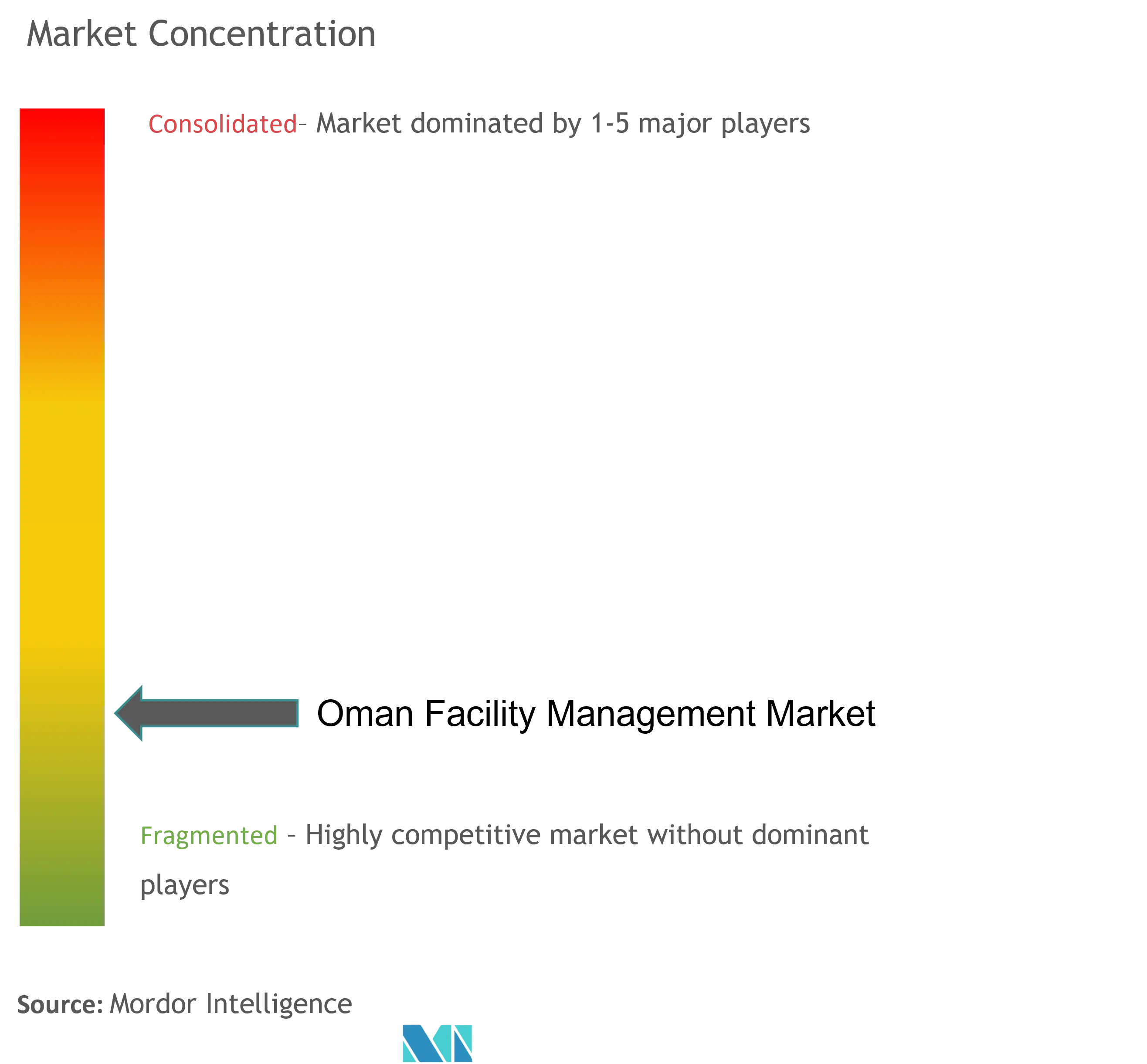

Le marché Oman FM est fragmenté, avec des acteurs locaux et internationaux possédant de nombreuses années d'expérience dans le secteur, et l'intensité de la rivalité concurrentielle est élevée. Les entreprises continuent d'innover et concluent des partenariats stratégiques pour conserver leur part de marché.

En janvier 2023, Renaissance, la société d'hébergement, de services et de gestion intégrée d'installations d'Oman, a annoncé sa collaboration avec SOURCE Global, PBC pour produire de l'eau potable de source durable pour Renaissance Village Duqm (RSVD) dans la zone économique spéciale d'Oman à Duqm (SEZAD), avec des projets d'expansion sur des sites supplémentaires.

Leaders du marché de la gestion des installations à Oman

Qurum Business Group

Bahwan Engineering Group

Al Naba Services LLC

G4S Limited

Oman International Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gestion des installations à Oman

- Août 2023 – Petroleum Development Oman (PDO), la compagnie pétrolière nationale du sultanat, a attribué deux importants contrats de livraison hors parcelle (ODC) à des majors de la construction omanaises – Al Tasnim Enterprises et Galfar Engineering Contracting. Conformément à l'accord, la société Al Tasnim supervisera l'ODC Sud, englobant Amal, Marmul, Nimr et Greater Berba, tandis que Galfar sera responsable des zones de Saih Rawl et Qarn Alam.

- Août 2023 - Le port de Sohar et la Freezone ont signé trois accords avec plusieurs entreprises opérant dans le domaine du transport maritime pour fournir des services maritimes aux navires qui mouillent au port. Les accords ont été signés avec Gulf Global Land and Sea Services, Al Risiah Shipping and Trading Services et National Marine Services. Selon les accords, les trois sociétés offriront, entre autres services, des services de nettoyage de navires, d'enquêtes sous-marines et de réparation sous-marine.

Segmentation de lindustrie de la gestion des installations à Oman

La gestion des installations confine plusieurs disciplines pour garantir la fonctionnalité, le confort, la sécurité et l'efficacité de tout bâtiment en intégrant les personnes, le lieu, les processus et la technologie. Alors que les services matériels incluent des services physiques et structurels tels que les ascenseurs du système d'alarme incendie, les services logiciels incluent le nettoyage, l'aménagement paysager, la sécurité et des services humains similaires, fournissant une solution aux utilisateurs finaux tels que les bâtiments commerciaux, les commerces de détail, le gouvernement et les entités publiques.

Le marché de la gestion des installations d'Oman est segmenté par type (service FM interne, service FM externalisé (FM unique, FM groupée et FM intégrée)), par type d'offre (FM dur et FM doux) et par utilisateur final (commercial, institutionnel). , public/infrastructure et industriel).

Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Gestion des installations en interne | |

| Gestion externalisée des installations | FM unique |

| FM groupée | |

| FM intégrée |

| FM dur |

| FM douce |

| Commercial |

| Institutionnel |

| Public/Infrastructure |

| Industriel |

| Autres |

| Par type | Gestion des installations en interne | |

| Gestion externalisée des installations | FM unique | |

| FM groupée | ||

| FM intégrée | ||

| Par type d'offre | FM dur | |

| FM douce | ||

| Par utilisateur final | Commercial | |

| Institutionnel | ||

| Public/Infrastructure | ||

| Industriel | ||

| Autres | ||

FAQ sur les études de marché sur la gestion des installations à Oman

Quelle est la taille du marché de la gestion des installations à Oman ?

La taille du marché de la gestion des installations dOman devrait atteindre 0,70 milliard USD en 2024 et croître à un TCAC de 8,45 % pour atteindre 1,05 milliard USD dici 2029.

Quelle est la taille actuelle du marché de la gestion des installations dOman ?

En 2024, la taille du marché de la gestion des installations à Oman devrait atteindre 0,70 milliard de dollars.

Qui sont les principaux acteurs du marché de la gestion des installations à Oman ?

Qurum Business Group, Bahwan Engineering Group, Al Naba Services LLC, G4S Limited, Oman International Group sont les principales sociétés opérant sur le marché de la gestion des installations dOman.

Quelles années couvre ce marché de la gestion des installations dOman et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la gestion des installations dOman était estimée à 648 millions de dollars. Le rapport couvre la taille historique du marché de la gestion des installations dOman pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gestion des installations dOman pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la gestion des installations à Oman

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion des installations dOman 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse dOman Facility Management comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.