Analyse du marché EPC pétrolier et gazier

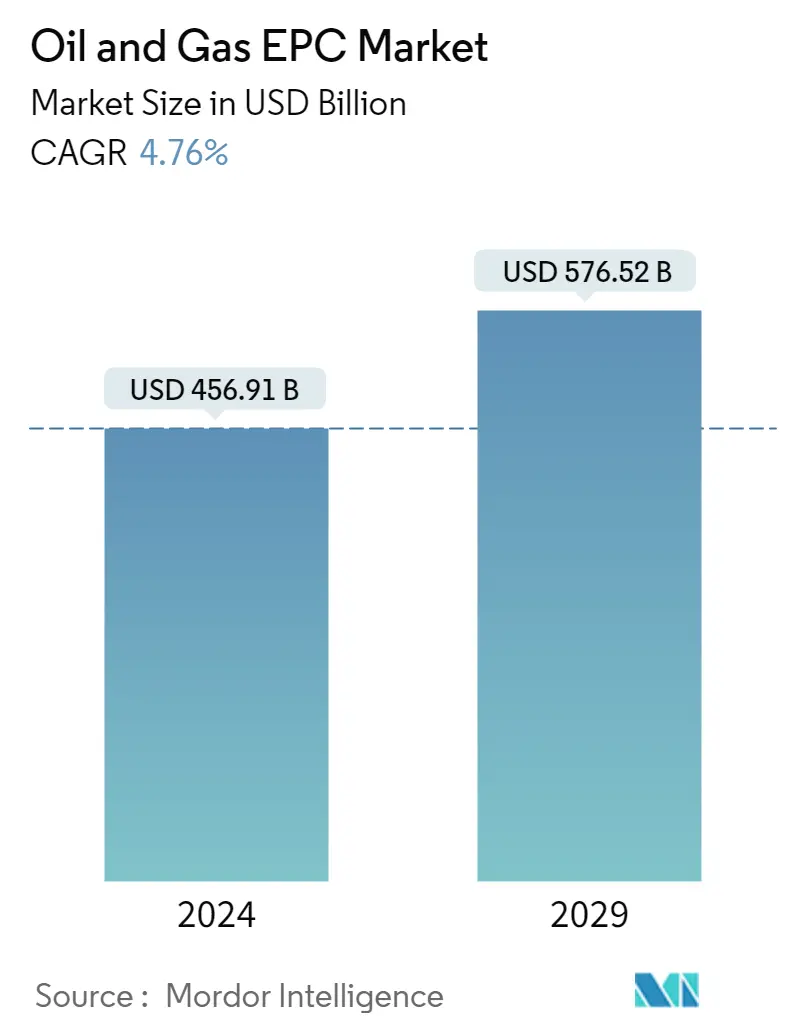

La taille du marché EPC pétrolier et gazier est estimée à 456,91 milliards USD en 2024 et devrait atteindre 576,52 milliards USD dici 2029, avec un TCAC de 4,76 % au cours de la période de prévision (2024-2029).

- À moyen terme, la demande croissante de pétrole et de gaz et la consommation croissante de gaz naturel, qui créent un besoin de développer les infrastructures de gaz naturel, ainsi qu'une augmentation des activités d'exploration et de production (EP) pétrolières et gazières offshore sont également attendues. pour stimuler la croissance du marché étudié.

- Dun autre côté, la forte volatilité des prix du pétrole et du gaz constitue lune des principales contraintes pour le marché de lEPC pétrolier et gazier.

- Néanmoins, la découverte de nouveaux gisements de pétrole et de gaz dans divers pays devrait créer de nombreuses opportunités pour le marché EPC pétrolier et gazier pour tous les secteurs en amont, intermédiaire et en aval au cours de la période de prévision.

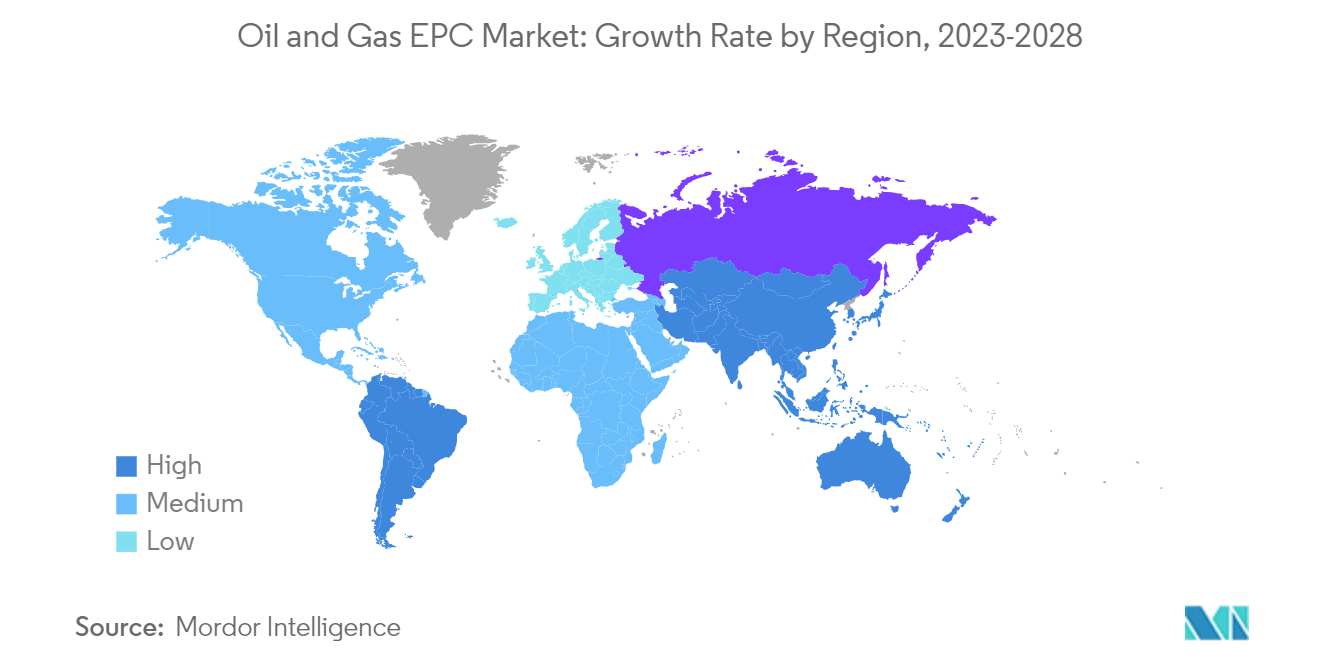

- La région Asie-Pacifique domine le marché et devrait également connaître une croissance significative au cours de la période de prévision. Cette croissance est attribuée à la demande croissante de gaz naturel et aux prochaines installations de GNL, ce qui entraînera une demande massive de services EPC.

Tendances du marché EPC du pétrole et du gaz

Le segment en amont devrait dominer le marché

- LEPC dans le secteur pétrolier et gazier en amont comprend les services liés à lexploration et à la production onshore et offshore. Traditionnellement, les investissements totaux dans l'EPC onshore sont supérieurs à ceux du segment offshore, principalement en raison de besoins d'investissement moindres, d'une moindre complexité, de sites plus accessibles et d'un risque moindre que le segment offshore. Toutefois, les investissements dans le segment offshore ont augmenté au cours de la dernière décennie en raison de la maturation des gisements onshore.

- Les services EPC pour l'offshore, tels que les installations, y compris la conception, la fabrication, l'installation, la mise en service et le démarrage d'une plate-forme fixe, d'unités flottantes de production, de stockage et de déchargement (FPSO) et d'installations de production flottantes pour les eaux peu profondes, profondes et ultra-profondes. eaux, gagnent du terrain.

- Concernant lEPC pour les structures offshore, lidentification et lévaluation des options de développement des installations offshore, quelles soient basées sur des structures fixes ou flottantes, sont cruciales. Les services EPC pour les plates-formes fixes utilisées pour les eaux peu profondes comprennent la construction et le déploiement de vestes, de trépieds, de dessus intégrés, de plates-formes de compression, etc., pour garantir que les plates-formes fixes sont stables et résilientes aux mouvements du vent et de l'eau. Les services de plates-formes flottantes, généralement destinées aux eaux profondes, comprennent la construction et le déploiement de coques et de ponts pour plates-formes semi-submersibles, de modules et tourelles pour FPSO, ainsi que de systèmes d'amarrage et de bouées.

- Les plates-formes flottantes éliminent généralement le besoin de poser des pipelines longue distance coûteux entre l'installation de production et un terminal terrestre. Les plates-formes flottantes sont également économiques dans les champs pétroliers plus petits, où les coûts dinstallation dune plate-forme pétrolière fixe et dun pipeline sont trop élevés. Une fois le champ épuisé, les FPSO peuvent être déplacés et utilisés vers un nouvel emplacement au lieu de mettre hors service une plate-forme fixe.

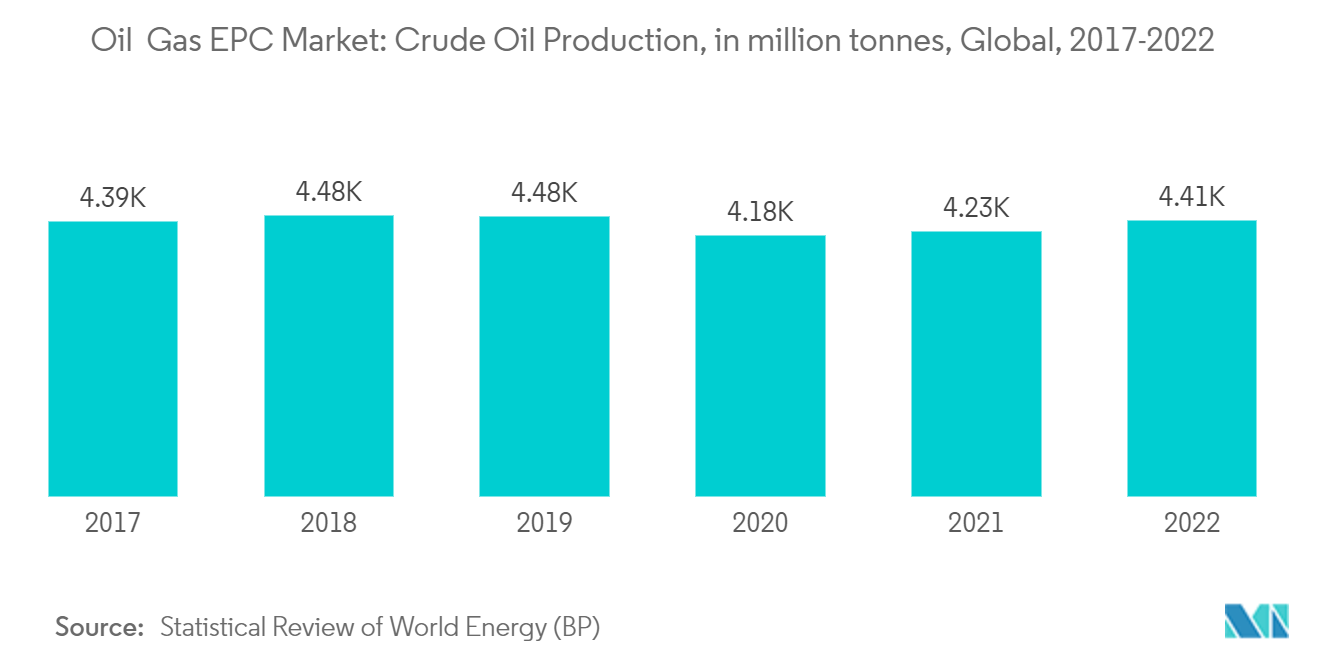

- Selon BP Statistical Review of World Energy 2023, en 2022, la production mondiale de pétrole brut sélevait à environ 4,4 milliards de tonnes. Ce chiffre a culminé en 2018, lorsque la production mondiale de pétrole a atteint près de 4,5 milliards de tonnes. La production de pétrole brut connaît une croissance d'environ 4,2% par rapport à l'année précédente.

- En Afrique, les opérateurs ont signé de nombreux nouveaux contrats d'exploration et de production. Par exemple, en janvier 2022, Eni, la société pétrolière et gazière basée en Italie, a décroché un contrat d'exploration sur cinq blocs en Égypte. Les blocs sont situés dans la mer Méditerranée orientale, le désert occidental et le golfe de Suez. Sept accords de production de pétrole et de gaz ont été signés pour les déserts de l'Est et de l'Ouest par d'autres sociétés du pays.

- De tels développements sont susceptibles de propulser rapidement le marché de lEPC pétrolier et gazier à lavenir.

LAsie-Pacifique devrait dominer le marché

- La demande croissante d'énergie due au taux d'urbanisation élevé dans les pays asiatiques a conduit à un taux de production de pétrole et de gaz élevé dans la région. La présence de pays comme la Chine est le principal moteur de la croissance du marché EPC de la région.

- La Chine est le plus grand producteur de pétrole brut et de gaz naturel de la région Asie-Pacifique. En 2020, le pays représentait environ 30 % de la production totale de gaz naturel. Le pays a prévu encore plus de projets en amont et au milieu du secteur pour parvenir à un équilibre entre la situation de l'offre et de la demande de gaz naturel dans le pays. La Chine a connu une augmentation de la demande de gaz naturel dans les secteurs industriel et commercial.

- De nombreuses entreprises disposent de plans pour leurs activités dexploration et de production à terre et en mer. En février 2021, CNOOC Ltd a annoncé son intention d'accélérer l'exploration et le développement du gaz naturel, y compris les réserves en eaux profondes de la mer de Chine méridionale et les ressources non conventionnelles à terre en Chine. L'entreprise prévoit des dépenses en capital d'environ 13,93 à 15,48 milliards de dollars en 2021 pour que le gaz représente 30 % de son portefeuille d'ici 2025 et 50 % d'ici 2035.

- LInde est le deuxième producteur de pétrole brut de la région Asie-Pacifique. Il représentait 9,5 % de la production régionale de pétrole brut en 2022, selon le BP Statistical Review of World Energy 2023. Bien que le pays dispose d'une infrastructure pétrolière et gazière relativement moins complexe et nouvelle que la Chine, l'industrie pétrolière et gazière indienne comprend diverses installations. , y compris les plates-formes de forage, les plates-formes de production, les raffineries, les pipelines et les terminaux.

- En juin 2022, lInde comptait 77 plates-formes actives. La production pétrolière du pays est en baisse depuis près d'une décennie en raison du vieillissement des gisements et de l'absence de découvertes majeures. Les acteurs publics et privés ont travaillé sur des plans dinvestissement pour accroître la récupération des gisements plus anciens.

- Par exemple, en avril 2022, Indian Oil Corporation Limited (IOCL) a annoncé son intention dinvestir 102 milliards de dollars dans des capacités de stockage de pétrole, dhuile et de lubrifiants (POL), notamment en créant une nouvelle installation dans la région du nord-est.

- En raison de ces développements, la région connaîtra probablement une riche croissance du marché EPC du pétrole et du gaz dans les années à venir.

Aperçu du secteur EPC du pétrole et du gaz

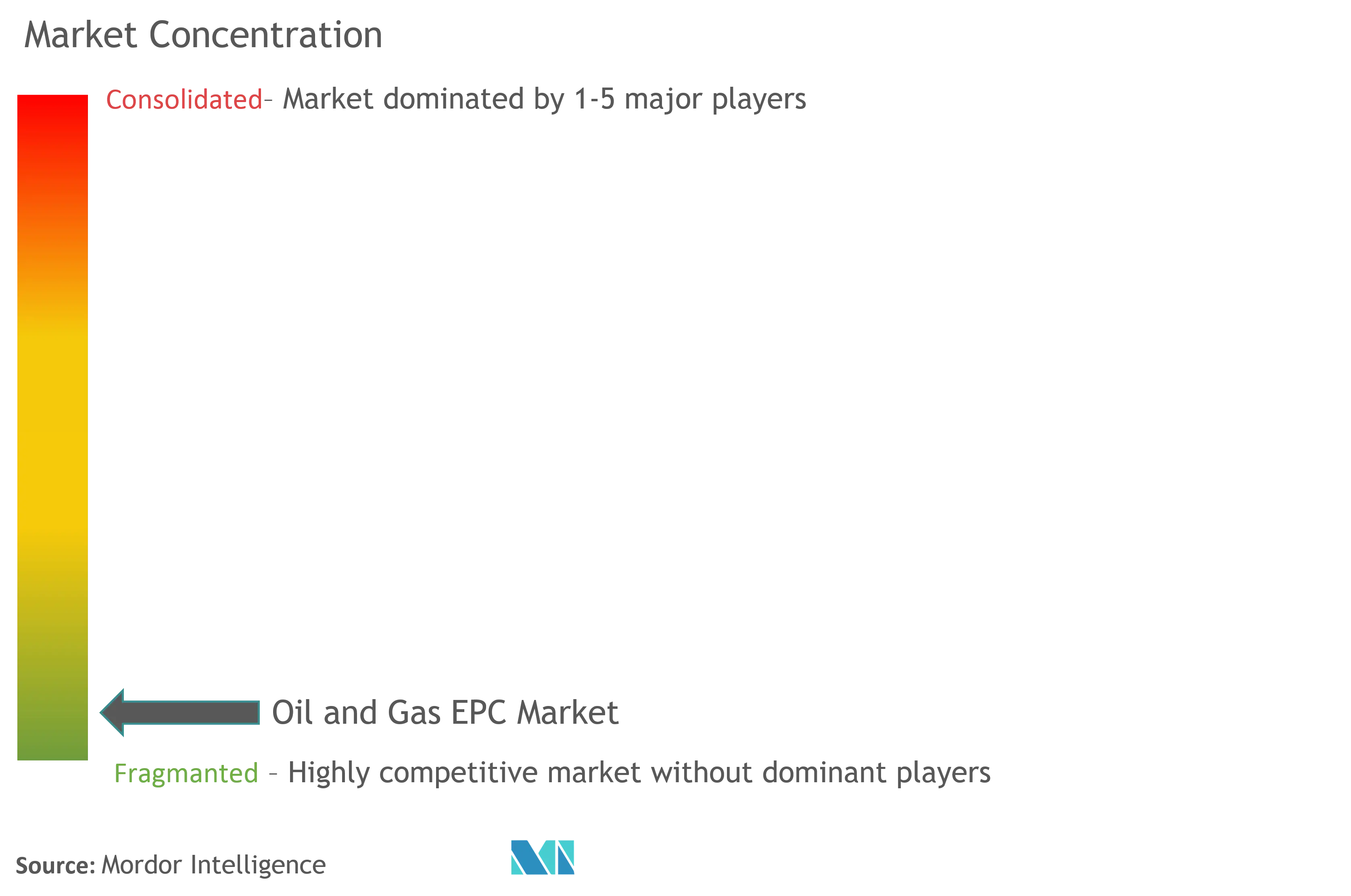

Le marché EPC du pétrole et du gaz est fragmenté. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Saipem SpA, TechnipFmc PLC, Petrofac Limited, Fluor Corporation et Bechtel Corporation.

Leaders du marché EPC du pétrole et du gaz

-

Saipem SpA

-

TechnipFmc PLC

-

Fluor Corporation

-

Bechtel Corporation

-

Petrofac Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché EPC pétrolier et gazier

- En mai 2023, QatarEnergy a annoncé l'attribution du contrat d'ingénierie, d'approvisionnement et de construction (EPC) pour le projet North Field South (NFS), qui comprend deux méga trains de GNL d'une capacité combinée de 16 millions de tonnes par an (MTPA). NFS, conjointement avec le projet North Field East (NFE), augmentera la capacité de production de GNL du Qatar de 77 MTPA actuellement à 126 MTPA. QatarEnergy conserve une participation de 75 % dans le projet NFS et a déjà signé des accords de partenariat avec TotalEnergies, Shell et ConocoPhillips pour les 25 % restants.

- En juillet 2022, Saipem SpA a remporté plusieurs contrats onshore et offshore d'une valeur d'environ 1,25 milliard de dollars au Moyen-Orient. Le premier groupe de contrats consiste à prolonger les contrats de forage terrestre au Moyen-Orient pour environ 600 millions de dollars. Quatre autres nouveaux contrats dans la région comprennent l'EPC et l'installation de plusieurs gaines offshore, ponts, pipelines sous-marins, câbles composites sous-marins, ombilicaux, câbles à fibres optiques et modifications de friches industrielles. La valeur combinée de ces contrats s'élève à 650 millions de dollars.

Segmentation de lindustrie EPC du pétrole et du gaz

Le marché de l'ingénierie, de l'approvisionnement et de la construction (EPC) pétroliers et gaziers comprend des projets sous contrat, y compris les activités d'ingénierie, d'approvisionnement et de construction pour les industries pétrolières et gazières en amont, au milieu et en aval. Certaines des activités d'EPC comprennent les services de conception, de fabrication, de construction, d'installation, de production d'équipements, de pré-mise en service et de maintenance impliqués à différentes étapes des opérations, depuis l'exploration et la production de pétrole et de gaz jusqu'au transport du produit produit jusqu'au raffinage et activités de distribution.

Le marché EPC pétrolier et gazier est segmenté par secteur et par géographie. Par secteur, le marché est segmenté en amont, intermédiaire et aval. Le rapport couvre également la taille du marché et les prévisions pour le marché EPC pétrolier et gazier dans les principales régions. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués en fonction des revenus (USD).

| En amont |

| En aval |

| Milieu du secteur |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| L'Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Emirats Arabes Unis | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Secteur | En amont | |

| En aval | ||

| Milieu du secteur | ||

| Géographie (Analyse du marché régional {Taille du marché et prévisions de la demande jusqu’en 2028 (pour les régions uniquement)}) | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| L'Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Emirats Arabes Unis | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché EPC sur le pétrole et le gaz

Quelle est la taille du marché EPC pétrolier et gazier ?

La taille du marché EPC pétrolier et gazier devrait atteindre 456,91 milliards USD en 2024 et croître à un TCAC de 4,76 % pour atteindre 576,52 milliards USD dici 2029.

Quelle est la taille actuelle du marché EPC pétrolier et gazier ?

En 2024, la taille du marché EPC pétrolier et gazier devrait atteindre 456,91 milliards USD.

Qui sont les principaux acteurs du marché EPC pétrolier et gazier ?

Saipem SpA, TechnipFmc PLC, Fluor Corporation, Bechtel Corporation, Petrofac Limited sont les principales sociétés opérant sur le marché EPC pétrolier et gazier.

Quelle est la région qui connaît la croissance la plus rapide sur le marché EPC pétrolier et gazier ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché EPC pétrolier et gazier ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché EPC du pétrole et du gaz.

Dernière mise à jour de la page le:

Rapport sur l'industrie EPC du pétrole et du gaz

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du pétrole et du gaz EPC 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse EPC du secteur pétrolier et gazier comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.