Analyse du marché de lautomatisation du pétrole et du gaz

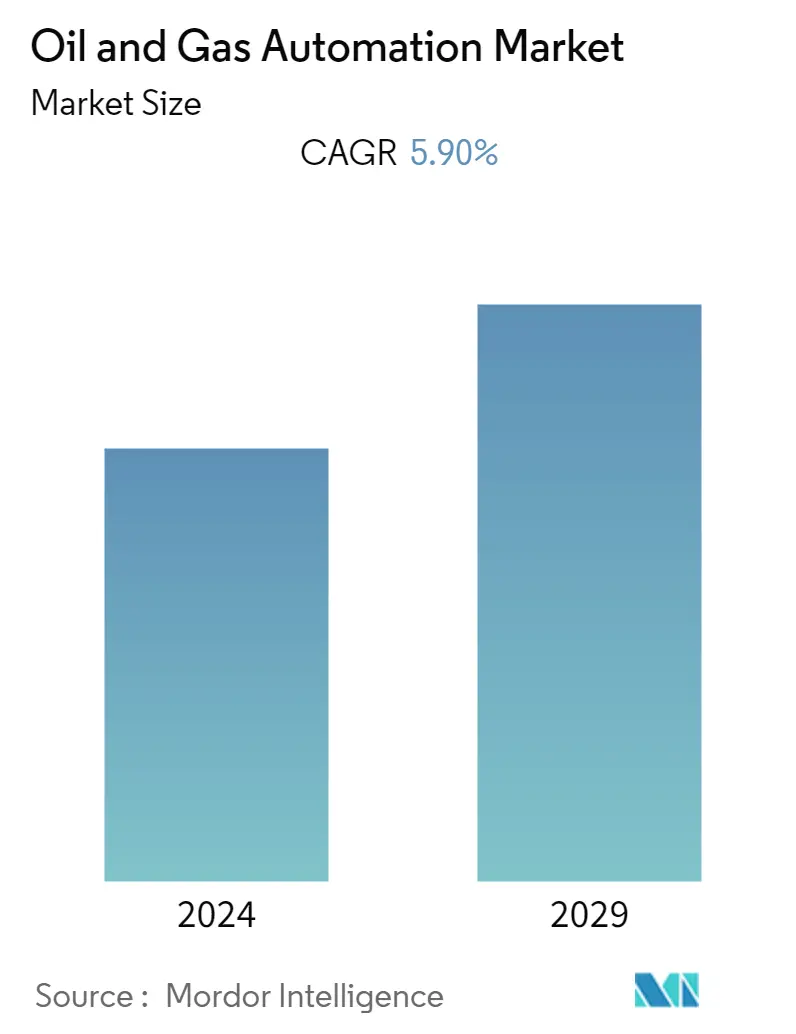

Le marché de lautomatisation pétrolière et gazière devrait enregistrer un TCAC de 5,9 % au cours de la période de prévision. Malgré la fluctuation des prix du pétrole, la demande de pétrole et de gaz est restée constante. Néanmoins, la consommation dénergie à léchelle mondiale augmente progressivement, ce qui devrait alimenter davantage lexpansion du marché.

- Lindustrie pétrolière et gazière a entamé la transition vers la numérisation avec davantage de capteurs accumulant des données provenant de plates-formes de forage du monde entier. L'adoption des technologies numériques peut améliorer la communication interne et simplifier les plans en permettant aux équipes d'ingénierie de travailler plus efficacement avec les sociétés pétrolières et gazières pour gérer les données et les exigences des projets. L'automatisation dans l' industrie pétrolière et gazière peut améliorer l'efficacité et réduire les coûts.

- Lautomatisation et la numérisation progressent rapidement dans lindustrie pétrolière. Au lieu dêtre réactive, la surveillance des machines est désormais proactive. Les entreprises investissent dans les plateformes numériques, fondent leurs jugements sur les données et créent un espace de travail virtuel de pointe axé sur une bonne expérience de travail. Baker Hughes, une société d'innovation industrielle, et AQI, le partenariat combiné de l'Abu Dhabi National Oil Company (ADNOC) avec le Groupe 42 (G42), ont signé un accord de partenariat stratégique en novembre 2021 pour développer des services d'analyse avancés pour le secteur mondial du pétrole et du gaz.

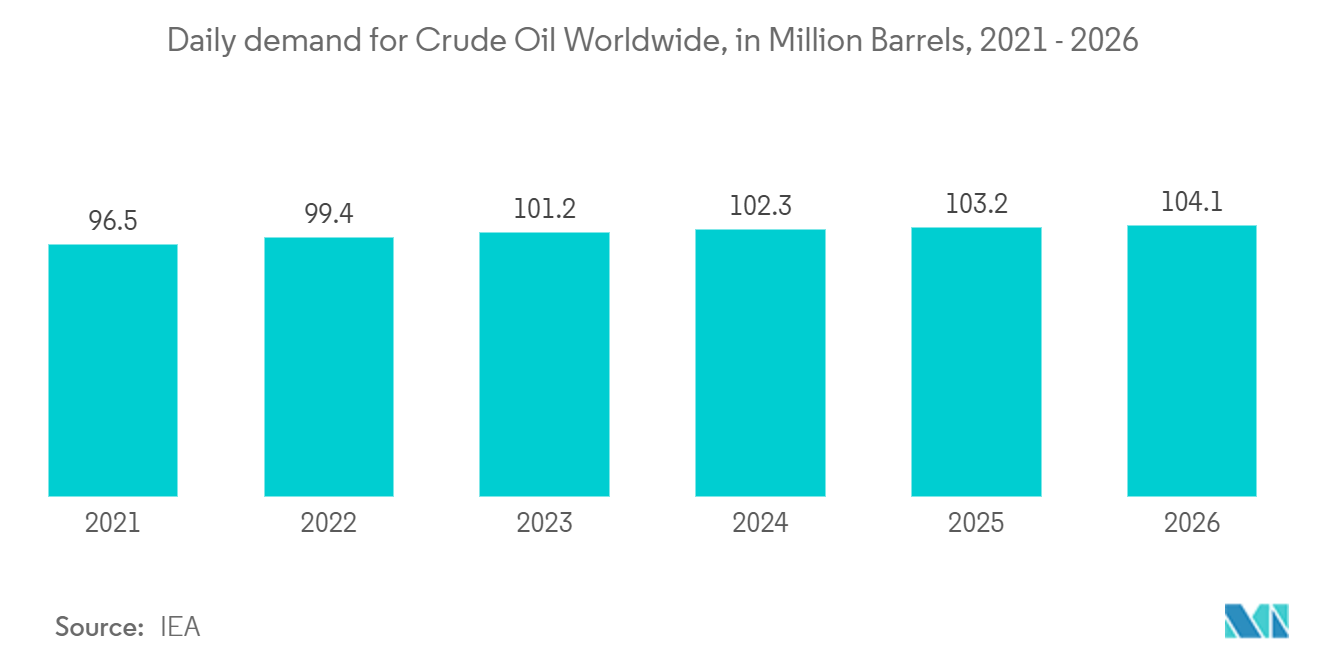

- La demande mondiale croissante de pétrole et de gaz devrait stimuler la demande dautomatisation pour être compétitif sur le marché. L'Agence internationale de l'énergie a déclaré que d'ici 2040, la demande mondiale de pétrole augmentera de 21 %, ce qui en fera la source de 35 % de toute l'énergie, et la demande de gaz naturel augmentera de 31 %, ce qui en fera la source de 17% de toute l'énergie.

- Le secteur pétrolier et gazier pourrait être en mesure d'appliquer la technologie d'automatisation à des prix réduits afin d'augmenter la production et d'éliminer tout goulot d'étranglement potentiel dans le modèle commercial. Le secteur pétrolier et gazier bénéficie du déploiement de solutions Internet des objets (IoT), depuis les moniteurs de fond de trou jusqu'aux vannes de régulation de surface diffusant des informations en temps réel dans les salles de conférence pour analyse. Cela améliore les opérations et fait de lensemble du champ pétrolifère un lieu de travail plus sûr.

Tendances du marché de lautomatisation du pétrole et du gaz

Les entraînements à fréquence variable auront une part importante

- Les fournisseurs lancent de plus en plus de nouveaux produits pour répondre à la demande croissante d'efficacité énergétique. Par exemple, en octobre 2022, Rockwell Automation a augmenté la fréquence de sortie du VFD pour les applications de moteurs à grande vitesse en introduisant des améliorations aux variateurs de fréquence (VFD) PowerFlex 6000T moyenne tension. Les environnements de fabrication exigeants, comme les opérations électriques, pétrolières et gazières, dépendent de lalimentation moyenne tension pour faire fonctionner les gros moteurs industriels, qui fonctionnent souvent 24 heures sur 24. Les variateurs PowerFlex 6000T dotés de la technologie TotalFORCE sont censés fournir un contrôle moteur haute performance et des données de système d'exploitation en temps réel qui peuvent contribuer à augmenter la productivité et les économies d'énergie.

- En outre, la demande croissante de pétrole et de gaz naturel en Inde stimule les investissements dans ce secteur. Selon lIndian Brand Equity Foundation, le gouvernement a mis en œuvre plusieurs programmes pour répondre à la demande croissante de pétrole et de gaz. Il a autorisé 100 % d'investissements directs étrangers (IDE) dans plusieurs catégories industrielles, notamment les raffineries, le gaz naturel et les produits pétroliers.

- Sans aucun désinvestissement ni dilution de la propriété nationale dans les PSU déjà existantes, la limite des IDE pour les projets de raffinage du secteur public a été augmentée à 49 %. Comme le montre lexistence dentreprises comme Reliance Industries Ltd. (RIL) et Cairn India, elle attire désormais des investissements nationaux et internationaux. Dici 2022, on prévoit que lindustrie rapportera 25 milliards de dollars en investissements dexploration et de production.

LAmérique du Nord détient une part de marché importante

- Les États-Unis constituent le plus grand marché pétrolier et gazier dAmérique du Nord. Selon lEIA, en 2021, les États-Unis ont expédié du pétrole vers 176 pays et 4 territoires américains à un rythme denviron 8,54 millions de b/j. Environ 2,96 millions de barils par jour (b/j) de pétrole brut représentaient 35 % de toutes les exportations brutes de pétrole des États-Unis en 2021.

- Le secteur pétrolier et gazier en Amérique du Nord est axé sur des processus, avec des opérations continues et des techniques de surveillance approfondies. Il est difficile pour les administrateurs de surveiller et de contrôler l'utilisation des équipements dans l'industrie. De nombreuses entreprises nord-américaines ont adopté lutilisation dune IHM avec contrôleur, ou DCS, qui permet aux opérateurs de superviser les opérations. Ces technologies automatisent les opérations d'entretien et de réparation des machines et des processus de sécurité, tels que les systèmes de surveillance d'alarme.

- Le besoin d'automatisation de la région dans l'industrie pétrolière et gazière devrait être motivé par des éléments tels que la stabilité de l'économie de la région, l'acceptation généralisée de la technologie automatisée parmi les opérations pétrolières et les fournisseurs de services, la présence significative de fournisseurs de technologies et de systèmes de premier plan et les investissements conjoints de entités publiques et privées dans les activités de RD.

- L'EIA des États-Unis a rapporté que la région du Permien, la plus grande région productrice de pétrole du pays, a produit environ cinq millions de barils par jour (Mbpj) de pétrole en janvier 2022. L'agence fédérale a également déclaré que par rapport à la même période en 2021, l'évaluation a augmenté de près de 13%. Ainsi, laugmentation de la production pétrolière dans la région devrait créer des opportunités de croissance du marché au cours de la période de prévision.

Aperçu du secteur de lautomatisation du pétrole et du gaz

Le marché de lautomatisation du secteur pétrolier et gazier est fragmenté et compétitif par nature. Certains des acteurs sont ABB Ltd, Honeywell International Inc, Rockwell Automation Inc, Mitsubishi Corporation et Schneider Electric, entre autres. Ces acteurs introduisent continuellement des solutions innovantes afin de rivaliser sur un marché fragmenté.

En septembre 2022, ANYbotics a annoncé la vente commerciale d'ANYmal X afin de fournir aux industries pétrolière, gazière et chimique des solutions d'évaluation autonomes évolutives. Limpact de linstallation dANYmal X amène les entreprises à accroître lautomatisation de linspection robotique.

En août 2022, TWMA a introduit une solution d'automatisation et de suivi en temps réel. Le nouvel outil XLink de TWMA est destiné à offrir aux producteurs de pétrole et de gaz davantage d'automatisation, une compréhension plus approfondie et une surveillance des données en temps réel afin d'augmenter l'efficacité de leur système de gestion des déblais de forage sur site de puits.

En juillet 2022, Sensia, une entreprise combinée de Rockwell Automation et Schlumberger, est le premier expert en automatisation dans la production, le transport et le traitement du pétrole et du gaz. Le système cloud natif fournit une plate-forme évolutive et groupée pour la mise en œuvre d'initiatives numériques pour les entreprises pétrolières et gazières. Choisir et combiner les solutions de nombreux fournisseurs peut réduire le temps, l'argent et les efforts au lieu d'établir une plateforme numérique personnalisée.

Leaders du marché de lautomatisation du pétrole et du gaz

-

ABB Ltd

-

Honeywell International Inc

-

Rockwell Automation Inc

-

Mitsubishi Corporation

-

Schneider Electric SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lautomatisation du pétrole et du gaz

- Juin 2022 GE Digital a dévoilé sa gamme de produits innovants Accelerator, qui comprend les meilleures solutions informatiques de sa catégorie pour permettre aux clients des industries électriques à forte intensité d'actifs de mettre en place rapidement une gestion des performances des actifs (APM) et d'autres services. Les accélérateurs numériques GE visent à réduire les délais de rentabilisation, à étendre l'APM à une plus grande variété d'actifs et à aider les organisations à obtenir des avantages financiers sur leurs sites et dans l'ensemble de l'entreprise.

- Mai 2022 ChampionX Artificial Lift a publié XSPOC 3.2, la version avancée du logiciel d'optimisation de la production XSPOC. La mise à jour s'appuie sur les capacités de gestion autonome basées sur l'IA de la version précédente tout en fournissant de nouvelles fonctionnalités liées au potentiel économique et d'augmentation des puits à tiges et à gaz. De plus, la version 3.2 introduit des analyses de levage de piston, permettant un diagnostic et un suivi faciles des tendances des problèmes typiques de levage de piston.

- Avril 2022 Honeywell a révélé que Petroleum Development Oman (PDO) modernise et standardise la conception de son réseau de gestion de l'usine à gaz gouvernementale (GGP) dans le nord d'Oman. La modernisation de l'installation donne lieu à des activités de traitement du gaz efficaces et durables, aidant PDO à répondre à la demande croissante de gaz du pays.

Segmentation de lindustrie de lautomatisation du pétrole et du gaz

Le pétrole et le gaz sont une industrie mondiale dynamique qui est confrontée à des défis en matière de gestion des coûts, d'extraction de valeur élevée à partir des actifs actuels et de maximisation du temps de disponibilité. Les progrès technologiques ont conduit à la création dentreprises connectées qui aident lindustrie pétrolière et gazière à se rapprocher de lexcellence opérationnelle. Par conséquent, lindustrie a déployé diverses solutions dautomatisation pour optimiser les opérations.

Le marché de lautomatisation du pétrole et du gaz est segmenté par processus (amont, intermédiaire, aval), par technologie (capteurs et transmetteurs, systèmes de contrôle distribués (DCS), contrôleurs logiques programmables (PLC), système de contrôle de surveillance et dacquisition de données (SCADA), sécurité. Systèmes instrumentés (SIS), entraînement à fréquence variable (VFD), système d'exécution de fabrication, gestion des actifs industriels) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par processus | En amont | ||

| Milieu du secteur | |||

| En aval | |||

| Par technologie | Capteurs et émetteurs | ||

| Systèmes de contrôle distribués (DCS) | |||

| Contrôleurs logiques programmables (PLC) | |||

| Système de contrôle de surveillance et d'acquisition de données (SCADA) | |||

| Systèmes instrumentés de sécurité (SIS) | |||

| Entraînement à fréquence variable (VFD) | |||

| Système d'exécution de la fabrication | |||

| Gestion des actifs industriels | |||

| Autres technologies | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| L'Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Reste de l'Asie-Pacifique | |||

| l'Amérique latine | |||

| Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur lautomatisation du pétrole et du gaz

Quelle est la taille actuelle du marché de lautomatisation du pétrole et du gaz ?

Le marché de lautomatisation pétrolière et gazière devrait enregistrer un TCAC de 5,90 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de lautomatisation du pétrole et du gaz ?

ABB Ltd, Honeywell International Inc, Rockwell Automation Inc, Mitsubishi Corporation, Schneider Electric SE sont les principales sociétés opérant sur le marché de lautomatisation du pétrole et du gaz.

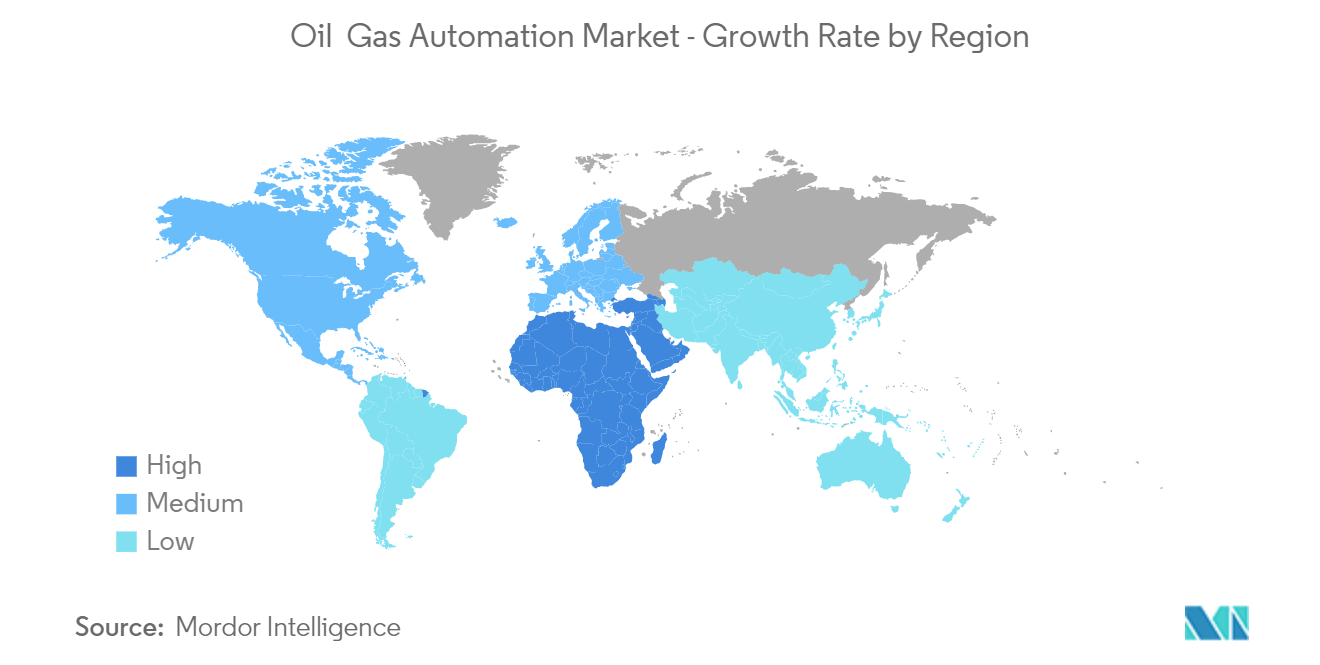

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lautomatisation du pétrole et du gaz ?

On estime que le Moyen-Orient et lAfrique connaîtront le TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lautomatisation du pétrole et du gaz ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de lautomatisation du pétrole et du gaz.

Quelles années couvre ce marché de lautomatisation du pétrole et du gaz ?

Le rapport couvre la taille historique du marché de lautomatisation du pétrole et du gaz pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lautomatisation du pétrole et du gaz pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Nos rapports les plus vendus

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur lindustrie de lautomatisation du pétrole et du gaz

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lautomatisation du pétrole et du gaz 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lautomatisation du pétrole et du gaz comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.