Taille du marché du pétrole et du gaz de la mer du Nord

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

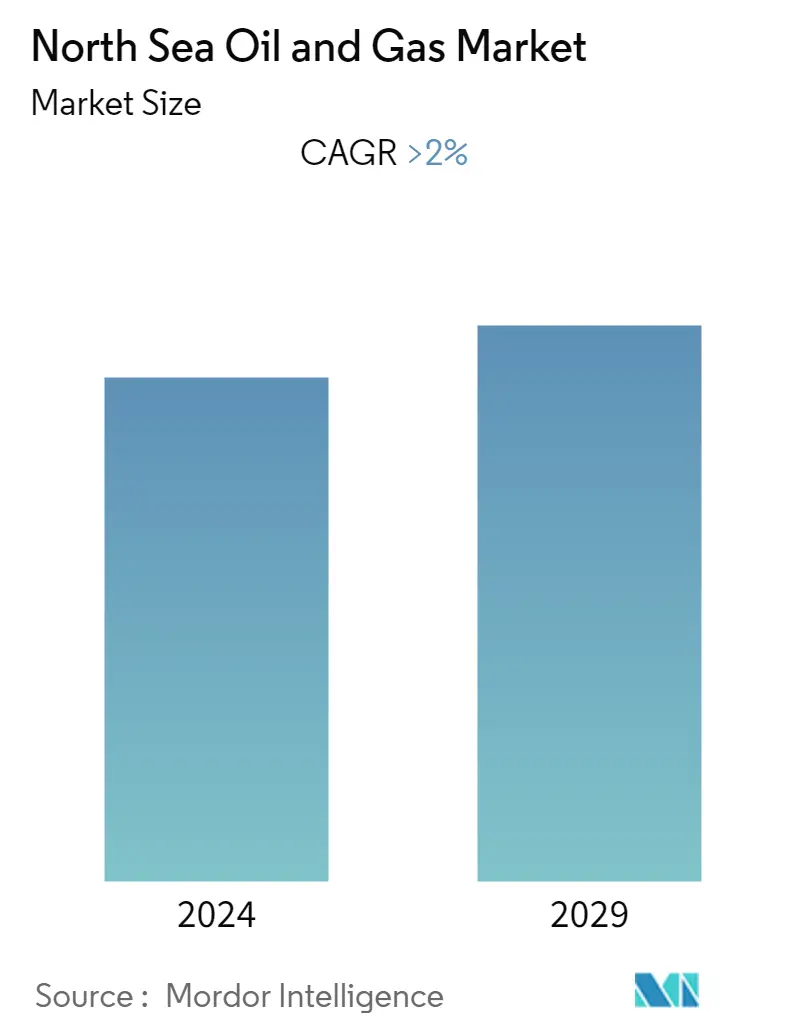

| TCAC | > 2.00 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du pétrole et du gaz de la mer du Nord

Le marché du pétrole et du gaz de la mer du Nord devrait croître à un TCAC de plus de 2 % au cours de la période de prévision 2022-2027. Avec lépidémie mondiale de COVID-19 au premier trimestre 2020, lindustrie pétrolière et gazière a été gravement touchée en raison de la baisse des prix du pétrole brut due à la baisse de la demande de pétrole dans plusieurs régions. Le secteur en amont a eu un impact négatif en raison de la faible demande persistante de pétrole et de gaz. Plusieurs projets ont été retardés par les opérateurs. Par exemple, en mars 2020, dès que le COVID-19 a commencé à se propager, les travaux de développement de la phase 2 de Johan Sverdrup ont été arrêtés et la plate-forme a été réduite en personnel. Des facteurs tels que la demande croissante de gaz pour la production délectricité devraient stimuler le marché au cours de la période de prévision. Cependant, l'objectif de la région d'atteindre l'objectif de zéro émission nette de carbone en passant du pétrole et du gaz aux énergies renouvelables devrait entraver la croissance du marché au cours de la période de prévision.

- Laugmentation des investissements dans le secteur du gaz en raison de la demande croissante du secteur de lélectricité et des applications de chauffage est susceptible de stimuler le marché au cours de la période étudiée.

- Les progrès technologiques réalisés dans lexploration en eaux profondes et ultra-profondes, ce qui en fait une option économiquement viable, devraient offrir des opportunités de croissance du marché à lavenir.

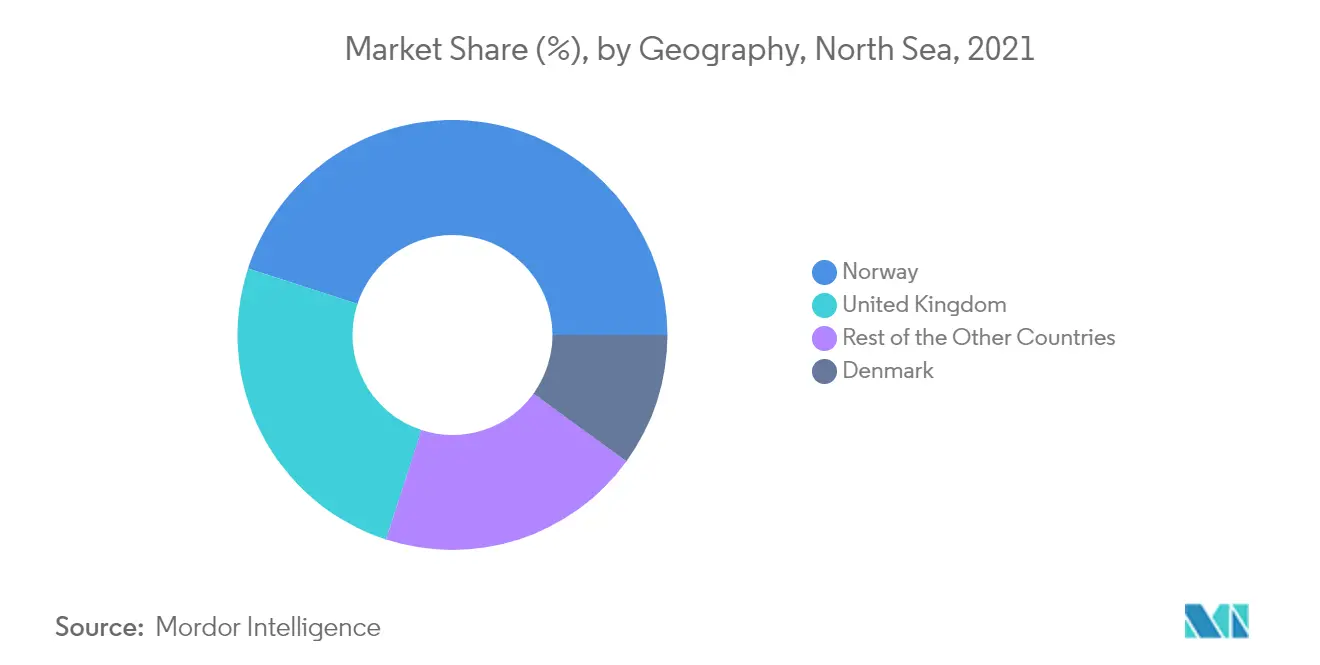

- La Norvège, en raison de son nombre croissant dactivités dans lexploration et la production pétrolière et gazière de la mer du Nord, devrait dominer le marché au cours de la période de prévision.

Tendances du marché du pétrole et du gaz de la mer du Nord

Laugmentation des investissements dans le secteur gazier devrait stimuler la demande du marché

- La demande européenne de gaz devrait rester stable tout au long de la période de prévision. Dans le secteur de lélectricité, lélimination progressive de plus de 50 GW de capacité de production délectricité alimentée au nucléaire, au charbon et au lignite est susceptible de créer une demande pour des centrales électriques au gaz.

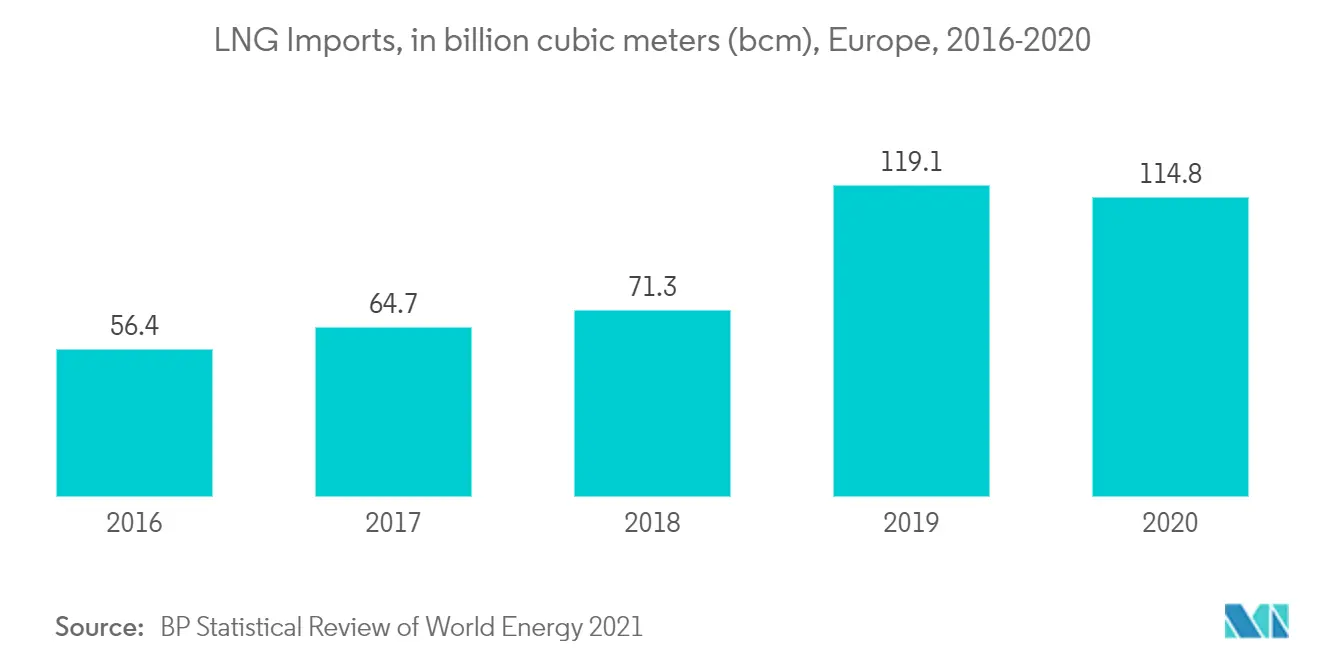

- Ces dernières années, la région européenne a connu une forte augmentation de ses importations de GNL. En 2020, la région a importé environ 114,8 milliards de mètres cubes (bcm) de GNL, ce qui a presque doublé par rapport aux 56,4 milliards de m3 de 2016.

- En 2021, la demande de gaz naturel dans lindustrie pétrolière et gazière devrait retrouver ses niveaux davant la crise et augmenter légèrement dans la région européenne au cours de la période de prévision.

- Par conséquent, afin de répondre à la demande et de compenser la baisse de production des actifs arrivant à maturité, l'opérateur investit dans de nouveaux gisements de pétrole et de gaz en mer du Nord. Ces nouvelles sanctions liées aux projets auront probablement un impact direct sur l'augmentation des activités de forage au cours des trois prochaines années, avec plus de 20 puits de développement associés à ces projets.

- En juillet 2020, Equinor, Source Energy AS et Wellesley Petroleum ont annoncé la découverte de gaz et de condensats en mer du Nord norvégienne. Des estimations préliminaires situent les réserves prouvées entre 3 et 10 millions de mètres cubes standard d'équivalent pétrole récupérable, ce qui correspond à 19 à 63 millions de barils. Le gaz produit serait en grande partie exporté pour répondre à la demande des autres pays européens.

- En outre, le développement du champ Elgood Gas au Royaume-Uni est en cours et les premiers champs devraient obtenir leur premier gaz en 2022. Les nouveaux champs devraient propulser le marché pétrolier et gazier de la mer du Nord au cours de la période de prévision.

La Norvège devrait dominer le marché

- La Norvège a connu un ralentissement des activités liées au pétrole et au gaz ces dernières années, principalement en raison de la maturation des gisements de pétrole et de gaz. Le pays dispose dune vaste infrastructure pétrolière et gazière allant des plates-formes de forage et de production pétrolières et gazières aux réseaux de pipelines. En 2019, la Norvège est le troisième exportateur mondial de gaz naturel et fournit environ 25 % de la demande de gaz de l'Union européenne.

- En amont, la production pétrolière et gazière du pays provient uniquement du secteur offshore, tandis que le secteur onshore dispose d'un grand nombre d'installations de traitement comme des terminaux pétroliers, des usines de traitement de gaz, etc. Toutes les activités de location et de développement de pétrole et de gaz naturel offshore dans le pays se produit actuellement dans la mer du Nord. En mars 2021, il y avait environ 14 plates-formes offshore actives en activité en Norvège. Sur le plateau norvégien, il y avait 12 installations en béton (Heidrun A et Troll B sont flottantes), 63 installations fixes en acier et 20 installations flottantes en acier en activité. À cela sajoutent près de 400 installations sous-marines.

- Les investissements dans le secteur pétrolier et gazier représentent environ un cinquième du total des investissements dans le capital productif du pays. Selon l'Association norvégienne du pétrole et du gaz, des investissements importants ont été réalisés dans l'exploration, le développement des champs, les infrastructures de transport et les installations terrestres en 2020. En 2020, les investissements, hors exploration, se sont élevés à environ 155 milliards NOK.

- La partie norvégienne de la mer du Nord couvre une superficie de 142 000 km2 et constitue la partie la plus explorée du plateau norvégien. La mer du Nord est la zone qui produit le plus de volumes de pétrole et de gaz en Norvège, avec environ 67 champs en production en mars 2021. La mer du Nord représente 18 % des ressources d'hydrocarbures non découvertes en Norvège.

- En outre, un total de 31 puits d'exploration ont été creusés en 2020, et sur les 14 découvertes, sept ont eu lieu en mer du Nord et sept en mer de Norvège. Quatre nouveaux champs sont entrés en production en 2020 Tora et Skogul en mer du Nord, et Ærfugl et Dvalin en mer de Norvège. En outre, un vaste projet de récupération améliorée, Snorre Expansion en mer du Nord, a été mis en production par Equinor, qui devrait forer 24 nouveaux puits, 13 producteurs et 11 injecteurs de gaz à alternance d'eau.

- Par conséquent, en raison des points ci-dessus, la Norvège dominera probablement le marché pétrolier et gazier de la mer du Nord au cours de la période de prévision.

Aperçu du secteur pétrolier et gazier de la Mer du Nord

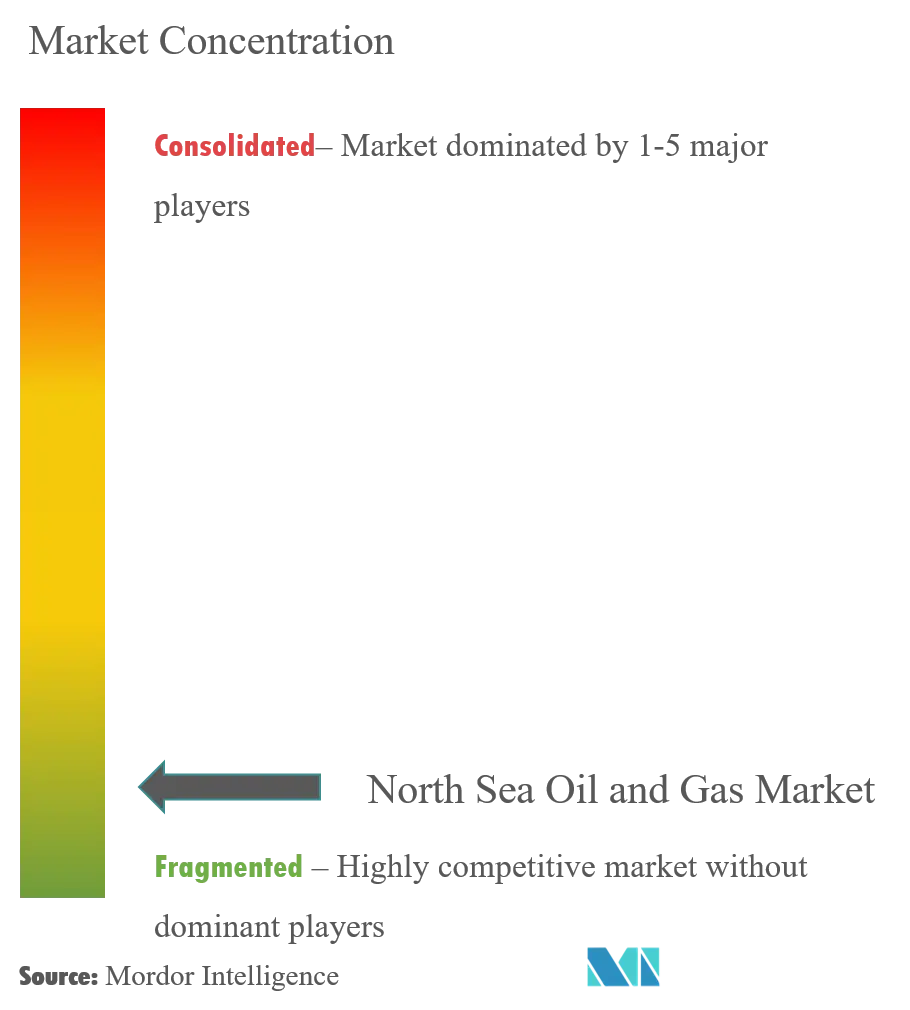

Le marché pétrolier et gazier de la mer du Nord est modérément fragmenté. Certains des principaux acteurs du marché comprennent BP Plc, Shell Plc, Equinor ASA, Neptune Energy et INEOS Group.

Leaders du marché du pétrole et du gaz de la mer du Nord

-

BP Plc

-

Shell Plc

-

Equinor ASA

-

Neptune Energy

-

INEOS Group

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché pétrolier et gazier de la mer du Nord

- En mars 2021, le Royaume-Uni est devenu le premier pays du G7 à conclure un accord visant à soutenir la transition de l'industrie pétrolière et gazière vers une énergie propre et verte, tout en soutenant 40000 emplois dans la région de la mer du Nord. L'accord entre le gouvernement du Royaume-Uni et l'industrie du secteur pétrolier et gazier devrait soutenir les travailleurs, les entreprises et la chaîne d'approvisionnement tout au long de cette transition en exploitant les capacités, les infrastructures et le potentiel d'investissement privé existants de l'industrie pour exploiter les technologies nouvelles et émergentes. tels que la production dhydrogène, le captage, lutilisation et le stockage du carbone, léolien offshore et le démantèlement.

- En janvier 2021, la Direction norvégienne du pétrole a annoncé que les autorités norvégiennes avaient offert à 30 entreprises détenant des participations dans un total de 61 licences de production sur le plateau norvégien dans le cadre des récompenses dans les zones prédéfinies (APA) 2020.

Rapport sur le marché du pétrole et du gaz de la mer du Nord – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Prévisions de production de pétrole et de gaz en mer du Nord jusqu’en 2027

4.3 Tendances des dépenses pétrolières et gazières en mer du Nord jusqu’en 2020

4.4 Analyse des tendances des prix du pétrole brut Brent, jusqu’en janvier 2022

4.5 Tendances et développements récents

4.6 Politiques et réglementations gouvernementales

4.7 Dynamique du marché

4.7.1 Conducteurs

4.7.2 Contraintes

4.8 Analyse de la chaîne d'approvisionnement

4.9 Analyse des cinq forces de Porter

4.9.1 Pouvoir de négociation des fournisseurs

4.9.2 Pouvoir de négociation des consommateurs

4.9.3 La menace de nouveaux participants

4.9.4 Menace des produits et services de substitution

4.9.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Géographie

5.1.1 Royaume-Uni

5.1.2 Norvège

5.1.3 Danemark

5.1.4 Reste des autres pays

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Neptune Energy

6.3.2 INEOS Group

6.3.3 Siccar Point Energy Limited

6.3.4 Vår Energi

6.3.5 Ithaca Energy

6.3.6 Équinor AAS

6.3.7 Shell Plc

6.3.8 BP Plc

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie pétrolière et gazière de la mer du Nord

Le rapport sur le marché du pétrole et du gaz de la mer du Nord comprend:.

| Géographie | ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur le pétrole et le gaz de la mer du Nord

Quelle est la taille actuelle du marché du pétrole et du gaz de la mer du Nord ?

Le marché du pétrole et du gaz de la mer du Nord devrait enregistrer un TCAC supérieur à 2 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du pétrole et du gaz de la mer du Nord ?

BP Plc, Shell Plc, Equinor ASA, Neptune Energy, INEOS Group sont les principales sociétés opérant sur le marché pétrolier et gazier de la mer du Nord.

Quelles années couvre ce marché du pétrole et du gaz de la mer du Nord ?

Le rapport couvre la taille historique du marché du pétrole et du gaz de la mer du Nord pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du pétrole et du gaz de la mer du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie pétrolière et gazière de la mer du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du pétrole et du gaz de la mer du Nord en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du pétrole et du gaz de la mer du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.