Analyse du marché de la robotique dentrepôt en Amérique du Nord

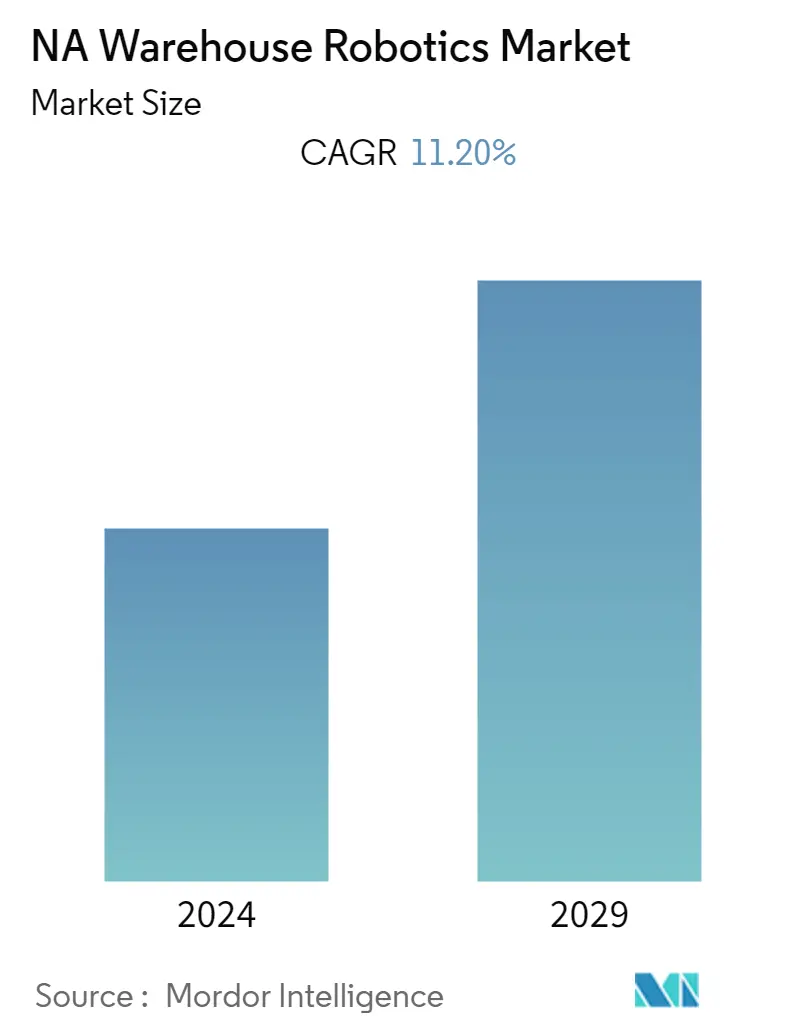

Le marché nord-américain de la robotique dentrepôt devrait atteindre un TCAC de 11,2 % au cours de la période 2020-2025. L'émergence de l'Internet industriel des objets (IIoT) et l'avènement d'un réseau de systèmes connectés aident les industries à effectuer une multitude de tâches, telles que le regroupement de matériaux, la préparation, la commande, l'emballage, la sécurité des entrepôts et l'inspection, ainsi qu'à améliorer l'efficacité opérationnelle par des marges énormes.

- Des avancées technologiques importantes, telles que les technologies de capteurs qui permettent une perception améliorée des objets et un système de positionnement précis, ont permis à l'industrie de la robotique d'explorer le potentiel inexploité de diverses applications d'entreposage, tout en atteignant un flux opérationnel et une efficacité logistique optimaux, entre autres réalisations. , dans les différents secteurs verticaux de lindustrie.

- Selon les statistiques de santé et de sécurité du gouvernement britannique, en 2015, le taux d'accidents mortels au travail en Grande-Bretagne était de 0,46 décès pour 100 000 travailleurs, avec plus de 144 décès de travailleurs, contre 142 décès mortels en 2014. Les chiffres sont comparables à ceux des États-Unis. États-Unis à 3,4 pour 100 000, ce qui présente un taux de mortalité plus élevé. Le pourcentage de salariés qui s'absentent du travail en raison d'accidents du travail est également un des facteurs qui préoccupent les entreprises. Les congés de travail et les frais médicaux augmentent les coûts des entreprises, affectant ainsi les dépenses totales. Selon la loi sur la sécurité et la santé au travail (OSHA), on estime que les entreprises du monde entier dépensent environ 1 milliard de dollars par semaine en indemnisation des accidents du travail. Ainsi, la nécessité de fournir des lieux de travail plus sûrs est la principale préoccupation des industries.

- De plus, diverses entreprises de distribution alimentaire adoptent les systèmes automatiques de stockage et de récupération (AS/RS). Selon Dematic, un fournisseur de technologies, de logiciels et de services automatisés intégrés aux États-Unis, plus de 50 % de ses clients de distribution alimentaire adoptent l'AS/RS dans leurs bâtiments existants.

- L'épidémie de coronavirus et le confinement à travers le monde ont affecté les activités d'entreposage et industrielles, en particulier dans des pays comme les États-Unis, le Royaume-Uni, la France et Israël, qui fabriquent une partie importante des robots d'entrepôt, comme les robots automatisés. Systèmes de stockage et de récupération (AS/RS), véhicules à guidage automatique (AGV), chariots à guidage automatisé (AGC), robots mobiles autonomes (AMR) et autres, tels que les bras robotiques articulés et les véhicules aériens sans pilote.

Tendances du marché de la robotique dentrepôt en Amérique du Nord

Croissance du commerce électronique dans les pays en développement

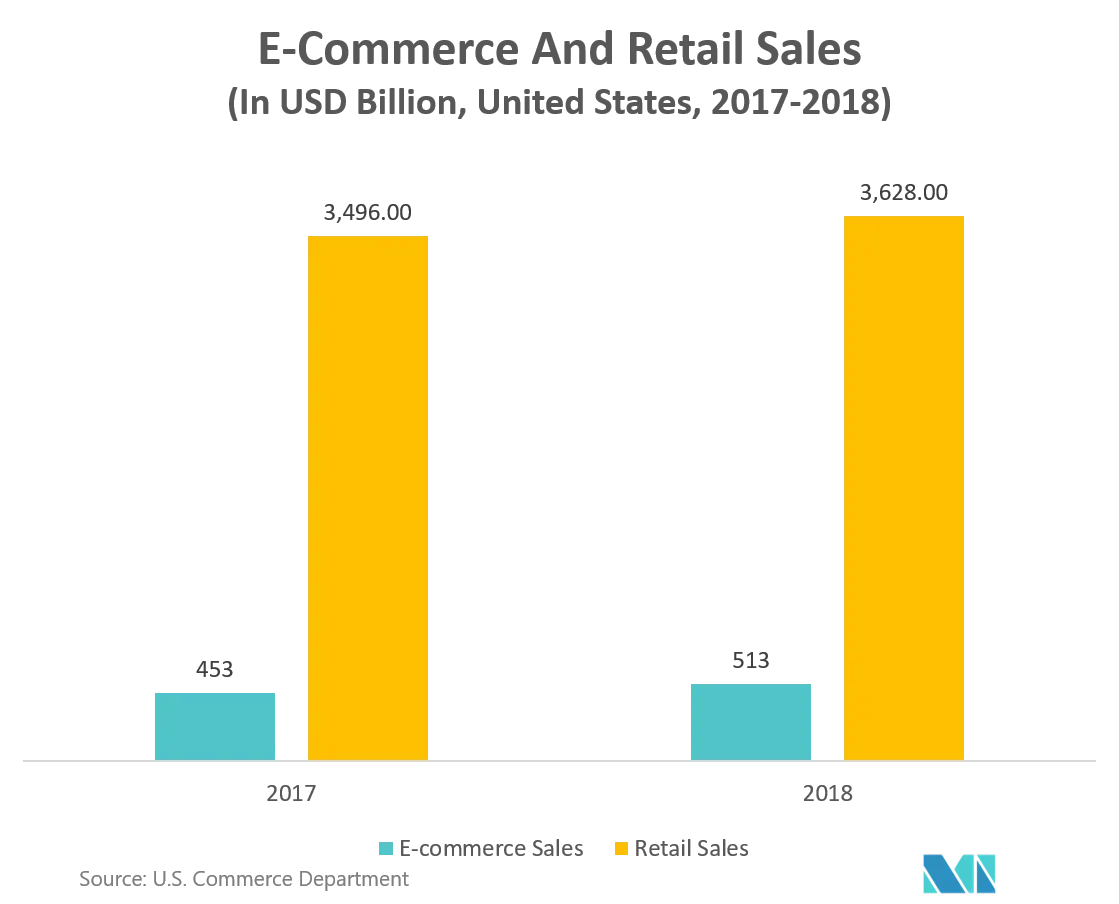

- Le commerce électronique connaît une croissance très rapide depuis quelques années. De nombreuses entreprises sont passées du commerce de détail physique au commerce en ligne pour mieux répondre aux besoins des consommateurs. De nombreuses grandes entreprises ont misé gros sur la technologie afin de fournir un service fiable aux consommateurs. La région nord-américaine a été pionnière dans le domaine de la vente au détail en ligne et a établi des marchés avec de grands acteurs.

- La pénétration du commerce électronique sélève à 62 % dans les villes de niveaux 3 et 4 et à 89 % dans les villes de niveaux 1 et 2. Le nombre de consommateurs en ligne dans les villes de niveaux 3 et 4 est d'environ 257 millions, ce qui est plus que celui de la plupart des pays du monde. Par exemple, la branche logistique dAlibaba possède elle-même 180 000 stations de livraison express en Chine. De plus, les jours de vente spécifiques pendant la période des fêtes nécessitent une augmentation et une diminution de leur capacité, ce qui entraîne une demande de solutions suffisamment flexibles pour s'adapter aux changements de volume dans la manutention des matériaux.

- La progression incessante du commerce électronique exerce continuellement une pression considérable sur les opérations de distribution et de traitement des commandes. Les ventes au détail en ligne ont atteint 8 % des dépenses totales de vente au détail en 2018, contre 7,4 % en 2016. De plus, la pénétration des acheteurs numériques dans le monde est passée de 42,7 % en 2014 à 47,3 % en 2018, selon Invesp.

- Cela a conduit à une pression croissante sur les activités de la chaîne dapprovisionnement. Selon une enquête récente menée par Honeywell Intelligrated, parmi les 171 dirigeants du secteur de la manutention basés aux États-Unis, 35 % d'entre eux ont estimé que l'exécution d'un plus grand nombre de commandes (plus rapidement et à moindre coût) était leur principal défi. Leur préoccupation secondaire était de réduire les erreurs dans le traitement des commandes, d'améliorer la précision des commandes et d'obtenir suffisamment de main-d'œuvre pour soutenir les opérations.

- En outre, des méthodes de paiement transfrontalières plus pratiques comme UniPay et PayPal ont également stimulé les transactions sur les plateformes de commerce électronique. Avec des transactions transfrontalières aussi fiables et pratiques et lessor du commerce électronique, les consommateurs ont réduit leur fréquentation des magasins physiques pour faire leurs achats. Cela entraîne lexpansion du marché de vente au détail en ligne et les entreprises investissent donc massivement pour améliorer la technologie. La logistique jouant un rôle majeur dans le commerce de détail en ligne, les entrepôts et les stations de livraison constituent l'un des points cruciaux du segment du commerce électronique.

Les États-Unis devraient connaître une croissance significative

- La croissance du commerce électronique est la principale raison de l'utilisation croissante des robots dans les entrepôts et les centres de distribution aux États-Unis, en plus des progrès technologiques qui ont rendu les robots meilleurs et plus petits, des coûts inférieurs et une pénurie de main-d'œuvre dans certains endroits..

- Le pays est témoin du déclin des métiers moyennement qualifiés, comme les emplois dans lindustrie manufacturière et la production, et de la croissance des métiers hautement et peu qualifiés, comme les emplois de direction dun côté et les emplois dassistance ou de soin des autres. C'est ce que l'on appelle désormais communément la polarisation des emplois, qui conduit à l'adoption de l'automatisation de diverses tâches répétitives, manuelles et peu qualifiées.

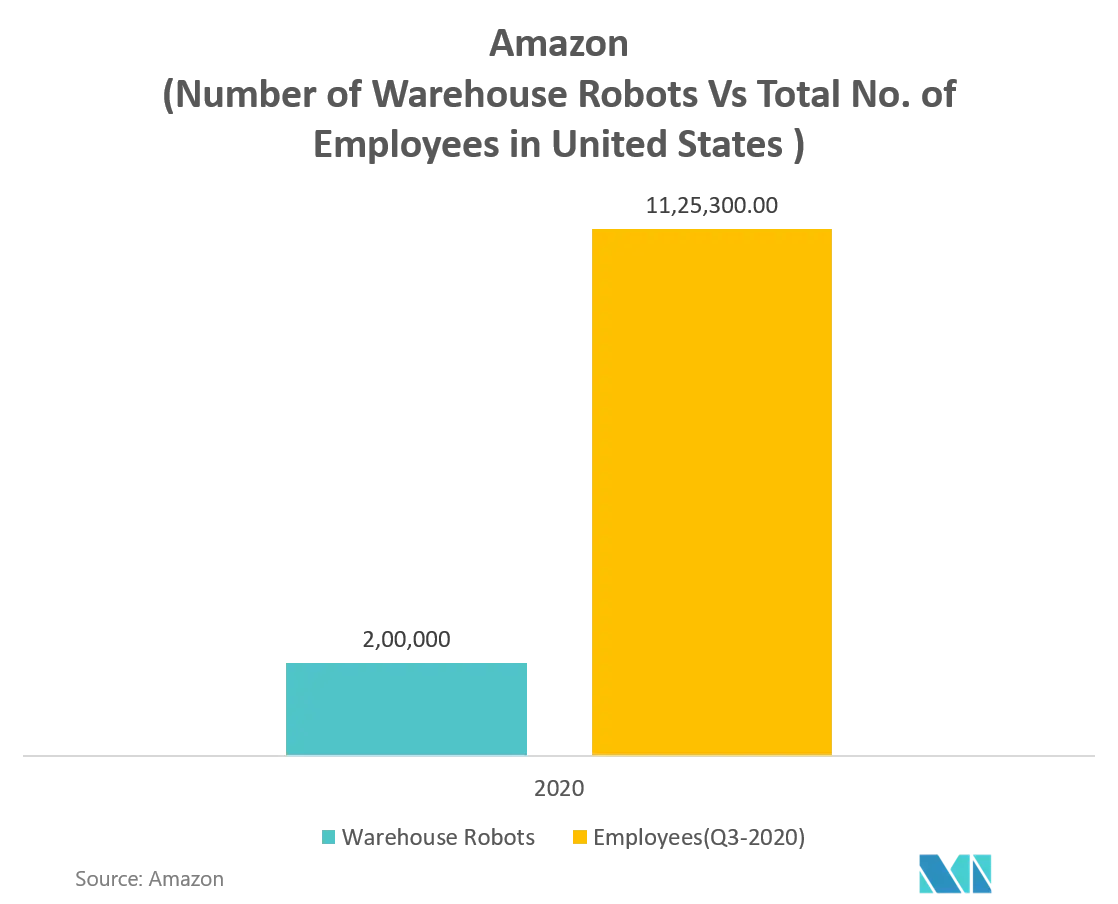

- En outre, les grandes entreprises disposant de nombreux entrepôts et unités de distribution utilisent des stratégies dacquisition pour réduire le coût de la main-dœuvre et augmenter leur rentabilité. Par exemple, Amazon, le géant de la vente au détail, a dépensé 775 millions de dollars en 2012 pour acquérir une jeune entreprise de robotique appelée Kiva Systems, qui lui a donné la propriété d'une nouvelle génération de robots mobiles. Cet investissement a fourni une base technique sur laquelle lentreprise doit construire de nouvelles versions de robotique dentrepôt, ouvrant ainsi la voie à un avenir potentiel des robots.

- Dans un autre cas, jusqu'en 2020, Amazon a installé plus de 200 000 robots mobiles qui travaillent au sein de son réseau d'entrepôts, aux côtés de centaines de milliers de travailleurs humains aux États-Unis. Cette armée de robots a aidé lentreprise à tenir ses promesses toujours croissantes de livraisons rapides aux clients Amazon Prime.

- Par ailleurs, selon la Fédération Internationale de Robotique, les ventes de robots aux États-Unis ont atteint un nouveau sommet de près de 38 000 unités et établi un record pour la huitième année consécutive de 2010 à 2018. La densité des robots dans l'industrie manufacturière américaine est plus du double de celui de la Chine et se classe au septième rang mondial. La tendance à lautomatisation de la production sur les marchés nationaux et mondiaux est le principal moteur des installations de robots aux États-Unis. Le secteur industriel général, en particulier l'industrie agroalimentaire (+64 %) et l'industrie des produits plastiques et chimiques (+30 %), a enregistré la plus forte croissance.

Aperçu du marché de la robotique dentrepôt en Amérique du Nord

Le marché de la robotique dentrepôt est modérément fragmenté et composé dacteurs très compétitifs. En termes de part de marché, peu d'acteurs majeurs tels que Honeywell et Kiva Systems (Amazon Robotics LLC) dominent actuellement le marché. Ces acteurs majeurs détenant une part importante du marché élargissent leur clientèle dans diverses régions et de nombreuses entreprises forment des initiatives stratégiques et collaboratives avec diverses start-up pour augmenter leur part de marché et leur rentabilité.

- Septembre 2019 - Honeywell a annoncé la signature d'un accord avec le fournisseur de services de chaîne d'approvisionnement au détail. The Apparel Logistics Group va aider l'entreprise à accroître le nombre de commandes de commerce électronique dans son centre de distribution de Dallas. Dans le cadre de cet accord, Honeywell Intelligrated prévoit de fournir des solutions automatisées de manutention du matériel à The Apparel Logistics Group, un fournisseur de services tiers de logistique et d'exécution des commandes de vêtements, de chaussures et d'accessoires.

- Janvier 2020 – Amazon a annoncé la construction d'un centre de recherche et développement dédié à son activité robotique. Le centre robotique de 40 millions de dollars sera situé à Westborough, dans le Massachusetts, et couvrira 350000 pieds carrés. Son ouverture est prévue d'ici 2021.

Leaders du marché de la robotique dentrepôt en Amérique du Nord

Honeywell International Inc.

Omron Adept Technologies

Kiva Systems (Amazon Robotics LLC)

InVia Robotics Inc.

Locus Robotics

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie de la robotique dentrepôt en Amérique du Nord

La robotique d'entrepôt fait référence à l'utilisation de robots automatisés et de logiciels spécialisés utilisés dans le transport de matériaux, l'exécution de diverses tâches et la rationalisation ou l'automatisation de l'ensemble des processus de l'entrepôt. Ces dernières années, la robotique a acquis une importance significative dans les cercles de la chaîne d'approvisionnement, des centres de distribution et de la gestion des entrepôts et continue de jouer un rôle important dans l'automatisation des entrepôts. Le marché est segmenté en fonction du type, de la fonction, de lutilisateur final et du pays.

| Robots industriels |

| Systèmes de tri |

| Convoyeurs |

| Palettiseurs |

| Système automatisé de stockage et de récupération (ASRS) |

| Robots mobiles (AGV et AMR) |

| Stockage |

| Bouteilles en plastique |

| Emballage |

| Transbordements |

| Autres fonctions |

| Nourriture et boisson |

| Automobile |

| Vente au détail |

| Électrique et électronique |

| Pharmaceutique |

| Autres utilisateurs finaux |

| États-Unis |

| Canada |

| Taper | Robots industriels |

| Systèmes de tri | |

| Convoyeurs | |

| Palettiseurs | |

| Système automatisé de stockage et de récupération (ASRS) | |

| Robots mobiles (AGV et AMR) | |

| Fonction | Stockage |

| Bouteilles en plastique | |

| Emballage | |

| Transbordements | |

| Autres fonctions | |

| Utilisateur final | Nourriture et boisson |

| Automobile | |

| Vente au détail | |

| Électrique et électronique | |

| Pharmaceutique | |

| Autres utilisateurs finaux | |

| Pays | États-Unis |

| Canada |

FAQ sur les études de marché sur la robotique dentrepôt en Amérique du Nord

Quelle est la taille actuelle du marché de la robotique dentrepôt NA ?

Le marché de la robotique dentrepôt de NA devrait enregistrer un TCAC de 11,20 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de la robotique dentrepôt NA ?

Honeywell International Inc., Omron Adept Technologies, Kiva Systems (Amazon Robotics LLC), InVia Robotics Inc., Locus Robotics sont les principales sociétés opérant sur le marché de la robotique dentrepôt de NA.

Quelles années couvre ce marché de la robotique dentrepôt NA ?

Le rapport couvre la taille historique du marché de la robotique dentrepôt NA pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la robotique dentrepôt NA pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la robotique d'entrepôt en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la robotique dentrepôt en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la robotique dentrepôt en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.