Taille du marché des soins de santé vétérinaires en Amérique du Nord

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

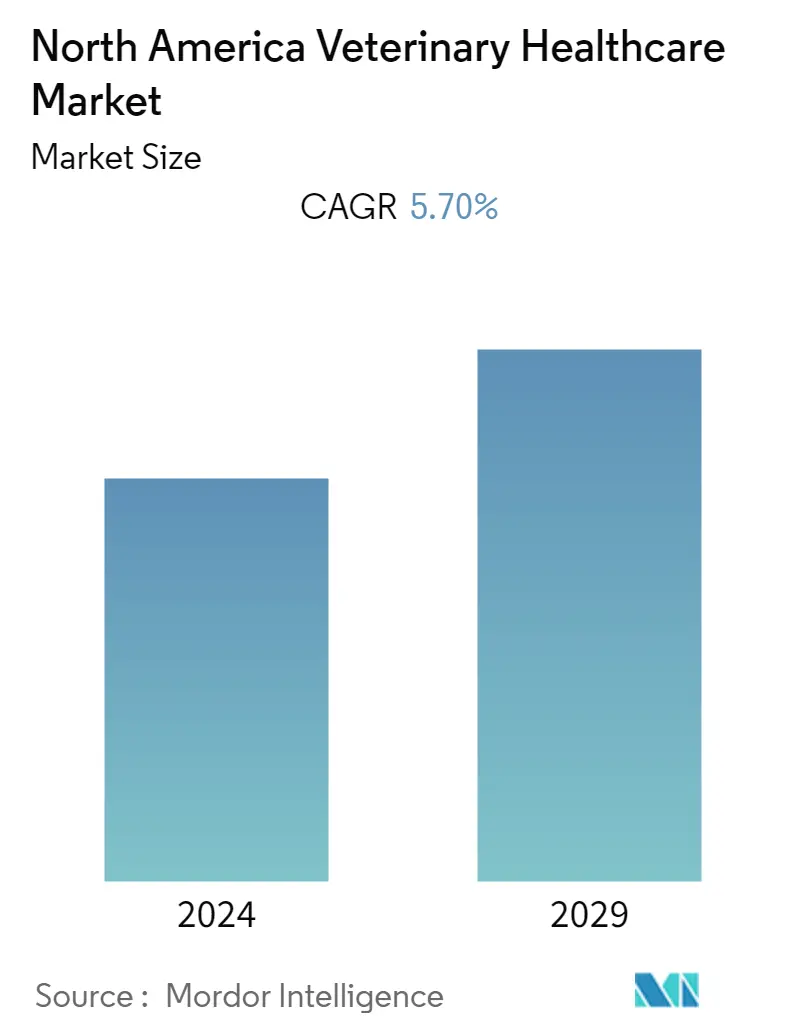

| TCAC | 5.70 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des soins de santé vétérinaires en Amérique du Nord

Le marché nord-américain des soins de santé vétérinaires devrait enregistrer un TCAC de 5,7 % au cours de la période de prévision.

Lapparition de la pandémie de COVID-19 a eu un impact sur le marché. Selon un article de recherche publié dans la Revue vétérinaire canadienne en avril 2021, la pandémie a eu des conséquences néfastes sur lindustrie des soins de santé vétérinaires. En 2021, les dépenses des cabinets vétérinaires ont augmenté de 5 %, ce qui a nécessité une augmentation encore plus importante des honoraires professionnels. En outre, un autre article présenté dans la revue Frontiers in Veterinary Science en février 2021 discutait des craintes et des préoccupations des propriétaires de chiens concernant les soins vétérinaires et l'obtention de produits de soins et d'aliments pour animaux de compagnie pendant la phase de verrouillage de la pandémie afin d'être mieux préparés à répondre à ces préoccupations pendant la période de confinement. la pandémie et dans le futur. Létude indique que, comme de nombreuses autres professions, les vétérinaires ont été considérablement touchés par lapparition de la COVID-19. Les pratiques standard telles que les examens de routine et les interventions chirurgicales des animaux ont été perturbées, et les cliniques et hôpitaux vétérinaires ont dû rapidement modifier leurs protocoles standards pour servir leurs clients et leurs patients en toute sécurité. Cependant, avec lassouplissement des restrictions et la baisse des cas de COVID-19, le marché a commencé à gagner du terrain et devrait maintenir une tendance à la hausse au cours de la période de prévision.

La technologie de pointe conduisant à des innovations en matière de santé animale, la multiplication des initiatives des gouvernements et des associations de protection des animaux et laugmentation de la productivité face au risque démergence de zoonoses sont les principaux moteurs du marché. Par exemple, un article publié par le gouvernement du Canada sur les maladies à déclaration obligatoire chez les animaux terrestres, mis à jour en février 2021, énumérait plusieurs maladies qui affectent les animaux, y compris les animaux de compagnie dans la région. La longue liste de maladies comprend, entre autres, l'anémie infectieuse équine, la piroplasmose équine, la maladie de Newcastle, la pullorum et la stomatite vésiculaire. Laugmentation de lapparition de maladies chez les animaux de compagnie dans la région et la nécessité de médicaments associés entraîneront une croissance lucrative du marché des soins de santé vétérinaires en Amérique du Nord au cours de la période de prévision. En outre, le développement doutils de diagnostic préventif devrait également contribuer à la croissance du marché. Par exemple, en avril 2021, AntechDiagnostics, qui fait partie de Mars Veterinary Health, a publié de nouvelles données montrant que tous les chats issus d'une étude rétrospective de 730 000 visites vétérinaires ont reçu des soins préventifs améliorés. Les données montrent que loutil de diagnostic prédictif a augmenté les visites vétérinaires jusquà 31,0 %.

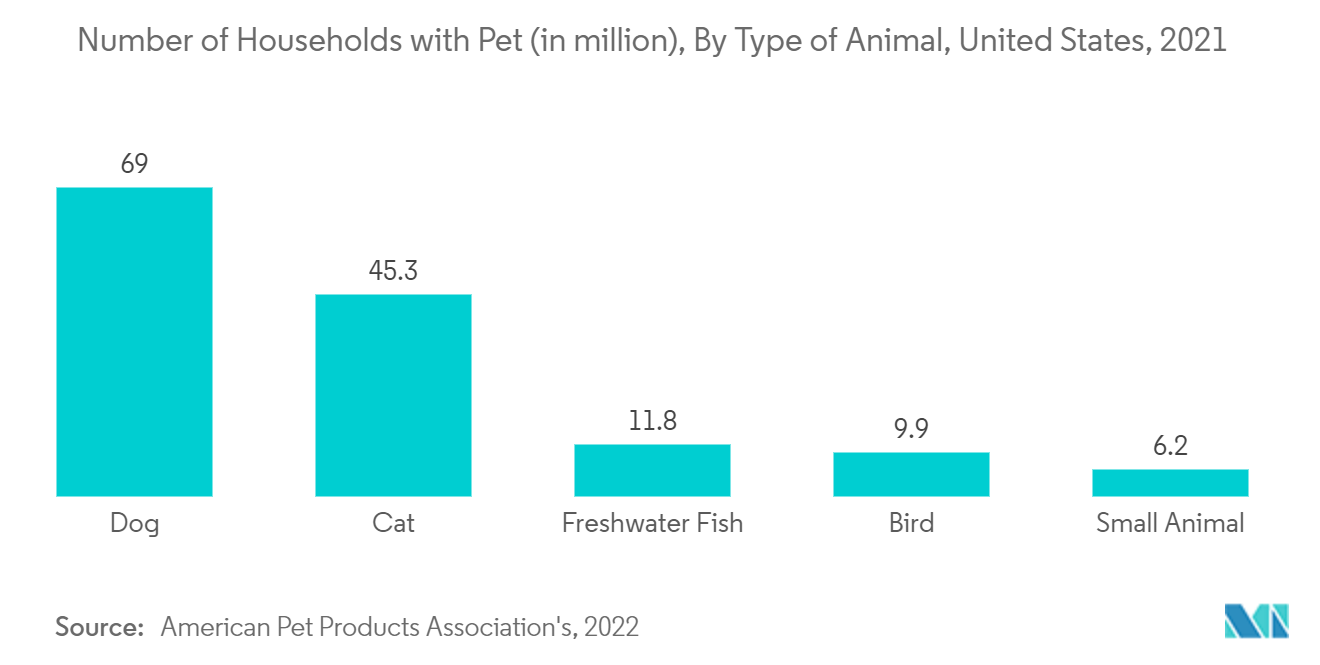

Laugmentation de la possession danimaux de compagnie et des dépenses en animaux devrait également stimuler la croissance du marché. Par exemple, selon l'enquête nationale 2021-2022 sur les propriétaires d'animaux de compagnie de l'American Pet Products Association, environ 69,0 millions d'Américains possédaient un chien, 45,3 millions de chats, 11,8 millions de poissons d'eau douce, 9,9 millions d'oiseaux, 6,2 millions de petits animaux, 5,7 millions. de reptiles, 3,5 millions de chevaux et 2,9 millions de poissons d'eau salée. De même, selon un rapport publié par l'American Pet Products Association's National Pet Owners Surveys en 2022, les dépenses de l'industrie américaine des animaux de compagnie représentaient 123,6 milliards de dollars en 2021. De plus, selon un rapport publié par la North American Pet Health Insurance Association ( NAPHIA) en 2021, le secteur de l'assurance pour animaux de compagnie en Amérique du Nord dépassait 2,83 milliards de dollars à la fin de 2021, et le secteur a connu une croissance de plus du double au cours des quatre dernières années. Il a également indiqué que le volume total des primes d'assurance pour animaux de compagnie aux États-Unis était d'environ 2,6 milliards de dollars en 2021. Le nombre total d'animaux de compagnie assurés aux États-Unis à la fin de l'année 2021 était de 3,9 millions, soit une augmentation d'environ 28 %. à partir de 2020.

Même si une croissance est attendue, le manque de vétérinaires et les coûts élevés associés à la santé animale pourraient entraver la croissance du marché au cours de la période de prévision.

Tendances du marché des soins de santé vétérinaires en Amérique du Nord

Le segment des vaccins devrait connaître une croissance considérable au cours de la période de prévision

Avec laugmentation des initiatives gouvernementales et des programmes de vaccination efficaces et uniques dans le pays, le segment des vaccins devrait croître au cours de la période de prévision. La vaccination des animaux pour prévenir les maladies courantes est une pratique qui doit être suivie par les propriétaires danimaux de compagnie. En Amérique du Nord, les vaccins sont administrés par les vétérinaires dans le cadre de visites de routine. Par exemple, selon les données de Santé Canada mises à jour en février 2022, si une personne voyage avec un animal de compagnie ou envisage d'importer un animal au Canada, elle aura besoin des documents appropriés à la frontière pour répondre aux exigences d'importation du Canada. De plus, sil manque des données de vaccination ou des documents appropriés, les propriétaires ne sont pas autorisés à emmener leur animal de compagnie à la frontière canadienne. Ces initiatives et réglementations gouvernementales strictes sensibilisent davantage à la vaccination des animaux de compagnie contre des maladies telles que la rage, stimulant ainsi la croissance du segment.

Les lancements de produits par les principaux acteurs devraient également propulser la croissance du segment au cours de la période de prévision. Par exemple, en mai 2022, Ceva a élargi son portefeuille de vaccins oraux contre la rage avec l'acquisition de la société canadienne Artemis Technologies, Inc. Avec cette acquisition, Ceva a étendu sa présence dans le segment à l'Amérique du Nord. De même, en janvier 2022, la rage a été identifiée chez un chien en Ontario importé dIran. Ce chien a développé des signes neurologiques qui ont progressé rapidement en six jours malgré un traitement médical. Ces cas ont chacun donné lieu à des enquêtes approfondies impliquant plusieurs bureaux de santé publique. La Santé publique de Toronto a publié un communiqué de presse pour localiser une personne qui a été en contact avec le deuxième chien. Au total, 51 personnes ont reçu une prophylaxie post-exposition (PPE) contre la rage à la suite d'un contact avec les deux chiens. Les deux chiens avaient été vaccinés contre la rage en Iran avant leur importation avec un vaccin non homologué au Canada. De plus, en septembre 2021, l'Institut canadien de la santé animale (ICSA) a lancé son initiative Journée mondiale contre la rage 2021 pour les communautés autochtones éloignées du Canada afin d'améliorer à la fois la santé animale et la santé publique dans ces communautés en favorisant un accès accru à la vaccination contre la rage canine dans les régions où les vétérinaires les services ne sont pas facilement disponibles.

Le segment des chiens et des chats devrait connaître une croissance significative au cours de la période de prévision

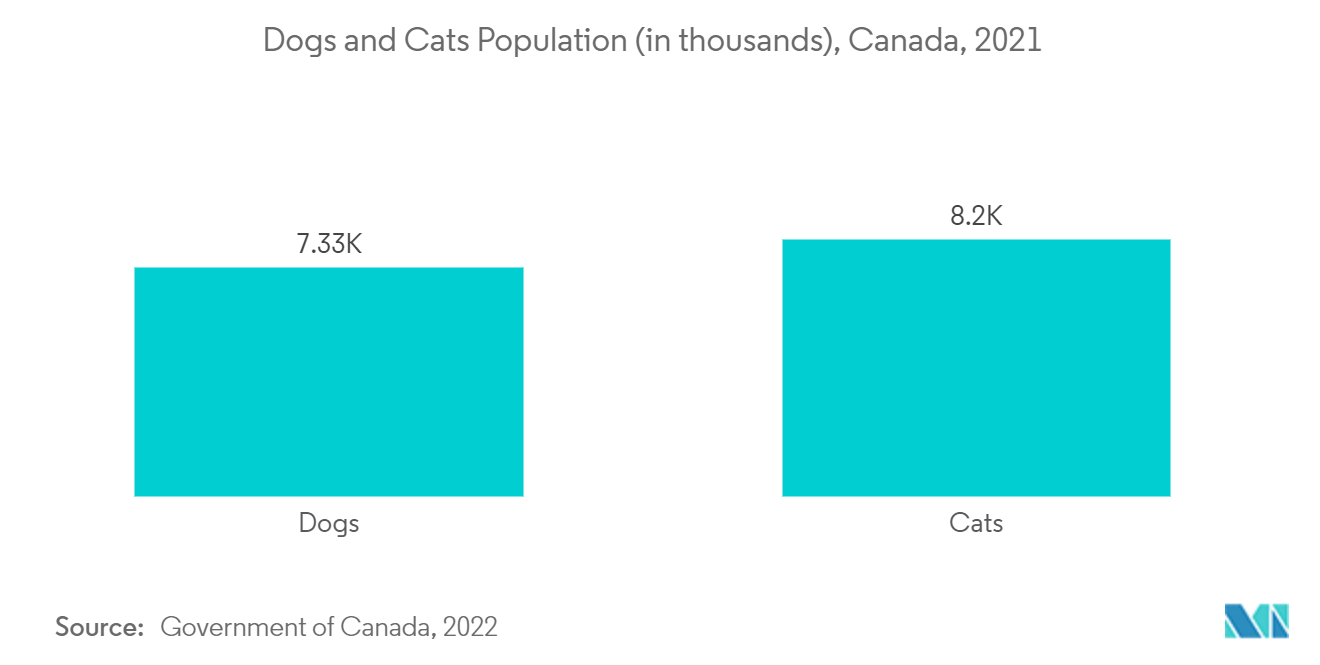

Les chiens sont les animaux de compagnie les plus adoptés, et à mesure que de plus en plus de chiens sont adoptés, la sensibilisation aux maladies zoonotiques s'améliore également, entraînant la croissance du segment. En septembre 2022, l'Institut canadien de la santé animale (ICSA) a partagé l'Enquête sur la population d'animaux de compagnie de 2022 et, selon l'enquête, les populations de chiens et de chats du Canada ont continué de croître, passant de 7,7 millions à 7,9 millions pour les chiens et de 8,1 millions à 8,5 millions pour les chiens. chats. L'enquête a également révélé que dans les populations de chiens et de chats, le taux annuel de médicalisation des chiens est resté stable à 86 %, tandis que la tendance pluriannuelle à l'augmentation des taux de médicalisation des félins se poursuit. Ainsi, de tels cas devraient propulser la croissance du segment au cours de la période de prévision.

Les lancements de produits clés, la forte concentration d'acteurs du marché ou la présence de fabricants, les acquisitions et les partenariats entre les principaux acteurs et l'adoption croissante des animaux de compagnie aux États-Unis sont quelques-uns des facteurs qui stimulent la croissance du segment. Par exemple, selon la National Pet Owners Survey 2021-2022, menée par l'American Pet Products Association (APPA), environ 70,0 % des ménages américains possédaient un animal de compagnie, ce qui équivaut à 90,5 millions de foyers, dont 45,3 millions de chats et 69,0 millions. chiens. En outre, selon le ministère américain de l'Agriculture, il y avait 103,0 millions de bovins et 32,1 millions de vaches de boucherie aux États-Unis en juillet 2020, et ce nombre devrait augmenter considérablement dans les années à venir. De plus, les approbations de produits pour le traitement des chiens et des chats stimulent également la croissance du segment. Par exemple, en janvier 2022, Zoetis Inc. a annoncé que la Food and Drug Administration (FDA) des États-Unis avait approuvé Solensiato pour contrôler la douleur causée par l'arthrose (OA) chez les chats. Cela contribuera à améliorer la mobilité, le confort et le bien-être général des chats. Il nécessite une administration mensuelle en clinique vétérinaire.

Aperçu du marché des soins de santé vétérinaires en Amérique du Nord

Les États-Unis et le Canada disposent dun système de santé développé et bien structuré. Ces systèmes encouragent également la recherche et le développement. Ces politiques encouragent les acteurs mondiaux à entrer dans ces pays. À mesure que la demande élevée et croissante est satisfaite par la présence dacteurs mondiaux dans la région, le marché devrait encore croître.

Le paysage concurrentiel comprend une analyse de quelques entreprises internationales et locales qui détiennent des parts de marché et sont bien connues, notamment Boehringer Ingelheim International GmbH, Ceva Holdings Inc. (Ceva Animal Health Inc.), Eli Lilly and Company (Elanco Animal Health), Idexx Laboratories et Merck Co. Inc., entre autres.

Leaders du marché des soins de santé vétérinaires en Amérique du Nord

-

Boehringer Ingelheim International GmbH

-

Eli Lilly and Company (Elanco Animal Health)

-

Merck & Co Inc

-

Zoetis Inc

-

Idexx Laboratories

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des soins de santé vétérinaires en Amérique du Nord

- Mai 2022 Ceva Santé Animale (Ceva) acquiert le fabricant canadien de vaccins oraux contre la rage Artemis Technologies, Inc. Avec cette acquisition, Ceva étendra sa présence dans le segment en Amérique du Nord.

- Janvier 2022 Les Laboratoires Idexx ont annoncé une série d'améliorations de produits et de services, telles que le test IDEXX 4Dx Plus, l'application mobile VetConnectPLUS, l'analyseur de sédiments urinaires SediVue Dx et le nouveau test Catalyst SDMA, qui permettent aux cabinets vétérinaires d'être plus efficaces, tout en gérant des volumes croissants de patients.. Les améliorations fournissent des informations plus approfondies et exploitables et un soutien personnalisé pour faciliter des décisions cliniques plus rapides et plus sûres.

Rapport sur le marché des soins de santé vétérinaires en Amérique du Nord – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Une technologie avancée menant à des innovations en matière de santé animale

4.2.2 Initiatives croissantes des gouvernements et des associations de protection des animaux

4.2.3 Augmenter la productivité face au risque d’émergence d’une zoonose

4.3 Restrictions du marché

4.3.1 Manque de vétérinaires

4.3.2 Coûts élevés associés à la santé animale

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des acheteurs/consommateurs

4.4.2 Pouvoir de négociation des fournisseurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

5.1 Par type de produit

5.1.1 Par thérapeutique

5.1.1.1 Vaccins

5.1.1.2 Parasiticides

5.1.1.3 Anti-infectieux

5.1.1.4 Additifs alimentaires médicaux

5.1.1.5 Autres thérapeutiques

5.1.2 Par Diagnostic

5.1.2.1 Tests d'immunodiagnostic

5.1.2.2 Diagnostic moléculaire

5.1.2.3 Imagerie diagnostique

5.1.2.4 Chimie clinique

5.1.2.5 Autres diagnostics

5.1.3 Par type d'animal

5.1.3.1 Chiens et chats

5.1.3.2 Les chevaux

5.1.3.3 Ruminants

5.1.3.4 Porc

5.1.3.5 la volaille

5.1.3.6 Autres types d'animaux

5.2 Géographie

5.2.1 États-Unis

5.2.2 Canada

5.2.3 Mexique

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Boehringer Ingelheim GmbH & Co. KG

6.1.2 Ceva Sante Animale

6.1.3 Dechra Pharmaceuticals PLC

6.1.4 Elanco Animal Health Incorporated

6.1.5 Merck & Co., Inc.

6.1.6 Neogen Corporation

6.1.7 Bimeda Inc.

6.1.8 Zoetis Inc.

6.1.9 Vetoquinol S.A.

6.1.10 Idexx Laboratories

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des soins de santé vétérinaires en Amérique du Nord

Conformément à la portée du rapport, le marché des soins de santé vétérinaires comprend des produits et des solutions thérapeutiques pour les animaux de compagnie et de ferme. Les soins de santé vétérinaires peuvent être définis comme la science associée au diagnostic, au traitement et à la prévention des maladies chez les animaux. Limportance croissante de la production danimaux de rente génère une croissance sur le marché des soins vétérinaires.

Le marché nord-américain des soins de santé vétérinaires est segmenté par type de produit (thérapeutique et diagnostic), type danimal (chiens et chats, chevaux, ruminants, porcs, volailles et autres types danimaux) et géographie (États-Unis, Canada et Mexique). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type de produit | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| Géographie | ||

| ||

| ||

|

FAQ sur les études de marché sur les soins de santé vétérinaires en Amérique du Nord

Quelle est la taille actuelle du marché des soins de santé vétérinaires en Amérique du Nord ?

Le marché nord-américain des soins de santé vétérinaires devrait enregistrer un TCAC de 5,70 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain des soins de santé vétérinaires ?

Boehringer Ingelheim International GmbH, Eli Lilly and Company (Elanco Animal Health), Merck & Co Inc, Zoetis Inc, Idexx Laboratories sont les principales sociétés opérant sur le marché nord-américain des soins de santé vétérinaires.

Quelles années couvre ce marché des soins de santé vétérinaires en Amérique du Nord ?

Le rapport couvre la taille historique du marché des soins de santé vétérinaires en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des soins de santé vétérinaires en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie des soins de santé vétérinaires en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du marché des soins de santé vétérinaires en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des soins de santé vétérinaires en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.