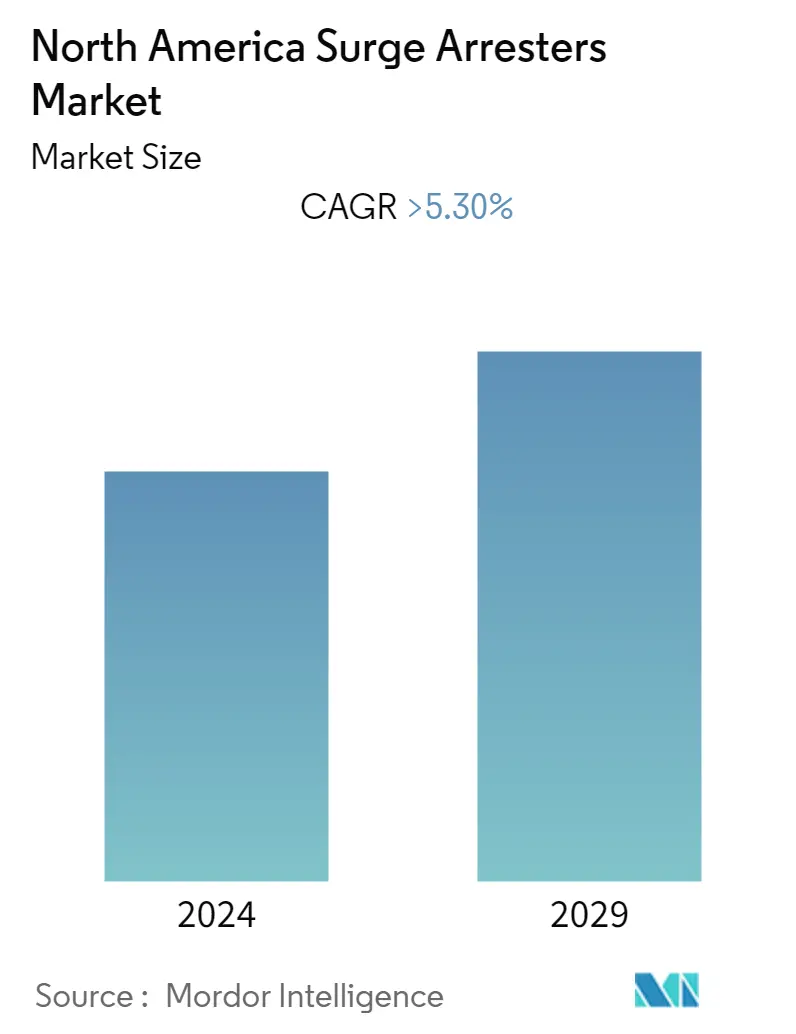

Taille du marché des parafoudres en Amérique du Nord

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

| TCAC | > 5.30 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des parafoudres en Amérique du Nord

Le marché nord-américain des parafoudres devrait enregistrer un TCAC de plus de 5,3 % au cours de la période de prévision 2022-2027. Lépidémie de COVID-19 a affecté le marché en retardant les projets, entraînant une baisse de la demande en raison de la fermeture des installations industrielles. Lépidémie a également entraîné la fermeture dusines de fabrication, ce qui a entraîné des problèmes dans la chaîne dapprovisionnement. Cependant, leffet risque de sinverser une fois les restrictions supprimées. Les initiatives gouvernementales visant à garantir un réseau électrique fiable et à minimiser les pertes survenues au moment de la fourniture délectricité pourraient stimuler le marché. Cependant, comme les projets de transport et de distribution d'électricité prennent du temps, ils entraînent souvent des retards dus à l'intervention du gouvernement et aux autorisations environnementales, ce qui peut restreindre le marché.

- Le segment industriel devrait connaître une croissance significative au cours de la période de prévision en raison de la demande accrue de protection des machines coûteuses et sensibles à la consommation dénergie.

- La modernisation en cours des réseaux de transport et de distribution dans divers pays grâce à l'application des technologies de réseaux intelligents présentera probablement d'importantes opportunités pour les parafoudres à l'avenir.

- Les États-Unis domineront probablement la région en raison de leurs réseaux de transport et de distribution et de leurs installations industrielles et commerciales plus importants.

Tendances du marché des parafoudres en Amérique du Nord

Le segment industriel connaîtra une croissance significative

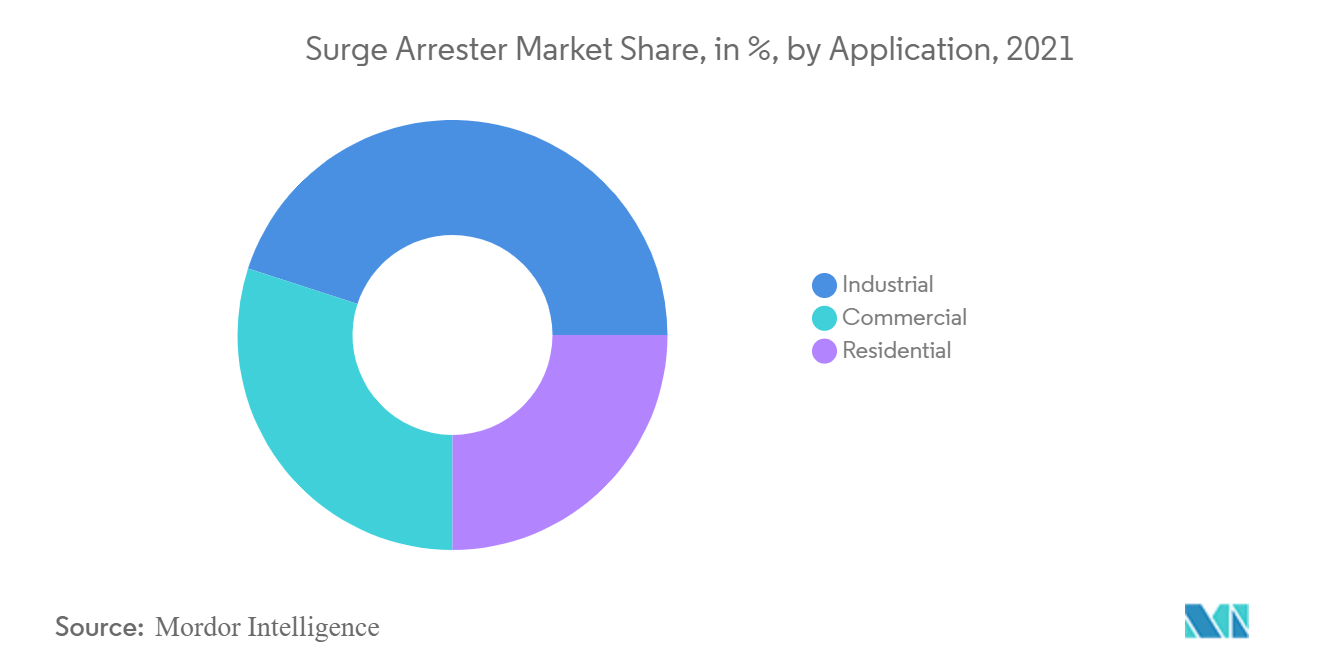

- Les parafoudres sont largement utilisés dans un grand nombre d'applications résidentielles, commerciales et industrielles. Parmi eux, le segment des applications industrielles détient la plus grande part de la demande.

- La région nord-américaine abrite lune des plus grandes industries manufacturières au monde, notamment en termes déquipements automobiles, aérospatiaux et de défense. Ces installations industrielles sont constituées d'équipements coûteux, dont certains sont sensibles aux surtensions, qui doivent être protégés en raison du vieillissement des réseaux de transport et de distribution.

- Le secteur industriel représentait 36% de la consommation totale dénergie finale et 33% de la consommation totale dénergie aux États-Unis, ce qui représente un important segment industriel dans le pays et un vaste marché pour les parafoudres.

- En mars 2022, Samsung Electronics a choisi Taylor, au Texas, pour implanter une nouvelle usine de 17 milliards de dollars destinée à fabriquer des puces avancées pour les mobiles, la 5G, etc. La construction devrait commencer au premier semestre de l'année prochaine et la production démarrera. au second semestre 2024. Lusine utilisera des parafoudres pour protéger les équipements sensibles des surtensions et contribuer à la croissance du marché dans la région au cours de la période de prévision.

- De plus, en mars 2022, Stellantis et LG Energy Solutions ont annoncé un investissement de 4,1 milliards de dollars dans le cadre d'une coentreprise visant à établir la première usine nationale de fabrication de batteries pour véhicules électriques à grande échelle au Canada, les opérations devant débuter au premier trimestre 2024. La fabrication de batteries de véhicules électriques nécessite des équipements critiques sensibles aux fluctuations de puissance. Ainsi, des parafoudres sont utilisés pour contrôler les surtensions et les surintensités.

- De nombreuses installations industrielles se trouvent à différents stades de développement. Ces usines emploieront des parafoudres, contribuant ainsi à la croissance du marché nord-américain des parafoudres.

- En raison des facteurs mentionnés ci-dessus, le segment industriel dominera probablement le marché nord-américain des parafoudres à lavenir.

Les États-Unis domineront le marché

- Les États-Unis sont le plus grand pays de la région en termes de population, de capacité de fabrication industrielle, dinstallations commerciales et de demande délectricité, ce qui en fait le plus grand marché pour les parafoudres.

- La consommation d'électricité aux États-Unis s'élevait à 3800 milliards de kilowattheures en 2020, tandis que la consommation d'électricité au Canada s'élevait à 549,7 TWh la même année.

- Les États-Unis connaissent également une augmentation des dépenses consacrées aux réseaux de transport et de distribution vieillissants, ainsi quune expansion croissante des réseaux électriques. De telles mesures sont susceptibles de soutenir la base installée croissante du marché des parafoudres dans le pays.

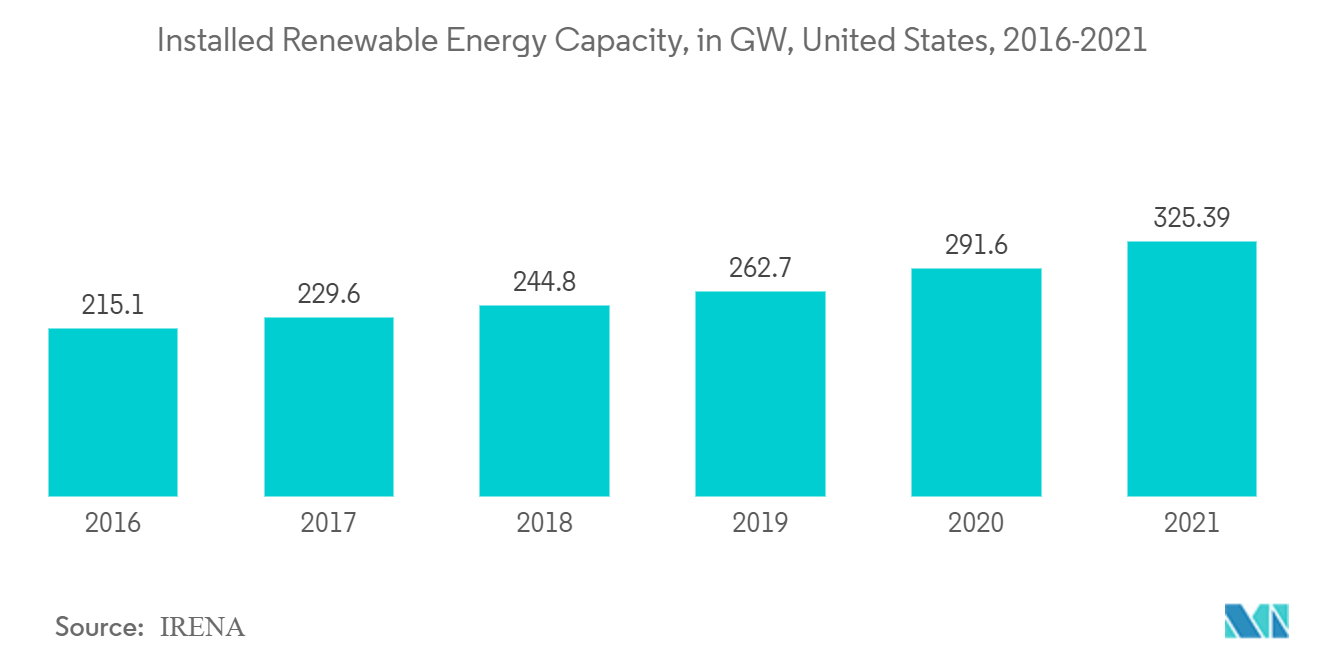

- Avec l'installation rapide de centrales électriques basées sur les énergies renouvelables aux États-Unis, passant d'une capacité installée de 194,9 GW en 2015 à 325,391 GW en 2021, le marché des parafoudres va probablement connaître un essor significatif. De tels dispositifs sont nécessaires pour gérer lénergie électrique lorsque les centrales électriques à énergie renouvelable, telles que les centrales solaires photovoltaïques, commencent à injecter de lélectricité dans le réseau lorsque le soleil se lève à lhorizon et cessent de salimenter lorsque le soleil se couche. Les parafoudres gèrent ces fluctuations.

- Par exemple, en mars 2022, Enel Green Power North America a commencé la construction d'un parc éolien de 300 MW en Oklahoma, composé de 107 éoliennes. Lusine devrait être opérationnelle dici fin 2022.

- De plus, en mars 2022, l'installation de Slate a démarré ses opérations commerciales en Californie, combinant 390 MW d'énergie solaire et 561 MWh de capacité de stockage d'énergie. La centrale peut produire suffisamment délectricité pour répondre à la demande annuelle de 126 000 foyers.

- Ainsi, les États-Unis domineront probablement le marché nord-américain au cours de la période de prévision.

Aperçu du marché des parafoudres en Amérique du Nord

Le marché nord-américain des parafoudres est modérément consolidé. Certaines des principales entreprises opérant sur le marché sont ABB Ltd, Eaton Corporation PLC, Emerson Electric Co., Schneider Electric SE et Siemens AG.

Leaders du marché des parafoudres en Amérique du Nord

-

Emerson Electric Co.

-

Schneider Electric SE

-

Siemens AG

-

ABB Ltd

-

Eaton Corporation PLC

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des parafoudres en Amérique du Nord

- En septembre 2021, Toshiba Energy Systems Solutions Corporation a annoncé tripler sa capacité de production de parafoudres résidentiels en polymère d'ici avril 2022.

- En mai 2021, le marché a vu le lancement des dispositifs de protection contre les surtensions DEHN montés sur rail DIN. L'équipement est certifié UL 1449 4e édition, ce qui le rend idéal pour une utilisation avec tous les systèmes d'alimentation et applications de panneaux électriques courants aux États-Unis et au Canada.

Rapport sur le marché des parafoudres en Amérique du Nord – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande, en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse des cinq forces de Porter

4.7.1 Fournisseurs de pouvoir de négociation

4.7.2 Consommateurs de pouvoir de négociation

4.7.3 La menace de nouveaux participants

4.7.4 Menace des produits et services de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Tension

5.1.1 Basse tension

5.1.2 Moyenne tension

5.1.3 Haute tension

5.2 Application

5.2.1 Industriel

5.2.2 Commercial

5.2.3 Résidentiel

5.3 Géographie

5.3.1 États-Unis

5.3.2 Canada

5.3.3 Reste de l'Amérique du Nord

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 ABB Ltd

6.3.2 Eaton Corporation PLC

6.3.3 Emerson Electric Co.

6.3.4 Siemens AG

6.3.5 Mitsubishi Electric Corporation

6.3.6 Schneider Electric SE

6.3.7 General Electric Company

6.3.8 Raycap Inc.

6.3.9 Hitachi Ltd

6.4 OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des parafoudres en Amérique du Nord

La portée du rapport sur le marché nord-américain des parafoudres comprend:.

| Tension | ||

| ||

| ||

|

| Application | ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

|

FAQ sur les études de marché sur les parafoudres en Amérique du Nord

Quelle est la taille actuelle du marché des parafoudres en Amérique du Nord ?

Le marché nord-américain des parafoudres devrait enregistrer un TCAC supérieur à 5,30 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain des parasurtenseurs ?

Emerson Electric Co., Schneider Electric SE, Siemens AG, ABB Ltd, Eaton Corporation PLC sont les principales sociétés opérant sur le marché nord-américain des parasurtenseurs.

Quelles années couvre ce marché des parafoudres en Amérique du Nord ?

Le rapport couvre la taille historique du marché des parasurtenseurs en Amérique du Nord pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des parafoudres en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des parafoudres en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des parafoudres en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des parafoudres en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.