Taille du marché des petits satellites en Amérique du Nord

|

|

Période d'étude | 2017 - 2029 |

|

|

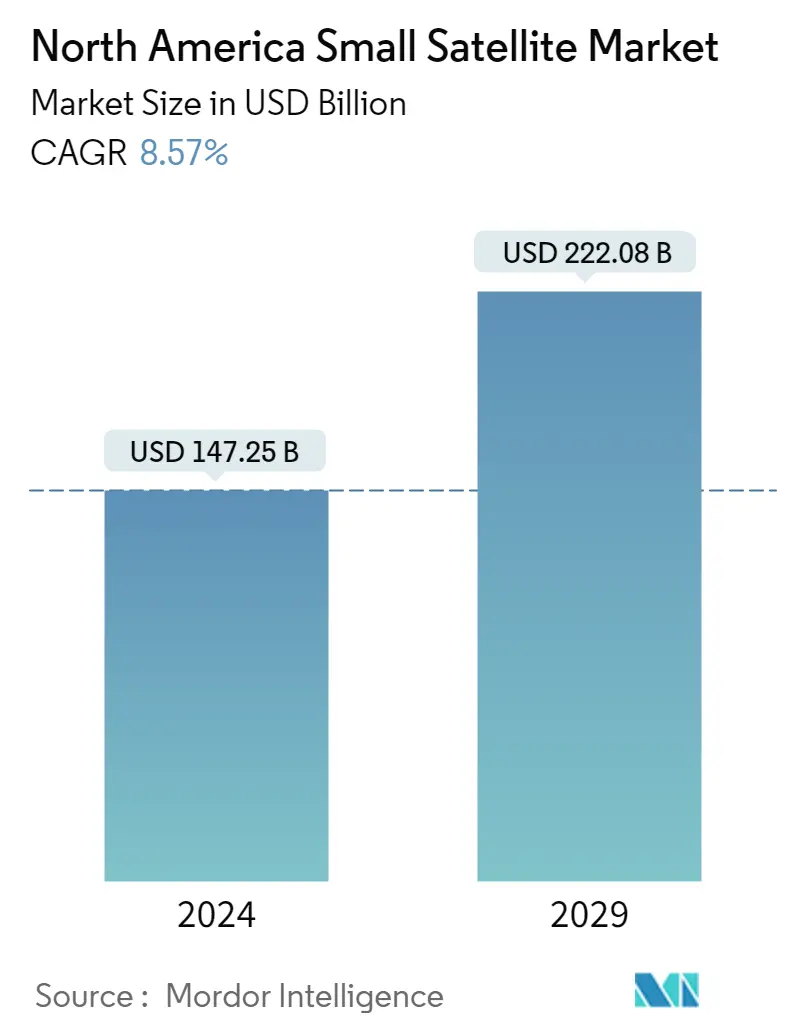

Taille du Marché (2024) | 162.2 Milliards de dollars |

|

|

Taille du Marché (2029) | 237 Milliards de dollars |

|

|

Plus grande part par classe d'orbite | LEO |

|

|

CAGR (2024 - 2029) | 8.57 % |

|

|

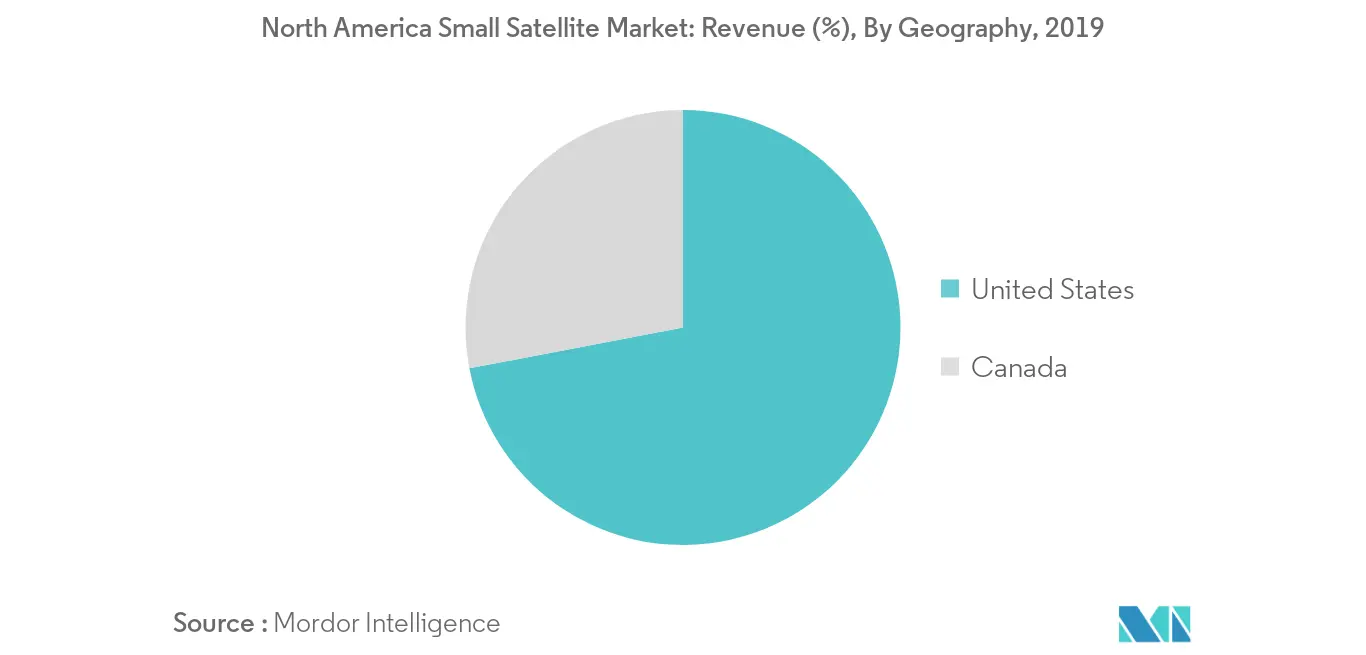

Plus grande part par pays | États-Unis |

|

|

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des petits satellites en Amérique du Nord

La taille du marché des petits satellites en Amérique du Nord est estimée à 147,25 milliards de dollars en 2024 et devrait atteindre 222,08 milliards de dollars dici 2029, avec une croissance de 8,57 % au cours de la période de prévision (2024-2029).

Les satellites LEO stimulent la demande de petits satellites

- Lors du lancement, un satellite ou un vaisseau spatial est généralement placé sur l'une des nombreuses orbites spéciales autour de la Terre, ou il peut être lancé dans un voyage interplanétaire. Il existe trois types d'orbites terrestres, à savoir l'orbite géostationnaire (GEO), l'orbite terrestre moyenne et l'orbite terrestre basse. De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées, les plus éloignées de la surface. Les satellites en orbite terrestre moyenne comprennent des satellites de navigation et spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

- Le marché des petits satellites connaît une forte croissance, portée par la demande croissante de satellites LEO, utilisés pour la communication, la navigation, l'observation de la Terre, la reconnaissance militaire et les missions scientifiques. Entre 2017 et 2022, environ 2900 petits satellites LEO ont été fabriqués et lancés rien quen Amérique du Nord, principalement à des fins de communication. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO. Avec la demande croissante d'orbite terrestre basse dans divers secteurs tels que l'observation de la Terre, la navigation, la météorologie et les communications militaires, la région a connu une augmentation du nombre de lancements de satellites LEO.

- L'utilisation par l'armée des satellites MEO et GEO s'est développée ces dernières années en raison de leurs avantages, notamment une puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture. Par exemple, Raytheon Technologies et Millennium Space Systems de Boeing développent le premier prototype de charges utiles MEO OPIR de Missile Track Custody (MTC) pour détecter et suivre les missiles hypersoniques pour l'US Space Force.

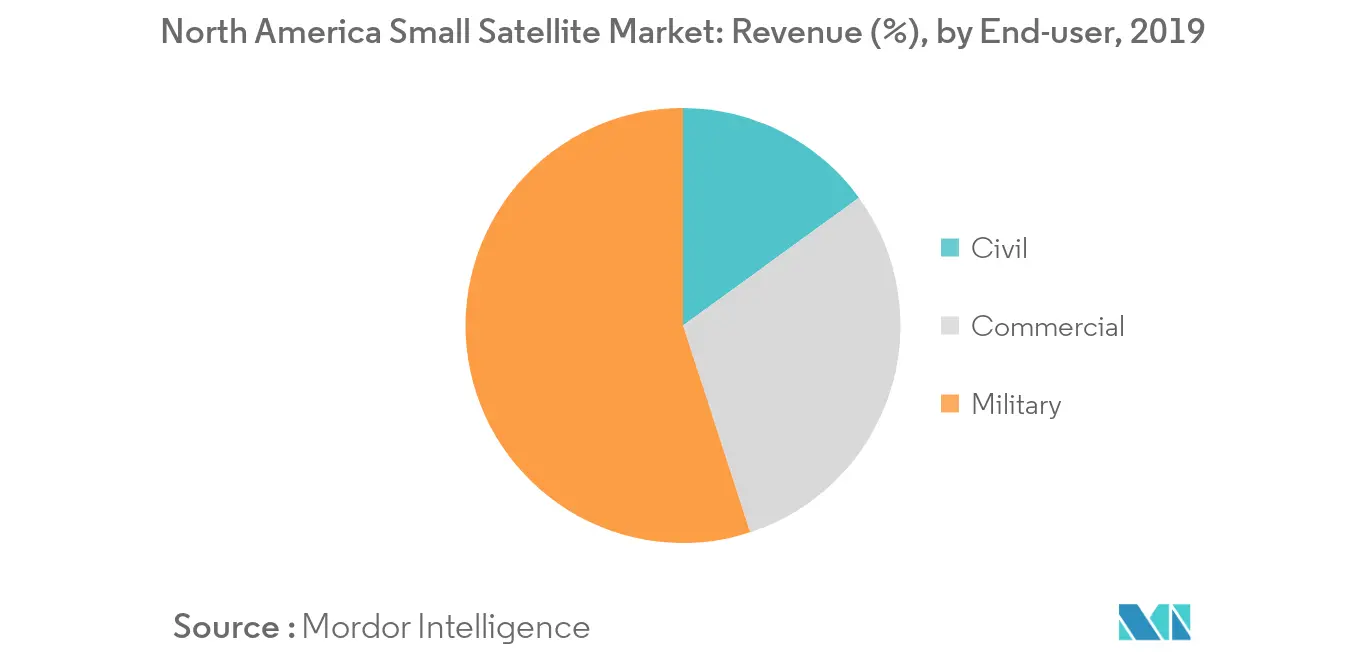

Le segment militaire enregistrera le TCAC le plus élevé au cours de la période de prévision

Les satellites militaires sont utilisés pour deux profils de mission spécifiques - la surveillance et la reconnaissance. Les satellites militaires sont capables dassurer une couverture continue dune zone et peuvent être utilisés pour lalerte rapide en cas de lancement dun missile balistique intercontinental. Les capteurs montés sur ces satellites peuvent également détecter automatiquement les explosions nucléaires et déterminer lemplacement de la détonation, tout en transmettant les informations essentielles requises pour une évaluation de frappe stratégique. Auparavant, les pays technologiquement avancés étaient des pionniers dans le développement de satellites militaires, mais avec lavènement des capteurs intelligents et des satellites miniatures, de nombreux pays du monde entier ont développé leur réseau de satellites militaires ou collaborent avec leurs partenaires technologiques pour accéder à la technologie selon leurs besoins. Plusieurs projets de développement sont en cours et pourraient entraîner la création dopportunités de marché potentielles pour les acteurs mondiaux au cours de la période de prévision. Par exemple, la Defense Advanced Research Projects Agency (DARPA) des États-Unis développe une gamme prototype de satellites de reconnaissance rentables, dans le cadre dun programme appelé Blackjack. Le programme vise à intégrer des charges utiles de reconnaissance et de communication dans des satellites commerciaux standard, en raison de leur taux de lancement plus élevé pour accélérer le rythme de formation dune constellation. Le succès du programme influencera le programme spatial américain, qui vise à mettre en place une constellation en orbite terrestre basse (LEO) denviron 90 satellites dici 2022. Dans le même ordre didées, en novembre 2018, Dynetics Inc. (Dynetics) a été sélectionnée pour effectuer des tests et des simulations de matériel dans la boucle pour le programme de centre technique du US Army Space and Missile Defense Command/Army Forces Strategic Command (USASMDC / ARSTRAT) nommé Gunsmoke-L. En mai 2020, la DARPA prévoyait de lancer les premiers satellites expérimentaux du programme Blackjack fin 2020 et début 2021. De tels développements sont envisagés pour stimuler la croissance du segment militaire du marché nord-américain des petits satellites au cours de la période de prévision.

Les États-Unis domineront le marché au cours de la période à venir

Lindustrie des petits satellites aux États-Unis est renforcée par la présence dun cadre robuste pour la conception et la fabrication de petits satellites conçus sur mesure pour répondre à des profils dapplication spécifiques. Ainsi, plusieurs petits satellites sont lancés chaque année par les opérateurs basés aux États-Unis pour satisfaire la demande de tels satellites pour une pléthore dapplications. Par exemple, outre lobservation de la Terre et la communication, plusieurs petits programmes satellitaires visent à étudier la matière normale des galaxies, des planètes et des étoiles. Sur cette note, en juillet 2018, la NASA a lancé le HaloSat pour cartographier la distribution du gaz chaud dans la galaxie de la Voie lactée. Le HaloSat est construit par Blue Canyon Technologies Inc., et il est basé sur le bus XB1 et la radio L3 Cadet. La charge utile se compose de trois détecteurs de dérive de silicium (SDD) XR-100SDD, dun collimateur à rayons X, dun bouclier anti-coïncidence et de lélectronique associée. Le portefeuille dapplications diversifié devrait créer une demande supplémentaire de petits satellites aux États-Unis au cours de la période de prévision, afin de remplacer les satellites conventionnels à grande échelle, car les petits satellites offrent un meilleur rapport performance/coût.

Aperçu du marché des petits satellites en Amérique du Nord

Le marché nord-américain des petits satellites est assez consolidé, les cinq premières sociétés occupant 99,57 %. Les principaux acteurs de ce marché sont Ball Corporation, Capella Space Corp., LeoStella, Planet Labs Inc. et Space Exploration Technologies Corp (triés par ordre alphabétique).

Leaders du marché des petits satellites en Amérique du Nord

Ball Corporation

Capella Space Corp.

LeoStella

Planet Labs Inc.

Space Exploration Technologies Corp

Other important companies include National Aeronautics and Space Administration (NASA), SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des petits satellites en Amérique du Nord

- Avril 2022 La société étend sa constellation de 12 à 14 satellites haute résolution suite au lancement réussi de RocketLab. La fusée a lancé BlackSky 16 et 17 satellites.

- Avril 2022 Swarm Technologies 12 picosatellites de la mission Transporter 4 pour réseau de communication à faible débit ont été lancés.

- Février 2022 En février 2022, 49 satellites Internet Starlink supplémentaires sont lancés par la fusée Falcon 9 de SpaceX.

Rapport sur le marché des petits satellites en Amérique du Nord – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Masse des satellites

- 4.2 Dépenses pour les programmes spatiaux

-

4.3 Cadre réglementaire

- 4.3.1 Canada

- 4.3.2 États-Unis

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Application

- 5.1.1 Communication

- 5.1.2 Observation de la Terre

- 5.1.3 La navigation

- 5.1.4 Observation spatiale

- 5.1.5 Autres

-

5.2 Classe Orbite

- 5.2.1 GÉO

- 5.2.2 LEO

- 5.2.3 LE MIEN

-

5.3 Utilisateur final

- 5.3.1 Commercial

- 5.3.2 Militaire et gouvernement

- 5.3.3 Autre

-

5.4 Technologie de propulsion

- 5.4.1 Électrique

- 5.4.2 À base de gaz

- 5.4.3 Carburant liquide

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Ball Corporation

- 6.4.2 Capella Space Corp.

- 6.4.3 LeoStella

- 6.4.4 National Aeronautics and Space Administration (NASA)

- 6.4.5 Planet Labs Inc.

- 6.4.6 Space Exploration Technologies Corp

- 6.4.7 SpaceQuest Ltd

- 6.4.8 Spire Global, Inc.

- 6.4.9 Swarm Technologies, Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des petits satellites en Amérique du Nord

La communication, l'observation de la Terre, la navigation, l'observation spatiale et autres sont couverts en tant que segments par application. GEO, LEO, MEO sont couverts en tant que segments par Orbit Class. Les secteurs commercial, militaire et gouvernemental sont couverts en tant que segments par l'utilisateur final. L'électricité, le gaz et le carburant liquide sont couverts en tant que segments par Propulsion Tech.

- Lors du lancement, un satellite ou un vaisseau spatial est généralement placé sur l'une des nombreuses orbites spéciales autour de la Terre, ou il peut être lancé dans un voyage interplanétaire. Il existe trois types d'orbites terrestres, à savoir l'orbite géostationnaire (GEO), l'orbite terrestre moyenne et l'orbite terrestre basse. De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées, les plus éloignées de la surface. Les satellites en orbite terrestre moyenne comprennent des satellites de navigation et spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

- Le marché des petits satellites connaît une forte croissance, portée par la demande croissante de satellites LEO, utilisés pour la communication, la navigation, l'observation de la Terre, la reconnaissance militaire et les missions scientifiques. Entre 2017 et 2022, environ 2900 petits satellites LEO ont été fabriqués et lancés rien quen Amérique du Nord, principalement à des fins de communication. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO. Avec la demande croissante d'orbite terrestre basse dans divers secteurs tels que l'observation de la Terre, la navigation, la météorologie et les communications militaires, la région a connu une augmentation du nombre de lancements de satellites LEO.

- L'utilisation par l'armée des satellites MEO et GEO s'est développée ces dernières années en raison de leurs avantages, notamment une puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture. Par exemple, Raytheon Technologies et Millennium Space Systems de Boeing développent le premier prototype de charges utiles MEO OPIR de Missile Track Custody (MTC) pour détecter et suivre les missiles hypersoniques pour l'US Space Force.

| Communication |

| Observation de la Terre |

| La navigation |

| Observation spatiale |

| Autres |

| GÉO |

| LEO |

| LE MIEN |

| Commercial |

| Militaire et gouvernement |

| Autre |

| Électrique |

| À base de gaz |

| Carburant liquide |

| Application | Communication |

| Observation de la Terre | |

| La navigation | |

| Observation spatiale | |

| Autres | |

| Classe Orbite | GÉO |

| LEO | |

| LE MIEN | |

| Utilisateur final | Commercial |

| Militaire et gouvernement | |

| Autre | |

| Technologie de propulsion | Électrique |

| À base de gaz | |

| Carburant liquide |

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les finalités énumérées sont celles déclarées par l'opérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- Véhicule de lancement MTOW - La MTOW (poids maximum au décollage) du lanceur désigne le poids maximum du lanceur au décollage, comprenant le poids de la charge utile, de l'équipement et du carburant.

- Classe Orbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et sont classés comme elliptiques les orbites des satellites avec une excentricité de 0,14 et plus.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Masse satellite - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes comprenant les propulseurs, les bus, les panneaux solaires et tout autre matériel de satellites sont inclus dans ce segment.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.