Taille du marché du chlorure de polyvinyle (PVC) en Amérique du Nord

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

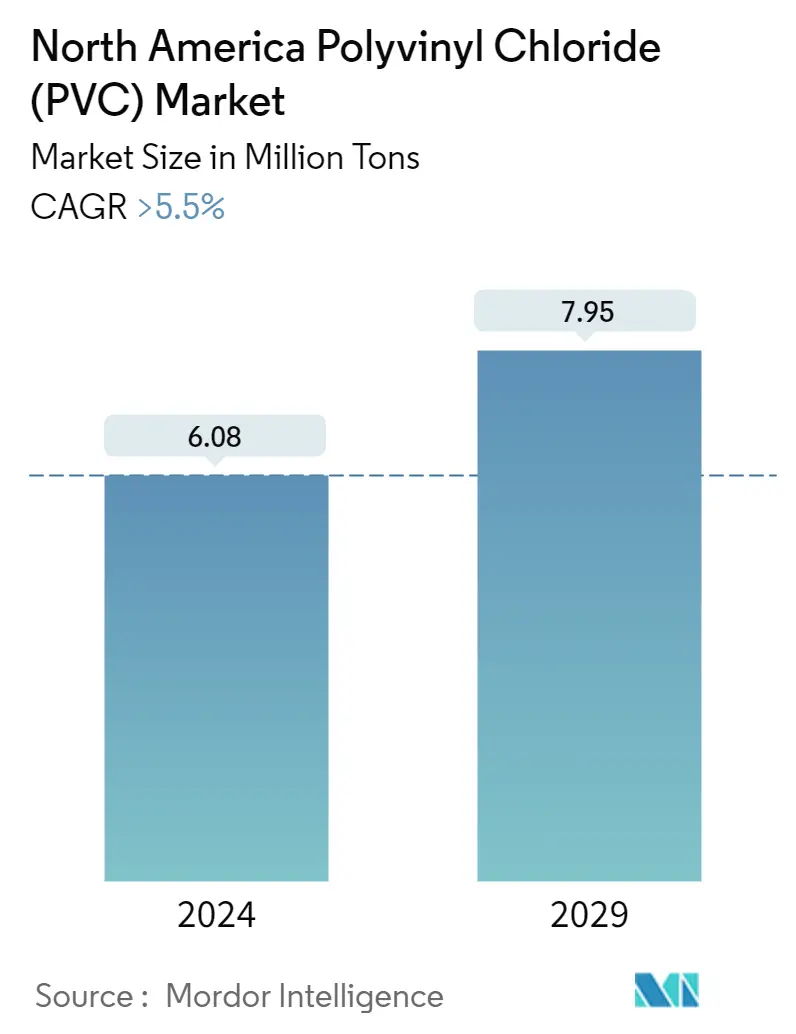

| Volume du Marché (2024) | 6.08 millions de tonnes |

| Volume du Marché (2029) | 7.95 millions de tonnes |

| TCAC(2024 - 2029) | > 5.50 % |

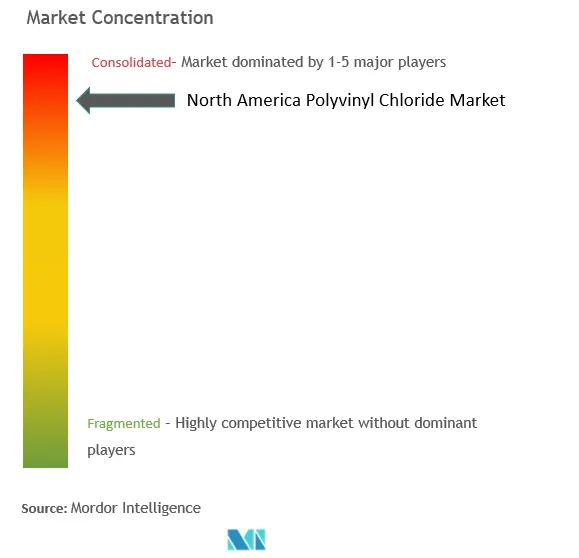

| Concentration du marché | Haut |

Acteurs majeurs_Market.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du chlorure de polyvinyle (PVC) en Amérique du Nord

La taille du marché nord-américain du chlorure de polyvinyle est estimée à 6,08 millions de tonnes en 2024 et devrait atteindre 7,95 millions de tonnes dici 2029, avec un TCAC supérieur à 5,5 % au cours de la période de prévision (2024-2029).

Lépidémie de COVID-19 a considérablement affecté le secteur de la construction nord-américain en raison des interdictions et des restrictions imposées par le gouvernement, limitant ainsi la croissance du marché du chlorure de polyvinyle dans la région. Mais depuis la levée de ces restrictions en 2021, le secteur se porte bien. Cela ramènera probablement le marché sur la trajectoire de croissance étudiée au cours de la période de prévision.

- À moyen terme, lutilisation croissante des plastiques dans lindustrie de la construction et les applications croissantes dans le secteur de la santé devraient stimuler le marché du chlorure de polyvinyle en Amérique du Nord.

- En revanche, les effets néfastes du polyvinyle sur lhomme et lenvironnement ralentiront la croissance du marché étudié au cours des prochaines années.

- En outre, le recyclage du polychlorure de vinyle et son utilisation croissante dans les voitures électriques pourraient constituer une opportunité à lavenir.

- En Amérique du Nord, les États-Unis sont le plus grand producteur de polychlorure de vinyle, et ils le resteront probablement également dans les années à venir, car les industries qui l'utilisent connaîtront probablement une croissance encore plus importante.

Tendances du marché du chlorure de polyvinyle (PVC) en Amérique du Nord

Demande croissante du secteur de la construction

- Les tuyaux en PVC sont utilisés dans le bâtiment et la construction depuis plus de 60 ans, car ils offrent de précieuses économies d'énergie pendant la production, une distribution à faible coût et une durée de vie sûre et sans entretien. Ces tuyaux sont largement utilisés pour les systèmes de canalisations pour l'eau, les déchets et le drainage, car ils ne subissent aucune accumulation, tartre, corrosion ou piqûre, et ils offrent des surfaces lisses, réduisant ainsi les besoins énergétiques pour le pompage.

- Le revêtement de sol en PVC présente plusieurs avantages, tels que la durabilité, la liberté des effets esthétiques, la facilité de pose, la facilité de nettoyage, la recyclabilité, etc. Ainsi, son revêtement de sol est utilisé au fil des années. Un autre domaine de l'industrie du bâtiment et de la construction où le PVC est utilisé est celui de la toiture. Il est utilisé principalement en raison de ses faibles besoins dentretien, car il dure plus de 30 ans.

- Dans la région nord-américaine, le secteur de la construction devrait connaître une croissance modérée, soutenue par les routes et ponts unifamiliaux et la construction institutionnelle dans les années à venir. Aux États-Unis, les régions du sud et de louest sont les régions clés pour la croissance, le Nevada, le Texas et le Nouveau-Mexique étant en tête des perspectives de croissance. Au Canada, l'ensemble du secteur de la construction devrait reprendre sa croissance au cours de la période de prévision, soutenu par un rebond de la construction hors bâtiment.

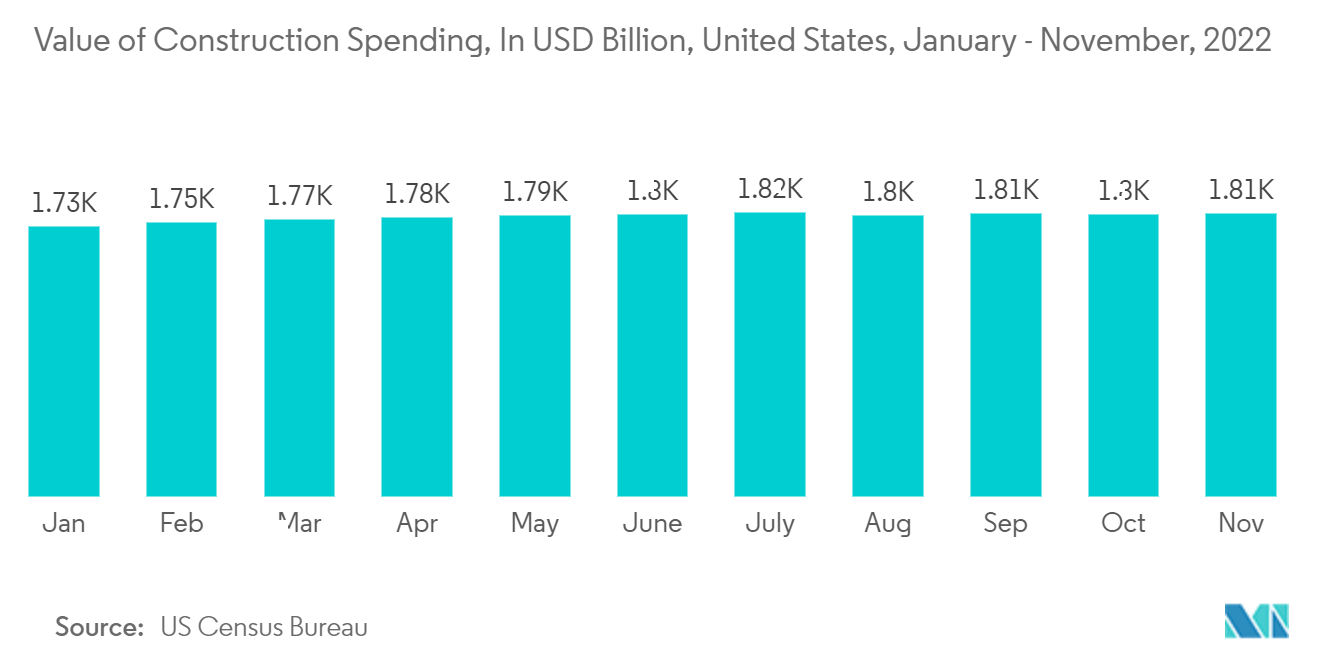

- Les États-Unis occupent une place importante dans lindustrie de la construction en Amérique du Nord. Outre les États-Unis, le Canada et le Mexique contribuent également de manière significative aux investissements du secteur de la construction. Selon le Bureau du recensement des États-Unis, en novembre 2022, les dépenses de construction aux États-Unis ont été estimées à un taux annuel désaisonnalisé de 1807,5 milliards de dollars, soit 0,2 % de plus que l'estimation révisée d'octobre d'un milliard de dollars.

- Au Canada, divers projets gouvernementaux, dont l'Initiative en matière de logement abordable (IAH), le Nouveau Plan Chantiers Canada (NBCP) et Made in Canada, devraient soutenir énormément l'expansion du secteur. De plus, dans le cadre du Plan Investir dans le Canada , le gouvernement a annoncé son intention d'investir près de 140 milliards de dollars dans le développement des infrastructures du pays d'ici 2028.

- Le secteur du bâtiment et de la construction constitue l'épine dorsale de l'économie mexicaine. Au cours des cinq dernières décennies, le Mexique sest urbanisé plus rapidement que la majorité des pays de lOCDE (Organisation de coopération et de développement économiques). En outre, au Mexique, le Programa De Vivienda Social, ou programme de logement social, a connu une augmentation budgétaire de 179 % pour atteindre 200 millions de dollars en 2021, soutenant ainsi les dépenses de construction. De plus, les facilités de prêt et les programmes hypothécaires avantageux devraient profiter à la construction résidentielle dans le pays.

- Au cours des prochaines années, le secteur de la construction et du bâtiment aura probablement besoin de davantage de chlorure de polyvinyle pour toutes les raisons évoquées ci-dessus.

Les États-Unis domineront la croissance du marché

Les États-Unis possèdent lune des plus grandes industries de construction dAmérique du Nord. Selon le Bureau du recensement des États-Unis, la valeur annuelle des nouvelles constructions mises en place aux États-Unis représentait 1626444 millions de dollars en 2021, contre 1499570 millions de dollars en 2020.

- En outre, la construction non résidentielle aux États-Unis a atteint 930135 millions de dollars en novembre 2022, soit une augmentation de 11,79 % par rapport à novembre 2021, selon les statistiques du US Census Bureau.

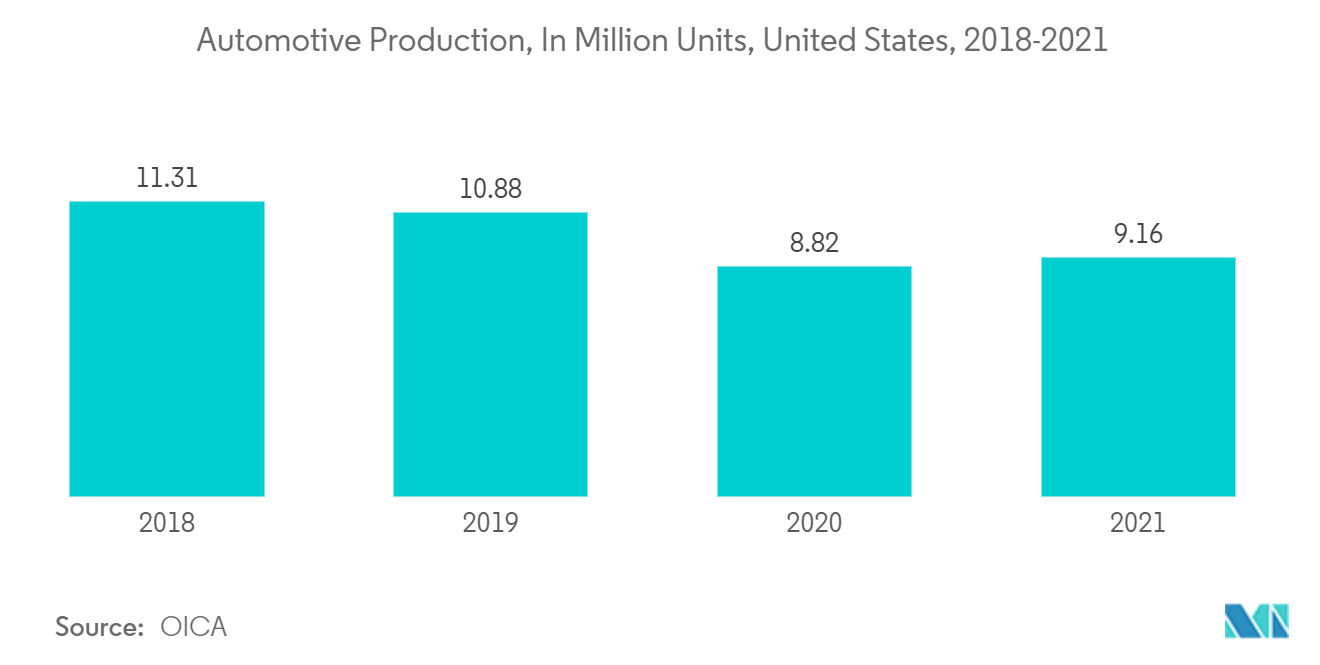

- En raison de sa légèreté, le polychlorure de vinyle (PVC) est largement utilisé dans l'industrie automobile. Le PVC présente une bonne flexibilité, une bonne stabilité thermique, une résistance au feu et une brillance élevée. Le PVC peut être moulé en divers produits flexibles et rigides et prend en charge l'extrusion, le moulage par injection, le moulage par compression et le moulage par soufflage. Les États-Unis sont le deuxième constructeur automobile après la Chine. En 2021, le pays a produit 9,16 millions d'unités, soit une augmentation de 3,8% par rapport aux 8,8 millions d'unités en 2020.

- Cependant, les États-Unis constituent le deuxième marché pour les véhicules électriques. Aux États-Unis, selon EV Revenues, en 2021, le total des immatriculations de véhicules rechargeables du pays représentait environ 6 56 900 unités, enregistrant un taux de croissance de 100 % par rapport à 2020. En juillet 2022, 63 366 véhicules électriques hybrides ( HEV) ont été vendus aux États-Unis, enregistrant un taux de baisse de 14,7 % par rapport aux ventes de juillet 2021.

- Au cours de la période de prévision, tous les facteurs ci-dessus devraient avoir un effet important sur le marché examiné.

Aperçu du marché du chlorure de polyvinyle (PVC) en Amérique du Nord

Le marché nord-américain du polychlorure de vinyle est consolidé parmi les cinq principaux acteurs. Les plus grandes entreprises se sont concentrées sur la fourniture de meilleurs matériaux pour diverses industries utilisatrices finales. Les principaux fabricants (sans ordre particulier) de PVC nord-américains sont Formosa Plastics Corporation, Shin-Etsu Chemical Co. Ltd., Occidental Petroleum Corporation, Orbia (Mexichem SAB de CV) et Westlake Corporation.

Leaders du marché du chlorure de polyvinyle (PVC) en Amérique du Nord

-

Formosa Plastics Corporation

-

Shin-Etsu Chemical Co., Ltd.

-

Orbia (Mexichem SAB de CV)

-

Occidental Petroleum Corporation

-

Westlake Corporation

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du chlorure de polyvinyle (PVC) en Amérique du Nord

- Décembre 2022 Wavin, une division de la société Bâtiment et Infrastructure d'Orbia, a lancé un portefeuille de solutions d'eau potable d'origine biologique pour fournir aux services publics de l'eau et aux entrepreneurs en infrastructures une gamme de produits durables de pointe. Les nouveaux produits de Wavin sont fabriqués avec un PVC biosourcé qui remplace l'éthylène par un bioéthylène alternatif dérivé d'un flux de déchets de biomasse et utilise de l'huile végétale.

- Août 2022 Aurora Plastics a étendu ses opérations situées à Streetsboro, Ohio. Avec plus de 100 millions de livres de capacité supplémentaire, l'expansion permettra à l'entreprise d'augmenter ses capacités de mélange thermoplastique en PVC rigide, en alliages de PVC rigide et en CPVC.

Rapport sur le marché du chlorure de polyvinyle (PVC) en Amérique du Nord – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Application croissante dans les secteurs de la santé et des dispositifs médicaux

4.1.2 Demande croissante du secteur de la construction

4.2 Contraintes

4.2.1 Impact dangereux sur les humains et l'environnement

4.2.2 Autres contraintes

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

4.5 Tendances import-export

5. SEGMENTATION DU MARCHÉ (taille du marché en valeur et en volume)

5.1 type de produit

5.1.1 PVC rigide

5.1.1.1 PVC rigide transparent

5.1.1.2 PVC rigide non transparent

5.1.2 PVC souple

5.1.2.1 PVC souple transparent

5.1.2.2 PVC souple non transparent

5.1.3 PVC à faible émission de fumée

5.1.4 PVC chloré

5.2 Application

5.2.1 Tuyaux et raccords

5.2.2 Films et Feuilles

5.2.3 Fils et câbles

5.2.4 Bouteilles

5.2.5 Profils, tuyaux et tubes

5.2.6 Autres applications

5.3 Industrie des utilisateurs finaux

5.3.1 Soins de santé

5.3.2 Automobile

5.3.3 Électrique et électronique

5.3.4 Emballage

5.3.5 Chaussure

5.3.6 Bâtiment et construction

5.3.7 Autres industries d'utilisateurs finaux

5.4 Géographie

5.4.1 États-Unis

5.4.2 Canada

5.4.3 Mexique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Analyse des parts de marché

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 Amco Polymers

6.4.2 Aurora Plastics LLC (Nautic Partners, LLC.)

6.4.3 Formosa Plastics Corporation

6.4.4 Ineos

6.4.5 LG Chem

6.4.6 Occidental Petroleum Corporation

6.4.7 Orbia (Mexichem SAB de CV )

6.4.8 SABIC

6.4.9 Shin-Etsu Chemical Co. Ltd.

6.4.10 Westlake Corporation

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Recyclage du PVC

7.2 Accélérer l’utilisation des véhicules électriques

Segmentation de lindustrie du chlorure de polyvinyle (PVC) en Amérique du Nord

Le chlorure de polyvinyle est solide et léger, résistant aux intempéries, à la pourriture, à la corrosion chimique et à l'abrasion, polyvalent et facile à utiliser, car il peut être coupé, façonné, soudé et assemblé dans n'importe quel style. Le marché nord-américain du polychlorure de vinyle (PVC) est segmenté par type de produit (PVC rigide, PVC flexible, PVC à faible émission de fumée et PVC chloré), par application (tuyaux et raccords, films et feuilles, fils et câbles, bouteilles, profilés, tuyaux). et tubes, et autres applications), l'industrie de l'utilisateur final (bâtiment et construction, automobile, électricité et électronique, emballage, chaussure, soins de santé et autres industries d'utilisateur final) et la géographie (États-Unis, Canada et Mexique). Le rapport propose également la taille et les prévisions des marchés pour trois pays de la région. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (tonnes).

| type de produit | ||||||

| ||||||

| ||||||

| ||||||

|

| Application | ||

| ||

| ||

| ||

| ||

| ||

|

| Industrie des utilisateurs finaux | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

|

FAQ sur les études de marché sur le chlorure de polyvinyle (PVC) en Amérique du Nord

Quelle est la taille du marché du chlorure de polyvinyle en Amérique du Nord ?

La taille du marché nord-américain du chlorure de polyvinyle devrait atteindre 6,08 millions de tonnes en 2024 et croître à un TCAC supérieur à 5,5 % pour atteindre 7,95 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché du chlorure de polyvinyle en Amérique du Nord ?

En 2024, la taille du marché nord-américain du chlorure de polyvinyle devrait atteindre 6,08 millions de tonnes.

Qui sont les principaux acteurs du marché nord-américain du chlorure de polyvinyle ?

Formosa Plastics Corporation, Shin-Etsu Chemical Co., Ltd., Orbia (Mexichem SAB de CV), Occidental Petroleum Corporation, Westlake Corporation sont les principales sociétés opérant sur le marché nord-américain du chlorure de polyvinyle (PVC).

Quelles années couvre ce marché du chlorure de polyvinyle en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain du chlorure de polyvinyle était estimée à 5,76 millions de tonnes. Le rapport couvre la taille historique du marché du chlorure de polyvinyle en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du chlorure de polyvinyle en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie du PVC en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du PVC en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du PVC en Amérique du Nord comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.