Analyse du marché des canalisations de pétrole et de gaz en Amérique du Nord

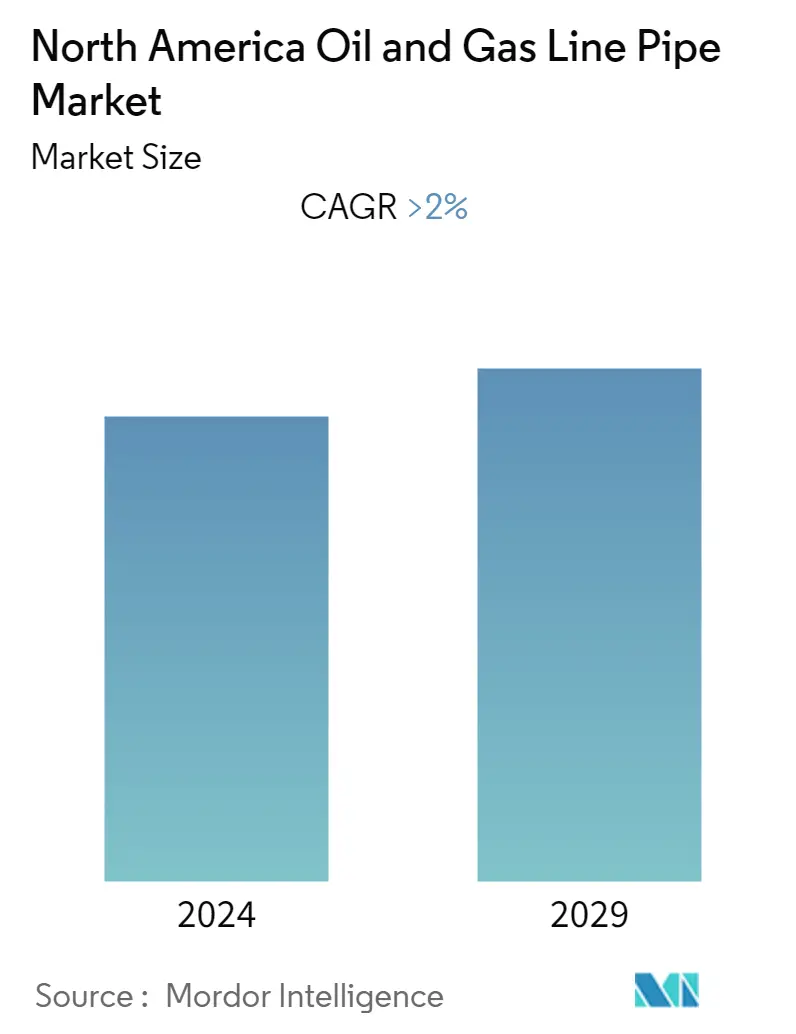

Le marché des canalisations de pétrole et de gaz en Amérique du Nord devrait croître à un TCAC de plus de 2 % au cours de la période de prévision 2020-2025. Des facteurs tels que laugmentation des activités dexploration et laccent mis sur le développement de nouveaux gisements de pétrole et de gaz sont attendus. pour contribuer à stimuler le marché des conduites de pétrole et de gaz. En outre, laugmentation des activités offshore, telles que la production et le développement en eaux profondes et ultra-profondes, stimule également le marché des oléoducs et des gazoducs. Cependant, la transition mondiale vers des sources renouvelables pour la production délectricité constitue une menace énorme pour la demande de pétrole et de gaz, ce qui constituera probablement un défi majeur pour la croissance de linstallation de conduites de pétrole et de gaz dans les années à venir.

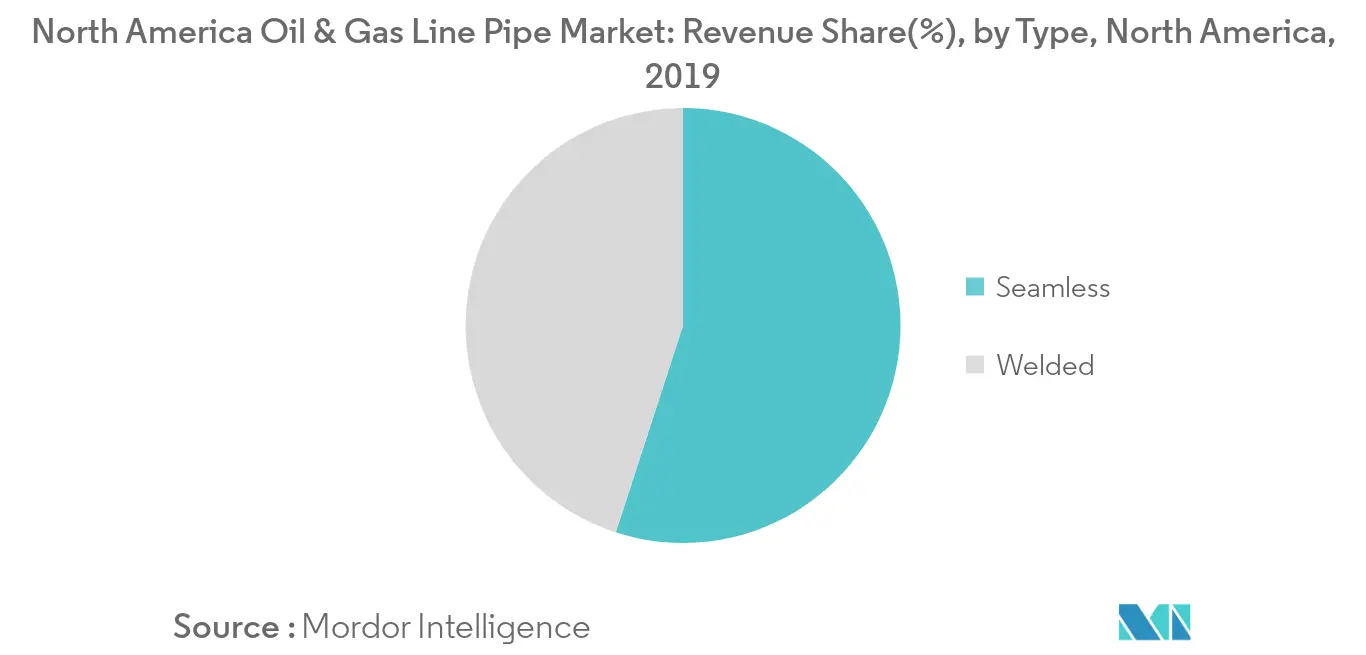

- Le segment des types sans soudure devrait connaître une demande importante au cours de la période de prévision, en raison du nombre davantages par rapport aux autres types.

- Laugmentation des projets dexploration et de production offshore devrait créer une excellente opportunité pour les acteurs du marché dans les années à venir, car ces projets ouvrent la voie à une croissance accrue de lindustrie des tubes de canalisation.

- Les États-Unis devraient constituer le plus grand marché au cours de la période de prévision, en raison de laugmentation des activités dexploration et de production pétrolières et gazières, qui stimulent la demande pour le marché des tubes de canalisation dans les années à venir.

Tendances du marché des canalisations de pétrole et de gaz en Amérique du Nord

Type sans couture pour témoigner d'une demande importante

- Les tuyaux sans soudure sont souvent fabriqués à l'aide de formes en acier à section ronde (appelées rondes) ou de billettes carrées, qui sont roulées en forme ronde. Les tuyaux sans soudure sont conçus de manière à résister à des conditions de contraintes élevées.

- Ces types de tuyaux sont connus pour leur capacité à résister à la pression plus efficacement que dautres méthodes de fabrication de tuyaux, tout en étant rapides et rentables. Les tuyaux sans soudure sont généralement utilisés dans les conduites de gaz, ainsi que dans les tuyaux transportant des liquides.

- Ils sont également utilisés dans les applications haute pression telles que les raffineries, les vérins hydrauliques, les industries des hydrocarbures et dans les infrastructures pétrolières et gazières. Comparés à d'autres types de canalisations, les canalisations sans soudure ne nécessitent aucune soudure ni joint et sont simplement formées de billettes rondes solides, ce qui ajoute à leur résistance et à d'autres caractéristiques, notamment la résistance à la corrosion.

- En 2017, Tenaris a produit son premier tube sans soudure dans son usine de Bay City, au Texas, après avoir testé l'ensemble du processus de laminage à chaud. L'installation de production est le premier projet greenfield de Tenaris en 60 ans. En mai 2018, Tenaris a démarré avec succès la production dans son usine de tubes sans soudure située à environ 80 miles au sud-ouest de Houston. L'entreprise a investi un total de 1,8 milliard de dollars dans l'usine, située à proximité des gisements de schiste les plus actifs des États-Unis, pour fabriquer des produits OCTG trempés destinés à la production de gaz naturel et de pétrole brut.

- En janvier 2020, Tenaris SA avait finalisé l'acquisition d'IPSCO Tubular Inc, un fabricant américain de tubes en acier, auprès de PAO TMK. Cette acquisition implique que Tenaris devrait devenir le distributeur exclusif des produits OCTG et de canalisations de TML aux États-Unis et au Canada.

- Par conséquent, sur la base des facteurs mentionnés ci-dessus, le segment des types sans soudure devrait connaître une demande importante au cours de la période de prévision.

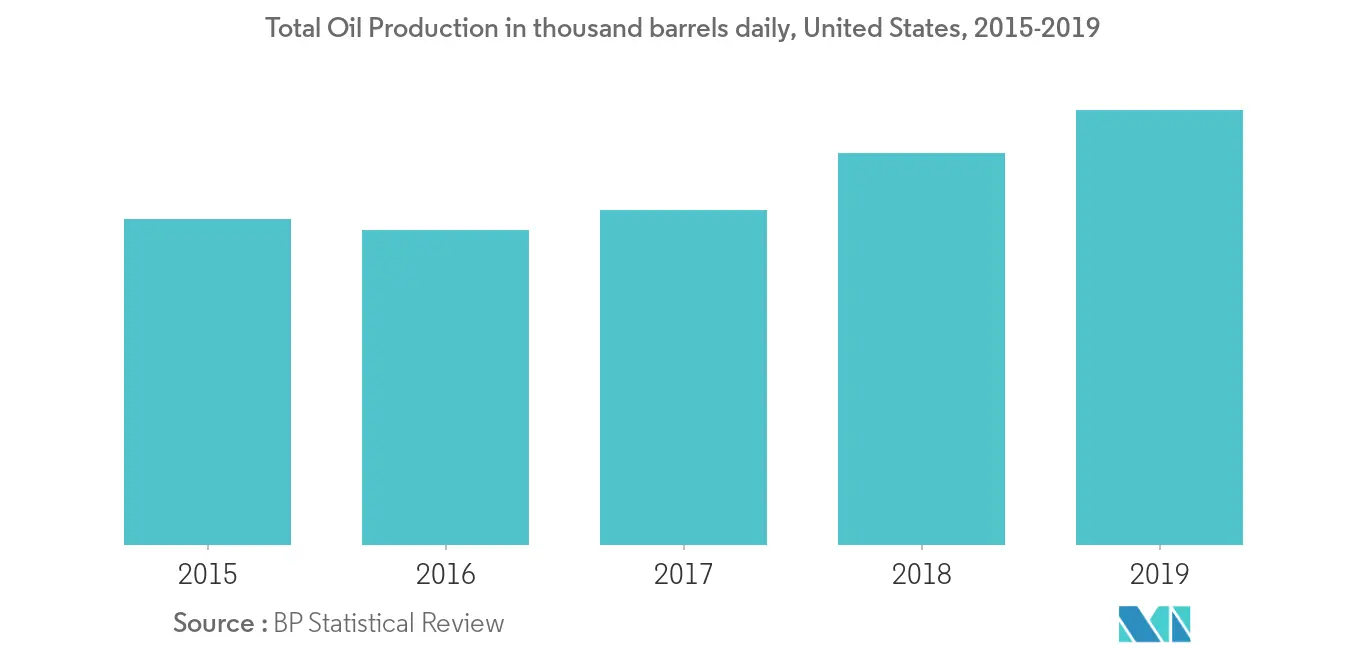

Les États-Unis domineront le marché

- Les États-Unis ont dominé le marché des conduites de pétrole et de gaz en 2019 et devraient également maintenir leur domination dans les années à venir.

- Le pays a connu une augmentation importante de sa production pétrolière et gazière ces dernières années. D'une part mondiale dans la production pétrolière de 9 % en 2010, le pays est devenu le plus grand producteur de pétrole au monde en 2018, avec une part de 16,1 % de la production mondiale de pétrole. En 2019, la part de la production pétrolière du pays a atteint un niveau record de 17,9 %.

- En mars 2017, l'American Line Pipe Producers Association avait annoncé son ferme soutien au mémorandum du président Trump promouvant l'utilisation de tuyaux et d'acier de fabrication américaine dans la construction de pipelines à travers les États-Unis. L'Association dispose de millions de tonnes de capacité aux États-Unis pour accélérer la production, ce qui créerait des milliers d'emplois bien rémunérés dans le secteur des canalisations et les industries connexes.

- En février 2019, la société sidérurgique américaine s'apprête à redémarrer la première usine de tubes de soudure électrique des opérations tubulaires de Lone Star. L'usine Lone Star No. 1 devrait fournir des tuyaux soudés électriquement normalisés sur toute la longueur dans des tailles comprises entre 7 et 16 pieds de diamètre extérieur pour les clients à travers les États-Unis, y compris dans le bassin permien très actif.

- De plus, en avril 2020, Liberty Steel Hartlepool a obtenu des contrats pour la construction de plus de 470 km de canalisations destinées à être utilisées dans des projets d'infrastructures énergétiques offshore et terrestres aux États-Unis et dans les régions de la mer Caspienne. Les commandes concernent des canalisations en acier au carbone, largement utilisées pour le transport du pétrole et du gaz. L'exécution des commandes - pour 470 km (290 miles) de conduites - impliquera la production de conduites d'une longueur totale suffisante pour aller de Hartlepool jusqu'à Londres.

- Par conséquent, sur la base des facteurs mentionnés ci-dessus, les États-Unis devraient avoir un impact positif sur le marché des canalisations de pétrole et de gaz au cours de la période de prévision.

Aperçu du marché des canalisations de pétrole et de gaz en Amérique du Nord

Le marché nord-américain des canalisations de pétrole et de gaz est fragmenté. Parmi les principaux acteurs figurent JFE Steel Corporation, Tenaris SA, Welspun Group, Vallourec SA et Jindal SAW Ltd.

Leaders du marché des canalisations de pétrole et de gaz en Amérique du Nord

JFE Steel Corporation

Tenaris SA

Welspun Group

Vallourec S.A.

Jindal SAW Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des canalisations de pétrole et de gaz en Amérique du Nord

Le rapport sur le marché des canalisations de pétrole et de gaz en Amérique du Nord comprend:.

| Sans couture | |

| Soudé | J'AI VU |

| HSAW | |

| ACRE |

| États-Unis |

| Canada |

| Reste de l'Amérique du Nord |

| Taper | Sans couture | |

| Soudé | J'AI VU | |

| HSAW | ||

| ACRE | ||

| Géographie | États-Unis | |

| Canada | ||

| Reste de l'Amérique du Nord | ||

FAQ sur les études de marché sur les canalisations de pétrole et de gaz en Amérique du Nord

Quelle est la taille actuelle du marché nord-américain des canalisations de pétrole et de gaz ?

Le marché nord-américain des canalisations de pétrole et de gaz devrait enregistrer un TCAC supérieur à 2 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain des canalisations de pétrole et de gaz ?

JFE Steel Corporation, Tenaris SA, Welspun Group, Vallourec S.A., Jindal SAW Ltd. sont les principales sociétés opérant sur le marché nord-américain des canalisations de pétrole et de gaz.

Quelles années couvre ce marché nord-américain des canalisations de pétrole et de gaz ?

Le rapport couvre la taille historique du marché des canalisations de pétrole et de gaz en Amérique du Nord pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des canalisations de pétrole et de gaz en Amérique du Nord pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des canalisations de pétrole et de gaz en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des canalisations de pétrole et de gaz en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des canalisations de pétrole et de gaz en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.