Analyse du marché des canettes métalliques en Amérique du Nord

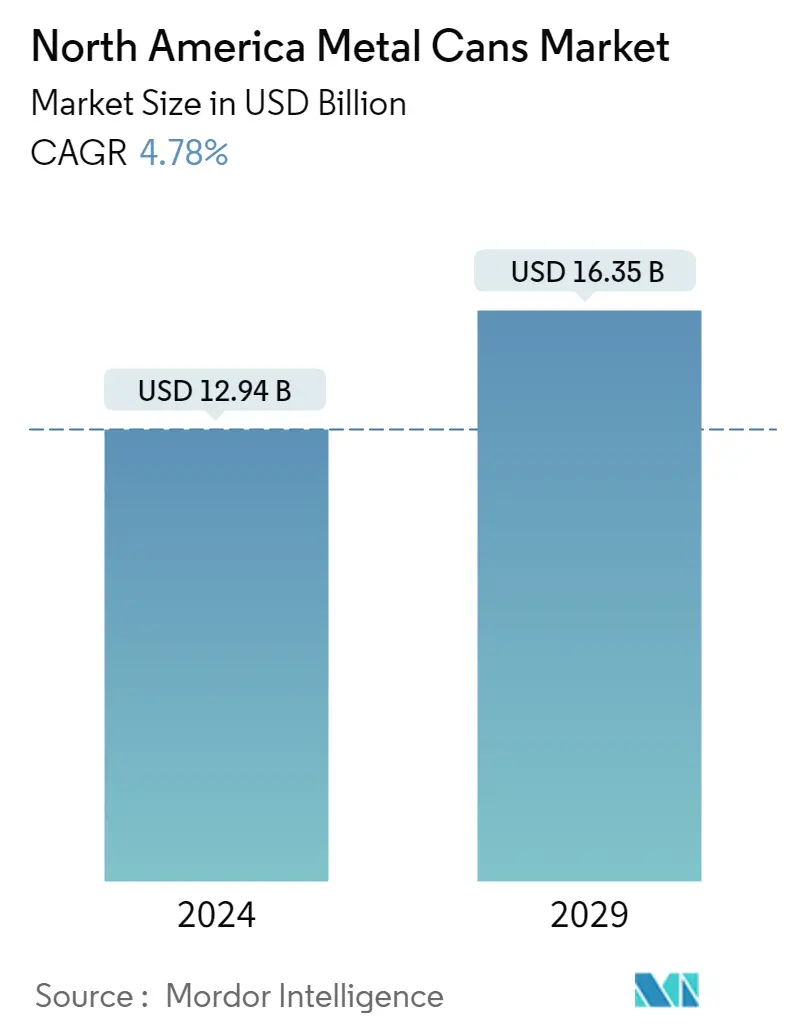

La taille du marché des canettes métalliques en Amérique du Nord est estimée à 12,94 milliards USD en 2024 et devrait atteindre 16,35 milliards USD dici 2029, avec une croissance de 4,78 % au cours de la période de prévision (2024-2029).

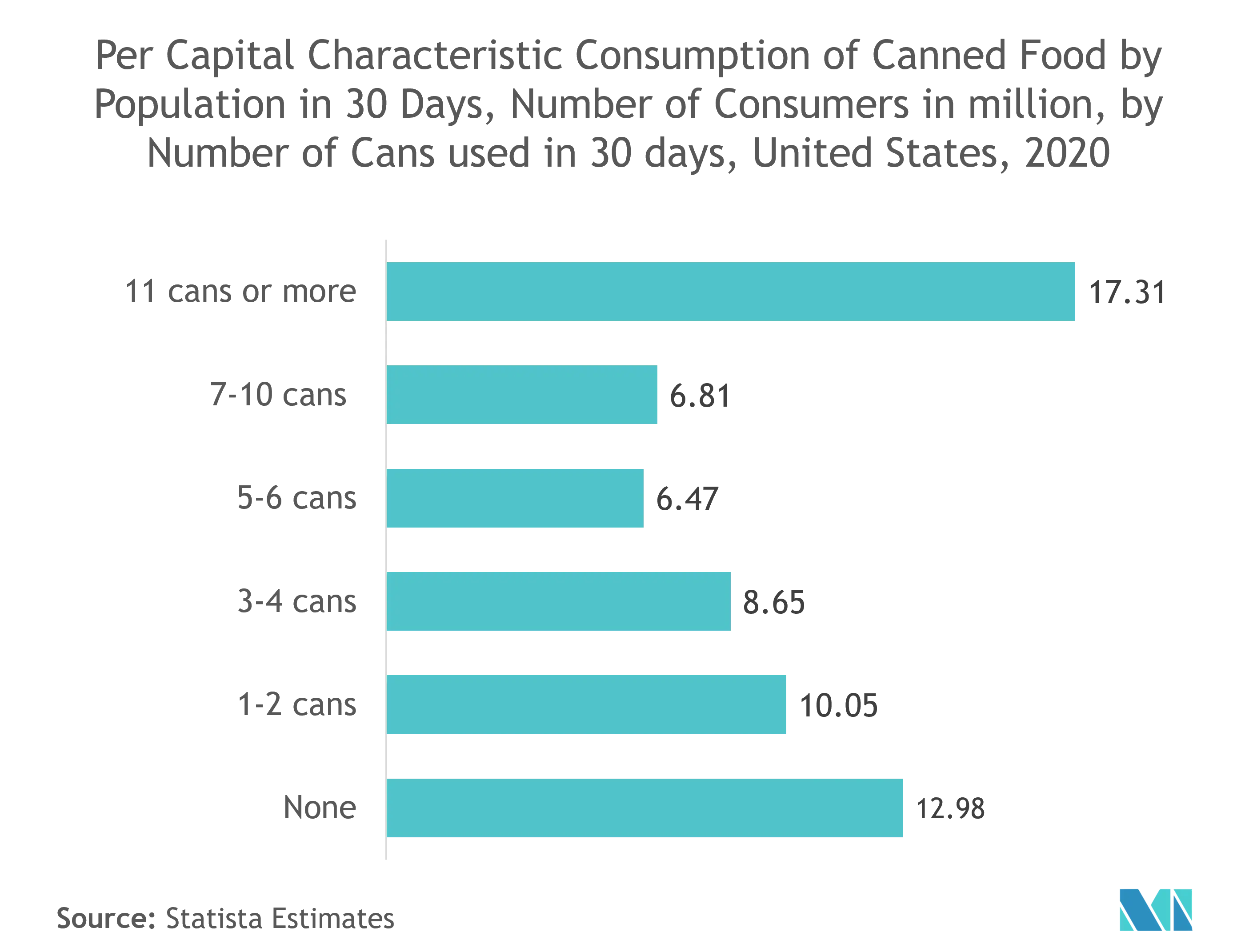

Avec une part importante du marché de lemballage des boîtes métalliques, lindustrie alimentaire et des boissons connaît une demande massive au milieu de la pandémie de COVID-19, car lindustrie relève de ce produit essentiel. Le confinement imposé dans toute la région en raison de la pandémie de COVID-19 a entraîné un changement significatif dans les habitudes de consommation. Il y a eu une demande croissante de produits alimentaires emballés, de viande, de légumes et de fruits.

- Les canettes métalliques constituent l'une des solutions d'emballage idéales pour le mode de vie actif de nombreux consommateurs de la région, et leur commodité figure en tête de liste des avantages. Ceux-ci peuvent être facilement transportés ou transportés vers des festivals, des plages et des événements sportifs et en plein air, alors que le verre est principalement limité en raison de sa fragilité. De plus, la popularité croissante des boissons énergisantes, lintroduction de nouveaux produits ainsi que le prix et la recyclabilité des canettes augmentent la croissance du marché étudié.

- De nombreuses marques lancent de nouvelles boissons énergisantes. Par exemple, en 2020, Coca-Cola Amérique du Nord a dévoilé la toute première boisson énergisante sous la marque Coca-Cola Energy Cherry, une saveur disponible exclusivement aux États-Unis. Leurs homologues sans calories seront disponibles dans tout le pays en 12 onces. canettes élégantes.

- En outre, selon le rapport 2020 de l'Aluminum Association et du Can Manufacturers Institute (CMI), le taux de recyclage de l'aluminium par l'industrie peut représenter 55,9 % aux États-Unis, et le taux de recyclage de l'aluminium par les consommateurs peut représenter 46,1 %. De plus, la valeur du matériel représentait 1 210 USD/tonne.

- Le segment des cosmétiques dans la région stimule également la croissance du marché des boîtes métalliques dans la région, car de nombreux fabricants de cosmétiques et de soins personnels préfèrent les emballages en boîtes métalliques pour leurs produits. Par exemple, selon Happi Magazine, les ventes unitaires des principaux fournisseurs de déodorants tels qu'Unilever, Procter et Gamble, Colgate Palmolive aux États-Unis en 2020 représentaient respectivement 327,04 millions de dollars, 219,79 millions de dollars et 38,49 millions de dollars.

- Lindustrie agroalimentaire, qui représente une part importante du marché de lemballage des canettes métalliques, a connu une demande énorme au milieu de la pandémie de COVID-19, car lindustrie relève de ce produit essentiel. Selon une enquête de 2020 publiée par Store Brands, la consommation de conserves alimentaires à cause de la pandémie de Covid-19 a augmenté de 96 % aux États-Unis. En outre, la consommation de dîners surgelés a également augmenté de 71 %.

Tendances du marché des canettes métalliques en Amérique du Nord

Les boissons devraient représenter une part de marché importante

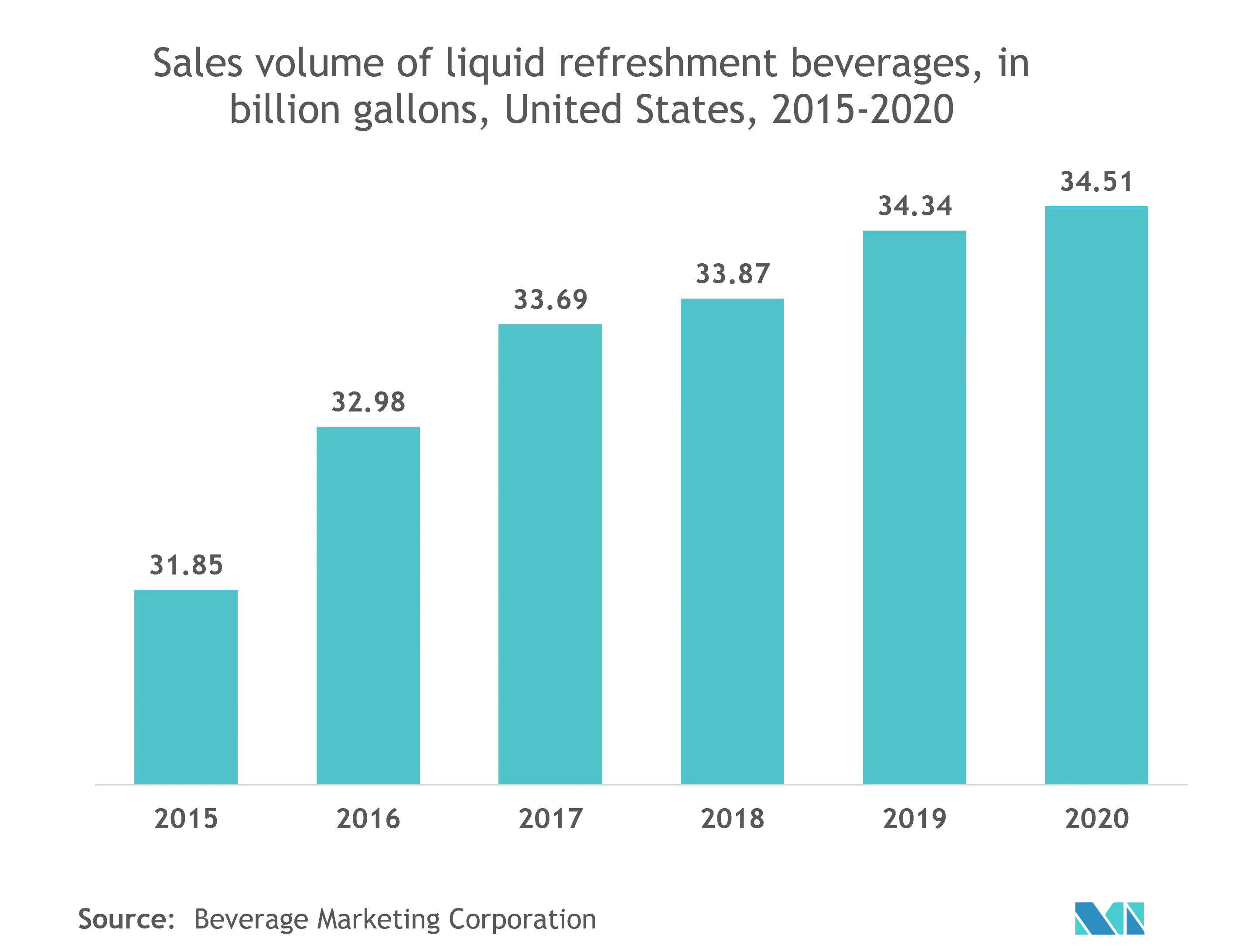

- Les canettes métalliques sont les plus utilisées pour les boissons. La tendance la plus notable en matière de vin en conserve, de cocktails, de boissons gazeuses et de boissons gazeuses est le conditionnement en métal, motivé par le besoin de portabilité en Amérique du Nord. L'utilisation de canettes métalliques dans l'industrie des boissons peut être largement classée en boissons alcoolisées et boissons non alcoolisées en fonction de la nature de la boisson. Les boissons alcoolisées, comme la bière, utilisent depuis toujours des canettes métalliques, tandis que d'autres types d'alcool, comme le vin, traditionnellement servis dans des bouteilles en verre, adoptent de plus en plus des canettes métalliques.

- De plus, les fabricants de canettes de boissons ont réduit le poids en réduisant le calibre requis pour fabriquer les canettes. Les canettes métalliques peuvent supporter la pression de carbonatation nécessaire pour emballer le soda. Les canettes métalliques résistent également à des forces allant jusqu'à 90 livres par pouce carré. Ce facteur fait des canettes le choix privilégié pour lemballage dans lindustrie des boissons.

- Les fabricants de boîtes métalliques augmentent leur capacité de production en Amérique du Nord pour faire face à la perturbation de la chaîne d'approvisionnement due à la pénurie de boîtes métalliques. Le président de Ball Corporation a identifié la demande qui dépassera l'offre jusqu'en 2023. La demande agressive et la croissance des canettes métalliques dans l'industrie des boissons ont suscité de multiples investissements dans le secteur dans la région étudiée.

- Par exemple, en septembre 2021, la société d'emballage Ball Corporation a annoncé un investissement de 290 millions de dollars sur plusieurs années dans une nouvelle usine de conditionnement de boissons en aluminium à Las Vegas. Lusine devrait créer une gamme de tailles de canettes. Lusine devrait commencer sa production fin 2022 et créera 180 emplois dans le secteur manufacturier lorsquelle sera pleinement opérationnelle.

- En outre, Ardagh Group a annoncé en octobre 2020 que les deux nouvelles boissons à grande vitesse pourraient fabriquer des lignes dans son usine de production du Mississippi. La société a annoncé que l'investissement visait à répondre à la production de sa ligne brevetée au design élégant pour diverses boissons, notamment les boissons gazeuses, la bière, les boissons énergisantes et le thé.

Les États-Unis représentent la plus grande part

- De nombreuses entreprises sur le marché ajoutent de nouvelles lignes aux usines existantes et améliorent leur productivité en raison des problèmes de pénurie de canettes dus à la pandémie. Par exemple, en septembre 2020, Ball Corporation a annoncé quelle ouvrirait une usine de conditionnement de boissons en aluminium à Pittston, en Pennsylvanie, dici la mi-2021 pour desservir le marché nord-américain alors que la consommation à domicile augmente en raison de la pandémie. La société prévoyait initialement une expansion de sa production de 6 milliards de canettes d'ici 2021. Ball Corporation espère ouvrir deux nouvelles usines et ajouter deux lignes de production aux installations américaines d'ici la fin de 2021.

- De nombreux restaurants et bars ont été fermés à cause de la pandémie, ce qui a entraîné une augmentation significative des ventes de boissons alcoolisées en conserve. En outre, de nombreux fabricants de boissons ont transformé leurs produits en canettes, ce qui a mis à rude épreuve la chaîne dapprovisionnement des canettes en aluminium. Pour répondre à la demande de canettes, de nombreux fabricants ont ouvert des installations pour répondre à cette demande toujours croissante.

- Par exemple, en janvier 2021, Crown Holdings a investi dans deux nouvelles usines de canettes de boissons à Henry Country, en Virginie, et dans lÉtat de Minas Gerais, dans le sud-est du Brésil. L'usine de Virginie fournira des canettes de boissons pour servir diverses catégories, notamment l'eau gazeuse, les boissons énergisantes, les boissons gazeuses, le thé, les boissons fonctionnelles, les boissons gazeuses, la bière et les cocktails. L'entreprise étend son réseau d'approvisionnement nord-américain avec cette usine pour répondre au marché en pleine croissance des canettes de boissons standard et spécialisées.

- De plus, en avril 2021, Crown Holding a dévoilé son projet de construire sa troisième nouvelle usine de production de canettes de boissons aux États-Unis. L'usine produira des canettes pour eaux gazeuses, boissons énergisantes, boissons gazeuses, boissons fonctionnelles, bières, entre autres boissons.

- Les fabricants de canettes de boisson et les producteurs de feuilles de canettes en aluminium membres du Can Manufacturers Institute (CMI) s'engagent à atteindre des objectifs ambitieux en matière de taux de recyclage aux États-Unis, notamment un taux de recyclage de 70 % d'ici 2030. Ces nouveaux objectifs amélioreront la circularité de la canette de boisson en aluminium tout en démontrant aux boissons aux entreprises et aux consommateurs l'engagement de l'industrie à garantir que les boissons en aluminium restent l'emballage le plus durable du marché.

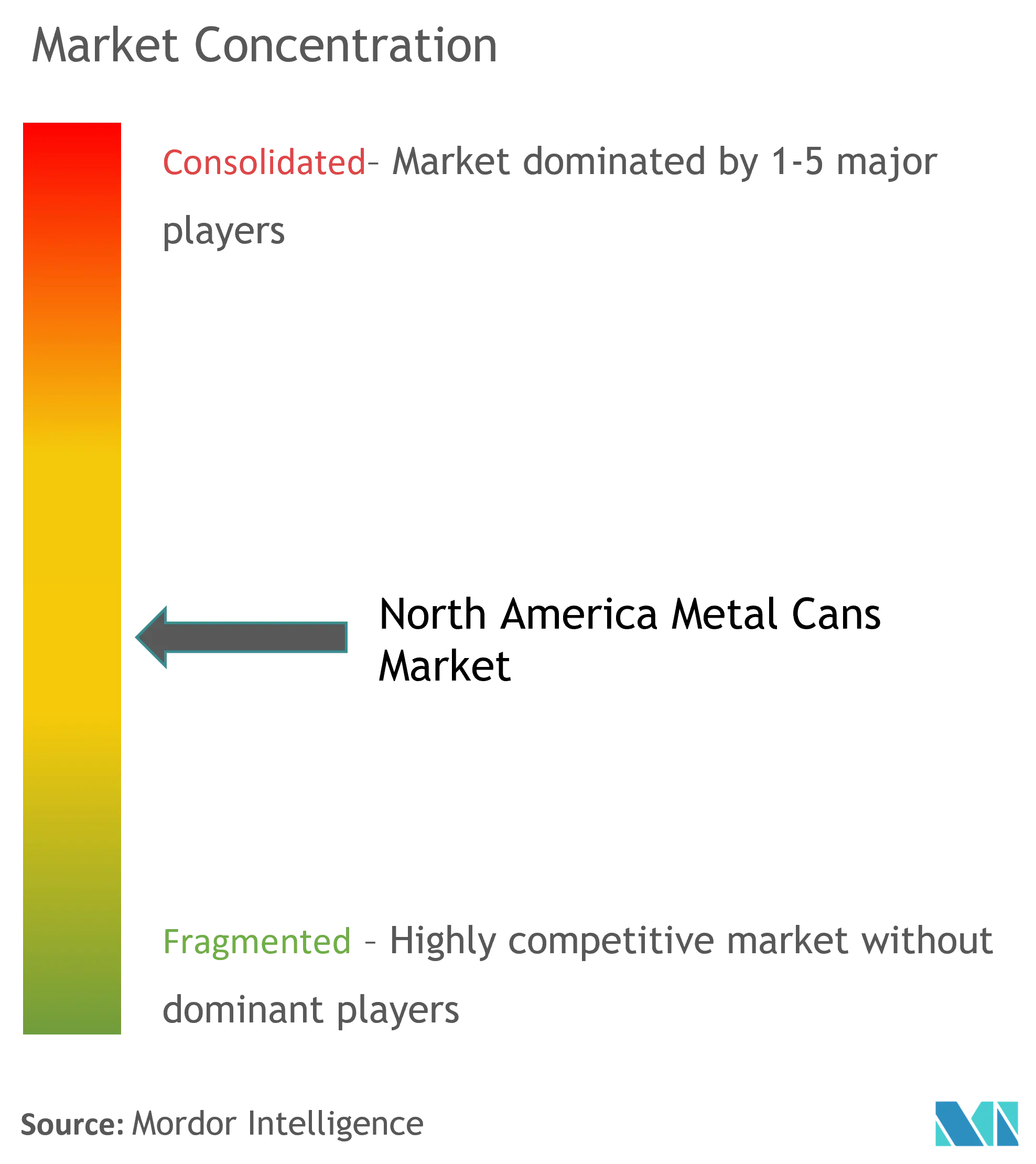

Aperçu du marché des boîtes métalliques en Amérique du Nord

Le marché des canettes métalliques en Amérique du Nord est modérément compétitif. Les principaux acteurs détenant une part importante du marché élargissent leur clientèle dans diverses régions. En outre, de nombreuses entreprises mettent en place des initiatives stratégiques et collaboratives avec plusieurs entreprises pour augmenter leur part de marché et leur rentabilité. Certains des développements récents sur le marché sont:.

- Mars 2021 - Ball Corporation, en collaboration avec la société partenaire Damm, l'une des principales sociétés de boissons en Espagne, a présenté les canettes en aluminium d'ASI (The aluminium stewardship initiative) pour le stockage et l'emballage de la bière en Amérique du Nord. Cela devrait augmenter les performances commerciales de lentreprise.

- Février 2021 – Le groupe Ardagh a accepté de fusionner son activité d'emballage métallique avec Gores Holdings V, créant ainsi une société cotée en bourse. L'accord verra Gores Holdings V, une société d'acquisition à vocation unique, fusionner avec la division d'emballage métallique d'Ardagh pour former la nouvelle société Ardagh Metal. Ardagh conservera une participation de 80 % dans AMP et recevra jusqu'à 3,4 milliards de dollars en espèces une fois la transaction finalisée. L'accord comprend jusqu'à 525 millions de dollars en espèces de Gores Holdings V et 600 millions de dollars dans le cadre d'un placement privé mené par des investisseurs, ainsi qu'environ 2,3 milliards de dollars de nouvelle dette levée par AMP.

Leaders du marché des canettes métalliques en Amérique du Nord

Crown Holdings Inc.

Ball Corporation

Silgan Containers LLC

Mauser Packaging Solutions

Ardagh Group S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des canettes métalliques en Amérique du Nord

- Novembre 2021 – Ardagh Metal Packaging (AMP), une filiale du groupe Ardagh, a acquis Hart Print, fournisseur canadien de canettes imprimées numériques. Hart Print a été créée en 2018 et est basée au Québec, offrant des solutions d'impression numérique flexibles aux clients desservant le marché des boissons.

- Octobre 2021 - Ball Metalpack, un fabricant nord-américain de boîtes de conserve en acier pour produits alimentaires et ménagers, a ajouté une nouvelle ligne de production de boîtes alimentaires en deux parties dans son usine de fabrication de Milwaukee.

Segmentation de lindustrie des boîtes métalliques en Amérique du Nord

La canette métallique est un contenant destiné à la distribution ou au stockage de marchandises. Il est composé de métal mince, propulsé en grande partie par son utilisation croissante dans les emballages alimentaires et de boissons. Le marché étudié est segmenté en fonction du matériau utilisé, tel que laluminium et lacier, parmi différents secteurs verticaux dutilisateurs finaux dans la région étudiée. Létude inclut également limpact du COVID-19 sur le marché.

| Aluminium |

| Acier |

| Nourriture |

| Boisson |

| Médicaments |

| Cosmétique et soins personnels |

| Autres secteurs verticaux des utilisateurs finaux |

| États-Unis |

| Canada |

| Par type de matériau | Aluminium |

| Acier | |

| Par utilisateur final vertical | Nourriture |

| Boisson | |

| Médicaments | |

| Cosmétique et soins personnels | |

| Autres secteurs verticaux des utilisateurs finaux | |

| Par pays | États-Unis |

| Canada |

FAQ sur les études de marché sur les boîtes métalliques en Amérique du Nord

Quelle est la taille du marché des boîtes métalliques en Amérique du Nord ?

La taille du marché des canettes métalliques en Amérique du Nord devrait atteindre 12,94 milliards USD en 2024 et croître à un TCAC de 4,78 % pour atteindre 16,35 milliards USD dici 2029.

Quelle est la taille actuelle du marché des boîtes métalliques en Amérique du Nord ?

En 2024, la taille du marché nord-américain des boîtes métalliques devrait atteindre 12,94 milliards USD.

Qui sont les principaux acteurs du marché des canettes métalliques en Amérique du Nord ?

Crown Holdings Inc., Ball Corporation, Silgan Containers LLC, Mauser Packaging Solutions, Ardagh Group S.A. sont les principales sociétés opérant sur le marché des boîtes métalliques en Amérique du Nord.

Quelles années couvre ce marché des boîtes métalliques en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain des canettes métalliques était estimée à 12,35 milliards de dollars. Le rapport couvre la taille historique du marché des boîtes métalliques en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des boîtes métalliques en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des boîtes métalliques en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des boîtes métalliques en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des boîtes métalliques en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.