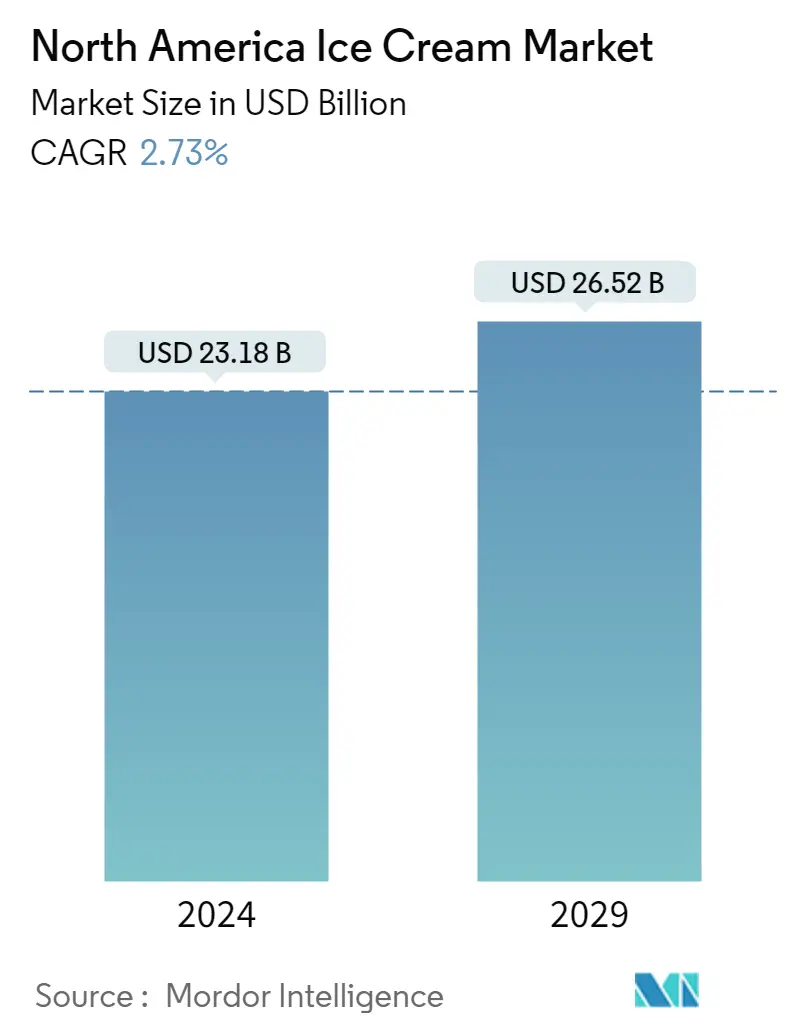

Taille du marché de la crème glacée en Amérique du Nord

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 23.18 milliards de dollars |

|

|

Taille du Marché (2029) | USD 26.52 milliards de dollars |

|

|

Concentration du marché | Faible |

|

|

Plus grande part par canal de distribution | Hors commerce |

|

|

TCAC(2024 - 2029) | 2.73 % |

|

|

La plus grande part par pays | États-Unis |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la crème glacée en Amérique du Nord

La taille du marché de la crème glacée en Amérique du Nord est estimée à 23,18 milliards USD en 2024 et devrait atteindre 26,52 milliards USD dici 2029, avec un TCAC de 2,73 % au cours de la période de prévision (2024-2029).

La demande croissante dexpériences dachat en direct parmi les consommateurs stimule le commerce de détail

- Le canal de distribution de la région nord-américaine est divisé en chambres de vente au détail dans le commerce et hors commerce. Le segment hors commerce a connu une croissance de 2,4 % en 2022 par rapport à l'année précédente, 2021. La croissance des canaux hors commerce est liée à la facilité de magasinage qu'ils offrent à leurs consommateurs. Les supermarchés et les hypermarchés proposent des glaces à des prix différents, allant de 4,84 USD à plus de 140 USD. La disponibilité aisée de glaces à différents prix augmente également le pouvoir d'achat des consommateurs. En outre, compte tenu de la demande croissante de glaces et d'options d'achat pratiques parmi les consommateurs, la valeur au détail du segment de vente au détail hors commerce du secteur des canaux de distribution devrait croître de 4,01 % en 2025.

- Après lépidémie de COVID-19, les consommateurs ont commencé à préférer la consommation à lextérieur. En conséquence, la demande pour le segment des chaînes alimentaires et des détaillants de services alimentaires a augmenté de 2,4 % en 2022. Certaines des chaînes de services alimentaires de crème glacée les plus célèbres de la région nord-américaine sont Baskin-Robbins, Ben et Jerry, etc. les détaillants proposent des glaces de différentes saveurs, dont le chocolat, la vanille et la fraise, entre autres.

- En Amérique du Nord, les secteurs de la vente au détail en ligne ont également connu une croissance de leur valeur au détail de 2,56 % en 2022. Ces détaillants en ligne proposent une large gamme de produits avec des ingrédients, des marques, des saveurs variés, etc. faire du shopping en leur proposant des offres variées. En recherchant des options d'achat rapide de crème glacée, la valeur de consommation de la crème glacée a augmenté de 5,48 % par rapport à l'année précédente, 2020.

Forte disponibilité de diverses saveurs associée à un marché de vente au détail bien pénétré, marché en croissance

- Lindustrie de la crème glacée dans la région nord-américaine a connu une croissance de 2,40 % en 2022 par rapport à 2021. Elle devrait croître avec la disponibilité croissante dune variété de saveurs dans ce segment. Afin de captiver l'attention des consommateurs, les fabricants vendent des glaces sous différents formats, notamment des glaces faibles en gras et sans matières grasses. Cela a conduit à un intérêt accru pour les produits à base de crème glacée, les gens cherchant à maintenir une alimentation saine. En réponse à la demande de produits à base de crème glacée, lindustrie de la crème glacée devrait croître de 3,2 % en 2024.

- En Amérique du Nord, les États-Unis dominent lindustrie de la crème glacée. En 2022, les États-Unis détenaient une part de 70,08 %. En janvier 2023, il y avait 150174 magasins de proximité en activité aux États-Unis, ce qui représente une augmentation de 1,5 % par rapport au nombre de magasins de 2022. Cela aide les consommateurs à acheter des produits de crème glacée.

- Le Canada détenait une part de 18,85 %. Le Texas compte le plus grand nombre de magasins de proximité, avec 16018 magasins, suivi par la Californie, avec 12000 magasins. Certains des magasins célèbres de la région nord-américaine sont Walmart, Amazon, Kroger et Target, entre autres. Ces magasins proposent une grande variété de produits de crème glacée sur le marché.

- Le Mexique détenait une part de 51,02 %. En 2020, il y avait 33 chaînes de supermarchés, avec 3227 magasins, 2365 grands magasins et 53793 magasins spécialisés dans tout le pays. Environ 50 % du marché de détail est couvert par des établissements informels, tels que des vendeurs ambulants et des marchés publics ouverts. Des produits de crème glacée sont également disponibles à des prix variés (bas, moyen et élevé). Le prix de vente de base du lait emballé est de 1,72 USD, pouvant atteindre 50,5 USD. La disponibilité de ces produits à des prix variés favorise le pouvoir dachat de la population.

Tendances du marché de la crème glacée en Amérique du Nord

- Laugmentation du nombre de livres de lait par vache, couplée à laugmentation des exportations de produits laitiers, stimule la production laitière en Amérique du Nord.

Aperçu du marché de la crème glacée en Amérique du Nord

Le marché nord-américain de la crème glacée est fragmenté, les cinq plus grandes entreprises occupant 32,72 %. Les principaux acteurs de ce marché sont Blue Bell Creameries LP, Froneri International Limited, Tillamook CCA, Unilever PLC et Wells Enterprises Inc. (triés par ordre alphabétique).

Leaders du marché de la crème glacée en Amérique du Nord

Blue Bell Creameries LP

Froneri International Limited

Tillamook CCA

Unilever PLC

Wells Enterprises Inc.

Other important companies include Agropur Dairy Cooperative, Arla Foods amba, Chapman's, Prairie Farms Dairy Inc., Turkey Hill Dairy, Yasso Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la crème glacée en Amérique du Nord

- Octobre 2022 Unilever s'associe à ASAP pour la livraison de ses produits de glaces. Conformément au partenariat, ASAP livrera également des glaces et des friandises depuis la vitrine virtuelle d'Unilever, The Ice Cream Shop.

- Octobre 2022 La gamme Street de Blue Ribbon a lancé trois nouveaux pots de deux litres, chacun proposant deux saveurs. La gamme comprend du chocolat, du caramel hokey pokey et du caramel velouté.

- Septembre 2022 Blue Bell lance une nouvelle saveur de crème glacée Brownie au caramel salé. La saveur est une glace crémeuse à la vanille combinée à de succulents brownies au chocolat et un tourbillon de caramel salé.

Rapport sur le marché de la crème glacée en Amérique du Nord – Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

OFFRES DE RAPPORT

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Consommation par habitant

2.2. Production de matières premières/produits de base

2.2.1. Lait

2.3. Cadre réglementaire

2.3.1. Canada

2.3.2. Mexique

2.3.3. États-Unis

2.4. Analyse de la chaîne de valeur et des canaux de distribution

3. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

3.1. Canal de distribution

3.1.1. Hors commerce

3.1.1.1. Par sous-canaux de distribution

3.1.1.1.1. Dépanneurs

3.1.1.1.2. Vente au détail en ligne

3.1.1.1.3. Détaillants spécialisés

3.1.1.1.4. Supermarchés et hypermarchés

3.1.1.1.5. Autres (Clubs-entrepôts, stations-service, etc.)

3.1.2. Sur le commerce

3.2. Pays

3.2.1. Canada

3.2.2. Mexique

3.2.3. États-Unis

3.2.4. Reste de l'Amérique du Nord

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

4.4.1. Agropur Dairy Cooperative

4.4.2. Arla Foods amba

4.4.3. Blue Bell Creameries LP

4.4.4. Chapman's

4.4.5. Froneri International Limited

4.4.6. Prairie Farms Dairy Inc.

4.4.7. Tillamook CCA

4.4.8. Turkey Hill Dairy

4.4.9. Unilever PLC

4.4.10. Wells Enterprises Inc.

4.4.11. Yasso Inc.

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE LAITERIE ET DE LAITERIE ALTERNATIVE

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Le cadre des cinq forces de Porter

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Dynamique du marché (DRO)

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- CONSOMMATION PAR HABITANT DE CRÈME GLACÉE, KG, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 2:

- PRODUCTION DE LAIT, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2021

- Figure 3:

- VOLUME DE CRÈME GLACÉE, TONNES MÉTRIQUES, PAR AMÉRIQUE DU NORD, 2017 - 2029

- Figure 4:

- VALEUR DE LA CRÈME GLACÉE, EN USD, PAR AMÉRIQUE DU NORD, 2017 - 2029

- Figure 5:

- VOLUME DU MARCHÉ DES DESSERTS LAITIERS PAR CANAL DE DISTRIBUTION, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 6:

- VALEUR DU MARCHÉ DES DESSERTS LAITIERS PAR CANAL DE DISTRIBUTION, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 7:

- PART EN VOLUME DU MARCHÉ DES DESSERTS LAITIERS, PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 8:

- PART EN VALEUR DU MARCHÉ DES DESSERTS LAITIERS, PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 9:

- VOLUME DU MARCHÉ DES DESSERTS LAITIERS PAR SOUS-CANAUX DE DISTRIBUTION, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 10:

- VALEUR DU MARCHÉ DES DESSERTS LAITIERS PAR SOUS-CANAUX DE DISTRIBUTION, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 11:

- PART EN VOLUME DU MARCHÉ DES DESSERTS LAITIERS, PAR SOUS-CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 12:

- PART EN VALEUR DU MARCHÉ DES DESSERTS LAITIERS, PAR SOUS-CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 13:

- VOLUME DU MARCHÉ LAITIER VENDU VIA LES DÉPANNEURS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 14:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA LES MAGASINS DE DÉPANNERIE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 15:

- VOLUME DU MARCHÉ LAITIER VENDU VIA DÉTAIL EN LIGNE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 16:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA LE DÉTAIL EN LIGNE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 17:

- VOLUME DU MARCHÉ LAITIER VENDU VIA DES DÉTAILLANTS SPÉCIALISÉS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 18:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA DES DÉTAILLANTS SPÉCIALISÉS, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 19:

- VOLUME DU MARCHÉ LAITIER VENDU VIA LES SUPERMARCHÉS ET HYPERMARCHÉS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 20:

- VALEUR DU MARCHÉ LAITIER VENDU VIA LES SUPERMARCHÉS ET HYPERMARCHÉS, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 21:

- VOLUME DU MARCHÉ LAITIER VENDU VIA D'AUTRES (CLUBS D'ENTREPÔTS, STATIONS-SERVICE, ETC.), TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 22:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA D'AUTRES (CLUBS D'ENTREPÔTS, STATIONS-SERVICE, ETC.), USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 23:

- VOLUME DU MARCHÉ LAITIER VENDU VIA LE COMMERCE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 24:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA LE COMMERCE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 25:

- VOLUME DU MARCHÉ LAITIER PAR CATÉGORIE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 26:

- VALEUR DU MARCHÉ LAITIER PAR CATÉGORIE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 27:

- PART EN VOLUME DU MARCHÉ DES DESSERTS LAITIERS, PAR PAYS, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 28:

- PART EN VALEUR DU MARCHÉ DES DESSERTS LAITIERS, PAR PAYS, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 29:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, CANADA, 2017 - 2029

- Figure 30:

- VALEUR DU MARCHÉ LAITIER, USD, CANADA, 2017 - 2029

- Figure 31:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, MEXIQUE, 2017 - 2029

- Figure 32:

- VALEUR DU MARCHÉ LAITIER, USD, MEXIQUE, 2017 - 2029

- Figure 33:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 34:

- VALEUR DU MARCHÉ LAITIER, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 35:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, RESTE DE L'AMÉRIQUE DU NORD, 2017 - 2029

- Figure 36:

- VALEUR DU MARCHÉ LAITIER, USD, RESTE DE L'AMÉRIQUE DU NORD, 2017 - 2029

- Figure 37:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE DÉPLACEMENTS STRATÉGIQUES, COMPTE, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 38:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 39:

- PART EN VALEUR DES ACTEURS MAJEURS, %, AMÉRIQUE DU NORD, 2022

Segmentation de lindustrie de la crème glacée en Amérique du Nord

Off-Trade et On-Trade sont couverts en tant que segments par canal de distribution. Le Canada, le Mexique et les États-Unis sont couverts en segments par pays.

- Le canal de distribution de la région nord-américaine est divisé en chambres de vente au détail dans le commerce et hors commerce. Le segment hors commerce a connu une croissance de 2,4 % en 2022 par rapport à l'année précédente, 2021. La croissance des canaux hors commerce est liée à la facilité de magasinage qu'ils offrent à leurs consommateurs. Les supermarchés et les hypermarchés proposent des glaces à des prix différents, allant de 4,84 USD à plus de 140 USD. La disponibilité aisée de glaces à différents prix augmente également le pouvoir d'achat des consommateurs. En outre, compte tenu de la demande croissante de glaces et d'options d'achat pratiques parmi les consommateurs, la valeur au détail du segment de vente au détail hors commerce du secteur des canaux de distribution devrait croître de 4,01 % en 2025.

- Après lépidémie de COVID-19, les consommateurs ont commencé à préférer la consommation à lextérieur. En conséquence, la demande pour le segment des chaînes alimentaires et des détaillants de services alimentaires a augmenté de 2,4 % en 2022. Certaines des chaînes de services alimentaires de crème glacée les plus célèbres de la région nord-américaine sont Baskin-Robbins, Ben et Jerry, etc. les détaillants proposent des glaces de différentes saveurs, dont le chocolat, la vanille et la fraise, entre autres.

- En Amérique du Nord, les secteurs de la vente au détail en ligne ont également connu une croissance de leur valeur au détail de 2,56 % en 2022. Ces détaillants en ligne proposent une large gamme de produits avec des ingrédients, des marques, des saveurs variés, etc. faire du shopping en leur proposant des offres variées. En recherchant des options d'achat rapide de crème glacée, la valeur de consommation de la crème glacée a augmenté de 5,48 % par rapport à l'année précédente, 2020.

| Canal de distribution | |||||||||

| |||||||||

| Sur le commerce |

| Pays | |

| Canada | |

| Mexique | |

| États-Unis | |

| Reste de l'Amérique du Nord |

Définition du marché

- Beurre - Le beurre est une émulsion solide jaune à blanche de globules gras, d'eau et de sels inorganiques produite en barattant la crème du lait de vache.

- Laitier - Les produits laitiers comprennent le lait et tous les aliments à base de lait, notamment le beurre, le fromage, la crème glacée, le yaourt et le lait concentré et en poudre.

- Desserts glacés - Dessert laitier glacé désigne et inclut les produits contenant du lait ou de la crème et d'autres ingrédients congelés ou semi-congelés avant consommation, tels que le lait glacé ou le sorbet, y compris les desserts laitiers glacés destinés à des fins diététiques spéciales, et le sorbet.

- Boissons au lait aigre - Le lait aigre est du lait épais et caillé, au goût aigre, obtenu à partir de la fermentation du lait. Les boissons au lait aigre telles que le kéfir, le laban et le babeurre ont été prises en compte dans l'étude.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables requises pour les prévisions de marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon différents niveaux et fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement