Analyse du marché de la gélatine en Amérique du Nord

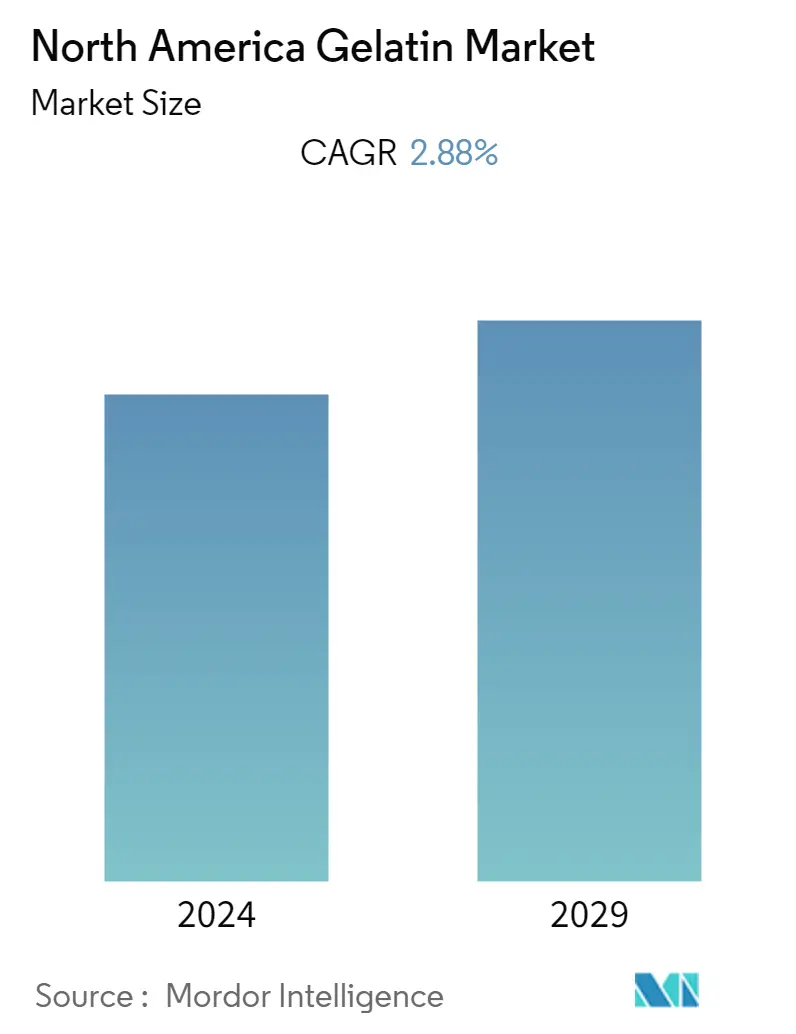

Le marché de la gélatine en Amérique du Nord devrait passer de 205,79 millions de dollars en 2023 à 237,14 millions de dollars dici 2028, avec un TCAC de 2,88 % au cours de la période de prévision (2023-2028).

- Le marché de la gélatine en Amérique du Nord est en forte croissance en raison de son application dans les aliments, les boissons et les produits de soins personnels. La gélatine est une protéine qui contribue à favoriser la santé de la peau, des articulations, des cheveux, des ongles et des intestins. Il fournit également des acides aminés essentiels, les éléments constitutifs des protéines, qui peuvent apporter de puissants bienfaits pour la santé.

- Les protéines et les acides aminés contenus dans la gélatine peuvent aider le corps à produire plus de collagène, un élément essentiel dune peau saine. À mesure que les gens vieillissent, leurs niveaux naturels de collagène diminuent, ce qui peut entraîner une perte délasticité de la peau et lapparition de rides. Par conséquent, alors que la population nord-américaine prend grand soin de sa santé personnelle, de sa peau et de ses cheveux, la consommation de produits de soins personnels contenant de la gélatine est en augmentation, ce qui stimule la croissance du marché dans la région.

- De plus, le développement de technologies innovantes qui soutiennent et raccourcissent le processus de fabrication des produits à base de gélatine incite davantage les fabricants à choisir celle-ci comme ingrédient majeur dans leurs processus.

- Par exemple, en décembre 2022, Darling Ingredients Inc., leader mondial de la transformation des déchets alimentaires en produits durables et producteur d'énergie renouvelable, a annoncé que l'Office américain des brevets et des marques (USPTO) avait accordé le brevet américain n° 11490634 à sa marque de santé. Rousselot, obtenant la propriété intellectuelle de Rousselot pour SiMoGel, une technologie de gélatine qui élimine le besoin de production de gommes à base d'amidon. Grâce à ses multiples avantages fonctionnels et de transformation, SiMoGel était censé être utilisé par un large éventail de fabricants de confiseries et de nutraceutiques pour créer des produits finaux avec une apparence, une libération de saveur et une transparence supérieures. L'entreprise a affirmé qu'elle pouvait permettre la production de produits de confiserie à l'aide de moules en silicone ou en métal, faciles à nettoyer et éliminant la poussière pendant la production, contrairement aux barquettes d'amidon traditionnelles. De tels développements qui se produisent dans la région devraient stimuler et soutenir la croissance du marché au cours de la période de prévision.

Tendances du marché de la gélatine en Amérique du Nord

Inclinaison des consommateurs vers les aliments et les boissons fonctionnels

- Laugmentation de diverses préoccupations en matière de santé et de soins personnels dans la région pousse les consommateurs à se concentrer sur les produits alimentaires fonctionnels. Les aliments fonctionnels offrent des avantages spécifiques pour la santé qui vont au-delà de lapport quotidien régulier de nutriments, tels quune meilleure santé osseuse, une meilleure gestion du cholestérol, une meilleure santé cardiaque et dautres avantages associés à la santé oculaire et visuelle. La demande croissante de ces aliments nutritionnels et enrichis augmente la demande de gélatine dans toute la région.

- De plus, les consommateurs recherchent des produits qui peuvent améliorer leur bien-être tout en étant pratiques. Les routines et les modes de vie trépidants dans la région ont augmenté les niveaux de stress, ce qui a entraîné une augmentation des maladies liées au mode de vie telles que l'obésité, l'hypertension artérielle, la perte de cheveux, le vieillissement précoce et le diabète. Ces facteurs ont stimulé la demande daliments et de boissons fonctionnels, stimulant ainsi la croissance du marché.

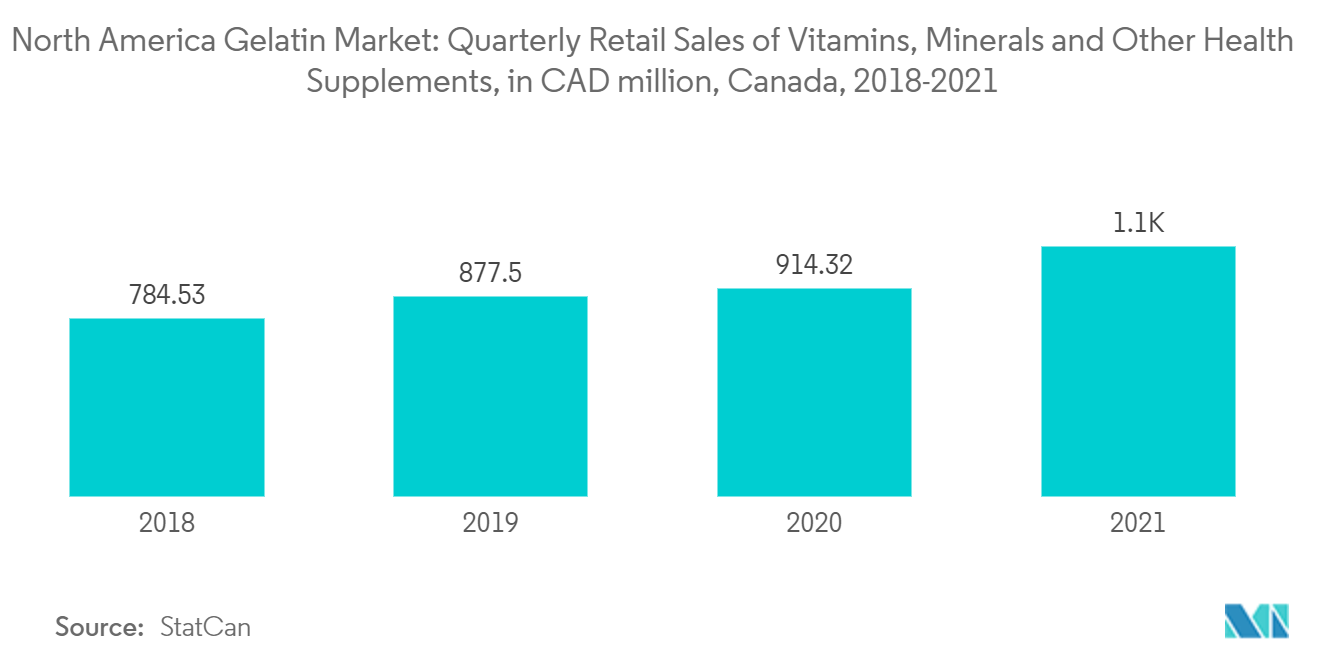

- Par exemple, selon StatCan, les ventes de vitamines, de minéraux et d'autres suppléments de santé se sont élevées à environ 1,17 milliard CAD (922,3 millions USD) au quatrième trimestre 2021, contre 1,13 milliard CAD (890,27 millions USD) au quatrième trimestre. de 2020.

- Comme la gélatine contient des protéines et des antioxydants, qui aident à protéger les cellules du corps qui peuvent soutenir la santé du système digestif, des os, de la peau, des articulations, etc., elle incite les fabricants à incorporer la majorité des suppléments et produits fonctionnels. En outre, de nombreux fabricants développent également des produits de soins personnels et de santé contenant suffisamment de gélatine pour améliorer les performances du produit et attirer les consommateurs avec des allégations bénéfiques. Ainsi, avec la demande croissante pour ces produits dans la région étudiée couplée aux développements croissants du marché, le marché de la gélatine devrait croître au cours de la période de prévision.

Les États-Unis détiennent la plus grande part du marché

- Les États-Unis restent le plus grand consommateur de gélatine de la région, principalement en raison de l'augmentation du nombre de produits de soins personnels et cosmétiques favorisant la santé de la peau et des cheveux. Les modes de vie changeants et trépidants des consommateurs de la région ont entraîné une augmentation de la demande de produits de beauté et de soins personnels multifonctionnels.

- Les consommateurs suivent des approches holistiques en matière de beauté et de soins de santé plutôt que de traiter chacun comme un segment distinct. La gélatine est utilisée comme ingrédient gélifiant dans de nombreux produits cosmétiques, notamment les crèmes pour le visage, les lotions pour le corps, les shampoings, les laques pour cheveux, les crèmes solaires, les sels de bain et les bulles. Par conséquent, la demande croissante pour de tels produits avec une teneur importante en gélatine devrait à terme stimuler la croissance du marché de la gélatine dans le pays.

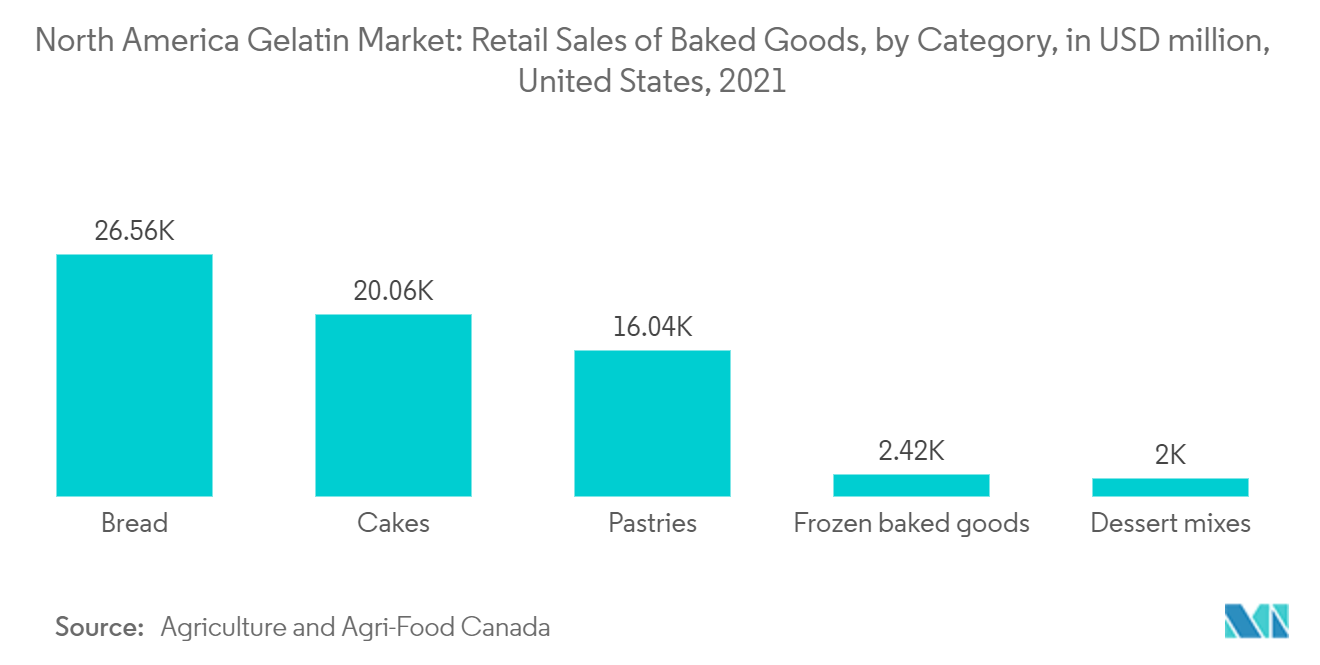

- En outre, la consommation accrue de produits de boulangerie et de confiserie, parmi lesquels la gélatine est majoritairement utilisée, est également lun des principaux moteurs du marché du pays. De même, les fabricants respectifs souhaitent également utiliser la gélatine comme ingrédient en raison de ses avantages en matière de transformation. La gélatine améliore la résistance et la capacité de rétention des gaz de la pâte/du pain. Il améliore également la porosité et la taille des cellules de la mie ainsi que le volume spécifique du pain. Ces facteurs, associés à la consommation accrue de ces produits, stimulent la demande. Par exemple, selon Agriculture et Agroalimentaire Canada, aux États-Unis, en 2021, le pain a généré des ventes s'élevant à environ 2,66 milliards de dollars. Les ventes au détail de gâteaux s'élevaient à environ 2 milliards de dollars.

- Avec la tendance croissante des produits clean label, les fabricants de la région se concentrent sur le développement d'ingrédients de gélatine avec des allégations clean label qui aident les fabricants à présenter leurs produits avec des allégations significatives sur le marché.

- Par exemple, en octobre 2021, Shiru, une startup basée à Emeryville, en Californie, produisant des protéines par fermentation microbienne pour créer des alternatives respectueuses de l'étiquetage à tout, de la méthylcellulose à la gélatine et à la caséine, a levé 17 millions de dollars pour lancer une plateforme de biofermentation produisant des alternatives respectueuses de l'étiquette à tout, de la méthylcellulose à la gélatine. De tels développements soutiennent la croissance du marché dans le pays et devraient stimuler le marché au cours de la période de prévision.

Aperçu du marché de la gélatine en Amérique du Nord

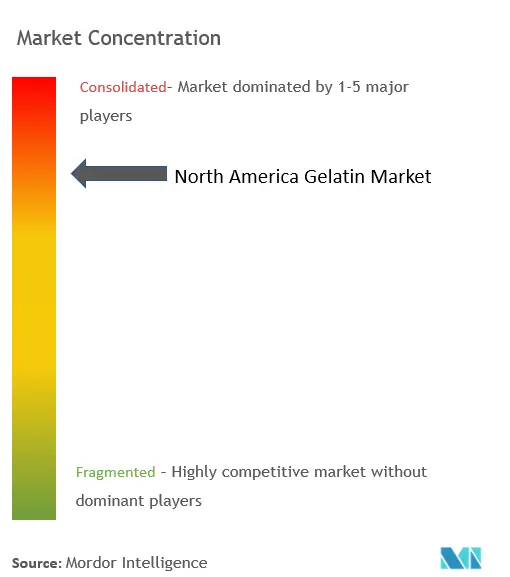

Le marché nord-américain de la gélatine est consolidé et diverses entreprises tentent de conquérir leurs parts de marché. Les principaux acteurs de ce marché sont Ajinomoto Co. Inc., Nitta Gelatin Inc., Darling Ingredients Inc., Gelita AG et SAS Gelatines Weishardt. Les investissements et les expansions constituaient la stratégie préférée des acteurs clés pour attirer et fidéliser de nouveaux clients dans la région. Les fabricants sefforcent également dintroduire divers ingrédients de gélatine de haute qualité afin daugmenter leur base de consommateurs. En outre, les principaux acteurs se concentrent sur le lancement dingrédients de gélatine dotés de multiples capacités dapplication afin délargir leur base de consommateurs dans la région. Même les entreprises de marques privées suivent activement les lancements de produits, les innovations, les alliances et l'expansion du marché pour la croissance du marché.

Leaders du marché de la gélatine en Amérique du Nord

Ajinomoto Co. Inc.

Darling Ingredients Inc.

GELITA AG

SAS Gelatines Weishardt

Nitta Gelatin Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la gélatine en Amérique du Nord

- Avril 2023 Darling Ingredients Inc., un leader mondial dans la conversion des déchets alimentaires en produits durables et en énergie renouvelable, a finalisé avec succès son acquisition de Gelnex. Gelnex, dont le siège est au Brésil, est l'un des principaux producteurs mondiaux de produits à base de gélatine et de collagène.

- Mai 2021 Darling Ingrédients Inc. a fait une annonce passionnante à travers sa marque Rousselot. Ils ont dévoilé l'expansion de leur portefeuille, en introduisant X-Pure GelDAT, une gélatine purifiée de qualité pharmaceutique aux propriétés modifiées.

- Mars 2021:Gelita, une société basée aux États-Unis, a franchi une étape importante en inaugurant sa nouvelle usine de peptides de collagène, s'étendant sur 30000 pieds carrés, située dans l'Iowa. Cette expansion a été principalement motivée par la croissance impressionnante à deux chiffres des peptides de collagène de Gelita, notamment dans les secteurs de la santé et de la beauté.

Segmentation de lindustrie de la gélatine en Amérique du Nord

Le composant principal de la gélatine est dérivé de protéines animales, obtenues en faisant bouillir les os, les muscles, les tendons, les ligaments et la peau d'animaux décédés.

Le marché nord-américain de la gélatine est segmenté en fonction de la forme, de lutilisateur final et du pays. Sur la base de la forme, le marché est segmenté en animaux et en animaux marins. En fonction de lutilisateur final, le marché est segmenté en soins personnels et cosmétiques, aliments et boissons. Le segment des aliments et des boissons est en outre sous-segmenté en boulangerie, boissons, condiments/sauces, confiserie, produits laitiers et substituts laitiers, produits alimentaires PAM/RTC et collations. Par pays, le marché est segmenté aux États-Unis, au Mexique, au Canada et dans le reste de lAmérique du Nord.

Le dimensionnement du marché a été réalisé en valeur en USD et en volume en volume en tonnes pour tous les segments mentionnés ci-dessus.

| Basé sur les animaux |

| Basé sur la marine |

| Soins personnels et cosmétiques | |

| Aliments et boissons | Boulangerie |

| Breuvages | |

| Condiments/Sauces | |

| Confiserie | |

| Produits laitiers et substituts laitiers | |

| Produits Alimentaires PAM/RTC | |

| Collations |

| États-Unis |

| Mexique |

| Canada |

| Reste de l'Amérique du Nord |

| Formulaire | Basé sur les animaux | |

| Basé sur la marine | ||

| Utilisateur final | Soins personnels et cosmétiques | |

| Aliments et boissons | Boulangerie | |

| Breuvages | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Géographie | États-Unis | |

| Mexique | ||

| Canada | ||

| Reste de l'Amérique du Nord | ||

FAQ sur les études de marché sur la gélatine en Amérique du Nord

Quelle est la taille actuelle du marché de la gélatine en Amérique du Nord ?

Le marché nord-américain de la gélatine devrait enregistrer un TCAC de 2,88 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain de la gélatine ?

Ajinomoto Co. Inc., Darling Ingredients Inc., GELITA AG, SAS Gelatines Weishardt, Nitta Gelatin Inc. sont les principales sociétés opérant sur le marché de la gélatine en Amérique du Nord.

Quelles années couvre ce marché de la gélatine en Amérique du Nord ?

Le rapport couvre la taille historique du marché de la gélatine en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gélatine en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la gélatine en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gélatine en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la gélatine en Amérique du Nord comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.