Taille du marché des desserts glacés en Amérique du Nord

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 548.1 Million |

|

|

Taille du Marché (2029) | USD 610.7 Million |

|

|

Plus grande part par canal de distribution | Hors commerce |

|

|

CAGR (2024 - 2029) | 2.08 % |

|

|

Plus grande part par pays | États-Unis |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des desserts glacés en Amérique du Nord

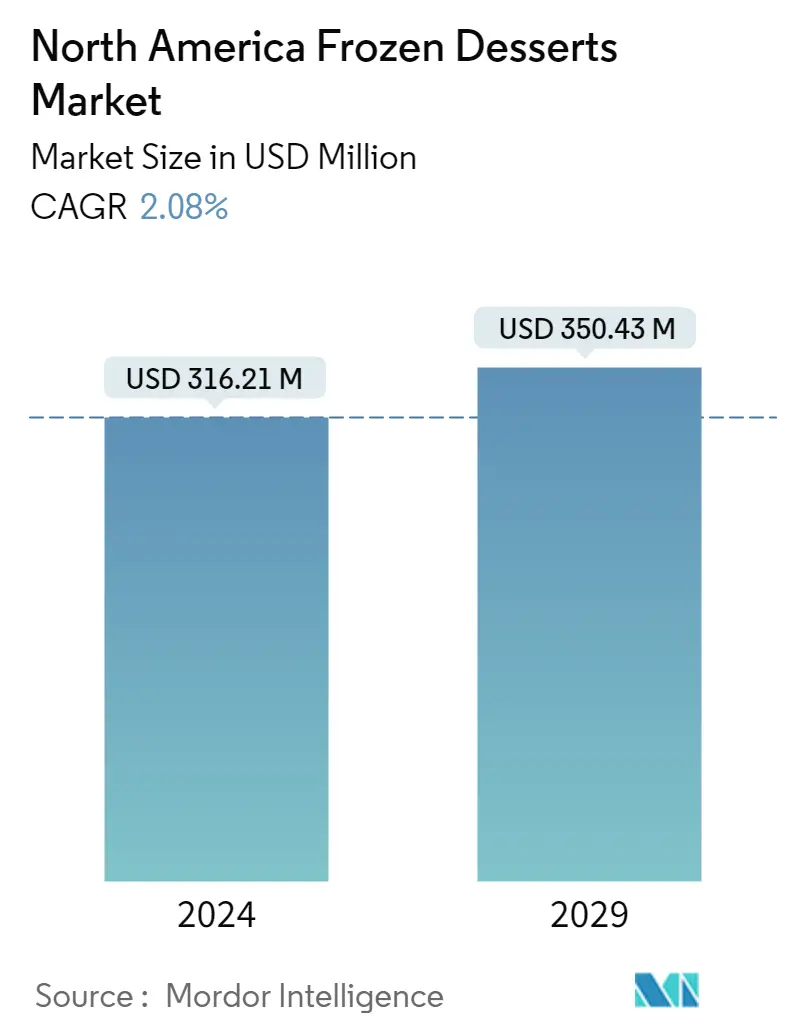

La taille du marché des desserts surgelés en Amérique du Nord est estimée à 316,21 millions de dollars en 2024 et devrait atteindre 350,43 millions de dollars dici 2029, avec une croissance de 2,08 % au cours de la période de prévision (2024-2029).

L'essor de la vente au détail de produits alimentaires modernes, notamment les hypermarchés et les magasins en ligne, alimente les ventes via les canaux hors commerce.

- Le segment hors commerce a enregistré une part de marché élevée, tirée principalement par les hypermarchés et les supermarchés. Les Supermarchés/Hypermarchés ont toujours conservé une forte avance en termes de ventes de desserts glacés. Le facteur de proximité de ces canaux, notamment dans les grandes villes développées, leur confère l'avantage supplémentaire d'influencer la décision du consommateur de choisir parmi une grande variété de produits disponibles sur le marché. Par exemple, aux États-Unis, les supermarchés et hypermarchés représentaient plus de 66 % des ventes de desserts glacés en valeur en 2022.

- Le canal en ligne devrait devenir le canal de distribution de desserts glacés connaissant la croissance la plus rapide en Amérique du Nord. Il devrait enregistrer un TCAC de 2,4% au cours de la période de prévision. Au Canada, les ventes en ligne de desserts glacés ont enregistré une croissance de 17 % en volume entre 2017 et 2022, attribuée à l'investissement croissant des épiceries modernes dans l'infrastructure de livraison en ligne en réponse à l'évolution des comportements d'achat des consommateurs canadiens. Par exemple, lenquête menée en 2021 a révélé que près de 22 % des Canadiens prévoient faire régulièrement leurs courses en ligne.

- Aux États-Unis, les grandes marques se sont associées à des détaillants en ligne pour faciliter le confort du consommateur. Par exemple, les principaux détaillants en ligne incluent Instacart, Amazon Fresh, Walmart, Kroger, Shipt, Thrive Market, Whole Foods et FreshDirect. Les principales marques de desserts glacés disponibles dans les magasins en ligne Walmart comprennent Van Leeuwen, Great Value, Edwards et Marie Callender's.

Demande croissante de desserts faibles en calories parmi la population nord-américaine

- Par rapport à 2021, le marché des desserts glacés en Amérique du Nord a enregistré une augmentation de 1,18 % en 2022. Au cours des trois dernières années, les consommateurs nord-américains ont préféré les desserts faibles en calories. Le sorbet et la crème glacée sont les deux principaux segments du marché des desserts glacés. La demande de desserts hypocaloriques augmente, stimulant ainsi le marché des desserts glacés. Le sorbet et la crème glacée ont des pourcentages de matières grasses laitières inférieurs à ceux des autres produits laitiers comme la crème glacée. La catégorie des desserts glacés dans la région devrait augmenter de 3,93 % dici 2025.

- Comparativement aux autres pays, les États-Unis détiennent une part de 15,38 % du marché nord-américain. La disponibilité de desserts glacés dans plusieurs points de vente, tels que Walmart et Amazon, stimule la croissance du marché. Les desserts glacés sont disponibles à des prix variés (bas, moyen et élevé). Le prix de vente de base des desserts glacés est de 2,45 USD, qui peut atteindre 130 USD, ce qui rend le produit plus abordable pour le consommateur. Avec une part de 66,69 %, les chaînes de supermarchés/hypermarchés ont été nettement plus actives dans la fourniture de produits que les autres types de vente au détail au cours de la période considérée.

- Le marché a observé un nombre croissant de personnes préférant les glaces en raison de la demande croissante de desserts laitiers faibles en gras. Au Mexique, le segment des glaces détenait une part de 34,25 % en termes de volume de consommation au cours de la période considérée.

Tendances du marché des desserts glacés en Amérique du Nord

- Le nombre croissant de vaches laitières au pays stimule en grande partie la production de lait cru en Amérique du Nord.

Aperçu du marché des desserts glacés en Amérique du Nord

Le marché des desserts glacés en Amérique du Nord est fragmenté, les cinq principales entreprises occupant 39,53 %. Les principaux acteurs de ce marché sont Dairy Farmers of America Inc., Froneri International Limited, HP Hood LLC, Unilever PLC et Walmart Inc. (triés par ordre alphabétique).

Leaders du marché des desserts glacés en Amérique du Nord

Dairy Farmers of America Inc.

Froneri International Limited

HP Hood LLC

Unilever PLC

Walmart Inc.

Other important companies include Cedar Crest Specialties Inc., Double Rainbow Canada China Holdings Group Inc., Perry's Ice Cream, Turkey Hill Dairy, Wells Enterprises Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des desserts glacés en Amérique du Nord

- Octobre 2022 Kemps remplace Dean Goods dans tout l'Iowa alors que Dairy Farmers of America finalise l'acquisition des propriétés de Dean Foods pour 433 millions de dollars. L'entreprise a repris l'usine laitière Le Mars, qui peut transformer de nombreux produits Kemps, du fromage cottage à la crème glacée.

- Août 2022 Dairy Farmers of America a acquis deux installations de SmithFoods à longue durée de conservation. La stratégie de cette acquisition était d'aider la société à tirer parti de la demande croissante du marché pour des produits à durée de conservation prolongée.

- Avril 2022 Haagen-Dazs a dévoilé le nouveau design de sa boutique avec l'inauguration officielle de son emplacement à Walnut Creek, en Californie.

Rapport sur le marché des desserts glacés en Amérique du Nord – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Consommation par habitant

-

4.2 Production de matières premières/produits de base

- 4.2.1 Lait

-

4.3 Cadre réglementaire

- 4.3.1 Canada

- 4.3.2 Mexique

- 4.3.3 États-Unis

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Canal de distribution

- 5.1.1 Hors commerce

- 5.1.1.1 Par sous-canaux de distribution

- 5.1.1.1.1 Dépanneurs

- 5.1.1.1.2 Vente au détail en ligne

- 5.1.1.1.3 Détaillants spécialisés

- 5.1.1.1.4 Supermarchés et hypermarchés

- 5.1.1.1.5 Autres (Clubs-entrepôts, stations-service, etc.)

- 5.1.2 Sur le commerce

-

5.2 Pays

- 5.2.1 Canada

- 5.2.2 Mexique

- 5.2.3 États-Unis

- 5.2.4 Reste de l'Amérique du Nord

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Cedar Crest Specialties Inc.

- 6.4.2 Dairy Farmers of America Inc.

- 6.4.3 Double Rainbow Canada China Holdings Group Inc.

- 6.4.4 Froneri International Limited

- 6.4.5 HP Hood LLC

- 6.4.6 Perry's Ice Cream

- 6.4.7 Turkey Hill Dairy

- 6.4.8 Unilever PLC

- 6.4.9 Walmart Inc.

- 6.4.10 Wells Enterprises Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE LAITERIE ET DE LAITERIE ALTERNATIVE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- CONSOMMATION PAR HABITANT DE DESSERTS SURGELÉS, KG, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 2:

- PRODUCTION DE LAIT, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2021

- Figure 3:

- VOLUME DE DESSERTS SURGELÉS, TONNES MÉTRIQUES, PAR AMÉRIQUE DU NORD, 2017 - 2029

- Figure 4:

- VALEUR DES DESSERTS SURGELÉS, EN USD, PAR AMÉRIQUE DU NORD, 2017 - 2029

- Figure 5:

- VOLUME DU MARCHÉ DES DESSERTS LAITIERS PAR CANAL DE DISTRIBUTION, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 6:

- VALEUR DU MARCHÉ DES DESSERTS LAITIERS PAR CANAL DE DISTRIBUTION, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 7:

- PART EN VOLUME DU MARCHÉ DES DESSERTS LAITIERS, PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 8:

- PART EN VALEUR DU MARCHÉ DES DESSERTS LAITIERS, PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 9:

- VOLUME DU MARCHÉ DES DESSERTS LAITIERS PAR SOUS-CANAUX DE DISTRIBUTION, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 10:

- VALEUR DU MARCHÉ DES DESSERTS LAITIERS PAR SOUS-CANAUX DE DISTRIBUTION, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 11:

- PART EN VOLUME DU MARCHÉ DES DESSERTS LAITIERS, PAR SOUS-CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 12:

- PART EN VALEUR DU MARCHÉ DES DESSERTS LAITIERS, PAR SOUS-CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 13:

- VOLUME DU MARCHÉ LAITIER VENDU VIA LES DÉPANNEURS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 14:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA LES MAGASINS DE DÉPANNERIE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 15:

- VOLUME DU MARCHÉ LAITIER VENDU VIA DÉTAIL EN LIGNE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 16:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA LE DÉTAIL EN LIGNE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 17:

- VOLUME DU MARCHÉ LAITIER VENDU VIA DES DÉTAILLANTS SPÉCIALISÉS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 18:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA DES DÉTAILLANTS SPÉCIALISÉS, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 19:

- VOLUME DU MARCHÉ LAITIER VENDU VIA LES SUPERMARCHÉS ET HYPERMARCHÉS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 20:

- VALEUR DU MARCHÉ LAITIER VENDU VIA LES SUPERMARCHÉS ET HYPERMARCHÉS, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 21:

- VOLUME DU MARCHÉ LAITIER VENDU VIA D'AUTRES (CLUBS D'ENTREPÔTS, STATIONS-SERVICE, ETC.), TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 22:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA D'AUTRES (CLUBS D'ENTREPÔTS, STATIONS-SERVICE, ETC.), USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 23:

- VOLUME DU MARCHÉ LAITIER VENDU VIA LE COMMERCE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 24:

- VALEUR DU MARCHÉ DES PRODUITS LAITIERS VENDUS VIA LE COMMERCE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 25:

- VOLUME DU MARCHÉ LAITIER PAR CATÉGORIE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 26:

- VALEUR DU MARCHÉ LAITIER PAR CATÉGORIE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 27:

- PART EN VOLUME DU MARCHÉ DES DESSERTS LAITIERS, PAR PAYS, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 28:

- PART EN VALEUR DU MARCHÉ DES DESSERTS LAITIERS, PAR PAYS, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 29:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, CANADA, 2017 - 2029

- Figure 30:

- VALEUR DU MARCHÉ LAITIER, USD, CANADA, 2017 - 2029

- Figure 31:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, MEXIQUE, 2017 - 2029

- Figure 32:

- VALEUR DU MARCHÉ LAITIER, USD, MEXIQUE, 2017 - 2029

- Figure 33:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 34:

- VALEUR DU MARCHÉ LAITIER, USD, ÉTATS-UNIS, 2017 - 2029

- Figure 35:

- VOLUME DU MARCHÉ LAITIER, TONNES MÉTRIQUES, RESTE DE L'AMÉRIQUE DU NORD, 2017 - 2029

- Figure 36:

- VALEUR DU MARCHÉ LAITIER, USD, RESTE DE L'AMÉRIQUE DU NORD, 2017 - 2029

- Figure 37:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE DÉPLACEMENTS STRATÉGIQUES, COMPTE, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 38:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 39:

- PART EN VALEUR DES ACTEURS MAJEURS, %, AMÉRIQUE DU NORD, 2022

Segmentation de lindustrie des desserts glacés en Amérique du Nord

Off-Trade et On-Trade sont couverts en tant que segments par canal de distribution. Le Canada, le Mexique et les États-Unis sont couverts en segments par pays.

- Le segment hors commerce a enregistré une part de marché élevée, tirée principalement par les hypermarchés et les supermarchés. Les Supermarchés/Hypermarchés ont toujours conservé une forte avance en termes de ventes de desserts glacés. Le facteur de proximité de ces canaux, notamment dans les grandes villes développées, leur confère l'avantage supplémentaire d'influencer la décision du consommateur de choisir parmi une grande variété de produits disponibles sur le marché. Par exemple, aux États-Unis, les supermarchés et hypermarchés représentaient plus de 66 % des ventes de desserts glacés en valeur en 2022.

- Le canal en ligne devrait devenir le canal de distribution de desserts glacés connaissant la croissance la plus rapide en Amérique du Nord. Il devrait enregistrer un TCAC de 2,4% au cours de la période de prévision. Au Canada, les ventes en ligne de desserts glacés ont enregistré une croissance de 17 % en volume entre 2017 et 2022, attribuée à l'investissement croissant des épiceries modernes dans l'infrastructure de livraison en ligne en réponse à l'évolution des comportements d'achat des consommateurs canadiens. Par exemple, lenquête menée en 2021 a révélé que près de 22 % des Canadiens prévoient faire régulièrement leurs courses en ligne.

- Aux États-Unis, les grandes marques se sont associées à des détaillants en ligne pour faciliter le confort du consommateur. Par exemple, les principaux détaillants en ligne incluent Instacart, Amazon Fresh, Walmart, Kroger, Shipt, Thrive Market, Whole Foods et FreshDirect. Les principales marques de desserts glacés disponibles dans les magasins en ligne Walmart comprennent Van Leeuwen, Great Value, Edwards et Marie Callender's.

| Canal de distribution | Hors commerce | Par sous-canaux de distribution | Dépanneurs |

| Vente au détail en ligne | |||

| Détaillants spécialisés | |||

| Supermarchés et hypermarchés | |||

| Autres (Clubs-entrepôts, stations-service, etc.) | |||

| Sur le commerce | |||

| Pays | Canada | ||

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord |

Définition du marché

- Beurre - Le beurre est une émulsion solide jaune à blanche de globules gras, d'eau et de sels inorganiques produite en barattant la crème du lait de vache.

- Laitier - Les produits laitiers comprennent le lait et tous les aliments à base de lait, notamment le beurre, le fromage, la crème glacée, le yaourt et le lait concentré et en poudre.

- Desserts glacés - Dessert laitier glacé désigne et inclut les produits contenant du lait ou de la crème et d'autres ingrédients congelés ou semi-congelés avant consommation, tels que le lait glacé ou le sorbet, y compris les desserts laitiers glacés destinés à des fins diététiques spéciales, et le sorbet.

- Boissons au lait aigre - Le lait aigre est du lait épais et caillé, au goût aigre, obtenu à partir de la fermentation du lait. Les boissons au lait aigre telles que le kéfir, le laban et le babeurre ont été prises en compte dans l'étude.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables requises pour les prévisions de marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon différents niveaux et fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement