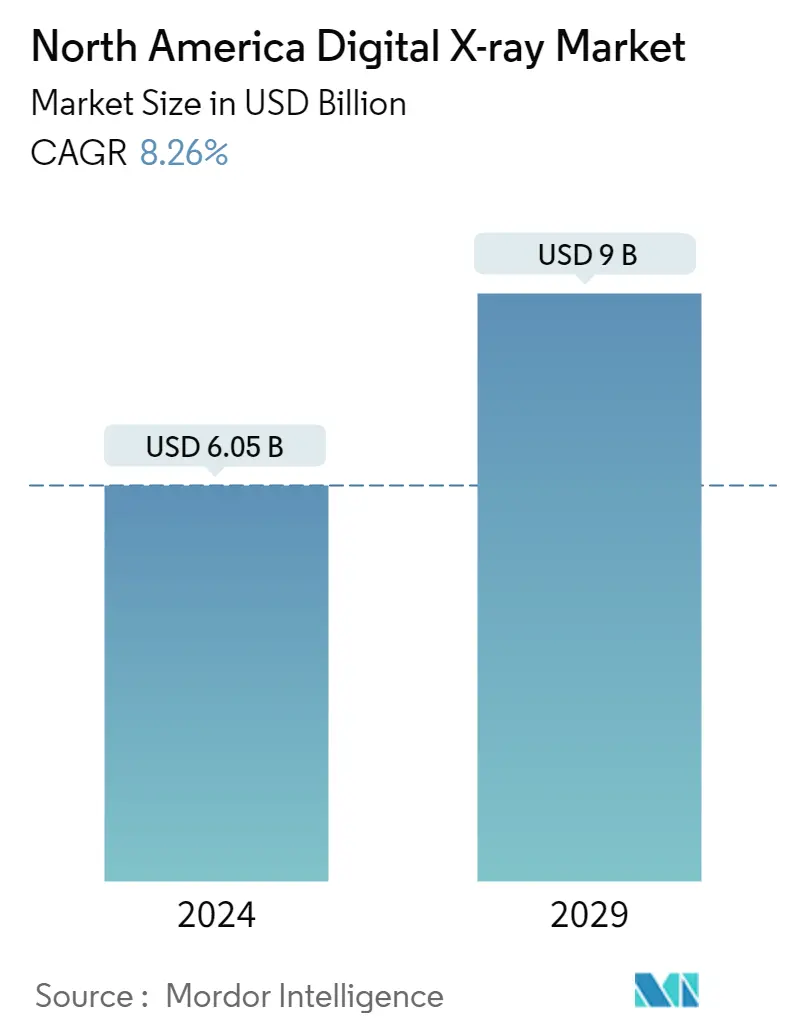

Taille du marché des rayons X numériques en Amérique du Nord

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 6.05 milliards de dollars |

| Taille du Marché (2029) | USD 9.00 milliards de dollars |

| TCAC(2024 - 2029) | 8.26 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des rayons X numériques en Amérique du Nord

La taille du marché nord-américain des rayons X numériques est estimée à 6,05 milliards USD en 2024 et devrait atteindre 9 milliards USD dici 2029, avec une croissance de 8,26 % au cours de la période de prévision (2024-2029).

Lapparition de la pandémie a eu un impact sur le marché. Les appareils à rayons X numériques ont été largement utilisés pendant la pandémie pour évaluer les patients symptomatiques atteints de la maladie COVID-19 suspectée ou confirmée en Amérique du Nord. Par exemple, selon une étude publiée en novembre 2020, le diagnostic précis du COVID-19 avec des radiographies pulmonaires variait entre 57,0 % et 89,0 %. Les appareils à rayons X ont joué un rôle essentiel dans la détection de ces réponses visuelles associées à linfection au COVID-19. En raison de lefficacité des appareils à rayons X numériques dans la détection de linfection au COVID, ils ont été rapidement adoptés pour le diagnostic des poumons pendant la pandémie. Cependant, une diminution des volumes dimagerie pendant la pandémie a imposé un léger impact négatif à court terme sur la marché. Ainsi, durant les premiers jours de la pandémie, le marché a connu une croissance modérée. Cependant, le renforcement des mesures de confinement, la baisse des cas de Corona et laugmentation des visites de patients en clinique au cours des dernières périodes de la pandémie ont aidé le marché à prendre de lampleur et devraient poursuivre la tendance à la hausse au cours de la période de prévision.

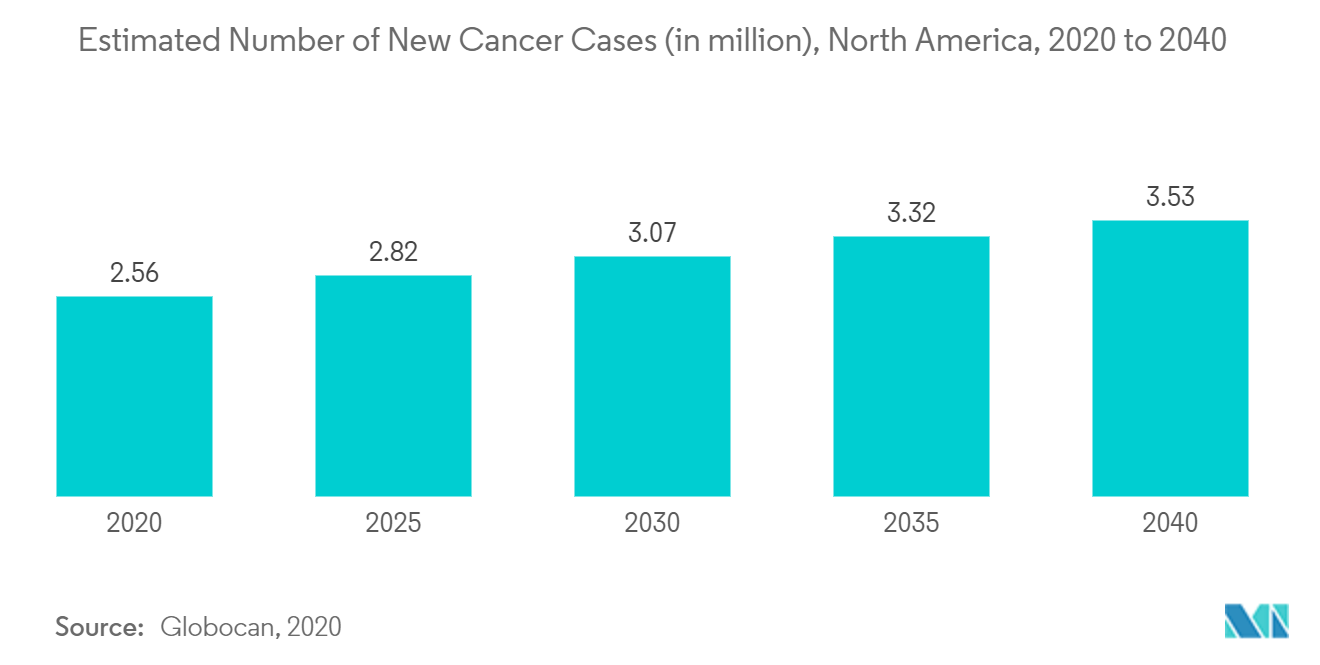

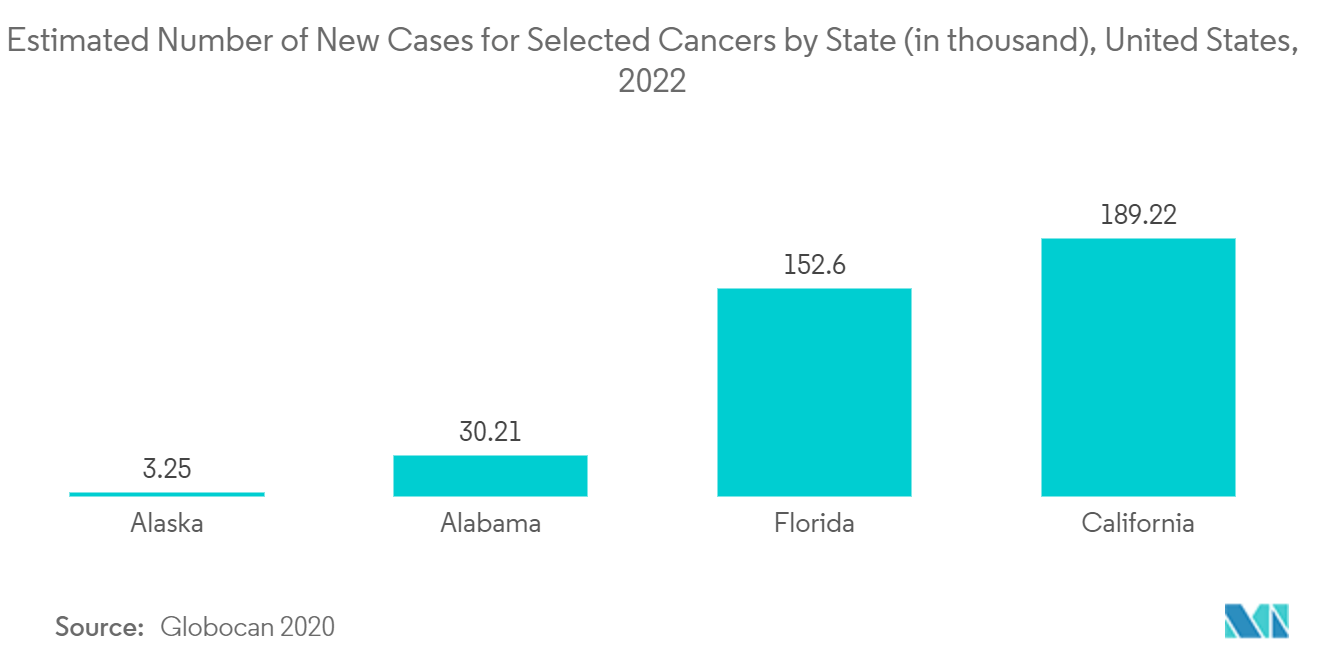

Lapparition croissante de maladies orthopédiques et de cancers, les progrès technologiques dans la technologie des rayons X numériques et les avantages par rapport aux rayons X conventionnels sont les principaux facteurs qui propulsent la croissance du marché. Par exemple, selon le rapport publié par l'American Cancer Society en janvier 2022, environ 19880 femmes devraient recevoir un diagnostic de cancer de l'ovaire en 2022. Il a également été signalé que le cancer de l'ovaire se classe au cinquième rang des décès par cancer chez les femmes, ce qui représente davantage de décès. que tout autre cancer de lappareil reproducteur féminin. En outre, il a également été rapporté que le risque qu'une femme soit atteinte d'un cancer de l'ovaire au cours de sa vie est d'environ 1 sur 78, et que sa chance au cours de sa vie de mourir d'un cancer de l'ovaire est d'environ 1 sur 108. La même source a également déclaré que le cancer se développe principalement chez les femmes plus âgées. Environ la moitié des femmes ayant reçu un diagnostic de cancer de l'ovaire sont âgées de 63 ans ou plus. C'est plus fréquent chez les femmes blanches que chez les femmes afro-américaines. Ainsi, la prévalence croissante du cancer devrait stimuler la demande de radiographies numériques, et une croissance considérable du marché est attendue au cours de la période de prévision.

Les principaux acteurs du marché utilisent également les nouvelles technologies pour maintenir leur position sur le marché. Les entreprises investissent également dans des activités de RD pour des produits technologiquement avancés. Par exemple, en septembre 2021, GE Healthcare a lancé AMX Navigate, un nouveau système de radiographie numérique portable équipé d'une colonne télescopique à mouvement libre assistée qui vise à réduire la force de levage jusqu'à 70,0 % et à diminuer les blessures des technologues. Le nouvel appareil est également équipé de Zero Click Exam, qui augmente l'efficacité en automatisant le flux de travail et en réduisant les interactions avec l'interface utilisateur. Par conséquent, en raison de tels cas, une croissance considérable du marché est prévue au cours de la période de prévision dans la région nord-américaine.

Cependant, le coût initial élevé de linstallation pourrait entraver la croissance du marché au cours de la période de prévision.

Tendances du marché des rayons X numériques en Amérique du Nord

Le segment des systèmes portables devrait connaître une croissance significative au cours de la période de prévision

Les systèmes portables convertissent directement le rayonnement X transmis en une image numérique à l'aide d'un ensemble de détecteurs à semi-conducteurs, tels que le sélénium amorphe ou le silicium, et affichent l'image directement sur l'ordinateur. Les rayons X numériques émettent très peu de rayonnement par rapport aux rayons X analogiques (traditionnels), ce qui les rend très sûrs. Les images produites par le système numérique sont de haute qualité. Ils sont réalisés immédiatement après lintervention, réduisant ainsi le temps dattente.

Les principaux moteurs de ce segment sont lutilisation croissante de systèmes de radiographie numériques portables et le nombre croissant de cas de cancer en Amérique du Nord. Par exemple, selon l'American Cancer Society, Cancer and Figures 2022 , il y aura environ 1,9 million de nouveaux cas de cancer diagnostiqués en 2022. En outre, un rapport de l'American Cancer Society indique qu'aux États-Unis, en 2023, il y aura cela représenterait environ 1 958 310 nouveaux cas de cancer et 609 820 décès par cancer. La même source a également indiqué que le nombre de personnes atteintes d'un cancer de la prostate a augmenté de 3,0% chaque année depuis les années précédentes. Étant donné que les radiographies numériques portables sont lun des outils les plus importants pour détecter le cancer, davantage de cas de cancer sont susceptibles de favoriser la croissance du segment. En outre, le lancement de nouveaux produits par les principaux acteurs devrait contribuer à la croissance du segment. Par exemple, en août 2020, Canon Medical a lancé le système de radiographie numérique mobile Solus 500 sur le marché américain. Ce nouveau système offre une facilité d'utilisation améliorée, une productivité accrue, des fonctionnalités de sécurité améliorées, un chargement simplifié du détecteur et une capacité de stockage accrue. Par conséquent, le lancement de nouveaux produits avancés peut créer de nouvelles opportunités et accroître la compétitivité du marché, stimulant ainsi la croissance du segment.

Les États-Unis devraient connaître une croissance considérable au cours de la période de prévision

Les États-Unis devraient connaître une croissance considérable du marché global des appareils à rayons X numériques au cours de la période de prévision. Cette croissance est due à des facteurs tels que l'amélioration rapide des infrastructures de santé, l'augmentation des maladies chroniques et le fait qu'il existe dans cette région des acteurs très doués en technologie. Par exemple, selon le rapport GLOBOCAN 2020, 2 281 658 nouveaux cas de cancer ont été diagnostiqués aux États-Unis en 2020, avec 612390 décès. Par conséquent, laugmentation des cas de cancer aux États-Unis devrait stimuler la demande de radiographies numériques, augmentant ainsi la croissance du marché.

Les lancements de produits clés, une forte concentration d'acteurs du marché ou la présence de fabricants, des acquisitions et des partenariats entre des acteurs majeurs et l'augmentation des cas de maladies chroniques aux États-Unis sont quelques-uns des facteurs qui stimulent la croissance du marché nord-américain de la radiographie numérique en le pays. Par exemple, en septembre 2021, GE Healthcare a présenté l'AMX Navigate, un nouveau système de radiographie numérique portable conçu avec une colonne télescopique à mouvement libre assistée, la première en son genre, qui vise à réduire la force de levage jusqu'à 70,0. % et diminuer les blessures des technologues. De même, en mai 2021, KA Imaging a signé un accord de distribution aux États-Unis avec Alpha Imaging. Les hôpitaux, les établissements médicaux et les cabinets de 14 États ont accès au détecteur de rayons X à exposition unique, portable et numérique à double énergie par soustraction (DR) Reveal 35C via Alpha Imaging. Ainsi, grâce au développement de solutions innovantes, le marché devrait connaître une croissance considérable dans le pays.

Aperçu du marché des rayons X numériques en Amérique du Nord

Les pays dAmérique du Nord, comme les États-Unis et le Canada, ont des politiques qui encouragent la RD et accueillent favorablement les nouvelles technologies. Par conséquent, le taux dadoption des technologies les plus récentes dans ces pays est très élevé. Le Mexique est un pays en développement, ce qui en fait un marché lucratif pour de nombreux acteurs mondiaux. De plus, avec la présence de pays plus développés à proximité, laccès au marché mexicain devient très facile puisque la plupart des acteurs mondiaux sont présents aux États-Unis et au Canada. Le paysage concurrentiel comprend une analyse de quelques entreprises internationales et locales qui détiennent des parts de marché et sont bien connues, notamment Carestream Health Inc., Fujifilm Medical Systems, GE Healthcare, Hitachi Medical Corporation et Hologic Corporation, entre autres.

Leaders du marché des rayons X numériques en Amérique du Nord

-

GE Healthcare

-

Fujifilm Medical Systems

-

Siemens Healthineers

-

Canon Medical Systems Corporation

-

Koninklijke Philips N.V.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des rayons X numériques en Amérique du Nord

- Août 2022 GE Healthcare a lancé le Definium 656 HD, le système de radiographie fixe avancé de nouvelle génération. Le système fournit des examens cohérents, efficaces et hautement automatisés qui sont bénéfiques pour les services de radiologie.

- Avril 2022 Boston Imaging, le siège social américain des systèmes de radiographie et d'échographie numériques Samsung, a lancé une nouvelle configuration de l'AccE GM85 appelée GM85 Fit, présentant une conception centrée sur l'utilisateur. Il s'agit de la nouvelle radiographie mobile lancée aux États-Unis.

Rapport sur le marché des rayons X numériques en Amérique du Nord – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Présence croissante de maladies orthopédiques et de cancers

4.2.2 Avancées technologiques dans la technologie des rayons X numériques

4.2.3 Avantages par rapport aux rayons X conventionnels

4.3 Restrictions du marché

4.3.1 Coût initial d’installation élevé

4.4 Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

5.1 Par candidature

5.1.1 Orthopédique

5.1.2 Cancer

5.1.3 Dentaire

5.1.4 Cardiovasculaire

5.1.5 Autres applications

5.2 Par technologie

5.2.1 Radiographie calculée

5.2.2 Radiographie directe

5.3 Par portabilité

5.3.1 Systèmes fixes

5.3.2 Systèmes portables

5.4 Par utilisateur final

5.4.1 Hôpitaux

5.4.2 Centres de diagnostic

5.4.3 Autres utilisateurs finaux

5.5 Géographie

5.5.1 États-Unis

5.5.2 Canada

5.5.3 Mexique

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Carestream Health Inc.

6.1.2 Fujifilm Medical Systems

6.1.3 GE Healthcare

6.1.4 Hitachi Medical Corporation

6.1.5 Hologic Corporation

6.1.6 Koninklijke Philips N.V.

6.1.7 Shimadzu Corporation

6.1.8 Siemens Healthineers

6.1.9 Canon Medical Systems Corporation

6.1.10 SAMSUNG

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des rayons X numériques en Amérique du Nord

Conformément à la portée de ce rapport, les rayons X numériques, ou radiographie numérique, sont une forme d'imagerie à rayons X dans laquelle des capteurs à rayons X numériques sont utilisés à la place des films photographiques traditionnels. Cela présente l'avantage supplémentaire d'être efficace et de pouvoir pour transférer des images numériquement, ainsi que les améliorer pour une meilleure visibilité. Cette méthode contourne le traitement chimique des films photographiques. L'imagerie numérique aux rayons X est très demandée car elle nécessite moins d'exposition aux rayonnements par rapport aux rayons X traditionnels. Le x numérique nord-américain Le marché des rayons X est segmenté par application (applications orthopédiques, oncologiques, dentaires, cardiovasculaires et autres), technologie (radiographie informatisée et radiographie directe), portabilité (systèmes fixes et systèmes portables), utilisateur final (hôpitaux, centres de diagnostic et autres utilisateurs) et la géographie (États-Unis, Canada et Mexique). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par candidature | ||

| ||

| ||

| ||

| ||

|

| Par technologie | ||

| ||

|

| Par portabilité | ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

|

FAQ sur les études de marché sur les rayons X numériques en Amérique du Nord

Quelle est la taille du marché nord-américain des rayons X numériques ?

La taille du marché nord-américain des rayons X numériques devrait atteindre 6,05 milliards USD en 2024 et croître à un TCAC de 8,26 % pour atteindre 9,00 milliards USD dici 2029.

Quelle est la taille actuelle du marché des rayons X numériques en Amérique du Nord ?

En 2024, la taille du marché nord-américain des rayons X numériques devrait atteindre 6,05 milliards de dollars.

Qui sont les principaux acteurs du marché nord-américain des rayons X numériques ?

GE Healthcare, Fujifilm Medical Systems, Siemens Healthineers, Canon Medical Systems Corporation, Koninklijke Philips N.V. sont les principales sociétés opérant sur le marché nord-américain des rayons X numériques.

Quelles années couvre ce marché des rayons X numériques en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain des rayons X numériques était estimée à 5,59 milliards USD. Le rapport couvre la taille historique du marché des rayons X numériques en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des rayons X numériques en Amérique du Nord pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Rapport sur l'industrie des rayons X numériques en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des rayons X numériques en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des rayons X numériques en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.