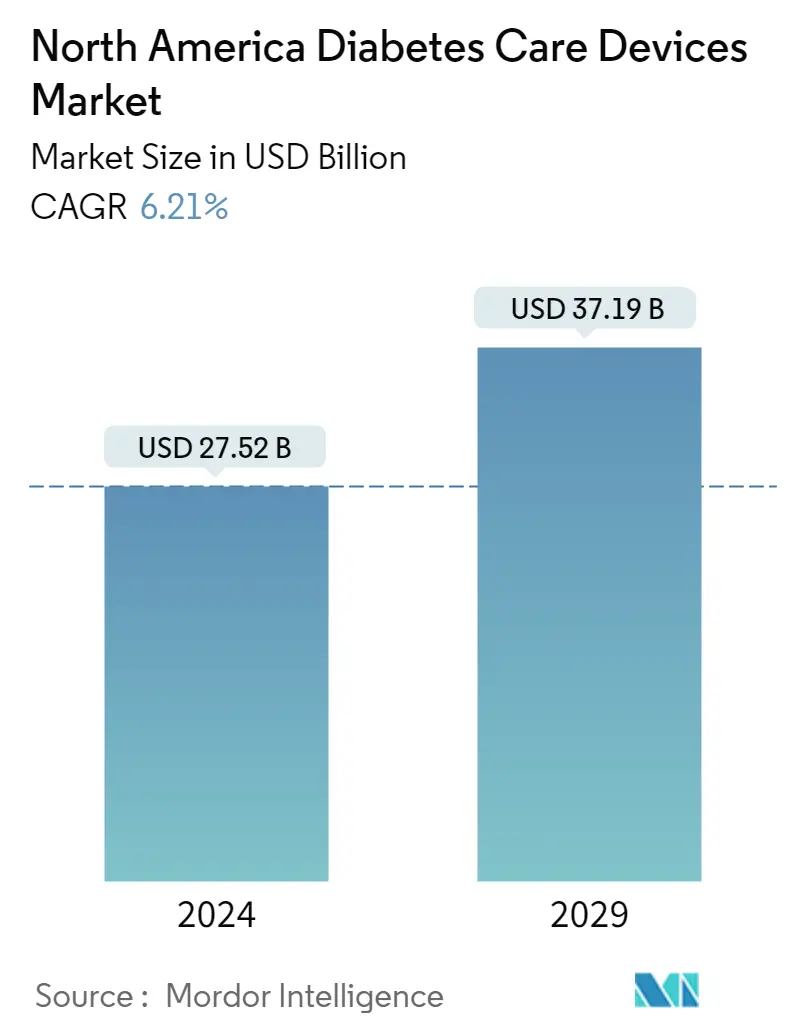

Taille du marché des dispositifs de soins du diabète en Amérique du Nord

| Période d'étude | 2018 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Taille du Marché (2024) | USD 27.52 milliards de dollars |

| Taille du Marché (2029) | USD 37.19 milliards de dollars |

| TCAC(2024 - 2029) | 6.21 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des dispositifs de soins du diabète en Amérique du Nord

La taille du marché nord-américain des dispositifs de soins du diabète est estimée à 27,52 milliards USD en 2024 et devrait atteindre 37,19 milliards USD dici 2029, avec un TCAC de 6,21 % au cours de la période de prévision (2024-2029).

En Amérique du Nord, jusqu'en avril 2022, les États-Unis ont le plus grand nombre de cas de COVID avec 82 millions, le pays a également enregistré le taux de mortalité le plus élevé. Selon l'article de Diabetes Voice publié en mai 2020, près de 40 000 décès de personnes atteintes de diabète. Dans la région nord-américaine, les patients diabétiques sont plus soucieux de s'approvisionner en appareils de surveillance et de gestion, car le marché a augmenté au cours de ces années.

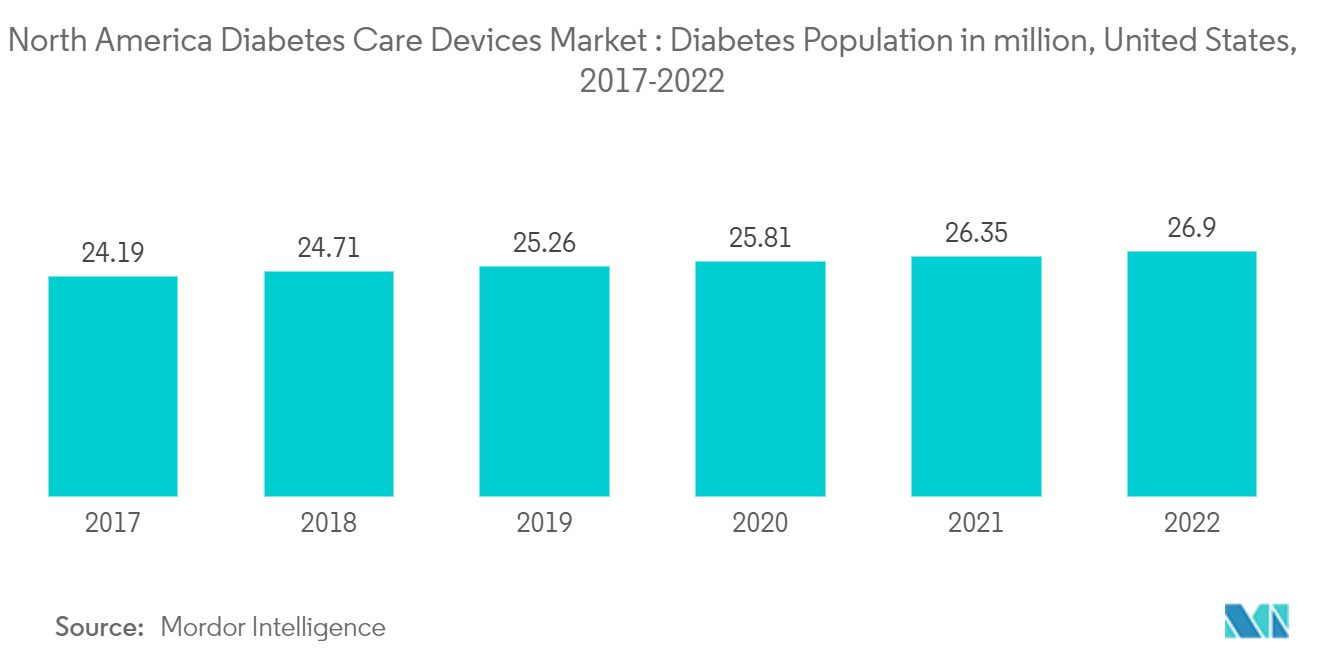

La région nord-américaine a connu une augmentation stupéfiante de la prévalence du diabète ces dernières années. Dans les pays développés, comme les États-Unis et le Canada, le taux de diabète atteint un niveau record, principalement en raison des changements de mode de vie. Le diabète est associé à de nombreuses complications de santé. En comparant la population avec et sans diabète, les personnes diabétiques ont un risque 300 % plus élevé d'être hospitalisées et supportent donc plus de dépenses de santé que les personnes non diabétiques. Les patients atteints de diabète de type 2 nécessitent de nombreuses corrections tout au long de la journée pour maintenir leur glycémie nominale, telles que l'administration d'insuline supplémentaire ou l'ingestion de glucides supplémentaires. De plus, les patients qui tentent de contrôler étroitement leur glycémie pour éviter les complications à long terme associées aux fluctuations de la glycémie courent un plus grand risque de surcorrection et dhypoglycémie qui en résulte. Il peut être très difficile dobtenir des résultats nominaux sans plusieurs injections quotidiennes dinsuline ou sans traitement par pompe à insuline. Cela stimule la demande dappareils de soins du diabète en Amérique du Nord, ce qui attire lattention sur le marché au cours de la période de prévision.

Tendances du marché des dispositifs de soins du diabète en Amérique du Nord

Les appareils de surveillance détiennent la part de marché la plus élevée cette année

Le segment des appareils de surveillance devrait augmenter avec un TCAC de plus de 7 % au cours de la période de prévision, principalement en raison de la demande de la population diabétique de type 1, qui devrait dépasser 60 millions dici la fin de 2028.

Les appareils de surveillance sont de plus en plus adoptés en raison de la disponibilité doptions de remboursement pour les glucomètres. Les appareils glucomètres doivent être remplacés dans un délai de six à huit mois et sont très coûteux. En conséquence, la plupart des gens préfèrent choisir des régimes dassurance maladie qui couvrent près de 80 % des dépenses totales en appareils de santé. Ces programmes couvrent le coût des fournitures de test du diabète, des bandelettes de test de glycémie et des glucomètres. Par exemple, Medicare, le programme fédéral dassurance maladie aux États-Unis, couvre environ 80 % du coût des appareils BGM pour les personnes diabétiques. L'utilisation des appareils CGM est en hausse en Amérique du Nord en raison de leurs progrès technologiques et de leur capacité à permettre aux personnes atteintes de diabète de prendre des décisions plus éclairées concernant leur santé. Cela stimule la demande dappareils de soins du diabète en Amérique du Nord, ce qui attire lattention sur le marché au cours de la période de prévision.

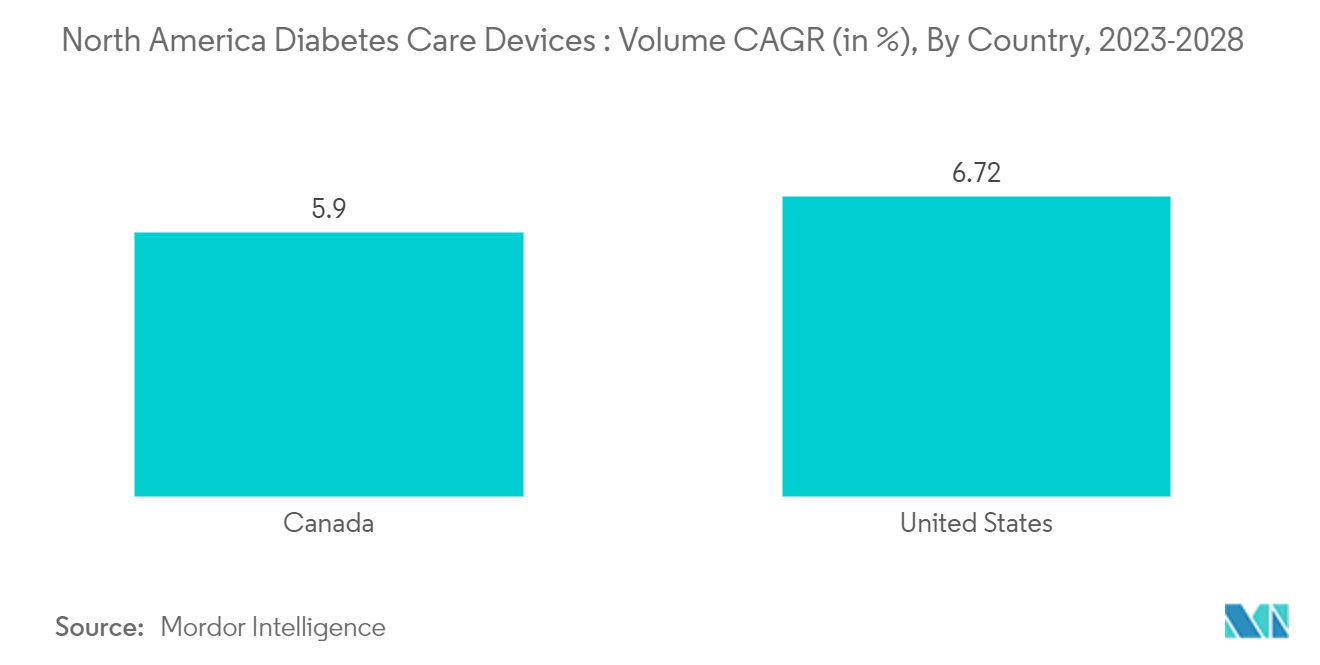

Les États-Unis devraient dominer le marché nord-américain des dispositifs de soins du diabète.

Les États-Unis devraient connaître une croissance considérable au cours de la période de prévision, en raison de facteurs tels que la forte prévalence de l'obésité et la sensibilisation croissante aux soins du diabète dans la région.

Selon lAmerican Diabetes Association, 1,4 million dAméricains recevraient un diagnostic de diabète chaque année. Au Canada et dans d'autres pays d'Amérique du Nord, le diabète est l'une des principales causes de mortalité. L'incidence croissante, la prévalence et la nature progressive de la maladie ont motivé le développement de nouveaux médicaments pour offrir aux patients diabétiques davantage d'options de traitement. Les médicaments sans insuline, qui constituent le traitement de première intention des personnes atteintes de diabète de type 2, représentent actuellement plus de la moitié des ventes sur le marché des antidiabétiques.

Les innovations dans les pompes à insuline aux États-Unis stimulent le marché. En juillet 2021, Medtronic a reçu l'autorisation de la FDA pour son nouveau set de perfusion à port prolongé, conçu pour durer plus de deux fois plus longtemps que les sets de perfusion existants qui relient les pompes tubulaires traditionnelles au corps pour l'administration d'insuline. Cela signifie qu'il peut être porté sur le corps jusqu'à 7 jours, par rapport aux ensembles existants qui doivent être changés tous les 2 ou 3 jours. Aux États-Unis, il existe des innovations de start-ups bénéficiant d'un financement d'environ 2,9 milliards de dollars dans le secteur du diabète, comme Glooko, OneDrop, Verily, Vacate, Insulet, Noom, Bigfoot Biomedical, Virta Health, Diabeloop, Orgenesis, etc. Ainsi, en raison des facteurs ci-dessus, il devrait stimuler la croissance du marché au cours de la période de prévision.

Aperçu du marché des dispositifs de soins du diabète en Amérique du Nord

Quelques grands acteurs sélectionnés contrôlent le marché. Le nouveau système de surveillance de la glycémie FreeStyle Libre Flash d'Abbott a été approuvé. Il s'agit du premier moniteur de glycémie en continu pour les personnes atteintes de diabète qui ne nécessite pas de tests de secours par piqûre au doigt. Les innovations en matière de bandelettes réactives se multiplient et sont en cours de développement. Par exemple, la nouvelle bandelette de test inclut des fonctionnalités telles que la détection de sous-remplissage et offre à l'utilisateur la possibilité de réappliquer du sang lorsque la bandelette de test est sous-remplie (échantillonnage seconde chance ). Dexcom a acquis TypeZero Technologies, ouvrant la voie à l'administration automatisée d'insuline. Cette acquisition a propulsé Dexcom en tête dans la course à la création d'un système de pancréas artificiel plutôt que de simplement proposer un dispositif de surveillance continue de la glycémie.

Leaders du marché des dispositifs de soins du diabète en Amérique du Nord

-

Dexcom

-

Medtronic

-

F. Hoffmann-La Roche AG

-

Novo Nordisk

-

Becton, Dickinson and Company

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des dispositifs de soins du diabète en Amérique du Nord

- Mars 2022 Dexcom a lancé le G7 pour la première fois au Royaume-Uni et étendra le lancement à toute l'Europe tout au long de 2022. Pendant ce temps, le système CGM est actuellement en cours d'examen par la Food and Drug Administration en vue d'une éventuelle version aux États-Unis.

- Janvier 2022 Insulet Corp., basée à Boston, a annoncé que la FDA avait autorisé le nouveau système Omnipod 5, marquant l'entrée de l'entreprise dans l'univers de l'administration automatisée d'insuline (AID).

Rapport sur le marché des dispositifs de soins du diabète en Amérique du Nord – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. Segmentation du marché

5.1 Produit

5.1.1 Dispositifs de surveillance (valeur et volume, 2017 - 2028)

5.1.1.1 Appareils d'autosurveillance de la glycémie

5.1.1.1.1 Appareils glucomètres

5.1.1.1.2 Bandelettes de test de glycémie

5.1.1.1.3 Lancettes

5.1.1.2 Surveillance continue de la glycémie

5.1.1.2.1 Capteurs

5.1.1.2.2 Biens durables

5.1.2 Dispositifs de gestion (valeur et volume, 2017 - 2028)

5.1.2.1 Pompe à insuline

5.1.2.1.1 Dispositif de pompe à insuline

5.1.2.1.2 Réservoir de pompe à insuline

5.1.2.1.3 Ensemble de perfusion

5.1.2.2 Seringues à insuline

5.1.2.3 Cartouches dans les stylos réutilisables

5.1.2.4 Stylos jetables à insuline

5.1.2.5 Injecteurs à jet

5.2 Géographie

5.2.1 États-Unis (Valeur et Volume, 2017 - 2028)

5.2.1.1 Par appareils de surveillance

5.2.1.2 Par périphériques de gestion

5.2.2 Canada (valeur et volume, 2017 - 2028)

5.2.2.1 Par appareils de surveillance

5.2.2.2 Par périphériques de gestion

5.2.3 Reste de l’Amérique du Nord (valeur et volume, 2017 - 2028)

5.2.3.1 Par appareils de surveillance

5.2.3.2 Par périphériques de gestion

6. Indicateurs de marché

6.1 Population diabétique de type 1 (2017 - 2028)

6.2 Population diabétique de type 2 (2017 - 2028)

7. PAYSAGE CONCURRENTIEL

7.1 Profils d'entreprise

7.1.1 Becton Dickinson and Company

7.1.2 Medtronic

7.1.3 F. Hoffmann-La Roche AG

7.1.4 Insulet

7.1.5 Abbott

7.1.6 Dexcom

7.1.7 Tandem

7.1.8 Ypsomed

7.1.9 Novo Nordisk

7.1.10 Sanofi

7.1.11 Eli Lilly

7.2 Analyse des actions de l’entreprise

8. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des dispositifs de soins du diabète en Amérique du Nord

Les patients diabétiques peuvent surveiller et contrôler leur glycémie à laide dun équipement pour diabétiques. Lutilisation dappareils pour diabétiques peut améliorer considérablement votre état de diabète. Le marché nord-américain des dispositifs de soins du diabète est segmenté par dispositifs de surveillance (autosurveillance de la glycémie et surveillance continue de la glycémie), dispositifs de gestion (pompes à insuline, seringues à insuline, cartouches dans des stylos réutilisables, stylos à insuline jetables et injecteurs à jet) et par géographie. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Produit | ||||||||||||||||||

| ||||||||||||||||||

|

| Géographie | ||||||

| ||||||

| ||||||

|

FAQ sur les études de marché sur les dispositifs de soins du diabète en Amérique du Nord

Quelle est la taille du marché nord-américain des dispositifs de soins du diabète ?

La taille du marché nord-américain des dispositifs de soins du diabète devrait atteindre 27,52 milliards USD en 2024 et croître à un TCAC de 6,21 % pour atteindre 37,19 milliards USD dici 2029.

Quelle est la taille actuelle du marché nord-américain des dispositifs de soins du diabète ?

En 2024, la taille du marché nord-américain des dispositifs de soins du diabète devrait atteindre 27,52 milliards de dollars.

Qui sont les principaux acteurs du marché nord-américain des dispositifs de soins du diabète ?

Dexcom, Medtronic, F. Hoffmann-La Roche AG, Novo Nordisk, Becton, Dickinson and Company sont les principales sociétés opérant sur le marché nord-américain des dispositifs de soins du diabète.

Quelles années couvre ce marché nord-américain des dispositifs de soins du diabète et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain des dispositifs de soins du diabète était estimée à 25,91 milliards de dollars. Le rapport couvre la taille historique du marché des dispositifs de soins du diabète en Amérique du Nord pour les années 2018, 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des dispositifs de soins du diabète en Amérique du Nord pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Rapport sur l'industrie des dispositifs de soins du diabète en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des dispositifs de soins du diabète en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des dispositifs de soins du diabète en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.