Analyse du marché de lalimentation des centres de données en Amérique du Nord

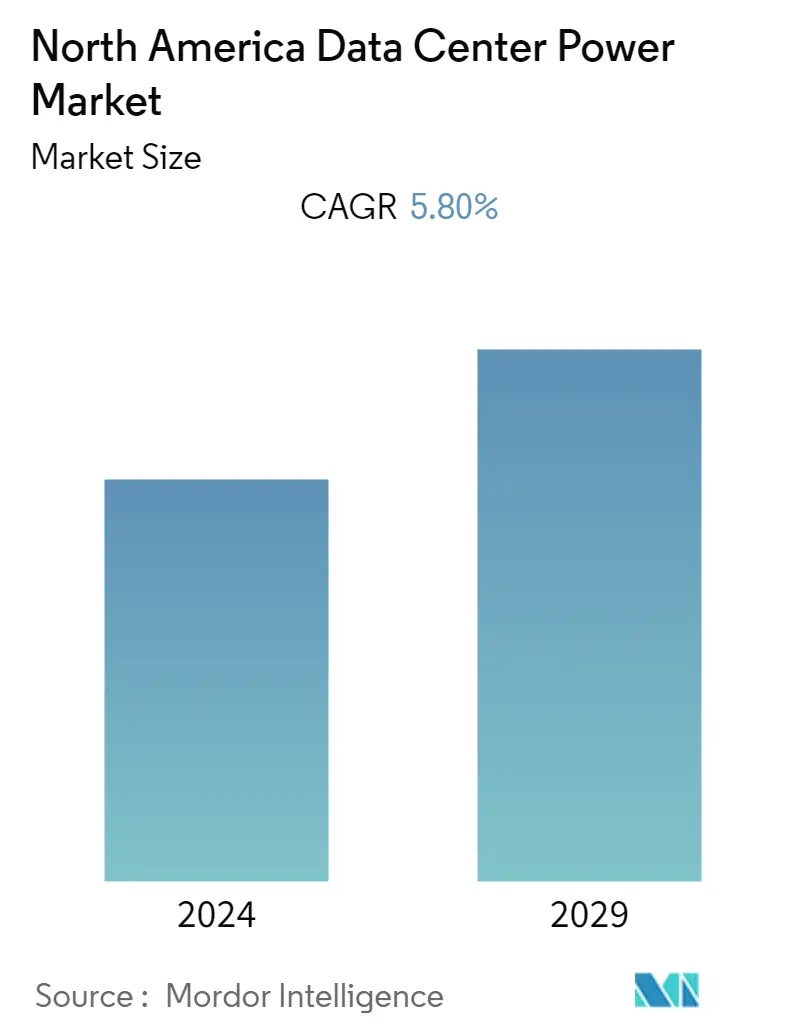

Le marché nord-américain de lalimentation des centres de données devrait croître à un TCAC de 5,8 % entre 2021 et 2026. En outre, le marché devrait connaître une croissance constante au cours de la période de prévision.

- Ladoption croissante des technologies IoT et cloud computing en Amérique du Nord stimulera la demande du marché. En 2020, le marché américain a contribué à environ 47 % de linvestissement total sur le marché mondial de lélectricité, le sud-est des États-Unis étant en tête des investissements aux États-Unis avec environ 36 % des investissements.

- Des investissements importants de la part des opérateurs de centres de données à grande échelle, à savoir Facebook, Google, Microsoft et AWS, augmenteront l'adoption de systèmes UPS au niveau rack d'une capacité <= 500 kVA, avec une contribution considérable des déploiements de centres de données en périphérie à travers l'Amérique du Nord.

- Les entreprises lancent de nouvelles solutions d'alimentation uniques et des systèmes de refroidissement avancés pour répondre aux besoins des centres de données modernes. L'adoption des batteries VRLA continuera de dominer le marché ; cependant, la pénétration des onduleurs lithium-ion parmi les opérateurs de centres de données augmente d'une année sur l'autre.

- De plus, les groupes électrogènes diesel et les batteries Li-Ion sont en concurrence avec les systèmes UPS. Le nombre croissant de centres de données et la baisse des prix des UPS entraîneront une croissance constante du marché des UPS pour centres de données jusquen 2030.

- En raison de la pandémie, la vie en ligne est devenue la nouvelle norme pendant la pandémie de coronavirus, obligeant de nombreuses entreprises à se tourner vers les plateformes numériques pour poursuivre leurs opérations à distance. Ce nouveau changement a mis davantage de pression sur les fournisseurs de services et d'équipements des centres de données pour qu'ils puissent suivre le flux de données beaucoup plus important.

Tendances du marché de lalimentation des centres de données en Amérique du Nord

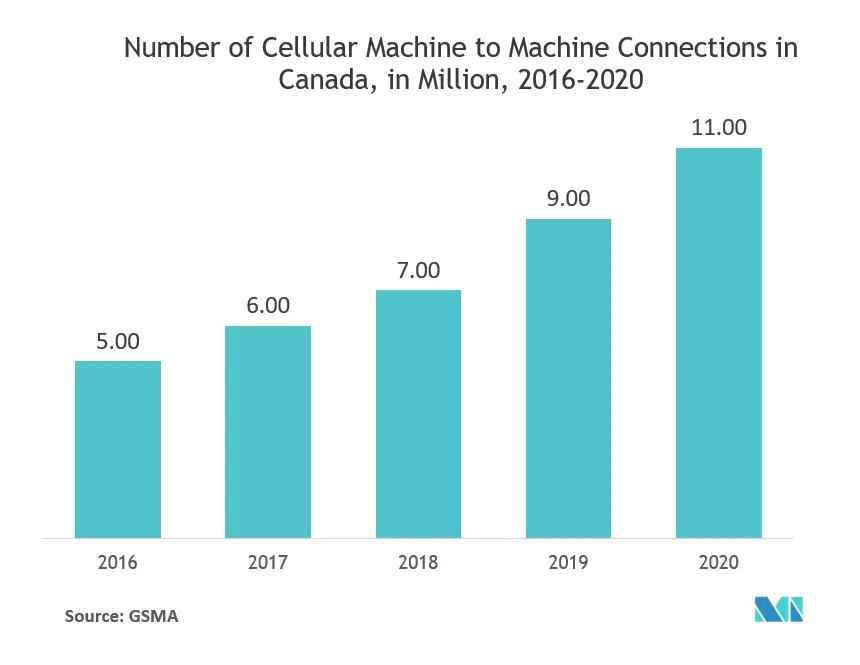

L'industrie des télécommunications connaîtra une croissance significative

- La demande de centres de données augmente à un rythme accéléré, et il est essentiel de maintenir ces installations constantes et opérationnelles. Le secteur des télécommunications stimule la demande de centres de données pour fournir des services de contenu, mobiles et cloud. Dans cette phase, l'interconnexion des centres de données et la connectivité WAN sont des exigences réseau primordiales qui créent des ressources de stockage élevées avec une consommation d'énergie élevée, pour lesquelles un système de gestion de l'énergie efficace est essentiel.

- Depuis lavènement dInternet, les télécommunications sont lun des principaux moteurs du développement mondial et de la création de valeur. Récemment, de nombreux changements se sont produits dans le secteur des télécommunications, attribués aux progrès technologiques. Les sociétés de télécommunications et pratiquement toutes les entreprises qui accèdent aux réseaux de télécommunications devraient ressentir à la fois les impacts immédiats et à long terme en raison de ces tendances majeures qui circulent actuellement dans le secteur des télécommunications.

- Le marché connaît plusieurs acquisitions et partenariats stratégiques au fil des années en raison de la demande croissante de centres de données dans le secteur des télécommunications. Par exemple, en novembre 2021, American Tower Corp a annoncé le rachat de lopérateur américain de centres de données CoreSite Realty Corp pour 7,51 milliards de dollars en espèces afin dexploiter un secteur qui a connu un boom de la demande pendant la pandémie de COVID-19.

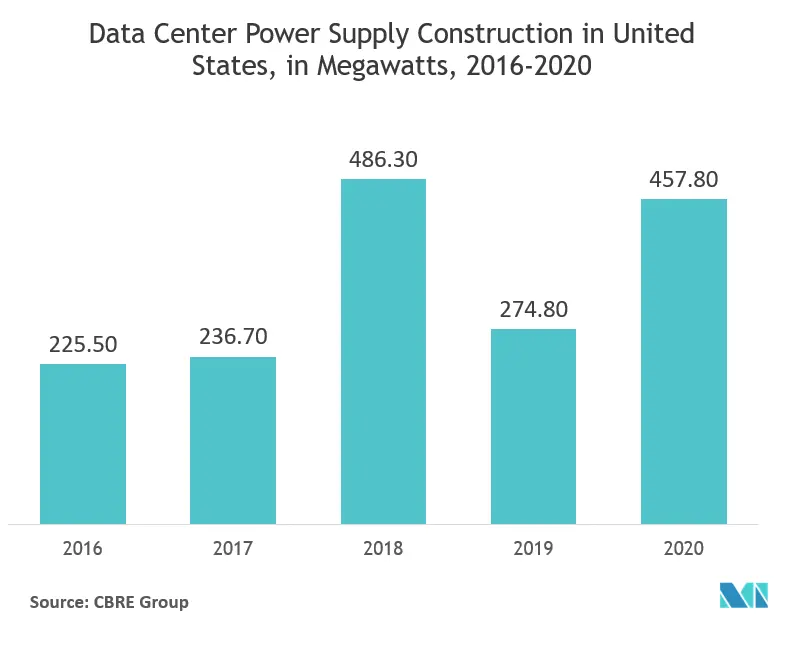

Les États-Unis détiendront la part de marché la plus élevée

- Les États-Unis ont maintenu une croissance continue des solutions dinfrastructure pour centres de données. Les investissements dans les centres de données modulaires dans les villes de niveau 2 sont responsables de l'augmentation des installations des centres de données, en particulier pour les utilisateurs locaux, ce qui stimule la croissance du marché de l'énergie des centres de données.

- Plusieurs efforts ont été déployés par les États-Unis pour moderniser leurs infrastructures. Dans le but d'y parvenir, l'armée américaine prévoyait de dépenser jusqu'à 249 millions de dollars pour déployer des services de cloud computing et des centres de données privés. General Dynamics, HP et Northrop Grumman font partie des fournisseurs de services sélectionnés pour le contrat Army Private Cloud, qui fournira des services de cloud computing pour consolider les centres de données à l'aide d'un cloud privé sécurisé.

- D'autres acteurs majeurs du marché lancent de nouvelles solutions cloud pour une consommation électrique efficace des centres de données. Par exemple, en février 2021, IBM a annoncé de nouvelles fonctionnalités disponibles sur la plateforme IBM Power Systems pour vous aider à répondre aux besoins de l'entreprise, quel que soit le stade où vous en êtes dans la transformation de votre centre de données pour l'ère du cloud hybride.

Aperçu du marché de lénergie pour les centres de données en Amérique du Nord

Le marché nord-américain de lalimentation des centres de données est modérément fragmenté et se compose de plusieurs acteurs majeurs. En termes de part de marché, peu dacteurs majeurs dominent actuellement le marché. Cependant, grâce à des emballages innovants et durables, de nombreuses entreprises augmentent leur présence sur le marché en remportant de nouveaux contrats et en conquérant de nouveaux marchés.

- Septembre 2020 - Nlyte Software a annoncé son partenariat avec Automated Logic pour introduire une solution de gestion intégrée du centre de données (IDCM) afin d'augmenter la transparence opérationnelle et de réduire les coûts. L'intégration du système d'automatisation des bâtiments d'Automated Logic et du logiciel DCIM de Nlyte aiderait les clients des centres de données à améliorer la disponibilité de leurs centres de données, entraînant ainsi des économies d'énergie supplémentaires.

Leaders du marché de lalimentation des centres de données en Amérique du Nord

-

Schneider Electric SE

-

Abb Ltd.

-

Eaton Corporation Plc

-

Server Technology, Inc.

-

Raritan, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lénergie des centres de données en Amérique du Nord

- Avril 2021 - NTT Ltd., l'un des principaux fournisseurs mondiaux de services technologiques, a annoncé que sa division Global Data Centers Americas avait ouvert un nouveau centre de données de 16 MW dans la Silicon Valley (SV1) - le dernier ajout à un portefeuille en croissance rapide à travers l'Amérique du Nord. Il s'agit du sixième campus de centres de données de NTT aux États-Unis et du troisième centre de données ouvert cette année.

- Mai 2021 - Dans le cadre de l'ambitieux moonshot de Google LLC visant à produire toute son énergie à partir de sources sans carbone, la société s'est associée à The AES Corp., basée à Arlington, dans le cadre d'un accord de dix ans visant à fournir une énergie sans carbone aux centres de données de Google. dans le comté de Loudoun.

Segmentation de lindustrie de lénergie des centres de données en Amérique du Nord

Le marché nord-américain de lalimentation des centres de données contient une analyse approfondie et ses applications dans lindustrie. Il couvre lanalyse qualitative et quantitative du marché en Amérique du Nord et couvre également limpact du Covid-19 sur lindustrie.

| Distribution d'énergie et mesure |

| Alimentation sans interruption (Ups) |

| Générateur |

| Infrastructure de câblage |

| Consultant |

| Systeme d'intégration |

| Service professionnel |

| BFSI |

| Télécommunication |

| Énergie |

| Soins de santé |

| Gouvernement |

| Autres secteurs verticaux des utilisateurs finaux |

| États-Unis |

| Canada |

| Par solution | Distribution d'énergie et mesure |

| Alimentation sans interruption (Ups) | |

| Générateur | |

| Infrastructure de câblage | |

| Par service | Consultant |

| Systeme d'intégration | |

| Service professionnel | |

| Par utilisateur final vertical | BFSI |

| Télécommunication | |

| Énergie | |

| Soins de santé | |

| Gouvernement | |

| Autres secteurs verticaux des utilisateurs finaux | |

| Par pays | États-Unis |

| Canada |

FAQ sur les études de marché sur lalimentation des centres de données en Amérique du Nord

Quelle est la taille actuelle du marché de lalimentation des centres de données en Amérique du Nord ?

Le marché nord-américain de lalimentation des centres de données devrait enregistrer un TCAC de 5,80 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain de lalimentation des centres de données ?

Schneider Electric SE, Abb Ltd., Eaton Corporation Plc, Server Technology, Inc., Raritan, Inc. sont les principales sociétés opérant sur le marché nord-américain de lalimentation des centres de données.

Quelles années couvre ce marché nord-américain de lalimentation des centres de données ?

Le rapport couvre la taille historique du marché de lalimentation des centres de données en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lalimentation des centres de données en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'énergie des centres de données en Amérique du Nord

Statistiques sur la part de marché de lalimentation, la taille et le taux de croissance des revenus des centres de données NA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la puissance du centre de données NA comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.