Taille du marché des alternatives laitières en Amérique du Nord

|

|

Période d'étude | 2017 - 2029 |

|

|

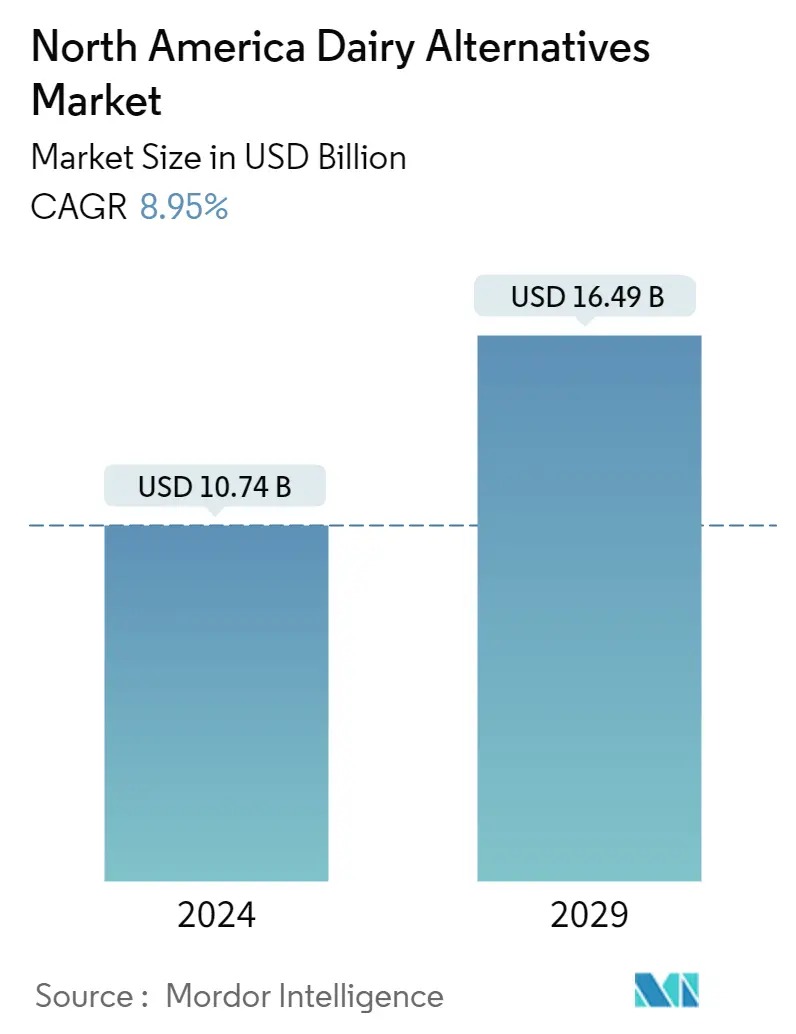

Taille du Marché (2024) | USD 10.74 milliards de dollars |

|

|

Taille du Marché (2029) | USD 16.49 milliards de dollars |

|

|

Concentration du marché | Faible |

|

|

Plus grande part par canal de distribution | Hors commerce |

|

|

TCAC(2024 - 2029) | 8.95 % |

|

|

La plus grande part par pays | États-Unis |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des alternatives laitières en Amérique du Nord

La taille du marché des alternatives laitières en Amérique du Nord est estimée à 10,74 milliards USD en 2024 et devrait atteindre 16,49 milliards USD dici 2029, avec une croissance de 8,95 % au cours de la période de prévision (2024-2029).

Les canaux de vente au détail en ligne s'associent à de nombreuses marques pour augmenter leurs ventes

- Le canal de distribution du marché nord-américain des substituts laitiers est segmenté en commerce sur le marché et hors commerce. Le canal off-trade joue un rôle majeur dans la vente de produits laitiers alternatifs dans la région. Les supermarchés et les hypermarchés constituent les plus grands canaux de distribution hors commerce sur le marché nord-américain des produits laitiers alternatifs. Le facteur de proximité de ces canaux, en particulier dans les grandes villes développées, leur offre l'avantage supplémentaire d'influencer les décisions d'achat des consommateurs. En 2022, la valeur des ventes d'alternatives laitières dans les supermarchés et hypermarchés représentait plus de 73,4 % par rapport aux autres canaux de vente au détail.

- Le lait végétal joue un rôle majeur dans les ventes globales des circuits de vente au détail. En 2021, la valeur des ventes de lait végétal a augmenté de 8,5 % par rapport à 2020, tandis que les ventes de lait d'origine animale ont diminué de 2 %. La même année, 42 % des ménages ont acheté du lait végétal et 76 % lont acheté plusieurs fois auprès des réseaux de vente au détail.

- Le canal en ligne en Amérique du Nord devrait être le canal de distribution de produits laitiers qui connaît la croissance la plus rapide. Il devrait croître de 44% en 2024 par rapport à 2021. Les détaillants en ligne s'associent aux marques pour élargir leur espace de rayonnage, augmenter les assortiments et améliorer l'expérience d'achat des consommateurs en proposant une large gamme de produits à base de plantes. En 2021, plus de 22 % des Canadiens préféraient faire leurs courses en ligne.

La consommation explosive de la population et le soutien du gouvernement alimentent la croissance du marché

- Le marché nord-américain des alternatives laitières domine le marché mondial en raison de lintolérance croissante au lactose et de ladoption dune alimentation saine. En 2022, 30 à 50 millions dAméricains étaient intolérants au lactose. Les produits sans produits laitiers les plus appréciés sont le lait, le beurre, les desserts glacés et le fromage.

- Les États-Unis sont le principal marché des alternatives laitières dans la région. Il devrait enregistrer le taux de croissance annuel le plus rapide de 26 % en valeur au cours de la période 2024-2027. La demande plus élevée est due à laugmentation du volume de production de noix (amandes) et de soja. Par exemple, les États-Unis produisent environ 2 002 742 tonnes d'amandes par an, ce qui représente 80 % de la production mondiale d'amandes. Les lancements continus de produits sont le facteur clé favorisant les ventes d'alternatives laitières dans le pays, car les consommateurs américains sont très ouverts à l'essai de nouveaux produits.

- En 2021, 62 % ou 79 millions de foyers américains ont acheté des produits à base de plantes, soit une augmentation par rapport à 61 % ou 77 millions en 2020.

- Le Canada est le deuxième marché en importance pour les alternatives laitières. Le soutien du gouvernement est le principal facteur qui stimule les ventes de produits non laitiers dans le pays. En 2018, le gouvernement a inclus lindustrie des alternatives laitières dans son initiative Supercluster et a investi 150 millions de dollars dans son développement. En 2021, elle a investi 173 millions de dollars supplémentaires.

- Les ventes dalternatives laitières devraient augmenter en raison dune augmentation anticipée des troubles du mode de vie et de lintolérance au lactose. Le marché nord-américain des alternatives laitières devrait croître de 16 % en 2025 par rapport à 2023.

Tendances du marché des alternatives laitières en Amérique du Nord

- Lefficacité fonctionnelle et la compétitivité des coûts offertes par les produits laitiers alternatifs stimulent leur production

Aperçu du marché des substituts laitiers en Amérique du Nord

Le marché nord-américain des produits laitiers alternatifs est fragmenté, les cinq principales entreprises occupant 26,56 %. Les principaux acteurs de ce marché sont Agrifoods International Cooperative Ltd, Blue Diamond Growers, Califia Farms LLC, Danone SA et Oatly Group AB (triés par ordre alphabétique).

Leaders du marché des alternatives laitières en Amérique du Nord

Agrifoods International Cooperative Ltd

Blue Diamond Growers

Califia Farms LLC

Danone SA

Oatly Group AB

Other important companies include Campbell Soup Company, Eden Foods Inc., Kite Hill, Land O'Lakes Inc., Miyoko's Creamery, Otsuka Holdings Co. Ltd, SunOpta Inc., The J.M. Smucker Company.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des alternatives laitières en Amérique du Nord

- Octobre 2022 SunOpta a achevé la première phase de l'usine de lait alternatif stérile de 100 millions de dollars à Midlothian pour fabriquer du lait et des produits alimentaires durables.

- Octobre 2022 SunOpta Inc. a annoncé l'acquisition des marques de boissons à base de plantes Dream® et WestSoy® de The Hain Celestial Group Inc. pour 33 millions de dollars. L'entreprise pourrait bénéficier des marques acquises, renforçant ainsi sa croissance dans ce secteur concurrentiel.

- Juillet 2022 Danone lance le tout premier mélange de lait et de plantes pour bébé en réponse au désir des parents d'options végétariennes et flexitariennes pour leurs bébés.

Rapport sur le marché des alternatives laitières en Amérique du Nord – Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

OFFRES DE RAPPORT

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Consommation par habitant

2.2. Production de matières premières/produits de base

2.2.1. Alternative laitière - Production de matières premières

2.3. Cadre réglementaire

2.3.1. Canada

2.3.2. Mexique

2.3.3. États-Unis

2.4. Analyse de la chaîne de valeur et des canaux de distribution

3. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

3.1. Catégorie

3.1.1. Beurre non laitier

3.1.2. Fromage sans produits laitiers

3.1.3. Crème glacée sans produits laitiers

3.1.4. Lait végétal

3.1.4.1. Par type de produit

3.1.4.1.1. Lait d'amande

3.1.4.1.2. Lait de cajou

3.1.4.1.3. Lait de coco

3.1.4.1.4. Lait de chanvre

3.1.4.1.5. Lait d'avoine

3.1.4.1.6. je suis du lait

3.1.5. Yaourt sans produits laitiers

3.2. Canal de distribution

3.2.1. Hors commerce

3.2.1.1. Dépanneurs

3.2.1.2. Vente au détail en ligne

3.2.1.3. Détaillants spécialisés

3.2.1.4. Supermarchés et hypermarchés

3.2.1.5. Autres (Clubs-entrepôts, stations-service, etc.)

3.2.2. Sur le commerce

3.3. Pays

3.3.1. Canada

3.3.2. Mexique

3.3.3. États-Unis

3.3.4. Reste de l'Amérique du Nord

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

4.4.1. Agrifoods International Cooperative Ltd

4.4.2. Blue Diamond Growers

4.4.3. Califia Farms LLC

4.4.4. Campbell Soup Company

4.4.5. Danone SA

4.4.6. Eden Foods Inc.

4.4.7. Kite Hill

4.4.8. Land O'Lakes Inc.

4.4.9. Miyoko's Creamery

4.4.10. Oatly Group AB

4.4.11. Otsuka Holdings Co. Ltd

4.4.12. SunOpta Inc.

4.4.13. The J.M. Smucker Company

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE LAITERIE ET DE LAITERIE ALTERNATIVE

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Le cadre des cinq forces de Porter

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Dynamique du marché (DRO)

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- CONSOMMATION PAR HABITANT D'ALTERNATIVES LAITIÈRES, KG, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 2:

- VOLUME DE PRODUCTION DU MARCHÉ DES ALTERNATIVES LAITIÈRES EN AMÉRIQUE DU NORD - MATIÈRES PREMIÈRES, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2021

- Figure 3:

- VOLUME DE ALTERNATIVES LAITIÈRES, TONNES MÉTRIQUES, PAR AMÉRIQUE DU NORD, 2017 - 2029

- Figure 4:

- VALEUR DES ALTERNATIVES LAITIÈRES, EN USD, PAR AMÉRIQUE DU NORD, 2017 - 2029

- Figure 5:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR CATÉGORIE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 6:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR CATÉGORIE, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 7:

- PART EN VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CATÉGORIE, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 8:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CATÉGORIE, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 9:

- VOLUME DU MARCHÉ DU BEURRE NON LAITIER, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 10:

- VALEUR DU MARCHÉ DU BEURRE NON LAITIER, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 11:

- PART EN VALEUR DU MARCHÉ DU BEURRE NON LAITIER, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 12:

- VOLUME DU MARCHÉ DU FROMAGE NON LAITIER, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 13:

- VALEUR DU MARCHÉ DU FROMAGE NON LAITIER, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 14:

- PART EN VALEUR DU MARCHÉ DES FROMAGES NON LAITIERS, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 15:

- VOLUME DU MARCHÉ DE LA CRÈME GLACÉE NON LAITIÈRE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017-2029

- Figure 16:

- VALEUR DU MARCHÉ DE LA CRÈME GLACÉE NON LAITIÈRE, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 17:

- PART EN VALEUR DU MARCHÉ DES GLACES NON LAITIÈRES, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 18:

- VOLUME DU MARCHÉ DU LAIT NON LAITIER PAR TYPE DE PRODUIT, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017-2029

- Figure 19:

- VALEUR DU MARCHÉ DU LAIT NON LAITIER PAR TYPE DE PRODUIT, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 20:

- PART EN VOLUME DU MARCHÉ DU LAIT NON LAITIER, PAR TYPE DE PRODUIT, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 21:

- PART EN VALEUR DU MARCHÉ DU LAIT NON LAITIER, PAR TYPE DE PRODUIT, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 202

- Figure 22:

- VOLUME DU MARCHÉ DU LAIT D'AMANDE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 23:

- VALEUR DU MARCHÉ DU LAIT DAMANDE, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 24:

- PART EN VALEUR DU MARCHÉ DU LAIT D'AMANDE, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 25:

- VOLUME DU MARCHÉ DU LAIT DE CAJOU, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 26:

- VALEUR DU MARCHÉ DU LAIT DE CAJOU, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 27:

- PART EN VALEUR DU MARCHÉ DU LAIT DE CAJOU, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 28:

- VOLUME DU MARCHÉ DU LAIT DE COCO, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 29:

- VALEUR DU MARCHÉ DU LAIT DE COCO, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 30:

- PART EN VALEUR DU MARCHÉ DU LAIT DE COCO, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 31:

- VOLUME DU MARCHÉ DU LAIT DE CHANVRE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017-2029

- Figure 32:

- VALEUR DU MARCHÉ DU LAIT DE CHANVRE, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 33:

- PART EN VALEUR DU MARCHÉ DU LAIT DE CHANVRE, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 34:

- VOLUME DU MARCHÉ DU LAIT D'AVOINE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017-2029

- Figure 35:

- VALEUR DU MARCHÉ DU LAIT DAVOINE, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 36:

- PART EN VALEUR DU MARCHÉ DU LAIT D'AVOINE, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 37:

- VOLUME DU MARCHÉ DU LAIT DE SOJA, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017-2029

- Figure 38:

- VALEUR DU MARCHÉ DU LAIT DE SOJA, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 39:

- PART EN VALEUR DU MARCHÉ DU LAIT DE SOJA, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 40:

- VOLUME DU MARCHÉ DU YAOURT NON LAITIER, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017-2029

- Figure 41:

- VALEUR DU MARCHÉ DU YAOURT NON LAITIER, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 42:

- PART EN VALEUR DU MARCHÉ DU YAOURT NON LAITIER, PAR CANAL DE DISTRIBUTION, % 2022 VS 2029

- Figure 43:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR CANAL DE DISTRIBUTION, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 44:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR CANAL DE DISTRIBUTION, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 45:

- PART EN VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 46:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 47:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR SOUS-CANAUX DE DISTRIBUTION, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 48:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR SOUS-CANAUX DE DISTRIBUTION, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 49:

- PART EN VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR SOUS-CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 50:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR SOUS-CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 51:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA LES DÉPANNEURS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 52:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA LES MAGASINS DE DÉPANNERIE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 53:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, VENDUES VIA LES MAGASINS DE DÉPANNERIE, PAR CATÉGORIE, %, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 54:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA LE DÉTAIL EN LIGNE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 55:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA DÉTAIL EN LIGNE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 56:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, VENDUES VIA LE DÉTAIL EN LIGNE, PAR CATÉGORIE, %, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 57:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA DES DÉTAILLANTS SPÉCIALISÉS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 58:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA DES DÉTAILLANTS SPÉCIALISÉS, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 59:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, VENDUES VIA DES DÉTAILLANTS SPÉCIALISÉS, PAR CATÉGORIE, %, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 60:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA LES SUPERMARCHÉS ET HYPERMARCHÉS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 61:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA LES SUPERMARCHÉS ET LES HYPERMARCHÉS, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 62:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, VENDUES VIA LES SUPERMARCHÉS ET LES HYPERMARCHÉS, PAR CATÉGORIE, %, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 63:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA D'AUTRES (CLUBS D'ENTREPÔTS, STATIONS-SERVICE, ETC.), TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 64:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA D'AUTRES (CLUBS D'ENTREPÔTS, STATIONS-SERVICE, ETC.), USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 65:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, VENDUES VIA D'AUTRES (CLUBS D'ENTREPÔTS, STATIONS-SERVICE, ETC.), PAR CATÉGORIE, %, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 66:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA LE COMMERCE, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 67:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES VENDUES VIA LE COMMERCE, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 68:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, VENDUES VIA LE COMMERCE, PAR CATÉGORIE, %, USD, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 69:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR PAYS, TONNES MÉTRIQUES, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 70:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES PAR PAYS, USD, AMÉRIQUE DU NORD, 2017-2029

- Figure 71:

- PART EN VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR PAYS, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 72:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR PAYS, %, AMÉRIQUE DU NORD, 2017 VS 2023 VS 2029

- Figure 73:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, TONNES MÉTRIQUES, CANADA, 2017-2029

- Figure 74:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, USD, CANADA, 2017-2029

- Figure 75:

- PART DE VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CATÉGORIE, %, CANADA, 2022 VS 2029

- Figure 76:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, TONNES MÉTRIQUES, MEXIQUE, 2017 - 2029

- Figure 77:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, USD, MEXIQUE, 2017-2029

- Figure 78:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CATÉGORIE, %, MEXIQUE, 2022 VS 2029

- Figure 79:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, TONNES MÉTRIQUES, ÉTATS-UNIS, 2017 - 2029

- Figure 80:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, USD, ÉTATS-UNIS, 2017-2029

- Figure 81:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CATÉGORIE, %, ÉTATS-UNIS, 2022 VS 2029

- Figure 82:

- VOLUME DU MARCHÉ DES ALTERNATIVES LAITIÈRES, TONNES MÉTRIQUES, RESTE DE L'AMÉRIQUE DU NORD, 2017 - 2029

- Figure 83:

- VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, USD, RESTE DE L'AMÉRIQUE DU NORD, 2017 - 2029

- Figure 84:

- PART EN VALEUR DU MARCHÉ DES ALTERNATIVES LAITIÈRES, PAR CATÉGORIE, %, RESTE DE L'AMÉRIQUE DU NORD, 2022 VS 2029

- Figure 85:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE DÉPLACEMENTS STRATÉGIQUES, COMPTE, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 86:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, AMÉRIQUE DU NORD, 2017 - 2029

- Figure 87:

- PART EN VALEUR DES ACTEURS MAJEURS, %, AMÉRIQUE DU NORD, 2022

Segmentation de lindustrie des alternatives laitières en Amérique du Nord

Le beurre sans produits laitiers, le fromage sans produits laitiers, la crème glacée sans produits laitiers, le lait sans produits laitiers et le yogourt sans produits laitiers sont couverts en tant que segments par catégorie. Off-Trade et On-Trade sont couverts en tant que segments par canal de distribution. Le Canada, le Mexique et les États-Unis sont couverts en segments par pays.

- Le canal de distribution du marché nord-américain des substituts laitiers est segmenté en commerce sur le marché et hors commerce. Le canal off-trade joue un rôle majeur dans la vente de produits laitiers alternatifs dans la région. Les supermarchés et les hypermarchés constituent les plus grands canaux de distribution hors commerce sur le marché nord-américain des produits laitiers alternatifs. Le facteur de proximité de ces canaux, en particulier dans les grandes villes développées, leur offre l'avantage supplémentaire d'influencer les décisions d'achat des consommateurs. En 2022, la valeur des ventes d'alternatives laitières dans les supermarchés et hypermarchés représentait plus de 73,4 % par rapport aux autres canaux de vente au détail.

- Le lait végétal joue un rôle majeur dans les ventes globales des circuits de vente au détail. En 2021, la valeur des ventes de lait végétal a augmenté de 8,5 % par rapport à 2020, tandis que les ventes de lait d'origine animale ont diminué de 2 %. La même année, 42 % des ménages ont acheté du lait végétal et 76 % lont acheté plusieurs fois auprès des réseaux de vente au détail.

- Le canal en ligne en Amérique du Nord devrait être le canal de distribution de produits laitiers qui connaît la croissance la plus rapide. Il devrait croître de 44% en 2024 par rapport à 2021. Les détaillants en ligne s'associent aux marques pour élargir leur espace de rayonnage, augmenter les assortiments et améliorer l'expérience d'achat des consommateurs en proposant une large gamme de produits à base de plantes. En 2021, plus de 22 % des Canadiens préféraient faire leurs courses en ligne.

| Catégorie | ||||||||||

| Beurre non laitier | ||||||||||

| Fromage sans produits laitiers | ||||||||||

| Crème glacée sans produits laitiers | ||||||||||

| ||||||||||

| Yaourt sans produits laitiers |

| Canal de distribution | |||||||

| |||||||

| Sur le commerce |

| Pays | |

| Canada | |

| Mexique | |

| États-Unis | |

| Reste de l'Amérique du Nord |

Définition du marché

- Alternatives laitières - Les alternatives laitières sont des aliments fabriqués à partir de lait/d'huiles à base de plantes au lieu de leurs produits d'origine animale habituels, tels que le fromage, le beurre, le lait, la crème glacée, le yaourt, etc. Les alternatives au lait à base de plantes ou non laitières sont en croissance rapide. segment dans la nouvelle catégorie de développement de produits alimentaires des boissons fonctionnelles et spécialisées à travers le monde.

- Beurre non laitier - Le beurre non laitier est une alternative au beurre végétalien fabriqué à partir dun mélange dhuiles végétales. Avec laugmentation des régimes alternatifs comme le végétarisme, le véganisme et lintolérance au gluten, le beurre végétal est un substitut sain et non laitier au beurre normal.

- Crème glacée sans produits laitiers - Les glaces à base de plantes sont une catégorie en pleine croissance. La crème glacée sans produits laitiers est un type de dessert préparé sans aucun ingrédient dorigine animale. Ceci est généralement considéré comme un substitut à la crème glacée ordinaire pour ceux qui ne peuvent pas ou ne mangent pas de produits d'origine animale ou dérivée d'animaux, notamment les œufs, le lait, la crème ou le miel.

- Lait végétal - Les laits végétaux sont des substituts du lait fabriqués à partir de fruits à coque (par exemple, noisettes, graines de chanvre), de graines (par exemple, sésame, noix, noix de coco, noix de cajou, amandes, riz, avoine, etc.) ou de légumineuses (par exemple, soja). Les laits à base de plantes comme le lait de soja et le lait d'amande sont populaires en Asie de l'Est et au Moyen-Orient depuis des siècles.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables requises pour les prévisions de marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon différents niveaux et fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement