Analyse du marché des centres de données conteneurisés en Amérique du Nord

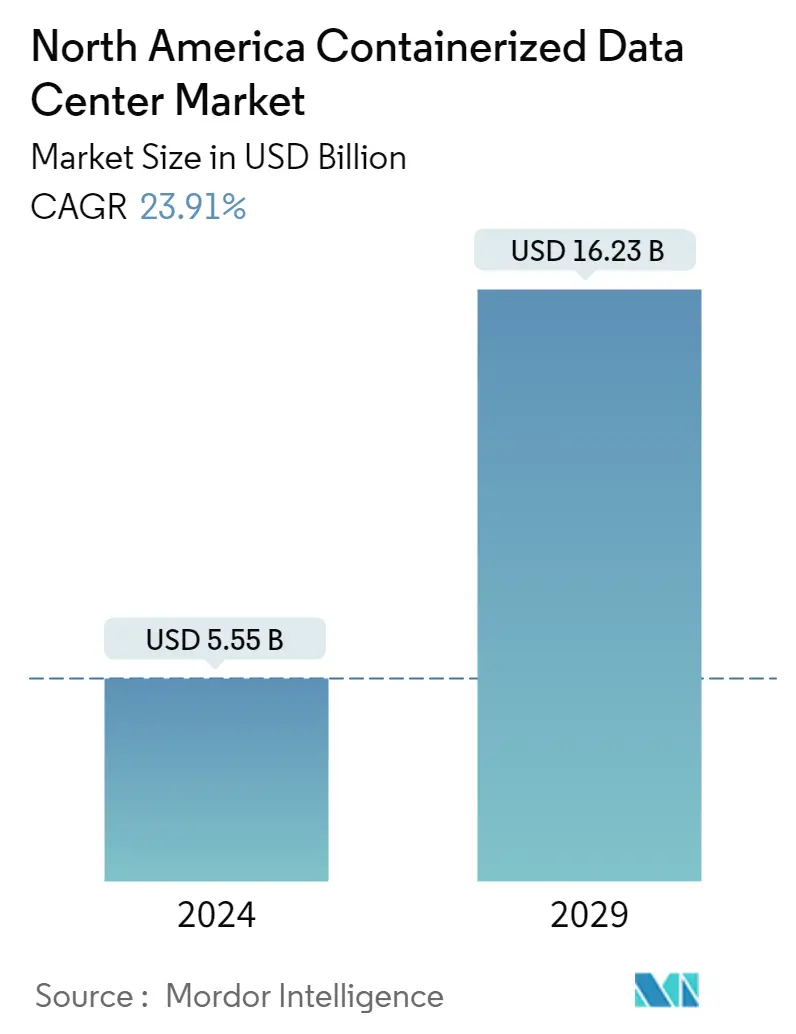

La taille du marché des centres de données conteneurisés en Amérique du Nord est estimée à 5,55 milliards de dollars en 2024 et devrait atteindre 16,23 milliards de dollars dici 2029, avec un TCAC de 23,91 % au cours de la période de prévision (2024-2029).

- Avec ladoption croissante du cloud et la génération croissante de données, la demande de centres de données conteneurisés dans la région a considérablement augmenté au cours des dernières années. Ces centres de données sont fabriqués dans une usine de fabrication et expédiés à l'utilisateur final dans le conteneur. La plupart des composants de ce type de centre de données sont préinstallés et offrent une flexibilité limitée en matière de remplacement et de mise à niveau des composants.

- Les unités de solution de centre de données conteneurisées facilitent linfrastructure informatique physique. L'approche modulaire peut se concentrer sur le centre de données ou sur un niveau plus granulaire. Par exemple, des approches plus granulaires peuvent descendre jusquau niveau du rack. À mesure que le marché des serveurs, du stockage et des équipements réseau x86 s'est développé, les utilisateurs finaux d'un large éventail de marchés verticaux ont exploré les moyens de trouver des méthodes plus efficaces d'installation et de gestion des équipements des centres de données.

- De plus, la pénétration du Big Data et de lInternet des objets (IoT) dans la région devrait transformer considérablement la taille et la portée des centres de données modulaires de nouvelle génération. Avec la concurrence actuelle, les organisations sont sous pression pour faire évoluer lévolutivité et la capacité informatique. Avec la croissance exponentielle des données, du cloud hybride et de l'externalisation des centres de données tiers, les centres de données conteneurisés gagnent du terrain, en raison de leur flexibilité pour installer un centre dans les plus brefs délais.

- En outre, la numérisation croissante dans tous les domaines industriels, les progrès technologiques constants et la pénétration croissante des appareils connectés intelligents ont tous contribué à la croissance de lIoT dans la région nord-américaine.

- Les organisations recherchent des services modulaires pour optimiser leur infrastructure en sélectionnant les services souhaités dans le portefeuille intégré disponible. De plus, avec le déploiement de livraison standardisé, plusieurs options de services sont mises à disposition à partir des catalogues en ligne. Ces options offrent la possibilité de réduire linvestissement initial des entreprises. Le service d'infrastructure géré intégré IBM est un exemple de cette situation.

- Cependant, des investissements initiaux plus élevés et une faible disponibilité des ressources sont quelques facteurs qui présentent des défis pour ce marché. De plus, ces centres de données sont conteneurisés ; ils sont de petite taille et peuvent être déplacés d'un endroit à un autre. En conséquence, leur efficacité informatique est limitée.

- Pendant le confinement dû au COVID-19, la demande de centres de données a augmenté à mesure que de plus en plus de personnes ont commencé à travailler à distance. Laugmentation du trafic de données a eu un impact sur le marché étudié en raison de lutilisation croissante des services cloud.

Tendances du marché des centres de données conteneurisés en Amérique du Nord

Le secteur gouvernemental devrait connaître une croissance significative

- Les agences gouvernementales adoptent également largement des centres de données conteneurisés pour renforcer la sécurité. Les données sensibles, telles que les numéros de sécurité sociale des employés, les adresses des militaires et les informations sur les citoyens, sont stockées dans des centres de données modulaires exploités par des systèmes d'IA pour une couche de protection supplémentaire.

- Les initiatives gouvernementales et la numérisation des plateformes daccessibilité publique sont les plus grandes sources de demande de centres de données conteneurisés dans le monde. Cela augmente la demande de centres de données modulaires.

- Par exemple, en septembre 2022, le ministère américain de lÉnergie a annoncé quil allait financer à hauteur de 42 millions de dollars des initiatives visant à réduire la consommation dénergie pour le refroidissement des centres de données et à atteindre zéro émission nette de dioxyde de carbone dici 2050.

- De plus, en février 2023, Amazon Web Services (AWS) a proposé au gouvernement américain un centre de données modulaire (MDC) pour faciliter le déploiement de modules de bits de fortune gérés par AWS dans des sites distants. AWS MDC est une unité de centre de données modulaire autonome destinée aux agences du ministère américain de la Défense (DoD), qui peut évoluer en déployant des unités supplémentaires. Chacun est logé dans un conteneur d'expédition robuste pour le transport de marchandises par bateau, train, camion ou même par avion à l'aide d'avions cargo militaires.

- Compte tenu de l'environnement canadien, le gouvernement du Canada (GC), dans sa stratégie cloud d'abord , a souligné que les services cloud sont identifiés et évalués comme la principale option de prestation lors du lancement d'investissements, d'initiatives, de stratégies et de projets en technologies de l'information (TI)..

Les États-Unis devraient connaître une croissance significative

- Les entreprises de la région nord-américaine ont commencé à considérer lhyper-convergence comme une alternative viable au centre de données traditionnel. Il combine le stockage, la mise en réseau et l'informatique en un seul système, réduisant ainsi la complexité du centre de données et augmentant l'évolutivité. En conséquence, ladoption croissante dune plate-forme dinfrastructure hyper-convergée stimule le marché des centres de données conteneurisés.

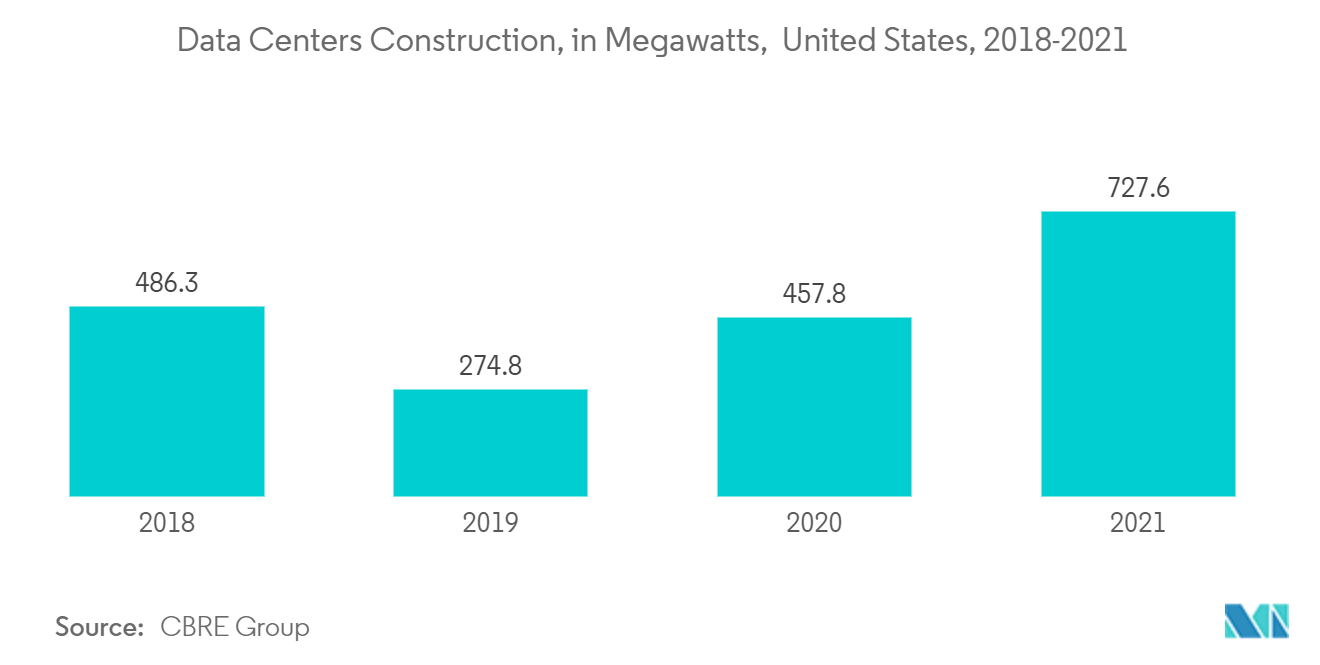

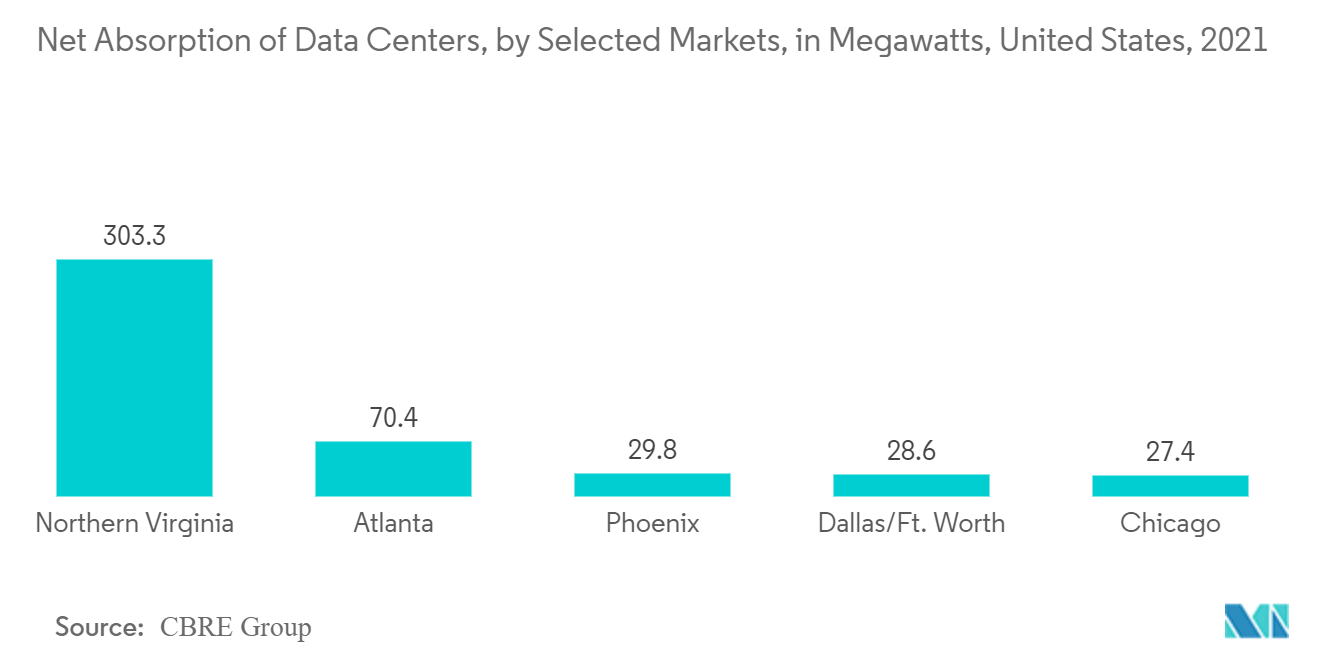

- Selon un rapport du Coldwell Banker Richard Ellis (CBRE), la capacité totale des marchés primaires des centres de données aux États-Unis a augmenté de 352,9 mégawatts (MW), soit 10,5 % au premier semestre 2022. Le pays augmente sa capacité de plus de 1 600 MW, actuellement en cours de construction. En conséquence, le principal marché de gros des centres de données aux États-Unis a enregistré une absorption nette combinée de 453,4 MW au premier semestre 2022, soit plus du triple du niveau du premier semestre 2021 et près de 60 % de cette absorption en Virginie du Nord.

- Le développement des centres de données de pointe est uniquement dû aux centres de données conteneurisés, car ils tendent à répondre aux demandes de la nouvelle ère d'une organisation. De plus, il est très adopté en raison de son format portable, rapide à installer, évolutif et doté de fonctionnalités de serveur à un moment donné, quel que soit le lieu. On observe donc que les acteurs du marché fabriquent des serveurs compatibles avec les centres de données conteneurisés.

- En septembre 2022, Subsea Cloud, la société proposant d'installer des centres de données commerciaux dans les eaux profondes des océans, a annoncé son intention d'installer un pod près de Port Angeles, dans l'État de Washington. Le pod commencera par un conteneur d'expédition de 6 m (20 pieds) à environ neuf mètres sous l'eau, contenant 800 serveurs, pour éventuellement atteindre 100 pods de ce type.

- De plus, la région dispose dune forte présence de fournisseurs de centres de données modulaires, ce qui contribue à sa croissance. Certains incluent IBM Corporation, HPE, Vertiv Co., Cisco Systems et Dell EMC.

- Par exemple, Google a annoncé son intention dinvestir 9,5 milliards de dollars dans de nouveaux bureaux et centres de données aux États-Unis dici fin 2022. De plus, Google a dépensé plus de 37 milliards de dollars pour ses bureaux et centres de données dans 26 États américains. Des investissements aussi importants de la part des principaux acteurs de la région devraient stimuler le développement des centres de données conteneurisés.

Aperçu du marché des centres de données conteneurisés en Amérique du Nord

Le marché nord-américain des centres de données conteneurisés comprend des acteurs majeurs tels qu'IBM Corporation, Hewlett Packard Enterprise, Dell Inc., Cisco Systems Inc., Rittal GmbH Co. KG et Huawei Technologies Co. Ltd, entre autres. Ces acteurs entreprennent des fusions, des acquisitions et des lancements de produits pour développer et introduire de nouvelles technologies et de nouveaux produits sur le marché. En conséquence, la concentration du marché sera moyenne.

En octobre 2022, IBM a annoncé qu'il ajouterait des feuilles de route des produits de stockage Red Hat et des équipes associées Red Hat à l'unité commerciale IBM Storage, apportant ainsi un stockage cohérent des applications et des données sur l'infrastructure sur site et dans le cloud. Avec cette décision, IBM intégrera les technologies de stockage Red Hat OpenShift Data Foundation (ODF) comme base d'IBM Spectrum Fusion. Cela combine les technologies de stockage de conteneurs d'IBM et de Red Hat pour les services de données et contribue à accélérer les capacités d'IBM sur le marché en plein essor des plates-formes Kubernetes.

De plus, en octobre 2022, Oracle a annoncé le lancement de nouveaux services pour simplifier la gestion, la sécurité et le développement dans le cloud, notamment un service Kubernetes géré sans serveur pour les clients qui souhaitent créer des applications conteneurisées sans avoir à gérer l'infrastructure Kubernetes.

Leaders du marché des centres de données conteneurisés en Amérique du Nord

-

IBM Corporation

-

Huawei Technologies Co. Ltd.

-

Hewlett Packard Enterprise Company

-

Cisco Systems Inc.

-

Schneider Electric SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des centres de données conteneurisés en Amérique du Nord

- Février 2023 Amazon Web Services (AWS) développe un nouveau type de centre de données pouvant être utilisé pour obtenir un avantage militaire partout dans le monde. Il s'agit avant tout d'un conteneur d'expédition avec la possibilité d'accéder à de nombreux services basés sur le cloud d'Amazon et de l'étendre facilement avec davantage de modules (de conteneur d'expédition). Chaque centre de données modulaire (MDC) héberge un centre de données autonome doté d'équipements internes de mise en réseau, de refroidissement et de distribution d'énergie.

- Septembre 2022 Dell annonce son partenariat avec Red Hat pour lancer un ensemble de solutions conteneurisées visant à simplifier la gestion et le déploiement d'environnements multi-cloud sur site. Ce partenariat propose trois nouvelles offres conçues pour faciliter le déploiement et la gestion d'une infrastructure conteneurisée sur site dans des environnements multi-cloud et dans des centres de données.

Segmentation de lindustrie des centres de données conteneurisés en Amérique du Nord

Un centre de données conteneurisé est défini comme un centre de données modulaire incorporé dans des conteneurs d'expédition standard ou des conteneurs similaires. Les conteneurs sont fabriqués avec tous les composants du centre de données, y compris le refroidissement, l'alimentation et les racks.

Le marché des centres de données conteneurisés en Amérique du Nord est segmenté par secteur dactivité de lutilisateur final (informatique et télécommunications, défense, BFSI, gouvernement) et par géographie (États-Unis et Canada).

Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Informatique et télécommunications |

| BFSI |

| Gouvernement |

| Autres utilisateurs finaux |

| Les États Unis |

| Canada |

| Par secteur d'activité de l'utilisateur final | Informatique et télécommunications |

| BFSI | |

| Gouvernement | |

| Autres utilisateurs finaux | |

| Pays | Les États Unis |

| Canada |

FAQ sur les études de marché des centres de données conteneurisés en Amérique du Nord

Quelle est la taille du marché des centres de données conteneurisés en Amérique du Nord ?

La taille du marché des centres de données conteneurisés en Amérique du Nord devrait atteindre 5,55 milliards USD en 2024 et croître à un TCAC de 23,91 % pour atteindre 16,23 milliards USD dici 2029.

Quelle est la taille actuelle du marché des centres de données conteneurisés en Amérique du Nord ?

En 2024, la taille du marché nord-américain des centres de données conteneurisés devrait atteindre 5,55 milliards de dollars.

Qui sont les principaux acteurs du marché des centres de données conteneurisés en Amérique du Nord ?

IBM Corporation, Huawei Technologies Co. Ltd., Hewlett Packard Enterprise Company, Cisco Systems Inc., Schneider Electric SE sont les principales sociétés opérant sur le marché des centres de données conteneurisés en Amérique du Nord.

Quelles années couvre ce marché des centres de données conteneurisés en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des centres de données conteneurisés en Amérique du Nord était estimée à 4,48 milliards de dollars. Le rapport couvre la taille historique du marché des centres de données conteneurisés en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des centres de données conteneurisés en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des centres de données conteneurisés en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des centres de données conteneurisés en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des centres de données conteneurisés en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.