Analyse du marché de léclairage LED en Amérique du Nord

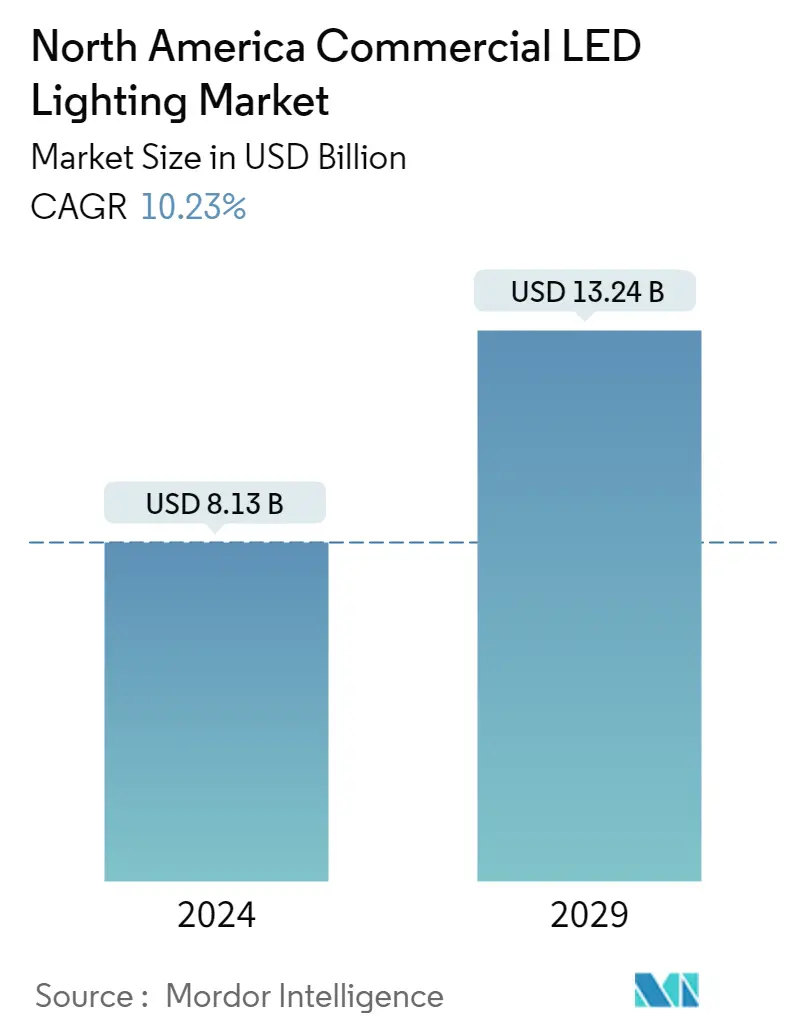

La taille du marché de léclairage LED commercial en Amérique du Nord est estimée à 8,13 milliards USD en 2024 et devrait atteindre 13,24 milliards USD dici 2029, avec un TCAC de 10,23 % au cours de la période de prévision (2024-2029).

Les progrès technologiques et les préoccupations croissantes concernant la protection de lenvironnement ont accru le besoin de produits déclairage économes en énergie pour les applications commerciales, industrielles et résidentielles partout en Amérique du Nord.

- LAmérique du Nord abrite des facteurs importants essentiels à léclairage des zones commerciales. Les exigences sont une plus grande couverture lumineuse dans le lumen, une durabilité accrue et une source dalimentation appropriée. Les LED peuvent répondre à ces exigences clés. Elle est donc préférée aux autres technologies existantes. Il permet des économies de carburant plus élevées, une couverture lumineuse plus large et plus de 100 000 lumens et est comparativement moins cher à posséder et à entretenir.

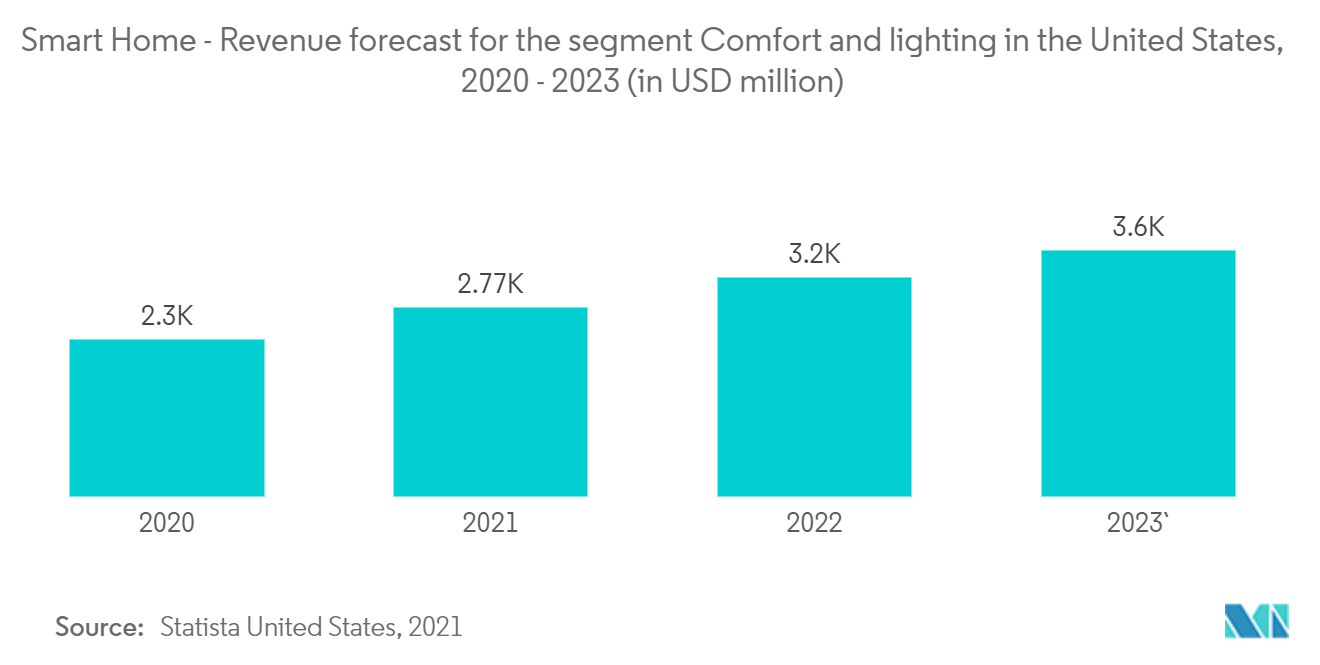

- Lintégration de fonctionnalités intelligentes pour léclairage connecté apparaît comme lun des moteurs importants du marché étudié, la LED étant lun des composants majeurs. Les initiatives gouvernementales en faveur des villes intelligentes ont contribué à la demande croissante de solutions d'éclairage intelligentes. Les systèmes déclairage connectés devraient devenir lun des composants les plus critiques de linfrastructure des villes intelligentes.

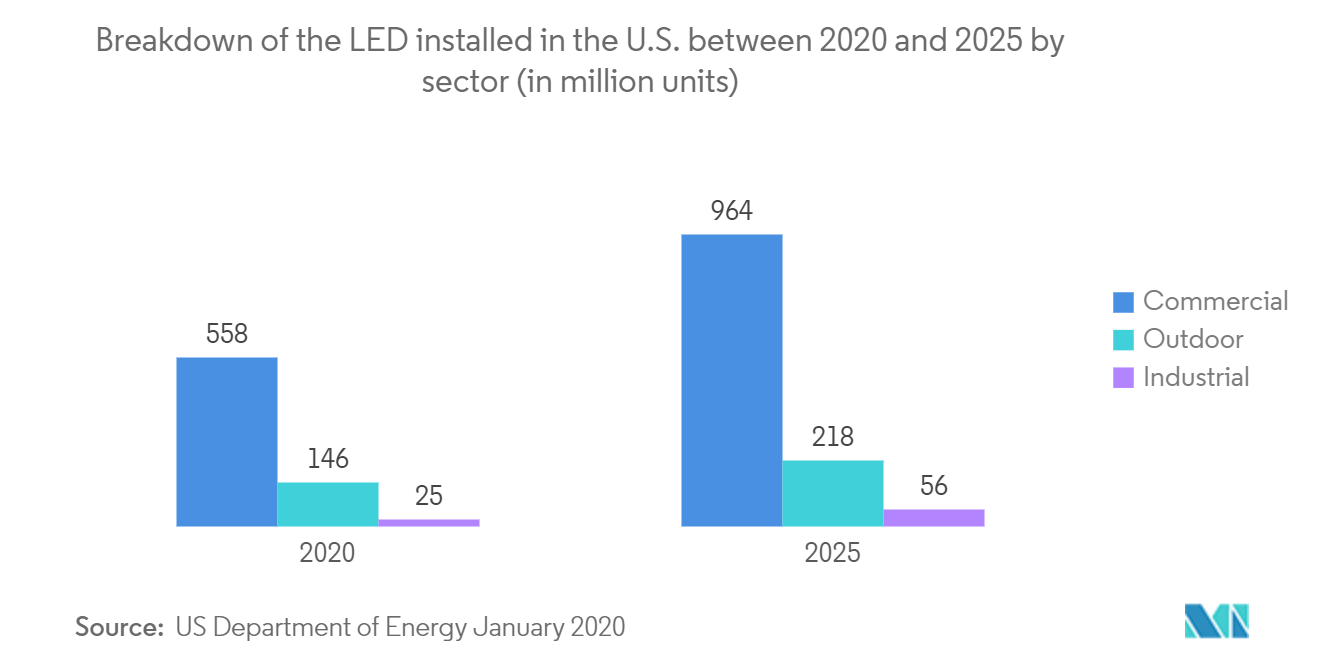

- Selon le Département de l'Énergie (DOE), la LED est une technologie d'éclairage hautement économe en énergie et a le potentiel de changer fondamentalement l'avenir de l'éclairage aux États-Unis. Lutilisation généralisée de léclairage LED a un impact potentiel important sur les économies dénergie aux États-Unis. De plus, dici 2035, la majorité des installations déclairage devraient utiliser la technologie LED.

- Les magasins de détail, les bureaux et les secteurs soutenus par le gouvernement tels que les propriétés publiques gagnent du terrain dans la mise en œuvre de solutions LED à grande échelle pour réduire la consommation d'énergie et augmenter l'efficacité de l'utilisation de l'énergie. Par exemple, en juin 2021, Fluence d'OSRAM et Prospiant, un fournisseur d'écosystèmes complets basé à Cincinnati, dans l'Ohio, pour l'agriculture en environnement contrôlé (CEA) et les technologies d'extraction, ont annoncé que Fluence serait le fournisseur privilégié de technologie LED au sein de l'offre complète d'écosystèmes de Prospiant..

- De plus, le Canada devrait connaître une croissance plus rapide au cours de la période de prévision. La croissance dans la région peut être attribuée à l'augmentation du développement des infrastructures immobilières et des investissements à Vancouver et à Toronto. Ladoption croissante de lampes A et T avancées dans les espaces commerciaux stimule la croissance du marché dans la région.

- Depuis lapparition de la COVID-19, diverses entreprises ont été confrontées à des défis au niveau de la chaîne dapprovisionnement. Lindustrie LED ne fait pas exception. Étant donné quune part importante des matières premières pour la production de LED et de pilotes provenait de pays asiatiques, lindustrie a été considérablement touchée en mars et avril, la région étant gravement touchée par la pandémie de COVID-19.

- Cependant, en raison de l'augmentation des droits d'importation en provenance de Chine, plusieurs entreprises ont commencé à déplacer leurs lignes de production et à s'approvisionner en solutions et composants d'éclairage LED auprès d'autres pays, ce qui a encore augmenté le coût d'installation des installations de fabrication et le pouvoir de négociation des fournisseurs de matières premières..

- Pour attirer les clients industriels, la personnalisation du flux lumineux en fonction de lenvironnement est une tendance courante chez les fabricants. Par conséquent, les solutions déclairage LED réglables ont connu une adoption améliorée au cours des dernières années. Sur le marché américain, les fusions, acquisitions et collaborations sont des tendances dominantes adoptées par les acteurs du marché en matière dinnovation de produits et de croissance inorganique.

Tendances du marché de léclairage LED en Amérique du Nord

Léclairage intelligent devrait être lavenir de léclairage LED commercial

- Chaque environnement commercial nécessite un éclairage uniforme centré sur le travail, en raison de diverses applications. La haute efficacité et la nature directionnelle des LED les rendent idéales pour plusieurs applications telles que dans le commerce de détail, les bureaux et l'hôtellerie, entre autres. De plus, les LED offrent une efficacité jusqu'à 90 % supérieure à celle des systèmes HID conventionnels utilisés pour de telles applications.

- Les États-Unis sont une société développée et commercialisée, dans laquelle les Américains consomment une énergie importante dans les entreprises et les industries. Selon American Geo Sciences (AGI), le secteur industriel consomme 32 % de toute lénergie, y compris lélectricité, les installations et les équipements utilisés pour la fabrication, lexploitation minière, lagriculture et la construction. Compte tenu de la forte consommation d'énergie de la région, le gouvernement devrait investir considérablement dans des solutions plus vertes, plus intelligentes et plus efficaces.

- L'avènement de l'Internet des objets (IoT) et l'introduction ultérieure de nouveaux modèles commerciaux, tels que l'éclairage en tant que service (LaaS), ont éliminé le besoin de paiements initiaux élevés, permettant au marché de passer à un modèle OPEX.. Le modèle de location a permis des installations à grande échelle de luminaires LED et leur adoption dans le segment commercial.

- En raison du besoin croissant d'économiser l'énergie, les principaux acteurs du marché, tels que Verizon, ont introduit des mesures innovantes et rentables pour l'éclairage public. La plate-forme Verizon Intelligent Lighting convertit les luminaires LED en appareils intelligents équipés de capteurs qui capturent et transmettent des données en temps quasi réel, de sorte que l'on puisse obtenir un contrôle total sur toutes les lumières, un aperçu de l'état de l'infrastructure d'éclairage et un accès à une gamme d'éclairages. applications et services.

- De plus, en juillet 2021, Smart Labs, pionnier de l'éclairage et du contrôle électrique intelligents, a annoncé le lancement de Nokia Smart Lighting, une suite de produits d'éclairage et de contrôle électrique alimentés par l'IoT. Les tout premiers produits Nokia Smart Lighting sont conçus pour rendre l'éclairage intelligent simple à acheter, facile à installer et intuitif pour les espaces de bureau et les solutions d'accueil.

Les États-Unis détiendront une part de marché importante

- Selon l'Energy Information Administration des États-Unis, les lampes à LED sont devenues le deuxième type d'ampoule le plus répandu dans les bâtiments commerciaux. Des lois telles que la loi sur l'indépendance énergétique et la sécurité de 2007 ont eu un impact significatif sur l'utilisation croissante d'options d'éclairage plus efficaces en établissant des exigences minimales d'efficacité pour la production de nouvelles ampoules.

- Selon les prévisions énergétiques à long terme de l'Annual Energy Outlook 2021 (AEO2021), l'Energy Information Administration des États-Unis s'attend à ce que l'éclairage LED continue de croître, répondant jusqu'à 95 % de la demande d'éclairage commercial d'ici 2050.

- De plus, la contrôlabilité des lumières LED stimule également leur demande dans le secteur commercial. Des fonctionnalités telles que la gradation, l'éclairage naturel, les capteurs de présence et les minuteries incitent les fournisseurs à mettre en œuvre ces solutions dans leurs installations.

- Les entreprises innovent avec de nouvelles solutions LED pour rester sur le marché. Par exemple, en juillet 2021, Lumileds Holding, dont le siège opérationnel est aux États-Unis, a présenté ses nouvelles LED commerciales LUXEON 2835. Ces LED sont conçues et conçues pour répondre à la demande croissante de LED de moyenne puissance à haut volume et à haut rendement pour servir les applications d'éclairage intérieur commercial. Les applications commerciales intérieures typiques incluent les troffers, les panneaux et les grandes hauteurs, entre autres formats.

- De plus, le gouvernement réglemente également les systèmes d'éclairage utilisés dans les espaces commerciaux, limitant ainsi la consommation d'énergie. Par exemple, le Federal Energy Management Program (FEMP) fournit des conseils pour lacquisition de luminaires commerciaux à diodes électroluminescentes (DEL) aux États-Unis. De telles tendances devraient stimuler la croissance du marché étudié au cours de la période de prévision.

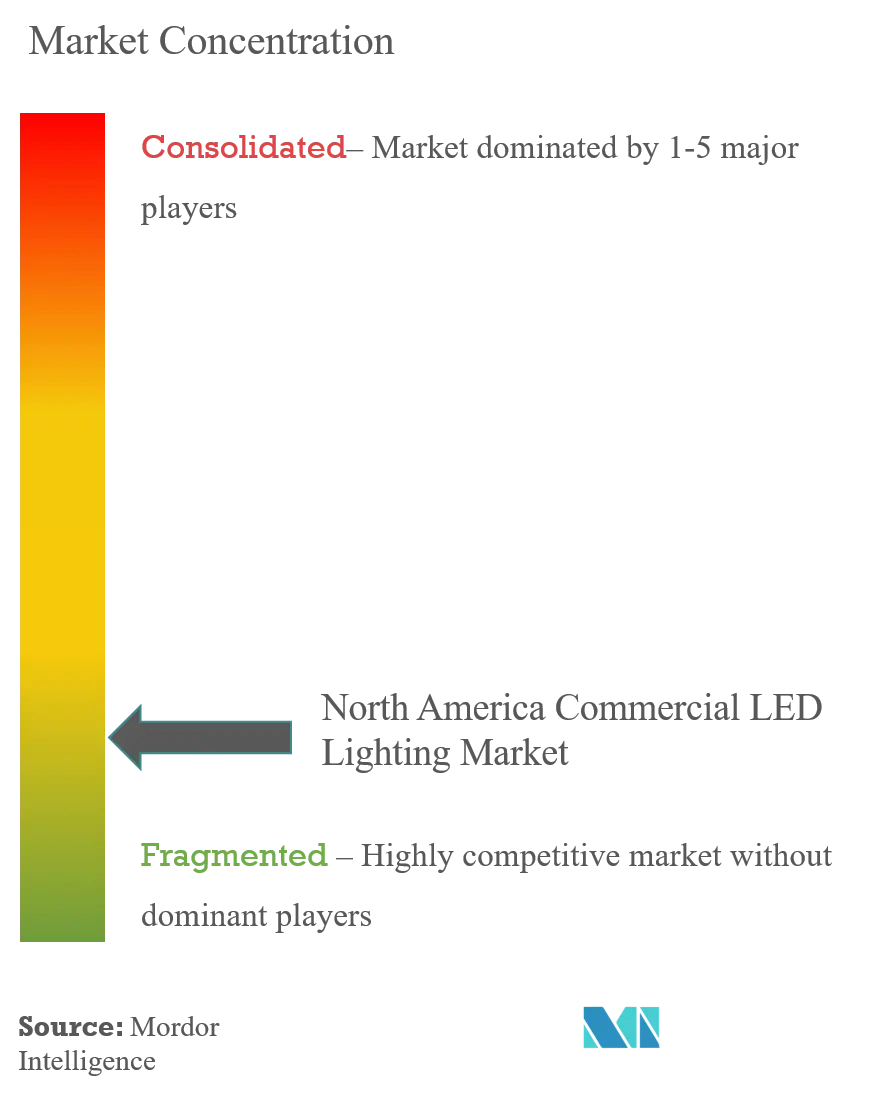

Aperçu du marché de léclairage LED en Amérique du Nord

Le marché de léclairage LED commercial en Amérique du Nord est très compétitif et se compose de plusieurs acteurs majeurs. Les principaux acteurs sont engagés dans des acquisitions stratégiques pour renforcer leur domination du marché et se concentrent également sur le développement de produits, qui a été une stratégie clé adoptée pour progresser sur un marché en évolution. Certains des développements sur le marché sont:.

- Octobre 2021 - Dialight, le leader mondial de l'innovation en matière d'éclairage LED dangereux et industriel, à l'occasion du Mois de la sensibilisation à l'énergie, a annoncé la disponibilité de l'un des luminaires industriels lourds les plus efficaces disponibles dans le commerce, le High Bay LED ultra-efficace Vigilant.

- Juin 2021 - Le système d'éclairage Interact City de Signify a aidé les municipalités de New York en convertissant les lampadaires en LED connectées. Cela aidera New York à réduire sa consommation d'énergie, ses émissions et à créer une plate-forme pour le déploiement de villes intelligentes. Interact City partage les données collectées à partir de capteurs avec les systèmes informatiques des pompiers, des services médicaux d'urgence et d'autres premiers intervenants, lui permettant de réagir rapidement en cas d'incident.

Leaders du marché de léclairage LED en Amérique du Nord

Dialight PLC

OSRAM Licht AG

Signify Holding (Philips Lighting and Cooper Lighting)

US LED Limited

Hubbell Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de léclairage LED en Amérique du Nord

- Mai 2022 - EarthTronics, qui développe des produits d'éclairage à économie d'énergie ayant un impact économique et environnemental positif, a présenté sa série de bandes LED sélectionnables par couleur et puissance. La série de bandes LED est destinée à l'éclairage général et de grande hauteur que l'on trouve dans le secteur manufacturier, ainsi que dans les commerces de détail et les nouvelles installations commerciales.

- Septembre 2021 - Sollum Technologies a annoncé son dernier luminaire pour sa solution d'éclairage LED intelligente 100 % programmable. Ce luminaire avancé, connu sous le nom de SF05A, constitue une avancée claire et considérable pour Sollum et la technologie d'éclairage horticole. Les producteurs de serre bénéficient dune fonctionnalité améliorée des luminaires pour une surveillance contrôlable et automatisée du système déclairage.

- Juin 2021 - Fluence par OSRAM et Prospiant, un fournisseur basé dans l'Ohio d'écosystèmes complets pour l'agriculture en environnement contrôlé (CEA) et les technologies d'extraction, ont annoncé que Fluence serait le fournisseur préféré de technologie LED au sein des offres d'écosystème complet de Prospiant.

Segmentation de lindustrie de léclairage LED en Amérique du Nord

La diode électroluminescente (DEL) est aujourdhui lune des technologies déclairage les plus économes en énergie et en développement rapide. Les ampoules LED de qualité durent plus longtemps, sont plus durables et offrent une qualité de lumière comparable ou supérieure à celle des autres types d'éclairage. L'étude approfondie se concentre sur les LED commerciales en Amérique du Nord. Le marché est segmenté en fonction des applications, des canaux de distribution, etc. Le marché étudié se concentre sur limpact de Covid-19 sur le marché et les principales tendances suivies par les fournisseurs de la région.

| Magasins de détail (showrooms, centres commerciaux, éclairage de magasin, etc.) |

| Bureau |

| Secteur hôtelier (restaurants, casinos, hôtels, etc.) |

| Secteur architectural (applications d’éclairage décoratif) |

| Autres applications (soins de santé et éducation) |

| Troffers |

| Spots |

| Baie haute |

| Éclairage sur rail |

| Pendentifs suspendus |

| Autres types de facteurs de forme |

| Les ventes directes |

| Détail en gros |

| États-Unis |

| Canada |

| Par candidature | Magasins de détail (showrooms, centres commerciaux, éclairage de magasin, etc.) |

| Bureau | |

| Secteur hôtelier (restaurants, casinos, hôtels, etc.) | |

| Secteur architectural (applications d’éclairage décoratif) | |

| Autres applications (soins de santé et éducation) | |

| Par facteur de forme | Troffers |

| Spots | |

| Baie haute | |

| Éclairage sur rail | |

| Pendentifs suspendus | |

| Autres types de facteurs de forme | |

| Par canal de distribution | Les ventes directes |

| Détail en gros | |

| Par pays | États-Unis |

| Canada |

FAQ sur les études de marché sur léclairage LED en Amérique du Nord

Quelle est la taille du marché de léclairage LED commercial en Amérique du Nord ?

La taille du marché nord-américain de léclairage LED commercial devrait atteindre 8,13 milliards USD en 2024 et croître à un TCAC de 10,23 % pour atteindre 13,24 milliards USD dici 2029.

Quelle est la taille actuelle du marché de léclairage LED commercial en Amérique du Nord ?

En 2024, la taille du marché nord-américain de léclairage LED commercial devrait atteindre 8,13 milliards USD.

Qui sont les principaux acteurs du marché de léclairage LED commercial en Amérique du Nord ?

Dialight PLC, OSRAM Licht AG, Signify Holding (Philips Lighting and Cooper Lighting), US LED Limited, Hubbell Inc. sont les principales sociétés opérant sur le marché de léclairage LED commercial en Amérique du Nord.

Quelles années couvre ce marché de léclairage LED commercial en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain de léclairage LED commercial était estimée à 7,38 milliards de dollars. Le rapport couvre la taille historique du marché de léclairage LED commercial en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de léclairage LED commercial en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'éclairage LED en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de léclairage LED en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de léclairage LED en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.