Taille et part du marché des essais cliniques en Amérique du Nord

Analyse du marché des essais cliniques en Amérique du Nord par Mordor Intelligence

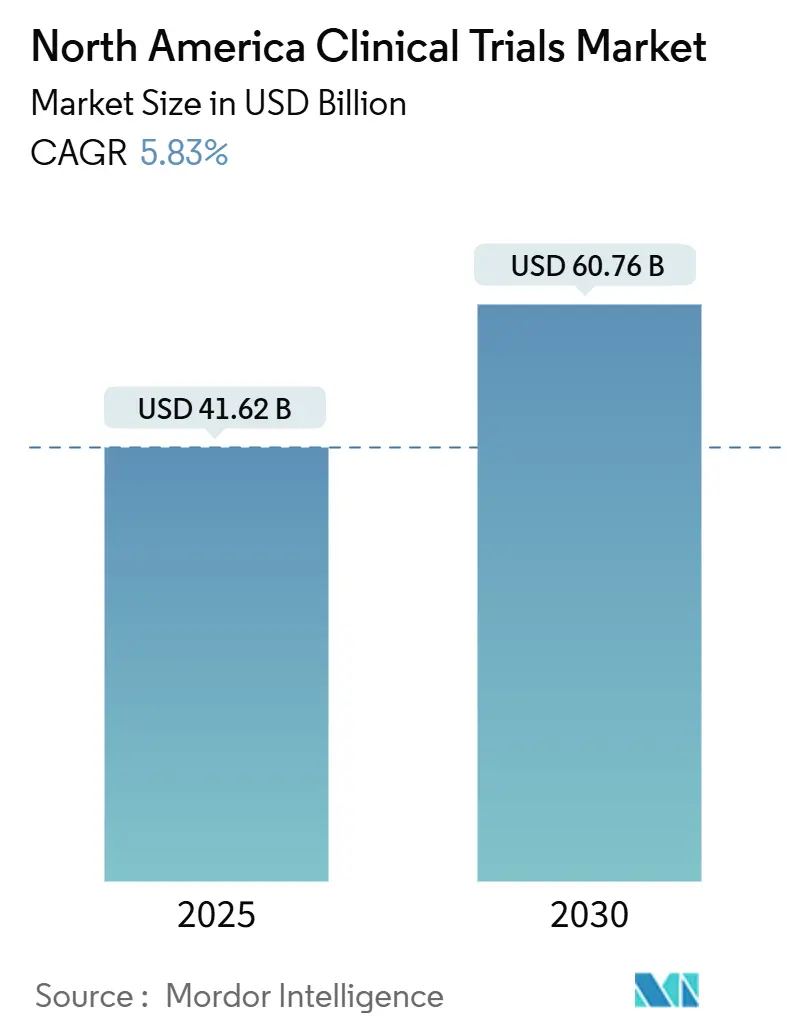

La taille du marché des essais cliniques en Amérique du Nord s'élève à 41,62 milliards USD en 2025 et devrait s'étendre à 60,76 milliards USD d'ici 2030, reflétant un TCAC de 5,83 %. Cette trajectoire soutenue est ancrée dans la position de l'Amérique du Nord en tant qu'épicentre mondial de l'innovation pharmaceutique, renforcée par des voies réglementaires sophistiquées, une infrastructure de recherche contractuelle mature et une forte confiance des investisseurs qui soutiennent collectivement plus des trois quarts des approbations FDA[1]U.S. Food & Drug Administration, "Real-World Data and Evidence," fda.gov. L'adoption intensifiée de l'analyse de données assistée par IA, un fardeau croissant des maladies chroniques et l'approbation des autorités de santé pour les conceptions décentralisées et adaptatives ont considérablement augmenté les volumes d'études, même si les coûts des essais de Phase III ont atteint 36,58 millions USD en 2024. La consolidation parmi les principales CRO, illustrée par l'acquisition de PRA Health Sciences par ICON pour 12 milliards USD, génère des plateformes de services de bout en bout qui défient les modèles d'externalisation traditionnels.

Points clés du rapport

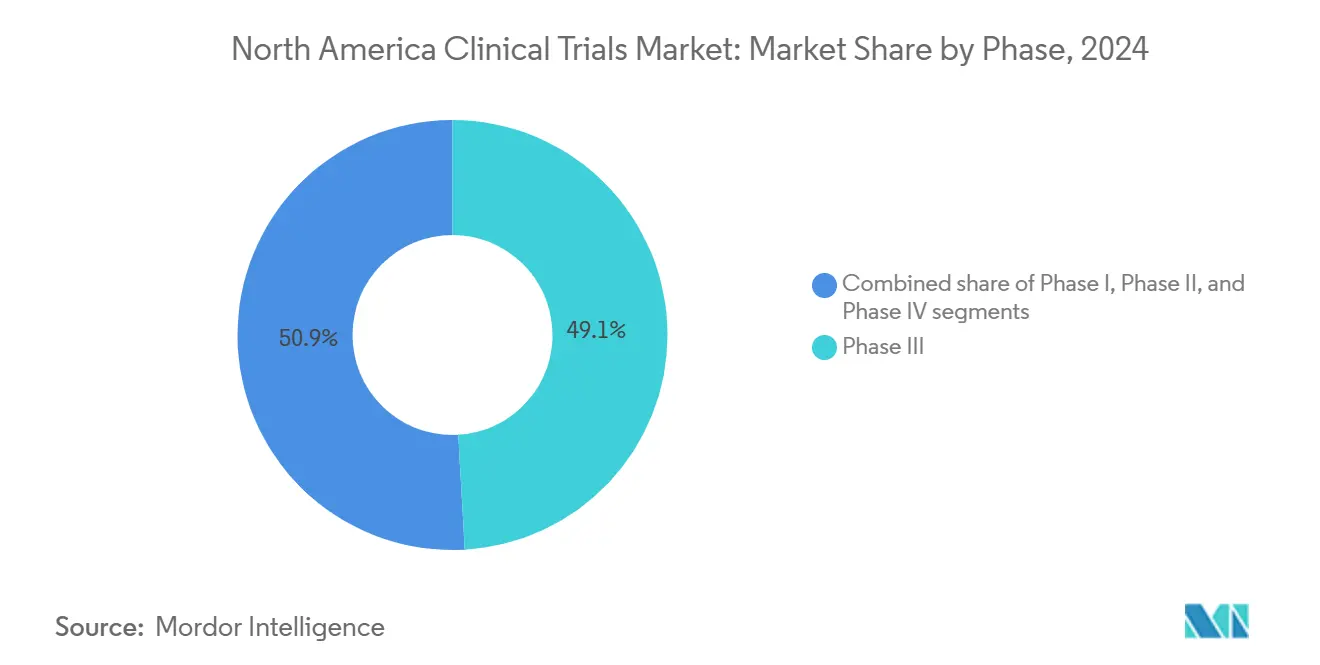

- Par phase, les essais de Phase III détenaient 49,12 % de la part du marché des essais cliniques en Amérique du Nord en 2024 ; la Phase II devrait mener la croissance avec un TCAC de 7,80 % jusqu'en 2030.

- Par conception d'étude, les essais interventionnels ont dominé avec 72,36 % de part de revenus en 2024, tandis que les essais adaptatifs sont prêts à s'étendre avec un TCAC de 8,68 % jusqu'en 2030.

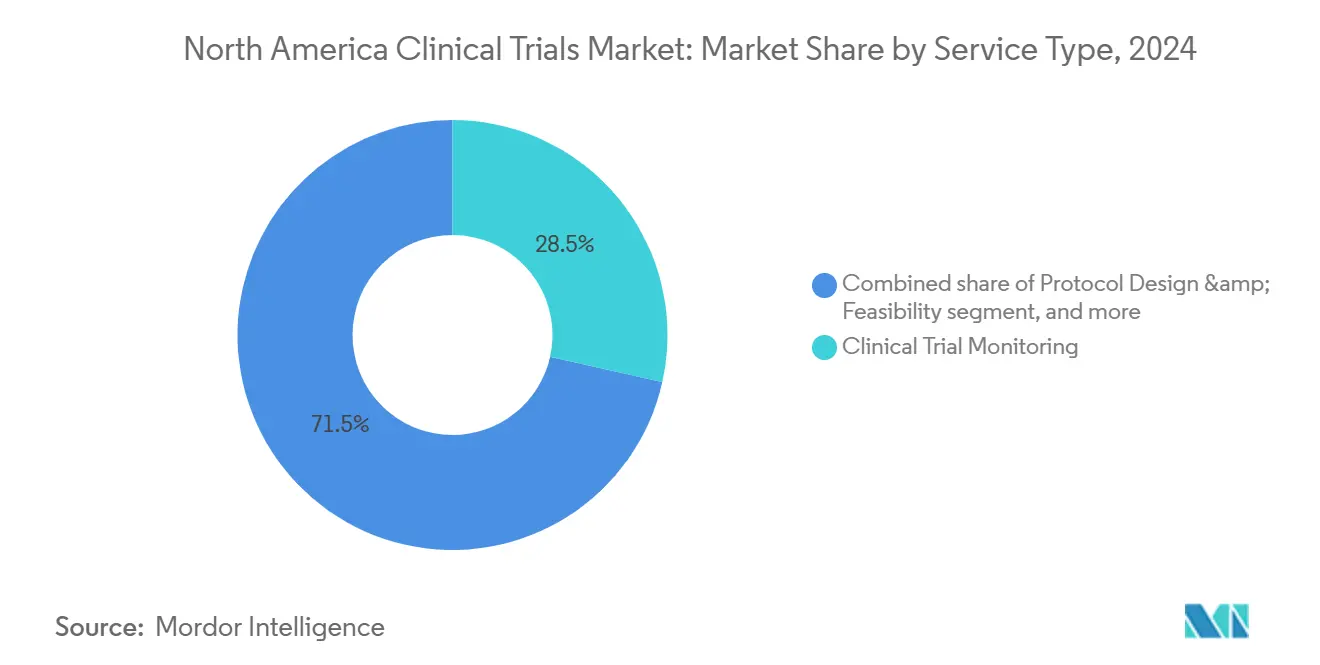

- Par type de service, la surveillance clinique représentait 28,55 % de la taille du marché des essais cliniques en Amérique du Nord en 2024 ; les services décentralisés progressent avec un TCAC de 8,34 % jusqu'en 2030.

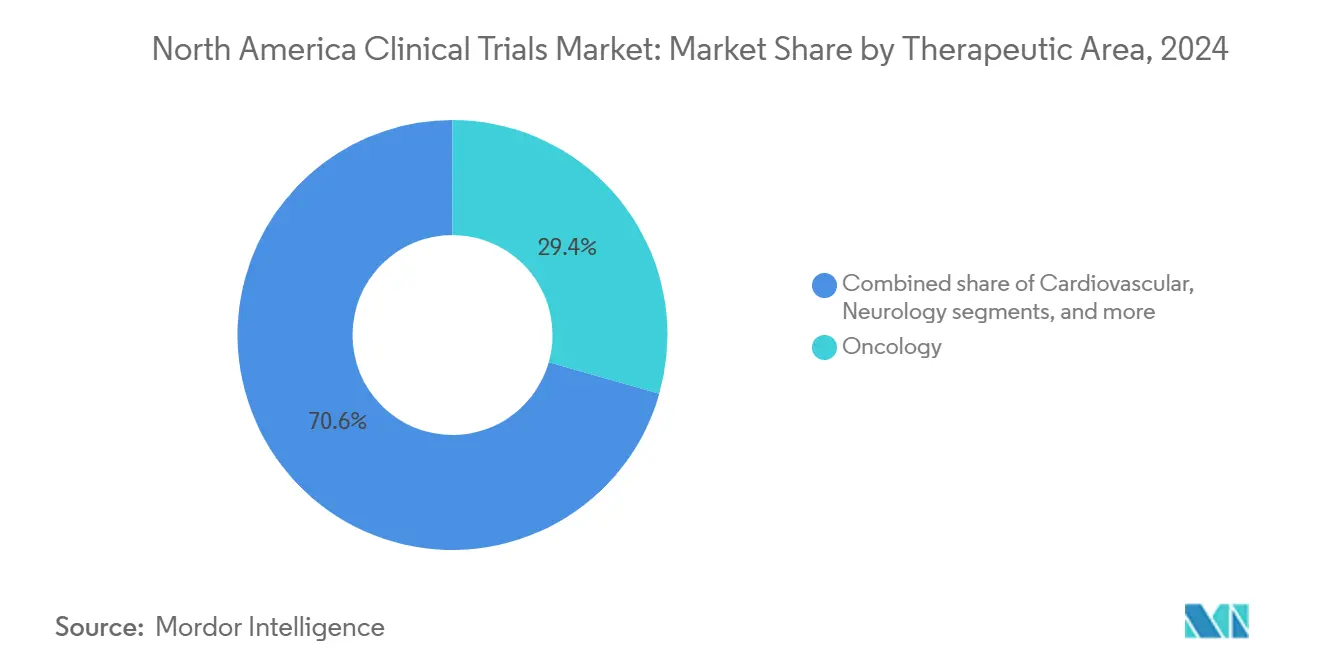

- Par domaine thérapeutique, l'oncologie a mené avec 29,45 % de part en 2024 ; la neurologie devrait croître le plus rapidement avec un TCAC de 9,43 % jusqu'en 2030.

- Par type de promoteur, les entreprises pharmaceutiques et biopharmaceutiques ont mené avec 68,43 % de part de revenus en 2024, tandis que les organisations gouvernementales et à but non lucratif devraient s'étendre avec un TCAC de 7,45 % jusqu'en 2030.

- Par géographie, les États-Unis contrôlaient 74,56 % des revenus en 2024, tandis que le Canada est en voie pour l'expansion la plus rapide avec un TCAC de 6,39 % jusqu'en 2030.

Tendances et perspectives du marché des essais cliniques en Amérique du Nord

Analyse d'impact des facteurs moteurs

| Facteur moteur | % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Écosystème d'investissement et d'innovation robuste en sciences de la vie | +1.2% | États-Unis, retombées vers le Canada | Long terme (≥ 4 ans) |

| Fort fardeau des maladies chroniques et rares générant une demande d'essais | +1.0% | Amérique du Nord, populations vieillissantes | Moyen terme (2-4 ans) |

| Infrastructure CRO/sites mature soutenant l'externalisation à grande échelle | +0.8% | États-Unis, expansion vers le Canada | Moyen terme (2-4 ans) |

| Initiatives favorables de la FDA et Santé Canada pour les conceptions décentralisées et adaptatives | +0.7% | États-Unis et Canada | Court terme (≤ 2 ans) |

| Colonne vertébrale avancée de partage de données et de santé numérique permettant les essais hybrides | +0.6% | Amérique du Nord, adoption menée par les États-Unis | Moyen terme (2-4 ans) |

| Protection IP favorable et perspectives de remboursement attirant le capital des promoteurs | +0.5% | États-Unis, impact limité au Canada | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Écosystème d'investissement et d'innovation robuste en sciences de la vie

Les dépenses R&D record de 161 milliards USD par les grandes firmes pharmaceutiques en 2023 ont alimenté un afflux de programmes de Phase II et Phase III qui ancrent maintenant le marché des essais cliniques en Amérique du Nord. L'élan du capital-investissement-illustré par l'investissement de Kohlberg dans Worldwide Clinical Trials-a mis à l'échelle des réseaux de sites dédiés qui raccourcissent les délais de démarrage d'études et approfondissent la spécialisation thérapeutique. Le financement de capital-risque dans la biotechnologie a rebondi à 3 milliards USD en 2024 et est de plus en plus lié aux entreprises de plateforme pilotées par IA qui exigent des lectures rapides de preuve de concept. Les alliances stratégiques comme Parexel-Palantir intègrent l'analyse avancée directement dans les opérations d'essais, améliorant la faisabilité des protocoles et accélérant les décisions intérimaires. Ces flux de capitaux convergents renforcent un cercle vertueux où l'investissement engendre des améliorations d'infrastructure qui, à leur tour, attirent davantage d'activité de promoteurs sur le marché des essais cliniques en Amérique du Nord.

Fort fardeau des maladies chroniques et rares générant une demande d'essais

Une population vieillissante et une prévalence croissante de troubles cardiométaboliques et neurodégénératifs maintiennent un pipeline robuste de programmes de développement. L'Amérique du Nord représente une part disproportionnée de la recherche sur la maladie d'Alzheimer, avec le pipeline régional alimentant un marché de thérapeutiques contre l'Alzheimer qui devrait atteindre 30,8 milliards USD d'ici 2033. La croissance parallèle des études sur le diabète et l'obésité élève davantage l'utilisation des sites alors que les agonistes des récepteurs GLP-1 dominent le paysage des médicaments métaboliques. De plus, les protocoles de médecine de précision en oncologie comprennent maintenant 30 % des essais d'oncologie mondiaux et s'étendent le plus rapidement aux États-Unis, intensifiant la demande pour des laboratoires activés par biomarqueurs. La flexibilité réglementaire vers les conceptions adaptatives permet des amendements de protocole rapides qui alignent les ressources d'essais avec les perspectives changeantes de biologie des maladies, renforçant la hausse pour le marché des essais cliniques en Amérique du Nord.

Infrastructure CRO/sites mature soutenant l'externalisation à grande échelle

Les CRO basées en Amérique du Nord gèrent environ 75 % des études mondiales actives et livrent de plus en plus des portefeuilles unifiés qui combinent surveillance, science des données et services de preuves du monde réel. IQVIA seule soutient environ 1 500 essais annuellement, exploitant une base de données du monde réel de 530 millions d'enregistrements pour optimiser la sélection de sites et les projections d'inscription iqvia.com. Les vagues de consolidation-comme l'acquisition de PPD par Thermo Fisher pour 17,4 milliards USD-génèrent des plateformes intégrées verticalement qui associent l'analyse de laboratoire aux capacités d'exécution. La surveillance basée sur les risques avancée et l'automatisation permettent aux CRO de naviguer l'augmentation de 67 % des procédures de protocole enregistrées entre 2009 et 2020 tout en préservant la qualité et la discipline des coûts. Ces avantages structurels protègent l'avantage concurrentiel du marché des essais cliniques en Amérique du Nord dans un climat de financement mondial qui se resserre.

Initiatives favorables de la FDA et Santé Canada pour les conceptions décentralisées et adaptatives

Les directives émises par la FDA et Santé Canada formalisent les cadres d'essais décentralisés, permettant la capture de données à distance sans compromettre les normes GCP[2]Health Canada, "Clinical Trials Regulatory Modernization," canada.ca. La période de révision par défaut de 30 jours de Santé Canada pour les demandes d'essais cliniques fournit aux promoteurs une activation d'étude rapide par rapport à de nombreux pairs de l'OCDE, tandis que la clarté de la FDA sur les outils d'acquisition de données à distance catalyse l'adoption de protocoles hybrides. L'alignement bilatéral permet également aux packages de données canadiennes de soutenir les dossiers réglementaires américains, économisant des mois sur les calendriers de soumission multinationale. Ces efficacités réglementaires renforcent directement le débit sur le marché des essais cliniques en Amérique du Nord et incitent davantage d'investissement en santé numérique.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Paysage réglementaire multi-juridictionnel complexe prolongeant les approbations | -0,9 % | États-Unis, Canada, Mexique | Moyen terme (2-4 ans) |

| Pénurie d'investigateurs qualifiés, coordinateurs et personnel de sites | -1,1 % | Amérique du Nord, en particulier centres de recherche spécialisés | Court terme (≤ 2 ans) |

| Escalade inflationniste des coûts d'exploitation des sites et de recrutement des participants | -0,8 % | Amérique du Nord, avec sensibilité plus élevée dans les centres médicaux académiques urbains | Court terme (≤ 2 ans) |

| Concurrence intensifiée pour des cohortes de patients diverses ralentissant l'inscription | -0,6 % | Grands centres de recherche métropolitains à travers les États-Unis et le Canada | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Paysage réglementaire multi-juridictionnel complexe prolongeant les approbations

Les exigences divergentes des pays retardent fréquemment les lancements d'études régionales : la COFEPRIS du Mexique fait en moyenne trois mois pour les approbations, triple le calendrier par défaut de Santé Canada, forçant des stratégies de démarrage échelonnées qui compliquent l'harmonisation des données. Les mandats séparés de comités d'éthique à travers les juridictions étendent davantage les délais et gonflent les coûts alors que les promoteurs doivent obtenir des feux verts séquentiels avant que l'inscription commence. Les révisions ICH E6(R3) à venir en 2025 resserreront les normes de métadonnées, nécessitant de nouveaux systèmes de traçabilité numérique dans les sites et CRO. Combinés, ces facteurs tempèrent la courbe de croissance par ailleurs forte du marché des essais cliniques en Amérique du Nord en ajoutant une complexité de conformité et des frais administratifs.

Pénurie d'investigateurs qualifiés, coordinateurs et personnel de sites

Quatre-vingt-quinze pour cent des centres de cancérologie signalent des pénuries de personnel qui compromettent l'adhésion au protocole et retardent les benchmarks d'inscription. Entre 2016 et 2024, le volume d'études a dépassé l'expansion de la main-d'œuvre, créant un écart persistant en coordinateurs expérimentés et gestionnaires de données. L'épuisement professionnel et l'attrition liée à la pandémie exacerbent le roulement, avec 70 % du personnel de sites citant une difficulté accrue à gérer la complexité croissante des protocoles. Bien que les plateformes technologiques automatisent des aspects de vérification de données sources et d'engagement des participants, le soulagement immédiat est insuffisant ; environ 80 % des essais manquent les jalons de recrutement initiaux sur le marché des essais cliniques en Amérique du Nord. Les contraintes d'effectifs qui en résultent compriment les marges et gonflent les coûts par patient, enregistrant la traînée négative la plus forte sur la croissance parmi les contraintes identifiées.

Analyse par segment

Par phase : dominance des stades tardifs au milieu de l'accélération des phases précoces

Les programmes de Phase III ont commandé 49,12 % du marché des essais cliniques en Amérique du Nord en 2024, une empreinte disproportionnée qui reflète la dépendance réglementaire sur de grandes études pivots pour les décisions d'approbation. Les dépenses moyennes de Phase III ont grimpé à 36,58 millions USD en 2024 alors que les tests de biomarqueurs, les critères d'imagerie et les résultats rapportés par les patients ont superposé la complexité aux mesures d'efficacité traditionnelles, pourtant les promoteurs continuent d'acheminer des ressources vers ces essais de stade tardif pour sécuriser des labels first-in-class ou best-in-class. Simultanément, la taille du marché des essais cliniques en Amérique du Nord pour les programmes de Phase II devrait s'étendre avec un TCAC de 7,80 % jusqu'en 2030 alors que les entreprises priorisent des conceptions de preuve de concept bien caractérisées qui atténuent l'attrition en aval.

Une part croissante d'études de Phase II exploitent des caractéristiques adaptatives-analyses de futilité, ré-estimation de taille d'échantillon et algorithmes de détermination de dose-qui permettent une terminaison précoce ou une expansion de cohorte basée sur des lectures intérimaires, aiguisant la prise de décision commerciale et conservant le capital. Les essais de Phase I maintiennent un élan constant alors que les modalités immuno-oncologiques et de thérapie génique exigent une exploration de sécurité rigoureuse, tandis que les études post-commercialisation de Phase IV gagnent en proéminence au milieu de l'insistance des payeurs sur les preuves du monde réel. Une telle diversification à travers les phases assure que l'industrie plus large des essais cliniques en Amérique du Nord conserve des vecteurs de croissance équilibrés même sous scrutin budgétaire.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par conception d'étude : les essais interventionnels mènent tandis que les conceptions adaptatives transforment la recherche

Les conceptions interventionnelles détenaient 72,36 % de part en 2024, soulignant la préférence réglementaire pour les environnements contrôlés randomisés lors de l'évaluation des thérapies expérimentales. Les cadres de surveillance robustes et les conventions statistiques bien établies solidifient les études interventionnelles comme l'étalon-or pour les revendications d'efficacité primaires au sein du marché des essais cliniques en Amérique du Nord. Pourtant les essais adaptatifs gagnent en vélocité, prévus d'afficher un TCAC de 8,68 % alors que les promoteurs capturent les efficacités en planifiant prospectivement des modifications de conception qui répondent aux données de résultats intérimaires.

Le répertoire croissant de directives FDA sur les méthodes adaptatives a allégé les préoccupations historiques concernant l'inflation d'erreur de type I, incitant les portefeuilles d'oncologie et de maladies rares à incorporer des protocoles de Phase II/III sans couture qui compriment les délais de développement. Les études observationnelles et d'accès élargi complètent le mélange de conception, fournissant des données complémentaires du monde réel qui informent les dossiers de valeur des payeurs. Avec les autorités réglementaires de plus en plus réceptives aux protocoles maîtres et essais de plateforme, la taille du marché des essais cliniques en Amérique du Nord pour les conceptions adaptatives est prête à s'élargir, améliorant la flexibilité dans les populations de patients hétérogènes.

Par type de service : les services de surveillance dominent tandis que les solutions numériques s'accélèrent

La surveillance clinique a généré 28,55 % des revenus de 2024 et reste indispensable pour sauvegarder la sécurité des patients et l'intégrité des données. Les paradigmes de surveillance basés sur les risques se concentrent maintenant sur les déclencheurs statistiques centralisés qui redirigent les visites sur site vers les centres à haut risque, préservant la qualité tout en réduisant les budgets de voyage. Pendant ce temps, les services d'essais décentralisés et virtuels sont sur la voie d'enregistrer un TCAC de 8,34 %, propulsés par l'adoption de télésanté et les dispositifs portables qui collectent des critères biométriques continus en dehors des cliniques physiques.

Le conseil en conception de protocoles, la gestion de données et les opérations de rédaction médicale élargissent collectivement la pile de services, permettant aux CRO à service complet de verrouiller des accords de service maître pluriannuels. L'intégration de eConsent, des résultats électroniques rapportés par les patients et des solutions de distribution directe de médicaments aux patients a redéfini les modèles d'engagement des participants sur le marché des essais cliniques en Amérique du Nord. Les investissements dans les plateformes de soutien de sites activées par IA-illustrées par les outils de réseau de sites virtuels d'IQVIA-sont prêts à comprimer les intervalles de démarrage et réaligner les paradigmes de surveillance autour des points chauds de qualité des données.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par domaine thérapeutique : leadership en oncologie défié par l'innovation en neurologie

L'oncologie a conservé 29,45 % de part en 2024, soutenue par les dépenses continues de capital-risque et pharma sur les actifs de médecine de précision ciblant les voies tumeur-agnostiques et les construits de thérapie cellulaire. Les inhibiteurs de points de contrôle immunitaires, les conjugués anticorps-médicament et les pipelines CAR-T représentent collectivement des volumes de patients croissants, exigeant des services de laboratoire de biomarqueurs sophistiqués et des cadres de consentement génomique. La neurologie devrait dépasser toutes les autres spécialités avec un TCAC de 9,43 % jusqu'en 2030 alors que les candidats modificateurs de maladie d'Alzheimer et les nouvelles thérapies géniques de la maladie de Parkinson entrent en phases pivots, remodelant les flux d'investissement au sein du marché des essais cliniques en Amérique du Nord.

Les arènes cardiovasculaires, métaboliques et de maladies infectieuses maintiennent une croissance à un chiffre moyen, avec l'attention thérapeutique post-COVID s'étendant maintenant au syndrome de COVID long et à la prophylaxie antivirale de nouvelle génération. La convergence accélérante des portefeuilles d'immunologie et d'oncologie génère des protocoles panier et parapluie qui recrutent à travers les signatures moléculaires plutôt que la taxonomie de site d'organe. Ces innovations méthodologiques renforcent le positionnement de l'industrie des essais cliniques en Amérique du Nord comme banc d'essai mondial pour les thérapies first-in-class à travers les catégories de besoins médicaux élevés non satisfaits.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de promoteur : dominance pharma au milieu de l'expansion de la recherche gouvernementale

Les entreprises pharmaceutiques et biopharmaceutiques ont représenté 68,43 % des initiations d'études en 2024, exploitant des budgets R&D profonds et un savoir-faire réglementaire pour diriger les pipelines d'exécution de stade tardif. Le réseau d'alliance de Big Pharma avec les centres médicaux académiques et les innovateurs biotech cultive des actifs de découverte précoce tout en externalisant la complexité d'exécution aux CRO, maintenant ainsi la portée expansive du marché des essais cliniques en Amérique du Nord.

Les entités gouvernementales et à but non lucratif devraient croître avec un TCAC de 7,45 %, mobilisant des subventions de santé publique comme le Fonds d'essais cliniques de 250 millions USD du Canada pour s'attaquer à la préparation vaccinale et aux maladies négligées. Les investigateurs académiques, habilités par des structures de subventions collaboratives et une infrastructure bioinformatique partagée, parrainent de plus en plus des essais initiés par l'investigateur qui alimentent des jeux de données confirmatoires dans les programmes industriels. Les promoteurs de dispositifs médicaux ajoutent de la diversité, conduisant des études IDE plus petites et plus rapides qui pivotent rapidement vers les dépôts FDA de novo ou 510(k). Collectivement, cette mosaïque de profils de promoteurs diffuse le risque de financement et ancre un débit stable à travers le paysage de l'industrie des essais cliniques en Amérique du Nord.

Analyse géographique

Les États-Unis contrôlaient 74,56 % des revenus de 2024 et devraient croître parallèlement au marché plus large des essais cliniques en Amérique du Nord avec un TCAC stable de 5,83 % jusqu'en 2030. Une confluence de systèmes de santé avancés, de réseaux académiques étendus et de cadres FDA progressifs maintient sa densité inégalée de sites d'essais. Les sièges sociaux de CRO leaders-IQVIA à Durham, PPD à Wilmington et ICON à Philadelphie-ancrent une main-d'œuvre qualifiée en méthodologies décentralisées et adaptatives, permettant un déploiement rapide de protocoles maîtres qui interrogent simultanément plusieurs critères. Les afflux continus de capital-risque et de capital-investissement canalisent le capital vers des réseaux de sites spécialisés, réduisant les retards de recrutement de patients et cimentant le leadership d'innovation du pays.

Le Canada est prêt pour l'expansion la plus rapide, avec la taille du marché des essais cliniques en Amérique du Nord attribuable aux opérations canadiennes prête à enregistrer un TCAC de 6,39 % jusqu'en 2030. La politique de révision de 30 jours de Santé Canada offre aux promoteurs une rampe d'accès rapide, tandis que l'alignement avec les normes ICH équipe les packages de données canadiennes pour les soumissions FDA et EMA sans dépôts redondants. Les incitations gouvernementales comme le Fonds d'innovation stratégique subventionnent les améliorations d'infrastructure, et la Carte des actifs d'essais cliniques canadiens promeut les capacités de sites aux promoteurs étrangers. De plus, les efficacités de coûts-généralement 20 % en dessous des dépenses par patient américaines-améliorent l'attrait du Canada, particulièrement pour les cohortes d'oncologie de phase précoce et de maladies rares qui bénéficient de la base de patients ethniquement diverse du pays.

Le Mexique, bien que présentement un contributeur plus petit, présente un élan convaincant alors que la COFEPRIS rationalise son architecture réglementaire et adopte ICH GCP. L'Accord d'équivalence de 2024 permet l'importation de produits expérimentaux sans autorisation de commercialisation complète, réduisant la friction logistique pour les essais multinationaux. La proximité du Mexique aux États-Unis soutient les stratégies d'appariement de sites transfrontaliers qui enrichissent les mandats de diversité dans les directives FDA, tandis que les structures de coûts favorables attirent les promoteurs explorant les programmes de pharmacovigilance de Phase IV et de preuves du monde réel. Néanmoins, les complexités de coordination et les exigences de séquençage des comités d'éthique tempèrent l'adoption à court terme. Alors que ces goulots d'étranglement procéduraux s'assouplissent, le Mexique renforcera la profondeur géographique du marché des essais cliniques en Amérique du Nord et étendra les canaux d'accès régionaux pour les patients.

Paysage concurrentiel

L'Amérique du Nord héberge une arène CRO modérément consolidée mais intensément concurrentielle, avec des mégadeals récents amplifiant l'échelle et l'étendue des services. L'absorption de PRA Health Sciences par ICON et l'intégration de PPD par Thermo Fisher ont forgé deux plateformes de bout en bout capables de s'étendre de la conception d'essais aux tests bioanalytiques, générant des synergies qui plaisent aux promoteurs cherchant une responsabilité de fournisseur unique[3]IQVIA Holdings Inc., "Annual Report 2024," iqvia.com. IQVIA mène le peloton, associant une part CRO mondiale de 19 % avec des jeux de données propriétaires du monde réel qui alimentent des algorithmes d'inscription prédictifs et des benchmarks de domaine thérapeutique. Les capacités synergiques génèrent un levier de négociation et des contrats de verrouillage qui s'étendent au-delà des essais individuels, amortissant la volatilité des revenus au sein du marché des essais cliniques en Amérique du Nord.

La convergence technologique est un champ de bataille déterminant. L'alliance de Parexel avec Palantir intègre l'analyse pilotée par IA dans les systèmes EDC, tandis que l'acquisition de Deep 6 AI par Tempus aiguise le recrutement de précision par l'exploration EMR en temps réel. Les ventures émergentes comme Lindus Health, abondamment dotées de 18 millions USD de capital de Série A, championne des modèles software-first qui promettent des évaluations de faisabilité rapides et des frais fixes plus bas. Les acteurs établis contre-attaquent avec des incubateurs internes et des fonds de capital-risque pour acquérir ou licencier des actifs numériques de niche, préservant le positionnement concurrentiel alors que la conduite décentralisée gagne un statut mainstream.

Le capital-investissement demeure une force transformatrice, canalisant le capital vers les réseaux de sites et fournisseurs spécialisés. La participation de Kohlberg dans Worldwide Clinical Trials et l'infusion de VSS Capital dans Eximia Research illustrent l'appétit pour les plateformes de croissance qui peuvent être regroupées en entités plus grandes ou flottées via IPO. Alors que les pénuries de main-d'œuvre persistent, les acquéreurs favorisent les réseaux avec des académies de formation intégrées et des SOP standardisées qui atténuent le risque de main-d'œuvre. L'intensité concurrentielle devrait donc s'intensifier, mais l'échelle, la profondeur des données et la dextérité numérique resteront les différenciateurs décisifs pour le leadership du marché dans le marché des essais cliniques en Amérique du Nord.

Leaders de l'industrie des essais cliniques en Amérique du Nord

-

ICON Plc

-

IQVIA

-

Parexel International

-

Syneos Health

-

Laboratory Corp of America (Covance)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Mars 2025 : ICON plc et PRA Health Sciences ont finalisé une fusion de 12 milliards USD pour créer une plateforme CRO d'essais hybrides leader intégrant les technologies de santé mobile.

- Janvier 2025 : Suvoda et Greenphire ont convenu de fusionner, combinant randomisation, gestion d'approvisionnement d'essais et expertise de paiement des patients pour rationaliser les parcours des participants.

- Janvier 2025 : Faro Health et Recursion ont lancé un partenariat pour intégrer l'IA dans les flux de travail de conception d'essais cliniques, améliorant l'efficacité des protocoles.

- Décembre 2024 : Thermo Fisher Scientific a finalisé son acquisition de PPD pour 17,4 milliards USD, renforçant son empreinte de services de développement de médicaments intégrés.

- Octobre 2024 : Exelixis et MSD ont formé une collaboration clinique visant à faire progresser les thérapeutiques d'oncologie par l'exécution d'essais conjoints.

Portée du rapport sur le marché des essais cliniques en Amérique du Nord

Selon la portée du rapport, les essais cliniques sont des expériences qui sont menées sous recherche clinique et suivent un protocole réglementé. Ces expériences sont principalement effectuées pour obtenir des données concernant la sécurité et l'efficacité des médicaments nouvellement développés. Les données d'essais cliniques sont obligatoires pour l'approbation de médicaments, ainsi que pour leur introduction sur le marché. Ces essais sont effectués sous trois phases (I, II, III et IV), qui dépendent de divers facteurs. Ce processus n'est pas seulement coûteux, mais aussi chronophage, et nécessite une expertise à toutes les étapes. Le marché des essais cliniques en Amérique du Nord est segmenté par phase (Phase I, Phase II, Phase III et Phase IV), par conception (études thérapeutiques et études observationnelles), et géographie (États-Unis, Canada et Mexique). Le rapport offre la valeur en USD (Dollar américain) millions pour les segments ci-dessus.

| Phase I |

| Phase II |

| Phase III |

| Phase IV |

| Études interventionnelles/thérapeutiques |

| Études observationnelles |

| Études d'accès élargi |

| Conception de protocole et faisabilité |

| Identification et démarrage de sites |

| Soumission et approbation réglementaires |

| Surveillance d'essais cliniques |

| Gestion de données et biostatistiques |

| Rédaction médicale |

| Autres types de services |

| Oncologie |

| Cardiovasculaire |

| Neurologie |

| Maladies infectieuses |

| Troubles métaboliques (diabète, obésité) |

| Immunologie/auto-immune |

| Autres domaines thérapeutiques |

| Entreprises pharmaceutiques et biopharmaceutiques |

| Entreprises de dispositifs médicaux |

| Instituts académiques et de recherche |

| Organisations gouvernementales et à but non lucratif |

| États-Unis |

| Canada |

| Mexique |

| Par phase | Phase I |

| Phase II | |

| Phase III | |

| Phase IV | |

| Par conception d'étude | Études interventionnelles/thérapeutiques |

| Études observationnelles | |

| Études d'accès élargi | |

| Par type de service | Conception de protocole et faisabilité |

| Identification et démarrage de sites | |

| Soumission et approbation réglementaires | |

| Surveillance d'essais cliniques | |

| Gestion de données et biostatistiques | |

| Rédaction médicale | |

| Autres types de services | |

| Par domaine thérapeutique | Oncologie |

| Cardiovasculaire | |

| Neurologie | |

| Maladies infectieuses | |

| Troubles métaboliques (diabète, obésité) | |

| Immunologie/auto-immune | |

| Autres domaines thérapeutiques | |

| Par type de promoteur | Entreprises pharmaceutiques et biopharmaceutiques |

| Entreprises de dispositifs médicaux | |

| Instituts académiques et de recherche | |

| Organisations gouvernementales et à but non lucratif | |

| Géographie | États-Unis |

| Canada | |

| Mexique |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des essais cliniques en Amérique du Nord ?

Le marché est évalué à 41,62 milliards USD en 2025 et devrait atteindre 60,76 milliards USD d'ici 2030.

Quelle phase génère les plus gros revenus dans les essais cliniques en Amérique du Nord ?

Les essais de Phase III contribuent le plus, détenant 49,12 % des revenus de 2024 et reflétant l'attention des promoteurs sur les études pivots.

Pourquoi les conceptions d'essais adaptatifs gagnent-elles en adoption ?

Les directives réglementaires de la FDA et Santé Canada clarifient les attentes statistiques, permettant aux promoteurs de modifier les protocoles en milieu d'étude et de comprimer les délais.

À quelle vitesse le segment canadien des essais cliniques croît-il ?

Le Canada devrait s'étendre avec un TCAC de 6,39 % jusqu'en 2030, aidé par sa période de révision CTA de 30 jours et ses efficacités de coûts.

Quel est le principal défi opérationnel auquel font face les sites d'essais ?

Une pénurie sévère d'investigateurs et coordinateurs expérimentés pousse 80 % des études à manquer les cibles d'inscription initiales, augmentant les coûts par patient.

Comment la technologie remodèle-t-elle le paysage concurrentiel ?

Les CRO intègrent l'IA, la surveillance basée sur les risques et les plateformes décentralisées dans les modèles de service pour réduire les temps de cycle et gagner des contrats "guichet unique" des promoteurs.

Dernière mise à jour de la page le: