Taille du marché des lubrifiants automobiles en Amérique du Nord

|

|

Période d'étude | 2015 - 2026 |

|

|

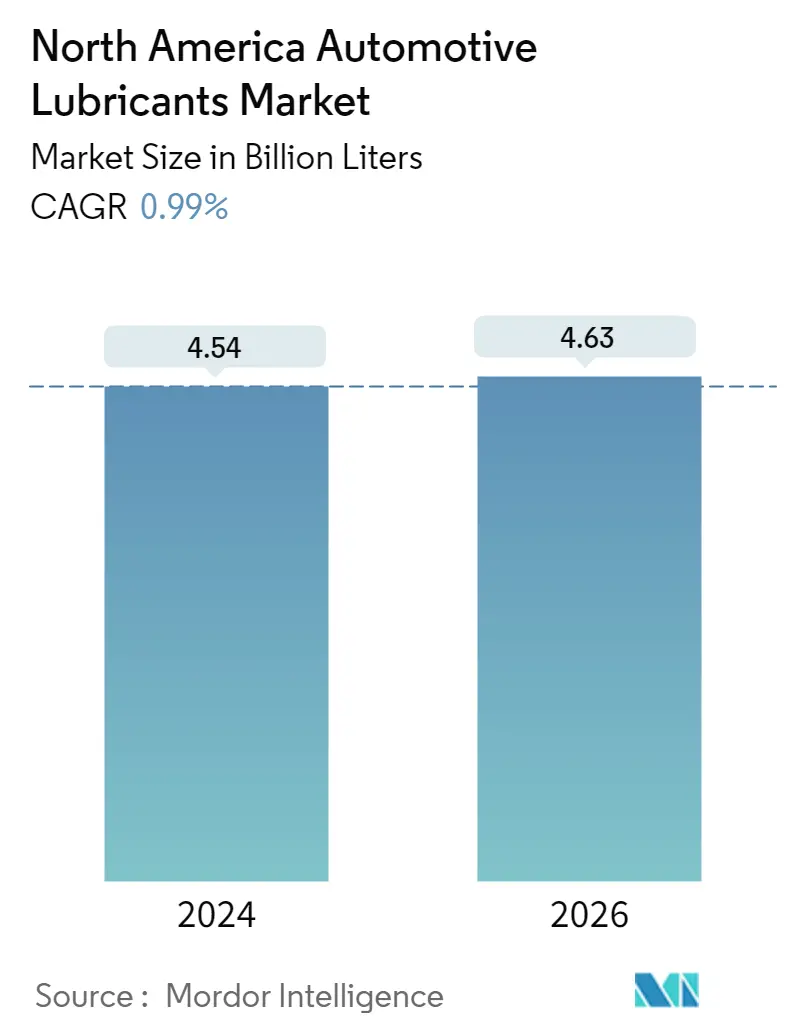

Volume du Marché (2024) | 4.54 milliards de litres |

|

|

Volume du Marché (2026) | 4.63 milliards de litres |

|

|

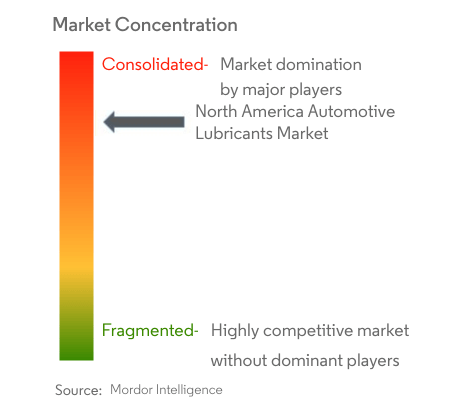

Concentration du marché | Haut |

|

|

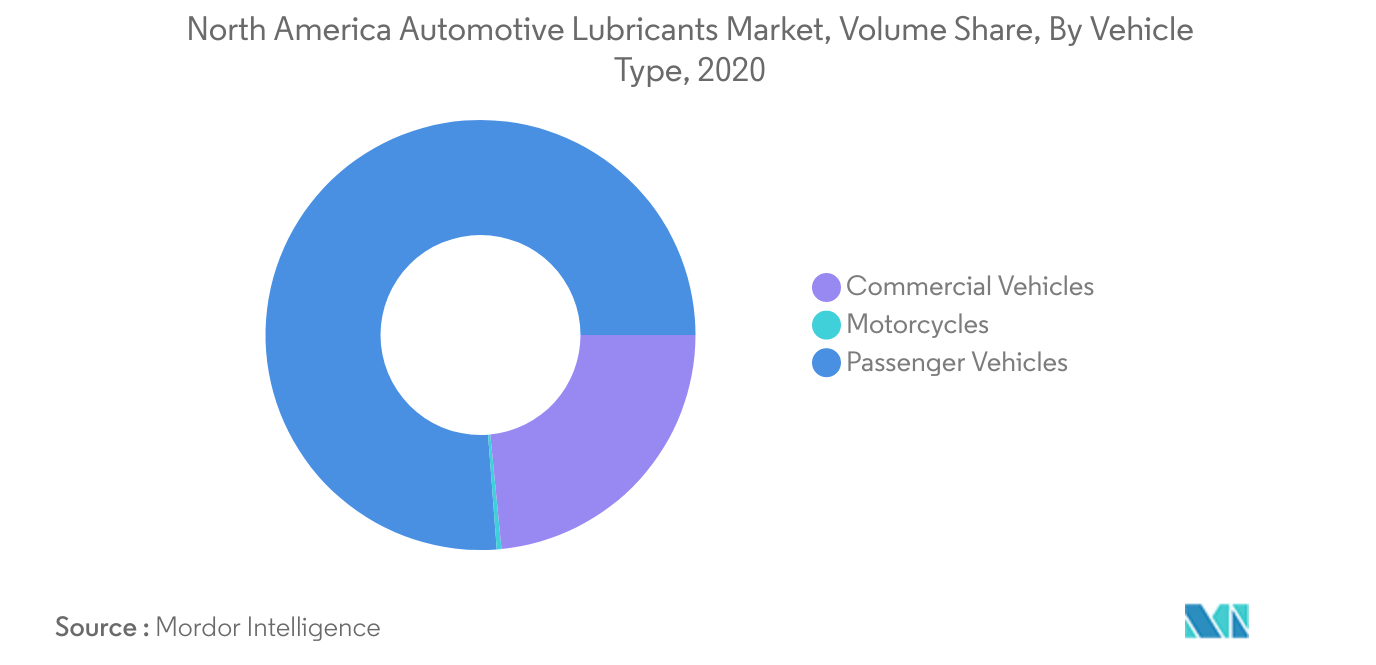

La plus grande part par type de véhicule | Véhicules de tourisme |

|

|

TCAC(2024 - 2026) | 0.99 % |

|

|

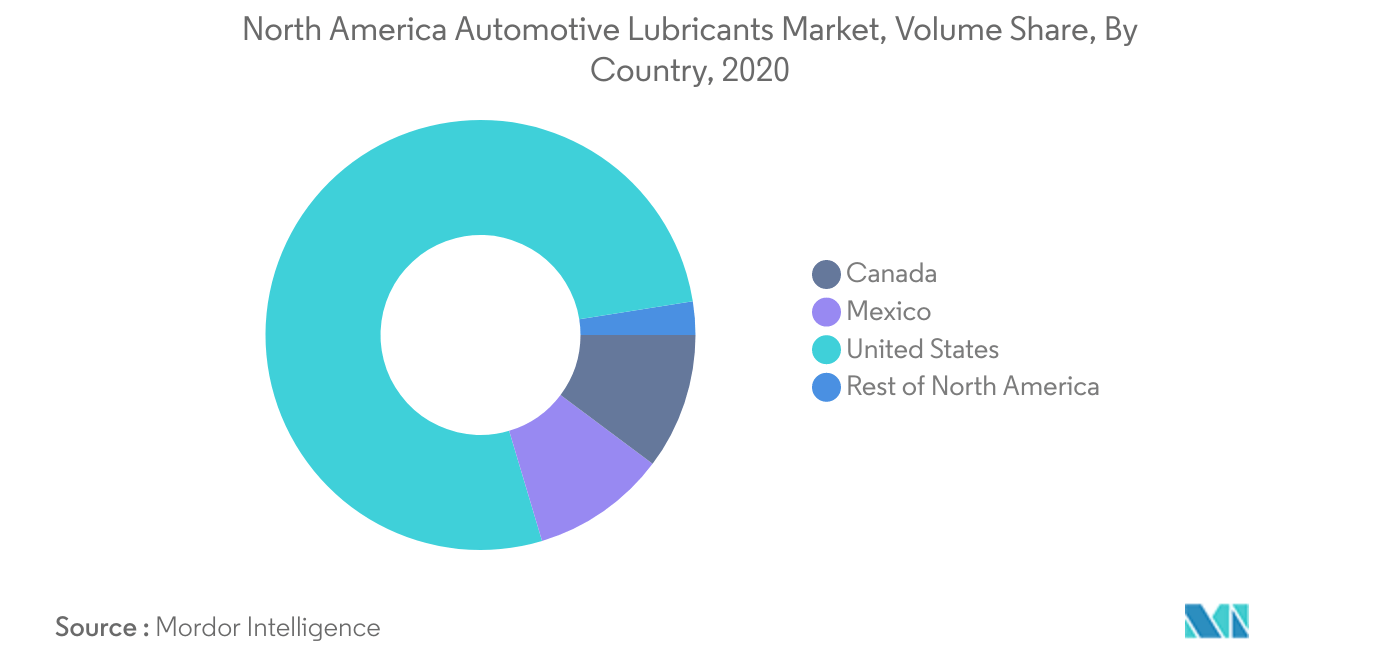

La plus grande part par pays | États-Unis |

Principaux acteurs |

||

|

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des lubrifiants automobiles en Amérique du Nord

La taille du marché nord-américain des lubrifiants automobiles est estimée à 4,54 milliards de litres en 2024 et devrait atteindre 4,63 milliards de litres dici 2026, avec une croissance de 0,99 % au cours de la période de prévision (2024-2026).

- Le plus grand segment par type de véhicule - Véhicules de tourisme La proportion la plus élevée de véhicules de tourisme en Amérique du Nord est attribuée à la consommation de lubrifiant la plus élevée dans le secteur des véhicules de tourisme de la région.

- Le plus grand segment par type de produit – Huiles moteur Lhuile moteur est le principal type de produit en raison de ses exigences de volume élevées et de son faible intervalle de vidange, car elle est utilisée pour les applications à haute température et haute pression.

- Le plus grand marché national - États-Unis Les États-Unis sont l'un des plus grands marchés automobiles au monde et l'un des principaux consommateurs de lubrifiants automobiles en Amérique du Nord, en raison de leur plus grande population de véhicules.

- Marché national à la croissance la plus rapide - Mexique La reprise attendue de la production et des ventes de véhicules sur les marchés nationaux et d'exportation devrait stimuler la consommation de lubrifiants au Mexique dans les années à venir.

Le plus grand segment par type de véhicule : véhicules de tourisme

- Parmi tous les types de véhicules, les véhicules de tourisme représentaient environ 76 % du total des véhicules routiers en 2020, générant ainsi la plus forte demande de lubrifiants sur le marché nord-américain. En Amérique du Nord, la consommation de lubrifiants automobiles est la plus élevée aux États-Unis, suivis du Canada et du Mexique.

- Aux États-Unis et au Canada, les tendances volatiles des ventes et de la production au cours de la période 2015-2020 et ladoption accrue des huiles synthétiques, avec une baisse drastique en 2020 en raison de la pandémie, ont entraîné une baisse de la consommation de lubrifiants. Le Mexique a enregistré une croissance entre 2015 et 2019 en raison de sa dépendance aux lubrifiants conventionnels.

- La reprise attendue des ventes et de la production au Mexique (le plus grand exportateur vers le marché nord-américain) et au Canada (un autre exportateur majeur), ainsi qu'aux États-Unis, à partir du second semestre 2021, est susceptible d'augmenter la consommation de lubrifiants dans la région.

Plus grand pays États-Unis

- En Amérique du Nord, la consommation de lubrifiants automobiles est la plus élevée aux États-Unis, suivis du Canada et du Mexique. Aux États-Unis et au Canada, la volatilité des ventes et des tendances de production a entraîné une baisse de la consommation de lubrifiants entre 2015 et 2019. Le Mexique a enregistré une croissance au cours de cette période en raison de la croissance du parc automobile.

- En 2020, la consommation de lubrifiants automobiles en Amérique du Nord a chuté de 17 % par rapport à 2019. Cette baisse a été déclenchée par la pandémie mondiale, qui a affecté les ventes et la production de véhicules.

- Le secteur automobile mexicain est profondément intégré au marché américain, le premier étant l'un des plus grands exportateurs de la région. Ainsi, avec une reprise attendue des ventes au Mexique et aux États-Unis, ainsi qu'au Canada, à partir du second semestre 2021, la production de véhicules devrait augmenter dans la région, entraînant une augmentation de la consommation de lubrifiants.

Aperçu du marché des lubrifiants automobiles en Amérique du Nord

Le marché nord-américain des lubrifiants automobiles est assez consolidé, les cinq premières entreprises occupant 68,50 %. Les principaux acteurs de ce marché sont BP PLC (Castrol), Chevron Corporation, ExxonMobil Corporation, Royal Dutch Shell Plc et Valvoline Inc. (triés par ordre alphabétique).

Leaders du marché des lubrifiants automobiles en Amérique du Nord

BP PLC (Castrol)

Chevron Corporation

ExxonMobil Corporation

Royal Dutch Shell Plc

Valvoline Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des lubrifiants automobiles en Amérique du Nord

- Janvier 2022 à compter du 1er avril, ExxonMobil Corporation a été organisée autour de trois secteurs d'activité ExxonMobil Upstream Company, ExxonMobil Product Solutions et ExxonMobil Low Carbon Solutions.

- Octobre 2021 Valvoline et Cummins prolongent de cinq ans leur accord de collaboration marketing et technologique de longue date. Cummins approuvera et fera la promotion de l'huile moteur Premium Blue de Valvoline pour ses moteurs et générateurs diesel lourds et distribuera les produits Valvoline via ses réseaux de distribution mondiaux.

- Juillet 2021 Mighty Distributing System (Mighty Auto Parts), pionnier des biens et services du marché secondaire de l'automobile, a annoncé une nouvelle relation avec Total Specialties USA. Il ciblerait les sous-gammes Quartz Ineo et Quartz 9000, destinées aux automobiles légères et répondrait aux critères les plus exigeants des équipementiers européens.

Rapport sur le marché des lubrifiants automobiles en Amérique du Nord – Table des matières

1. Résumé exécutif et principales conclusions

2. Introduction

2.1. Hypothèses de l’étude et définition du marché

2.2. Portée de l'étude

2.3. Méthodologie de recherche

3. Principales tendances du secteur

3.1. Tendances de l'industrie automobile

3.2. Cadre réglementaire

3.3. Analyse de la chaîne de valeur et des canaux de distribution

4. Segmentation du marché

4.1. Par type de véhicule

4.1.1. Véhicules commerciaux

4.1.2. motocyclettes

4.1.3. Véhicules de tourisme

4.2. Par type de produit

4.2.1. Huiles moteur

4.2.2. Graisses

4.2.3. Fluides hydrauliques

4.2.4. Huiles pour transmissions et engrenages

4.3. Par pays

4.3.1. Canada

4.3.2. Mexique

4.3.3. États-Unis

4.3.4. Reste de l'Amérique du Nord

5. Paysage concurrentiel

5.1. Mouvements stratégiques clés

5.2. Analyse des parts de marché

5.3. Profils d'entreprise

5.3.1. AMSOIL Inc.

5.3.2. BP PLC (Castrol)

5.3.3. Chevron Corporation

5.3.4. ExxonMobil Corporation

5.3.5. HollyFrontier (PetroCanada lubricants)

5.3.6. Phillips 66 Lubricants

5.3.7. Roshfrans

5.3.8. Royal Dutch Shell Plc

5.3.9. TotalEnergies

5.3.10. Valvoline Inc.

6. annexe

6.1. Références de l'Annexe 1

6.2. Annexe-2 Liste des tableaux et figures

7. Questions stratégiques clés pour les PDG du secteur des lubrifiants

Liste des tableaux et figures

- Figure 1:

- POPULATION DE VÉHICULES, NOMBRE D'UNITÉS, AMÉRIQUE DU NORD, 2015-2026

- Figure 2:

- POPULATION DE VÉHICULES COMMERCIAUX, NOMBRE D'UNITÉS, AMÉRIQUE DU NORD, 2015-2026

- Figure 3:

- POPULATION DE MOTOCYCLETTES, NOMBRE D'UNITÉS, AMÉRIQUE DU NORD, 2015-2026

- Figure 4:

- POPULATION DE VÉHICULES DE PASSAGERS, NOMBRE D'UNITÉS, AMÉRIQUE DU NORD, 2015-2026

- Figure 5:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, PAR TYPE DE VÉHICULE, 2015-2026

- Figure 6:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, PART DE VOLUME (%), PAR TYPE DE VÉHICULE, 2020

- Figure 7:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, VÉHICULES COMMERCIAUX, 2015-2026

- Figure 8:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VÉHICULES COMMERCIAUX, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 9:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, MOTOS, 2015-2026

- Figure 10:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, MOTOS, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 11:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, VÉHICULES DE PASSAGERS, 2015-2026

- Figure 12:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VÉHICULES DE PASSAGERS, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 13:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, PAR TYPE DE PRODUIT, 2015-2026

- Figure 14:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 15:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, HUILES MOTEUR, 2015-2026

- Figure 16:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, HUILES MOTEUR, PART DE VOLUME (%), PAR TYPE DE VÉHICULE, 2020

- Figure 17:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, GRAISSES, 2015-2026

- Figure 18:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, GRAISSES, PART DE VOLUME (%), PAR TYPE DE VÉHICULE, 2020

- Figure 19:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, FLUIDES HYDRAULIQUES, 2015-2026

- Figure 20:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, FLUIDES HYDRAULIQUES, PART DE VOLUME (%), PAR TYPE DE VÉHICULE, 2020

- Figure 21:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, HUILES DE TRANSMISSION ET D'ENGRENAGES, 2015-2026

- Figure 22:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, HUILES DE TRANSMISSION ET D'ENGRENAGES, PART DE VOLUME (%), PAR TYPE DE VÉHICULE, 2020

- Figure 23:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, PAR PAYS, 2015-2026

- Figure 24:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, PART DE VOLUME (%), PAR PAYS, 2020

- Figure 25:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, CANADA, 2015-2026

- Figure 26:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, CANADA, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 27:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, MEXIQUE, 2015-2026

- Figure 28:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, MEXIQUE, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 29:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, ÉTATS-UNIS, 2015-2026

- Figure 30:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, ÉTATS-UNIS, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 31:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, VOLUME EN LITRES, RESTE DE L'AMÉRIQUE DU NORD, 2015-2026

- Figure 32:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, RESTE DE L'AMÉRIQUE DU NORD, PART DE VOLUME (%), PAR TYPE DE PRODUIT, 2020

- Figure 33:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, ENTREPRISES LES PLUS ACTIVES, PAR NOMBRE D'ACTIONS STRATÉGIQUES, 2018 - 2021

- Figure 34:

- MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD, STRATÉGIES LES PLUS ADOPTÉES, 2018 - 2021

- Figure 35:

- PART DE MARCHÉ DES LUBRIFIANTS AUTOMOBILES EN AMÉRIQUE DU NORD (%), PAR PRINCIPAUX ACTEURS, 2021

Segmentation de lindustrie des lubrifiants automobiles en Amérique du Nord

| Par type de véhicule | |

| Véhicules commerciaux | |

| motocyclettes | |

| Véhicules de tourisme |

| Par type de produit | |

| Huiles moteur | |

| Graisses | |

| Fluides hydrauliques | |

| Huiles pour transmissions et engrenages |

| Par pays | |

| Canada | |

| Mexique | |

| États-Unis | |

| Reste de l'Amérique du Nord |

Définition du marché

- Types de véhicules - Les véhicules de tourisme, les véhicules utilitaires et les motos sont pris en compte dans le marché des lubrifiants automobiles.

- Types de produits - Pour les besoins de cette étude, les produits lubrifiants tels que les huiles moteur, les huiles de transmission et dengrenages, les fluides hydrauliques et les graisses sont pris en compte.

- Recharge de service - Le rechargement de service/entretien est pris en compte en prenant en compte la consommation de lubrifiant pour chacun des véhicules soumis à l'étude.

- Remplissage en usine - Les premiers pleins de lubrifiant pour les véhicules nouvellement produits sont envisagés dans le cadre de l'étude.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.