Analyse du marché des distributeurs automatiques en Amérique du Nord et en Europe

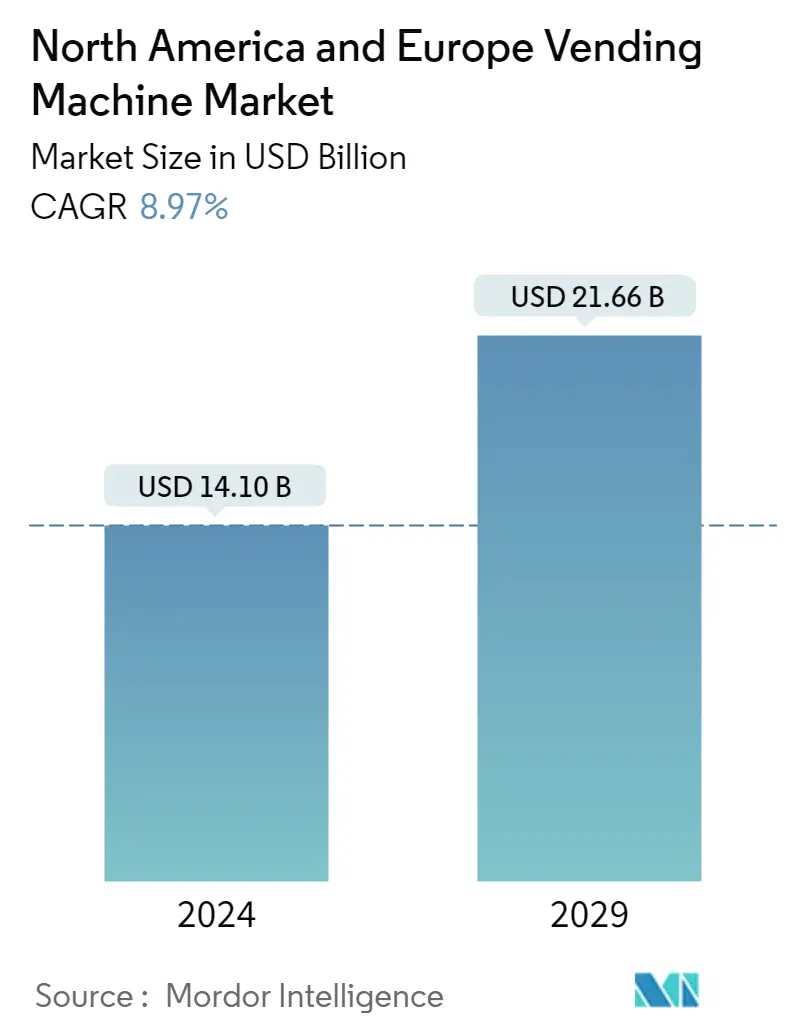

La taille du marché des distributeurs automatiques en Amérique du Nord et en Europe est estimée à 14,10 milliards USD en 2024 et devrait atteindre 21,66 milliards USD dici 2029, avec un TCAC de 8,97 % au cours de la période de prévision (2024-2029).

La facilité daccès aux produits destinés à la population croissante stimule considérablement la croissance du marché étudié.

- Selon Census.gov, estimations des ventes au détail et de la restauration aux États-Unis pour décembre 2021, corrigées de la saisonnalité, 626,8 milliards USD ont été dépensés en variations, jours fériés et jours ouvrables, mais pas en modifications de prix, soit une baisse de 1,9 % (0,5 %) par rapport au mois précédent, mais une augmentation de 16,9 % (0,9 %) par rapport à lannée précédente. La date limite est décembre 2020. Les ventes totales pour les douze premiers mois de 2021 ont augmenté de 19,3 % (0,5 %) par rapport à la même période en 2020. Les ventes totales ont augmenté de 17,1 % (0,7 %) doctobre 2021 à décembre 2021 par rapport à lannée précédente. De telles dépenses alimentaires sont susceptibles de stimuler considérablement le marché étudié.

- Des produits de distributeurs automatiques aux caractéristiques diverses sont introduits par les détaillants spécialisés, attirant des clients et faisant progresser le marché. En outre, le secteur de la vente au détail spécialisée devrait connaître une croissance erratique en raison de variables macroéconomiques telles que les dépenses de consommation et laugmentation du revenu disponible. Lorsquils achètent des produits dans des dépanneurs, les clients sont plus préoccupés par lexpérience dachat complète. Les ventes de produits de distributeurs automatiques devraient augmenter en raison des présentoirs attrayants et des prix abordables dans les points de vente. En conséquence, la création généralisée de magasins de proximité crée le potentiel rentable pour la croissance du canal de vente hors ligne sur le marché.

- Lun des principaux facteurs contribuant aux perspectives favorables du marché est la croissance significative du secteur de la vente au détail dans le monde. De plus, le besoin croissant de systèmes automatisés de distribution de produits dans les aéroports, les hôpitaux, les cantines scolaires, les gares et les stations-service, ainsi que les sites industriels propulse lindustrie vers lavant. Par exemple, en janvier 2022, Farmers Fridge, une entreprise basée à Chicago, a installé 178 machines vendant des salades, des bols et dautres plats plus sains dans les hôpitaux et les aéroports. Il dispose de 118 machines dans les hôpitaux et de 60 dans les aéroports. Pourtant, on pourrait penser que les salades et les distributeurs automatiques mélangent comme lhuile et leau. Cependant, Farmers Fridge surveille la température des articles et verrouille les aliments qui ont dépassé leur apogée. Il surveille également les ventes et recueille les commentaires des clients. En conséquence, lentreprise minimise le gaspillage alimentaire en ajustant ses algorithmes de stockage. De plus, les articles de lentreprise sont moins chers que leurs homologues des cafétérias des aéroports et des hôpitaux. La plupart des repas coûtent 10 USD ou moins.

- Parmi les autres éléments de croissance, citons les améliorations technologiques telles que la création de distributeurs automatiques de consigne (RVM). En échange dune récompense, les clients peuvent insérer des récipients en plastique et des canettes en aluminium anciens ou vides dans ces machines. Les fabricants lancent également de nouveaux modèles avec des écrans tactiles, des interactions gestuelles, vidéo, audio et olfactives, ainsi que des capacités de paiement sans numéraire. Conformément à cela, lacceptation généralisée de la technologie en libre-service dans tous les secteurs stimule également le marché.

- De plus, dans un monde de plus en plus technologique et caractérisé par linvestissement dans les villes intelligentes, lintelligence artificielle et la livraison à domicile par le biais de commandes effectuées par des appareils mobiles, de nombreuses entreprises installent des distributeurs automatiques pour améliorer lexpérience client et leurs interactions. Par exemple, divers gouvernements de la région américaine encouragent également ladoption de villes intelligentes. Par exemple, Las Vegas teste trois projets pilotes, le gouvernement allouant 500 millions de dollars pour trouver des moyens de connecter toute la ville dici 2025.

- La pandémie a également augmenté les caisses libre-service pendant la pandémie, entraînant une demande de distributeurs automatiques. Selon un sondage Shekel Brainweigh Ltd, 87 % préfèrent acheter dans des magasins qui offrent des options de caisse sans contact ou robustes. Selon un sondage mené aux États-Unis, plus des deux tiers des consommateurs utilisent désormais les caisses libre-service, les caisses libre-service sans contact ou les micro-marchés sans friction pour payer leurs courses.

Tendances du marché des distributeurs automatiques en Amérique du Nord et en Europe

Les distributeurs automatiques de nourriture devraient connaître une forte croissance du marché.

- Après lépidémie de Covid-19, la nécessité de réduire les points de contact pour un consommateur a stimulé la demande dune expérience mobile, sans contact et sans application dans le commerce de détail alimentaire sans personnel. Pour cette raison, plusieurs acteurs du marché innovent de nouveaux produits et processus pour étendre leur empreinte dans le segment alimentaire.

- Par exemple, en avril 2022, une machine appelée RoboBurger a été installée à lintérieur du centre commercial Newport Centre à Jersey City, dans le New Jersey. Le distributeur automatique offre une expérience complète de commande et de livraison sans contact via une goulotte à lavant de la machine. Les clients peuvent ajouter des garnitures à leur hamburger à laide dun écran tactile pendant que le robot grille la galette et la livre environ six minutes plus tard. La machine accepte les cartes, Apple Pay et Google Pay.

- Les innovations continues dans lindustrie alimentaire dues à ladoption croissante par les consommateurs de solutions alimentaires facilement accessibles et de produits prêts à manger stimulent la demande de distributeurs automatiques de nourriture.

- Par exemple, en mars 2022, Andouillette, foie gras, ou encore ris de veau, un restaurant dune ville de Charente, en France, a mis en place un distributeur automatique pour permettre à ses clients dacheter des plats gourmands frais à emporter. Face à une baisse de clientèle due au Covid, les gérants du restaurant La Cour à Ruelle ont investi 27 000 euros pour pouvoir distribuer des plats frais et faits maison. Le distributeur automatique utilisé par le restaurant a une capacité de 40 étagères fraîches et propose quatre à six plats différents par jour.

- De plus, les options de restauration flexibles, évolutives 24 heures sur 24 et 7 jours sur 7 répondent parfaitement aux nouveaux modèles de travail hybrides des entreprises sur les marchés nord-américains et européens. Grâce à des partenariats solides avec les grandes marques dans les domaines de lalimentation, des boissons et des technologies des machines, les acteurs du marché peuvent construire une base solide pour une croissance future durable. Par exemple, Selecta Group, une entreprise de technologie alimentaire dotée dun important réseau de distribution en libre-service en Europe, offrant des services de restauration prêts à consommer innovants et des marques de café de qualité de classe mondiale sur le lieu de travail et dans les espaces publics, a signalé une reprise progressive des ventes en 2021 en Europe à mesure que les marchés clés mettent fin aux politiques de travail à domicile et que les restrictions commerciales liées au Covid-19 sassouplissent. Ils publient leurs résultats annuels le 31 décembre 2021. Lopérateur de distributeurs automatiques de café et de nourriture a enregistré un chiffre daffaires de 1,04 milliard deuros, soit une augmentation de 3,2 % par rapport à la même période en 2020. La société sert des machines à café en libre-service de marque Starbucks, Nescafé, Pelican Rouge, Lavazza et Miofino à travers lEurope. Elle maintient une présence sur les lieux de travail, les établissements de santé, les centres de transport, les stations-service et les lieux de vente au détail et de loisirs.

Les États-Unis devraient détenir une part de marché importante.

- Le marché américain des distributeurs automatiques devrait croître tout au long de la période de prévision, en raison du nombre croissant de centres de la chaîne alimentaire et de services publics, y compris les aéroports et les ports maritimes, qui adoptent ces distributeurs automatiques. Les distributeurs automatiques permettent également daméliorer lexpérience de paiement en réduisant les files dattente.

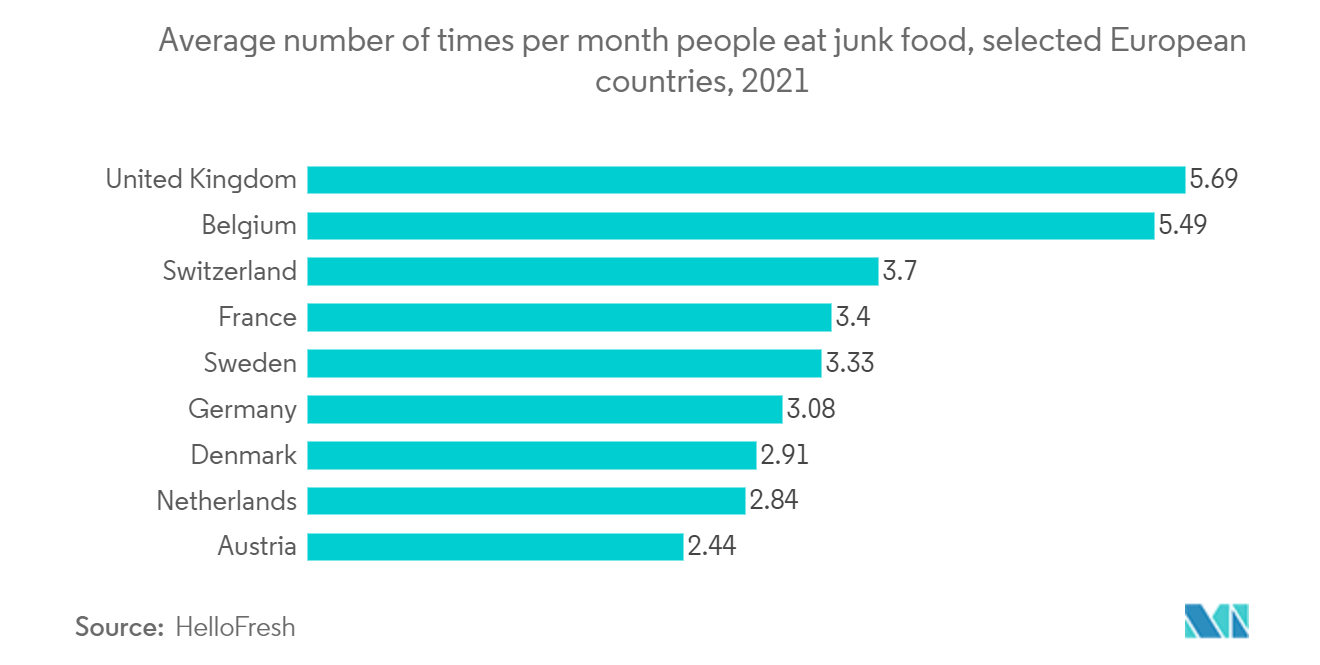

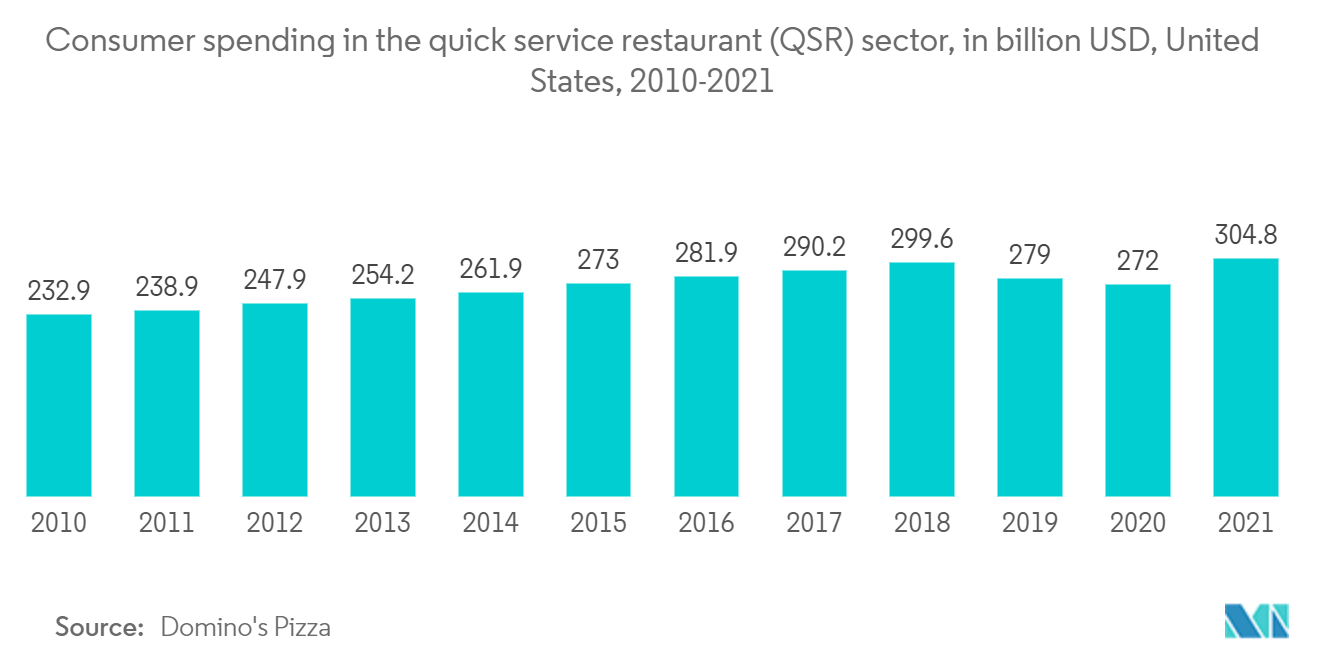

- Selon une enquête de Barbecue Lab en juin 2022, la plupart des Américains consomment de la restauration rapide 1 à 3 fois par semaine. Chaque jour, 13 % des Américains consomment de la restauration rapide. Au moins une fois par semaine, 83 % des ménages américains dînent dans des fast-foods. La restauration rapide représente 10 % du revenu annuel moyen dun ménage américain. Compte tenu du scénario actuel, les distributeurs automatiques de malbouffe devraient détenir une part de marché importante dans la région au cours de la période de prévision.

- Les entreprises régionales collaborent avec les universités pour promouvoir leur image de marque et leur clientèle. Par exemple, en mai 2022, Coca-Cola est dans les dernières étapes des négociations avec lUniversité de lArkansas pour devenir le sponsor et fournisseur officiel de boissons froides non alcoolisées de luniversité. Luniversité a récemment envoyé à Coca-Cola un avis écrit de son intention dattribuer le contrat, en attendant la réalisation dun accord mutuellement acceptable. Laccord proposé durera dix ans et entrera en vigueur le 1er juillet. Coca-Cola a été la source de boissons de luniversité pendant de nombreuses décennies avant laccord actuel avec PepsiCo, qui prend fin le 30 juin 2022. Les produits Coca-Cola seront vendus dans les arénas Razorback Athletics, les restaurants du campus et les distributeurs automatiques.

- En novembre 2021, OpulenceMDBeauty, une entreprise de beauté haut de gamme axée sur les yeux fondée par un ophtalmologiste certifié, a annoncé une collaboration spéciale avec Dana Evans, championne WNBA et joueuse de léquipe All-Rookie. Laccord renforcera lengagement de la marque à aider en toute confiance les femmes de tous âges à se présenter tout en donnant la priorité à leur santé oculaire et visuelle. Il financera également le déploiement de distributeurs automatiques de cils révolutionnaires sur les campus universitaires à travers le pays, en commençant par lalma mater dEvans, lUniversité de Louisville.

- Selon le rapport des Centers for Disease Control and Prevention, en 2021, plus de 3,7 millions de bébés naîtront aux États-Unis, soit environ 46 000 de plus quen 2020. La demande de distributeurs automatiques darticles pour bébés augmente également. Un distributeur automatique pour bébé peut être extrêmement bénéfique pour un parent qui manque de couches ou de lait maternisé lorsquil est avec son bébé.

- La tendance dans lindustrie des distributeurs automatiques est une plus grande sécurité des paiements, grâce à loption de paiement sans numéraire. Bien que glisser votre carte satisfasse le désir de rapidité et de commodité de chacun, ce nest pas toujours loption la plus sûre. En raison des violations de données et des escroqueries, lindustrie de la distribution automatique collabore avec les institutions financières pour maintenir le plus haut niveau de sécurité. Des tendances comme celle-ci stimuleront le marché étudié dans la région.

Aperçu de lindustrie des distributeurs automatiques en Amérique du Nord et en Europe

Le marché des distributeurs automatiques en Amérique du Nord et en Europe est un marché concurrentiel avec des acteurs de premier plan tels que les distributeurs automatiques américains, Fuji Electric Co. Ltd., les systèmes de distribution automatique en vrac, les systèmes de marchandisage automatisés, etc. Pour rester pertinents et compétitifs, les acteurs du marché innovent en proposant des produits et des processus avancés pour répondre aux besoins complexes et changeants de leurs consommateurs.

- Septembre 2021 - Danfoss, un fabricant de produits de maintien en puissance tels que des moteurs, des compresseurs, des vannes, des pompes et des entraînements, a installé un deuxième distributeur automatique Orsymat de Würth IndustrieService GmbH & Co. dans son usine de Parchim, en Allemagne. LOrsymatWGT distribue des équipements de protection individuelle et complète les machines déjà utilisées sur le site. Le système de pesage de lunité détecte le retrait dun article à laide de cellules de pesage intégrées et permet de retirer des articles individuels sans emballage.

- Juillet 2021 - La chaîne de cafés Costa Coffee, propriété de Coca-Cola, a commencé les essais de ses nouvelles machines en libre-service pour boissons chaudes et glacées à Bristol, au Royaume-Uni. Les nouvelles machines à boissons chaudes et glacées Costa Express peuvent servir une sélection de plus de 500 boissons chaudes et glacées, dont le cappuccino, le latte glacé à la vanille et les sirops de fruits glacés. Selon une entreprise, la machine à boissons chaudes et glacées Coffee Express est la première machine à café en libre-service intégrée au monde délivrant des boissons chaudes et glacées.

Leaders du marché des distributeurs automatiques en Amérique du Nord et en Europe

-

Aramark Corporation

-

Fuji Electric Co. Ltd.

-

American Vending Machines

-

Bulk Vending Systems Ltd.

-

Continental Vending, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des distributeurs automatiques en Amérique du Nord et en Europe

- Avril 2022 - Lush, la société britannique de cosmétiques, a mis en place un distributeur automatique ouvert 24 heures sur 24 où les clients peuvent acheter ses produits à tout moment ou la nuit. Le distributeur automatique est situé dans le Coal Drops Yard de Londres, à seulement dix minutes à pied de la gare de Kings Cross, lune des gares les plus fréquentées de la ville.

- Septembre 2021 - Lentreprise technologique mondiale Glory a annoncé le lancement dune solution de distribution automatique compatible avec lInternet des objets avec le plus grand opérateur ferroviaire allemand, Deutsche Bahn. Les passagers de deux gares très fréquentées de la région de Munich pourraient sélectionner à lavance des produits frais et locaux via une application Web accessible via leur smartphone ou directement à la machine. Avec lintérêt accru des consommateurs pour mieux comprendre leurs choix alimentaires, les détails des ingrédients, des allergènes et la source des articles disponibles sont affichés via lapplication et via un grand écran sur la machine.

Segmentation de lindustrie des distributeurs automatiques en Amérique du Nord et en Europe

Le distributeur automatique est une machine automatisée qui transporte des produits de consommation et des aliments non emballés/emballés. Chaque article dans un distributeur automatique a son numéro de sélection ou son bouton correspondant. Les clients effectuent leur paiement, choisissent le numéro darticle ou le bouton correspondant, puis attendent que le produit choisi soit distribué. Un distributeur automatique est une solution alternative pour un magasin ouvert 24h/24 et 7j/7 et offre également une prise rapide sans se bousculer dans les magasins de détail ou les cafés. Le marché des distributeurs automatiques en Amérique du Nord et en Europe est segmenté par type (boisson, emballage alimentaire), emplacement (bureau / commercial) et géographie.

| Par type | Boisson | ||

| Aliments emballés | |||

| Autres | |||

| Par emplacement | Bureau/Commercial | ||

| Institutionnel | |||

| Autres (établissements de santé, parcs d'attractions, sites sportifs, installations de transport, etc.) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| L'Europe | Royaume-Uni | ||

| Allemagne | |||

| Le reste de l'Europe | |||

FAQ sur les études de marché des distributeurs automatiques en Amérique du Nord et en Europe

Quelle est la taille du marché des distributeurs automatiques en Amérique du Nord et en Europe ?

La taille du marché des distributeurs automatiques en Amérique du Nord et en Europe devrait atteindre 14,10 milliards USD en 2024 et croître à un TCAC de 8,97 % pour atteindre 21,66 milliards USD dici 2029.

Quelle est la taille actuelle du marché des distributeurs automatiques en Amérique du Nord et en Europe ?

En 2024, la taille du marché des distributeurs automatiques en Amérique du Nord et en Europe devrait atteindre 14,10 milliards USD.

Qui sont les principaux acteurs du marché des distributeurs automatiques en Amérique du Nord et en Europe ?

Aramark Corporation, Fuji Electric Co. Ltd., American Vending Machines, Bulk Vending Systems Ltd., Continental Vending, Inc. sont les principales entreprises opérant sur le marché des distributeurs automatiques en Amérique du Nord et en Europe.

Quelle est la région à la croissance la plus rapide sur le marché des distributeurs automatiques en Amérique du Nord et en Europe ?

On estime que lEurope connaîtra le TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des distributeurs automatiques en Amérique du Nord et en Europe ?

En 2024, lAmérique du Nord représente la plus grande part de marché du marché des distributeurs automatiques en Amérique du Nord et en Europe.

Quelles années couvre ce marché des distributeurs automatiques en Amérique du Nord et en Europe, et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des distributeurs automatiques en Amérique du Nord et en Europe était estimée à 12,94 milliards USD. Le rapport couvre la taille historique du marché des distributeurs automatiques en Amérique du Nord et en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des distributeurs automatiques en Amérique du Nord et en Europe pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur lindustrie des distributeurs automatiques en Amérique du Nord et en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des distributeurs automatiques en Amérique du Nord et en Europe en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des distributeurs automatiques en Amérique du Nord et en Europe comprend des prévisions de marché pour 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.