Analyse du marché des boissons alcoolisées en Amérique du Nord

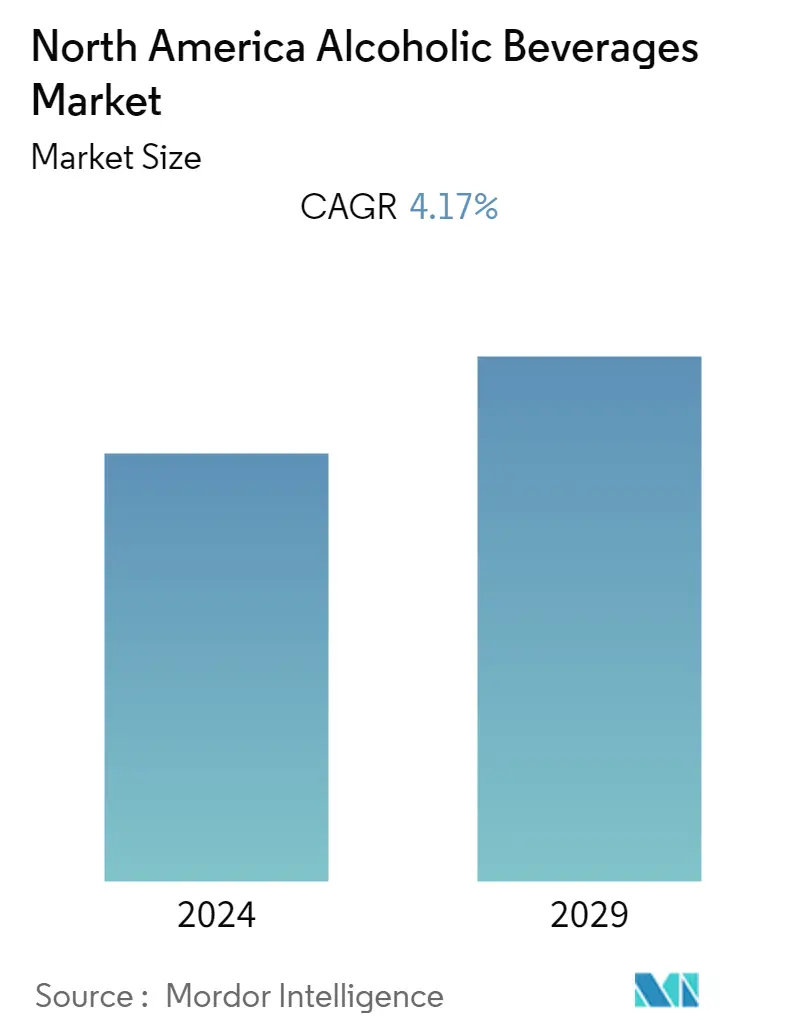

Le marché nord-américain des boissons alcoolisées devrait enregistrer un TCAC de 4,17 % au cours de la période de prévision.

Laugmentation du nombre de jeunes adultes est lune des principales raisons qui devraient propulser la croissance du marché des boissons alcoolisées dans la région. Le marché des boissons alcoolisées telles que la bière, le vin et les spiritueux devrait également se développer en raison de la demande croissante de produits haut de gamme et super haut de gamme. La demande de boissons alcoolisées augmente parmi les consommateurs américains en raison de la hausse du revenu disponible et de lévolution démographique.

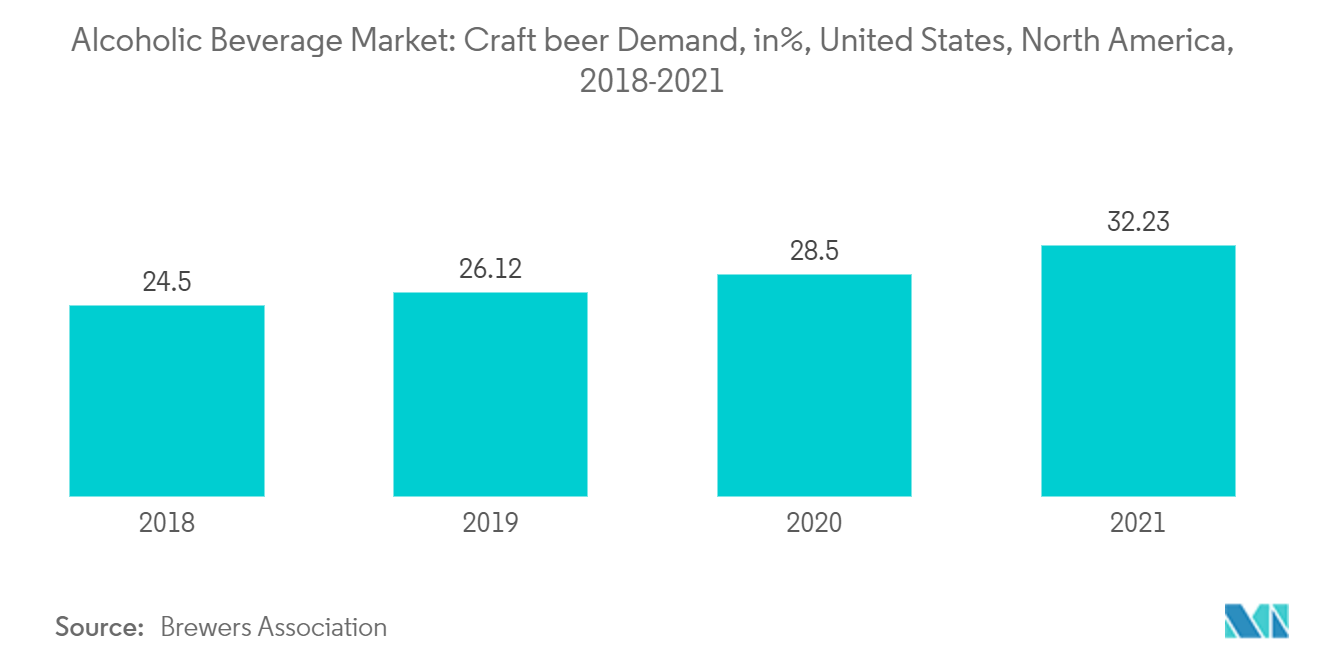

La bière représente le marché majeur des boissons alcoolisées consommées dans le monde et prédomine aux États-Unis. En raison de la popularité croissante de la bière artisanale, le marché de la bière dans la région a connu une préférence accrue pour les bières aromatisées de la part des consommateurs, en particulier de la génération Y. La population millénaire représente la plus grande part de la population globale des États-Unis, avec environ 22%. Les brasseries proposent donc constamment de nouvelles saveurs innovantes destinées à la population millénaire pour pénétrer ce segment à fort potentiel et acquérir un avantage concurrentiel. Par exemple, Constellation Brands a introduit le citron vert fruit de la passion, le citron vert goyave et le citron vert noix de coco sous la marque Corona Refresca, en particulier pour cibler la génération Y aux États-Unis.

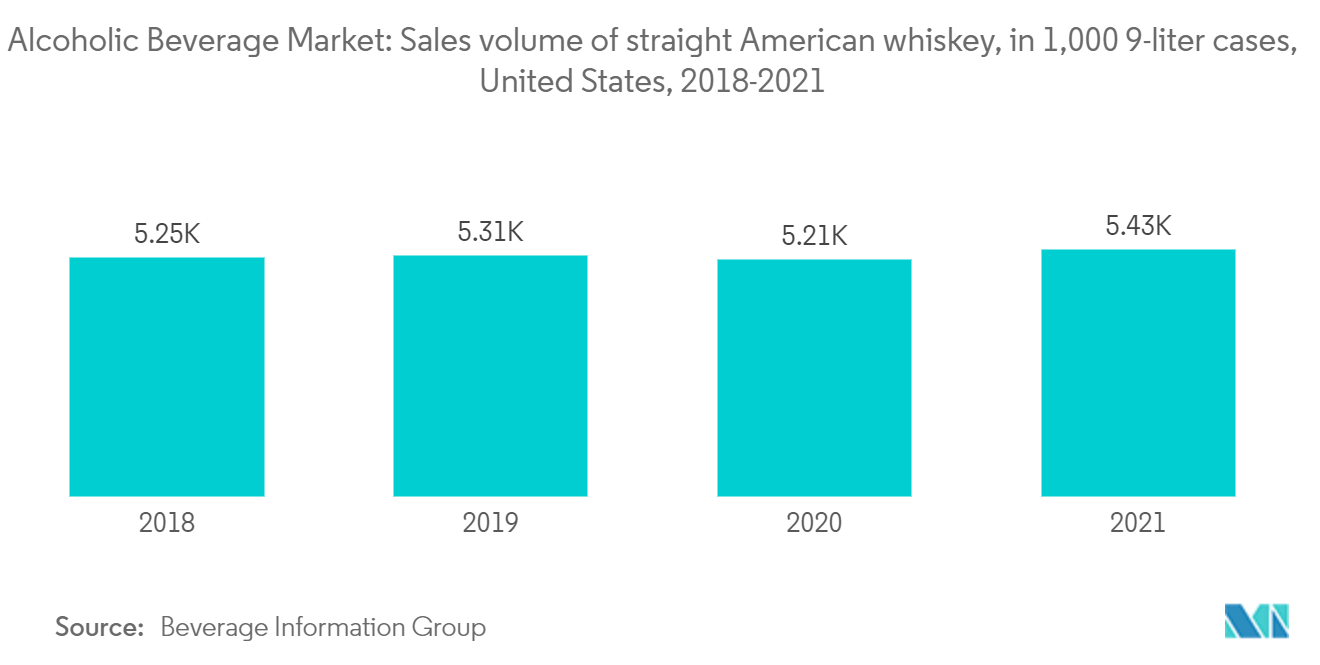

Le segment des alcools haut de gamme dans la région est également en croissance, en particulier dans les spiritueux plus foncés, comme le whisky. Cependant, le Mexique est le marché des boissons alcoolisées qui connaît la croissance la plus rapide en Amérique du Nord. Néanmoins, on constate une préférence croissante pour la bière artisanale et une variété de vins parmi les jeunes générations de la région, et les ventes de bières et de vins à faible teneur en alcool ont augmenté avec l'intérêt croissant des consommateurs soucieux de leur santé, ce qui devrait stimuler la croissance du marché.

Tendances du marché des boissons alcoolisées en Amérique du Nord

Préférence croissante pour un faible volume dalcool

Le marché nord-américain des boissons alcoolisées connaît une recrudescence de la demande de boissons à faible teneur en alcool, en particulier parmi la génération Y et les baby-boomers. Les ventes de boissons à faible teneur en alcool ont augmenté, avec l'intérêt croissant des consommateurs pour le souci de leur santé et la disponibilité d'un portefeuille de produits plus large au goût amélioré, aidant les consommateurs à sélectionner facilement un produit selon leurs préférences. De plus, la forte consommation de boissons alcoolisées au sein de la population mexicaine stimule également la croissance du marché. Par exemple, les Mexicains ont consommé de 130,7 canettes de bière par habitant en 2020 à 183,9 canettes de bière en 2021, avec une augmentation de 41 % de la consommation de bière, selon les données de l'Institut national de statistique et de géographie (INEGI). Ainsi, les chiffres sont une indication claire de la demande croissante de boissons artisanales dans le pays, ainsi que dans la région.

De plus, l'Amérique du Nord suit une tendance vers des bières et des cidres à faible teneur en alcool, qui est attribuée à une prise de conscience croissante de la consommation unitaire d'alcool et à la volonté des clients d'essayer de nouvelles boissons avec une grande diversité de styles de produits et de profils de goût introduits par les fabricants.. Par exemple, en mai 2021, la Mill Street Brewery de Toronto a lancé une nouvelle bière blonde biologique de première qualité, une bière entièrement certifiée biologique brassée à Toronto.

Les États-Unis détiennent une part importante du marché

Le marché des boissons alcoolisées aux États-Unis est mature en termes de demande, notamment pour les spiritueux et les bières. Selon les données de la Brewery Association, 202 nouvelles brasseries ont été ouvertes dans le pays en 2021. L'augmentation de la consommation de bière par habitant associée à l'augmentation du revenu disponible dans le pays stimule la croissance du marché. Par exemple, selon les statistiques publiées par Beer Canada, la région de Terre-Neuve-et-Labrador avait la consommation par habitant la plus élevée, soit 90,6 litres de bière en 2021.

Les consommateurs américains sont de plus en plus attirés par les vins avec les descripteurs sans additifs gustatifs, sans gluten, faibles en glucides, végétaliens, sans sulfites, faibles en calories, à faible teneur en alcool, vins légers, plus légers et biologiques, car ils sont plus soucieux de leur santé. et le bien-être. Selon l'ONU Comtrade, en 2021, les importations de vin au Mexique ont dépassé leurs exportations de 267 millions de dollars américains. La valeur totale du vin importé a atteint 272 millions de dollars américains, tandis que les exportations de vin ont totalisé 5,15 millions de dollars. Les revenus de l'industrie vinicole du pays américain étaient estimés à 1,56 milliard de dollars.

Aperçu du marché des boissons alcoolisées en Amérique du Nord

Le marché nord-américain des boissons alcoolisées est très fragmenté avec la présence de cinq acteurs majeurs tels que Diageo PLC, Bacardi Limited, Pernod Ricard, Anheuser-Busch Companies, LLC et Molson Coors Beverage Company, impliqués dans la transformation de la bière et des spiritueux.

Les principaux acteurs ont investi dans l'acquisition de petits acteurs sur le marché, de manière significative pour tirer parti du segment des spiritueux de luxe et développer le portefeuille de produits. Ils se concentrent également principalement sur le développement de produits et l'innovation pour répondre aux besoins des consommateurs en offrant une variété de goûts et de qualité de produits pour maintenir la premiumisation.

Leaders du marché des boissons alcoolisées en Amérique du Nord

Diageo PLC

Bacardi Limited

Anheuser-Busch Companies, LLC.

Molson Coors Beverage Company

Pernod Ricard

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des boissons alcoolisées en Amérique du Nord

- En octobre 2022, Compania Mexicana De OPTACO, SA De CV, a dévoilé le lancement de la bière aromatisée Xoloitzcuintle Tamale. XOLO est brassé avec de l'origan mexicain et assaisonné avec de la farine de tamale masa épicée au lieu du malt d'orge.

- En janvier 2022, Corona Canada a dévoilé le lancement de Corona Sunbrew 0,0 %, une bière sans alcool innovante qui contient 30 % de la valeur quotidienne de vitamine D par portion de 330 ml.

- En mai 2021, Tenjaku whisky USA a lancé un nouveau gin artisanal, le Tenjaku gin, aux États-Unis.

Segmentation de lindustrie des boissons alcoolisées en Amérique du Nord

Une boisson alcoolisée peut être définie comme toute sorte de liqueur fermentée, comme la bière, les spiritueux distillés ou le vin, composée d'agents intoxicants tels que l'éthanol ou l'alcool éthylique. Le marché des boissons alcoolisées en Amérique du Nord est segmenté par type de produit, canal de distribution et géographie. En fonction du type de produit, le marché est segmenté en bière, vin et spiritueux. En fonction du canal de distribution, le marché est segmenté en canaux on-trade et off-trade. Sur la base de la géographie, le marché est segmenté aux États-Unis, au Canada, au Mexique et dans le reste de lAmérique du Nord. Le rapport propose la taille du marché et les prévisions en valeur (en millions de dollars) pour les segments ci-dessus.

| Bière |

| Vin |

| Esprits |

| Sur le marché |

| Hors commerce |

| États-Unis |

| Canada |

| Mexique |

| Reste de l'Amérique du Nord |

| type de produit | Bière |

| Vin | |

| Esprits | |

| Canal de distribution | Sur le marché |

| Hors commerce | |

| Géographie | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord |

FAQ sur les études de marché sur les boissons alcoolisées en Amérique du Nord

Quelle est la taille actuelle du marché des boissons alcoolisées en Amérique du Nord ?

Le marché nord-américain des boissons alcoolisées devrait enregistrer un TCAC de 4,17 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain des boissons alcoolisées ?

Diageo PLC, Bacardi Limited, Anheuser-Busch Companies, LLC., Molson Coors Beverage Company, Pernod Ricard sont les principales sociétés opérant sur le marché des boissons alcoolisées en Amérique du Nord.

Quelles années couvre ce marché des boissons alcoolisées en Amérique du Nord ?

Le rapport couvre la taille historique du marché des boissons alcoolisées en Amérique du Nord pour les années 2018, 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des boissons alcoolisées en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des boissons alcoolisées en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des boissons alcoolisées en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des boissons alcoolisées en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.