Taille du marché des produits agrochimiques en Amérique du Nord

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

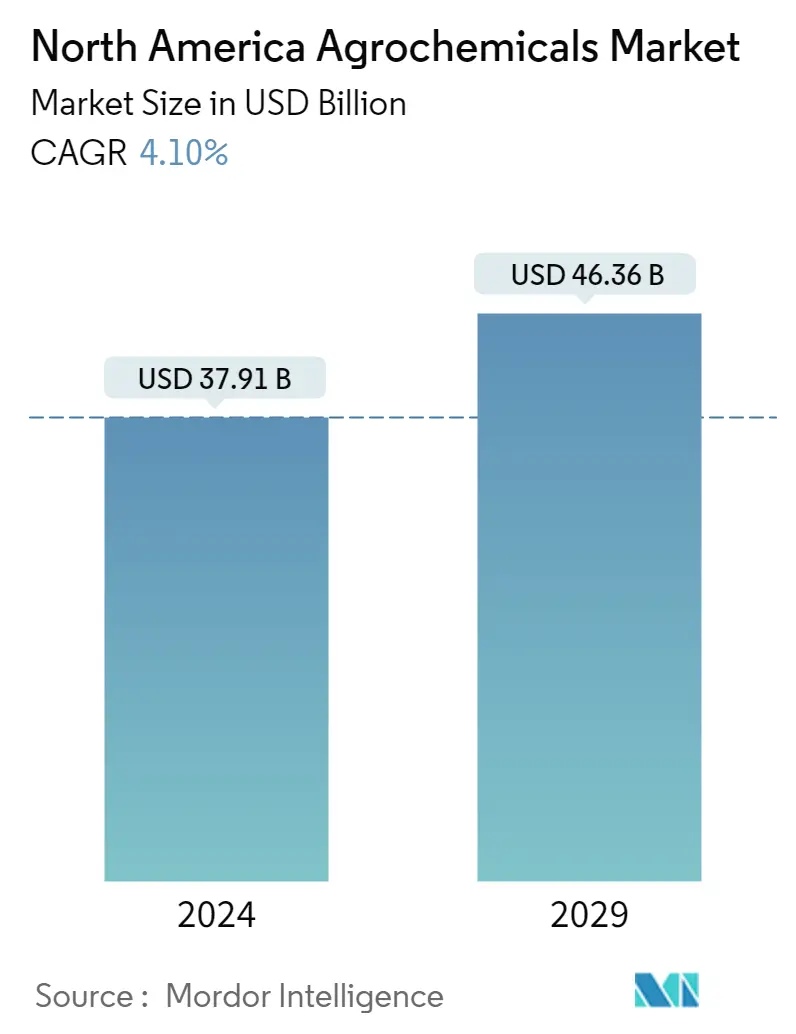

| Taille du Marché (2024) | USD 37.91 milliards de dollars |

| Taille du Marché (2029) | USD 46.36 milliards de dollars |

| TCAC(2024 - 2029) | 4.10 % |

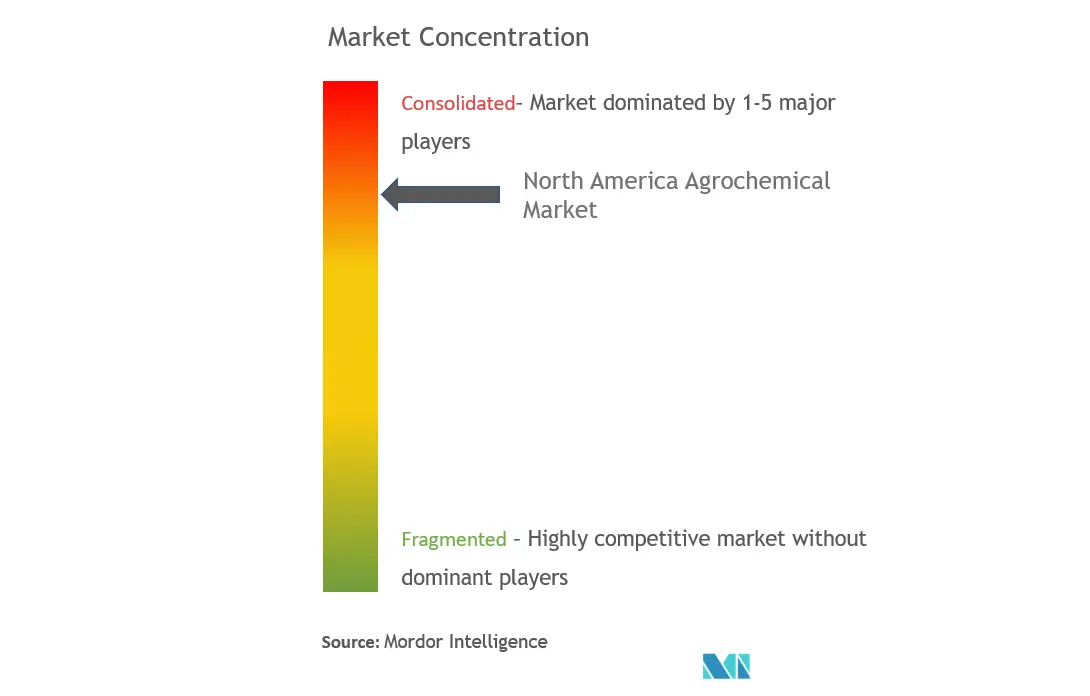

| Concentration du marché | Haut |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des produits agrochimiques en Amérique du Nord

La taille du marché des produits agrochimiques en Amérique du Nord est estimée à 37,91 milliards USD en 2024 et devrait atteindre 46,36 milliards USD dici 2029, avec une croissance de 4,10 % au cours de la période de prévision (2024-2029).

En raison de lémergence de la pandémie de COVID-19, la chaîne dapprovisionnement a été perturbée car le secteur agricole a dû faire face à une indisponibilité de main-dœuvre, à des obstacles au transport, à des restrictions daccès au marché et à un manque de stocks dans certaines régions. De nombreux fabricants dengrais et de pesticides ont été confrontés à des problèmes dus au manque de disponibilité des matières premières, ce qui a conduit à la réduction de la fabrication de divers produits agrochimiques. Ainsi, la COVID-19 a eu un impact négatif sur le marché nord-américain des produits agrochimiques.

À moyen et long terme, lévolution des techniques de production et la nécessité daugmenter la productivité stimuleraient le marché. Il est nécessaire non seulement daugmenter la production pour répondre à la demande, mais également de garantir que les besoins nutritionnels dune population de plus en plus riche soient satisfaits. L'application de produits agrochimiques est devenue essentielle pour stimuler la production dans un contexte de diminution des terres arables et de perte de récoltes due aux attaques de ravageurs, entraînant un gaspillage.

L'industrie agrochimique de la région s'est transformée au fil des années, avec une croissance robuste, associée à l'évolution des tendances en matière de mélange de cultures et de réglementations environnementales. La réglementation joue un rôle important dans ce secteur, ce qui a permis l'émergence de méthodes de production innovantes et respectueuses de l'environnement sur le marché agrochimique.

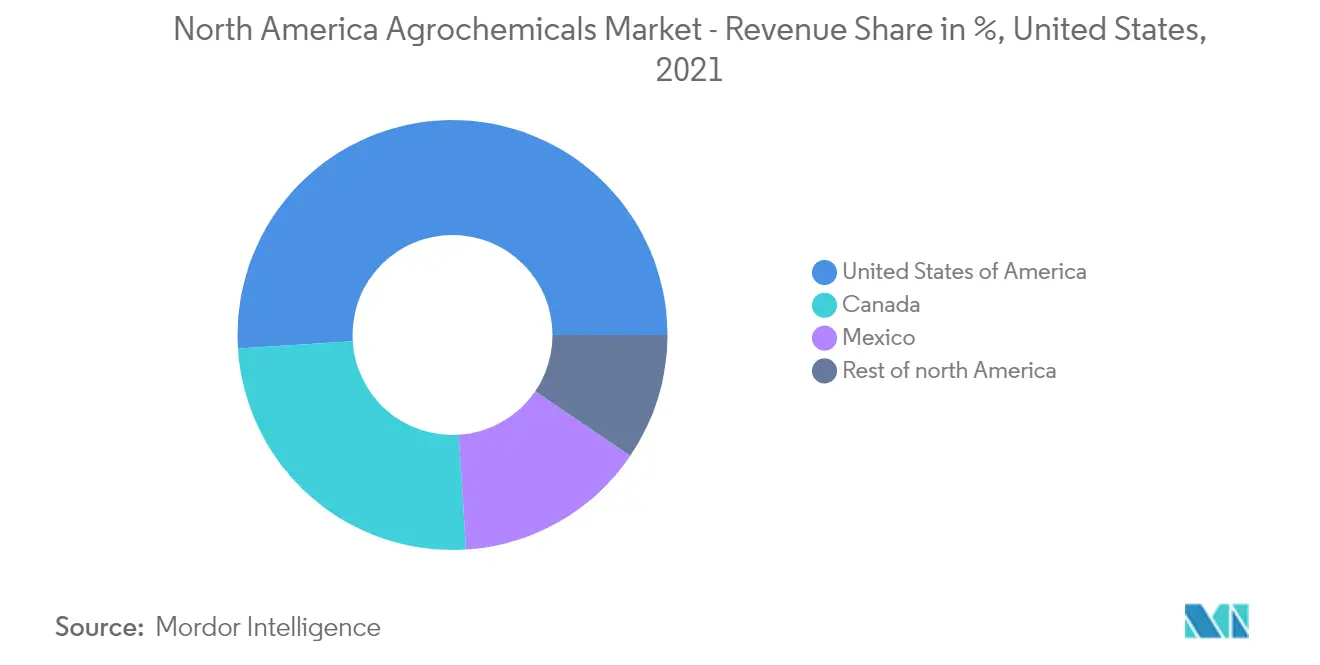

Les États-Unis détiennent la plus grande part du marché. Selon la FAO, l'utilisation agricole d'engrais azotés aux États-Unis est passée de 11 581,7 milliers de tonnes en 2017 à 11 672,4 milliers de tonnes en 2019. L'utilisation agricole de pesticides s'est élevée à 407 779 tonnes en 2019 et est restée stable au cours des dernières années. années. Parallèlement à la demande croissante daliments nutritionnels, la nécessité daméliorer la production et la productivité sest fait sentir. Cela obligerait essentiellement les agriculteurs à appliquer des engrais et des pesticides pour éviter les pertes de récoltes..

Le marché est caractérisé par des acteurs majeurs qui renforcent leur part de marché grâce à des lancements de produits uniques pour répondre aux problèmes rencontrés par les agriculteurs. Par exemple, en 2021, BASF Canada Agricultural Solutions (BASF) a reçu l'élargissement de l'étiquette de l'ARLA de Santé Canada pour Serifel. Serifel est désormais approuvé pour une utilisation sur une gamme de fruits, de légumes-feuilles, de racines, de cucurbitacées et de baies, qui étaient auparavant homologués pour une utilisation dans la lutte contre l'oïdium et le botrytis du raisin.

Tendances du marché des produits agrochimiques en Amérique du Nord

Adoption rapide des produits agrochimiques dorigine biologique

Bien que la prévalence des pesticides synthétiques ou chimiques continue dans la région, une préférence émergente pour les pesticides biologiques a été observée ces dernières années, principalement en raison de l'adoption rapide de pratiques agricoles durables, telles que les techniques de lutte intégrée contre les ravageurs (IPM) et l'agriculture biologique. Les produits agrochimiques d'origine biologique qui peuvent améliorer le rendement et affecter positivement la qualité et le calibre des récoltes dans les cultures spécialisées, ainsi que la durée de conservation et la qualité nutritionnelle, suscitent de plus en plus d'intérêt.

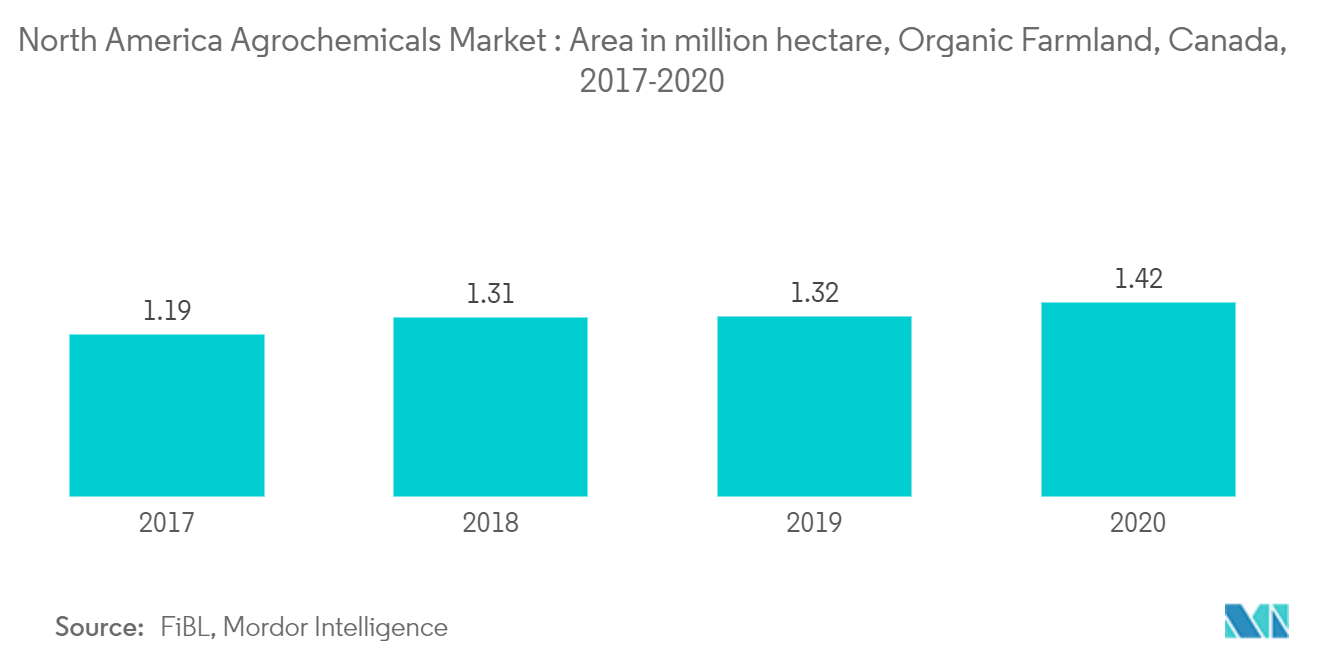

Selon l'USDA, dans l'enquête biologique de 2019, il y avait 16585 fermes biologiques certifiées, soit une augmentation de 17 % par rapport à 2016, qui représentaient 5,5 millions d'acres certifiés, soit une augmentation de 9 % par rapport à 2016. Les terres agricoles biologiques sont passées de 3,13 hectares à 3,65 hectares. hectares. À mesure que les terres agricoles augmentaient, les ventes de produits certifiés biologiques augmentaient. Les fermes et ranchs américains ont vendu près de 7,60 milliards de dollars de produits certifiés biologiques en 2019. En outre, la superficie des terres agricoles biologiques du Canada est passée de 1,19 million d'hectares en 2017 à 1,42 million d'hectares en 2020, selon l'Institut de recherche sur l'agriculture biologique (FiBL).

Lun des facteurs clés du marché des biopesticides est laugmentation des investissements en RD, car les grandes entreprises agrochimiques augmentent leurs investissements dans la recherche et le développement de solutions biologiques nouvelles et améliorées. Par exemple, Seipasa, une entreprise espagnole spécialisée dans le développement et la fabrication de biopesticides, de biostimulants et d'engrais pour l'agriculture, a reçu l'autorisation d'enregistrer trois nouveaux produits phytosanitaires au Mexique en 2020. Les produits enregistrés comprennent Pirecris (bioinsecticide), Seipa System (biofongicide), et Seican (produit à action triple mode).

Par conséquent, un taux rapide dadoption de lagriculture biologique, ainsi que la participation active des acteurs à lintroduction de nouveaux produits, devraient stimuler le marché global des produits agrochimiques au cours de la période de prévision..

Les États-Unis dominent le marché

Selon une étude menée par le Département de l'Agriculture des États-Unis , conformément à l'Environmental Protection Agency (EPA), le chlorpyrifos et l'acéphate sont les ingrédients actifs des pesticides les plus couramment utilisés dans le secteur agricole du pays.

Actuellement, le maïs, le soja, le blé et le coton représentent la plus grande utilisation de produits agrochimiques sur le marché américain. Comme indiqué par la FAO, le rendement du soja est passé de 31875 kg/ha en 2019 à 33785 kg/ha en 2020. Selon le Service national des statistiques agricoles (NASS), environ 96% de la récolte de soja est cultivée dans les États du Midwest du pays. pays.

Le Montana est l'une des principales zones de culture de la région occidentale du pays, avec un maximum de terres consacrées à la culture du blé. Selon le NASS, l'utilisation de potasse dans la culture du blé est passée de 40 livres/acre en 2017 à 46 livres/acre en 2019. Cela indique l'utilisation intensive de produits agrochimiques, proposant une activité lucrative dans la région concernée.

Ainsi, en tant que principal producteur de maïs, de soja et de blé, le pays est également un gros consommateur dengrais. Cependant, grâce à la technologie et à l'innovation accrues pour les produits agricoles, l'utilisation des engrais aux États-Unis devrait être optimisée au cours des années à venir.

Aperçu du marché des produits agrochimiques en Amérique du Nord

Le marché agrochimique nord-américain est un marché hautement consolidé, les principaux acteurs représentant une part importante du marché en 2021. Des sociétés telles que Archer Daniels Midland Company (ADM), BASF SE, Bayer CropScience AG, Syngenta AG, Yara International ASA. , Corteva Agriscience et FMC Corporation sont les principaux acteurs du marché. Ces acteurs rivalisent pour détenir une part constante du marché grâce à diverses stratégies telles que les fusions et acquisitions, les partenariats, les expansions et les lancements de produits.

Leaders du marché des produits agrochimiques en Amérique du Nord

-

Bayer AG

-

Corteva Agriscience

-

BASF SE

-

Archer Daniels Midland Company (ADM)

-

Yara International ASA

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des produits agrochimiques en Amérique du Nord

En août 2021, Corteva a lancé deux nouveaux produits herbicides, Resicore XL et Lumiderm. Le produit Resicore XL est un herbicide qui contient trois ingrédients actifs/modes d'action l'acétochlore, le mésotrione et le clopyralide. Il s'agit d'un herbicide propulsif pour le maïs en pré et postlevée qui offrira une sécurité accrue aux cultures et une flexibilité d'application sur le maïs de plus de 11 pouces de hauteur. Le Lumiderm contient lingrédient actif cyantraniliprole et protège les plants de soja contre les espèces dinsectes.

En mai 2021, Corteva Agriscience et BASF Canada Agricultural Solutions (BASF) se sont associés pour adopter une approche conjointe de lutte contre les mauvaises herbes en recommandant l'utilisation combinée des herbicides Liberty 200 SN et Enlist sur les acres de soja Enlist E3TM. Ce partenariat augmentera l'utilisation d'herbicides, élargissant ainsi le marché des produits agrochimiques.

En août 2020, FMC et Zymergen ont collaboré pour se concentrer sur la création de solutions révolutionnaires en matière de protection des cultures. FMC et Zymergen développeront un nouveau processus de découverte de produits naturels plus rapide qui mènera au développement de nouvelles solutions de protection des cultures pour les producteurs du monde entier.

Rapport sur le marché des produits agrochimiques en Amérique du Nord – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Menace des produits de substitution

4.4.4 La menace de nouveaux participants

4.4.5 Rivalité compétitive d’intensité

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Les engrais

5.1.2 Pesticides

5.1.3 Adjuvants

5.1.4 Régulateurs de croissance des plantes

5.2 Application

5.2.1 Céréales et céréales

5.2.2 Légumineuses et graines oléagineuses

5.2.3 Fruits et légumes

5.2.4 Gazon et plantes ornementales

5.2.5 Autres applications

5.3 Géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Mexique

5.3.1.4 Reste de l'Amérique du Nord

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 UPL Limited

6.3.2 Bayer Cropscience AG

6.3.3 BASF SE

6.3.4 Corteva Agriscience

6.3.5 Archer Daniels Midland Company (ADM)

6.3.6 FMC Corporation

6.3.7 Adama Agricultural Solutions

6.3.8 Gowan Company

6.3.9 Nufarm Ltd

6.3.10 Syngenta AG

6.3.11 Yara International ASA

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. UNE ÉVALUATION DE L’IMPACT DU COVID-19 SUR LE MARCHÉ

Segmentation de lindustrie des produits agrochimiques en Amérique du Nord

Selon l'OCDE, les produits agrochimiques sont des composés chimiques produits commercialement, généralement synthétiques, utilisés dans l'agriculture, tels que les engrais, les pesticides ou les amendements du sol. Les entreprises de l'industrie agrochimique opèrent dans des formats commerciaux B2B et B2C. Afin d'éliminer toute erreur de double comptage dans les estimations du marché, les acheteurs en gros qui achètent des produits agrochimiques pour la vente au détail après une valeur ajoutée grâce à une transformation ultérieure ne sont pas considérés comme faisant partie du marché agrochimique.

Le marché nord-américain des produits agrochimiques est segmenté par type (engrais, pesticides, adjuvants et régulateurs de croissance des plantes), par application (céréales et céréales, légumineuses et oléagineux, fruits et légumes, gazons et plantes ornementales et autres applications) et par géographie (États-Unis). , Canada, Mexique et reste de l'Amérique du Nord). Le rapport propose une estimation et des prévisions du marché nord-américain des produits agrochimiques en valeur (en millions de dollars) pour les segments mentionnés ci-dessus.

FAQ sur les études de marché sur les produits agrochimiques en Amérique du Nord

Quelle est la taille du marché des produits agrochimiques en Amérique du Nord ?

La taille du marché des produits agrochimiques en Amérique du Nord devrait atteindre 37,91 milliards USD en 2024 et croître à un TCAC de 4,10 % pour atteindre 46,36 milliards USD dici 2029.

Quelle est la taille actuelle du marché des produits agrochimiques en Amérique du Nord ?

En 2024, la taille du marché nord-américain des produits agrochimiques devrait atteindre 37,91 milliards USD.

Qui sont les principaux acteurs du marché des produits agrochimiques en Amérique du Nord ?

Bayer AG, Corteva Agriscience, BASF SE, Archer Daniels Midland Company (ADM), Yara International ASA sont les principales sociétés opérant sur le marché des produits agrochimiques en Amérique du Nord.

Quelles années couvre ce marché des produits agrochimiques en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain des produits agrochimiques était estimée à 36,42 milliards USD. Le rapport couvre la taille historique du marché des produits agrochimiques en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des produits agrochimiques en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie agrochimique en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du marché agrochimique en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse agrochimique en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.