Analyse du marché de la logistique tierce au Nigéria (3PL)

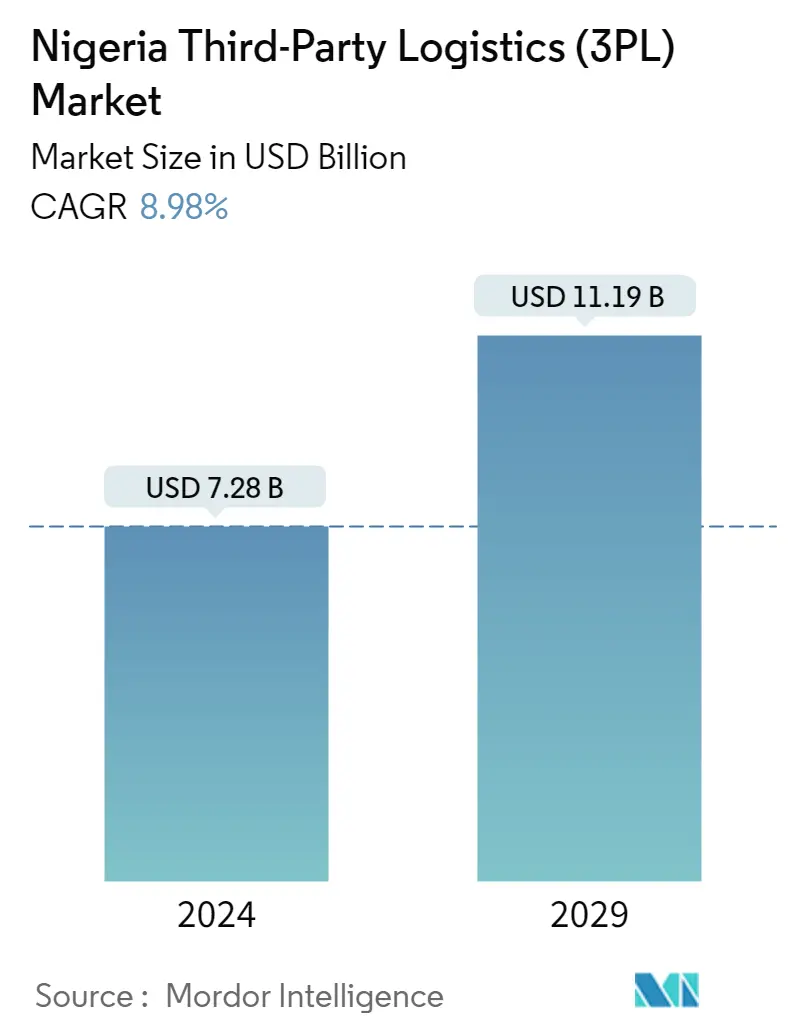

La taille du marché nigérian de la logistique tierce est estimée à 7,28 milliards USD en 2024 et devrait atteindre 11,19 milliards USD dici 2029, avec une croissance de 8,98 % au cours de la période de prévision (2024-2029).

- Le COVID-19 a gravement impacté le marché nigérian des 3PL, car les chaînes d'approvisionnement ont été perturbées dans le monde entier. La croissance du marché 3PL nigérian La croissance du commerce intracontinental grâce à lAccord de libre-échange continental africain (ZLECAf) alimente la croissance du marché nigérian 3PL. De plus, la croissance du secteur manufacturier et le changement des modes de consommation contribuent à la croissance du marché, ce qui a accru la demande de services logistiques.

- Les principales contraintes économiques sont les déficits dinfrastructures et les chaînes dapprovisionnement disjointes entre les pays. Les pays africains doivent investir stratégiquement et massivement dans leurs infrastructures.

- Parallèlement au développement des infrastructures, la synchronisation des réglementations liées aux différents secteurs (comme les produits pharmaceutiques) et aux blocs sous-régionaux est nécessaire pour soutenir le commerce et un climat des affaires favorable.

- Le secteur logistique du Nigéria est en expansion grâce au développement des infrastructures ferroviaires et aériennes, à l'amélioration des liens avec d'autres pays, à la croissance des secteurs manufacturiers et d'exportation et au commerce électronique.

- Selon une enquête menée par la Chambre de commerce et d'industrie de Lagos, l'économie nigériane a perdu un revenu annuel estimé à 3,46 billions de nairas (8,4 milliards de dollars) en raison de la mauvaise infrastructure, de la mauvaise mise en œuvre et de la corruption dans les ports, dont 2,5 billions de nairas ( 6 milliards USD) représentent des pertes de bénéfices pour les entreprises dans lensemble de léconomie.

- Selon le rapport, les marges bénéficiaires des entreprises qui utilisent certaines des infrastructures clés du pays, comme le port d'Apapa, ont progressivement diminué à mesure que les coûts logistiques ont considérablement augmenté.

- Au premier trimestre 2021, le port d'Apapa a traité la majorité des transactions d'exportation, avec des marchandises d'une valeur de 2,58 billions de nairas (6 milliards de dollars), représentant 88,91 % des exportations totales. Port Harcourt arrive en deuxième position avec 167,29 milliards de nairas (406 millions de dollars), soit 5,75 %. Les revenus de l'aéroport international Mohammed Murtala ont augmenté de 2,5 % pour atteindre 75,4 milliards de nairas (183 millions de dollars).

- En termes d'importations, le port d'Apapa a enregistré le plus de transactions, évaluées à 2,92 billions de nairas (7,1 milliards de dollars), représentant 42,73 % des importations totales. L'île de Tin Can est arrivée en deuxième position avec 1,2 billion de nairas (2,9 milliards de dollars) ou 17,95 %, Port Harcourt est arrivé en troisième position avec 691,7 milliards de nairas (1,6 milliard de dollars) ou 10,10 %, et l'aéroport international Muhammed Murtala est arrivé en troisième position avec 625,7 milliards de nairas ( 1,52 milliard USD) soit 9,13 %.

Tendances du marché de la logistique tierce au Nigeria (3PL)

La ZLECAf va accroître le commerce intra-régional

Le commerce intra-africain se limite actuellement à 15 % du commerce total de l'Afrique, ce qui indique une chaîne de valeur intra-régionale fragile par rapport à l'Asie, qui représente 80 %. Avec l'introduction de l'Accord de libre-échange continental africain (ZLECAf), la plus grande zone de libre-échange au monde signée par 54 pays et qui devrait révolutionner le commerce à travers le continent, le volume des échanges et donc l'économie du continent devraient croître de manière significative.

L'accord se concentrera sur l'augmentation des capacités de production dans un paysage mondial extrêmement compétitif. Avec la mise en œuvre de l'accord, la fabrication et la production de produits essentiels et à valeur ajoutée augmenteront, améliorant la diversification économique et accélérant la transformation structurelle, augmentant les investissements et réduisant la dépendance à l'égard de la main-d'œuvre. Ainsi, façonner la compétitivité de léconomie africaine à travers des gains de productivité.

Selon la Banque mondiale, sil est pleinement mis en œuvre pour harmoniser les règles dinvestissement et de concurrence, laccord commercial pourrait augmenter le revenu régional jusquà 9 %, pour atteindre 571 milliards de dollars. Il a le potentiel de générer près de 18 millions de nouveaux emplois, dont beaucoup seront mieux rémunérés et de meilleure qualité, et les femmes en bénéficieront le plus. La croissance de lemploi et des revenus qui en résulterait pourrait aider jusquà 50 millions de personnes à échapper à lextrême pauvreté dici 2035.

Selon le rapport intitulé Tirer le meilleur parti de la zone de libre-échange continentale africaine, une augmentation des IDE pourrait stimuler les exportations africaines jusqu'à 32 % d'ici 2035, les exportations intra-africaines augmentant de 109 %, en particulier dans le secteur des produits manufacturés. La Tunisie (165 %), le Cameroun (144 %), le Ghana (132 %), la Tanzanie (126 %) et l'Afrique du Sud (61 %) connaîtront tous une augmentation de leurs exportations intra-africaines.

Augmentation de la production manufacturière et des exportations au Nigeria

Le projet Make in Nigeria for Export (MINE) est une initiative présidentielle visant à développer des zones économiques spéciales (ZES) de classe mondiale à travers le Nigeria et à stimuler la fabrication de produits Made in Nigeria destinés à l'exportation, aux niveaux régional et mondial.

Le projet vise à augmenter la contribution du secteur manufacturier au PIB à environ 20 %, à créer 1,5 million de nouveaux emplois directs et à générer plus de 30 milliards de dollars par an d'ici 2025. Le Conseil exécutif fédéral (FEC), l'équipe de gestion économique (EMT) et le projet Le comité directeur de MINE travaillera dans le cadre du modèle de partenariat public-privé (PPP) durable pour développer les ZES à travers le Nigeria.

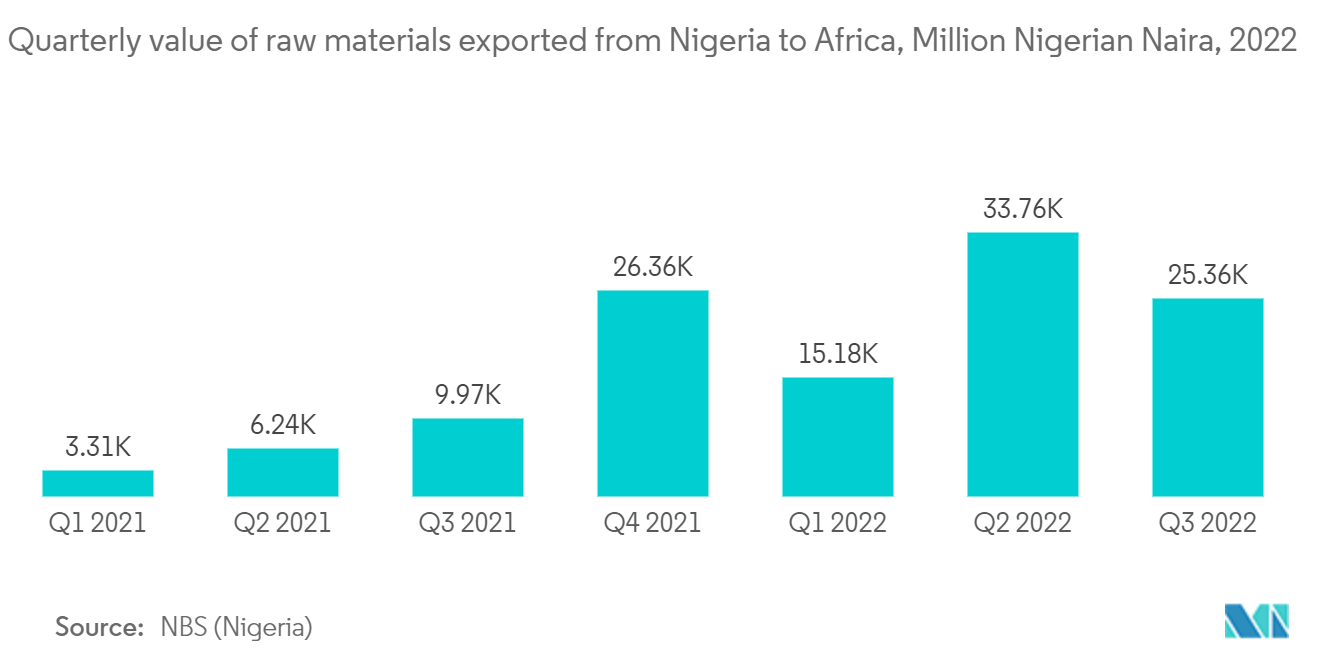

Selon le Bureau national des statistiques (NBS), le secteur manufacturier nigérian a connu une croissance de 5,89 % (sur un an) en termes réels au premier trimestre 2022, soit une augmentation de 3,61 % par rapport au taux de croissance de 2,28 % du trimestre précédent. Le taux de croissance du PIB nominal du secteur s'est élevé à 11,72% sur un an au premier trimestre 2022, soit une baisse de 20,38% par rapport au même trimestre de 2021 (32,10%). Le secteur a contribué à hauteur de 10,20 % au PIB global en termes réels au premier trimestre 2022, en hausse par rapport à 9,93 % au premier trimestre 2021 mais en baisse par rapport à 8,46 % au quatrième trimestre 2021.

L'industrie manufacturière englobe la production de ciment, d'aliments, de boissons et de produits du tabac; textiles, vêtements et chaussures ; bois et produits du bois; pâte à papier et articles en papier; produits chimiques; et les produits pharmaceutiques. Le secteur manufacturier comprend également la fabrication de produits non métalliques, d'articles en plastique et en caoutchouc, de produits électriques et électroniques, de métaux de base, de fer et d'acier, de véhicules automobiles et de leur assemblage, ainsi que d'autres biens.

Selon le rapport sur le PIB du premier trimestre 2022, le secteur manufacturier a connu une croissance de 5,89% sur un an, soit une augmentation de 2,49% par rapport à la même période de 2021 et de 3,61% par rapport au trimestre précédent du quatrième trimestre 2021. En termes nominaux, la croissance du secteur le taux de croissance était de -2,96% en rythme trimestriel. Cependant, le taux de croissance du secteur en termes réels a été de 2,85% en rythme trimestriel.

Aperçu du marché de la logistique tierce au Nigeria (3PL)

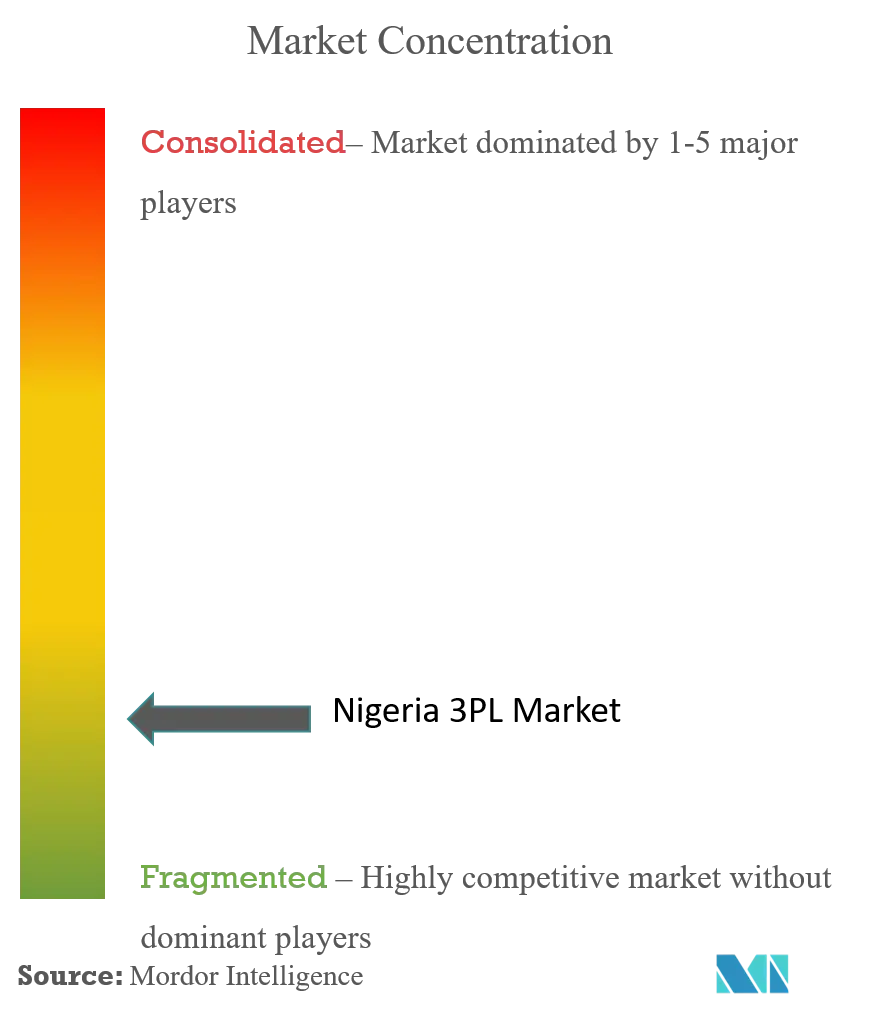

Le marché nigérian de la logistique tierce (3PL) est très fragmenté avec un grand nombre d'acteurs locaux et internationaux tels que FedEx, UPS, GMT Logistics, Maersk, DHL International GmbH, Creseada International Limited, Bollore Transport and Logistics, MSC (Mediterranean Shipping Entreprise et bien dautres comme acteurs clés. Compte tenu de la vaste population et des changements réglementaires dans léconomie, le pays sattend à une croissance rapide dans les années à venir. Les entreprises du monde entier investissent dans le développement de leurs activités dans le pays pour saisir cette opportunité.

Leaders du marché de la logistique tierce au Nigeria (3PL)

Maersk

DHL International GmbH.

Creseada International Limited

Bollore Transport and Logistics

MSC (Mediterranean Shipping Company)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique tierce au Nigéria (3PL)

- Juin 2022 : Suite aux négociations exclusives annoncées le 20 décembre 2021 et aux avis favorables émis par chacune des instances représentatives du personnel consultées, le Groupe Bolloré a signé un accord avec le Groupe MSC pour la cession de 100% de Bolloré Africa Logistics, comprenant les activités de transport du Groupe Bolloré. et logistiques en Afrique, sur la base d'une valeur d'entreprise, nette des intérêts minoritaires, de 5,7 milliards d'euros (6,07 milliards USD).

- Janvier 2022: Kuehne+Nagel élargit son réseau de bureaux africains, qui sont gérés et soutenus par une tour de contrôle à Durban, en Afrique du Sud. La tour de contrôle régionale agit comme un point de contact unique pour un réseau intégré qui s'étend sur tout le continent, permettant une visibilité complète, y compris les sites distants, tout en respectant les normes de service mondiales de Kuehne+Nagel et en surveillant la qualité des données.

Segmentation de lindustrie de la logistique tierce au Nigeria (3PL)

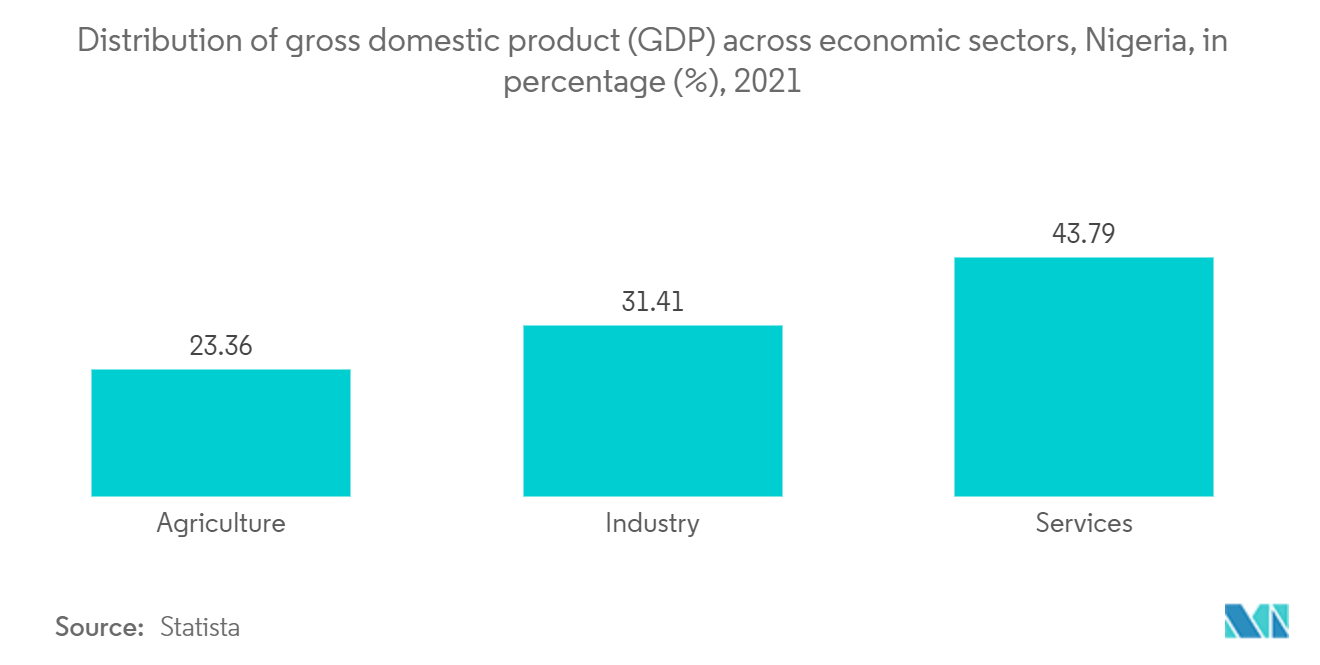

Un fournisseur 3PL (tiers logistique) fournit des services logistiques externalisés, qui incluent la gestion d'un ou plusieurs aspects des activités d'approvisionnement et d'exécution. Ce rapport comprend une analyse de fond complète du marché nigérian de la logistique tierce (3PL), y compris lévaluation de léconomie et la contribution des secteurs à léconomie, laperçu du marché, lestimation de la taille du marché pour les segments clés et les tendances émergentes dans les segments de marché. , la dynamique du marché et les tendances géographiques, ainsi que limpact du COVID-19.

Le marché nigérian de la logistique tierce (3PL) est segmenté par type (gestion du transport intérieur, gestion du transport international, entreposage et distribution à valeur ajoutée) et par utilisateurs finaux (industrie manufacturière et automobile, pétrole et gaz, produits chimiques, commerce de distribution). (commerce de gros et de détail, y compris le commerce électronique), produits pharmaceutiques et soins de santé, construction et autres utilisateurs finaux). Le rapport propose la taille du marché et les prévisions pour le marché nigérian de la logistique tierce (3PL) en valeur (en milliards USD) pour tous les segments ci-dessus.

| Gestion du transport intérieur |

| Gestion des transports internationaux |

| Entreposage et distribution à valeur ajoutée |

| Industrie manufacturière et automobile |

| Pétrole, gaz et produits chimiques |

| Commerce de distribution (commerce de gros et de détail, y compris le commerce électronique) |

| Pharmaceutique et santé |

| Construction |

| Autres utilisateurs finaux |

| Par service | Gestion du transport intérieur |

| Gestion des transports internationaux | |

| Entreposage et distribution à valeur ajoutée | |

| Par utilisateur final | Industrie manufacturière et automobile |

| Pétrole, gaz et produits chimiques | |

| Commerce de distribution (commerce de gros et de détail, y compris le commerce électronique) | |

| Pharmaceutique et santé | |

| Construction | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur la logistique tierce au Nigeria (3PL)

Quelle est la taille du marché nigérian de la logistique tierce (3PL) ?

La taille du marché nigérian de la logistique tierce (3PL) devrait atteindre 7,28 milliards USD en 2024 et croître à un TCAC de 8,98 % pour atteindre 11,19 milliards USD dici 2029.

Quelle est la taille actuelle du marché nigérian de la logistique tierce (3PL) ?

En 2024, la taille du marché nigérian de la logistique tierce (3PL) devrait atteindre 7,28 milliards de dollars.

Qui sont les principaux acteurs du marché nigérian de la logistique tierce (3PL) ?

Maersk, DHL International GmbH., Creseada International Limited, Bollore Transport and Logistics, MSC (Mediterranean Shipping Company) sont les principales entreprises opérant sur le marché nigérian de la logistique tierce (3PL).

Quelles années couvre ce marché nigérian de la logistique tierce (3PL) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nigérian de la logistique tierce (3PL) était estimée à 6,68 milliards de dollars. Le rapport couvre la taille historique du marché de la logistique tierce au Nigeria (3PL) pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique tierce au Nigeria (3PL) pour les années 2024, 2025, 2026. , 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la logistique tierce au Nigeria

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du Nigeria Third Party Logistics 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Nigeria Third Party Logistics comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.