Analyse du marché des implants de nouvelle génération

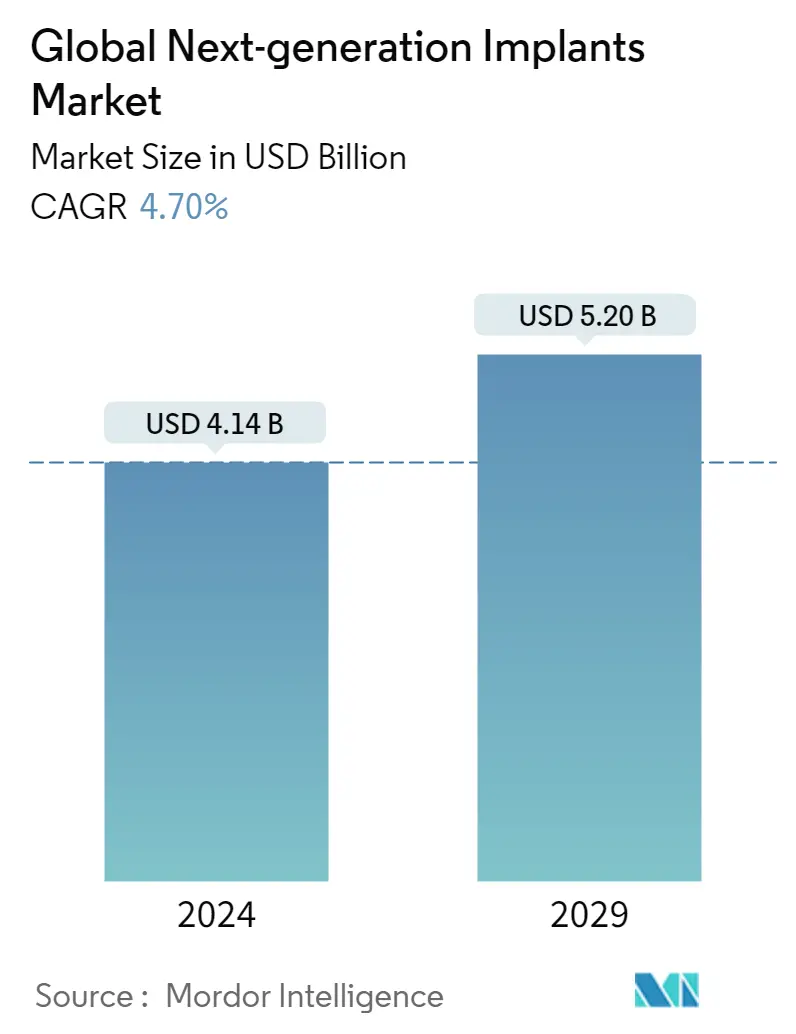

La taille du marché mondial des implants de nouvelle génération est estimée à 4,14 milliards USD en 2024 et devrait atteindre 5,20 milliards USD dici 2029, avec une croissance de 4,70 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a interrompu les mouvements de population et les systèmes de transport dans de grandes régions du monde en raison de laugmentation des cas de COVID-19. La plupart des pays ont également mis en place des restrictions de voyage, ce qui a entraîné une baisse des services médicaux. Le nombre de visites dans les hôpitaux et les cliniques a diminué avec la baisse des interventions chirurgicales électives, ce qui a eu un impact sur le marché des implants médicaux de nouvelle génération. Les fabricants d'implants ont été confrontés à de nombreux défis, notamment la rareté des ressources, les changements dans la chaîne d'approvisionnement et de demande et la baisse des revenus par rapport au taux de croissance des dernières décennies. Le marché des implants de nouvelle génération a été entravé à court terme par la pandémie de COVID-19. Par exemple, selon un article intitulé Chirurgie d'implant cochléaire pendant le verrouillage de la pandémie de Covid-The KEM Hospital, Pune Experience publié en août 2022, pendant la pandémie de COVID-19, les chirurgies électives telles que l'implantation cochléaire ont été reportées pour détourner les ressources médicales vers le COVID. -19 gestion. Cependant, avec la réduction de la gravité de linfection au COVID-19, le marché des implants de nouvelle génération devrait retrouver un fort taux de croissance après la pandémie de COVID-19.

Le vieillissement croissant de la population, laugmentation de lespérance de vie et laugmentation du nombre de troubles liés à lâge contribuent à la croissance du marché des implants de nouvelle génération. La population gériatrique est plus sujette aux maladies dégénératives cardiovasculaires, orthopédiques et dentaires, ce qui augmente la demande dimplants de nouvelle génération. Selon le rapport de l'Organisation mondiale de la santé (OMS) sur le vieillissement et la santé publié en octobre 2021, entre 2015 et 2050, la proportion de la population mondiale de plus de 60 ans va presque doubler, passant de 12 % à 22 %. Le rapport estime que la population de personnes de plus de 60 ans aurait dépassé en nombre la population d'enfants de moins de 5 ans en 2020. En outre, selon la même source, environ 80 % de la population gériatrique vivra dans des quartiers défavorisés et moyens. -pays à revenu d'ici 2050. Le vieillissement de la population devrait encore accroître la demande de procédures de traitement innovantes, accélérant ainsi la croissance du marché des implants de nouvelle génération dans le monde entier. De plus, selon l'étude World Population Aging 2020, le La plus forte augmentation devrait se produire en Asie de lEst et du Sud-Est, passant de 261 millions en 2020 à 573 millions en 2050. Laugmentation la plus rapide du nombre de personnes âgées est attendue en Afrique du Nord et en Asie occidentale, passant de 29 millions en 2020. à 96 millions en 2050.

Un autre facteur est la prévalence croissante des maladies dégénératives et le fardeau des maladies chroniques à léchelle mondiale. Selon l'article de l'Institut national de la santé sur les maladies neurodégénératives publié en juin 2022, on estime que plus de 6,2 millions de personnes aux États-Unis seraient touchées par la maladie d'Alzheimer et que plus d'un million d'adultes seraient touchés par la maladie de Parkinson en 2022. la dégénérescence maculaire contribue de manière significative aux troubles dégénératifs.

De plus, les progrès technologiques ont abouti au développement et à lintroduction dimplants médicaux plus simplifiés que les produits disponibles auparavant. Diverses sociétés proposent actuellement des implants plus avancés, tels que des stents biorésorbables, des défibrillateurs automatiques, des arthroplasties personnalisées et des stimulateurs cardiaques sans fil, qui offrent un fonctionnement amélioré et une durée de vie prolongée de la batterie et permettent aux patients de poursuivre leurs activités normales après l'implantation. Linnovation des acteurs du marché est un facteur majeur contribuant à la croissance du marché. Par exemple, en juin 2021, Medtronic PLC a obtenu lautorisation de la Food and Drug Administration (FDA) des États-Unis pour Vanta, un neurostimulateur implantable rechargeable haute performance. Les lancements de nouveaux produits devraient contribuer à la croissance du marché étudié au cours de la période de prévision.

Cependant, les principaux facteurs limitant la croissance du marché étudié sont le coût élevé des implants de nouvelle génération et les politiques réglementaires strictes en matière dimplants.

Tendances du marché des implants de nouvelle génération

Le segment des implants orthopédiques devrait occuper une part importante du marché au cours de la période de prévision

Les implants orthopédiques sont des os ou des articulations artificiels conçus pour remplacer ou soutenir un os ou une articulation manquant ou blessé. Ces implants sont conçus pour corriger des anomalies et améliorer la posture du corps. Laugmentation de la population gériatrique, qui augmente le risque dostéoporose, darthrose et dautres problèmes musculo-squelettiques, est lun des principaux facteurs de croissance du segment de marché. Par exemple, selon un article intitulé Bone Health 2022 an update publié dans la revue Climacteric en janvier 2022, l'ostéoporose provoque plus de 8,9 millions de fractures par an dans le monde, entraînant une fracture ostéoporotique toutes les 3 secondes. L'article indique que l'ostéoporose touche 200 millions de femmes dans le monde. En outre, selon un article de lAmerican Society for Biochemistry and Molecular Biology sur le Mois de sensibilisation à lostéoporose 2022 publié en mai 2022, lostéoporose sera responsable de trois millions de fractures, entraînant des coûts de 25,3 milliards de dollars chaque année dici la fin de lannée 2025. Selon ces statistiques, le nombre de chirurgies orthopédiques devrait augmenter, stimulant ainsi la demande d'implants orthopédiques dans les années à venir.

En outre, plusieurs facteurs stimulent la croissance segmentaire, tels que les progrès dans le domaine des arthroplasties et laugmentation des investissements des principaux acteurs du marché dans les activités de recherche et de développement dimplants orthopédiques. Par exemple, la technologie SmartFuse Implant d'Intelligent Implants Ltd, une plate-forme technologique de nouvelle génération pour l'orthopédie, a obtenu la désignation de dispositif révolutionnaire de la Food and Drug Administration (FDA) des États-Unis en juin 2021. Le segment des implants orthopédiques devrait se développer rapidement au cours du période danalyse, en raison de la demande accrue de thérapies innovantes, de procédures mini-invasives et de connaissances accrues des patients sur les implants orthopédiques.

Par conséquent, en raison des facteurs mentionnés ci-dessus, le segment des implants orthopédiques devrait connaître une croissance significative au cours de la période de prévision.

LAmérique du Nord devrait dominer le marché des implants de nouvelle génération au cours de la période de prévision

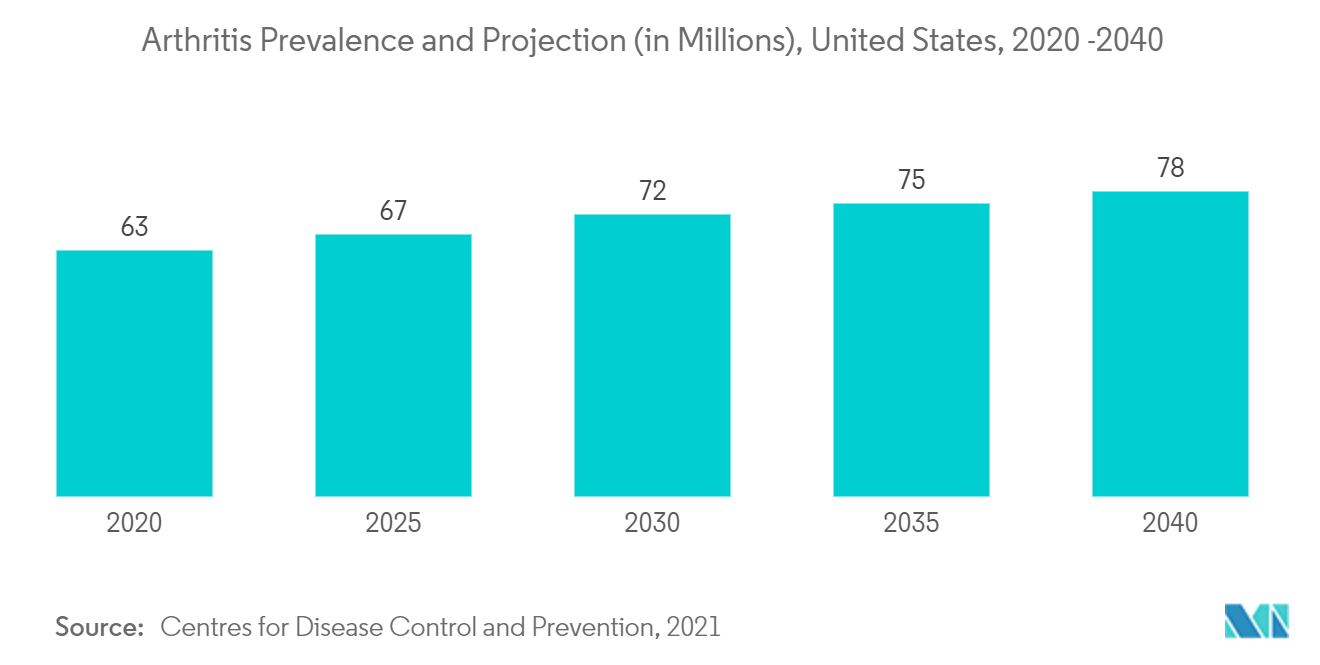

LAmérique du Nord domine actuellement le marché des implants de nouvelle génération et devrait suivre la même tendance au cours de la période de prévision. La tendance à la hausse de la population gériatrique, la prévalence croissante des maladies chroniques, lévolution des modes de vie et la disponibilité dinstallations médicales avancées devraient stimuler la croissance du marché des implants de nouvelle génération. Selon larticle sur larthrite des Centers for Disease Control and Prevention (CDC) des États-Unis mis à jour en octobre 2021, environ 58,5 millions de personnes dans le pays souffraient darthrite diagnostiquée par un médecin. Selon la même source, d'ici 2040, plus de 78,4 millions d'adultes aux États-Unis seront touchés par l'arthrite. De plus, selon l'article de la Société de l'arthrite du Canada sur les faits et chiffres sur l'arthrite mis à jour en septembre 2021, environ 6 millions de Canadiens seraient touchés par l'arthrite en 2021, avec une estimation de plus de 9 millions de cas d'arthrite d'ici 2040. de larthrite devraient stimuler la croissance du marché dans la région au cours de la période de prévision.

De même, les progrès technologiques et lamélioration des produits devraient stimuler la croissance dans la région. Par exemple, en juin 2022, ZimVie Inc., un fournisseur de solutions en sciences de la vie sur les marchés dentaires et de la colonne vertébrale, a lancé le nouvel implant conique T3 PRO et le pilier de cicatrisation Encode Emergence, approuvés par la FDA, aux États-Unis. De tels lancements de produits dans la région contribueront probablement à la croissance du marché des implants de nouvelle génération.

Ainsi, en raison des facteurs mentionnés ci-dessus, le marché étudié en Amérique du Nord devrait propulser au cours de la période de prévision.

Aperçu du secteur des implants de nouvelle génération

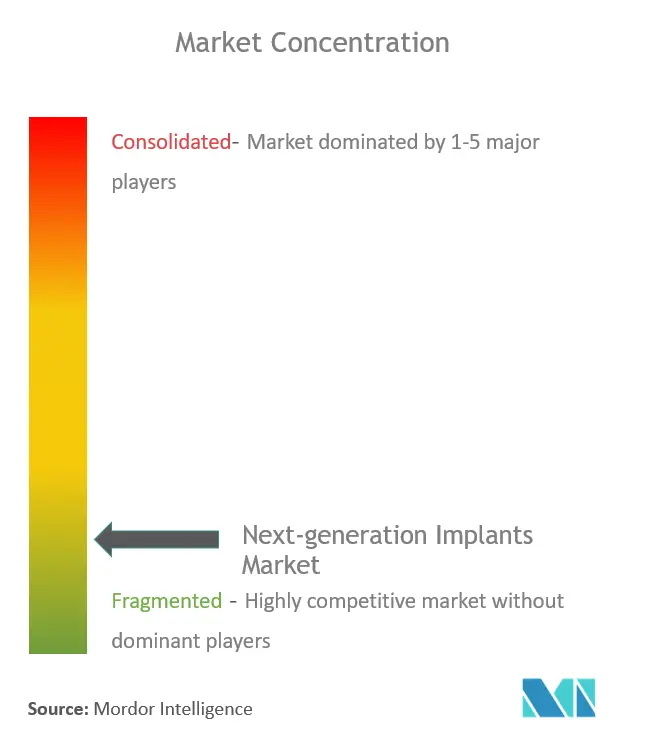

Le marché des implants de nouvelle génération est en grande partie fragmenté, de nombreux acteurs du marché se concentrant sur les progrès technologiques pour fournir des dispositifs implantaires plus efficaces et plus rentables afin de tirer parti des opportunités de croissance du marché. Certains des principaux acteurs concluent vigoureusement des collaborations, des fusions et des acquisitions pour consolider leur position sur le marché mondial. Les différents acteurs du marché des implants de nouvelle génération sont Abbott Laboratories, Smith Nephew PLC, Johnson Johnson, Boston Scientific Corporation, CR Bard Inc., Wright Medical Group NV, Stryker Corporation, Globus Medical Inc., DENTSPLY SIRONA Inc., et Zimmer Biomet Holdings Inc.

Leaders du marché des implants de nouvelle génération

-

Smith & Nephew plc

-

Johnson & Johnson

-

Boston Scientific Corporation

-

Abbott Laboratories

-

Medtronic Plc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des implants de nouvelle génération

- En mai 2022, Spinal Simplicity a lancé l'implant Minuteman G5. L'implant est un dispositif de fusion interépineuse-interlaminaire mini-invasif destiné à la fixation et à la stabilisation de la colonne thoracique, lombaire et sacrée en attendant la fusion osseuse.

- En février 2022, 4WEB Medical a lancé une gamme complète d'implants latéraux hyperlordotiques. L'offre d'implants hyperlordotiques, combinée à une gamme latérale complète, élargit les options de traitement pour les patients nécessitant une correction plus approfondie de l'équilibre sagittal.

Segmentation de lindustrie des implants de nouvelle génération

Selon la portée du rapport, les implants de nouvelle génération sont des dispositifs ou des tissus médicalement conçus qui sont utilisés pour remplacer une partie manquante du corps ou comme support pour générer de nouveaux tissus ou une nouvelle structure osseuse. Un implant peut être défini comme un dispositif ou un tissu placé à la surface ou à lintérieur du corps. Ces dispositifs assurent le support des organes existants ou les remplacent ou remplacent les pièces manquantes. Certains implants sont permanents et restent à vie dans le corps du patient, tandis que d'autres peuvent être temporaires. Le marché des implants de nouvelle génération est segmenté par application (implants orthopédiques, implants cardiovasculaires, implants oculaires, implants dentaires et autres applications), matériau (métaux et alliages métalliques, céramiques, polymères, produits biologiques et autres matériaux), utilisateur final (hôpitaux). , centres de chirurgie ambulatoire, cliniques orthopédiques et instituts universitaires et de recherche) et la géographie (Amérique du Nord, Europe, Asie-Pacifique et reste du monde). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour différents pays dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments mentionnés ci-dessus.

| Par candidature | Implants orthopédiques | ||

| Implants cardiovasculaires | |||

| Implants oculaires | |||

| Implants dentaires | |||

| Autres applications | |||

| Par matériau | Métaux et alliages métalliques | ||

| Céramique | |||

| Polymères | |||

| Produits biologiques | |||

| Autres matériaux | |||

| Par utilisateur final | Hôpitaux | ||

| Centres chirurgicaux ambulatoires | |||

| Cliniques orthopédiques | |||

| Instituts universitaires et de recherche | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Reste du monde | |||

FAQ sur les études de marché sur les implants de nouvelle génération

Quelle est la taille du marché mondial des implants de nouvelle génération ?

La taille du marché mondial des implants de nouvelle génération devrait atteindre 4,14 milliards USD en 2024 et croître à un TCAC de 4,70 % pour atteindre 5,20 milliards USD dici 2029.

Quelle est la taille actuelle du marché mondial des implants de nouvelle génération ?

En 2024, la taille du marché mondial des implants de nouvelle génération devrait atteindre 4,14 milliards USD.

Qui sont les principaux acteurs du marché mondial des implants de nouvelle génération ?

Smith & Nephew plc, Johnson & Johnson, Boston Scientific Corporation, Abbott Laboratories, Medtronic Plc. sont les principales sociétés opérant sur le marché mondial des implants de nouvelle génération.

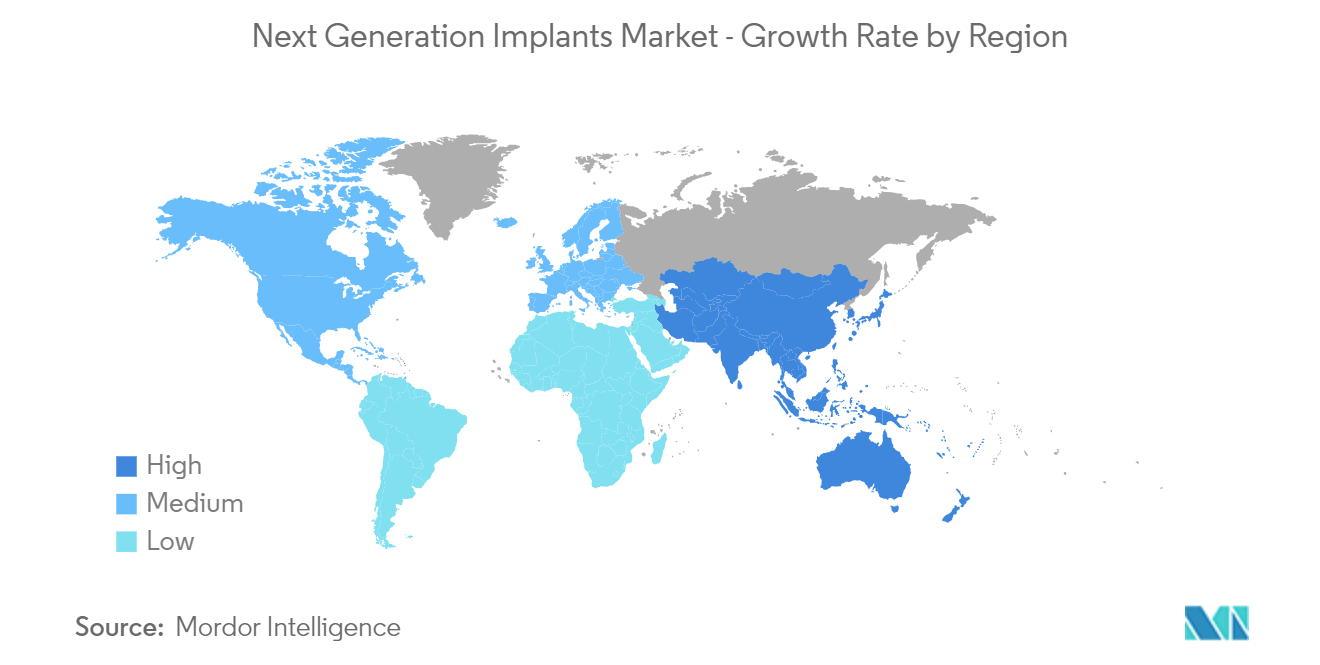

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial des implants de nouvelle génération ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial des implants de nouvelle génération ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché mondial des implants de nouvelle génération.

Quelles années couvre ce marché mondial des implants de nouvelle génération et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché mondial des implants de nouvelle génération était estimée à 3,95 milliards USD. Le rapport couvre la taille historique du marché mondial des implants de nouvelle génération pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial des implants de nouvelle génération pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Nos rapports les plus vendus

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur l'industrie des implants de nouvelle génération

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des implants de nouvelle génération 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des implants de nouvelle génération comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.