Taille et part du marché du fret et de la logistique de la Nouvelle-Zélande

Analyse du marché du fret et de la logistique de la Nouvelle-Zélande par Mordor Intelligence

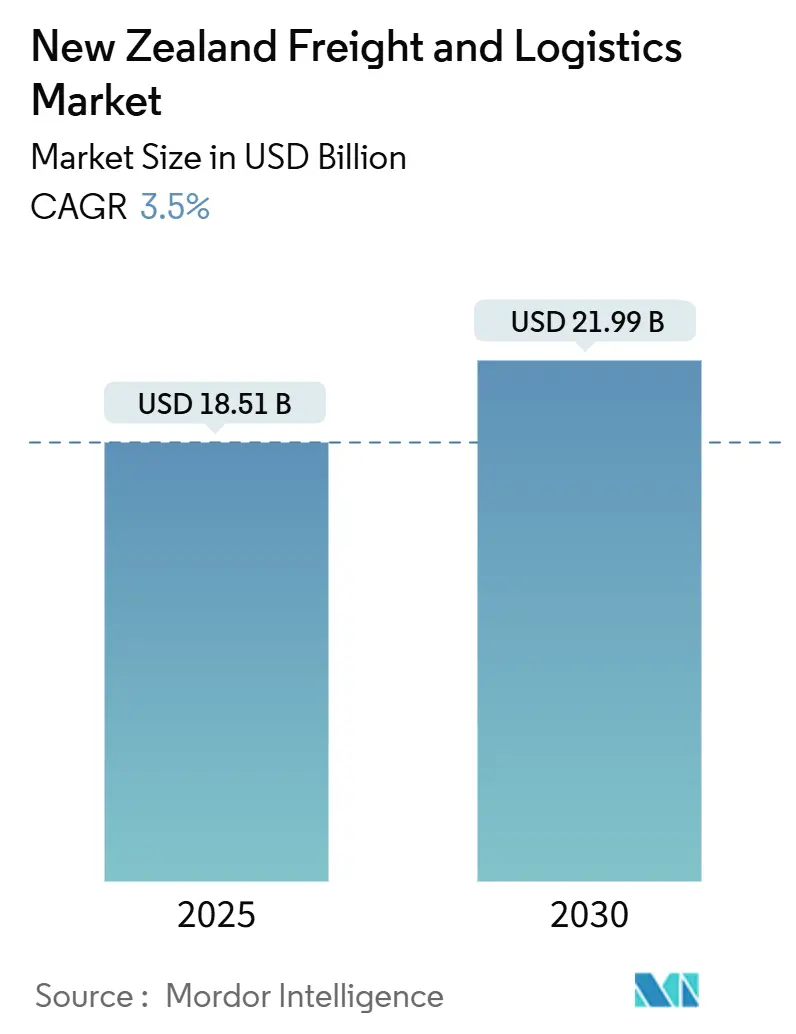

La taille du marché du fret et de la logistique de la Nouvelle-Zélande s'élève à 18,51 milliards USD en 2025 et devrait atteindre 21,99 milliards USD d'ici 2030, s'étendant à un CAGR de 3,50 % entre 2025-2030. Les dépenses d'infrastructure robustes, les volumes de commerce électronique en forte hausse et un renouveau de l'orientation politique sur la résilience de la chaîne d'approvisionnement maintiennent la trajectoire de croissance fermement positive pour le marché du fret et de la logistique de la Nouvelle-Zélande. La numérisation continue de l'entreposage, l'adoption croissante de solutions multimodales et l'orientation exportatrice de la ferme au port du pays soutiennent collectivement la demande de services de fret fiables. Dans le même temps, les objectifs de réduction carbone et les nouvelles incitations au transfert modal déclenchent des investissements dans les capacités ferroviaires et de transport maritime côtier, poussant le marché du fret et de la logistique de la Nouvelle-Zélande vers des mixtes de transport à plus faibles émissions. Bien que le secteur reste fragmenté, les fusions récentes de haut profil et l'augmentation des dépenses d'investissement en automatisation signalent l'entrée d'une phase concurrentielle plus axée sur l'efficacité.

Points clés du rapport

- Par fonction logistique, le transport de fret a dominé avec 65,25 % de la part de marché du fret et de la logistique de la Nouvelle-Zélande en 2024 ; les services Courrier, express et colis (CEP) devraient progresser à un CAGR de 4,03 % entre 2025-2030.

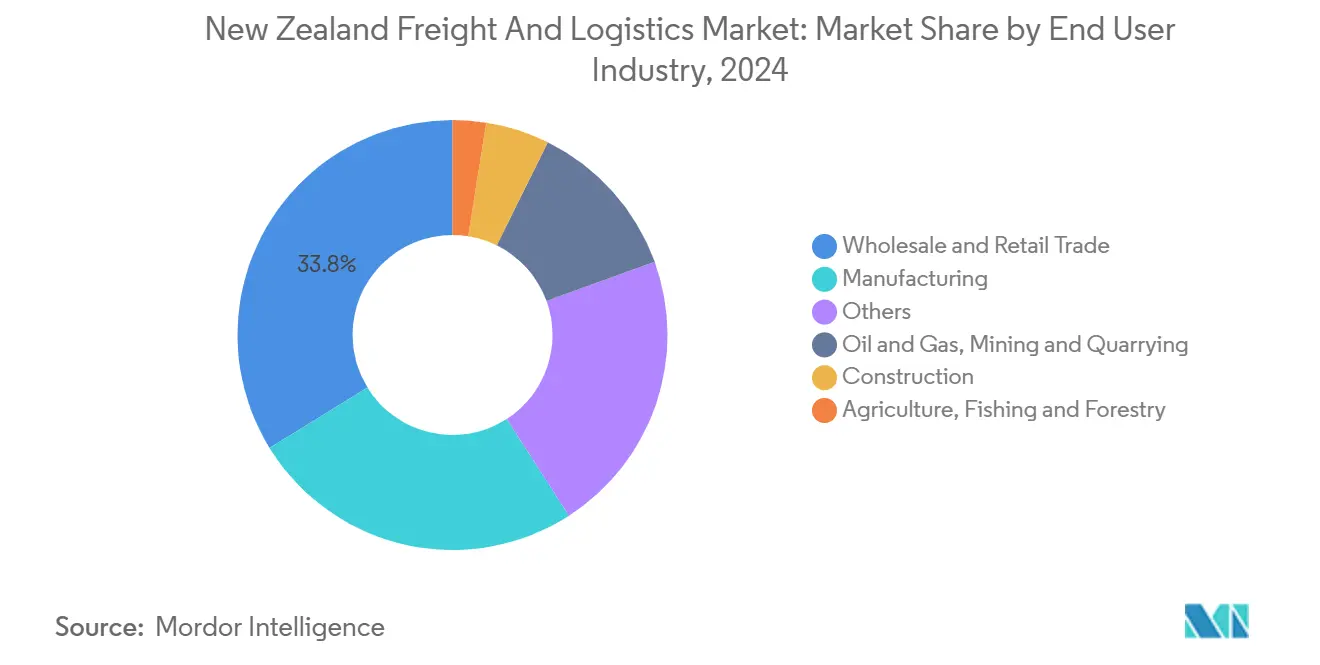

- Par secteur d'utilisateur final, le commerce de gros et de détail a commandé 33,81 % de la part de la taille du marché du fret et de la logistique de la Nouvelle-Zélande en 2024, tandis que la fabrication devrait croître à un CAGR de 4,10 % entre 2025-2030.

- Par type de CEP, les colis domestiques ont représenté une part de revenus de 63,04 % en 2024 ; les colis internationaux devraient s'étendre à un CAGR de 4,16 % entre 2025-2030.

- Par mode de transit de fret, les voies maritimes et fluviales intérieures ont géré 69,15 % de part de revenus en 2024 ; le transit de fret aérien devrait enregistrer le CAGR le plus rapide de 4,03 % entre 2025-2030.

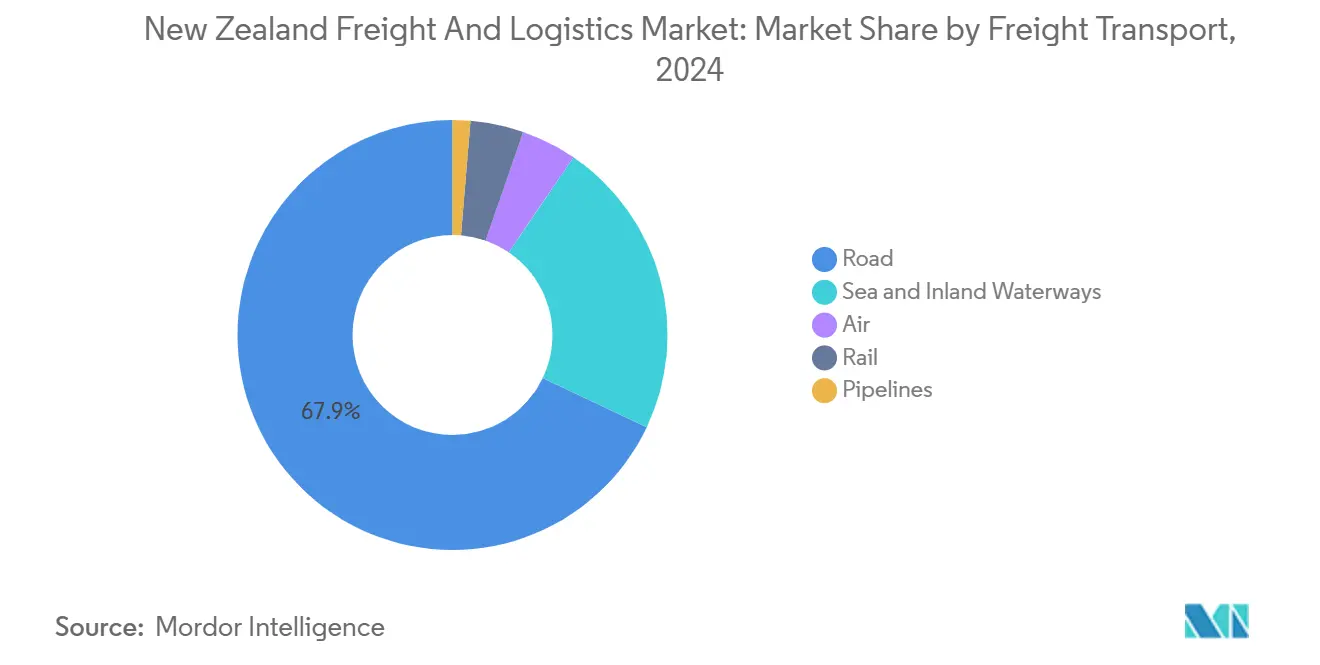

- Par mode de transport de fret, le transport de fret routier a conservé une part de revenus de 67,95 % en 2024, tandis que le transport de fret aérien est projeté pour un CAGR de 4,50 % entre 2025-2030.

- Par entreposage et stockage, l'espace non contrôlé en température a représenté 91,85 % de part de revenus en 2024 ; les installations à température contrôlée devraient progresser à un CAGR de 3,99 % entre 2025-2030.

Tendances et perspectives du marché du fret et de la logistique de la Nouvelle-Zélande

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Initiatives de résilience climatique et d'adaptation des infrastructures stimulant la croissance | +0.8% | Auckland, Wellington, Christchurch | Court terme (≤ 2 ans) |

| Infrastructure de transport de 7 milliards NZD (~4,65 milliards USD) par an du gouvernement en pipeline | +1.2% | À l'échelle nationale ; couloir Auckland-Hamilton-Tauranga | Moyen terme (2-4 ans) |

| Diversification des voies commerciales d'exportation agro-alimentaires observée | +0.4% | Canterbury, Waikato, Bay of Plenty | Long terme (≥ 4 ans) |

| Adoption rapide de l'automatisation d'entrepôt et des plateformes de fret numérique | +0.6% | Principaux centres urbains | Moyen terme (2-4 ans) |

| Poussée de résilience du détroit de Cook stimulant la croissance multimodale | +0.3% | Connectivité Île du Nord-Île du Sud | Long terme (≥ 4 ans) |

| Tarification carbone accélérant le passage au rail et au transport maritime côtier | +0.2% | À l'échelle nationale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Initiatives de résilience climatique et d'adaptation des infrastructures stimulant la croissance

Le Plan national d'adaptation oblige chaque grand projet de transport à intégrer des critères de risque climatique, élevant la résilience d'une option de conception à un prérequis d'approbation[1]"Plan national d'adaptation," Ministère de l'environnement, environment.govt.nz. Les inondations d'Auckland en 2023 ont souligné le coût économique des fermetures de routes et des temps d'arrêt portuaires, poussant les opérateurs privés à investir dans des capacités redondantes et des conceptions d'installations surélevées. Le port de Tauranga a modernisé les zones de manutention de cargaisons avec des équipements résistants aux inondations, préservant la productivité des postes d'amarrage lors des ondes de tempête. Les primes d'assurance sur les actifs exposés grimpent, incitant ainsi les entreprises logistiques à accélérer les dépenses d'investissement protectrices. L'effet cumulatif est une amélioration mesurable du temps de fonctionnement du réseau et un passage vers des services de contingence légers en actifs capables d'acheminer le fret contournant les couloirs affectés par le climat.

Infrastructure de transport de 7 milliards NZD (~4,65 milliards USD) du gouvernement

Le budget 2025 alloue 6,8 milliards NZD (4,3 milliards USD) aux projets pertinents pour la logistique, incluant 464 millions NZD (293 millions USD) destinés au renouvellement des voies ferrées dans les couloirs d'Auckland et de Wellington[2]"Investir dans l'infrastructure pour tous les Néo-Zélandais," Gouvernement de Nouvelle-Zélande, beehive.govt.nz. Les autoroutes à niveaux séparés sous le programme Routes d'importance nationale atténuent la congestion des véhicules lourds, réduisant les coûts d'exploitation et poussant l'efficacité de charge utile plus haut. Les nœuds intégrés tels que le projet groupé Melling de 1,5 milliard NZD (0,95 milliard USD) regroupent l'accès fret et les dispositions de transport public dans des schémas uniques, raccourcissant les délais de projet et amplifiant la capacité du réseau[3]"Les améliorations de transport Melling commenceront cette année," Gouvernement de Nouvelle-Zélande, beehive.govt.nz. Collectivement, le pipeline devrait réduire les temps de transit sur les couloirs critiques jusqu'à 15 %, soutenant directement la compétitivité du marché du fret et de la logistique de la Nouvelle-Zélande. Les opérateurs privés, encouragés par des flux de travail prospectifs plus clairs, ont accéléré le renouvellement de flotte, avec une hausse notable des commandes de camions à faibles émissions.

Diversification des voies commerciales d'exportation agro-alimentaires observée

Le risque géopolitique accru et les changements de modèles de demande des consommateurs incitent les exportateurs à élargir les portefeuilles de destinations au-delà des acheteurs traditionnels d'Asie de l'Est et d'Amérique du Nord. Le débit de conteneurs au port de Tauranga a grimpé de 17 % en 2024 à 292 860 EVP, les voies émergentes d'Asie du Sud-Est contribuant à la majeure partie des volumes supplémentaires. La demande de chaîne du froid augmente en parallèle ; la capacité de stockage spécialisée connaît un taux de progression annuel près de 4 % alors que les exportations horticoles de haute valeur et de viande premium prolifèrent. Les exportateurs adoptent la technologie de traçabilité et l'emballage intelligent, stimulant la demande de services logistiques prêts pour les données qui peuvent garantir la provenance et l'intégrité de la chaîne du froid durant les voyages plus longs.

Adoption rapide de l'automatisation d'entrepôt et des plateformes de fret numérique

Les pénuries de main-d'œuvre et les pics de commandes du commerce électronique ont turbocompressé l'investissement en automatisation. Le déploiement Multishuttle d'AS Colour a généré un gain de productivité de 344 %, validant les modèles marchandises-vers-personne à haut débit. Le nouveau site ASRS de Cardinal Logistics a multiplié par quatre la production de commandes tout en améliorant les métriques de sécurité. Les périodes de récupération se raccourcissent alors que les coûts en capital chutent et les solutions de financement se multiplient. La croissance parallèle dans les places de marché de fret numérique étend la transparence des tarifs au comptant et les options de routage dynamique, permettant aux expéditeurs plus petits de sécuriser une capacité précédemment disponible seulement aux comptes plus grands. Les opérations axées sur les données rétrécissent donc l'écart d'efficacité entre les participants de marché grands et de niveau intermédiaire.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Isolement géographique gonflant les coûts de fret océanique en Nouvelle-Zélande | -0.5% | À l'échelle nationale | Long terme (≥ 4 ans) |

| Pénurie de conducteurs et vieillissement de la main-d'œuvre impactant l'efficacité du marché | -0.4% | Auckland, Canterbury | Court terme (≤ 2 ans) |

| Primes d'assurance croissantes après les pertes d'événements climatiques | -0.2% | Régions sujettes aux inondations | Moyen terme (2-4 ans) |

| Risque de perturbation volcanique et sismique aux centres logistiques clés | -0.1% | Auckland, Wellington, Canterbury | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

L'isolement géographique gonfle les coûts de fret océanique

Étant à 1 800 km de son voisin majeur le plus proche, la Nouvelle-Zélande dépend du transport océanique pour 99 % du commerce par volume. La concurrence limitée des transporteurs et les longs temps de transit câblent des dépenses de fret plus élevées dans les chaînes d'approvisionnement, érodant la marge de manœuvre des exportateurs. Les nouvelles méga-alliances formées en 2025 contrôlent maintenant environ 80 % de la capacité mondiale de conteneurs, rendant la volatilité des tarifs et les reports de capacité plus aigus pour les expéditeurs néo-zélandais. Les déséquilibres de conteneurs liés aux flux lourds d'exportation augmentent davantage les coûts de repositionnement, tandis que les options de récupération d'horaire restent rares. L'effet cumulatif rogne les prévisions de croissance pour le marché du fret et de la logistique de la Nouvelle-Zélande d'un demi-point de pourcentage.

Pénurie de conducteurs et vieillissement de la main-d'œuvre impactant l'efficacité du marché

Le transport de fret routier, qui déplace encore 67,95 % du fret par valeur en 2024, fait face à un déficit aigu de conducteurs alors que l'âge moyen des conducteurs dépasse 60 ans, et moins de 7 % des conducteurs ont moins de 25 ans. Même après que les réformes de licences ont éliminé les tests pratiques secondaires, le recrutement reste lent. L'inflation salariale et les perturbations de service sporadiques élèvent les coûts de livraison et amortissent les métriques de fiabilité cruciales pour les modèles d'inventaire juste-à-temps. Les opérateurs de flotte répondent avec des programmes de sécurité activés par télématique et des pilotes d'automatisation, pourtant la tension de main-d'œuvre à court terme continue de plafonner la croissance de capacité.

Analyse par segment

Par secteur d'utilisateur final : L'échelle du commerce de détail rencontre l'élan de la fabrication

Le commerce de gros et de détail a contribué 33,81 % de la taille du marché du fret et de la logistique de la Nouvelle-Zélande en 2024, reflétant la complexité croissante des réseaux de distribution omnicanaux et la pénétration nationale des consommateurs. Les comptes de colis de commerce électronique ont dépassé 190 millions en 2024 sur les expansions de réseau de NZ Post, ajoutant de la densité de dernier kilomètre et stimulant les stratégies de localisation d'entrepôt. Le repositionnement d'inventaire plus près des clusters urbains a amélioré les temps de cycle de commande mais a augmenté le nombre de mouvements de fret intra-urbains, élevant la demande CEP. Le sous-ensemble de commerce alimentaire de détail se lie directement aux investissements de chaîne du froid, encourageant les collaborations inter-segments dans l'entreposage et le transport réfrigéré.

La fabrication, bien qu'un contributeur plus petit en 2024, devrait enregistrer l'expansion CAGR la plus rapide du marché de 4,10 % entre 2025-2030. Les incitations gouvernementales pour la fabrication avancée et la transformation alimentaire à valeur ajoutée élèvent le tonnage sortant de produits transformés qui commandent des services de fret premium. L'automatisation dans les lignes de production reflète la numérisation d'entrepôt, nécessitant une planification logistique synchronisée pour capturer les gains d'efficacité. Les fournisseurs adoptent des programmes d'inventaire géré par fournisseur, causant que les flux de fret deviennent plus prévisibles mais plus sensibles au temps. Alors que les changements de politique encouragent une capture de valeur locale plus élevée, l'intensité de fret par dollar de production augmente, approfondissant l'engagement du secteur avec le marché du fret et de la logistique de la Nouvelle-Zélande.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par fonction logistique : Domination du transport de fret sous pression du commerce électronique

Le transport de fret a conservé 65,25 % de la part de marché du fret et de la logistique de la Nouvelle-Zélande en 2024, ancré par le mouvement en vrac de marchandises vers les ports et les centres de distribution métropolitains. Les exportateurs sensibles aux prix continuent de s'appuyer sur des solutions de camion complet et intermodales qui combinent les segments routiers et maritimes, bénéficiant aux opérateurs capables d'orchestrer des réseaux intégrés. Les navettes route-vers-port restent la cheville ouvrière, pourtant la diversification modale gagne du rythme alors que la tarification carbone réordonne les hiérarchies de coûts.

L'activité Courrier, express et colis, cependant, devrait progresser à 4,03 % CAGR (2025-2030), absorbant les volumes B2C en hausse et les transactions d'exportation transfrontalières PME croissantes. Les centres de tri automatisés avec des débits horaires au-dessus de 30 000 colis exemplifient l'échelle d'investissement coulant maintenant dans l'infrastructure CEP. La différenciation concurrentielle tourne autour des garanties de temps de livraison et des tableaux de bord de visibilité en temps réel, obligeant les incumbents à s'associer avec des plateformes numériques et à affiner les algorithmes de routage de dernier kilomètre. La double vitesse de croissance du fret remodèle ainsi le mixte de revenus pour les fournisseurs de logistique intégrés qui chevauchent plusieurs silos de service.

Par courrier, express et colis (CEP) : Les réseaux domestiques ancrent les avantages internationaux

Les services CEP domestiques ont capturé une part de revenus de 63,04 % en 2024, stimulés par une population dispersée et les avantages de coût du traitement centralisé. La livraison rurale reste un défi structurel, incitant les allocations de flotte de fourgonnettes plus petites et les essais de livraison par drone pour les zones reculées. Les fournisseurs de services équilibrent les obligations de couverture contre la rentabilité en employant une tarification zonale et des jours de livraison rurale.

Le CEP international, soutenu par les intégrations de place de marché qui simplifient la paperasserie douanière, devrait afficher un CAGR de 4,16 % (2025-2030), éclipsant les taux de croissance domestiques. Les offres améliorées telles que FedEx International Connect Plus fournissent une livraison de 1-3 jours vers l'Europe, déverrouillant des voies à marge plus élevée. L'harmonisation réglementaire par les accords commerciaux desserre la friction, pourtant la gestion de capacité aux passerelles d'origine reste critique pendant les saisons d'exportation de pointe. Les fournisseurs capables d'aligner les flux de colis sortants avec les retours entrants sont bien positionnés pour capturer les efficacités d'échelle alors que les volumes internationaux augmentent.

Par entreposage et stockage : Non contrôlé en température domine, mais contrôlé en température croît

Non contrôlé en température a constitué 91,85 % des revenus du segment en 2024. Les fournisseurs de logistique tierce partie continuent d'automatiser la manutention de palettes et déploient ASRS pour compresser les coûts d'exploitation et élever la fiabilité. Le marché du fret et de la logistique de la Nouvelle-Zélande bénéficie de ces gains de productivité alors que la qualité de service s'élève sans croissance proportionnelle des effectifs.

L'entreposage contrôlé en température, projeté pour s'étendre à un CAGR de 3,99 % (2025-2030), surfe sur une poussée dans les exportations premium de produits laitiers, viande et horticulture, aux côtés des besoins de stockage pharmaceutique accrus. La modernisation d'automatisation de 16 millions NZD (10,1 millions USD) d'Alliance Group démontre le capital engagé pour maintenir la qualité à travers les voyages globaux plus longs. La surveillance basée sur capteurs et les mandats de traçabilité élèvent la barre technologique, récompensant les opérateurs qui intègrent l'analytique de température en temps réel dans les flux de travail standards.

Par transport de fret : L'hégémonie du transport de fret routier fait face aux incitations de transfert modal

Le transport de fret routier a géré 67,95 % de la part de revenus en 2024, avec une tarification par tonne-km à 0,194 USD en 2024. La densité du réseau et la flexibilité porte-à-porte maintiennent les routes indispensables, spécialement pour la distribution intra-îles. Pourtant l'escalade des pénuries de conducteurs et les taxes carbone rongent son avantage de coût. Les opérateurs de flotte pilotent des carburants alternatifs et des systèmes d'assistance avancée au conducteur pour réduire les émissions et atténuer les écarts de main-d'œuvre.

Le transport de fret aérien mène la croissance à 4,50 % CAGR (2025-2030), catalysé par la demande d'exportation critique au temps et les importations de commerce électronique transfrontalier. Les différentiels de tarifs versus le fret maritime se rétrécissent pour certaines marchandises de haute valeur sélectionnées, stimulant la conversion modale. Le rail et le transport maritime côtier acquièrent une nouvelle part alors que la tarification carbone penche les calculs de coût total rendu. Les données de KiwiRail montrent l'évitement de 229 000 tonnes d'émissions de CO₂ dans la première moitié de 2024, soutenant les cartes de score ESG corporatives. Les planificateurs de route multimodale recalibrent donc les répartitions modales pour capitaliser sur les incitations émergentes.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par transit de fret : L'échelle maritime et des voies navigables intérieures rencontre la vélocité de l'aérien

Le transit de fret maritime et des voies navigables intérieures a représenté 69,15 % de la part de revenus du segment en 2024 alors que les exportateurs ont exploité l'économie favorable de coût par tonne-km. La consolidation autour des méga-alliances signale des fenêtres de service plus standardisées, pourtant les expéditeurs plus petits font encore face à des défis de disponibilité d'équipement sur les segments de retour. Les services à valeur ajoutée, incluant la consolidation d'origine et le pré-dédouanement de documentation d'exportation, sont maintenant des enjeux de table pour les transitaires cherchant à conserver l'adhésion client.

Le transit de fret aérien devrait s'étendre à un CAGR de 4,03 % (2025-2030), bénéficiant de la poussée de produit premium des exportateurs agro-alimentaires et pharmaceutiques. Les contraintes de capacité de fret aérien global se sont assouplies depuis mi-2024, et les transitaires avec des accords d'espace en bloc capturent les avantages de stabilité tarifaire. La manutention contrôlée en température intégrée et la technologie de visibilité sont des différenciateurs de base, particulièrement pour les denrées périssables de haute valeur avec des tolérances de durée de vie étroites. La croissance dans ce segment souligne le spectre de service en élargissement définissant le marché du fret et de la logistique de la Nouvelle-Zélande.

Analyse géographique

La topographie duale-île allongée de la Nouvelle-Zélande moule les flux de fret en un axe nord-sud centré sur le triangle Auckland-Hamilton-Tauranga. Ce couloir héberge la densité PIB la plus élevée et accommode la plupart des flux d'importation, en faisant le pivot du marché du fret et de la logistique de la Nouvelle-Zélande. L'empreinte portuaire contrainte d'Auckland amplifie la dépendance aux navettes routières vers les dépôts intérieurs, intensifiant la congestion aux périodes de pointe. Les mises à niveau d'autoroute prévues et les améliorations de fret ferroviaire devraient déverrouiller la capacité latente, pourtant les conflits d'utilisation des terres restent un frein à l'expansion rapide.

Wellington occupe un rôle de point médian stratégique comme capitale politique et comme point d'étranglement du détroit de Cook. Les limitations de capacité de ferry forcent aujourd'hui des tampons de planification dans les plans logistiques inter-îles, réduisant l'utilisation d'actifs. Les deux nouveaux ferries capables de rail commandés étendront la capacité de pont et simplifieront les transferts de wagons, permettant aux opérateurs de fret de traiter les îles comme un réseau plus contigu une fois mis en service[4]"Les nouveaux ferries restaureront une connexion résiliente du détroit de Cook," Gouvernement de Nouvelle-Zélande, beehive.govt.nz. Le changement devrait élever de manière progressive la part du rail dans le marché du fret et de la logistique de la Nouvelle-Zélande.

La logistique de l'Île du Sud tourne autour du centre multimodal de Christchurch, desservant les clusters d'industrie primaire à travers Canterbury et Otago. La passerelle carbone-neutre de DHL là-bas étend le débit CEP international à 6 500 colis entrants par heure, soulignant la confiance corporative dans les perspectives de croissance de l'Île du Sud. Les stratégies de diversification portuaire centrées sur des ports plus petits tels que Northport et Timaru cherchent à soulager la pression sur Tauranga et Auckland durant les mois d'exportation de pointe. Les plans de résilience d'infrastructure du gouvernement encouragent davantage la redondance multi-port pour couvrir les risques sismiques et d'inondation, favorisant une topologie de réseau plus distribuée à travers le marché du fret et de la logistique de la Nouvelle-Zélande.

Paysage concurrentiel

Les transitaires internationaux et les transporteurs domestiques partagent une arène modérément fragmentée où l'adoption technologique différencie la performance. L'achat de 14,3 milliards EUR (15,8 milliards USD) de DB Schenker par DSV propulse le groupe danois au leadership global et fortifie sa présence dans les voies aériennes et maritimes desservant la Nouvelle-Zélande. De tels avantages d'échelle permettent des investissements numériques plus profonds, des moteurs de réservation pilotés par IA aux modèles ETA prédictifs, élevant les attentes de service à travers le marché.

Le champion local Mainfreight conserve des forces de niche dans les services trans-Tasmanie intégrés mais a rapporté une chute de profit en 2024 alors que l'inflation salariale et les dépenses d'investissement en automatisation pesaient sur les marges. Les spécialistes routiers domestiques répondent avec des mises à niveau de connectivité de flotte et des programmes de bien-être conducteur pour endiguer l'attrition. Les pionniers de l'automatisation tels que Cardinal Logistics mettent en valeur le bond de productivité atteignable avec ASRS, rétrécissant l'écart de coût contre les challengers d'échelle.

La durabilité émerge comme un axe concurrentiel. Les opérateurs soulignant les modes de transit bas-carbone et les rapports d'émissions vérifiables gagnent de la traction avec les clients d'exportation sujets à la divulgation Scope 3. Le partenariat IA de CMA CGM avec Google exemplifie comment les transporteurs cherchent des solutions numériques pour optimiser le routage et réduire la consommation de carburant. Au total, la convergence technologique et les mandats environnementaux poussent le marché du fret et de la logistique de la Nouvelle-Zélande vers une hiérarchie plus axée sur les capacités.

Leaders de l'industrie du fret et de la logistique de la Nouvelle-Zélande

-

Mainfreight, Ltd.

-

DHL Group

-

Japan Post Co., Ltd. (incluant Toll Group)

-

KiwiRail Holdings, Ltd.

-

DSV A/S (incluant DB Schenker)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : DSV a clôturé son acquisition de 14,3 milliards EUR (15,8 milliards USD) de DB Schenker, créant le plus grand transitaire de fret mondial par revenus.

- Mars 2025 : DHL Express a dévoilé une passerelle 100 % carbone-neutre à Christchurch, stimulant la capacité de traitement de colis à 6 500 colis entrants et 5 600 colis sortants par heure.

- Octobre 2024 : Cardinal Logistics a lancé son premier entrepôt automatisé utilisant les technologies ASRS et marchandises-vers-personne, quadruplant la production de commandes.

- Avril 2024 : NZ Post a ouvert le plus grand centre de colis du pays sous son programme Te Iho de 200 millions NZD (126,4 millions USD), élevant la capacité de traitement annuel à 190 millions de colis.

Portée du rapport du marché du fret et de la logistique de la Nouvelle-Zélande

Le fret et la logistique se réfèrent au transport de marchandises sur les marchés domestique et international via divers modes de transport, incluant aérien, ferroviaire et routier.

Le rapport inclut une analyse complète des antécédents du marché du fret et de la logistique de la Nouvelle-Zélande, incluant une évaluation de l'économie et la contribution des secteurs à l'économie, un aperçu du marché, l'estimation de la taille du marché pour les segments clés, les tendances émergentes dans les segments de marché, la dynamique du marché et les tendances géographiques.

Le marché du fret et de la logistique de la Nouvelle-Zélande est segmenté par fonction (transport de fret [aérien, maritime et voies navigables intérieures, routier et ferroviaire], transit de fret, entreposage et services à valeur ajoutée et autres fonctions) et utilisateur final (fabrication et automobile, pétrole et gaz, mines et carrières, agriculture, pêche et sylviculture, construction, commerce distributif [gros et détail], et autres utilisateurs finaux [télécommunication, pharmaceutiques et F&B]).

Le rapport offre la taille du marché et les prévisions pour le marché du fret et de la logistique de la Nouvelle-Zélande en termes de valeur (USD) pour tous les segments ci-dessus.

| Agriculture, pêche et sylviculture |

| Construction |

| Fabrication |

| Pétrole et gaz, mines et carrières |

| Commerce de gros et de détail |

| Autres |

| Courrier, express et colis (CEP) | Par type de destination | Domestique |

| International | ||

| Transit de fret | Par mode de transport | Aérien |

| Maritime et voies navigables intérieures | ||

| Autres | ||

| Transport de fret | Par mode de transport | Aérien |

| Pipelines | ||

| Ferroviaire | ||

| Routier | ||

| Maritime et voies navigables intérieures | ||

| Entreposage et stockage | Par contrôle de température | Non contrôlé en température |

| Contrôlé en température | ||

| Autres services | ||

| Secteur d'utilisateur final | Agriculture, pêche et sylviculture | ||

| Construction | |||

| Fabrication | |||

| Pétrole et gaz, mines et carrières | |||

| Commerce de gros et de détail | |||

| Autres | |||

| Fonction logistique | Courrier, express et colis (CEP) | Par type de destination | Domestique |

| International | |||

| Transit de fret | Par mode de transport | Aérien | |

| Maritime et voies navigables intérieures | |||

| Autres | |||

| Transport de fret | Par mode de transport | Aérien | |

| Pipelines | |||

| Ferroviaire | |||

| Routier | |||

| Maritime et voies navigables intérieures | |||

| Entreposage et stockage | Par contrôle de température | Non contrôlé en température | |

| Contrôlé en température | |||

| Autres services | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché du fret et de la logistique de la Nouvelle-Zélande en 2025 ?

Le marché est évalué à 18,51 milliards USD en 2025 et devrait atteindre 21,99 milliards USD d'ici 2030.

Quelle fonction logistique mène actuellement les revenus du secteur ?

Le transport de fret commande une part de 65,25 % en 2024, reflétant le rôle critique des mouvements en vrac et conteneurisés à travers le pays.

Quel segment croît le plus rapidement jusqu'en 2030 ?

Les services Courrier, express et colis devraient croître à un CAGR de 4,03 % (2025-2030) alors que les volumes de commerce électronique montent en flèche.

Comment les dépenses d'infrastructure gouvernementales influencent-elles la croissance ?

Un pipeline annuel de 7 milliards NZD (4,65 milliards USD) réduit les temps de transit et stimule la capacité multimodale et le CAGR de l'industrie.

Pourquoi l'entreposage contrôlé en température voit-il des investissements ?

La diversification des exportations agro-alimentaires et les normes pharmaceutiques plus strictes stimulent un CAGR de 3,99 % (2025-2030) dans la demande de stockage de chaîne du froid.

Quelles sont les perspectives pour le fret ferroviaire ?

Le rail gagne de l'élan grâce aux incitations de tarification carbone et aux ferries capables de rail du détroit de Cook à venir, renforçant son rôle dans un mixte de transport plus durable.

Dernière mise à jour de la page le: