Taille du marché de la restauration aux Pays-Bas

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | 22.98 Milliards de dollars |

|

|

Taille du Marché (2029) | 48.03 Milliards de dollars |

|

|

Plus grande part par type de service de restauration | Restaurants à service rapide |

|

|

CAGR (2024 - 2029) | 16.09 % |

|

|

La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration aux Pays-Bas

La taille du marché néerlandais de la restauration est estimée à 19,67 milliards USD en 2024 et devrait atteindre 41,48 milliards USD dici 2029, avec une croissance de 16,09 % au cours de la période de prévision (2024-2029).

La pénétration de diverses marques mondiales sur le marché et la popularité de la restauration rapide font du QSR le segment majeur du pays.

- Les cuisines asiatiques représentent une part importante du sous-segment des restaurants à service complet du marché. Les ventes sur le marché ont augmenté de 73,93 % entre 2020 et 2022. La popularité de la cuisine asiatique augmente en raison du nombre croissant d'immigrants en provenance de divers pays asiatiques, principalement de Chine, du Japon, de Corée du Sud et d'Inde. En 2022, 4,44 millions d'immigrants de divers pays résidaient aux Pays-Bas, dont 17,3 % étaient d'origine asiatique. Ainsi, la demande pour les cuisines traditionnelles chinoises, cantonaises, japonaises et indiennes est élevée.

- La restauration rapide constitue le deuxième sous-segment en importance. Cela est dû à la popularité de la restauration rapide, qui a contribué à une augmentation de la demande de pizzas, de hamburgers et de quelques aliments à base de viande. Ce sous-segment est dominé par les cuisines à base de viande, qui représentaient une part estimée à 45,81 % en 2022. La consommation de viande de la région est élevée, puisqu'en 2021, la consommation globale de viande et de produits carnés par personne était de 76,1 kg.

- Peu de marques mondiales de restauration rapide, telles que New York Pizza, Subway et McDonald's, ont pénétré les grandes villes des Pays-Bas, proposant une grande variété de restauration rapide à base de viande. En 2022, New York Pizza comptait 229 magasins, McDonald's 250 magasins et Subway 197. Ainsi, le marché devrait enregistrer un TCAC de 16,11 % au cours de la période de prévision.

- La cuisine cloud est le sous-segment du marché qui connaît la croissance la plus rapide et devrait enregistrer un TCAC de 29,43 % en valeur au cours de la période de prévision. Depuis la pandémie, la tendance des gens à commander de la nourriture via les canaux de livraison en ligne s'est accrue. En 2022, 43 % des personnes ont commandé de la nourriture en ligne depuis n'importe quel canal de livraison ou dans n'importe quel restaurant. Thuisbezorgd.nl, Uber Eats et Deliveroo sont des canaux de livraison en ligne populaires privilégiés par les citoyens.

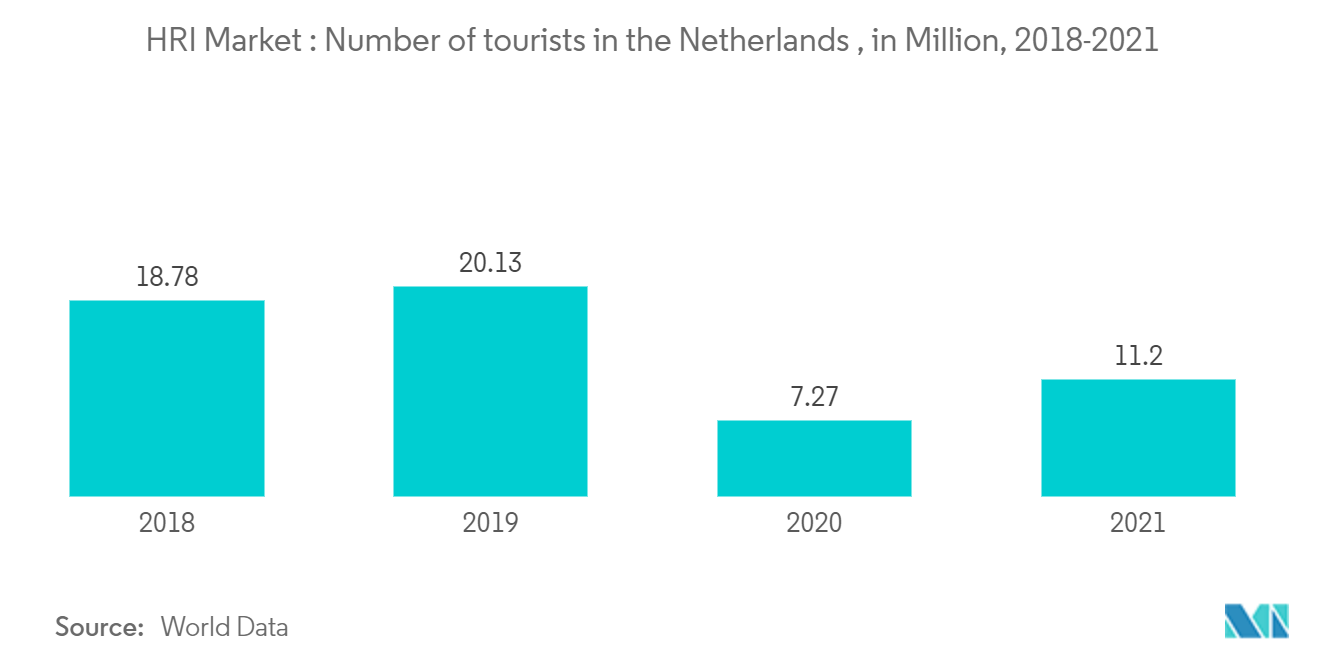

Laugmentation du tourisme dans le pays devrait stimuler le marché

- Laugmentation du tourisme et de la demande de gastronomie chez les consommateurs à revenu élevé stimule les ventes du secteur hôtelier. Les consommateurs sont passés des villes de niveau I aux villes de niveau II. Les milléniaux et la génération Z (groupes de consommateurs qui mangent plus souvent à lextérieur et sont plus ouverts à de nouveaux concepts alimentaires passionnants) et les touristes étrangers sont considérés comme des contributeurs importants au nombre croissant dhôtels en 2023.

- Lessor de lindustrie touristique dans le pays devrait en outre stimuler les ventes de ces services de restauration hôtelière. Ces services de restauration hôtelière attirent les touristes en raison de leur popularité, de leur grande notoriété de la marque et de leur bouche à oreille.

- Les principaux hôtels du pays comprennent Accor Hotels et Fletcher Hotels, entre autres. Parallèlement à cela, en raison des touristes à la recherche daliments authentiques et sains dans les restaurants, le marché des produits végétaliens ou sans revendication est en croissance, et les détaillants consacrent de plus en plus despace de rayonnage à ces produits. Les consommateurs, en particulier les milléniaux et les touristes et résidents de la génération Z, sont prêts à payer pour lauthenticité.

- Selon les données de la CEIC Pays-Bas, les arrivées de visiteurs ont augmenté de 40,3% en novembre 2022, contre une augmentation de 48,6% en octobre 2022. Selon World Data, en 2020, les Pays-Bas ont généré environ 10,93 milliards de dollars américains dans le seul secteur du tourisme. Cela correspond à 1,1 % de son produit intérieur brut et à environ 13 % de toutes les recettes du tourisme international en Europe occidentale.

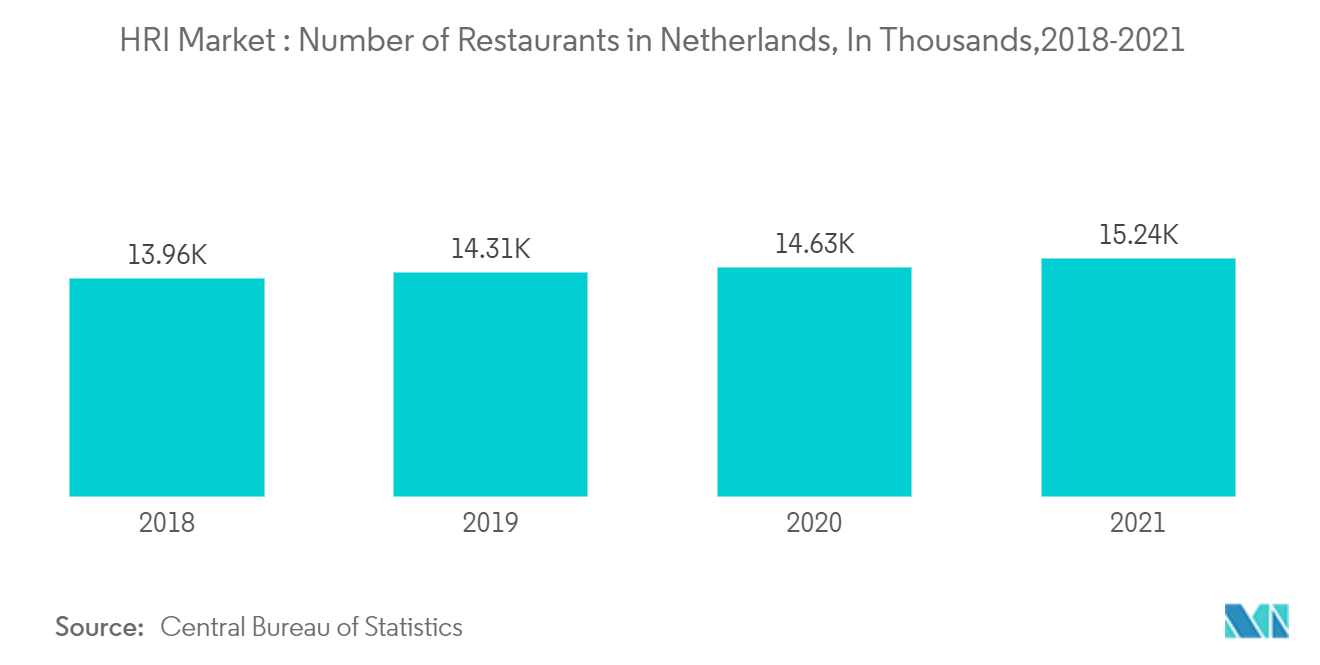

Demande croissante de chaînes de magasins et de restaurants aux Pays-Bas

- Les trois repas traditionnels par jour (petit-déjeuner, déjeuner et dîner) sont lentement remplacés par cinq moments de collation. Dans le même temps, manger à la maison est progressivement la transition vers manger en voyageant, en travaillant ou en rencontrant des amis. Les choix alimentaires et les moments de repas sont de plus en plus personnalisés. On sattend à ce que ces développements aient une incidence positive sur les dépenses des consommateurs dans les établissements de restauration.

- En outre, les chaînes de points de vente aux Pays-Bas sont principalement dirigées par les hôtels, la restauration rapide et les services de restauration à la consommation de pizzas. Les stratégies entrantes et sortantes ont suivi les bons clients avec une valeur de marque croissante. Les grandes marques étendent leur présence physique en tant que coût dopportunité, car elles perçoivent que lindustrie va exploser après cette pandémie.

- La présence importante de marques, associée à une publicité élevée et à une notoriété de marque parmi les consommateurs à propos de ces marques, attire plus de fréquentation et de commandes en ligne dans ces points de restauration.

- Les principaux acteurs du sous-segment des chaînes de points de vente, tels que Starbucks, Subway, Inspire, McDonalds et Burger King, dominent considérablement le marché. Le coût des denrées alimentaires aux Pays-Bas a augmenté de 16,80 % en décembre 2022. Selon le Bureau central des statistiques, le pays comptait environ 15 240 restaurants en 2021, soit 610 unités de plus quen 2021.

Aperçu du marché de la restauration aux Pays-Bas

Le marché néerlandais de la restauration est fragmenté, les cinq plus grandes entreprises occupant 1,15 %. Les principaux acteurs de ce marché sont Autogrill SpA, Bagels Beans BV, Domino's Pizza Enterprises Ltd, McDonald's Corporation et Meyer Horeca Group (triés par ordre alphabétique).

Leaders du marché de la restauration aux Pays-Bas

Autogrill SpA

Bagels & Beans BV

Domino's Pizza Enterprises Ltd

McDonald's Corporation

Meyer Horeca Group

Other important companies include Alsea SAB de CV, Doctor's Associates Inc., Five Guys Enterprises LLC, Franchise Friendly Concepts BV, Inter IKEA Holding BV, La Cubanita Franchise BV, Papa John's International Inc., Spar International, Van der Valk Europe BV, Yum! Brands Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration aux Pays-Bas

- Mars 2023 Bagels Beans lance son concept de food truck baptisé Bagelbus.

- Février 2023 Collins Foods Nederland Operations, la filiale néerlandaise en propriété exclusive de Collins Foods, basée en Australie, a signé un accord d'achat d'actions pour acquérir huit restaurants KFC aux Pays-Bas. Elle rachètera les restaurants de R Sambo Holding. Une fois l'accord finalisé, le réseau de restaurants KFC aux Pays-Bas, dirigé par Collins Foods, passera à 56.

- Juillet 2022 Autogrill et Dufry annoncent un projet de fusion. Edizione, la branche d'investissement de la famille italienne Benetton, va transférer la totalité de sa participation de 50,3% dans Autogrill à Dufry. Edizione deviendra à terme le premier actionnaire de Dufry, avec une participation d'environ 25% et 20% à l'issue de la transaction.

Rapport sur le marché de la restauration aux Pays-Bas – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

-

4.3 Cadre réglementaire

- 4.3.1 Pays-Bas

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

-

5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

-

5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Alsea SAB de CV

- 6.4.2 Autogrill SpA

- 6.4.3 Bagels & Beans BV

- 6.4.4 Doctor's Associates Inc.

- 6.4.5 Domino's Pizza Enterprises Ltd

- 6.4.6 Five Guys Enterprises LLC

- 6.4.7 Franchise Friendly Concepts BV

- 6.4.8 Inter IKEA Holding BV

- 6.4.9 La Cubanita Franchise BV

- 6.4.10 McDonald's Corporation

- 6.4.11 Meyer Horeca Group

- 6.4.12 Papa John's International Inc.

- 6.4.13 Spar International

- 6.4.14 Van der Valk Europe BV

- 6.4.15 Yum! Brands Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration aux Pays-Bas

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les cuisines asiatiques représentent une part importante du sous-segment des restaurants à service complet du marché. Les ventes sur le marché ont augmenté de 73,93 % entre 2020 et 2022. La popularité de la cuisine asiatique augmente en raison du nombre croissant d'immigrants en provenance de divers pays asiatiques, principalement de Chine, du Japon, de Corée du Sud et d'Inde. En 2022, 4,44 millions d'immigrants de divers pays résidaient aux Pays-Bas, dont 17,3 % étaient d'origine asiatique. Ainsi, la demande pour les cuisines traditionnelles chinoises, cantonaises, japonaises et indiennes est élevée.

- La restauration rapide constitue le deuxième sous-segment en importance. Cela est dû à la popularité de la restauration rapide, qui a contribué à une augmentation de la demande de pizzas, de hamburgers et de quelques aliments à base de viande. Ce sous-segment est dominé par les cuisines à base de viande, qui représentaient une part estimée à 45,81 % en 2022. La consommation de viande de la région est élevée, puisqu'en 2021, la consommation globale de viande et de produits carnés par personne était de 76,1 kg.

- Peu de marques mondiales de restauration rapide, telles que New York Pizza, Subway et McDonald's, ont pénétré les grandes villes des Pays-Bas, proposant une grande variété de restauration rapide à base de viande. En 2022, New York Pizza comptait 229 magasins, McDonald's 250 magasins et Subway 197. Ainsi, le marché devrait enregistrer un TCAC de 16,11 % au cours de la période de prévision.

- La cuisine cloud est le sous-segment du marché qui connaît la croissance la plus rapide et devrait enregistrer un TCAC de 29,43 % en valeur au cours de la période de prévision. Depuis la pandémie, la tendance des gens à commander de la nourriture via les canaux de livraison en ligne s'est accrue. En 2022, 43 % des personnes ont commandé de la nourriture en ligne depuis n'importe quel canal de livraison ou dans n'importe quel restaurant. Thuisbezorgd.nl, Uber Eats et Deliveroo sont des canaux de livraison en ligne populaires privilégiés par les citoyens.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir des plats à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement