Taille du marché des nano et microsatellites

|

|

Période d'étude | 2017 - 2029 |

|

|

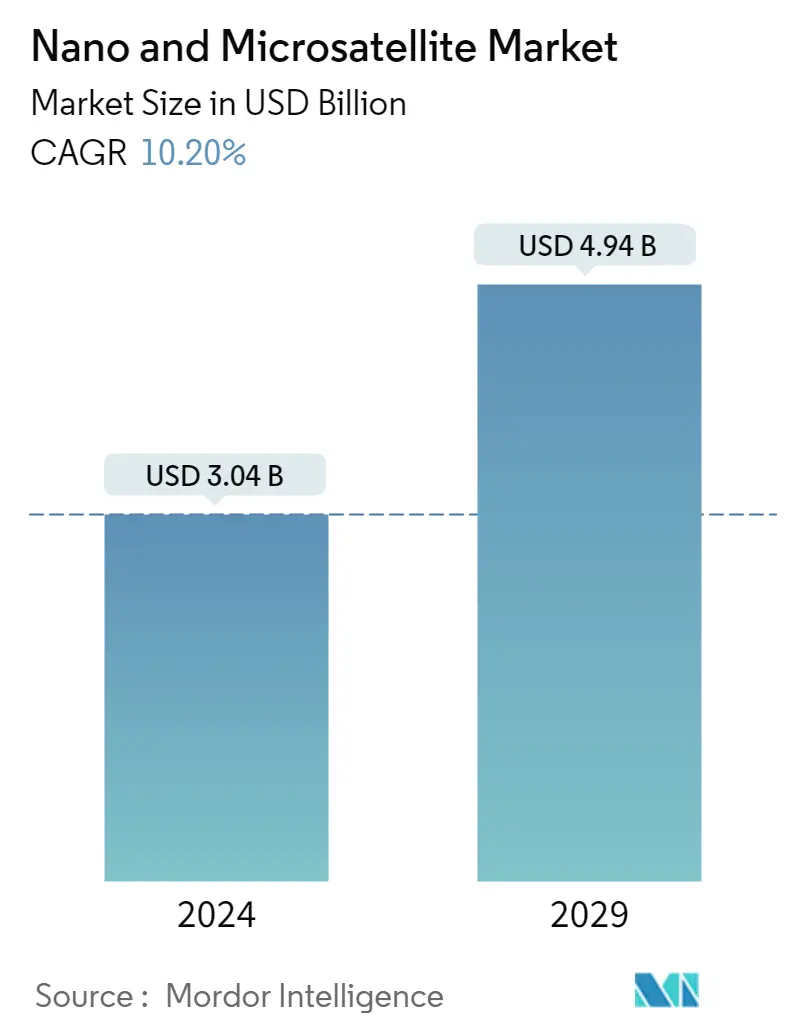

Taille du Marché (2024) | 3.42 Milliards de dollars |

|

|

Taille du Marché (2029) | 5.32 Milliards de dollars |

|

|

Plus grande part par classe d'orbite | LEO |

|

|

CAGR (2024 - 2029) | 10.20 % |

|

|

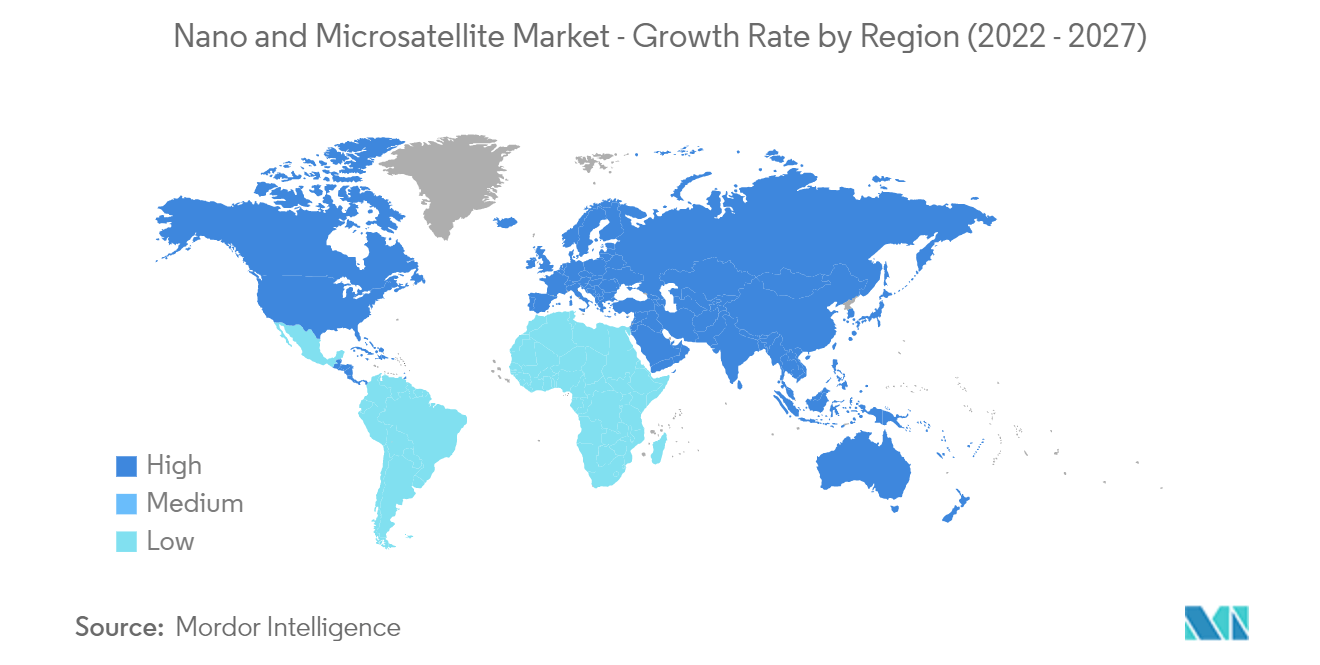

Plus grande part par région | Asie-Pacifique |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des nano et microsatellites

La taille du marché des nanos et microsatellites est estimée à 3,04 milliards USD en 2024 et devrait atteindre 4,94 milliards USD dici 2029, avec une croissance de 10,20 % au cours de la période de prévision (2024-2029).

Les satellites LEO dominent la demande du marché

- Lors du lancement, un satellite ou un vaisseau spatial est généralement placé sur l'une des nombreuses orbites spéciales autour de la Terre, ou il peut être lancé dans un voyage interplanétaire. Il existe essentiellement trois types dorbites terrestres, à savoir lorbite géostationnaire (GEO), lorbite terrestre moyenne et lorbite terrestre basse. De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées, les plus éloignées de la surface. Les satellites en orbite terrestre moyenne comprennent des satellites de navigation et spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

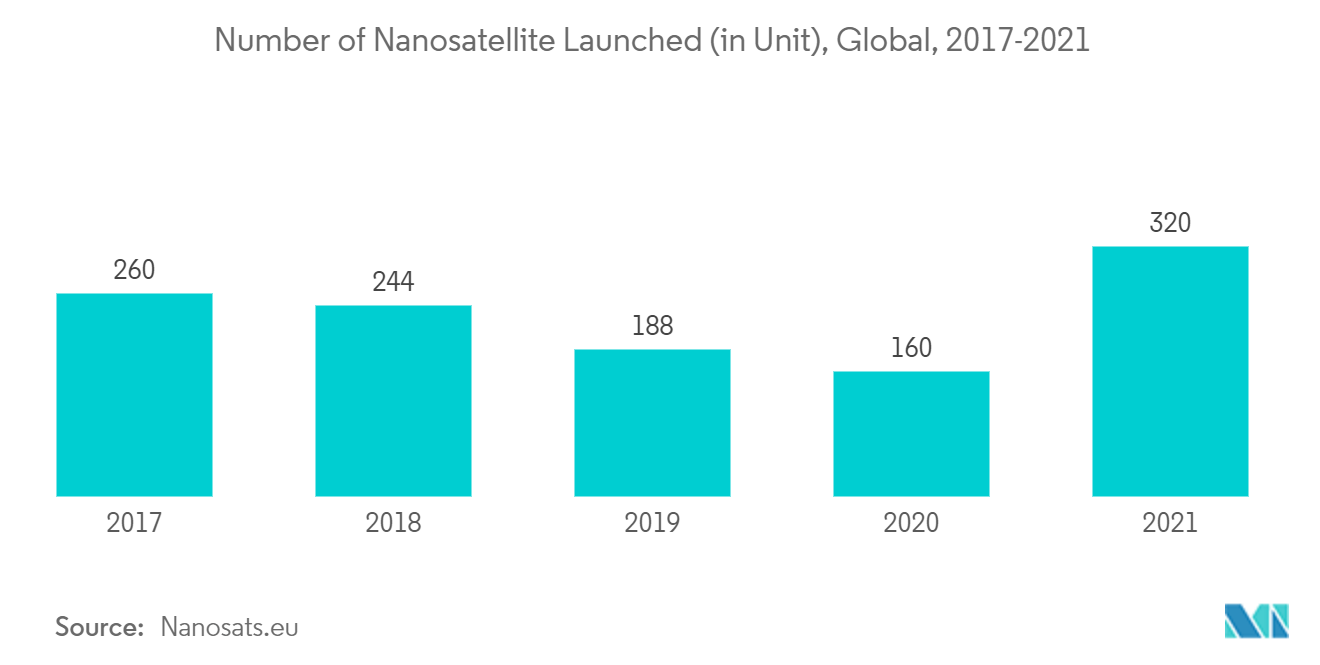

- Le marché des nano et microsatellites connaît une forte croissance, portée par la demande croissante de satellites LEO, utilisés pour la communication, la navigation, l'observation de la Terre, la reconnaissance militaire et les missions scientifiques. Entre 2017 et 2022, environ 2900 petits satellites LEO ont été fabriqués et lancés uniquement depuis lAmérique du Nord, principalement pour des applications de communication. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO.

- Ces dernières années, l'utilisation par l'armée des satellites MEO et GEO s'est développée en raison de leurs avantages, notamment une puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture. Par exemple, Raytheon Technologies et Millennium Space Systems de Boeing développent le premier prototype de charges utiles MEO OPIR de Missile Track Custody (MTC) pour détecter et suivre les missiles hypersoniques pour l'US Space Force.

Le segment militaire affichera une croissance remarquable au cours de la période de prévision

Les satellites militaires sont utilisés pour deux profils de mission spécifiques, à savoir la surveillance et la reconnaissance. Les satellites militaires peuvent fournir une couverture continue dune zone et peuvent être utilisés pour lalerte rapide si un missile balistique intercontinental est détecté. Les capteurs de ces satellites peuvent également détecter les explosions nucléaires et localiser lemplacement de la détonation tout en relayant des informations critiques pour une évaluation stratégique de la frappe. Par exemple, en septembre 2021, la Defense Acquisition Program Administration (DAPA) de la Corée du Sud a annoncé le développement dun système de reconnaissance par micro-satellite indigène avec un investissement de 11,2 milliards de KRW (9,6 millions USD).

La nouvelle génération de satellites de reconnaissance militaire comprend lexploitation de nombreux microsatellites pour détecter des activités que les satellites de reconnaissance militaire réguliers ne peuvent pas détecter. Outre la surveillance, les satellites militaires peuvent également effectuer des opérations stratégiques et tactiques. Outre lobservation de la mise au point darmes ennemies, les satellites peuvent vérifier le respect international des traités de limitation des armements et aider au ciblage stratégique en prédéterminant les déploiements de moyens militaires à des points de vue stratégiques en cas de conflit armé. Étant donné que les nano et microsatellites peuvent être lancés en tant que charge utile secondaire, leur adoption augmente en raison de lutilisation croissante des satellites dans la guerre tactique. Laugmentation des exigences C4ISR des forces de défense mondiales devrait stimuler la demande de satellites militaires au cours de la période de prévision.

LAmérique du Nord devrait dominer le marché au cours de la période de prévision

En 2022, lAmérique du Nord détenait la part de marché la plus élevée sur les marchés des nano et microsatellites. Laugmentation des dépenses dans le secteur spatial, un nombre croissant dactivités dexploration spatiale et un nombre croissant de lancements de nano et de microsatellites stimulent la croissance du marché aux États-Unis. En 2021, le gouvernement américain a dépensé environ 54,6 milliards de dollars pour ses programmes spatiaux, devenant ainsi le pays ayant les dépenses spatiales les plus élevées au monde.

Les États-Unis ont lancé plus de la moitié des nano et microsatellites du monde. En outre, le pays lance de nombreux nano et microsatellites chaque année pour diverses applications telles que lobservation de la Terre, la télédétection, les communications et les opérations militaires. Plus de 210 nanosatellites ont été lancés par les États-Unis en 2021, dont plus de 75% en 2020.

En outre, en novembre 2021, le US Air Force Research Laboratory (AFRL) a signé un contrat dune valeur de 8,4 millions USD avec Tyvak Nano-Satellite Systems Inc. pour soutenir lexpérience en vol, dont le lancement est prévu en 2024. En vertu du contrat, la société fournira à AFRL un engin spatial capable de manœuvrer entre VLEO et LEO pour effectuer des mesures de charge utile de capteurs. De plus, le nanosatellite LORIS, qui signifie satellite dimagerie de reconnaissance en orbite basse, développé par des étudiants des laboratoires de systèmes spatiaux de lUniversité Dalhousie au Canada, est prêt à aller dans lespace. Le nanosatellite mesure 20 centimètres de haut et 10 centimètres de large, avec un poids inférieur à 2 kilogrammes. Par conséquent, laugmentation des activités dexploration spatiale et laugmentation des dépenses du secteur spatial aux États-Unis et au Canada devraient stimuler la croissance du marché en Amérique du Nord.

Aperçu du secteur des nano et microsatellites

Le marché des nanos et microsatellites est fragmenté, les cinq principales entreprises occupant 35,53 %. Les principaux acteurs de ce marché sont Axelspace Corporation, China Aerospace Science and Technology Corporation (CASC), ICEYE Ltd., LeoStella et Planet Labs Inc. (triés par ordre alphabétique).

Leaders du marché des nano et microsatellites

Axelspace Corporation

China Aerospace Science and Technology Corporation (CASC)

ICEYE Ltd.

LeoStella

Planet Labs Inc.

Other important companies include Astrocast, Capella Space Corp., German Orbital Systems, GomSpaceApS, Satellogic, SpaceQuest Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des nano et microsatellites

- Mai 2022 LeoStella a livré deux satellites à BlackSky au Rocket Lab Launch Complex 1 en Nouvelle-Zélande, s'ajoutant aux capacités de revisite en croissance rapide de la constellation BlackSky en pleine croissance.

- Mai 2022 Dans le cadre de la mission Transporter-5, cinq autres satellites, à savoir ICEYE-X17, -X18, -X19, -X20 et -X24, ont été lancés.

- Mars 2022 La China Aerospace Science and Technology Corporation a lancé avec succès les satellites Tiankun-2 sur une orbite polaire basse lors du premier lancement de la Longue Marche 6A.

Rapport sur le marché des nano et microsatellites – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Masse satellite

- 4.2 Dépenses pour les programmes spatiaux

-

4.3 Cadre réglementaire

- 4.3.1 Mondial

- 4.3.2 Australie

- 4.3.3 Brésil

- 4.3.4 Canada

- 4.3.5 Chine

- 4.3.6 France

- 4.3.7 Allemagne

- 4.3.8 Inde

- 4.3.9 L'Iran

- 4.3.10 Japon

- 4.3.11 Nouvelle-Zélande

- 4.3.12 Russie

- 4.3.13 Singapour

- 4.3.14 Corée du Sud

- 4.3.15 Emirats Arabes Unis

- 4.3.16 Royaume-Uni

- 4.3.17 États-Unis

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Application

- 5.1.1 Communication

- 5.1.2 Observation de la Terre

- 5.1.3 La navigation

- 5.1.4 Observation spatiale

- 5.1.5 Autres

-

5.2 Classe Orbite

- 5.2.1 GÉO

- 5.2.2 LEO

- 5.2.3 LE MIEN

-

5.3 Utilisateur final

- 5.3.1 Commercial

- 5.3.2 Militaire et gouvernement

- 5.3.3 Autre

-

5.4 Technologie de propulsion

- 5.4.1 Électrique

- 5.4.2 À base de gaz

- 5.4.3 Carburant liquide

-

5.5 Région

- 5.5.1 Asie-Pacifique

- 5.5.2 L'Europe

- 5.5.3 Amérique du Nord

- 5.5.4 Reste du monde

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Astrocast

- 6.4.2 Axelspace Corporation

- 6.4.3 Capella Space Corp.

- 6.4.4 China Aerospace Science and Technology Corporation (CASC)

- 6.4.5 German Orbital Systems

- 6.4.6 GomSpaceApS

- 6.4.7 ICEYE Ltd.

- 6.4.8 LeoStella

- 6.4.9 Planet Labs Inc.

- 6.4.10 Satellogic

- 6.4.11 SpaceQuest Ltd

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des nano et microsatellites

La communication, l'observation de la Terre, la navigation, l'observation spatiale et autres sont couverts en tant que segments par application. GEO, LEO, MEO sont couverts en tant que segments par Orbit Class. Les secteurs commercial, militaire et gouvernemental sont couverts en tant que segments par l'utilisateur final. L'électricité, le gaz et le carburant liquide sont couverts en tant que segments par Propulsion Tech. LAsie-Pacifique, lEurope et lAmérique du Nord sont couverts en segments par région.

- Lors du lancement, un satellite ou un vaisseau spatial est généralement placé sur l'une des nombreuses orbites spéciales autour de la Terre, ou il peut être lancé dans un voyage interplanétaire. Il existe essentiellement trois types dorbites terrestres, à savoir lorbite géostationnaire (GEO), lorbite terrestre moyenne et lorbite terrestre basse. De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées, les plus éloignées de la surface. Les satellites en orbite terrestre moyenne comprennent des satellites de navigation et spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

- Le marché des nano et microsatellites connaît une forte croissance, portée par la demande croissante de satellites LEO, utilisés pour la communication, la navigation, l'observation de la Terre, la reconnaissance militaire et les missions scientifiques. Entre 2017 et 2022, environ 2900 petits satellites LEO ont été fabriqués et lancés uniquement depuis lAmérique du Nord, principalement pour des applications de communication. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO.

- Ces dernières années, l'utilisation par l'armée des satellites MEO et GEO s'est développée en raison de leurs avantages, notamment une puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture. Par exemple, Raytheon Technologies et Millennium Space Systems de Boeing développent le premier prototype de charges utiles MEO OPIR de Missile Track Custody (MTC) pour détecter et suivre les missiles hypersoniques pour l'US Space Force.

| Communication |

| Observation de la Terre |

| La navigation |

| Observation spatiale |

| Autres |

| GÉO |

| LEO |

| LE MIEN |

| Commercial |

| Militaire et gouvernement |

| Autre |

| Électrique |

| À base de gaz |

| Carburant liquide |

| Asie-Pacifique |

| L'Europe |

| Amérique du Nord |

| Reste du monde |

| Application | Communication |

| Observation de la Terre | |

| La navigation | |

| Observation spatiale | |

| Autres | |

| Classe Orbite | GÉO |

| LEO | |

| LE MIEN | |

| Utilisateur final | Commercial |

| Militaire et gouvernement | |

| Autre | |

| Technologie de propulsion | Électrique |

| À base de gaz | |

| Carburant liquide | |

| Région | Asie-Pacifique |

| L'Europe | |

| Amérique du Nord | |

| Reste du monde |

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les finalités énumérées sont celles déclarées par l'opérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- Véhicule de lancement MTOW - La MTOW (poids maximum au décollage) du lanceur désigne le poids maximum du lanceur au décollage, comprenant le poids de la charge utile, de l'équipement et du carburant.

- Classe Orbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et sont classés comme elliptiques les orbites des satellites avec une excentricité de 0,14 et plus.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Masse satellite - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes comprenant les propulseurs, les bus, les panneaux solaires et tout autre matériel de satellites sont inclus dans ce segment.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.