Analyse du marché des gaz industriels au Moyen-Orient

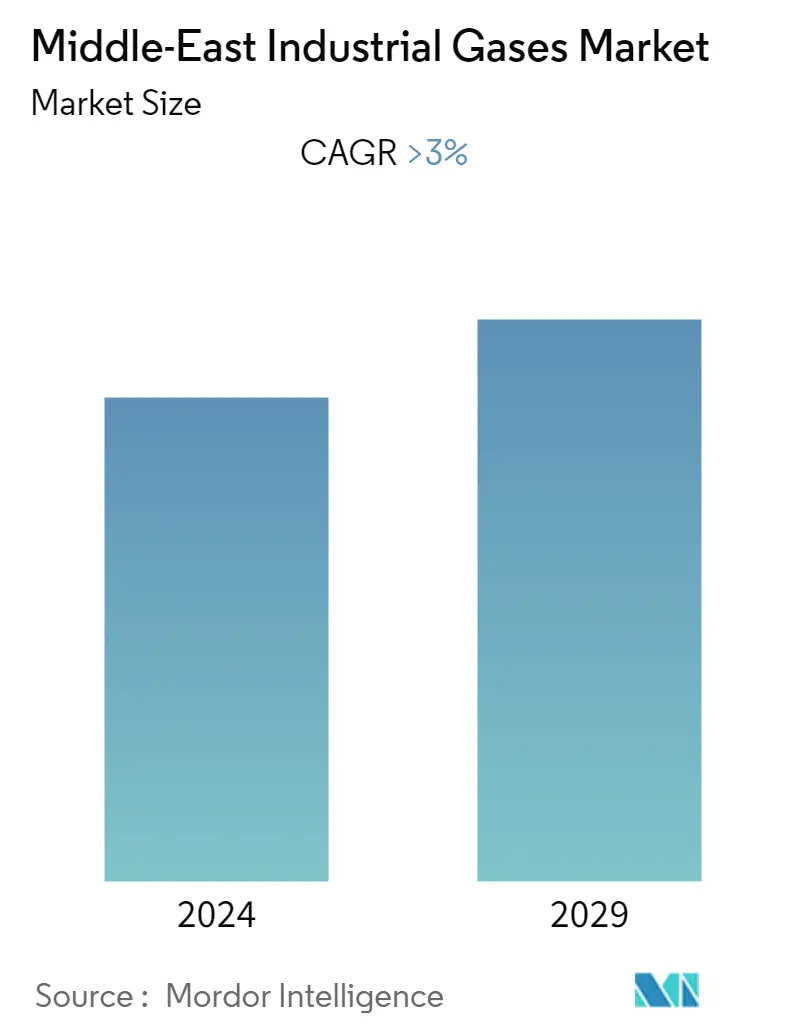

Le marché des gaz industriels du Moyen-Orient devrait atteindre 50,35 millions de tonnes dici la fin de cette année. Il devrait atteindre 60,58 millions de tonnes au cours des cinq prochaines années, enregistrant un TCAC de 3,77 % au cours de la période de prévision.

La pandémie de COVID-19 a affecté négativement plusieurs industries. Le confinement dans la plupart des pays de la région a provoqué des perturbations dans les activités industrielles et le transport de marchandises qui ont perturbé la chaîne dapprovisionnement dans presque tous les secteurs dutilisation finale. Cependant, les conditions ont commencé à se redresser en 2021, rétablissant la trajectoire de croissance du marché.

- À court terme, la demande croissante de lindustrie pétrolière et gazière et le besoin croissant de sources dénergie alternatives sont des facteurs majeurs de la croissance du marché.

- Cependant, les réglementations environnementales et les problèmes de sécurité concernant les gaz industriels sont susceptibles de limiter la croissance du marché.

- Néanmoins, la demande croissante de gaz à faible teneur en carbone dans les années à venir créera probablement des opportunités de croissance lucratives pour le marché dans les années à venir.

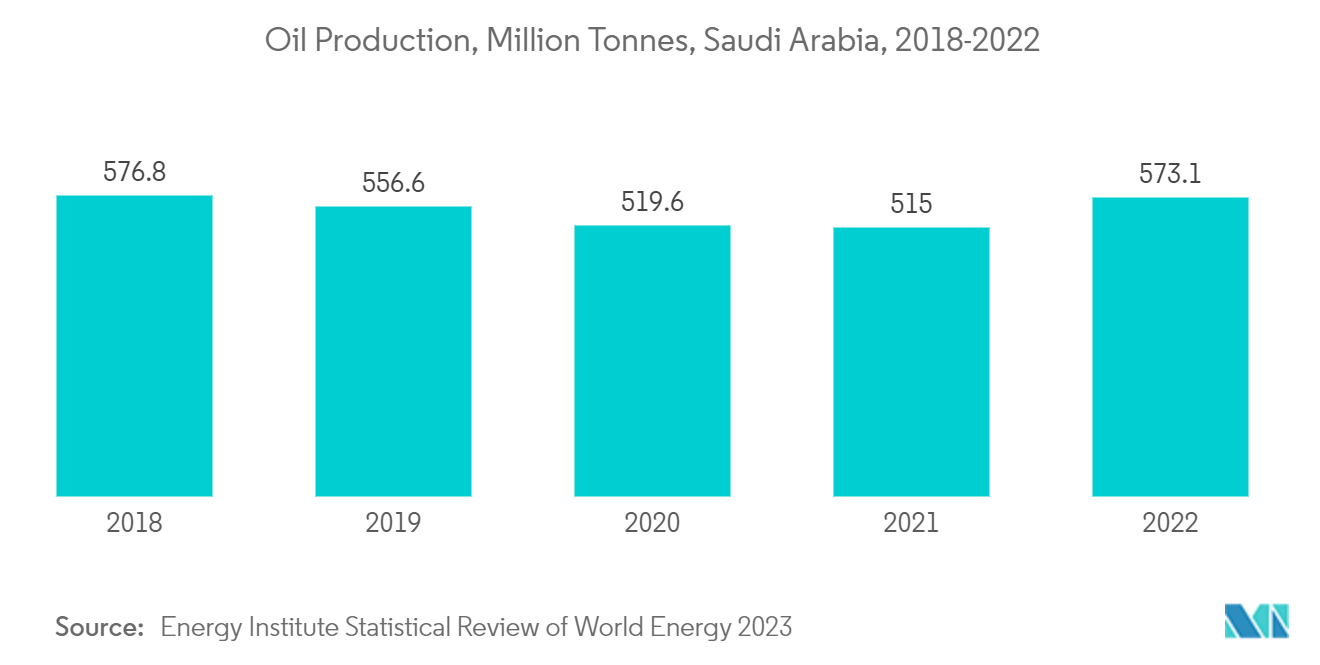

- LArabie saoudite représente le plus grand marché de gaz industriels de la région et devrait connaître une forte croissance de la demande en raison de laugmentation de la production de pétrole et de gaz, des capacités de raffinage et de production chimique.

Tendances du marché des gaz industriels au Moyen-Orient

Lindustrie pétrolière et gazière dominera le marché

- Lazote et le dioxyde de carbone sont les deux gaz industriels les plus couramment utilisés dans les activités pétrolières et gazières en amont. Lazote et le dioxyde de carbone sous forme de gaz en vrac sont utilisés en grandes quantités pour extraire et explorer le pétrole et le gaz naturel avec fracturation hydraulique induite, communément appelée fracturation.

- Lazote est utilisé dans les phases de forage, de reconditionnement et de complétion des puits de pétrole et de gaz, ainsi que dans le raclage et la purge des pipelines. Les applications de lazote comprennent la stimulation des puits, linjection et les tests de pression, la récupération assistée du pétrole (EOR), le maintien de la pression des réservoirs, les inondations dazote et lélévation de gaz inerte, et il est utilisé dans les applications terrestres et offshore.

- Le dioxyde de carbone (CO2) est appliqué à un réservoir comme méthode tertiaire de récupération du pétrole. Les services de CO2 sont également utilisés pour la fracturation hydraulique sous tension (fracturation) dans les réservoirs conventionnels pour les puits horizontaux et verticaux à longue portée. Lammoniac est également utilisé dans lindustrie pétrolière et gazière, le gaz étant utilisé pour neutraliser les produits chimiques acides pendant le processus de raffinage du pétrole.

- Le Moyen-Orient abrite cinq des dix principaux pays producteurs de pétrole, représentant environ 27 % de la production mondiale. Bon nombre des plus grands producteurs de pétrole au monde se trouvent au Moyen-Orient, notamment en Arabie saoudite, aux Émirats arabes unis et en Irak.

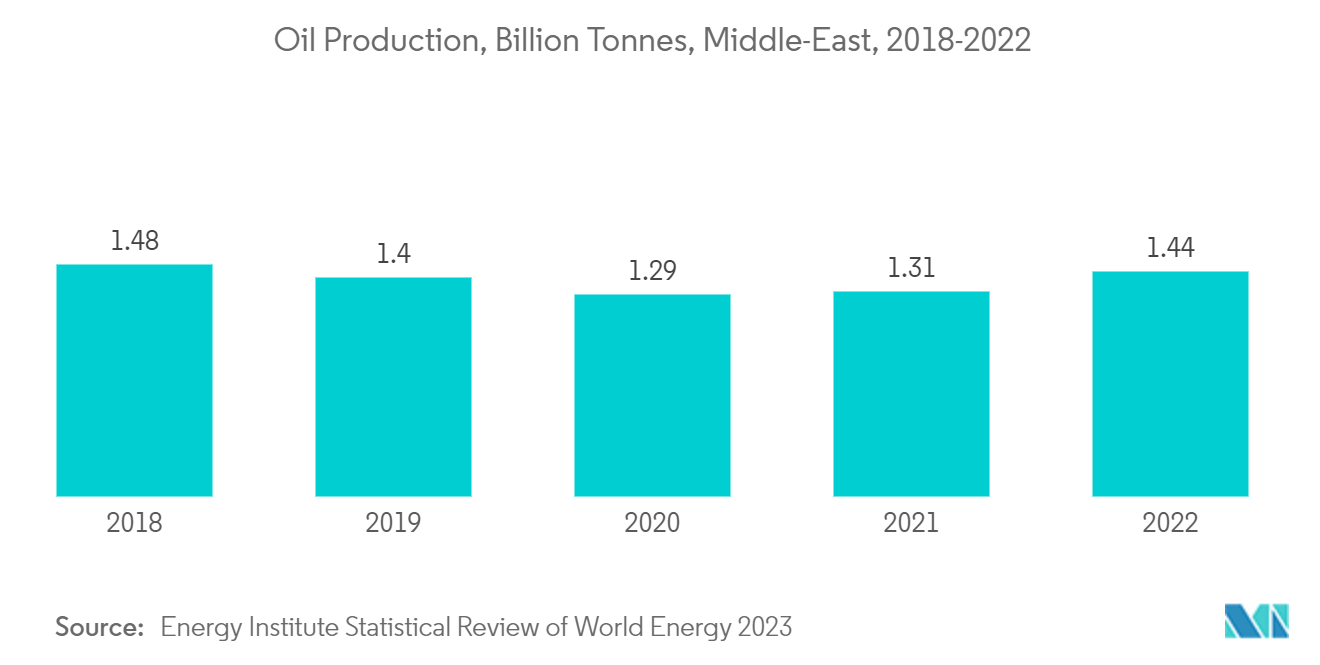

- Selon lEnergy Institute Statistical Review of World Energy 2023, la production de pétrole au Moyen-Orient en 2022 était de 1441,6 millions de tonnes, soit 9,5 % de plus quen 2021. Dautre part, la production de gaz a augmenté de 5,4 %, passant de 3504 milliers de barils par jour en 2021 à 3691 milliers de barils par jour en 2022.

- Les Émirats arabes unis sont lun des dix premiers producteurs de pétrole au monde. Abu Dhabi abrite environ 96 % des quelque 100 milliards de barils de réserves prouvées de pétrole du pays, se classant au sixième rang mondial.

- LAbu Dhabi National Oil Company (ADNOC) vise à accroître la rentabilité de ses actifs en amont tout en développant les ressources pétrolières nécessaires pour répondre à laugmentation prévue de la demande mondiale de pétrole.

-

- En novembre 2022, le conseil dadministration dADNOC à Abu Dhabi a approuvé un plan visant à augmenter la capacité de production de pétrole de la société de 5 millions de barils par jour de 2030 à 2027. Les réserves dhydrocarbures des Émirats arabes unis ont augmenté de 2 milliards de barils de stockage (STB) en pétrole et de 1 billion de pieds cubes standard (TSCF) en gaz naturel en 2022. Les réserves supplémentaires porteront la base de réserves des Émirats arabes unis à 113 milliards de STB de pétrole et 290 de gaz naturel TSCF, a rapporté ADNOC. En outre, Abu Dhabi National Oil Company (ADNOC) prévoit de dépenser 150 milliards de dollars en investissements au cours des cinq prochaines années pour atteindre son objectif de 5 millions de barils de capacité de production de pétrole par jour dici 2027 sur une base de marché améliorée.

LArabie saoudite dominera le marché régional

- LArabie saoudite est le plus grand consommateur de gaz industriels de la région du Moyen-Orient, grâce à ses activités de production et de raffinage de pétrole et de gaz ainsi quà ses grandes constructions industrielles.

- Lintérêt de lArabie saoudite pour lhydrogène est principalement motivé par le désir du pays dassurer la sécurité économique. Lhydrogène peut aider lArabie saoudite, le plus grand exportateur de pétrole brut au monde, à remplir plusieurs mandats clés de la Vision saoudienne 2030, notamment la diversification des exportations, lexploitation des chaînes dapprovisionnement existantes pour augmenter le contenu local et le développement de nouveaux secteurs industriels.

- En juillet 2023, la construction du plus grand projet dhydrogène vert de NEOM Green Hydrogen Co. (NGHC) a commencé en Arabie saoudite. NEOM Green Hydrogen Co. (NGHC) est une coentreprise dACWA Power, dAir Products et de NEOM. Le projet devrait produire 600 tonnes dhydrogène sans carbone par jour une fois achevé en 2026. Le projet a attiré un investissement de 500 milliards de dollars.

- Selon lOrganisation des pays exportateurs de pétrole (OPEP), lArabie saoudite possède environ 17 % des réserves mondiales prouvées de pétrole. Outre le pétrole, les autres ressources naturelles du royaume comprennent le gaz naturel et le minerai de fer.

- La raffinerie saoudienne de Jizan, gérée par Aramco, fonctionne à 400 000 barils par jour (b/j) avec une capacité de 50 tonnes. Lorsquil sera pleinement opérationnel, le complexe de Jizan traitera du pétrole brut lourd et moyen arabe pour produire jusquà 75 000 b/j dessence, 250 000 b/j de diesel à très faible teneur en soufre et 90 000 b/j de carburant pour les centrales électriques.

- En février 2023, Saudi Aramco a remporté environ 90 contrats de projets au cours des trois prochaines années pour faciliter une expansion significative de sa capacité de production de pétrole et de gaz en amont. Entre 2023 et 2025, Aramco a 66 projets sur des actifs de traitement et de raffinage du pétrole et du gaz, 14 sur les pipelines et la distribution délectricité, et dix sur les infrastructures civiles et les systèmes de sécurité. Selon Aramco, les 90 projets de la liste devraient nécessiter 12 000 kilomètres de pipelines, 20 000 kilomètres de câbles et 2,2 millions de mètres cubes de béton.

- En septembre 2022, lArabie saoudite prévoyait de construire trois projets sidérurgiques dune valeur de 35 milliards SAR (~9,3 milliards USD) pour développer son secteur industriel dans le cadre du programme de diversification économique du Royaume. La capacité de production totale du projet le portera à 6,2 millions de tonnes, selon le ministre saoudien de lIndustrie et des Ressources naturelles.

- Le Royaume a également lancé le Plan structurel national du secteur sidérurgique, qui comprend 41 recommandations pour promouvoir et soutenir le secteur sidérurgique. Cela comprend lexamen et lapprobation de 16 politiques et lois et des solutions à long terme telles que la création dune académie de fer et dun centre de recherche et développement pour accroître lefficacité des opérations des usines saoudiennes et un travail de haute qualité.

- Compte tenu des développements majeurs dans le secteur pétrolier et gazier, associés à laugmentation des activités industrielles conformément à la Vision saoudienne 2030, la demande de gaz industriels devrait croître régulièrement dans le pays.

Aperçu de lindustrie des gaz industriels au Moyen-Orient

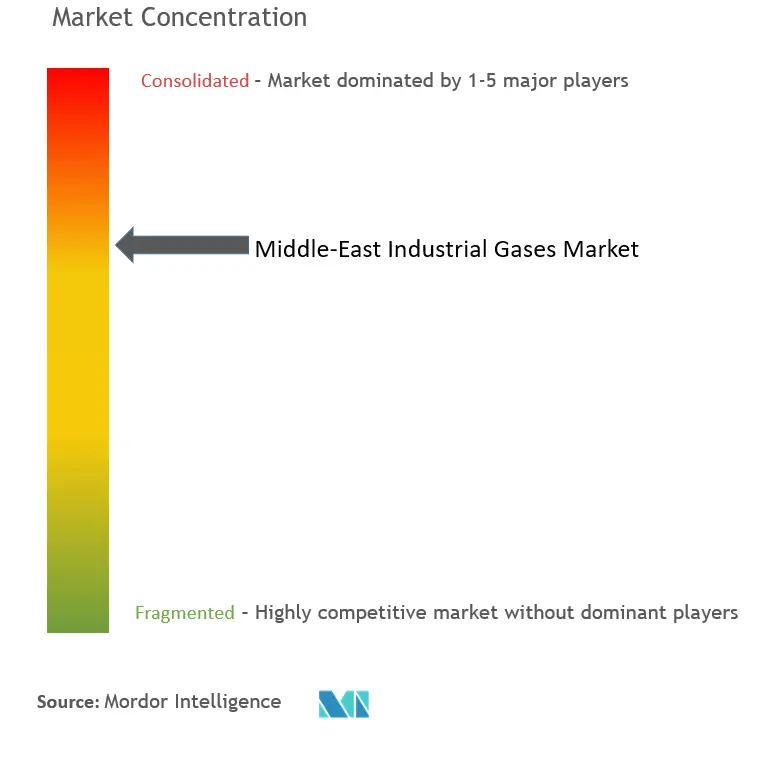

Le marché des gaz industriels du Moyen-Orient est partiellement consolidé par nature. Les principaux acteurs comprennent (sans ordre particulier) Linde PLC, Air Liquide, Air Products and Chemicals Inc., SABIC et Abdullah Hashim Industrial Gases & Equipment (AHG).

Leaders du marché des gaz industriels au Moyen-Orient

-

Linde PLC

-

Air Liquide

-

SABIC

-

Abdullah Hashim Industrial Gases & Equipment (AHG)

-

Air Products and Chemicals Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des gaz industriels au Moyen-Orient

- Décembre 2022 Air Products a annoncé avoir signé un accord avec Saudi Ground Services (SGS) pour faire la démonstration de lhydrogène pour la mobilité à laéroport de Dammam, en Arabie saoudite. Saudi Ground Services fournit une large gamme de services dassistance en escale sur lensemble du réseau de compagnies aériennes en Arabie saoudite, des services aux passagers et à la manutention des bagages en passant par les solutions de flotte et les services de fret.

- Janvier 2022 Air Products a finalisé lacquisition de lactivité gaz industriels marchands dAir Liquide aux Émirats arabes unis, qui comprend le vrac liquide, les gaz conditionnés et les gaz spéciaux, et a également acquis la participation majoritaire dAir Liquide dans Middle East Carbon Dioxide W.L.L. (MECD), pour une usine de production de dioxyde de carbone liquide à Bahreïn.

Segmentation de lindustrie des gaz industriels au Moyen-Orient

Les gaz industriels sont produits en quantités relativement importantes par les entreprises de fabrication de gaz pour être utilisés dans divers processus de fabrication industrielle. Ces gaz sont vendus à dautres entreprises et industries, notamment le pétrole et le gaz, la pétrochimie, les produits chimiques, lénergie, lexploitation minière, la sidérurgie, les métaux, la protection de lenvironnement, la médecine, les produits pharmaceutiques, la biotechnologie, lalimentation, leau, les engrais, lénergie nucléaire et lélectronique.

Le marché des gaz industriels du Moyen-Orient est segmenté par type de produit, industrie dutilisateur final et géographie. Par type de produit, le marché est segmenté en azote, oxygène, dioxyde de carbone, hydrogène, hélium, argon, ammoniac, méthane, propane, butane et autres types (fluor et protoxyde dazote). Par industrie dutilisateur final, le marché est segmenté en traitement et raffinage chimiques, électronique, alimentation et boissons, pétrole et gaz, fabrication et fabrication de métaux, médical et pharmaceutique, automobile et transport, énergie et électricité, et autres industries dutilisateurs finaux (traitement de leau et protection de lenvironnement). Le rapport couvre également la taille du marché et les prévisions du marché des gaz industriels du Moyen-Orient dans trois pays de la région du Moyen-Orient.

Pour chaque segment, le dimensionnement du marché et les prévisions sont fournis sur la base du volume (tonnes).

| Azote |

| Oxygène |

| Gaz carbonique |

| Hydrogène |

| Hélium |

| Argon |

| Ammoniac |

| Méthane |

| Propane |

| Butane |

| Autres types de produits (fluor et oxyde nitreux) |

| Traitement chimique et raffinage |

| Électronique |

| Nourriture et boisson |

| Pétrole et Gaz |

| Fabrication et fabrication de métaux |

| Médical et pharmaceutique |

| Automobile et transports |

| Énergie et puissance |

| Autres industries d'utilisateurs finaux (traitement de l'eau et protection de l'environnement) |

| Arabie Saoudite |

| Emirats Arabes Unis |

| Qatar |

| Reste du Moyen-Orient |

| Par type de produit | Azote |

| Oxygène | |

| Gaz carbonique | |

| Hydrogène | |

| Hélium | |

| Argon | |

| Ammoniac | |

| Méthane | |

| Propane | |

| Butane | |

| Autres types de produits (fluor et oxyde nitreux) | |

| Par secteur d'activité de l'utilisateur final | Traitement chimique et raffinage |

| Électronique | |

| Nourriture et boisson | |

| Pétrole et Gaz | |

| Fabrication et fabrication de métaux | |

| Médical et pharmaceutique | |

| Automobile et transports | |

| Énergie et puissance | |

| Autres industries d'utilisateurs finaux (traitement de l'eau et protection de l'environnement) | |

| Par géographie | Arabie Saoudite |

| Emirats Arabes Unis | |

| Qatar | |

| Reste du Moyen-Orient |

Foire aux questions

Quelle est la taille actuelle du marché des gaz industriels au Moyen-Orient ?

Le marché des gaz industriels du Moyen-Orient devrait enregistrer un TCAC supérieur à 3 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des gaz industriels au Moyen-Orient ?

Linde PLC, Air Liquide, SABIC, Abdullah Hashim Industrial Gases & Equipment (AHG), Air Products and Chemicals Inc. sont les principales entreprises opérant sur le marché des gaz industriels du Moyen-Orient.

Quelles sont les années couvertes par ce marché des gaz industriels du Moyen-Orient ?

Le rapport couvre la taille historique du marché des gaz industriels du Moyen-Orient pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des gaz industriels du Moyen-Orient pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des gaz industriels au Moyen-Orient en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des gaz industriels du Moyen-Orient comprend des prévisions du marché pour 2024 à 2029 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.