Taille du marché des adhésifs polyuréthane (PU) MEA

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

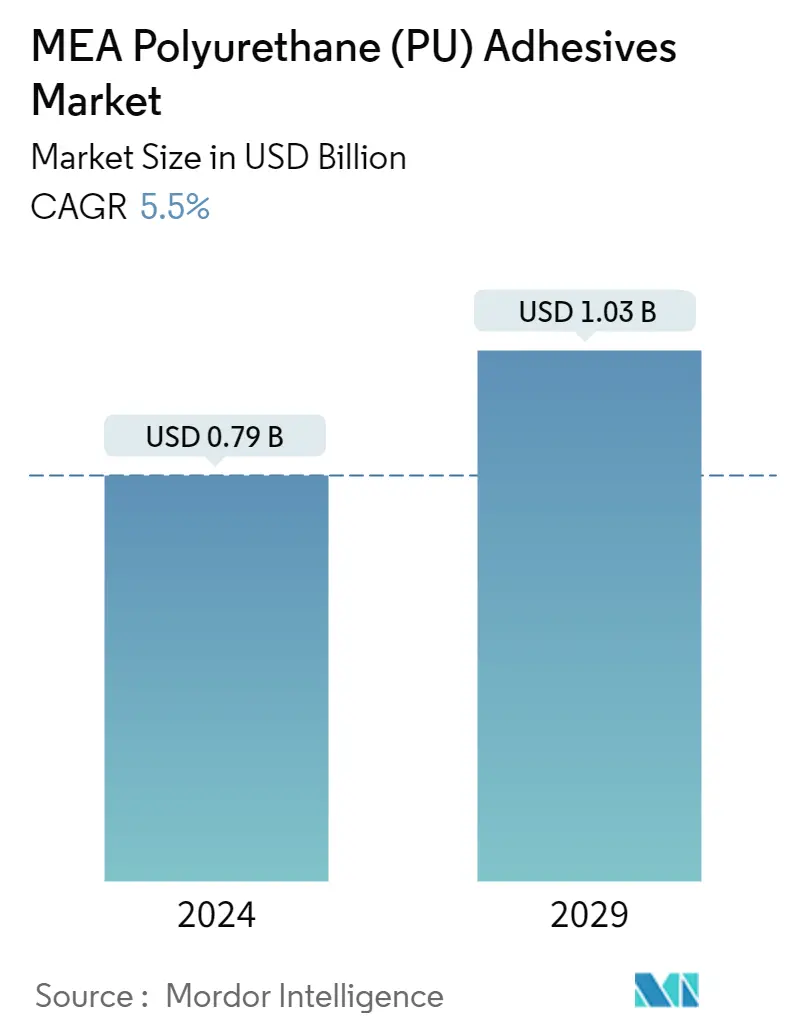

| Taille du Marché (2024) | USD 0.79 milliard de dollars |

| Taille du Marché (2029) | USD 1.03 milliard de dollars |

| TCAC(2024 - 2029) | 5.50 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des adhésifs polyuréthane (PU) MEA

La taille du marché des adhésifs polyuréthane MEA est estimée à 0,79 milliard USD en 2024 et devrait atteindre 1,03 milliard USD dici 2029, avec une croissance de 5,5 % au cours de la période de prévision (2024-2029).

Lépidémie de COVID-19 a eu un impact négatif sur le marché. Larrêt ou le ralentissement de plusieurs projets industriels, les restrictions de mouvement, les arrêts de production et les pénuries de main-dœuvre ont entraîné un déclin de la croissance du marché des adhésifs polyuréthane (PU). Cependant, il sest considérablement redressé en 2021, en raison de laugmentation de la consommation de diverses industries dutilisation finale, notamment le bâtiment et la construction, lemballage, la santé et lautomobile.

- À court terme, la demande croissante du secteur de la construction et des infrastructures de soins de santé figure parmi les principaux facteurs de croissance du marché étudié.

- À linverse, des réglementations environnementales strictes concernant les émissions de COV devraient entraver la croissance du marché étudié.

- Cependant, le déplacement de lattention vers les adhésifs dorigine biologique et la tendance croissante à fabriquer des produits légers offriront probablement des opportunités pour le marché des adhésifs PU.

- LArabie saoudite domine le marché des adhésifs PU au Moyen-Orient et en Afrique et connaîtra également le TCAC le plus élevé au cours de la période de prévision.

Tendances du marché des adhésifs polyuréthane (PU) MEA

L'industrie du bâtiment et de la construction domine le marché

- Parmi les industries utilisatrices finales, le segment du bâtiment et de la construction domine la consommation dadhésifs PU dans la région.

- Les adhésifs PU présentent des propriétés de durcissement rapide et de faible résistance, ce qui en fait un excellent choix pour le travail du bois et d'autres applications de construction. Ils offrent la haute résistance nécessaire pour maintenir ensemble les matériaux de construction.

- En outre, ce matériau est polyvalent lorsquil sagit dadhésifs pour lassemblage de produits. Il convient aux plastiques, au verre, aux PVF, à l'aluminium, à l'acier inoxydable et à d'autres métaux, quelle que soit la résistance des substrats de liaison.

- Des pays comme lArabie saoudite, le Koweït, le Qatar, les Émirats arabes unis et lÉgypte connaissent une forte croissance des investissements et des activités de construction. Par exemple, l'axe sur l'environnement de vie durable de la Vision du Koweït 2035 comprend cinq piliers, dont le plus important est de fournir des soins de logement aux citoyens grâce à ce qui est prévu. Il s'agit d'assurer la fourniture de 65 500 logements à travers cinq projets d'un coût d'environ 3,22 milliards KWD (10,5 milliards USD), dont le dernier se terminera d'ici 2029.

- Lorsque ces projets seront mis en œuvre, l'État satisfera environ 72% des demandes de logements actuelles, qui s'élèvent à 91 000. Le premier projet du plan de soins résidentiels s'articule autour de la vision Koweït 2035 (Nouveau Koweït) dans la ville de Jaber Al-Ahmad, qui comprend un taux d'achèvement de 95 % et s'achèvera fin 2022. Le deuxième projet est en Al-Mutla'a, avec un taux d'achèvement de 64 %, devrait être achevé d'ici fin 2023.

- Le troisième projet se situe dans la banlieue sud d'Abdullah Al-Mubarak, qui contient un taux d'achèvement de 72 % et sera achevé d'ici la fin de 2025. Le taux d'achèvement du quatrième projet, le sud de Sabah Al-Ahmad, est d'environ 14 %. %, car il est encore en phase de préparation et devrait être achevé en 2029. Ce sud de Saad Al-Abdullah comprend un taux d'achèvement de 13% car il est encore en phase préparatoire et se termine en 2029. Par conséquent, le projet croissant la construction de logements résidentiels au Koweït devrait créer une demande à la hausse pour le marché koweïtien des adhésifs polyuréthane (PU).

- Par conséquent, les perspectives de croissance du secteur de la construction dans ces pays devraient propulser la consommation dadhésifs PU dans la région.

L'Arabie Saoudite domine le marché

- LArabie saoudite détient la plus grande part de marché au Moyen-Orient et en Afrique pour les adhésifs polyuréthane (PU). La demande d'adhésifs polyuréthane (PU) devrait augmenter tout au long de la période de prévision en raison de l'augmentation des investissements dans la construction, des infrastructures de santé et des efforts visant à développer des pôles automobiles dans le pays. Laugmentation de la population et du revenu disponible a accru la demande de développement de bâtiments résidentiels de meilleure qualité.

- Le marché saoudien de la construction devrait connaître une croissance significative et offrir un potentiel lucratif grâce à sa Vision 2030, au NTP 2020 et à plusieurs réformes en cours visant à se diversifier hors du pétrole. Vision 2030, NTP 2020, l'augmentation des investissements du secteur privé et les réformes en cours devraient être les moteurs de croissance du marché saoudien des adhésifs polyuréthane du secteur de la construction du pays au cours de la période de prévision.

- De plus, dans le cadre de la Vision 2030, 80 nouveaux hôtels comptant plus de 11 000 chambres luxueuses seront ouverts dans toute l'Arabie saoudite d'ici 2030. Par conséquent, l'augmentation des investissements dans la construction d'hôtels devrait créer une demande pour le marché des adhésifs polyuréthane (PU).

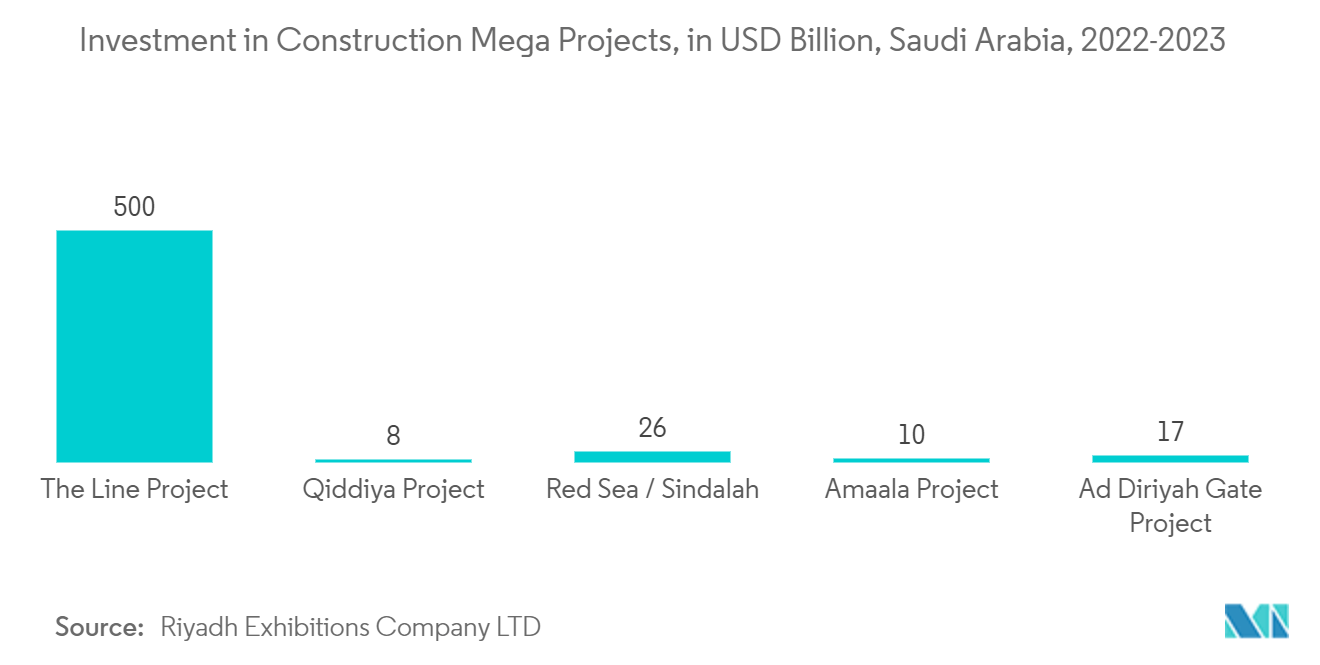

- L'économie du pays entre dans une ère post-pétrolière dans laquelle les mégapoles du royaume, en construction, assureront la croissance future. Selon des sources industrielles, plus de 5 200 projets de construction sont en cours en Arabie Saoudite, pour une valeur de 819 milliards de dollars. Ces projets représentent environ 35 % de la valeur totale des projets actifs dans lensemble du Conseil de coopération du Golfe (CCG).

- Certains grands projets de construction urbaine en Arabie Saoudite comprennent les complexes de sécurité du roi Abdallah (phase 5) et la Grande Mosquée (agrandissement de la mosquée Holy Haram). Chacun de ces projets est évalué à 21,3 milliards de dollars et développé par le ministère des Municipalités et des Affaires rurales de La Mecque.

- Les principaux projets de construction en Arabie Saoudite comprennent Neom, le projet de la Mer Rouge, la ville de divertissement de Qiddiya, Amaala, le complexe Sharaan de Jean Nouvel à Al-Ula, la Grande Mosquée de La Mecque - Troisième extension, la tour de Djeddah, les maisons Sakani du ministère du Logement, Jabal Omar, Al Widyan et le métro de Riyad. Il comprend également le système de bus rapide de Riyad, l'agrandissement de la ville médicale King Fahd, les complexes médicaux King Abdullah Bin Abdulaziz, le parc énergétique King Salman (Spark), Berri et Marjan de Saudi Aramco, le parc solaire Hanergy, la centrale éolienne de Dumat Al Jandal, Saudi Aramco- L'usine PIB de Total et l'usine d'embouteillage pan-asiatique.

- Le projet Amid Vision 2030 de l'Arabie saoudite est un plan de développement important soutenu par des mégaprojets visant à développer les infrastructures du pays. En mettant laccent sur les engagements environnementaux, lamélioration de la qualité de vie des citoyens et la création dune économie forte, Vision 2030 aspire à apporter des changements. Les investissements dans plusieurs domaines, notamment la santé, l'éducation et les infrastructures, se sont accrus grâce à l'introduction de la Vision 2030 et du Plan national de transformation (NTP) correspondant.

- De nombreux projets résidentiels et commerciaux sont lancés en Arabie saoudite, ce qui devrait accroître l'activité de construction du pays. Certains de ces projets sont le projet de mégapole futuriste Neom d'un coût de 500 milliards de dollars et la phase 1 du projet Red Sea (qui devrait être achevé en 2022), qui comprend 14 hôtels luxueux et hyper-luxueux pouvant totaliser 3 000 chambres réparties sur cinq îles.. Il comprend également deux complexes hôteliers à l'intérieur des terres, Qiddi Entertainment City, Amaala - la luxueuse destination de tourisme de bien-être, le complexe Sharaan de Jean Nouvel à Al-Ula, les maisons Sakani du ministère du Logement et la tour de Djeddah.

- Selon la Gulf Council Corporation, l'Arabie saoudite prévoit d'investir 66,49 milliards de dollars dans les établissements de santé, avec l'aide du secteur privé, dont la participation devrait augmenter de 65 % d'ici 2030.

- LArabie Saoudite sefforce de simposer comme la nouvelle plaque tournante de lautomobile au Moyen-Orient. Bien que le pays soit un grand importateur de véhicules et de pièces automobiles, il tente désormais dinciter les fabricants déquipement dorigine (OEM) à ouvrir leurs usines de production dans le royaume afin de développer lindustrie automobile nationale. Par exemple, plusieurs constructeurs OEM tels que Renault, Peugeot et Volkswagen ont déjà implanté des unités au Maroc, et les grands constructeurs automobiles considèrent le Maroc comme un pays rentable.

- Le secteur de la santé en Arabie Saoudite représente les dépenses les plus importantes dans la région du CCG, et il existe une demande croissante d'hôpitaux et de centres de soins de longue durée. Le gouvernement saoudien vise à augmenter la contribution du secteur privé de 40 % à 65 % d'ici 2030, en ciblant la privatisation de 290 hôpitaux et 2300 centres de santé primaires.

- Par conséquent, toutes ces tendances devraient stimuler la consommation du marché des adhésifs polyuréthane dans le pays au cours de la période de prévision.

Aperçu du marché des adhésifs polyuréthane (PU) MEA

Le marché des adhésifs polyuréthane (PU) au Moyen-Orient et en Afrique est très fragmenté. Parmi les principaux acteurs du marché figurent, entre autres, 3M, Arkema, Dow, HB Fuller et Henkel AG Co. KGaA (sans ordre particulier).

Leaders du marché des adhésifs polyuréthane (PU) MEA

-

3M

-

Dow

-

H.B. Fuller

-

Henkel AG & Co. KGaA

-

Arkema

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

_Adhesives_Market_Market_Concentration.webp)

Actualités du marché des adhésifs polyuréthane (PU) MEA

- Novembre 2022 : Henkel lance Locite UK 2073-2173, le nouvel adhésif élastique et sans solvant comprenant une technologie de polyuréthane à deux composants (2K-PU). Il offre aux constructeurs automobiles des performances dadhérence fiables avec un processus de fabrication simplifié.

Rapport sur le marché des adhésifs polyuréthane (PU) MEA – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée du rapport

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Croissance robuste du secteur de la construction

4.1.2 Infrastructure de santé en croissance

4.1.3 Autres pilotes

4.2 Contraintes

4.2.1 Des réglementations environnementales strictes concernant les émissions de COV

4.2.2 Autres contraintes

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Le pouvoir de négociation des acheteurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

5. SEGMENTATION DU MARCHÉ

5.1 Type de résine

5.1.1 Thermodurci

5.1.2 Thermoplastique

5.2 Technologie

5.2.1 À base d'eau

5.2.2 À base de solvant

5.2.3 Thermofusible

5.2.4 Autres technologies

5.3 Industrie de l'utilisateur final

5.3.1 Automobile et aérospatiale

5.3.2 Bâtiment et construction

5.3.3 Électrique et électronique

5.3.4 Chaussures et cuir

5.3.5 Soins de santé

5.3.6 Emballage

5.3.7 Autres industries d'utilisateurs finaux

5.4 Géographie

5.4.1 Arabie Saoudite

5.4.2 Emirats Arabes Unis

5.4.3 Qatar

5.4.4 Afrique du Sud

5.4.5 Egypte

5.4.6 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Analyse des parts de marché**/Analyse du classement

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 3M

6.4.2 Arkema

6.4.3 Avery Dennison Corporation

6.4.4 Dow

6.4.5 Dymax

6.4.6 Franklin International

6.4.7 H.B. Fuller Company

6.4.8 Henkel AG & Co. KGaA

6.4.9 Huntsman International LLC

6.4.10 ITW Performance Polymers

6.4.11 Jowat AG

6.4.12 MAPEI S.p.A.

6.4.13 Sika AG

6.4.14 Wacker Chemie AG

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Se concentrer sur les adhésifs d’origine biologique

7.2 Inclinaison croissante vers la fabrication de produits légers

Segmentation de lindustrie des adhésifs polyuréthane (PU) MEA

Les adhésifs polyuréthane offrent un bon mélange de force de cohésion et de flexibilité, ce qui les rend résistants et durables. Les polyuréthanes adhèrent bien aux substrats les plus non conditionnés, mais peuvent nécessiter des apprêts à base de solvants pour obtenir des forces d'adhérence élevées. Ces adhésifs facilitent lapplication et offrent une résistance à la traction et à la chaleur supérieures. Le marché des adhésifs polyuréthane (PU) au Moyen-Orient et en Afrique est segmenté par type de résine, technologie, utilisateur final et géographie. Par type de résine, le marché est segmenté en thermodurcissable et thermoplastique. Par technologie, le marché est segmenté en technologies à base deau, à base de solvants, thermofusibles et autres. Par utilisateur final, le marché est segmenté en secteurs de lautomobile et de laérospatiale, du bâtiment et de la construction, de lélectricité et de lélectronique, de la chaussure et du cuir, de la santé, de lemballage et dautres industries dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché dans cinq grands pays du Moyen-Orient et dAfrique. La taille du marché et les prévisions de chaque segment sont basées sur les revenus (en millions de dollars).

| Type de résine | ||

| ||

|

| Technologie | ||

| ||

| ||

| ||

|

| Industrie de l'utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les adhésifs polyuréthane (PU) MEA

Quelle est la taille du marché des adhésifs polyuréthane (PU) MEA ?

La taille du marché des adhésifs polyuréthane (PU) MEA devrait atteindre 0,79 milliard USD en 2024 et croître à un TCAC de 5,5 % pour atteindre 1,03 milliard USD dici 2029.

Quelle est la taille actuelle du marché des adhésifs polyuréthane (PU) MEA ?

En 2024, la taille du marché des adhésifs polyuréthane (PU) MEA devrait atteindre 0,79 milliard USD.

Qui sont les principaux acteurs du marché des adhésifs polyuréthane (PU) MEA ?

3M, Dow, H.B. Fuller, Henkel AG & Co. KGaA, Arkema sont les principales sociétés opérant sur le marché des adhésifs polyuréthane (PU) MEA.

Quelles années couvre ce marché des adhésifs polyuréthane (PU) MEA et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des adhésifs polyuréthane (PU) MEA était estimée à 750,06 millions USD. Le rapport couvre la taille historique du marché des adhésifs en polyuréthane (PU) MEA pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des adhésifs en polyuréthane (PU) MEA pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Rapport sur lindustrie des adhésifs polyuréthane (PU) au Moyen-Orient et en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des adhésifs polyuréthane (PU) MEA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des adhésifs polyuréthane (PU) MEA comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.