| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

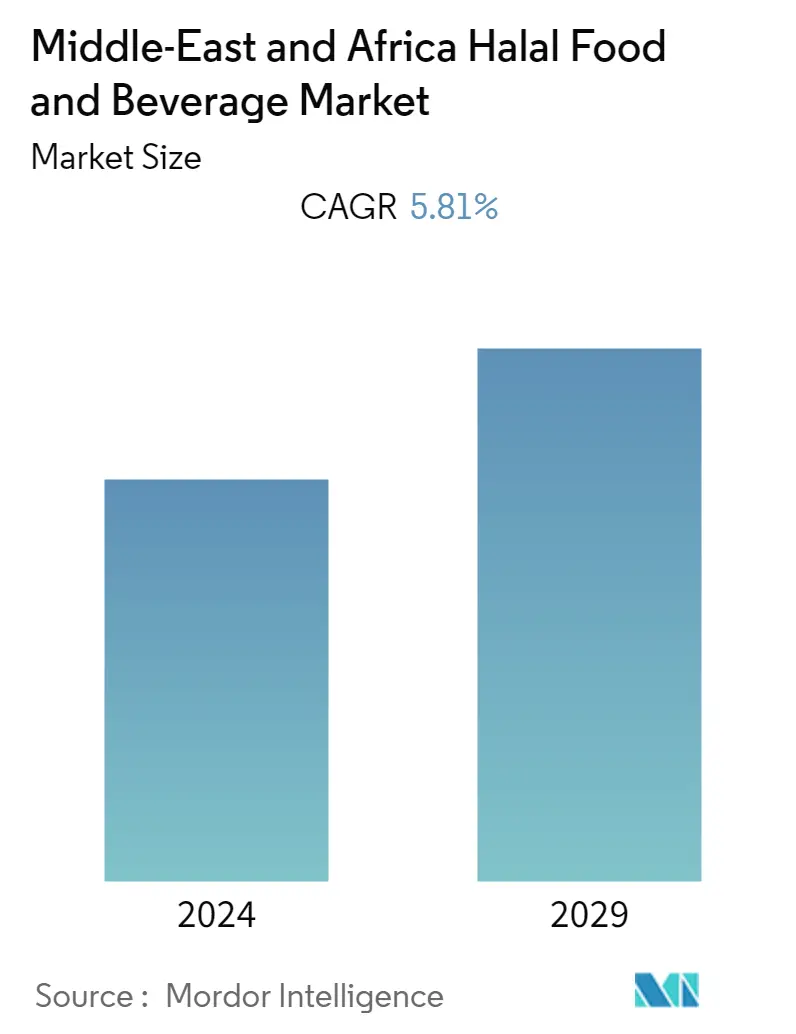

| CAGR | 5.81 % |

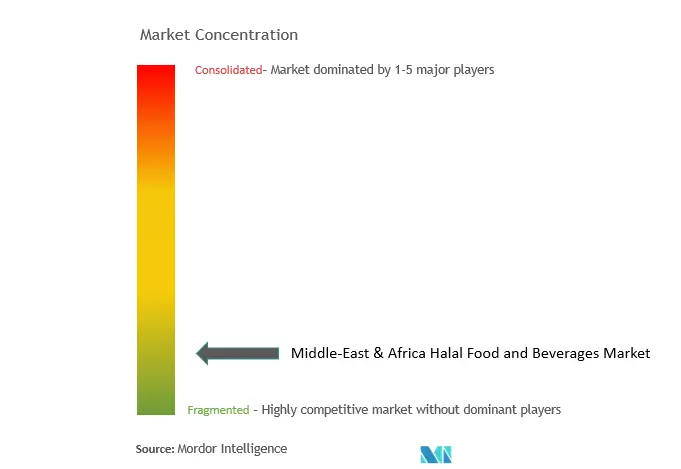

| Concentration du Marché | Faible |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des aliments et boissons halal MEA

Le marché des aliments et boissons halal au Moyen-Orient et en Afrique devrait connaître un TCAC de 5,81 % au cours de la période de prévision (2021-2026).

Lépidémie sans précédent de la pandémie de COVID-19 constitue non seulement un problème de santé tragique à léchelle mondiale, mais elle a également eu de graves répercussions sur léconomie mondiale en raison des restrictions imposées par le gouvernement. Cependant, malgré son impact massif sur les industries du monde entier, les défis posés à l'industrie alimentaire halal au Moyen-Orient et en Afrique n'ont pas été suffisamment importants, en raison de la demande toujours croissante de produits alimentaires et de boissons halal, principalement dans des pays comme LArabie saoudite, les Émirats arabes unis, le Koweït, lÉgypte et Bahreïn, entre autres. De plus, le Ramadan a été une période de pandémie qui a accéléré les ventes de produits halal dans la région. De plus, les consommateurs se sont tournés vers la cuisine maison et les achats en ligne pour leurs produits de première nécessité. Le supermarché saoudien BinDaWood Holding a annoncé que ses ventes en ligne ont augmenté de 200 %, selon la World Halal Authority. Avec la perturbation des opérations de fabrication, de production et de logistique, les principaux exportateurs ont connu une année financièrement difficile, mais l'augmentation du commerce électronique a accru la demande d'initiatives de sécurité alimentaire et un étiquetage plus clair des aliments plus sains, y compris les produits halal, dans la région.

À moyen terme, la prise de conscience croissante de la nourriture halal et son positionnement comme aliment hygiénique et sain parmi les communautés musulmanes et non musulmanes ont entraîné une augmentation de la consommation et de l'acceptation de la nourriture halal, ce qui devrait stimuler la croissance. demande sur la période de prévision. En outre, lassurance de lintégrité tout au long de la chaîne dapprovisionnement Halal est devenue une préoccupation majeure pour les consommateurs musulmans, avec une certification Halal frauduleuse et une contamination physique des produits alimentaires en augmentation. Par conséquent, lintégrité de la chaîne dapprovisionnement doit être protégée dès labattage des animaux, y compris le transport, le stockage et la manipulation des produits Halal.

Tendances du marché des aliments et boissons halal MEA

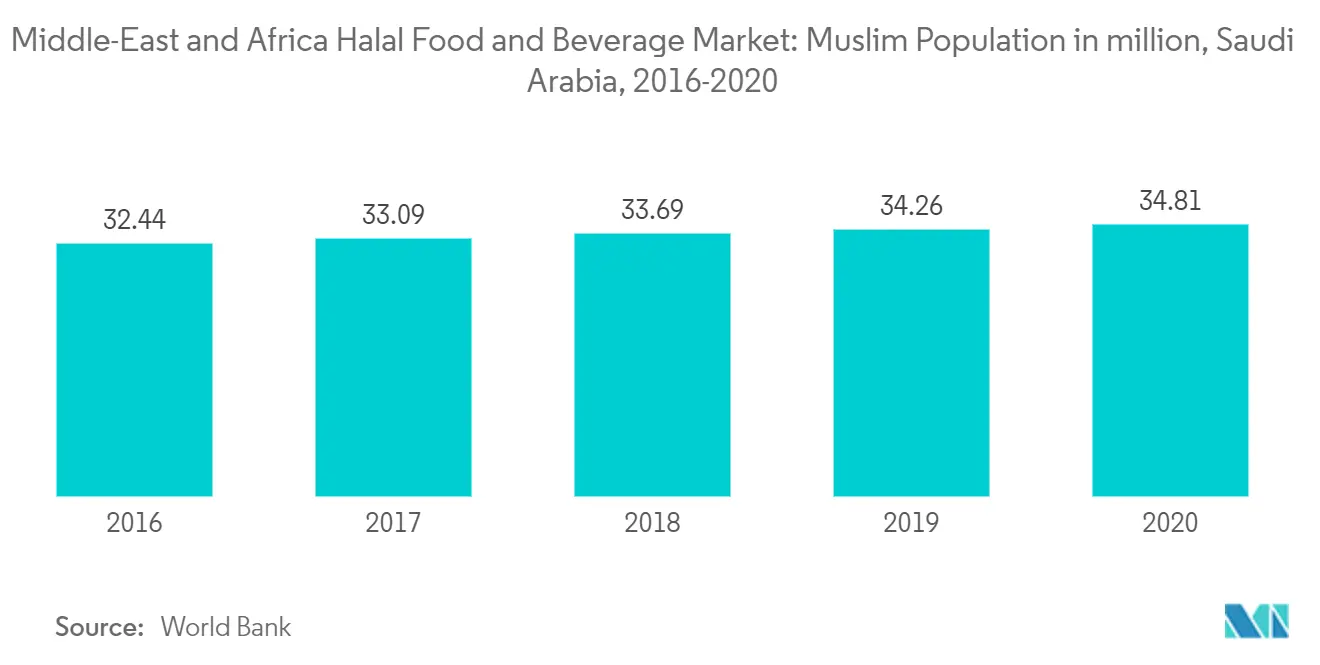

Population musulmane croissante au Moyen-Orient

La demande accrue de produits certifiés halal au cours des dernières années est attribuée à la population croissante de musulmans et à l'augmentation du revenu disponible pour utiliser ces produits et services, et les mêmes facteurs devraient encore accroître la croissance du marché au cours de la période. années à venir. Enfin, les musulmans sont de plus en plus conscients de la nécessité et de la nécessité de consommer uniquement de la nourriture Halal. Les produits halal gagnent en reconnaissance car ils répondent aux exigences de la charia et aux aspects dhygiène, dassainissement et de sécurité. LIslam est aujourdhui la religion qui connaît la croissance la plus rapide au monde. Ainsi, la population musulmane croissante et le développement économique dans les pays à forte population musulmane font des aliments et des boissons halal un segment rentable dans lequel investir pour répondre à la demande.

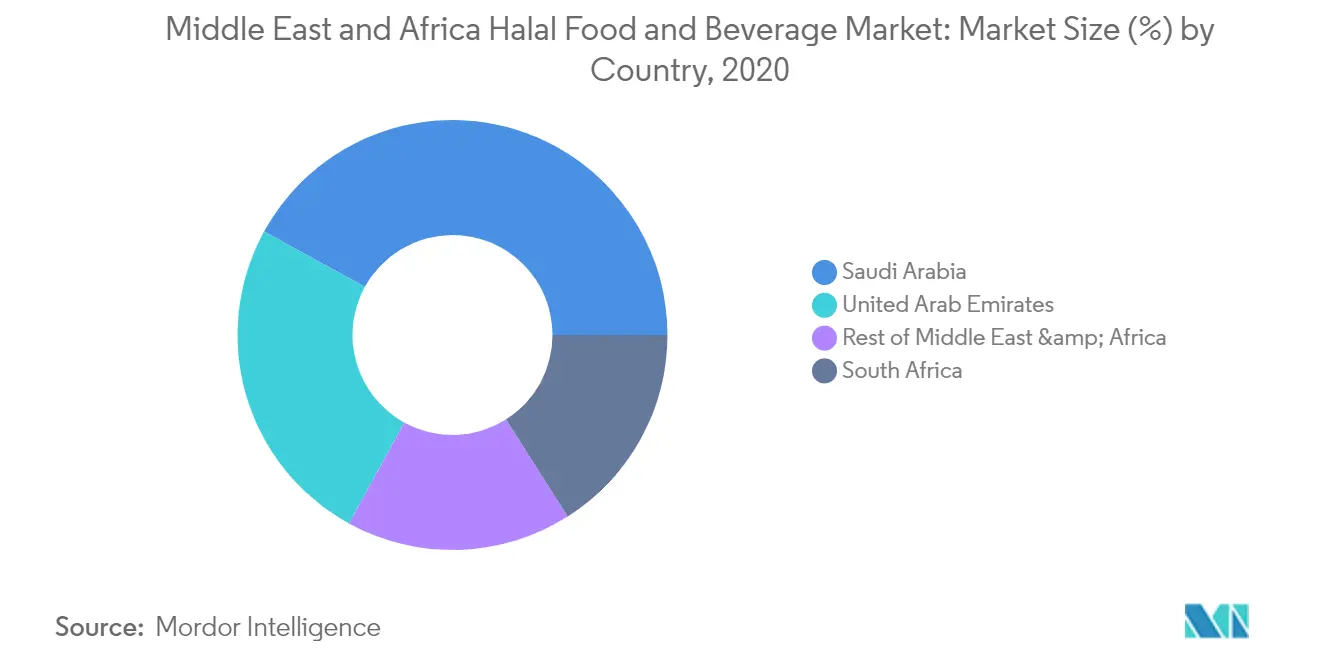

LArabie Saoudite détient la plus grande part du marché

Au cours de la période de prévision, lArabie Saoudite sera probablement le pays à la croissance la plus rapide et détient la plus grande part de marché des aliments et boissons halal de la région. Le pays est également le plus grand producteur de produits alimentaires et de boissons de la région du Golfe. Cependant, laugmentation rapide de la population a dépassé loffre alimentaire et contraint le pays à dépendre des importations, ce qui alimente la demande de produits alimentaires halal. Le gouvernement saoudien a introduit de nouvelles politiques pour soutenir la production de davantage daliments halal. Ces politiques devraient rendre le pays autosuffisant en matière de production d'aliments et de boissons et offrir de meilleures opportunités aux producteurs nationaux de varier leur production d'élevage, comme la volaille, les chameaux, les moutons et la production laitière.

Aperçu du secteur des aliments et boissons MEA Halal

Le marché des aliments et boissons halal au Moyen-Orient et en Afrique est fragmenté et très compétitif en raison de la présence de plusieurs acteurs régionaux et multinationaux qui se disputent des parts de marché. Les principaux acteurs du marché sont Al Islami Foods, Podravka Gulf FZE, Al Rawdah, JBS SA et BRF SA, entre autres. De plus, les entreprises sefforcent doptimiser leurs processus de production et leurs innovations produits, en harmonie avec des pratiques éthiques. En outre, les entreprises utilisent des technologies de pointe pour une multitude de raisons, notamment la détection d'ingrédients haram tels que la présure dans la fabrication du fromage. De plus, grâce aux progrès technologiques, les entreprises ont désormais la possibilité dutiliser la présure fongique comme substitut dans les produits certifiés halal.

Leaders du marché des aliments et boissons halal MEA

-

Al Islami Foods

-

Podravka Gulf FZE

-

JBS S.A.

-

BRF SA

-

Al Rawdah Foods

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des aliments et boissons halal MEA

En août 2021, Tanmiah Food Company, basée à Riyad, a annoncé son intention de se développer aux niveaux régional et mondial. L'entreprise, qui est également le premier producteur de volaille d'Arabie Saoudite, a levé 402 millions SAR (107 millions USD) grâce à son introduction en bourse en août 2021 et vise à étendre ses opérations liées aux produits alimentaires halal au niveau régional et sur les marchés internationaux comme les États-Unis. , Europe, Asie et Amérique latine pour répondre aux besoins de la population musulmane.

En janvier 2021, le producteur d'aliments halal basé aux Émirats arabes unis, Al Islami Foods, l'une des principales entreprises d'aliments surgelés de la région du Conseil de coopération du Golfe, a lancé son premier produit à base de plantes certifié halal un hamburger 100 % végétalien composé d'une combinaison de protéines de tournesol biologiques, de protéines végétales de fèves et de pois, et d'extraits de jus d'oignon, de poivron, d'ail, de céleri-rave, de carotte et de betterave. Selon l'entreprise, la nouvelle galette de hamburger est conçue pour plaire particulièrement aux mangeurs de viande en termes de goût et de texture.

En octobre 2018, Seara de JBS SA est devenue la première entreprise brésilienne à introduire sur le marché du Moyen-Orient une gamme de poulets 100 % sans antibiotiques qui répond aux exigences halal et aux règles islamiques. La nouvelle gamme de poulet 100 % naturelle comprenait des poitrines entières, des pilons, des lanières de poitrine et des filets de cuisse.

Segmentation de lindustrie des aliments et boissons halal MEA

Halal est un mot arabe qui signifie permis. Le marché des aliments et boissons halal au Moyen-Orient et en Afrique est segmenté par type de produit qui comprend les aliments halal, les boissons halal et les suppléments halal. La section des aliments halal est divisée en viande, viande transformée et autres produits. En fonction du canal de distribution, le marché est segmenté en hypermarchés/supermarchés, magasins spécialisés, dépanneurs, magasins de vente au détail en ligne et autres canaux de distribution. L'étude implique également l'analyse de régions telles que l'Arabie saoudite, les Émirats arabes unis, l'Afrique du Sud et le reste du Moyen-Orient et de l'Afrique. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base de la valeur (en millions USD).

| Par type | Nourriture halal | Viande halal |

| Viande transformée | ||

| Autres produits | ||

| Boisson Halal | ||

| Suppléments Halal | ||

| Par canal de distribution | Hypermarchés/Supermarchés | |

| Magasins spécialisés | ||

| Dépanneurs | ||

| Magasins de vente au détail en ligne | ||

| Autres canaux de distribution | ||

| Par géographie | Arabie Saoudite | |

| Emirats Arabes Unis | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur les aliments et boissons halal MEA

Quelle est la taille actuelle du marché des aliments et boissons halal au Moyen-Orient et en Afrique ?

Le marché des aliments et boissons halal au Moyen-Orient et en Afrique devrait enregistrer un TCAC de 5,81 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des aliments et boissons halal au Moyen-Orient et en Afrique ?

Al Islami Foods, Podravka Gulf FZE, JBS S.A., BRF SA, Al Rawdah Foods sont les principales sociétés opérant sur le marché des aliments et boissons halal au Moyen-Orient et en Afrique.

Quelles années couvre ce marché des aliments et boissons halal au Moyen-Orient et en Afrique ?

Le rapport couvre la taille historique du marché des aliments et boissons halal au Moyen-Orient et en Afrique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des aliments et boissons halal au Moyen-Orient et en Afrique pour les années 2024. , 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Food Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Rapport sur l'industrie des aliments et des boissons halal de la MEA

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des aliments et boissons halal MEA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse MEA Halal Food Beverage comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.