Analyse du marché des panneaux de gypse MEA

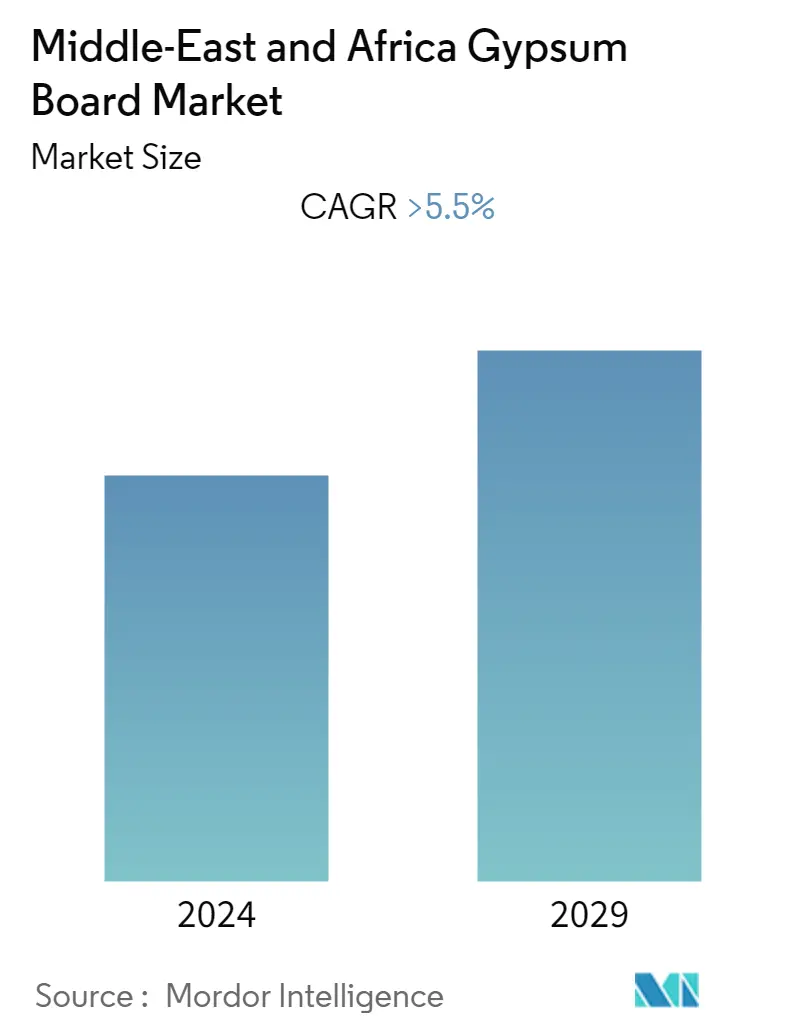

On estime que le marché des plaques de plâtre au Moyen-Orient et en Afrique connaîtra une croissance de plus de 5,5 % au cours de la période de prévision.

La pandémie de COVID-19 a eu un impact négatif sur le marché. Cependant, on estime désormais que le marché a atteint les niveaux davant la pandémie.

- Lessor des activités de construction en Arabie Saoudite et lessor du tourisme dans les pays du Moyen-Orient sont les principaux facteurs qui animent le marché de la région.

- La prise de conscience croissante de la politique defficacité énergétique à légard des bâtiments de la région du Moyen-Orient constituera probablement une opportunité à lavenir.

- Les plaques de plâtre sont sujettes aux dégâts des eaux en raison de leurs propriétés hygroscopiques, ce qui peut donc freiner la croissance du marché.

- L'Afrique du Sud a dominé le marché de la région avec la plus grande part de consommation.

Tendances du marché des plaques de plâtre MEA

Des panneaux de plafond pour dominer le marché

- Les panneaux de plafond en gypse sont conçus pour être appliqués sur les plafonds intérieurs, adaptés aux bâtiments résidentiels et commerciaux, principalement ceux destinés à recevoir une finition texturée à base d'eau.

- Les panneaux de plafond sont des matériaux de revêtement intérieur ayant le même aspect physique que les panneaux de gypse.

- Des panneaux de plafond résistants au feu sont utilisés dans les cuisines, et des panneaux de plafond résistants à l'eau sont utilisés dans les applications de plafond au dernier étage.

- Ces cartes réduisent les niveaux de COV et le temps de réverbération et améliorent l'intelligibilité de la parole dans une pièce donnée. D'autres avantages incluent un poids réduit, une résistance au cisaillement, une résistance au feu, une stabilité dimensionnelle, des longueurs spécifiées, etc.

- Certains des principaux fabricants de plaques de plâtre pour plafonds sont Mada Gypsum, Saint-Gobain Gyproc, USG Boral et d'autres.

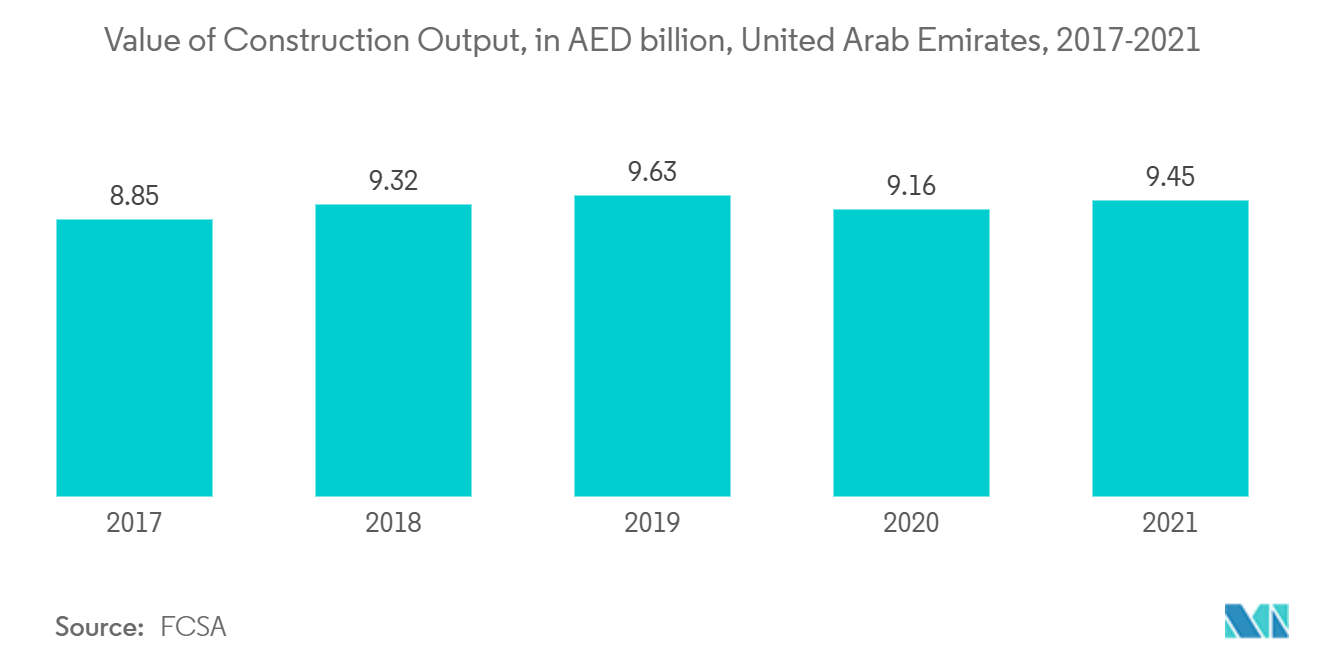

- La demande croissante de panneaux de plafond dans les bâtiments résidentiels et commerciaux, associée à la croissance des activités de construction, principalement aux Émirats arabes unis, en Arabie saoudite et dans d'autres pays du Moyen-Orient, constitue le facteur clé de la demande de produits.

- En juin 2022, environ 77 milliards de dollars de projets de construction et de transport ont été signalés au stade de l'appel d'offres, et 352 milliards de dollars supplémentaires de contrats ont été signalés au stade de la conception et de l'étude. La majorité de ces contrats concernaient des projets d'infrastructure soutenus par le gouvernement liés au développement d'autoroutes, de chemins de fer, de ports maritimes, d'aéroports, de ponts et de systèmes d'eau et d'égouts.

- Par ailleurs, en août 2022, lArabie saoudite a commencé les travaux sur le projet de développement de Jeddah Central. La construction de quatre structures emblématiques, dont un musée, un stade sportif, une ferme de corail et un opéra, fait partie du projet d'infrastructure de 20 milliards de dollars.

- Lindustrie de la construction des Émirats arabes unis devrait connaître une croissance constante en raison de lessor de lindustrie du tourisme dans le pays. Un certain nombre d'initiatives et de plans sont en cours pour stimuler la croissance de l'industrie, notamment le programme de logement Sheikh Zayed, la stratégie énergétique 2050 et la stratégie touristique de Dubaï.

- Par conséquent, les panneaux de plafond devraient dominer le marché.

L'Arabie Saoudite domine le marché

- L'Arabie saoudite a annoncé le programme Vision 2030 en avril 2016. Le programme permettra probablement à la nation d'être moins dépendante des exportations et de la production pétrolières grâce à une augmentation du tourisme et des investissements étrangers.

- Cependant, en raison de la pandémie de COVID-19 qui a infecté environ 60 000 personnes dans le pays, le gouvernement a annoncé une réduction de 8 milliards de dollars pour 2020. Il s'agit d'une conséquence directe du confinement sévère auquel le pays a été confronté, qui a réduit la production dans l'ensemble du pays. divers secteurs à travers le pays.

- L'ouverture du marché et les opportunités d'investissement en Arabie Saoudite sont modérées par rapport aux autres économies émergentes. Cependant, le gouvernement, dans son 10ème plan de développement, réforme les politiques économiques avec des investissements dans des secteurs diversifiés.

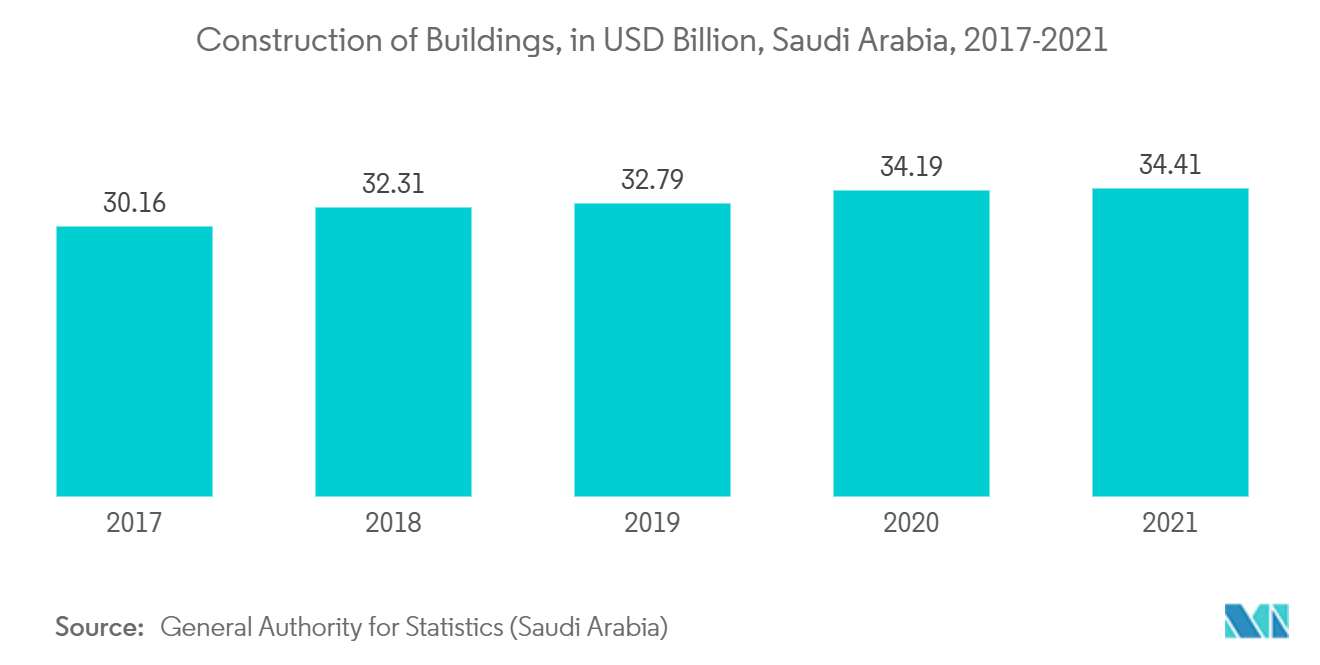

- Le pays se lance dans un grand nombre de projets résidentiels et commerciaux, qui devraient accroître les activités de construction dans le pays. De plus, les investissements gouvernementaux et privés dans différents secteurs du pays ont conduit à une augmentation des activités de construction et de construction industrielles et commerciales dans le pays.

- L'Arabie saoudite a enregistré une croissance de 13% sur un an (en glissement annuel), principalement influencée par les constructions urbaines et industrielles. Le secteur de la construction urbaine est le principal contributeur à l'expansion du secteur de la construction, avec 3727 projets actifs évalués à 386,4 milliards de dollars. Le PIB de la construction en Arabie Saoudite a augmenté pour atteindre 8058 millions de dollars au troisième trimestre 2022, contre 7593 millions de dollars au deuxième trimestre 2022. L'essor du secteur de la construction stimulera la demande de matériaux de construction, propulsant ainsi la consommation de plaques de plâtre.

- En octobre 2022, l'Arabie saoudite détenait une part de marché de 35 % avec un total de 31 milliards de dollars de contrats attribués, contre un total global de 87 milliards de dollars dans la région MENA. Environ 70 % sont constitués de projets du secteur de la construction, les sous-secteurs résidentiel, culturel, de loisirs et d'hôtellerie étant les leaders, ce qui constitue la force motrice de la stratégie Vision 2030.

- En Arabie Saoudite, selon la Major Building Expo de Riyad, le secteur de la construction est sur le point de connaître une croissance considérable au cours des cinq prochaines années, avec 700 nouveaux projets qui devraient être lancés dans les mois à venir et devraient être achevés d'ici 2025.

- Ainsi, sur la base des facteurs susmentionnés, lArabie saoudite devrait dominer le marché.

Aperçu du marché des panneaux de gypse MEA

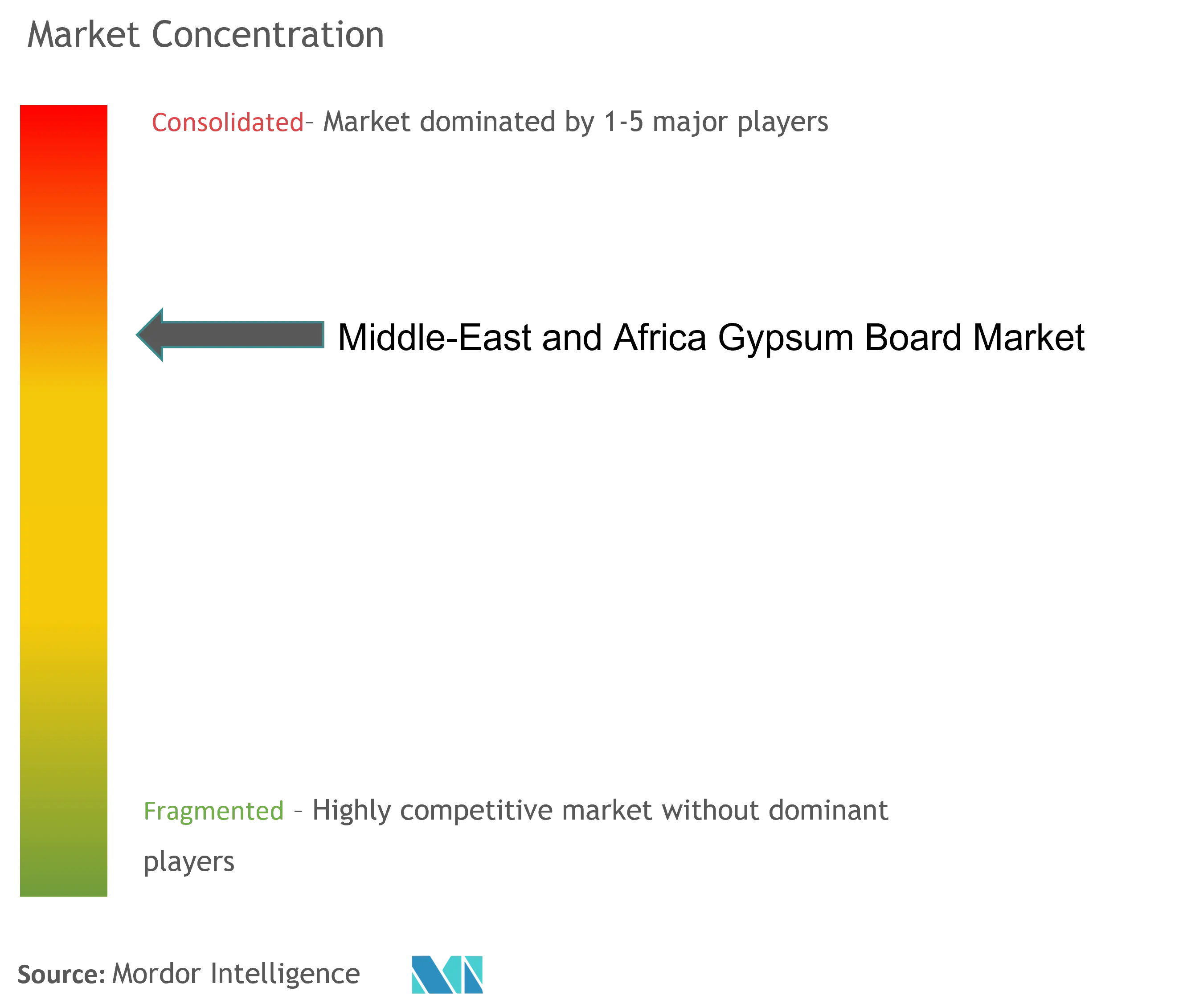

Le marché des plaques de plâtre au Moyen-Orient et en Afrique est partiellement consolidé, les cinq principaux acteurs représentant une part importante du marché. Les principales entreprises comprennent Knauf Gips KG, Saint-Gobain, Gypsemna, Mada Gypsum Company et National Gypsum Company, entre autres (sans ordre particulier).

Leaders du marché des plaques de plâtre MEA

Knauf Gips KG

Mada Gypsum Company

National Gypsum Company

Saint-Gobain

GYPSEMNA CO LLC.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des plaques de plâtre MEA

- En novembre 2021, Saint-Gobain a acquis une usine de gypse à Nairobi, au Kenya. Il s'agit du premier site de production de Saint-Gobain au Kenya.

- En avril 2021, Boral a vendu sa participation de 50 % dans USG Boral à Gebr Knauf KG (Knauf) pour 1,02 milliard de dollars. Le bénéfice de la vente après impôts servira à réduire la dette nette du groupe de 21%, passant de 1,45 milliard de dollars à 1,15 milliard de dollars. Cela laissera un excédent de 763 000 USD à réinvestir ou à reverser aux investisseurs.

Segmentation de lindustrie des plaques de plâtre MEA

Une plaque de plâtre ou une cloison sèche est un panneau composé de sulfate de calcium dihydraté, avec ou sans additifs, généralement extrudé entre d'épaisses feuilles de papier de parement et de support, utilisé dans la construction de murs et de plafonds intérieurs. Le marché des plaques de plâtre au Moyen-Orient et en Afrique est segmenté par type, application et géographie. Par type, le marché est segmenté en panneaux muraux, panneaux de plafond et panneaux pré-décorés. Par application, le marché est segmenté en secteur résidentiel, secteur institutionnel, secteur industriel et secteur commercial. Le rapport couvre également la taille et les prévisions du marché des plaques de plâtre dans 6 pays de la région. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés en fonction du volume (millions de mètres carrés).

| Tableau mural |

| Panneau de plafond |

| Tableau pré-décoré |

| Secteur résidentiel |

| Secteur institutionnel |

| Secteur Industriel |

| Secteur commercial |

| Arabie Saoudite |

| Afrique du Sud |

| L'Iran |

| Nigeria |

| Egypte |

| Emirats Arabes Unis |

| Reste du Moyen-Orient et Afrique |

| Taper | Tableau mural |

| Panneau de plafond | |

| Tableau pré-décoré | |

| Application | Secteur résidentiel |

| Secteur institutionnel | |

| Secteur Industriel | |

| Secteur commercial | |

| Géographie | Arabie Saoudite |

| Afrique du Sud | |

| L'Iran | |

| Nigeria | |

| Egypte | |

| Emirats Arabes Unis | |

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur les panneaux de gypse MEA

Quelle est la taille actuelle du marché des plaques de plâtre au Moyen-Orient et en Afrique ?

Le marché des plaques de plâtre au Moyen-Orient et en Afrique devrait enregistrer un TCAC supérieur à 5,5 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché des plaques de plâtre au Moyen-Orient et en Afrique ?

Knauf Gips KG, Mada Gypsum Company, National Gypsum Company, Saint-Gobain, GYPSEMNA CO LLC. sont les principales sociétés opérant sur le marché des plaques de plâtre au Moyen-Orient et en Afrique.

Quelles années couvre ce marché des plaques de plâtre au Moyen-Orient et en Afrique ?

Le rapport couvre la taille historique du marché des plaques de plâtre au Moyen-Orient et en Afrique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des plaques de plâtre au Moyen-Orient et en Afrique pour les années 2024, 2025, 2026. , 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des plaques de plâtre MEA

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des panneaux de gypse MEA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des panneaux de gypse MEA comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.