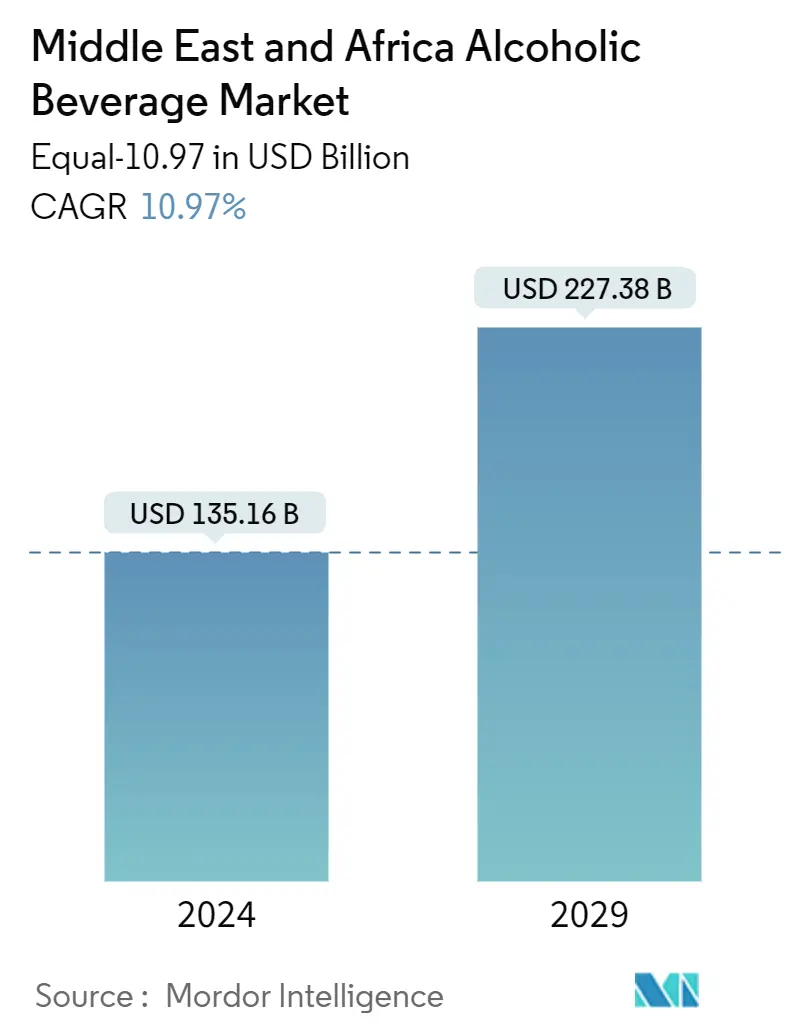

Taille du marché des boissons alcoolisées MEA

| Période d'étude | 2019-2029 |

| Taille du Marché (2024) | USD 135.16 milliards de dollars |

| Taille du Marché (2029) | USD 227.38 milliards de dollars |

| TCAC(2024 - 2029) | 10.97 % |

| Marché à la Croissance la Plus Rapide | Afrique |

| Plus Grand Marché | Afrique |

| Concentration du marché | Moyen |

Acteurs majeurs.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des boissons alcoolisées MEA

La taille du marché des boissons alcoolisées au Moyen-Orient et en Afrique, en termes dégalité de 10,97, devrait passer de 135,16 milliards USD en 2024 à 227,38 milliards USD dici 2029, avec un TCAC de 10,97 % au cours de la période de prévision (2024-2029).

- Les ventes de boissons alcoolisées augmentent en raison de la tendance croissante à la socialisation dans le monde. En outre, il est prévu que la popularité des pubs, des tavernes et des restaurants au cours de la période de prévision stimulera encore lexpansion du marché. La croissance du marché des boissons alcoolisées au Moyen-Orient et en Afrique sera probablement tirée par la consommation accrue dalcool parmi les jeunes adultes dans un avenir proche.

- De plus, la demande croissante de boissons alcoolisées de qualité supérieure et la curiosité des consommateurs, en particulier de la génération Y, les poussent à essayer des produits alcoolisés. Cela devrait avoir un impact positif sur la croissance de lindustrie des boissons alcoolisées dans la région. Cependant, les restrictions strictes, laugmentation des taxes et des tarifs douaniers imposés par les gouvernements du Moyen-Orient et dAfrique devraient ralentir la croissance dans la région.

- La préférence croissante pour les boissons non alcoolisées entrave également lexpansion de lindustrie. Pour stimuler les ventes, les principaux acteurs se concentrent actuellement sur la commercialisation de sirops et de boissons alcoolisées à faible teneur en alcool. Ils analysent également la vente au détail sur Internet à partir de la plateforme de commerce électronique afin de capitaliser sur la demande croissante de produits de seltz complexes à valeur ajoutée et à des prix compétitifs. De telles innovations devraient accroître les possibilités commerciales des produits, ce qui pourrait par la suite stimuler lexpansion du marché.

Tendances du marché des boissons alcoolisées MEA

Préférence croissante pour un faible taux dalcool en volume (ABV)

- Le marché du Moyen-Orient et de lAfrique connaît une recrudescence de la demande de boissons à faible teneur en alcool, en particulier parmi les générations du millénaire et du baby-boom. Cela peut être attribué à la conscience croissante de la santé parmi les individus et à la disponibilité dun portefeuille de produits plus large avec un goût amélioré, aidant les consommateurs à sélectionner facilement les produits selon leurs préférences.

- Les boissons à faible teneur en alcool contiennent souvent moins de calories et moins de sucre que leurs homologues à forte teneur en alcool. Cela séduit les consommateurs de la région Moyen-Orient et Afrique, soucieux de leur apport calorique et de leur consommation de sucre. De plus, de nombreux consommateurs donnent désormais la priorité à une consommation responsable, et les boissons à faible teneur en alcool leur permettent de consommer des boissons alcoolisées avec modération, réduisant ainsi le risque de consommation excessive et ses conséquences sanitaires et sociales associées.

- En outre, les fabricants profitent de l'intérêt croissant des consommateurs pour le vin, la bière et les bières artisanales à faible teneur en alcool, introduisant ainsi des produits qui correspondent aux intérêts des consommateurs. Par exemple, en août 2021, Leopard's Leap Wines a lancé un vin à faible teneur en alcool nommé Chescato, un assemblage de Chenin Blanc et de Moscato sur le marché sud-africain. La teneur en alcool du vin Chescato est de 8,5 % vol, selon les affirmations de l'entreprise, tandis que la teneur en alcool typique du vin est d'environ 12,5 à 13,5 %.

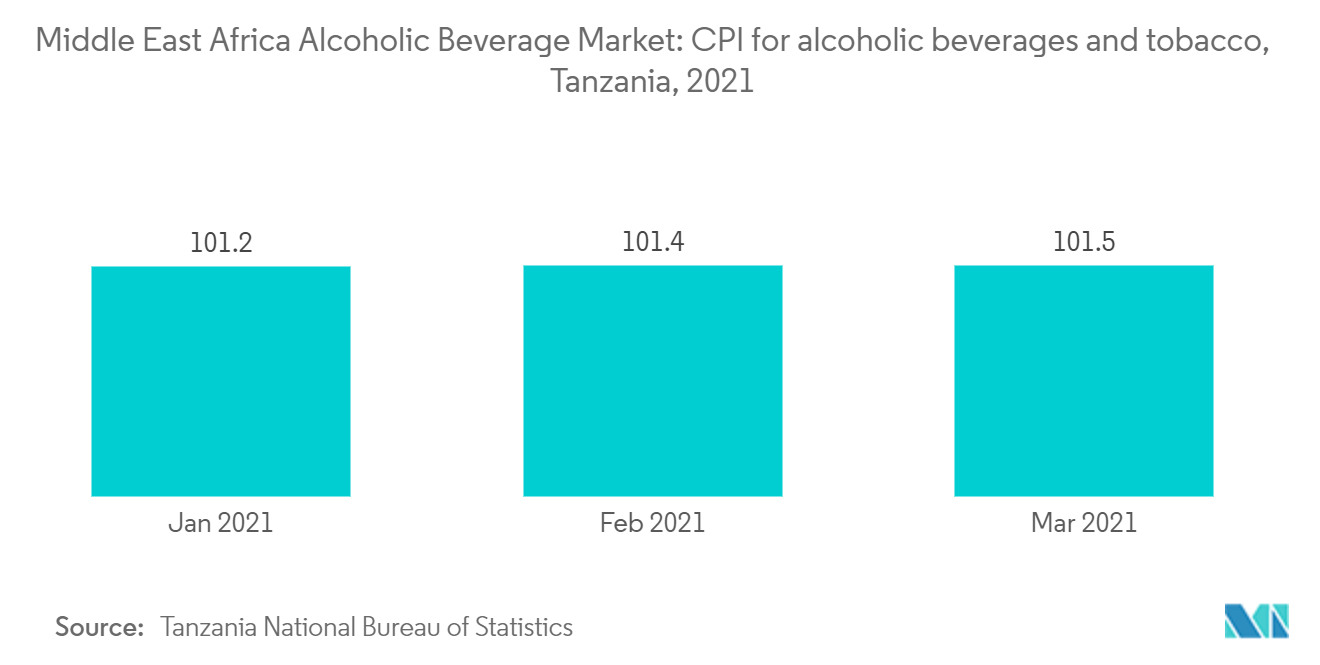

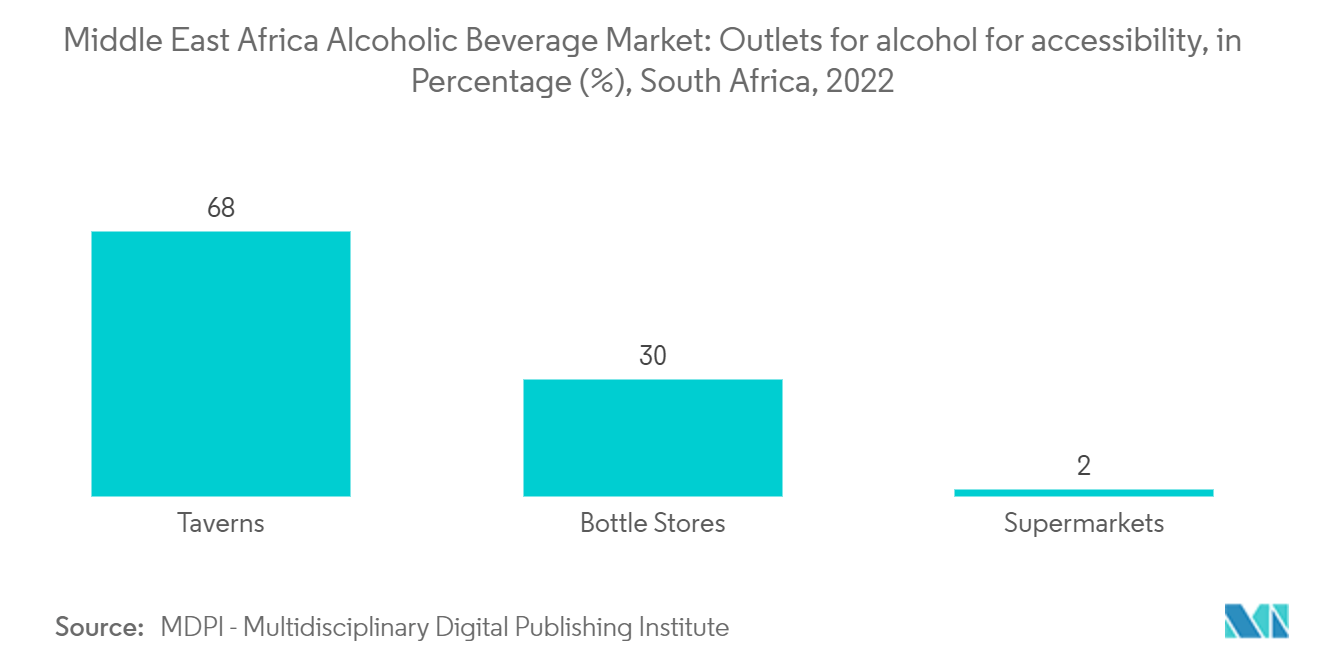

LAfrique du Sud est le plus grand détenteur dactions sur le marché régional des boissons alcoolisées

- L'Afrique du Sud est le premier actionnaire en termes de consommation de boissons alcoolisées dans la région. Cela est principalement dû à linfluence occidentale sur les habitudes alimentaires et de boisson et aux tendances croissantes en matière de socialisation. Selon le rapport World Population Review de 2022, les consommateurs dalcool sud-africains sont parmi les plus gros buveurs au monde et consomment 9,45 litres dalcool par personne par an.

- La littérature sur létiologie et les raisons de consommer de lalcool sest concentrée sur deux causes de la consommation dalcool les gens boivent pour soulager le stress et les gens boivent en raison de pressions sociales. Les principaux facteurs de croissance du marché des boissons alcoolisées à moyen terme ont été la disponibilité accrue des marques et des produits sur le marché, ainsi que la force continue de marques bien positionnées.

- Au cours de la période de prévision, la demande de boissons haut de gamme devrait augmenter le potentiel du marché. De plus, de nombreux acteurs locaux ont commencé à ajouter du houblon fruité à la bière artisanale pour lui enlever sa saveur amère et lui donner une sensation en bouche agréable et juteuse. En outre, la demande de bière a augmenté en raison de laugmentation du nombre de buveurs sociaux. La bière à faible teneur en alcool est également devenue plus populaire, en particulier auprès des jeunes clients souhaitant mener une vie saine et limiter leur consommation d'alcool. En outre, lexpansion du commerce électronique, la pénétration dInternet et lessor des médias sociaux ont permis aux fabricants de développer des canaux de vente au détail et une présence sur le marché plus efficaces. Par conséquent, tous ces facteurs déterminent le marché des boissons alcoolisées dans cette région.

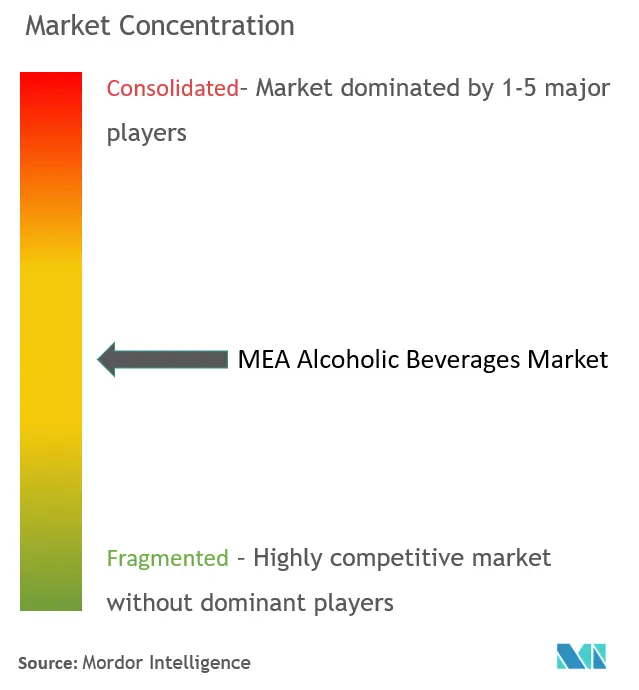

Aperçu du marché des boissons alcoolisées MEA

Le marché des boissons alcoolisées au Moyen-Orient et en Afrique est modérément fragmenté en raison de la présence de plusieurs acteurs privés impliqués dans la transformation des spiritueux et des vins locaux. Les principaux acteurs entreprennent une expansion géographique et des fusions et acquisitions pour augmenter leurs revenus. En revanche, les acteurs privés se concentrent sur la poursuite de la production de boissons traditionnelles et dorigine occidentale. Quelques acteurs majeurs de ce secteur sont Diageo PLC, Heineken Holdings NV, Delta Corporation Limited, Pernod Ricard SA et Anheuser-Busch InBev.

Leaders du marché des boissons alcoolisées MEA

-

Diageo PLC

-

Heineken Holdings NV

-

Pernod Ricard SA

-

Anheuser-Busch InBev

-

Delta Corporation Limited

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des boissons alcoolisées MEA

- Octobre 2023 Diageo a créé une entreprise de spiritueux en Afrique de l'Ouest et centrale, avec l'intention d'introduire les marques Orijin, Captain Morgan Gold, Gordon's Moringa et Smirnoff dans cette nouvelle région.

- Mars 2022 Diageo a annoncé le lancement de son premier whisky artisanal fabriqué localement, le Godawan Single Malt. Ce produit est devenu disponible à Dubaï en avril 2022.

- Janvier 2022:Le Clos a dévoilé une édition limitée de whisky mélangé de célébration de 50 ans. Cette édition exclusive est un mélange rare et méticuleusement élaboré provenant de certaines des distilleries les plus renommées d'Écosse. La collection est limitée à 120 bouteilles et est proposée exclusivement dans les points de vente Le Clos de l'aéroport international de Dubaï (DXB) et via sa plateforme en ligne leclos.net.

Rapport sur le marché des boissons alcoolisées au Moyen-Orient et en Afrique – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude et hypothèses de l’étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.1.1 Préférence croissante pour un faible taux d’alcool en volume (ABV)

4.1.2 Le tourisme et les communautés d’expatriés stimulent la consommation

4.2 Restrictions du marché

4.2.1 Les cadres réglementaires gouvernementaux limitent la consommation d’alcool

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 type de produit

5.1.1 Bière

5.1.2 Vin

5.1.3 Esprits

5.2 Canal de distribution

5.2.1 Sur le marché

5.2.2 Hors commerce

5.2.2.1 Suppléments/Hypermarchés

5.2.2.2 Magasins spécialisés

5.2.2.3 Magasins de vente au détail en ligne

5.2.2.4 Autres canaux hors commerce

5.3 Géographie

5.3.1 Afrique du Sud

5.3.2 Emirats Arabes Unis

5.3.3 Bahreïn

5.3.4 Le mien

5.3.5 Qatar

5.3.6 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Diageo PLC

6.3.2 Heineken Holdings NV

6.3.3 Edward Snell & Co.

6.3.4 Pernod Ricard SA

6.3.5 Anheuser-Busch InBev

6.3.6 Suntory Beverage & Food Limited

6.3.7 Brown-Forman Corporation

6.3.8 Refriango LDA

6.3.9 Delta Corporation Limited

6.3.10 Molson Coors Beverage Company

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des boissons alcoolisées MEA

Une boisson alcoolisée est une boisson qui contient de l'éthanol, un type d'alcool produit par la fermentation de céréales, de fruits ou d'autres sources de sucre.

Le marché des boissons alcoolisées au Moyen-Orient et en Afrique est segmenté par type de produit en bière, vin et spiritueux. En fonction du canal de distribution, le marché a été segmenté en canaux on-trade et off-trade. Le segment hors commerce est ensuite sous-segmenté en supermarchés/hypermarchés, magasins spécialisés, magasins de vente au détail en ligne et autres canaux hors commerce. Le marché est également segmenté géographiquement en Afrique du Sud, aux Émirats arabes unis, à Bahreïn, à Oman, au Qatar et dans le reste du Moyen-Orient et de l'Afrique. Le dimensionnement du marché a été effectué en termes de valeur en USD pour tous les segments mentionnés ci-dessus.

| type de produit | ||

| ||

| ||

|

| Canal de distribution | ||||||||||

| ||||||||||

|

| Géographie | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les boissons alcoolisées au Moyen-Orient et en Afrique

Quelle est la taille du marché des boissons alcoolisées au Moyen-Orient et en Afrique ?

La taille du marché des boissons alcoolisées au Moyen-Orient et en Afrique devrait atteindre 135,16 milliards USD en 2024 et croître à un TCAC de 10,97 % pour atteindre 227,38 milliards USD dici 2029.

Quelle est la taille actuelle du marché des boissons alcoolisées au Moyen-Orient et en Afrique ?

En 2024, la taille du marché des boissons alcoolisées au Moyen-Orient et en Afrique devrait atteindre 135,16 milliards de dollars.

Qui sont les principaux acteurs du marché des boissons alcoolisées au Moyen-Orient et en Afrique ?

Diageo PLC, Heineken Holdings NV, Pernod Ricard SA, Anheuser-Busch InBev, Delta Corporation Limited sont les principales sociétés opérant sur le marché des boissons alcoolisées au Moyen-Orient et en Afrique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des boissons alcoolisées au Moyen-Orient et en Afrique ?

On estime que lAfrique connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des boissons alcoolisées au Moyen-Orient et en Afrique ?

En 2024, lAfrique représente la plus grande part de marché des boissons alcoolisées au Moyen-Orient et en Afrique.

Quelles années couvre ce marché des boissons alcoolisées au Moyen-Orient et en Afrique, et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des boissons alcoolisées au Moyen-Orient et en Afrique était estimée à 120,33 milliards USD. Le rapport couvre la taille historique du marché des boissons alcoolisées au Moyen-Orient et en Afrique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des boissons alcoolisées au Moyen-Orient et en Afrique pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Rapport sur l'industrie des boissons alcoolisées au Moyen-Orient et en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des boissons alcoolisées MEA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des boissons alcoolisées MEA comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.