Analyse du marché MRO des avions au Moyen-Orient

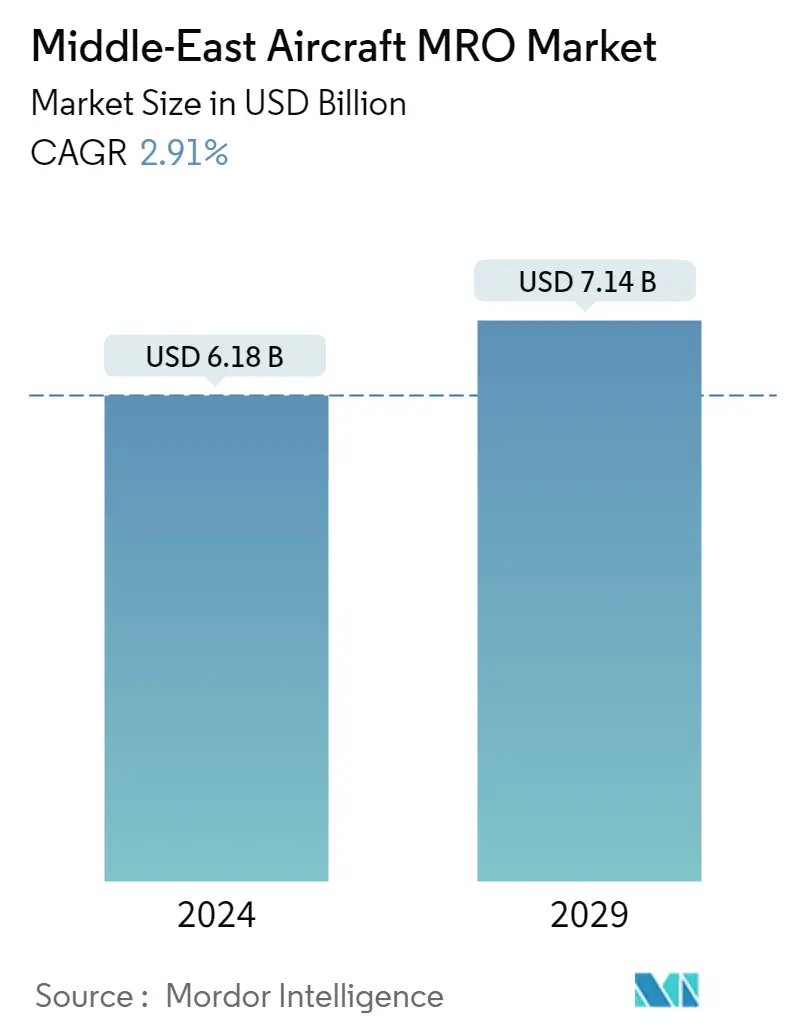

La taille du marché MRO davions au Moyen-Orient est estimée à 6,18 milliards USD en 2024 et devrait atteindre 7,14 milliards USD dici 2029, avec un TCAC de 2,91 % au cours de la période de prévision (2024-2029).

Le Moyen-Orient est une porte dentrée de transit pour les vols internationaux. La pandémie de COVID-19 a perturbé plusieurs itinéraires vitaux et rentables en raison de limposition de restrictions de voyage. Selon lAirports Council International, le niveau de référence du trafic de passagers au Moyen-Orient avant la pandémie était de 431 millions en 2020 et de 453 millions en 2021. Cependant, limpact dévastateur du COVID-19 est visible dans les prévisions révisées qui déprécient le coût annuel. le trafic passagers de 68,5% et 59,4% respectivement en 2020 et 2021.

Le marché MRO davions au Moyen-Orient est stimulé par la demande croissante de nouveaux avions dans le cadre des programmes dexpansion et de modernisation de la flotte lancés par les compagnies aériennes opérant dans la région. En outre, le partenariat croissant entre les fournisseurs de MRO d'avions devrait également renforcer leurs capacités techniques, leur permettant d'entretenir les avions de nouvelle génération achetés par les compagnies aériennes. Cependant, le retrait anticipé des gros-porteurs en raison du COVID-19 devrait avoir un impact sur le secteur MRO des avions, car les avions ayant un âge moyen de plus de 10 ans représentent une part supérieure à la moyenne des dépenses MRO car ils commencent à nécessiter de lourds contrôles de maintenance. De plus, la pénurie de techniciens de maintenance aéronautique constitue un problème croissant depuis des années et la demande de techniciens qualifiés est encore accrue par les changements technologiques dans la construction aéronautique. Avec l'ajout de plates-formes aéronautiques de nouvelle génération, la demande d'un éventail de compétences plus récent et plus large pour les techniciens de maintenance aéronautique devrait augmenter, ce qui compliquera encore davantage la pénurie de main-d'œuvre attendue.

Tendances du marché MRO des avions au Moyen-Orient

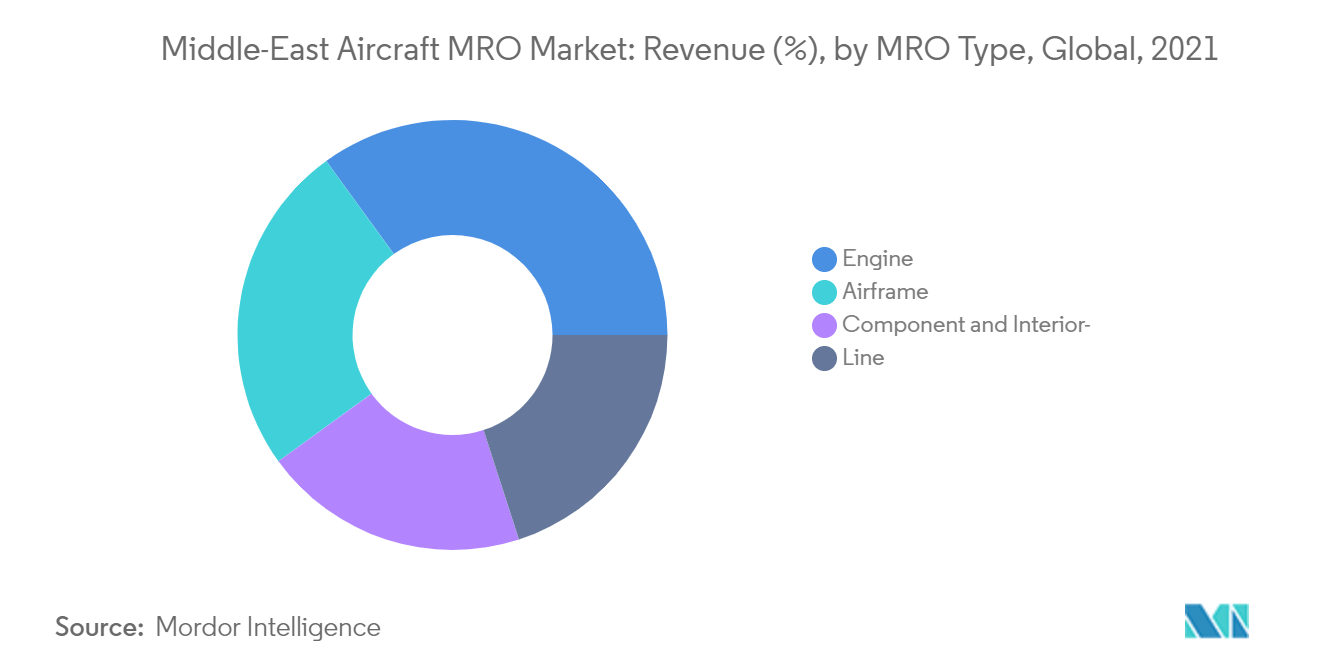

Engine MRO connaîtra une croissance plus élevée au cours de la période de prévision

Le moteur est l'un des rares composants d'un avion qui nécessite un entretien continu, quelle que soit l'utilisation de l'avion. La complexité croissante des moteurs de nouvelle génération a fait du MRO des moteurs l'un des secteurs MRO les plus coûteux, car le nombre croissant de pannes de moteurs dues à un MRO inapproprié a amené les exploitants d'avions à se concentrer sur la santé des moteurs.

Dans le secteur MRO des moteurs, les équipementiers contrôlent environ la moitié du marché, l'autre moitié étant répartie à peu près entre les ateliers de révision indépendants et ceux des compagnies aériennes. Pour les nouvelles générations de groupes motopropulseurs en particulier, les opérateurs externalisent fréquemment la maintenance des moteurs et utilisent des programmes complets de support MRO. Par conséquent, la plupart des projets au Moyen-Orient sont des partenariats entre des compagnies aériennes ou des fournisseurs tiers avec des équipementiers de moteurs. En outre, des groupes MRO étrangers, tels qu'Air France Industries KLM Engineering Maintenance (AFI KLM EM) et Lufthansa Technik (LHT), ont également intensifié leurs activités MRO dans la région grâce à des partenariats et des collaborations ces dernières années. Par exemple, en 2019, Rolls Royce a élargi son réseau de service mondial avec un nouveau centre de maintenance agréé (AMC) indépendant Trent 700 à l'aéroport international d'Abu Dhabi. Dans le cadre de cet accord de 6,5 milliards de dollars s'étalant sur neuf ans, Sanad Aerotech (anciennement Mubadala Aerospace Turbine Services Solutions) a été certifiée pour fournir des services de révision de moteurs et de réparation de composants aux opérateurs mondiaux. De plus, Sanad Aerotech a été le premier partenaire MRO au sein du réseau mondial de services de GE Aviation à obtenir la certification MRO pour le moteur GEnx et reste le seul partenaire GEnx MRO certifié dans la région Moyen-Orient et Afrique du Nord (MENA). Le fournisseur prévoit d'étendre ses services de maintenance et de réparation existants pour inclure la révision complète de 315 moteurs GEnx jusqu'en 2035. De tels développements sont envisagés pour accroître la concurrence dans la région et ainsi stimuler le segment MRO des moteurs au cours de la période de prévision.

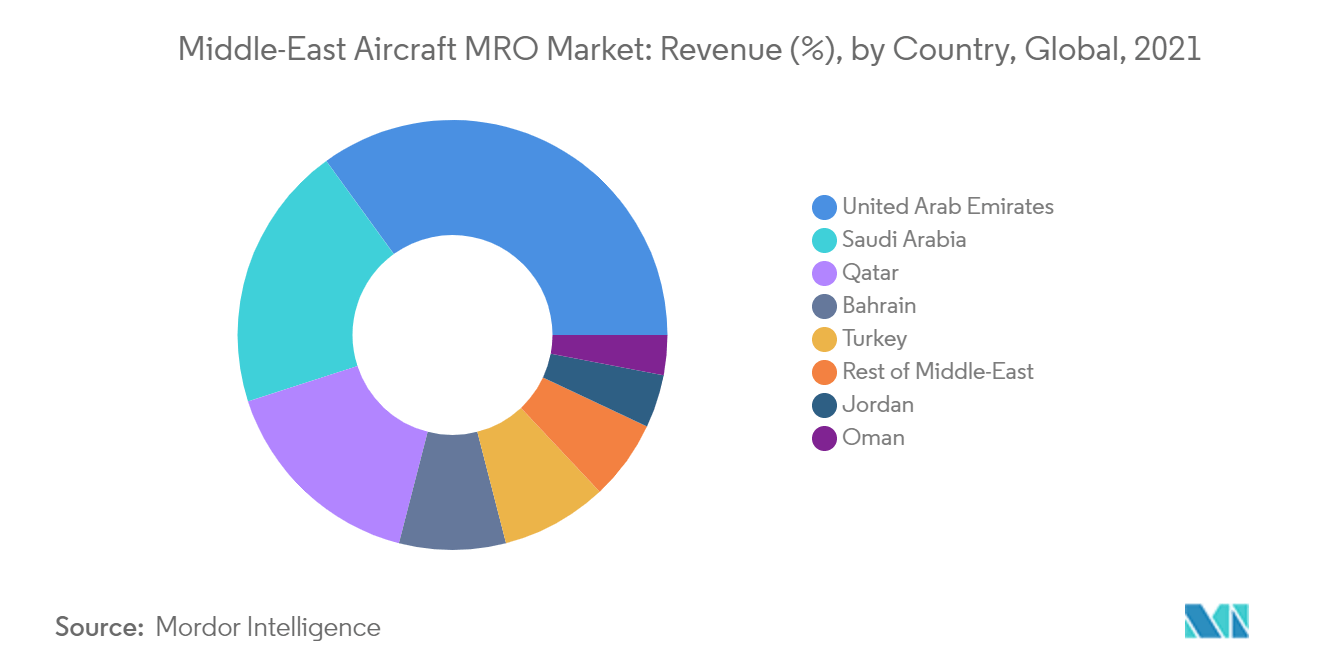

Les Émirats arabes unis domineront le marché au cours de la période de prévision

Bien que les Émirats arabes unis disposent d'une infrastructure aéronautique robuste, les opérateurs MRO du pays manquent de compétitivité en termes de prix, principalement en raison du manque de main-d'œuvre locale, ce qui a entraîné une hausse des coûts de main-d'œuvre. Néanmoins, avec la pandémie de COVID-19 qui affecte de manière délétère le secteur aéronautique du pays, une augmentation constante des opportunités commerciales est envisagée alors que les compagnies aériennes recherchent des services MRO pour maintenir la navigabilité de leur flotte immobilisée. Dans ce sens, en juin 2020, Etihad Engineering, la branche MRO d'Etihad Aviation Group, a étendu ses opérations de maintenance et de stationnement des avions, pour répondre aux nouvelles exigences des opérateurs aériens, alors que les flottes ont été immobilisées en raison de la pandémie de COVID-19.

Les prestataires de services MRO tiers collaborent également avec les ailes MRO des grandes compagnies aériennes pour améliorer leur public cible. Par exemple, en novembre 2019, Sanad, une entité fusionnée comprenant trois sociétés, Sanad Aerotech, Sanad Powertech et Sanad Capital, a signé un accord de coopération avec l'Emirates Engine Maintenance Center (EEMC) pour favoriser la collaboration et le partage des connaissances et créer de nouvelles opportunités commerciales. via le développement dinstallations de réparation et de formation dédiées dans le pays. Sanad prévoit également d'étendre ses services de maintenance et de réparation existants pour inclure la révision complète de 315 moteurs GEnx jusqu'en 2035. De tels développements propulseront la croissance du marché MRO d'avions aux Émirats arabes unis.

Aperçu du marché MRO des avions au Moyen-Orient

Saudia Aerospace Engineering Industries et Emirates Engineering sont un acteur de premier plan sur le marché MRO des avions au Moyen-Orient, suivis par Rolls Royce, Raytheon Technologies Corporation et Etihad Airways Engineering LLC, entre autres. Les prestataires de services MRO de la région élargissent leurs offres et collaborent avec les compagnies aériennes nationales ainsi qu'avec les compagnies aériennes internationales. En mai 2022, Sanad, une société mondiale d'ingénierie et de location aérospatiale détenue en propriété exclusive par Mubadala Investment Company PJSC (Mubadala) d'Abu Dhabi, et Triumph Group, Inc., un fabricant aérospatial et fournisseur MRO basé aux États-Unis, avec une expérience significative en réparation de composants de moteurs. , a annoncé la signature d'un protocole d'accord (MOU) décrivant leurs projets de collaboration pour la fourniture de capacités de maintenance, de réparation et de révision (MRO) de moteurs de nouvelle génération aux Émirats arabes unis (EAU). Avec le soutien croissant du gouvernement pour stimuler l'industrie aéronautique dans les pays du Moyen-Orient, il est prévu que le marché MRO dans cette région soit plus compétitif d'ici la fin de la période de prévision.

Leaders du marché MRO davions au Moyen-Orient

-

Saudia Aerospace Engineering Industries

-

Emirates Engineering

-

Rolls Royce Holding PLC

-

Raytheon Technologies Corporation

-

Etihad Airways Engineering LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché MRO des avions au Moyen-Orient

- En mars 2022, Iberia Maintenance a remporté un contrat de 10 ans pour la réparation et la maintenance des moteurs V2500 de Qatar Airways.

- En novembre 2021, le fournisseur de services de maintenance, de réparation et de révision (MRO) d'Abou Dhabi, GAL, a annoncé avoir remporté un contrat d'une valeur de 11 milliards de dirhams (2,9 milliards de dollars) auprès de l'armée de l'air et de la défense aérienne des Émirats arabes unis (AFAD).

- En mars 2021, lentreprise publique israélienne Israel Aerospace Industries (IAI) a annoncé son intention de créer un centre de maintenance aéronautique en Lituanie.

Segmentation de lindustrie MRO davions au Moyen-Orient

La maintenance, la réparation et la révision (MRO) dans l'aviation désignent essentiellement toutes les activités de maintenance qui ont lieu pour garantir la sécurité et la navigabilité d'un aéronef ou de ses composants conformément aux normes d'exploitation spécifiées par les autorités de réglementation internationales.

Le marché MRO davions au Moyen-Orient est segmenté en fonction du type et du pays de MRO.

Par type MRO, le marché est segmenté en cellule, moteur, composant et intérieur, et ligne. Par pays, la portée du marché comprend les Émirats arabes unis, lArabie saoudite, le Qatar, Oman, Bahreïn, la Turquie, la Jordanie et le reste du Moyen-Orient.

Pour chaque segment, la taille du marché et les prévisions ont été établies en fonction de la valeur (en millions de dollars).

| Cellule |

| Moteur |

| Composant et intérieur |

| Doubler |

| Emirats Arabes Unis |

| Arabie Saoudite |

| Qatar |

| Le mien |

| Bahreïn |

| Turquie |

| Jordan |

| Reste du Moyen-Orient |

| Type de MRO | Cellule |

| Moteur | |

| Composant et intérieur | |

| Doubler | |

| Pays | Emirats Arabes Unis |

| Arabie Saoudite | |

| Qatar | |

| Le mien | |

| Bahreïn | |

| Turquie | |

| Jordan | |

| Reste du Moyen-Orient |

FAQ sur les études de marché sur les MRO davions au Moyen-Orient

Quelle est la taille du marché MRO davions au Moyen-Orient ?

La taille du marché MRO davions au Moyen-Orient devrait atteindre 6,18 milliards USD en 2024 et croître à un TCAC de 2,91 % pour atteindre 7,14 milliards USD dici 2029.

Quelle est la taille actuelle du marché MRO davions au Moyen-Orient ?

En 2024, la taille du marché MRO davions au Moyen-Orient devrait atteindre 6,18 milliards USD.

Qui sont les principaux acteurs du marché MRO davions au Moyen-Orient ?

Saudia Aerospace Engineering Industries, Emirates Engineering, Rolls Royce Holding PLC, Raytheon Technologies Corporation, Etihad Airways Engineering LLC sont les principales sociétés opérant sur le marché MRO davions au Moyen-Orient.

Quelles années couvre ce marché MRO davions au Moyen-Orient et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché MRO davions au Moyen-Orient était estimée à 6,01 milliards USD. Le rapport couvre la taille historique du marché du MRO davions au Moyen-Orient pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché MRO davions au Moyen-Orient pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie MRO au Moyen-Orient

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du MRO au Moyen-Orient 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse MRO Moyen-Orient comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.