Analyse du marché de la résine de polyéthylène téréphtalate (PET) MEA

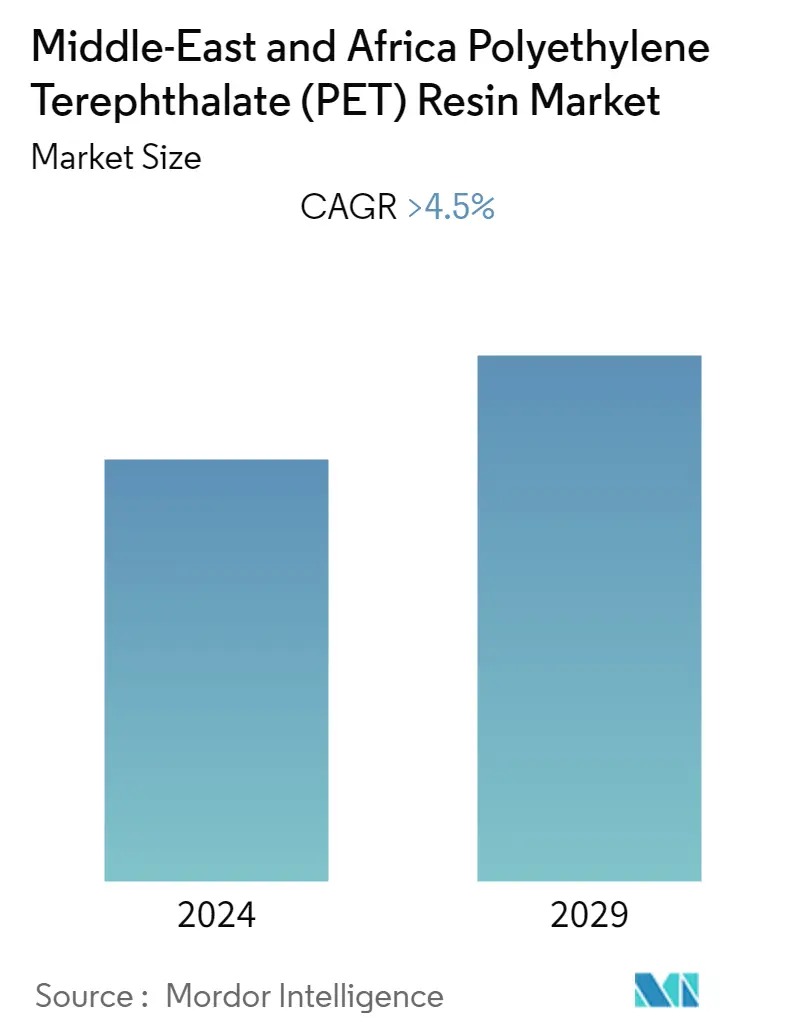

Le marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique devrait atteindre plus de 2990 tonnes dici la fin de cette année et devrait croître à un TCAC de plus de 4,5 % au cours de la période de prévision.

Le COVID-19 a eu un impact négatif sur la croissance du marché de la résine de polyéthylène téréphtalate au Moyen-Orient et en Afrique. Cependant, la demande croissante de films PET dans lindustrie automobile a stimulé la croissance du secteur.

- Lindustrie alimentaire et des boissons en pleine croissance et laccent croissant mis sur le recyclage devraient stimuler le marché au cours de la période de prévision.

- Des réglementations strictes concernant lutilisation du PET et lutilisation croissante de produits alternatifs peuvent entraver la croissance du marché.

- Lutilisation croissante de produits PET dorigine biologique devrait créer de futures opportunités de croissance du marché.

- LArabie saoudite devrait dominer le marché et devrait également connaître le TCAC le plus rapide au cours de la période de prévision.

Tendances du marché de la résine de polyéthylène téréphtalate (PET) MEA

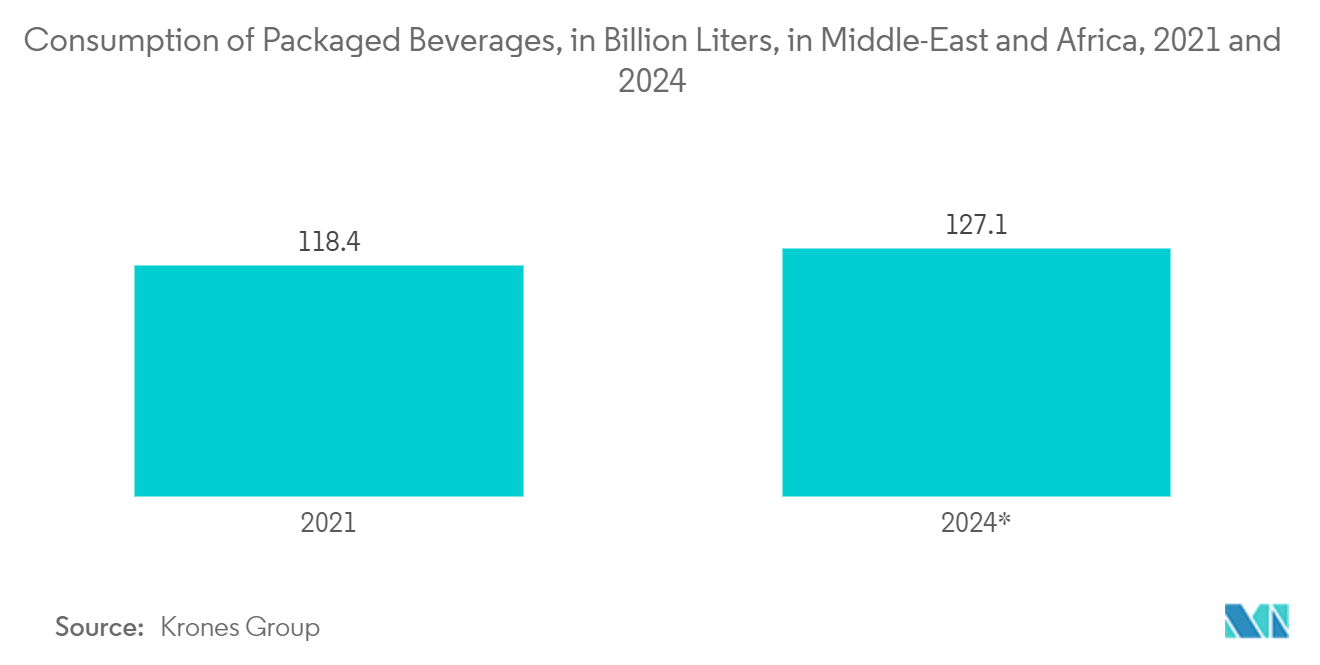

Demande croissante de lindustrie alimentaire et des boissons

- Le PET est un matériau plastique qui trouve de plus en plus dapplications dans lindustrie alimentaire et des boissons à des fins demballage. Le PET a remplacé le verre dans les applications demballage alimentaire en raison de son transport extrêmement léger, facile et efficace et de ses caractéristiques incassables.

- Le PET est un matériau très résistant et inerte qui ne réagit pas avec les aliments. Il résiste aux attaques de micro-organismes et ne se dégrade pas biologiquement. De plus, contrairement au verre, le PET est extrêmement léger, facile et efficace à transporter, refermable pour une hydratation efficace en déplacement, sans danger pour l'environnement, recyclable et incassable. En raison de son inertie chimique et de ses propriétés physiques, notamment sa transparence semblable à celle du verre, sa légèreté et sa rigidité, le PET est largement utilisé comme matériau d'emballage alimentaire.

- Les applications courantes du PET dans l'industrie alimentaire et des boissons sont les bouteilles d'eau en bouteille, de lait, de jus de fruits et de boissons gazeuses, le ketchup, les pots de beurre de cacahuète, la mayonnaise, les cornichons, la confiture et autres, les boîtes à sandwich, les bacs et les récipients alimentaires, les laminages de canettes. , etc.

- En Arabie Saoudite, les dépenses en eau embouteillée représentaient la plus grande proportion des ventes de boissons gazeuses, soit environ 55,3 % des dépenses en boissons gazeuses en 2021. Les boissons gazeuses représentaient la deuxième plus grande proportion des dépenses en boissons gazeuses en 2021, représentant plus de 26 % des dépenses en boissons gazeuses. dépenses en boissons gazeuses.

- Outre lemballage, le PET est également utilisé dans lindustrie alimentaire pour les coquilles, les contenants de charcuterie ainsi que les barquettes pour micro-ondes. La croissance démographique, l'augmentation du revenu disponible et du pouvoir d'achat des consommateurs, ainsi que la demande croissante d'emballages alimentaires flexibles et facilement transportables, etc. devraient encore accroître la demande de PET au cours de la période de prévision.

- Le secteur saoudien de l'alimentation et des boissons a augmenté de 6,3 % au premier semestre 2022. De plus, selon l'Autorité générale saoudienne pour l'investissement (SAGIA), les dépenses consacrées à la restauration augmenteront de 6 % par an au cours des cinq prochaines années. Alors que la population du Royaume a atteint environ 36 millions d'habitants en 2022, l'Arabie saoudite détient désormais le plus grand marché intérieur de produits alimentaires et de boissons du CCG.

L'Arabie Saoudite domine le marché

- Étant une économie productrice de pétrole, l'intérêt du pays pour d'autres industries était moindre dès la phase initiale elle-même. Cependant, après lémergence et la domination mondiale des pays non membres de lOPEP et la forte volatilité des prix du pétrole brut, lArabie saoudite a décidé de diversifier son portefeuille pour aider léconomie à croître de manière uniforme.

- L'ouverture du marché et les opportunités d'investissement en Arabie Saoudite sont moindres que dans d'autres économies émergentes. Cependant, dans son 10ème plan de développement, le gouvernement réforme les politiques économiques avec des investissements dans des secteurs diversifiés et tente d'attirer les investissements privés dans le pays pour en faire une économie diversifiée et non dépendante du pétrole.

- L'industrie de l'emballage a connu une croissance substantielle en Arabie Saoudite, principalement tirée par l'augmentation de la fabrication et de la transformation des aliments et par la croissance des services de livraison de nourriture en ligne. Le marché de la livraison de nourriture et des applications en Arabie Saoudite connaît également une expansion rapide ; il était évalué à 511 millions de dollars en 2021 et devrait augmenter de 10 % par an jusquen 2026.

- Le secteur saoudien de la fabrication et de la transformation des produits alimentaires a connu une croissance rapide au cours des dix dernières années. L'industrie des aliments transformés en Arabie Saoudite devrait connaître une croissance significative, en raison du marché croissant des aliments surgelés, des aliments transformés réfrigérés, des collations et des confiseries au chocolat.

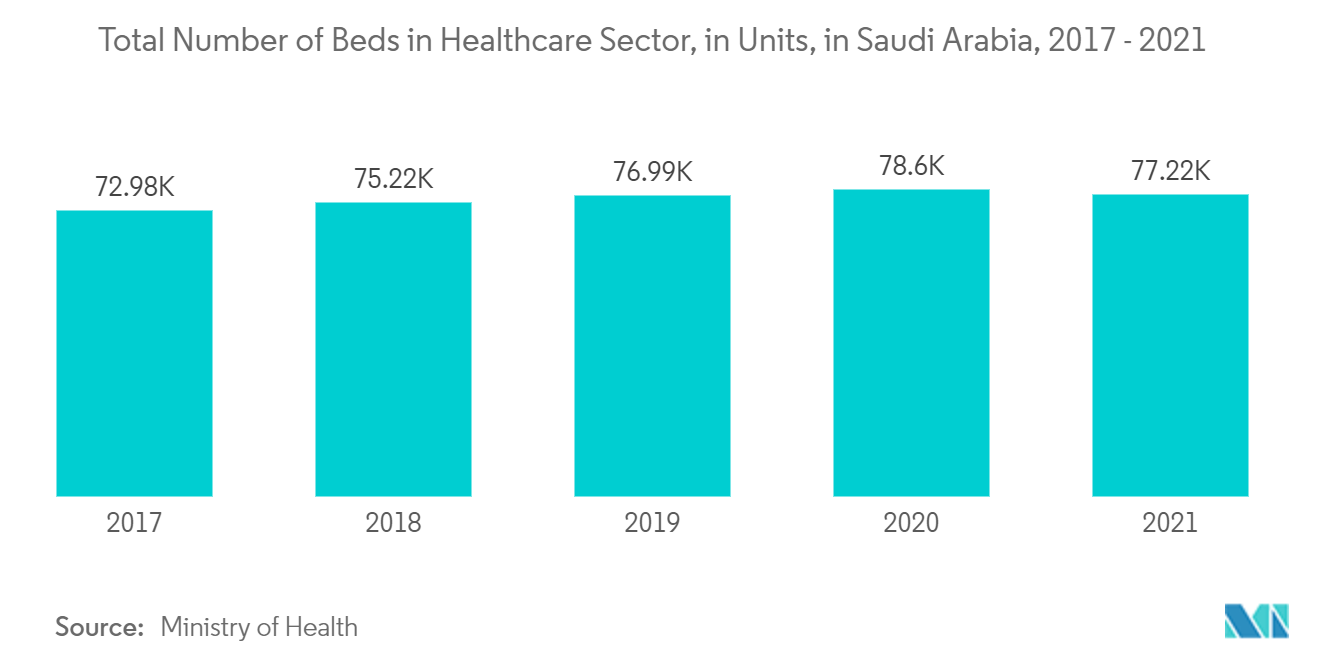

- Le secteur de la santé en Arabie Saoudite représente les dépenses les plus importantes dans la région du CCG, et il existe une demande croissante pour augmenter la capacité des lits d'hôpitaux et des centres de soins de longue durée. En 2021, le nombre de lits dans les secteurs de la santé était de 77224, contre 72981 en 2019.

- Dans les pays du Conseil de coopération du Golfe (CCG), lArabie saoudite représente 60 % des dépenses de santé et le secteur reste une priorité absolue pour le gouvernement saoudien. En 2022, il a dépensé 36,8 milliards de dollars pour la santé et le développement social, soit 14,4 % de son budget 2022.

- Laugmentation des dépenses de santé dans le pays, ainsi que la privatisation de plusieurs hôpitaux publics, devraient stimuler la demande déquipements de santé dans le pays, ce qui, à son tour, devrait stimuler le marché de la TEP dans les années à venir.

Aperçu du marché des résines de polyéthylène téréphtalate (PET) MEA

Le marché des résines de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique est consolidé. Les principaux acteurs du marché comprennent SABIC, Indorama Ventures Public Company Limited, Equate Petrochemical Company et BASF SE, entre autres (sans ordre particulier).

Leaders du marché des résines de polyéthylène téréphtalate (PET) MEA

SABIC

Indorama Ventures Public Company Limited

BASF SE

Equate Petrochemical Company

Dow

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

_Resin_Market.webp)

Actualités du marché de la résine de polyéthylène téréphtalate (PET) MEA

- En mai 2022, SABIC a présenté la résine LNP ELCRIN WF0061BiQ, un nouveau matériau qui utilise des bouteilles en polyéthylène téréphtalate (PET) liées à l'océan comme flux d'alimentation pour le recyclage chimique en résine de polybutylène téréphtalate (PBT). Cette résine peut être utilisée pour des applications électroniques grand public telles que les boîtiers de ventilateurs d'ordinateurs et de sièges automobiles, ainsi que pour les connecteurs et boîtiers électriques.

- En février 2022, Alpek a signé un accord pour acquérir OCTAL Holding SAOC ( Octal ). L'acquisition contribuera à élargir la position d'Alpek sur le marché et à accroître ses offres de production à valeur ajoutée de feuilles de polyéthylène téréphtalate (PET).

Segmentation de lindustrie des résines de polyéthylène téréphtalate (PET) MEA

Les matières premières utilisées dans la production de PET sont le monoéthylène glycol (MEG), l'acide téréphtalique purifié (PTA) et le téréphtalate de diméthyle (DMT). La résine PET est transformée en bouteilles, fibres, films et feuilles, qui sont ensuite utilisés dans diverses applications pour de nombreuses industries d'utilisateurs finaux, telles que l'alimentation et les boissons, les soins de santé, les appareils grand public, etc.

Le marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique est segmenté par type de produit, par secteur dactivité de lutilisateur final et par géographie. Par type de produit, le marché est segmenté en bouteilles, films et feuilles et autres types de produits. Par secteur dutilisation finale, le marché est segmenté en secteurs de lalimentation et des boissons, de lautomobile, de lélectricité et de lélectronique, des soins de santé, des biens de consommation et dautres secteurs dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché dans quatre pays de la région (Arabie saoudite, Afrique du Sud, Émirats arabes unis, Qatar et reste du Moyen-Orient et Afrique). Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (tonnes).

| Bouteilles |

| Films et Feuilles |

| Autres types de produits |

| Nourriture et boisson |

| Automobile |

| Électrique et électronique |

| Soins de santé |

| Biens de consommation |

| Autres industries d'utilisateurs finaux |

| Arabie Saoudite |

| Afrique du Sud |

| Emirats Arabes Unis |

| Qatar |

| Reste du Moyen-Orient et Afrique |

| type de produit | Bouteilles |

| Films et Feuilles | |

| Autres types de produits | |

| Industrie des utilisateurs finaux | Nourriture et boisson |

| Automobile | |

| Électrique et électronique | |

| Soins de santé | |

| Biens de consommation | |

| Autres industries d'utilisateurs finaux | |

| Géographie | Arabie Saoudite |

| Afrique du Sud | |

| Emirats Arabes Unis | |

| Qatar | |

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur la résine de polyéthylène téréphtalate (PET) MEA

Quelle est la taille actuelle du marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique ?

Le marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique devrait enregistrer un TCAC supérieur à 4,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique ?

SABIC, Indorama Ventures Public Company Limited, BASF SE, Equate Petrochemical Company, Dow sont les principales sociétés opérant sur le marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique.

Quelles années couvre ce marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique ?

Le rapport couvre la taille historique du marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la résine de polyéthylène téréphtalate (PET) au Moyen-Orient et en Afrique. pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la résine PET au Moyen-Orient et en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la résine PET au Moyen-Orient et en Afrique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la résine PET au Moyen-Orient et en Afrique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

_Market.webp)