Taille du marché mexicain de lEPC énergétique

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

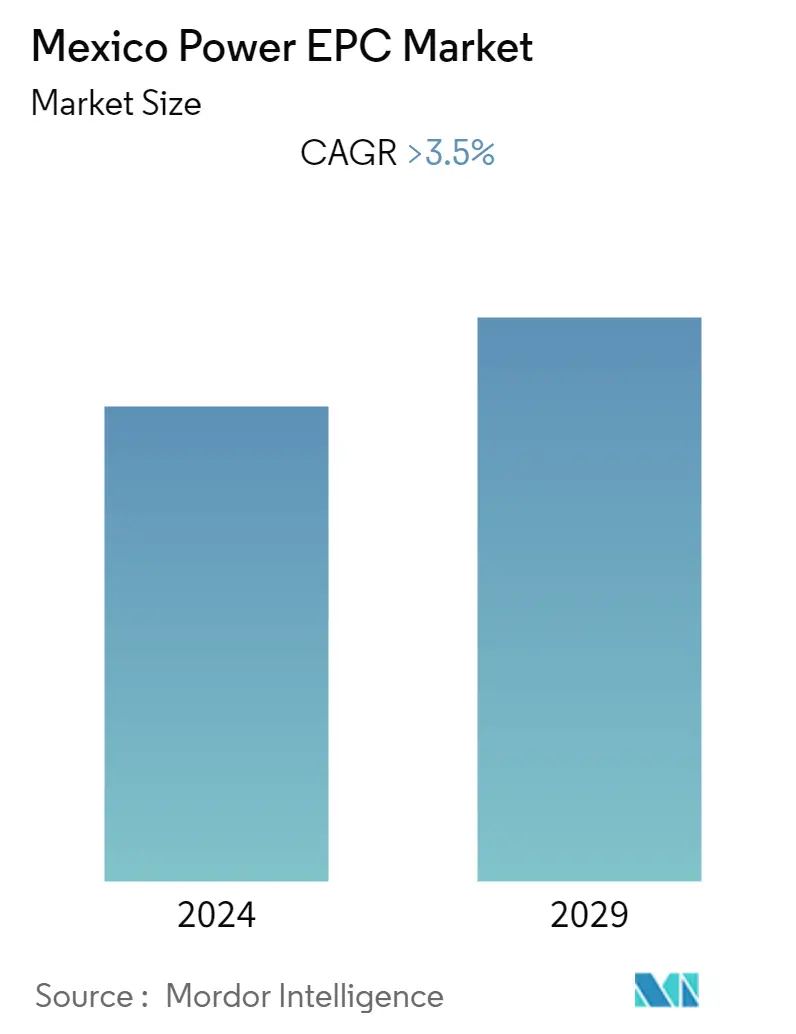

| TCAC | > 3.50 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché mexicain Power EPC

Le marché mexicain de lEPC électrique devrait enregistrer un TCAC de plus de 3,5 % au cours de la période de prévision 2022-2027. La pandémie de COVID-19 a eu un impact considérable sur le marché mexicain des EPC électriques en créant des goulots d'étranglement dans la chaîne d'approvisionnement et des retards dans la construction de projets électriques comme le projet solaire photovoltaïque (PV) à Sonora, ce qui a entraîné une augmentation des coûts globaux des projets. Des facteurs tels que le besoin croissant d'énergie propre et les projets de production d'électricité à venir, particulièrement parallèles au rythme de l'urbanisation, devraient stimuler la demande pour le marché mexicain de l'énergie EPC au cours de la période de prévision. Cependant, les intentions du gouvernement de réduire les investissements privés et de rendre le secteur davantage détenu par l'État peuvent constituer une menace importante pour la croissance du marché au cours de la période de prévision.

- Le segment de la production d'énergie thermique devrait connaître une croissance significative au cours de la période de prévision en raison des plans actuels du pays visant à relancer le secteur de l'électricité à base de combustibles fossiles.

- Les marchés émergents, notamment la production délectricité distribuée, les réseaux intelligents et le stockage dénergie au Mexique, devraient créer des opportunités vitales pour les acteurs EPC à lavenir.

- Les projets de transmission nouveaux et à venir devraient stimuler le marché mexicain des EPC électriques dans les années à venir.

Tendances du marché mexicain de lEPC énergétique

Le segment de la production dénergie thermique connaîtra une croissance significative

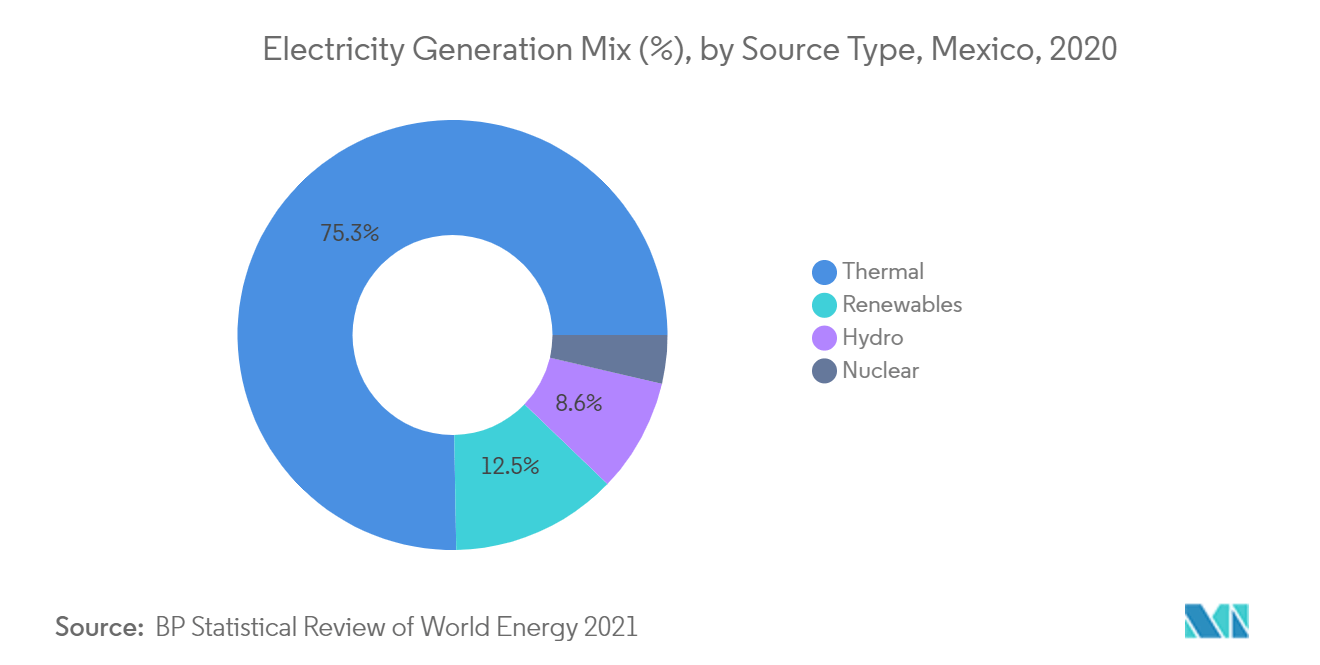

- Les centrales thermiques, qui produisent de l'électricité au Mexique à partir de pétrole, de charbon et de gaz naturel, ont représenté plus de 75 % de l'électricité produite en 2020. Elles devraient maintenir leur domination au cours de la période prévisionnelle. période.

- En mars 2021, le gouvernement mexicain a adopté un projet de loi énergétique favorisant les centrales électriques publiques fonctionnant principalement aux combustibles fossiles. La priorité accordée aux centrales thermiques dans le pays devrait entraîner une augmentation de la part de la production délectricité thermique dans les années à venir.

- En outre, le Mexique fait partie des nombreux autres pays qui ont annoncé lélimination progressive des centrales au charbon dici 2030. Cependant, le gouvernement a retiré ces plans et na actuellement aucune politique délimination progressive de lénergie alimentée au charbon.

- Bien que la production dénergie éolienne et solaire ait remplacé la technologie du charbon au cours des cinq dernières années, la production dénergie thermique est susceptible de dominer le secteur EPC de lélectricité, principalement soutenue par les activités EPC de production délectricité à base de gaz naturel.

- Plusieurs projets EPC dénergie thermique sont soit en phase de construction, soit en phase de planification. Par exemple, en décembre 2021, la construction de la centrale électrique à cycle combiné de Mérida, étape IV, a débuté au Yucatan, au Mexique. Le projet comprend la quatrième centrale électrique, une centrale électrique à cycle combiné alimentée au gaz d'une capacité de 500 MW, et sa mise en service est prévue d'ici 2023.

- De plus, en novembre 2021, le groupe technologique Wärtsilä a annoncé qu'il fournirait à la compagnie publique d'électricité mexicaine, la Comisión Federal de Electricidad (CFE), deux grandes centrales électriques multi-combustibles d'une puissance combinée de 600 MW. Wärtsilä devrait réaliser les projets sur une base complète d'ingénierie, d'approvisionnement et de construction (EPC), et il s'agit également de l'un des contrats EPC les plus importants jamais attribués à Wärtsilä.

- De plus, en juillet 2020, privilégiant la technologie du charbon, une compagnie publique d'électricité mexicaine a annoncé son intention d'acheter 2 millions de tonnes de charbon pour les centrales électriques après la directive du gouvernement visant à promouvoir la production d'électricité à partir de combustibles fossiles. L'accord a été conclu avec les producteurs de charbon de l'État frontalier nord de Coahuila.

- Par conséquent, un tel scénario dans le secteur électrique du pays devrait offrir une croissance robuste au marché mexicain des EPC dénergie thermique au cours de la période de prévision.

Les projets de transport nouveaux et à venir stimulent la demande du marché

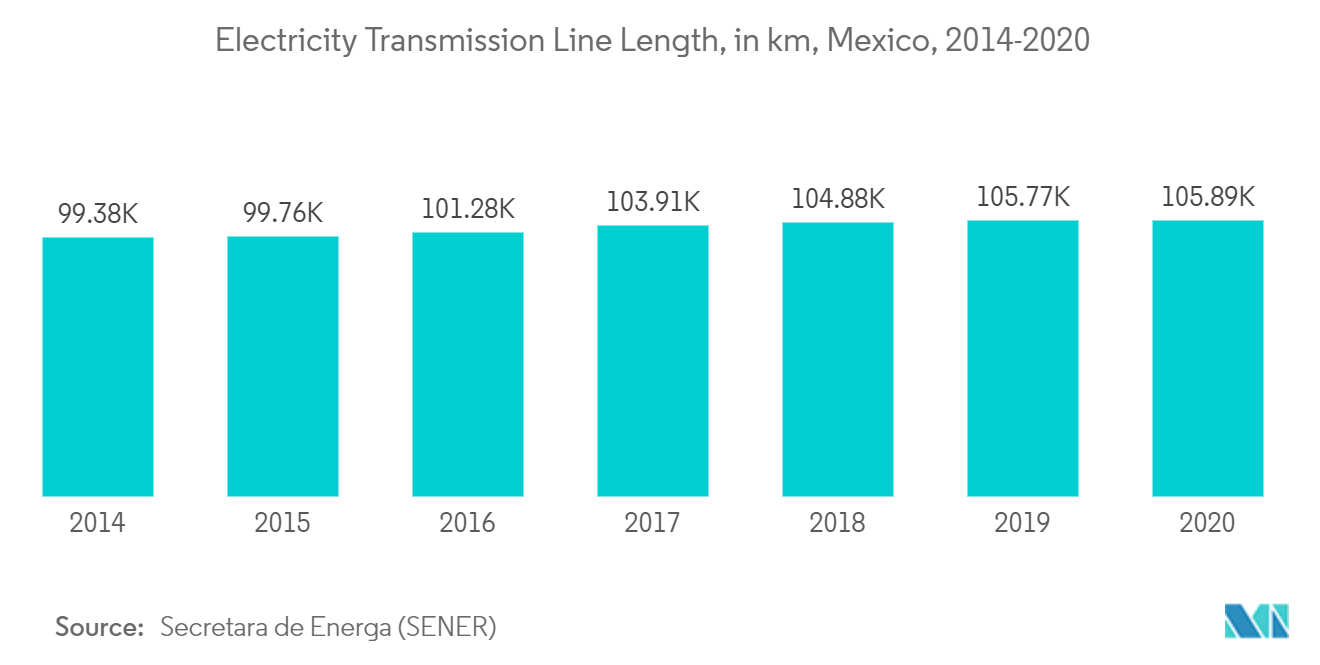

- Le réseau de transport de l'industrie électrique du Mexique a connu un développement constant au cours de la dernière décennie pour répondre à la demande croissante d'électricité et aux problèmes d'accessibilité. En 2020, le transport d'électricité du pays a atteint 1 05 885 km de longueur de ligne et 1 14 807 MVA de capacité de transformateur aux niveaux de tension de 115 kV à 400 kV.

- En outre, pour étendre le réseau national de transport, le Mexique prévoit d'ajouter 1 072 km de circuit de longueur de ligne et 2 875 MVA de capacité dans le cadre de 19 projets d'expansion et de 14 projets de modernisation d'ici 2035, ce qui devrait connaître des développements importants dans les années à venir.

- En août 2021, la Commission fédérale de l'électricité a annoncé son intention de construire une ligne aérienne de 400 kV reliant Mazatlan Power II à La Higuera, Jalisco, Mexique. Le projet devrait être commandé par

- Par ailleurs, en 2021, dautres projets essentiels étaient également prévus pour 2021-2035. L'un d'eux est la modernisation du projet de ligne de transmission Tecamachalco-Tlacotepec à Tlacotepec et dans les villes voisines de Puebla. Le projet comprend une ligne de transport de 33 km avec une tension de 115 kV et devrait être achevé d'ici 2024, impliquant d'importantes activités EPC.

- Par conséquent, en raison des développements dans le segment de transmission et de distribution (TD) de lEPC de puissance, il est prévu que les nouveaux plans de transport devraient stimuler le marché de lEPC de puissance au Mexique au cours de la période de prévision.

Aperçu du marché des EPC énergétiques au Mexique

Le marché mexicain de lEPC énergétique est modérément fragmenté. Parmi les principaux acteurs du marché figurent Siemens Gamesa Renewable Energy SA, Vestas Wind Systems AS, SENER Engineering Group, Técnicas Reunidas SA et Acciona SA.

Leaders du marché mexicain Power EPC

-

Vestas Wind Systems A/S

-

SENER Engineering Group

-

Técnicas Reunidas, S.A.

-

Siemens Gamesa Renewable Energy SA

-

Acciona, S.A.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché mexicain Power EPC

- En juillet 2021, le Mexique a confirmé son intention de développer le projet solaire Sonora pour fournir de lélectricité bon marché à la péninsule de Basse-Californie. Le projet sera détenu conjointement par CFE, le service public public, et l'État de Sonora représentera un investissement de 100 millions de dollars. Le projet devrait être mis en service dici 2023.

- En 2021, un nouveau projet de transport a été ajouté à la liste des principaux projets électriques planifiés du pays, appelé ligne à double circuit Veracruz II-Tamarindo II, qui comprend le processus de mise à niveau. Il s'agit d'une ligne de transmission prévue de 36 km à Xalapa et dans les villes environnantes de Veracruz. Le projet devrait être mis en service dici 2025.

- En mars 2022, le gouvernement de Mexico a annoncé un prochain appel pour la deuxième phase du projet solaire du Marché Central, qui est estimé comme le plus grand projet solaire installé dans une ville (36000 modules solaires générant 25 GWh par an). Les informations détaillées devraient être publiées prochainement sur le site Internet de la Commission fédérale de l'électricité. De plus, la signature du contrat devait avoir lieu en mai 2022.

Rapport sur le marché mexicain Power EPC – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse PESTLE

5. SEGMENTATION DU MARCHÉ

5.1 Production d'électricité à partir de sources

5.1.1 Thermique

5.1.2 Hydroélectricité

5.1.3 Nucléaire

5.1.4 Énergies renouvelables non hydroélectriques

5.2 Transport et distribution d'électricité (T&D)

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Siemens Gamesa Renewable Energy SA

6.3.2 Vestas Wind Systems AS

6.3.3 SENER Engineering Group

6.3.4 Acciona SA

6.3.5 Técnicas Reunidas SA

6.3.6 Rengen Energy Solutions

6.3.7 Arendal, S. de RL de CV

6.3.8 Fortius Electromecánica SA de CV

6.3.9 Jinko Solar Holdings Co. Ltd

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie EPC de lénergie au Mexique

Le rapport sur le marché mexicain de lEPC énergétique comprend:.

| Production d'électricité à partir de sources | ||

| ||

| ||

| ||

|

| Transport et distribution d'électricité (T&D) |

FAQ sur les études de marché sur lénergie EPC au Mexique

Quelle est la taille actuelle du marché mexicain Power EPC ?

Le marché mexicain Power EPC devrait enregistrer un TCAC supérieur à 3,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché mexicain Power EPC ?

Vestas Wind Systems A/S, SENER Engineering Group, Técnicas Reunidas, S.A., Siemens Gamesa Renewable Energy SA, Acciona, S.A. sont les principales sociétés opérant sur le marché mexicain de lénergie EPC.

Quelles années couvre ce marché mexicain Power EPC ?

Le rapport couvre la taille historique du marché du Mexique Power EPC pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mexicain Power EPC pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie EPC de l'énergie au Mexique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du Mexique Power EPC 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Mexico Power EPC comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.