Taille du marché des services alimentaires au Mexique

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | 68.23 Milliards de dollars |

|

|

Taille du Marché (2029) | 110.5 Milliards de dollars |

|

|

Plus grande part par type de service de restauration | Restaurants à service rapide |

|

|

CAGR (2024 - 2029) | 8.95 % |

|

|

La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration au Mexique

La taille du marché mexicain des services alimentaires est estimée à 90,43 milliards USD en 2024 et devrait atteindre 138,81 milliards USD dici 2029, avec un TCAC de 8,95 % au cours de la période de prévision (2024-2029).

Les restaurants à service rapide dominent le marché en raison de leurs prix abordables.

- Les restaurants à service rapide détenaient la plus grande part de marché sur le marché mexicain de la restauration en 2022. Le segment a enregistré un TCAC de 9,19 % en valeur au cours de la période d'étude. En effet, les options de restauration rapide sont considérées comme des options d'achat de repas plus abordables au Mexique. La valeur moyenne des commandes dans les restaurants à service rapide mexicains était de 5,15 USD, tandis que la même valeur était de 9,51 USD et 10,43 USD dans les segments des cafés et bars et des restaurants à service complet, respectivement.

- Un défi majeur pour le segment de la restauration rapide au Mexique est l'interdiction de la vente de restauration rapide aux mineurs imposée par divers gouvernements des États du pays. Par exemple, plus de 50 juridictions au Mexique ont imposé des taxes sur les boissons sucrées au cours des dix dernières années, décourageant les consommateurs d'acheter des produits dangereux. Cette stratégie vise et devrait stopper 239 000 cas d'obésité, dont près de 40 % surviendront chez les enfants. Les États dOaxaca et de Tabasco ont adopté des restrictions sur la vente de boissons sucrées en bouteille et de collations riches en glucides en 2020, et de nombreux autres États devraient suivre.

- Le marché mexicain des cuisines cloud devrait croître et enregistrer un TCAC de 13,41 % en valeur au cours de la période de prévision. Le marché devrait poursuivre sa croissance rapide grâce au financement continu des investisseurs en capital-risque, des sociétés de capital-investissement et des investisseurs providentiels en faveur des nouveaux entrants sur le marché. Contrairement aux autres marchés de la région, le marché mexicain des cuisines cloud est très fragmenté, les 10 plus grandes chaînes ne détenant qu'environ 5 % de part de marché. Par conséquent, les cuisines cloud en chaîne devraient enregistrer un TCAC de 15,58 % en valeur au cours de la période de prévision.

Popularité croissante des applications de livraison de nourriture en ligne

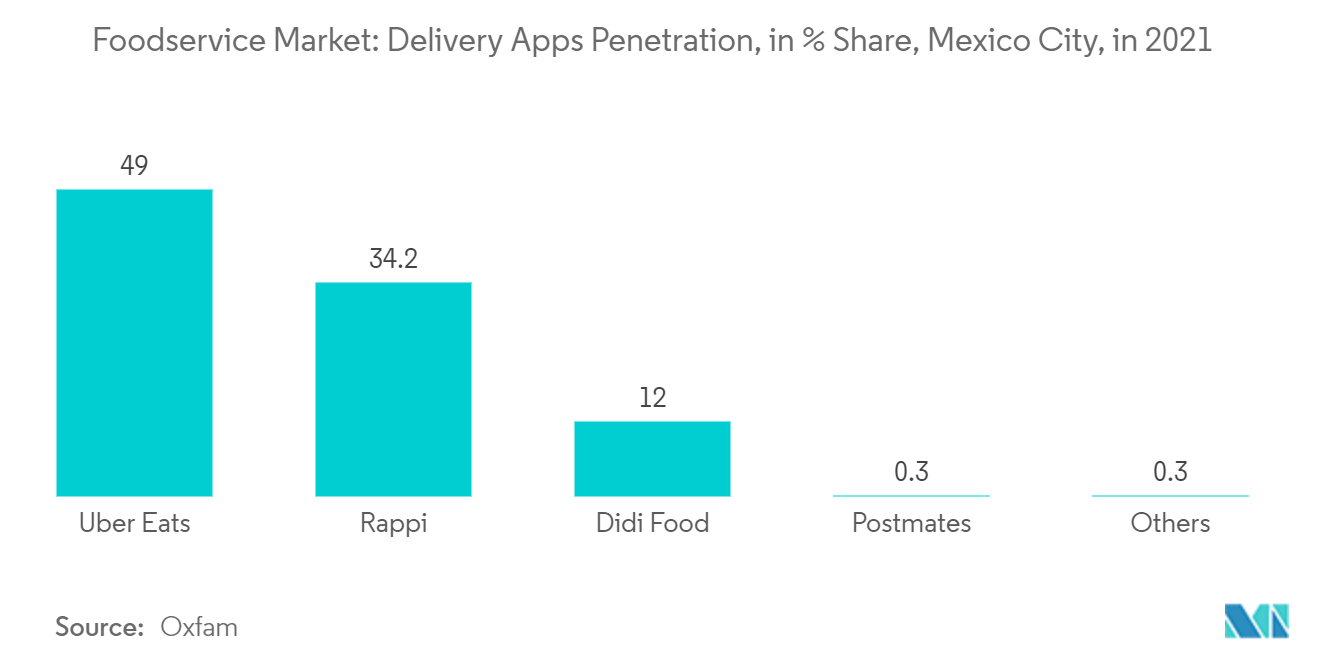

- Le marché mexicain de la livraison de nourriture en ligne connaît actuellement une croissance rapide, grâce au nombre croissant dutilisateurs dInternet et à lamélioration de la connectivité Internet dans le pays. Selon les dernières données de lInstituto Federal de Telecomunicaciones (IFT) et de lInstituto Nacional de Estadística y Geografía (INEGI), le nombre dinternautes au Mexique a augmenté de 4,1 points de pourcentage pour atteindre 88,6 millions à la fin de 2021, ce qui représente 75,6% de la population âgée de plus de six ans.

- Lun des facteurs clés de la popularité des services de livraison de nourriture en ligne au Mexique est la commodité quils offrent. Les consommateurs peuvent commander de la nourriture dans leurs restaurants préférés en quelques clics ou clics sans avoir à quitter leur domicile ou leur bureau. De plus, linterface conviviale des sites Web et des applications mobiles des entreprises de livraison de nourriture attire davantage de consommateurs vers ces services.

- Le lancement dapplications comme Uber Eats a permis aux consommateurs occupés de commander encore plus facilement de la nourriture sur le pouce. Ces applications proposent des offres de lancement et des codes de réduction, ce qui a incité davantage les consommateurs à utiliser les services de livraison de nourriture en ligne. En plus de la présence en ligne des restaurants à service rapide, les consommateurs mexicains recherchent également des repas gastronomiques et des plats uniques, quils peuvent commander via des applications comme Kitzen.

- Kitzen est une application de livraison de nourriture qui sadresse aux consommateurs à la recherche dexpériences culinaires gastronomiques. Il sert principalement des restaurants dans les zones centrales de la ville, telles que Roma, Condesa et Juárez, et permet aux consommateurs de commander des plats exotiques et uniques à partir de points chauds populaires des médias sociaux comme la boulangerie de style français La Bohême. En conséquence, des applications comme Kitzen stimulent la croissance du marché de la livraison de nourriture en ligne au Mexique, car de plus en plus de consommateurs cherchent à accéder à un plus large éventail doptions de restauration dans le confort de leur foyer.

Les chaînes de services alimentaires connaissent la croissance la plus rapide

- Les restaurants indépendants dominent actuellement le marché des services alimentaires aux consommateurs au pays, mais les chaînes de restaurants gagnent rapidement en popularité. Les chaînes mondiales et locales étendent leurs succursales dans le pays, et les chaînes de restaurants comptent sur des campagnes de marketing, de publicité et de produits efficaces pour faire connaître leurs offres. En outre, ces restaurants offrent des options pour le dîner, le service au volant et la livraison à domicile pour répondre aux besoins de leurs clients. Les entreprises mettent également en œuvre des initiatives stratégiques pour conquérir des parts de marché et étendre leur présence régionale.

- Par exemple, en 2020, Arbys, une chaîne de sandwichs, est entrée sur le marché latino-américain en ouvrant son premier restaurant à Guadalajara, au Mexique. La chaîne prévoit adapter 20 % à 30 % de son menu aux goûts locaux en introduisant des sandwichs à la poitrine de porc et au porc effiloché et en ajoutant de la laitue, de la tomate et du fromage comme garnitures. Il proposera également de la bière, vendant Modelo Especial et Negra Modelo sur le marché.

- Outre les stratégies dexpansion traditionnelles telles que le lancement et lexpansion de produits, les exploitants de services alimentaires sefforcent de gagner la confiance et lintérêt des consommateurs en offrant des services uniques tels que des rabais et des programmes. Par exemple, en mars 2021, Popeyes a annoncé un nouvel accord passionnant avec JK Capital, une association dun groupe dinvestisseurs et de développeurs daffaires chevronnés, pour amener des centaines de nouveaux restaurants Popeyes au Mexique au cours des prochaines années.

- Le pays gagne du terrain auprès de diverses marques de services alimentaires à chaînes, ce qui devrait façonner le marché du segment à lavenir.

Aperçu du marché mexicain de la restauration

Le marché mexicain de la restauration est fragmenté, les cinq plus grandes entreprises occupant 1,91 %. Les principaux acteurs de ce marché sont Alsea SAB de CV, Arcos Dorados Holdings Inc., CMR SAB de CV, Grupo Gigante SAB de CV et Yum! Brands Inc. (triés par ordre alphabétique).

Leaders du marché mexicain de la restauration

Alsea SAB de CV

Arcos Dorados Holdings Inc.

CMR SAB de CV

Grupo Gigante SAB de CV

Yum! Brands Inc.

Other important companies include Fomento Economico Mexicano SAB de CV, Jack In The Box Inc., Papa John's International Inc., Seven & I Holdings Co. Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration au Mexique

- Novembre 2022 Alsea s'associe à Uber Direct pour livrer les achats effectués via la plateforme Alsea WOW+ et Starbucks Rewards en 30 minutes au Mexique.

- Septembre 2022 Papa John's lance sa nouvelle gamme de pizza Chorizo aux saveurs inspirées du goût de l'espace. La gamme de pizzas inspirée de l'espace combine les saveurs stratosphériques délicieuses de Chorizo avec les pizzas, papadias et petits pains signature de Papa John's.

- Septembre 2022 Alsea SAB a annoncé son intention d'investir 225 millions de dollars pour ouvrir 200 nouveaux magasins Starbucks à travers le Mexique d'ici 2026.

Rapport sur le marché des services alimentaires au Mexique – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

-

4.3 Cadre réglementaire

- 4.3.1 Mexique

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

-

5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

-

5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Alsea SAB de CV

- 6.4.2 Arcos Dorados Holdings Inc.

- 6.4.3 CMR SAB de CV

- 6.4.4 Fomento Economico Mexicano SAB de CV

- 6.4.5 Grupo Gigante SAB de CV

- 6.4.6 Jack In The Box Inc.

- 6.4.7 Papa John's International Inc.

- 6.4.8 Seven & I Holdings Co. Ltd

- 6.4.9 Yum! Brands Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration au Mexique

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les restaurants à service rapide détenaient la plus grande part de marché sur le marché mexicain de la restauration en 2022. Le segment a enregistré un TCAC de 9,19 % en valeur au cours de la période d'étude. En effet, les options de restauration rapide sont considérées comme des options d'achat de repas plus abordables au Mexique. La valeur moyenne des commandes dans les restaurants à service rapide mexicains était de 5,15 USD, tandis que la même valeur était de 9,51 USD et 10,43 USD dans les segments des cafés et bars et des restaurants à service complet, respectivement.

- Un défi majeur pour le segment de la restauration rapide au Mexique est l'interdiction de la vente de restauration rapide aux mineurs imposée par divers gouvernements des États du pays. Par exemple, plus de 50 juridictions au Mexique ont imposé des taxes sur les boissons sucrées au cours des dix dernières années, décourageant les consommateurs d'acheter des produits dangereux. Cette stratégie vise et devrait stopper 239 000 cas d'obésité, dont près de 40 % surviendront chez les enfants. Les États dOaxaca et de Tabasco ont adopté des restrictions sur la vente de boissons sucrées en bouteille et de collations riches en glucides en 2020, et de nombreux autres États devraient suivre.

- Le marché mexicain des cuisines cloud devrait croître et enregistrer un TCAC de 13,41 % en valeur au cours de la période de prévision. Le marché devrait poursuivre sa croissance rapide grâce au financement continu des investisseurs en capital-risque, des sociétés de capital-investissement et des investisseurs providentiels en faveur des nouveaux entrants sur le marché. Contrairement aux autres marchés de la région, le marché mexicain des cuisines cloud est très fragmenté, les 10 plus grandes chaînes ne détenant qu'environ 5 % de part de marché. Par conséquent, les cuisines cloud en chaîne devraient enregistrer un TCAC de 15,58 % en valeur au cours de la période de prévision.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir des plats à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement